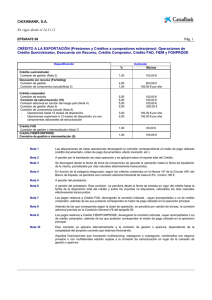

CAPÍTULO 4 Una aproximación a la cooperación financiera

Anuncio