Cumplimiento y Nivel de Progresividad del Impuesto a la Renta de

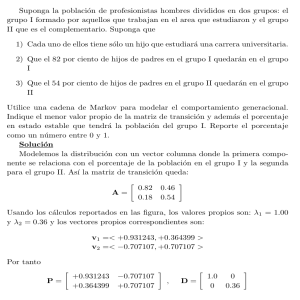

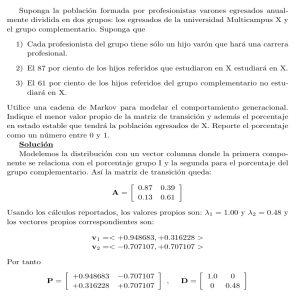

Anuncio