Informe De Clasificación Noviembre 2007

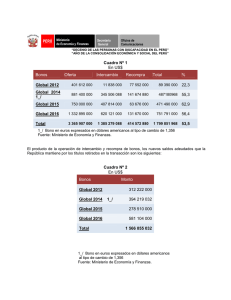

Anuncio

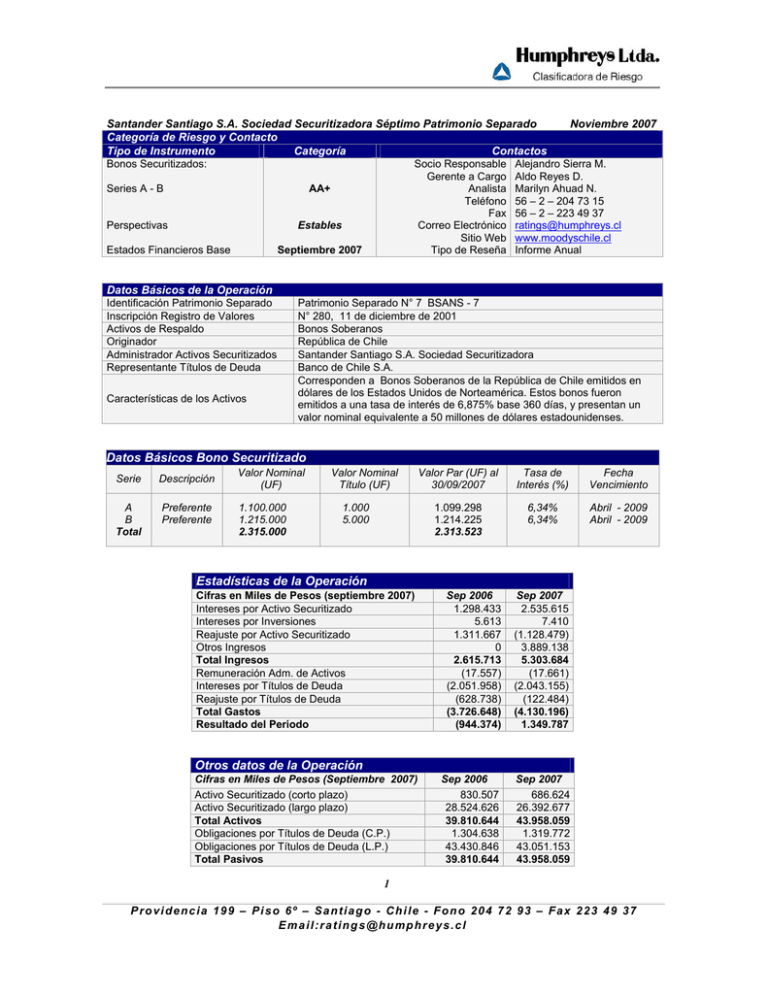

Santander Santiago S.A. Sociedad Securitizadora Séptimo Patrimonio Separado Categoría de Riesgo y Contacto Tipo de Instrumento Categoría Contactos Bonos Securitizados: Series A - B AA+ Perspectivas Estables Socio Responsable Gerente a Cargo Analista Teléfono Fax Correo Electrónico Sitio Web Tipo de Reseña Septiembre 2007 Estados Financieros Base Noviembre 2007 Alejandro Sierra M. Aldo Reyes D. Marilyn Ahuad N. 56 – 2 – 204 73 15 56 – 2 – 223 49 37 ratings@humphreys.cl www.moodyschile.cl Informe Anual Datos Básicos de la Operación Identificación Patrimonio Separado Inscripción Registro de Valores Activos de Respaldo Originador Administrador Activos Securitizados Representante Títulos de Deuda Características de los Activos Patrimonio Separado N° 7 BSANS - 7 N° 280, 11 de diciembre de 2001 Bonos Soberanos República de Chile Santander Santiago S.A. Sociedad Securitizadora Banco de Chile S.A. Corresponden a Bonos Soberanos de la República de Chile emitidos en dólares de los Estados Unidos de Norteamérica. Estos bonos fueron emitidos a una tasa de interés de 6,875% base 360 días, y presentan un valor nominal equivalente a 50 millones de dólares estadounidenses. Datos Básicos Bono Securitizado Serie Descripción A B Total Preferente Preferente Valor Nominal (UF) 1.100.000 1.215.000 2.315.000 Valor Nominal Título (UF) 1.000 5.000 Valor Par (UF) al 30/09/2007 Tasa de Interés (%) Fecha Vencimiento 1.099.298 1.214.225 2.313.523 6,34% 6,34% Abril - 2009 Abril - 2009 Estadísticas de la Operación Cifras en Miles de Pesos (septiembre 2007) Intereses por Activo Securitizado Intereses por Inversiones Reajuste por Activo Securitizado Otros Ingresos Total Ingresos Remuneración Adm. de Activos Intereses por Títulos de Deuda Reajuste por Títulos de Deuda Total Gastos Resultado del Período Sep 2006 1.298.433 5.613 1.311.667 0 2.615.713 (17.557) (2.051.958) (628.738) (3.726.648) (944.374) Sep 2007 2.535.615 7.410 (1.128.479) 3.889.138 5.303.684 (17.661) (2.043.155) (122.484) (4.130.196) 1.349.787 Sep 2006 830.507 28.524.626 39.810.644 1.304.638 43.430.846 39.810.644 Sep 2007 686.624 26.392.677 43.958.059 1.319.772 43.051.153 43.958.059 Otros datos de la Operación Cifras en Miles de Pesos (Septiembre 2007) Activo Securitizado (corto plazo) Activo Securitizado (largo plazo) Total Activos Obligaciones por Títulos de Deuda (C.P.) Obligaciones por Títulos de Deuda (L.P.) Total Pasivos 1 Providencia 199 – Piso 6º – Santiago - Chile - Fono 204 72 93 – Fax 223 49 37 Email:ratings@humphreys.cl Opinión Fundamento de la Clasificación La clasificación de riesgo se fundamenta en la suficiencia de los flujos esperados para los activos que conforman el patrimonio separado en relación con las obligaciones emanadas por la emisión de bonos securitizados. La totalidad de los activos –Bonos Soberanos Vencimiento 2009 – han sido originados por la República de Chile. Moody’s Investors Service ha clasificado las obligaciones en moneda extranjera de la República de Chile en “Categoría A2”, escala global. La emisión de bonos está respaldada por los flujos que generan los Bonos con Vencimiento 2009 de la República de Chile (nemotécnico ISIN 168863AN87), los cuales son suficientes en monto para dar cumplimiento a las obligaciones asumidas en la transacción, incluyendo los gastos propios del administración del patrimonio separado. Dado que el pago de los títulos de deuda securitizados son coincidentes en el tiempo con el flujo generado por el activo de respaldo, no existe riesgo por descalce de plazos. Tampoco existe riesgo de tasa de interés, por cuanto tanto el bono soberano como el bono local han sido emitidos a tasa de interés fija. Además, considerando que los títulos de deuda de la República de Chile han sido emitidos en dólares norteamericanos y los bonos securitizados se expresan en unidades de fomento, la estructura del patrimonio separado incluye un contrato de venta a futuro que tiene como finalidad intercambiar dólares por unidades de fomento en cada corte de cupón de los bonos. Este contrato ha sido celebrado con el Banco Santander Chile, quien actúa como comprador de los dólares. El Banco Santander Chile ha sido clasificado en escala global por Moody´s Investors Service, en Categoría Aa3 para su deuda en moneda extranjera (A2 sus depósitos a plazos) y en “Categoría Aa2” en lo que respecta a sus obligaciones en moneda local. Perspectivas de la Clasificación En general, el patrimonio separado ha tenido un comportamiento estable y dentro de los parámetros esperados. La estabilidad de la clasificación de riesgo de Chile y del Banco Santander apoya esta situación. Por tanto, la perspectiva de clasificación del bono securitizado se califica en “Estable”. Definición Categorías de Riesgo Categoría AA Corresponde a aquellos instrumentos que cuentan con una muy alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a la que pertenece o en la economía. (+) Corresponde a aquellos instrumentos con un menor riesgo relativo dentro de su categoría. Otros Antecedentes La emisión contempla quince cupones de pago a partir de abril de 2002, los cuales deben ser pagados semestralmente hasta abril de 2009. Los catorce primeros cupones contemplan sólo el pago de intereses, mientras el último cupón representa el pago de intereses y la amortización del capital. A la fecha se han pagado doce de los quince cupones, por un valor de UF 73.993, UF 74.368, UF 74.118, UF 73.958, UF 73.912, UF 74.701, UF 74.498, UF 74.391, UF 74.688, UF 74.683 y UF 74.920 respectivamente. Todos los pagos fueron realizados en sus respectivas fechas de vencimiento de acuerdo con la tabla de desarrollo que se adjunta a continuación (cabe destacar que las doce primeras filas – destacadas en negrita y color amarillo– corresponden a aquellas cuotas que ya fueron canceladas). 2 Providencia 199 – Piso 6º – Santiago - Chile - Fono 204 72 93 – Fax 223 49 37 Email:ratings@humphreys.cl Fecha 29-Abr-02 28-Oct-02 28-Abr-03 28-Oct-03 28-Abr-04 28-Oct-04 28-Abr-05 28-Oct-05 28-Abr-06 30-Oct-06 30-Abr-07 29-Oct-07 28-Abr-08 28-Oct-08 28-Abr-09 Flujo Bonos Chile (US$)* 1.715.000 1.715.000 1.715.000 1.715.000 1.715.000 1.715.000 1.715.000 1.715.000 1.715.000 1.715.000 1.715.000 1.715.000 1.715.000 1.715.000 51.715.000 Flujo Bonos Chile (operación futuro) UF* 75.314,06 75.409,11 75.504,17 75.599,75 75.695,33 75.790,91 75.885,97 75.981,55 76.076,60 76.173,23 76.268,28 76.363,34 76.468,40 76.553,80 2.311.314,79 Flujos Bono Emisión (UF) 73.993,16 74.169,80 73.919,29 74.156,40 74.110,38 74.347,59 74.301,06 74.538,19 74.491,63 74.729,87 74.683,31 74.919,95 74.873,51 75.110,64 2.309.620,01 * Excluye la comisión del custodio. En el siguiente gráfico, se muestran los flujos de bono securitizado en relación con los pagos del bono soberano más los gastos1 incurridos del patrimonio separado. Flujo Bono Securitizado V/S Bono Soberano Activos Libres de Gastos Bonos 75.500 75.000 74.500 74.000 73.500 73.000 2002-1 2002-2 2003-1 2003-2 2004-1 2004-2 2005-1 2005-2 2006-1 2006-2 2007-1 El siguiente gráfico muestra la comparación entre los gastos proyectados y en los que realmente se ha incurrido. 1 Los gastos reales hasta septiembre de 2007. 3 Providencia 199 – Piso 6º – Santiago - Chile - Fono 204 72 93 – Fax 223 49 37 Email:ratings@humphreys.cl Comparación Gastos Reales V/S Proyectados Gastos Reales Gastos Proyectados 3.500 3.000 2.500 2.000 1.500 1.000 500 0 2004 2005 2006 Sep-07 En octubre de 2001, Santander Santiago S.A. Sociedad Securitizadora suscribió, en calidad de vendedor, con Banco Santander Chile, en calidad de comprador, contratos de venta a futuro que tienen por objeto intercambiar dólares por unidades de fomento, en su equivalente en pesos, bajo la modalidad de entrega física de éstos, provenientes de los flujos generados en cada corte de cupón de los bonos (activos de respaldo). Mediante este mecanismo de cobertura se elimina el riesgo asociado al hecho que los instrumentos difieran en la moneda en que son expresados (quedándose sujeto al riesgo de cumplimiento del Banco Santander). El Banco Santander Chile institución emisora de los contratos forward, ha sido clasificado en escala global por Moody´s Investors Service, en “Categoría Aa3” para su deuda en moneda extranjera (A2 sus depósitos a plazos) y en Categoría Aa2 en lo que respecta a sus obligaciones en moneda local. “La opinión de las entidades clasificadoras no constituye en ningún caso una recomendación para comprar, vender o mantener un determinado instrumento. El análisis no es el resultado de una auditoría practicada al emisor, sino que se basa en información que éste ha hecho pública o ha remitido a la Superintendencia de Valores y Seguros y en aquella que ha sido aportada voluntariamente por el emisor, no siendo responsabilidad de la firma evaluadora la verificación de la autenticidad de la misma.” 4 Providencia 199 – Piso 6º – Santiago - Chile - Fono 204 72 93 – Fax 223 49 37 Email:ratings@humphreys.cl