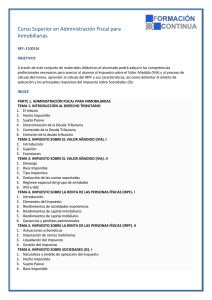

Tema 04 Fiscalidad

Anuncio

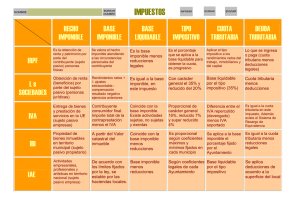

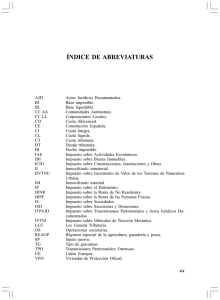

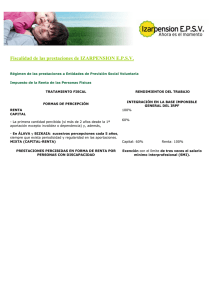

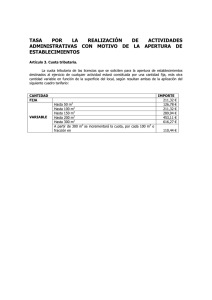

Unidad 4: Fiscalidad __________________________________ ÍNDICE 1. Los tributos 2. Elementos básicos de los impuestos 3. Impuesto sobre la Renta de las Personas Físicas 4. Impuesto de Sociedades 5. Impuesto sobre Actividades Económicas 6. Impuesto sobre el Valor Añadido 7. El fraude fiscal __________________________________ Unidad 4 - Fiscalidad Al igual que los ciudadanos, las empresas también utilizan, las empresas también utilizan los bienes y servicios públicos (infraestructura de transporte, redes de suministro de agua, energía, saneamiento, etc.), se benefician de la investigación y desarrollo públicos, utilizan las ayudas y subvenciones del Estado, etc. Todo ello justifica que las empresas, junto con los ciudadanos, contribuyan a la financiación de esos bienes y servicios mediante el pago de tributos.. 1. LOS TRIBUTOS Los tributoss son pagos obligatorios que hacen los contribuyentes al Estado, a las comunidades autónomas o a los ayuntamientos, y constituyen la principal fuente de ingresos del sector público. INGRESOS TRIBUTARIOS 2008 Otros Imp. Indir. 2% Tasas 1% IE 11% IMPUESTOS INDIRECTOS IRPF 42% IMPUESTOS DIRECTOS IVA 28% Otros Imp. Dir. 0% IS 16% • En otros Impuestos Directos se incluyen el Impuesto sobre el Patrimonio, el Impuesto sobre Sucesiones y Donaciones,.. • En otros Impuestos Indirectos se incluyen Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, Impuesto sobre Primas de Seguros, sobre Tráfico Exterior y sobre el Azúcar. • Dentro los Impuestos Especiales están los del alcohol, el tabaco, los hidrocarburos y la electricidad. • Por último, dentro del IRPF se han incluido también el Impuesto sobre las Rentas de los No Residentes. Los tributos se clasifican en tres grandes apartados: impuestos, tasas y contribuciones especiales. Impuestos7 . Son pagos exigidos por las administraciones públicas sin que haya una contraprestación directa para el contribuyente, es decir, no hay un destino concreto para ese dinero. Cuantitativamente, los impuestos son la figura más importante, ya que representan más de la mitad de los ingresos públicos. Dentro de los impuestos hay que distinguir dos tipos: - 7 Impuestos directos. Gravan la renta o la riqueza de las personas y empresas en función de sus circunstancias económicas y familiares; permiten, por tanto, que quienes ganan más dinero paguen más que quienes tienen menos ingresos. Los más importantes son: D Impuesto sobre la Renta de las Personas Físicas (IRPF) www.aeat.es Æ Ofrece todo tipo de información sobre impuestos, incluso formularios de los mismos. __________________________________________________________________________________________________ 49 2º de Bachillerato Unidad 4 - Fiscalidad D Impuesto sobre sociedades (IS). Recae sobre los beneficios que obtienen las empresas (sociedades). D Impuesto sobre Actividades Económicas - Impuestos indirectos.. Gravan hechos concretos como el consumo, independientemente de la identidad y de las circunstancias concretas de la persona que los realiza. Los paga todo el mundo por igual, se gane o se tenga más o menos dinero. El principal es el impuesto sobre el valor añadido (IVA), que pagamos cada vez que compramos un producto o contratamos un servicio. También están los impuestos especiales, que se pagan por consumir determinados productos, como el alcohol, el tabaco o la gasolina. Un impuesto indirecto que afecta de manera importante a las empresas es el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados que se paga, por ejemplo, al utilizar una letra de cambio. Tasas.. Son tributos que se pagan por el uso de un bien o servicio ofrecido por la Administración. Se pagan tasas por la recogida de basura o alcantarillado, por el permiso de conducir, tasas académicas, etc. Contribuciones especiales.. Son tributos que pagan quienes se benefician de una obra o servicio público como, por ejemplo, la pavimentación de una calle o la construcción de una acera, que beneficia especialmente a los vecinos que la habitan. 2. ELEMENTOS BÁSICOS DE LOS IMPUESTOS Los elementos que definen los tributos son básicamente los siguientes: • Hecho imponible.. Es la acción que origina el nacimiento de la obligación tributaria. Comprar un producto, ingresar un salario, etc., constituyen ejemplos de hechos imponibles. • Base imponible.. Es la cuantificación económica del hecho imponible según la regulación establecida para cada tributo. Por ejemplo, en el IRPF la base imponible está constituida por la renta global del contribuyente, que se obtiene sumando los ingresos que recibe por todos los conceptos y restando los gastos necesarios para obtenerlos. • Base liquidable.. Es la cantidad que resulta después de restar a la base imponible las reducciones que estén previstas en la normativa de cada tributo. Si éstas no existen, la base liquidable coincide con la base imponible. • Tipo impositivo.. También denominado tipo de gravamen, es un porcentaje que se aplica a la base liquidable para obtener la cuota tributaria. • Cuota tributaria.. Se obtiene como resultado de aplicar el tipo impositivo a la base liquidable. • Cuota líquida o deuda tributaria.. Es la cantidad que se debe pagar a la Administración pública correspondiente; resulta de sumar o restar, en su caso, a la cuota tributaria, los recargos y deducciones establecidos por la norma del tributo (si los hubiera). • Cuota diferencial.. En algunos impuestos como el IRPF, a la cuota líquida habrá que restar las retenciones e ingresos a cuenta para obtener la cuota diferencial, cuyo resultado puede ser positivo (en cuyo caso habrá que pagar a Hacienda), o negativo (Hacienda deberá devolver). • Contribuyente.. Es la persona física o jurídica sobre la que recae el impuesto. __________________________________________________________________________________________________ 50 2º de Bachillerato Unidad 4 - Fiscalidad • Sujeto pasivo.. Es la persona natural o jurídica que según la ley queda obligada a cumplir las prestaciones tributarias y las obligaciones materiales o formales. Esta figura puede coincidir con la figura del contribuyente, como sucede en el IRPF o no, como en el IVA, donde el contribuyente es el consumidor final pero el sujeto pasivo es la empresa o profesional que realiza la entrega de bienes o prestación de servicios. • Periodo impositivo.. Es el plazo de tiempo que se corresponde con la liquidación del impuesto. En el IRPF o IS, este periodo coincide con el año natural. Sujeto pasivo realiza un Hecho imponible cuya cuantificación determina la Base imponible menos deducciones Base liquidable por tipo impositivo Cuota diferencial ajustes por retenciones Cuota líquida + recargos - deducciones Cuota tributaria 3. IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS El IRPF es un impuesto directo, personal y progresivo que grava la renta que obtienen las personas físicas. Se trata de un impuesto directo, ya que las rentas percibidas por cada persona constituyen una manifestación de su nivel económico y, por tanto, de su capacidad contributiva. Es progresivo porque el tipo de gravamen aumenta a medida que aumenta la base liquidable sobre la que se aplica, y es personal porque tiene en cuenta las circunstancias personales o familiares del contribuyente. Lo establece el Estado en todo su territorio y está cedido, en parte, a las comunidades autónomas. Los elementos constitutivos del impuesto son: • El sujeto pasivo y el contribuyente son la misma persona, es decir, las personas físicas que obtienen rentas. • Hecho imponible. Está constituido por la obtención de renta por parte de una persona física durante el periodo. Estas rentas pueden proceder de: - Los rendimientos del trabajo por cuenta ajena (salarios). - Los rendimientos del capital inmobiliario (alquileres de inmuebles). - Los rendimientos del capital mobiliario (intereses bancarios, dividendos). - Los rendimientos de actividades económicas (rendimientos del empresario individual o del ejercicio profesional por cuenta propia). - Las pérdidas y ganancias patrimoniales experimentadas en el periodo. • Base imponible. Es la suma de rendimientos netos, es decir, una vez deducidos de estos rendimientos los gastos necesarios para su obtención. • Base liquidable = base imponible - una serie de reducciones. • Cuota tributaria = base liquidable * tipo de gravamen (tarifa progresiva). • Deuda tributaria = cuota tributaria – deducciones (por hijos, compra o rehabilitación de vivienda, etc.) • Cuota diferencial = deuda tributaria – retenciones y pagos a cuenta. __________________________________________________________________________________________________ 51 2º de Bachillerato Unidad 4 - Fiscalidad Si la diferencia es positiva, corresponde pagar a Hacienda la diferencia. Si la diferencia es negativa, corresponde que Hacienda devuelva la diferencia. • Periodo impositivo y liquidación n. Año natural, con retenciones y pagos a cuenta. Es el contribuyente/sujeto pasivo quién está obligado a presentar la declaración-liquidación. Para el cálculo de los rendimientos de las actividades económicas del empresario individuall, existen dos sistemas, que de forma resumida son: Estimación directa simplificada.. El beneficio o rendimiento de la actividad o negocio se obtiene como diferencia entre sus ingresos y sus gastos anuales. Este sistema obliga a llevar los libros contables correspondientes. Estimación objetiva.. Es un sistema pensado para simplificar la declaración del impuesto, ya que la determinación de los rendimientos se hace a partir de una serie de signos, índices o módulos que se supone son indicativos del volumen del negocio. Si se acoge a este sistema, el empresario no declarará el beneficio realmente obtenido, sino una estimación de ese beneficio. Los indicadores del rendimiento aproximado del negocio pueden ser el nº de trabajadores, superficie del local, consumo de energía, etc. Este sistema no obliga a llevar ningún registro a efectos de IRPF, ya que no tiene en cuenta ni los ingresos ni los gastos producidos. 4. IMPUESTO DE SOCIEDADES Se trata de un impuesto directo y personall que grava la renta obtenida por las sociedades mercantiles y otras entidades colectivas. Es un impuesto proporcional,, porque se obtiene aplicando un tanto por ciento fijo sobre la base imponible. Los elementos constitutivos del impuesto o son: • El sujeto pasivo y el contribuyente e son la misma persona, esto es, las sociedades mercantiles, ya sean anónimas, limitadas, laborales, cooperativas, etc. • Hecho imponible e. Es la obtención de beneficios por parte de las sociedades. • Base imponible e. La base imponible se deriva de los rendimientos netos obtenidos por la empresa en un determinado periodo (resultado antes de impuestos de la cuenta de pérdidas y ganancias). Estos rendimientos se obtienen de la diferencia entre los ingresos y los gastos del ejercicio económico, a los que habrá que añadir los incrementos o disminuciones patrimoniales del periodo. __________________________________________________________________________________________________ 52 2º de Bachillerato Unidad 4 - Fiscalidad Si la base imponible resulta negativa (pérdidas), su importe podrá ser compensado dentro de los cinco ejercicios siguientes, es decir, la empresa podrá descontar sus pérdidas actuales de la base imponible de los próximos ejercicios económicos. • Cuota tributaria a = base imponible * tipo impositivo. El tipo impositivo es un porcentaje fijo que con carácter general es del 30%. Sin embargo, si se trata de una PYME con una facturación inferior a 8 millones de euros se le aplica un tipo impositivo del 25% a los primeros 120.000 € de la base imponible y un 30 % al resto. • Deuda tributaria.. Se obtiene restando de la cuota tributaria las deducciones y bonificaciones que la normativa establezca cada año, las cuales se establecen con la finalidad de favorecer las inversiones de la empresa en la creación de empleo, inversiones en el exterior, etc. o para proteger determinadas actividades de interés social o cultural, como la exportación de libros o productos cinematográficos, etc. • Cuota diferencial.. Se obtiene como resultado de restar a la deuda tributaria las retenciones y pagos a cuenta, y debe ingresarse en Hacienda, si es positiva, la diferencia. • Periodo impositivo y liquidación.. Año natural, con pagos a cuenta. Una vez aprobado el balance del ejercicio (dentro de los seis meses siguientes a la finalización del año), la empresa debe presentar la declaraciónliquidación en los veinticinco días siguientes a esa aprobación. EJEMPLO: Una empresa de conservas ha tenido los siguientes ingresos y gastos durante el ejercicio económico: Venta de mercaderías 95.000 € Compras de mercaderías (coste de las ventas) 38.000 € Sueldos y salarios 22.500 € Gastos financieros 2.500 € Ingresos financieros 1.200 Beneficios del inmovilizado material (venta de un local) 10.000 € Calcula el resultado del ejercicio (antes de impuestos), el importe del impuesto a pagar y el resultado del ejercicio neto, es decir, después de impuestos. Ingresos = ventas + ingresos financieros + venta local = 95.000 + 1.200 + 10.000 = 106.200 € Gastos = compras + sueldos + gastos financieros = 38.000 + 22.500 + 2.500 = 63.000 € Bº antes de impuestos = Ingresos – Gastos = 106.200 – 63.000 = 43.200 € Impuesto a pagar = 0´3 * 43.200 = 12.960 € Resultado neto del ejercicio = 43.200 – 12.960 = 30.240 € __________________________________________________________________________________________________ 53 2º de Bachillerato Unidad 4 - Fiscalidad 5. IMPUESTO SOBRE ACTIVIDADES ECONÓMICAS El IAE es un impuesto directo,, cuyo hecho imponible está constituido por el ejercicio de cualquier tipo de actividad empresarial, profesional o artística. No se consideran tales las actividades agrícolas, las ganaderas dependientes, las forestales y las pesqueras. Es un impuesto de gestión compartida entre administraciones y que recaudan los ayuntamientoss. Sus principales elementoss son: • Son sujetos pasivoss del IAE las personas físicas o jurídicas que realicen en territorio nacional cualquiera de las actividades que originan el hecho imponible. Hay que destacar que no tienen que pagar este impuesto las empresas cuya cifra anual de negocios sea inferior a 1 millón de euros. También están exentos del pago del impuesto las administraciones y organismos públicos, las fundaciones benéficas y las asociaciones sin ánimo de lucro, así como las empresas que inicien su actividad en territorio español durante los dos primeros periodos impositivos. • Cuota tributaria.. Para calcular la cantidad que se debe pagar existen unas tarifas para cada una de las actividades económicas tipificadas en el impuesto. Estas tarifas contemplan tres tipos de cuotas: municipal, provincial y nacional, dependiendo del ámbito territorial en el que se vaya a desarrollar la actividad. Cada actividad tiene asignada una cuota mínima sobre la que los ayuntamientos aplican unos coeficientes correctores (recargos provinciales) en función de la superficie de los locales, nº de habitantes del municipio, situación del local, etc. y que suponen incrementos de cuota. A su vez, cada ayuntamiento puede establecer bonificaciones en el pago del impuesto para aquellas actividades que se quieran favorecer (creación de empleo en la zona, mejora del medio ambiente, etc.). Existen también bonificaciones del 50% por el ejercicio de actividad empresarial durante los cinco años siguientes a los dos en que la actividad estuvo exenta. • Periodo impositivo.. Coincide con el año natural. 6. IMPUESTO SOBRE EL VALOR AÑADIDO El IVA es un impuesto indirecto que grava el consumo de bienes y servicios. Sus principales elementos son los siguientes: • El sujeto pasivo o lo constituyen las empresas y los profesionales que ingresan a Hacienda lo que han recaudado mientras que el contribuyente es el consumidor final pues es quién soporta la carga del impuesto. • Hecho imponible.. Este elemento está constituido por el acto de compra de bienes o de prestación de servicios. • Base imponible.. Es el total de la contraprestación de las operaciones que están sujetas al impuesto incluyendo los gastos de comisiones, envases, transportes y embalajes. • Tipo impositivo.. Es diferente según el tipo de artículo del que se trate, es decir, si es de primera necesidad, de consumo ordinario o de lujo. Actualmente hay tres tipos: - Tipo general del 18% (desde el 1 de julio de 2010, antes era del 16%). Es el tipo que se aplica por defecto cuando no resulta aplicable ninguno de los otros tipos. - Tipo reducido del 8% (desde el 1 de julio de 2010, antes era del 8%). Se aplica a los alimentos en general, transporte de viajeros, viviendas, hostelería y restauración,… - Tipo superreducido del 4%. Se aplica a artículos de primera necesidad como las verduras, la leche, el pan, la fruta, los medicamentos, libros, etc. __________________________________________________________________________________________________ 54 2º de Bachillerato Unidad 4 - Fiscalidad Hay ciertas actividades que se encuentran exentas del pago del IVA como son la sanidad, la educación, los seguros, etc. • Cuota tributaria.. Es el producto de la base imponible por el tipo impositivo. La recaudación del IVA es algo compleja y pasa por todas las fases del proceso de producción, desde la adquisición de las materias primas hasta la venta del producto del consumidor final, gravándose en cada fase el valor que se añade al producto: de ahí el nombre de impuesto sobre el valor añadido. El funcionamiento del impuesto es el siguiente: IVA repercutido – IVA soportado = IVA a ingresar o IVA a devolverr (cuando se vende) (cuando se compra) = (a Hacienda) (por parte de Hacienda) EJEMPLO: EL MECANISMO DE RECAUDACIÓN DEL IVA Veamos un ejemplo de recaudación del IVA. La producción de un bien como las conservas vegetales consta de varias fases que resumiremos en dos; la producción agrícola, y la transformación de la fábrica de conservas y su distribución y venta al consumidor final. En este proceso participan, por tanto, dos empresas diferentes: el agricultor y el fabricante que produce y comercializa el producto. Supongamos que el agricultor vende materias primas al fabricante por un valor de 100.000 €. El fabricante, como adquiere bienes, está sujeto al IVA (tipo 7%), por lo que deberá pagar al agricultor 107.000 €. El fabricante transforma las materias primas y vende su producción directamente a los consumidores, supongamos que por 150.000 €. Es decir, añade un valor de 50.000 €, ya que las materias primas valían 100.000. Los consumidores pagarán al fabricante 150.000 €, más el 7% de IVA, es decir, 160.500 €, de los cuales 150.000 son para el fabricante y 10.500 para Hacienda. Pero de los 10.500 € de IVA que recibe el fabricante, él ya pagó al agricultor 7.000; en efecto, si el valor añadido por el fabricante fue de 50.000 €, el 7% de 50.000 son 3.500 €, y los otros 7.000 corresponden al valor que añadió el agricultor. La liquidación del impuesto con Hacienda se realiza trimestralmente. Suponiendo que estas operaciones se han realizado en el primer trimestre del año, en abril cada empresa ajustará sus cuentas con Hacienda. Dicha liquidación se plantea como ajuste o diferencia entre todos los IVA soportados (al comprar) y los repercutidos (al vender) durante el periodo. El agricultor tendrá una factura de venta de materias primas por valor de 100.000 €, por las que repercutió al fabricante un IVA de 7.000 €, que ahora debe ingresar en Hacienda. A su vez, el fabricante tendrá dos facturas: __________________________________________________________________________________________________ 55 2º de Bachillerato Unidad 4 - Fiscalidad 1. Venta de 150.000 €, en la que repercutió a los clientes un IVA de 10.500 €. 2. Una compra de materias primas por la que soportó un IVA de 7.000 €. La diferencia que deberá ingresar en Hacienda es, por tanto, de 3.500 €. En consecuencia, Hacienda ingresa el IVA que corresponde al valor final del producto, aunque lo recauda a través de dos empresas: - El agricultor ingresa 7.000 € - El fabricante ingresa 3.500 € - Total recaudado por Hacienda 10.500 € El total recaudado por Hacienda coincide con el 7% sobre los 150.000 € que constituyen el valor final de la producción. Como vemos, el IVA es neutral para la empresa, ya que en tanto no es consumidora final de los bienes que adquiere, no tiene que soportar el impuesto, y se limita a recaudar para Hacienda, por lo que el único que soporta el impuesto es el consumidor final. 7. LOS IMPUESTOS Y LA SOCIEDAD Los impuestos son la fuente más importante del Estado para hacer frente a los gastos que están presupuestados y se han de basar en el principio de la equidad, es decir, de igualdad y de redistribución de la renta en la sociedad. Los impuestos son de obligado cumplimiento o ya que el hecho de no pagarlos no sólo perjudica a los intereses de la Hacienda Pública y, en consecuencia, a los de la mayoría de los ciudadanos que cumplen con sus obligaciones fiscales, sino que también introducen un factor de competencia desleal en el sector donde se producen y, en este caso, a la economía española ya que, según el artículo 31.1 de la Constitución Española, entre las obligaciones de los españoles se encuentra la de contribuir al sostenimiento de los gastos públicos de acuerdo con su capacidad económica mediante un sistema tributario justo inspirado en los principios de igualdad y progresividad, que en ningún caso tendrá finalidad confiscadota. Según el Tribunal Constitucional, el incumplimiento de esta obligación se considerará insolidaridad social y recibe el nombre de fraude fiscal.. Debido a que el fraude fiscal en los últimos años ha ido aumentando, el Consejo de Ministros aprobó en el año 2005 el llamado Plan de Prevención del fraude fiscal. En este Plan, el Gobierno autorizó a la Administración Tributaria el poder sancionar administrativamente, con una multa, a los ciudadanos que incurran en fraude fiscal o, cuando se considere un delito fiscal, tramitarlo por vía penal; en este último caso se habla de tramas fiscales y se colabora con la Secretaría de Estado de Justicia. El Plan se aprobó con la idea de mejorar la eficacia en la prevención del fraude fiscal. Este objetivo es una necesidad, en la medida en que el fraude distorsiona la actividad de los distintos agentes y condiciona el nivel de calidad de los servicios públicos y las prestaciones sociales y al tiempo una demanda de la sociedad, por lo que representa de insolidaridad, tal y como se pone de manifiesto en las encuestas del CIS. Por otra parte, los comportamientos defraudatorios suponen una merma para los ingresos públicos, lo que afecta a la presión fiscal que soportan los contribuyentes cumplidores puesto que, de otra forma, no se podría mantener el gasto público. El delito fiscal puede ser considerado como uno de los más característicos y, a la vez, con mayor peso específico dentro de la delincuencia económica. Podemos decir que comete fraude fiscal la persona física o jurídica que con uso de engaños o aprovechamiento de errores omita total o parcialmente el pago de una contribución u obtenga un beneficio indebido en perjuicio del fisco cuando éste ascienda a un mínimo de 120.000 €. __________________________________________________________________________________________________ 56 2º de Bachillerato