Las Américas - Reconstruyendo la flexibilidad y la fortaleza, Abril 2012

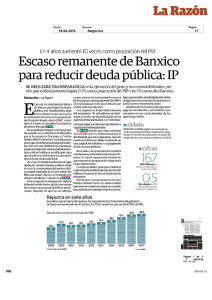

Anuncio