Derivados Financieros y su Aplicabilidad en el Mercado

Anuncio

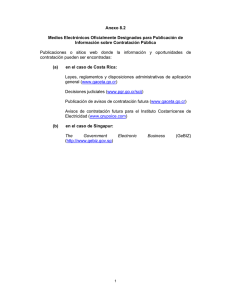

Universidad Latinoamericana de Ciencia y Tecnología Derivados Financieros y su Aplicabilidad en el Mercado Financiero Costarricense Autor: WILLIAM A. MONGE NAVARRO1 Diciembre, 2008 1 Bachiller en Administración de Negocios. Candidato a Licenciatura en Finanzas, ULACIT. Correo electrónico: wmonge@bancobcr.com 1 Resumen Los derivados son instrumentos financieros creados, en sus inicios, con el objetivo único de ser utilizados para la cobertura de riesgos. Sin embargo, con el pasar de los años, este tipo de instrumentos han pasado a ser, más que coberturas de riesgo, instrumentos de generación de riqueza o ganancias de capital por parte de muchos inversionistas, aumentando así la volatilidad de los productos subyacentes y el riesgo de estos instrumentos. En el presente artículo se pretende dar a conocer algunos de los principales derivados financieros, así como sus principales ventajas y riesgos, además de su aplicabilidad en el mercado financiero costarricense. Palabras Clave: Derivados Financieros / Riesgos / Volatilidad. Abstract The derivatives are financial instruments created from the beginning with the only objective to be used to covert risk, however, with the passage of time, for the investors this kind of instruments have become in instruments that produce wealth or capital earnings. This situation has increased the volatility and the risks of these instruments. The objective of this article is making known some financial derivatives, as well as their main advantages and risks, besides, the application of these in the financial markets of Costa Rica. Key Words: Financial Derivatives / Risks / Volatility. 2 Introducción En la actualidad prácticamente ningún individuo, empresa, gobierno o proyecto con enfoque de negocios escapa a los fuertes impactos que provocan las fluctuaciones de los tipos de cambio, las tasas de interés y los precios de las acciones y las materias primas, entre otras variables. En otras palabras, el mundo financiero actual se caracteriza por un alto nivel de volatilidad (entiéndase volatilidad como los cambios abruptos en los cambios de los precios o porcentajes), tanto en tasa de interés, como en tipos de cambio. Esto, unido a un proceso de globalización que no cesa, además de una menor regulación y mayores innovaciones, tanto financieras, como en otras ramas de la sociedad como las telecomunicaciones y la informática, afectan cada vez más a los participantes de los mercados financieros, en cuanto a riesgos, rendimientos y liquidez. Los derivados financieros buscan mitigar o manejar esos riesgos, tratando también de conseguir mayores rentabilidades en un mercado con mayor liquidez. 3 Antecedentes Origen de los Derivados Financieros A pesar de que el crecimiento de los productos derivados se intensificó durante las décadas de 1980 y 1990, la historia registra la existencia de este tipo desde el siglo XII, cuando los vendedores de ciertos productos firmaban contratos o letras de cambio que prometían la entrega de la mercadería al comprador en una fecha futura. En el siglo XVII los japoneses feudales vendían arroz para entregas futuras en un mercado llamado “Cho-ai-mai”. Además, durante muchos años, en mercados de productos agrícolas, de metales (en el sector minero) y más recientemente en monedas, acciones y bonos, el uso de contratos de futuros ha sido una forma de protección contra el riesgo de variación de precios. A pesar de que algunos productos derivados se diseñaron e implementaron hace varios siglos, en realidad solo a partir de 1970 cobraron mayor importancia. Los productos derivados pueden comprarse o venderse en mercados organizados. El mercado organizado más antiguo es el Chicago Board of Trade (CBOT), que inició operaciones en 1848, para operar principalmente contratos estandarizados de futuros sobre granos. Asimismo, en 1919 nació el Chicago Mercantile Exchange, que a partir de 1973 se especializó en listar contratos de futuros y opciones financieros (monedas e instrumentos de deuda, principalmente). En 1973 inició operaciones también el Chicago Board of Options Exchange (CBOE) para operar contratos de opciones sobre acciones e índices de acciones. (De Lara, 2005) Evolución de los Futuros y Opciones Entre los principales productos derivados que se negocian en los mercados están los contratos de opciones y futuros. Según De Lara (2005), los contratos de opciones tienen también una larga historia. Se han usado desde el siglo XVII con tulipanes en Holanda. Los comerciantes de tulipanes compraban opciones de compra o calls cuando querían asegurarse de que podrían 4 incrementar sus inventarios si los precios subían. Estas opciones daban al comprador el derecho, pero no la obligación, de comprar tulipanes a un precio preestablecido. Otros buscaban protección si los precios bajaban mediante la compra de opciones de venta o put, que daban el derecho, pero no la obligación, de vender tulipanes a un precio previamente acordado. Los vendedores de las opciones de tulipanes asumían sus riesgos a cambio de quedarse con una prima pagada por los compradores de estas opciones. En Estados Unidos las opciones sobre acciones de empresas aparecieron en 1790, antes de que se creara el New York Stock Exchange (NYSE). De Lara (2005) también indica que hoy las opciones están implícitas en muchas actividades cotidianas. Por ejemplo, cualquier persona que adquiere un crédito hipotecario con el privilegio del prepago, es poseedor de una opción. El acreditado tiene el derecho, pero no la obligación, de prepagar al banco su crédito. Obviamente que los bancos que otorgan este beneficio a sus acreditados, otorgan el crédito con una tasa de interés más elevada que aquellos que no cuentan con el beneficio del prepago. Es decir, le venden una opción a cambio de una prima, si las tasas de interés bajan, el acreditado tendrá muchos incentivos para prepagar el crédito y contratar otro a una tasa menor. Generalidades Un derivado financiero es un activo cuyo precio está determinado o “derivado” del precio de otro activo, denominado activo subyacente. Físicamente no existen, como las acciones o los bonos, sino que son contratos. Los derivados financieros, como su nombre indica, son productos que derivan de otros productos. Se trata de contratos financieros destinados a cubrir los posibles riesgos que aparecen en cualquier operación financiera, estabilizando y por lo tanto concretando el costo financiero real de la operación. Estos contratos generan obligación de una de las partes, de 5 entregar o exigir, en una fecha futura, un bien. Como contraprestación la parte beneficiaria deberá pagar el precio, en la forma y modo determinado. El bien puede ser un activo o el fruto de este. Los activos pueden ser acciones, commodities, índices de acciones, moneda extranjera o también variaciones de precios, cotizaciones, tasa de interés, tipos de cambios, etc. (William 2007). Entre los principales tipos de derivados que podemos mencionar están: opciones, forwards, swaps y futuros. Los derivados son acuerdos formales y privados para comprar o vender activos financieros en una fecha futura a un precio determinado. Se caracterizan por ser contratos no estandarizados y tienen riesgo crediticio. Son transacciones financieras en las que dos partes acuerdan contractualmente intercambiar flujos monetarios en el tiempo o a un plazo definido o “pactado” por las partes y se fundamentan en la ventaja comparativa que disfrutan algunos participantes en ciertos mercados, que les permite acceder a determinados tipos de productos o condiciones, así como divisas u obtener tasas de interés en condiciones más ventajosas. Desde una perspectiva más sencilla, se pueden definir los derivados financieros como un instrumento o producto donde se especifica la compra y venta de un activo (subyacente), a un determinado precio y en una determinada fecha y en donde las partes están obligadas a comprar o vender el activo, según corresponda, en dicha fecha (diferencia con los contratos de opciones). Los productos derivados se operan tanto en mercados organizados, como en los mercados extrabursátiles, denominados estos últimos “Over the Counter (otc)”, se trata de mercados que ofrecen instrumentos diseñados por instituciones financieras de acuerdo con las necesidades específicas del cliente. Ambas partes fijan de forma bilateral los términos contractuales de las operaciones. 6 Los productos derivados más simples, denominados de primera generación o “plain vanilla”, son los siguientes: • Contratos adelantados o forwards. • Contratos de futuros. • Contratos de opciones • Contratos de swaps. Entre las principales características de los derivados financieros están: • Su valor cambia en respuesta a los cambios de precio del activo subyacente. Existen derivados sobre productos agrícolas y ganaderos, metales, productos energéticos, divisas, acciones, índices bursátiles, tipos de interés, etc. • Requiere una inversión inicial neta muy pequeña o nula, respecto a otro tipo de contratos que tienen una respuesta similar ante cambios en las condiciones del mercado. • Se liquidan en una fecha futura. • Pueden cotizarse en mercados organizados, como las bolsas, o no organizados, como los over the counter (OTC) Finalidad de las Operaciones con Derivados La finalidad de los derivados financieros es distribuir el riesgo que resulta de movimientos inesperados en el precio o “volatilidad” del subyacente, entre los participantes que quieren disminuirlo y aquellos que deseen asumirlo. En el primer caso, se encuentran los individuos o empresas que desean asegurar hoy el precio futuro del activo subyacente, así como su disponibilidad. En el segundo caso, se trata de individuos o empresas que buscan obtener la ganancia que resulta de los cambios abruptos en el precio del activo subyacente. 7 Uno de los principales objetivos de utilizar o realizar operaciones con derivados financieros es cubrir el riesgo derivado de las fluctuaciones, ya sea en los precios de algún subyacente o en algún indicador, como es el caso de las tasas de interés, tanto en el mercado local como en el mercado internacional y que se vean afectadas por los descalces que registren por mantener activos a tasas fijas y pasivos a tasas variables o viceversa, como también en los casos en que las tasas de interés de algunos activos y pasivos sean variables, pero que estén pactadas a plazos distintos o con tasas de referencia diferentes. En otras palabras, el principal uso que se da a los instrumentos derivados o derivados financieros es el de utilizarse como “coberturas” ante diferentes riesgos que se puedan dar en el mercado, tales como el riesgo cambiario, o de tasas de interés. Los derivados financieros pueden ser utilizados también con fines de inversión, por ejemplo como especulaciones. Al mismo tiempo, proporcionan a los emisores e inversionistas una forma barata para controlar algunos riegos mayores inherentes a los cambios en las condiciones del mercado. Por lo anterior podemos decir que los productos derivados son más valiosos en entornos de alta volatilidad o variación de precios. Los derivados financieros han cobrado gran importancia en las últimas décadas debido a que las variables que antes se caracterizaron por su estabilidad, ahora son muy volátiles; tal es el caso de los precios del petróleo o de los tipos de cambio en el caso de Costa Rica, así como las tasas de interés. Se puede afirmar que los mercados de productos derivados son “mercados de transferencias de riesgos”, ya que el riesgo que algunos agentes económicos no desean asumir se traspasa a otros agentes económicos que tienen interés por dichos riesgos a cambio de obtener una ganancia o rendimiento. 8 Básicamente las principales finalidades de los contratos de derivados son: cobertura de riesgos, especulación o aprovechamiento de oportunidades de arbitraje, definidos a continuación: • Cobertura de riesgos (hedging): los productos derivados son útiles para el agente económico que desea mitigar o cubrir el riesgo de variaciones o cambios adversos en los precios de los activos que dicho agente tiene en el mercado de contado o de físicos. • Especulación: en este caso el agente económico no desea reducir o cancelar riesgos. Por el contrario, el especulador realiza una apuesta direccional en los movimientos del precio de un producto derivado para obtener una ganancia o rendimiento acorde con el riesgo que se está asumiendo. Esta actividad es muy útil en los mercados organizados, ya que a mayor número de especuladores, mayor es la liquidez. • Arbitraje: consiste en realizar una operación en los mercados financieros para obtener una ganancia a valor presente sin riesgo, aprovechando alguna imperfección detectada en dichos mercados. El arbitraje más simple consiste en comprar y vender simultáneamente un mismo activo en dos mercados distintos, para asegurar una utilidad (la imperfección consiste en que el activo de referencia podría tener precios diferentes en distintos mercados). Principales Ventajas de los Derivados Manejo de Riesgos El mercado de derivados posee la gran ventaja de facilitar el manejo de riesgos, especialmente en aquellos casos en que no es posible manejarlos con los productos tradicionales. Los precios de los derivados están relacionados con los precios de los activos subyacentes y si estos suben o bajan, también lo hacen normalmente los precios de los derivados. Esto permite que se puedan utilizar con fines de cobertura y especulación. 9 Los derivados hacen posible la reubicación de riesgos: quienes quieren disminuir algunos riesgos los traspasan a quienes están anuentes a asumirlos. Con la posibilidad de traspasar riesgos se logra aumentar los fondos disponibles para los mercados financieros. Descubrimiento de Precios Los productos derivados constituyen una fuente importante para el descubrimiento de precios. Son un medio importante para obtener información acerca de las expectativas de los agentes económicos sobre precios futuros. Lo anterior debido a que, para muchos, los precios de estos contratos constituyen un precio anticipado para el futuro mercado de contado. Por tanto, proveen información valiosa sobre futuros precios, es decir, pronósticos virtualmente a cero costo para el público en general. Además, los derivados ofrecen también información acerca de la volatilidad y por tanto, sobre el riesgo del activo subyacente. Ventajas Operativas Los derivados también brindan importantes ventajas operativas, como por ejemplo: menores costos de transacción, comisiones más bajas, mayor liquidez, etc. Mayor Eficiencia Un aspecto significativo de los derivados es su contribución a la eficiencia de los mercados financieros, ya que los importantes encadenamientos entre los precios de contado y de futuro y el menor costo facilitan el arbitraje y un ajuste más rápido de los precios. Especulación Los mercados de derivados constituyen un medio alternativo para especular, en el buen sentido de la palabra. 10 A diferencia de los mercados financieros convencionales, los derivados no crean ni destruyen riqueza, solamente la transfieren. Por ejemplo, en el mercado de acciones se puede crear riqueza, debido a que alguien tiene un buen proyecto, emite acciones y usa ese producto para desarrollar y vender la idea. Los clientes compran el producto, la firma obtiene ganancias, el precio de las acciones sube y todos ganan. Para el caso de los derivados es un poco diferente, ya que mientras unos ganan, otros pierden o dicho de otra forma, la ganancia de un participante en el mercado, es la pérdida de otro. Algunas Desventajas de los Derivados Como ya hemos visto, los derivados financieros proveen muchos tipos de ventajas a los mercados en los que se negocian, pero estos también pueden tener sus contras, dentro de las que se podría mencionar, por ejemplo, el exceso de confianza en el uso de estos instrumentos, ya que, como veremos más adelante, tienen el poder de desatar grandes problemas en el nivel de mercado, hasta provocar una crisis como la que se vive hoy en todo el mundo, la cual se detalla más adelante. Así también, el uso de este tipo de instrumentos hace que en algunos casos exista, como consecuencia, la revelación de las expectativas de los agentes participantes, en cuanto a determinadas variables financieras, las cuales, al mismo tiempo, podrían servir como fuentes de información para los entes controladores de los factores macroeconómicos de un país, de los niveles y volatilidad de un determinado subyacente, como el tipo de cambio de una economía, esperado por estos. Por otro lado, cuando en un país existe la posibilidad de realizar negociaciones con derivados, como es el caso de Costa Rica con los derivados cambiarios, pero no se muestra una mayor profundización de esas negociaciones, hace que exista un inadecuado manejo en las operaciones de cobertura, al mismo tiempo que de la administración de riesgos. 11 Es importante tomar en cuenta que el uso de derivados conlleva también una alta exposición al riesgo y cuando estos se utilizan de manera excesiva se expone a caer en pérdidas bastante grandes, debido a su estructura. Además, cuando el mercado en el que se negocian dichos instrumentos es muy pequeño se dificulta su respaldo. Derivados Financieros en el Mercado Financiero Costarricense A pesar de que el mercado financiero costarricense no está lo suficientemente desarrollado respecto a otros mercados mundiales, ha tratado de incorporarse con productos cada vez más sofisticados, como lo son los “Derivados Financieros”, y si bien por el momento no han tenido mucho protagonismo en el mercado local, han comenzado, aunque en pocas ocasiones, a registrar transacciones relacionadas con este tipo de instrumentos financieros. Una muestra del avance que se ha tenido hasta el momento en nuestro mercado es la creación de diferentes reglamentos relacionados directamente con los productos derivados, creando así un marco regulatorio, en el cual se especifican y definen algunas directrices y condiciones para la negociación con derivados financieros. Bajo este marco regulatorio se encuentran los siguientes reglamentos: • Reglamento para el uso de Derivados en Moneda Extranjera. • Acuerdo SUGEF 9 – 08. Reglamento para la autorización y ejecución de operaciones con Derivados Cambiarios. • Reglamento para operaciones con Derivados Cambiarios. Definición y Objetivos de los Derivados en Costa Rica Dentro de estos reglamentos se especifica la autorización de operaciones con Derivados Financieros en Costa Rica, entre las cuales destacan: • Contratos a futuro de tasas de interés (futures). 12 • Contratos de opciones (en sus modalidades call o put) en bolsas oficiales extranjeras. • Acuerdos de tasas de interés a futuro (forwards). • Permutas financieras de tasas de interés (swaps) y mecanismos de protección de cambios en las tasas de interés (conocidos internacionalmente como cap, floor y collar) en mercados internacionales no organizados llamados over the counter. • Combinaciones de los productos anteriores. • Contratos a plazo o forwards. • Permuta cambiaria o FX swap. • Permuta de monedas o currency swap. • Contratos de diferencia. Dichas operaciones se deberán realizar con condiciones acordadas por las partes involucradas y dentro de los límites que en estos reglamentos se dicten. Esto se define a continuación. Futuros de Tasas de Interés (Futures) De acuerdo con el reglamento para el uso de derivados en moneda extranjera, es un contrato estandarizado en el que dos partes acuerdan hoy el tipo de interés que se va a pagar sobre un depósito teórico, con un vencimiento específico, en una determinada fecha futura, negociado a través de las bolsas oficiales extranjeras. Contratos de Futuros “Son contratos de compra – venta a plazo cuyas condiciones están estandarizadas, siendo su principal característica el que ambas partes, comprador y vendedor, asumen una obligación… El comprador tiene la obligación, al igual que el vendedor de cumplir las condiciones pactadas en una fecha futura. (Borrego y García, 2002, p.219) 13 Estos son acuerdos tomados en el Mercado de Futuros, en el que las partes negocian una determinada cantidad de divisas, para liquidarlas en una fecha futura, convenida por ellas, en los términos de un contrato estandarizado. A diferencia de los contratos forward, los contratos de futuros son estandarizados y se operan en un mercado organizado o bolsa de productos derivados. Las dos contrapartes no se conocen necesariamente, ya que los mercados organizados contemplan mecanismos de liquidación que garantizan que los compromisos contraídos tanto por los compradores como los vendedores, se cumplirán. En otras palabras, en un mercado organizado de derivados, el riesgo de contraparte no existe. A esta ventaja se le suma la gran liquidez que se ofrece en dichos mercados, lo que permite cancelar o cerrar posiciones abiertas en cualquier momento. De Lara (2005) menciona que el contrato estandarizado de futuros debe contener al menos las siguientes especificaciones: • Activo o bien subyacente. • Calidad y lugar de entrega (en particular si el activo es alguna materia prima). • Tamaño del contrato. • Fecha de vencimiento. El precio pactado es fijado por el mercado a través de la postura más competitiva que se encuentre en el momento de realizar la operación. En la mayoría de los casos, los participantes en el mercado no mantienen los contratos pactados hasta el final, ya que prefieren cerrar su posición antes del vencimiento. Cerrar la posición significa realizar la operación contraria a la originalmente pactada. Por ejemplo, un inversionista que compra un contrato de futuros del dólar en el mercado local en una determinada fecha con un vencimiento pactado, podría cerrar su posición antes de ese vencimiento mediante la venta de dicho contrato (aprovechando la liquidez del mercado). La ganancia o 14 pérdida de dicho inversionista se determinaría por el cambio de precios del contrato de futuros entre la fecha del contrato y la fecha en que se vendió. Contratos de Opciones Los contratos de opciones, a diferencia de los futuros, dan a los participantes del mercado la opción, pero no la obligación, de adquirir el contrato. Como menciona Alfonso De Lara (2005), los contratos de opciones se diseñaron para que el comprador de la opción se beneficie de los movimientos del mercado en una dirección pero que no sufra pérdidas como consecuencias de movimientos del mercado en la dirección contraria. Una opción le da al tenedor el derecho, pero no la obligación, de ejercer el contrato, o sea de comprar o vender el bien subyacente. Existen dos tipos de opciones: las de compra (call option) y las de venta (put option). Opción de Compra (call option) Es el derecho de comprar en una fecha futura, una cantidad específica de un activo denominado subyacente, a un precio determinado denominado precio de ejercicio, durante la vigencia de contrato o en la fecha de vencimiento. La opción de compra garantiza un derecho al tenedor de la opción pero no le impone una obligación. Así entonces, en el caso de las opciones de compra, el tenedor de la opción ejercerá su derecho de comprar el bien subyacente si el precio en el mercado es suficientemente alto, o por arriba del precio de ejercicio y su ganancia será la diferencia entre el precio del bien subyacente y el precio del ejercicio, como se puede observar en siguiente gráfico: 15 Bajo esta coyuntura la compra de una opción call nos protege contra las subidas de precio del activo subyacente. En este caso a partir del punto C entramos en beneficios. Opción de Venta (put option) Es el derecho de vender, en una fecha futura, una cantidad específica de un activo denominado subyacente, a un precio determinado denominado precio de ejercicio, durante la vigencia del contrato o en la fecha de vencimiento. De manera semejante, en el caso de las opciones de venta, el tenedor de la opción ejercerá su derecho de vender el bien subyacente si el precio en el mercado es suficientemente bajo (por debajo del precio de ejercicio), y su ganancia será la diferencia entre el precio de ejercicio y el precio del bien subyacente. De hecho se podría afirmar que los contratos de opciones son similares a los contados de futuros, pero con la diferencia fundamental de que en estos últimos ambas contrapartes tienen en todo momento la obligación de realizar la operación de compra-venta en el futuro, mientras que en el caso de las opciones se adquiere el derecho pero no la obligación de realizar la operación en el futuro. En ese sentido, se puede afirmar que los contratos de opciones tienen más flexibilidad que los futuros y, por lo tanto, son mejores instrumentos, aunque más caros. 16 Los contratos de opciones contemplan un precio de ejercicio del subyacente, un periodo de expansión para ejercer los derechos del contrato y a su precio se le denomina “prima”. Dicha prima estará en función del periodo de expiración del contrato, de la volatilidad de los rendimientos del subyacente, de la relación entre el subyacente, del precio de ejercicio y de la tasa de interés libre de riesgo, principalmente. Contratos de Swaps “Un swap, o permuta financiera, es un contrato por el cual dos partes se comprometen a intercambiar una serie de cantidades de dinero en fechas futuras. Normalmente los intercambios de dinero futuros están referenciados a tipos de interés, llamándose IRS (Interest Rate Swap). (HULL, JOHN, 1989). Conocidos también como permutas financieras, en estos contratos se pretende cambiar el pago de flujos de una deuda pactada a tasa flotante a pagos de una deuda a tasa fija, o viceversa. Por ejemplo. “A” tiene un pasivo de tasa fija y “B” un pasivo de tasa flotante. Así, pues, pueden proceder a una transacción swap, a fin de alterar la naturaleza de sus flujos de efectivo neto (o sea, alterar su exposición a los movimientos de la tasa de interés); las flechas muestran la dirección de los pagos en efectivo conforme a la transacción swap. Fuente:http://www.bankofengland.co.uk/education/ccbs/handbooks/pdf/ccbshb1 7_es.pdf Los swaps son transacciones que se negocian en mercados no organizados, donde dos partes se comprometen a intercambiar flujos de dinero 17 iguales a la diferencia entre dos tasas de interés sobre un principal en fechas futuras, durante un plazo determinado al momento de concertar la operación. Permuta Cambiaria o FX Swap El reglamento para operaciones con derivados cambiarios define “permuta cambiaria o FX Swap” como un acuerdo por el que las partes se comprometen a venderse y comprarse entre ellas, en un mismo momento, una cierta cantidad de divisas a un determinado tipo de cambio, en la fecha de inicio del contrato, y a realizar la transacción inversa, con la misma cantidad de divisas, en una fecha futura, a un tipo de cambio acordado al inicio del contrato. Permuta de Monedas o Currency Swap De la misma forma, en el reglamento anteriormente mencionado, se define permuta de monedas o currency swap como un acuerdo por el que las partes intercambian, en una fecha concertada, dos montos de principal en diferentes monedas, y hacen pagos regulares en la moneda recibida al inicio, durante un periodo de tiempo convenido, el monto que cada parte paga es calculado sobre las tasas de interés acordadas al inicio del contrato. En la fecha de finalización del contrato, se intercambian nuevamente los montos del principal de cada moneda. Acuerdo de Tasas de Interés a Futuro (forward rate agreement -FRA-) El reglamento para uso de derivados en moneda extranjera lo define como un contrato en el que dos partes acuerdan hoy el tipo de interés que se va a pagar sobre un depósito teórico, con un vencimiento específico, en una determinada fecha futura. Son transados en mercados no organizados. Mecanismos de Protección de Tasas de Interés (conocidos internacionalmente como cap, floor y collar) Según el reglamento para el uso de derivados en moneda extranjera, son instrumentos que se negocian en mercados no organizados. Un cap de intereses es un acuerdo realizado entre dos partes respecto al valor máximo de 18 un tipo de interés flotante, basado en un índice determinado. Un floor es muy similar al cap, pero a diferencia de éste, lo que se especifica es un valor mínimo de un tipo de interés flotante, basado en un índice determinado. Un collar es una operación combinada de cap y floor. Contrato a Plazo o Forward El reglamento para operaciones con derivados cambiarios define los contratos a plazo o forwards como un acuerdo de partes tomado en el mercado over the counter (OTC), por medio del cual se negocia una determinada cantidad de divisas cuya liquidación se hará en una fecha futura y con un tipo de cambio mutuamente acordados al inicio del contrato. La liquidación de las operaciones podrá ser de cumplimiento efectivo o de cumplimiento financiero; la modalidad que se acuerde deberá establecerse previamente en las instrucciones de liquidación del contrato. Contrato de Diferencia Según el Reglamento para operaciones con derivados cambiarios, es un acuerdo de naturaleza bursátil por el que las partes se comprometen a liquidar en una fecha futura, un monto equivalente a la diferencia entre el valor de compra de un activo financiero, liquidado en otra moneda a un tipo de cambio previamente acordado, y el valor de su venta por el mismo valor transado, liquidado según el tipo de cambio vigente en la fecha de entrega. Estas operaciones solo serán de cumplimiento financiero. Derivados y el Actual Panorama Económico Mundial (Crisis Financiera) Ya sabemos que un derivado financiero es un instrumento que, como su nombre lo indica, “deriva” su valor de acuerdo con un subyacente, ya sea este un producto commodities, o un determinado evento esperado en las condiciones de mercado, así como cambios en las tasas de interés, tipos de cambio y cambios en los precios de las acciones de determinadas compañías participantes con emisiones en circulación. Lo anterior, y tomando en cuenta la existencia de la gran cantidad de productos, tanto como las posibilidades de 19 eventos que se dan por los cambios en las condiciones de mercado, hace que la posibilidad de crear derivados sea bastante grande, por lo que, además, sobre ellos se puedan crear otros derivados y así sucesivamente. Es precisamente por lo anterior que muchas entidades -principalmente financieras- están en grandes problemas y por lo que se originó la actual crisis inmobiliaria o subprime de los Estados Unidos y que ha afectado a todos los mercados financieros en el nivel mundial. Normalmente y de acuerdo con las normas de Basilea, los bancos deben tener un porcentaje mínimo de capital con respecto a los activos que maneja, por lo que se debía respetar los límites para los préstamos que se desembolsaban, por lo tanto cuando este límite era cubierto, simplemente ya no era posible otorgar más créditos y es aquí en donde se comienza a “dinamizar” el mercado. Así funcionaba el sistema… según Charles M. Philbrook, en su artículo, de la revista Economía y Mercado, hasta que a Ginnie Mae, una agencia gubernamental, se le ocurrió empezar a comprar la cartera hipotecaria de los bancos para que éstos liberaran recursos y pudieran seguir ‘dinamizando’ el mercado. Compraba la cartera, la dividía en paquetes de, digamos, unas 8.000 hipotecas cada uno, y procedía a emitir títulos valores con estas hipotecas de colateral. Nacían las MBS (Mortgage-Backed Securities, o sea, obligaciones garantizadas por hipotecas). Fue aquí donde, viendo los resultados y el buen desempeño que arrojaban este tipo de productos, se comenzó a negociar en el mercado bursátil norteamericano, en el cual, las firmas bursátiles eran ya protagonistas en la compra de carteras hipotecarias a los bancos (carteras en las cuales se incluían créditos de todo tipo, prime – subprime, o sea de bajo y alto riesgo, o de buena y de mala calidad). Viendo el alto potencial del negocio que se generaba por este tipo de productos, ahora los mismos bancos creaban unas entidades “filiales”, las cuales funcionan como fondos de inversión, por lo cual no están obligadas a consolidar sus estados con los del banco, y a las que les vendían estos 20 paquetes y las cuales, así entonces, una vez más cumplían con las normas de Basilea (los Bancos). Pero, ¿de dónde provenía el dinero para que estas “filiales” compraran estos “paquetes de hipoteca”?, pues bien, de la misma entidad bancaria que en un principio otorgó los créditos, creando así una enorme “bola de nieve” que iba creciendo cada vez más. El siguiente paso sería entonces la creación de un nuevo instrumento financiero llamado CDO (Collateralized Debt Obligation), el cual es un Derivado Financiero que tiene a MBS como activos subyacentes. El valor del CDO, por lo tanto, depende de los MBS, que a su vez, dependen de todas las hipotecas que agrupan. Como es de esperar, al irse creando una inmensa y creciente “bola de nieve” y tomando en cuenta la oferta y la demanda, entonces en algún momento los precios de las viviendas empiezan a caer y es en este punto donde se empiezan a ver afectados los paquetes hipotecarios y por lo tanto los MBS y como en cadena también los CDO y así sucesivamente, hasta llegar a lo que hoy estamos pasando. Continuando con Charles M. Philbrook, en su artículo de la revista Economía y Mercado, este menciona: todos estos bancos tienen cientos de millones de dólares invertidos en estos instrumentos financieros que, día a día, y a medida que se desploma el mercado inmobiliario, van perdiendo valor. Algunos CDO (los que tienen asignado un riesgo crediticio de BBB) ya han perdido un 80% de su valor par de acuerdo con los índices ABX-HE. Más de un banco puede estar ‘técnicamente’ quebrado, pero debido a la falta de transparencia y a la imposibilidad de asignarles un precio de mercado a estos instrumentos no hay manera de saberlo. Ése es el problema al cual busca darle solución el Departamento del Tesoro. Ése, sin embargo, es el problema que parece no tener solución: En el último trimestre unas 18 millones de viviendas permanecían vacías, sin ocupar; de éstas, 2 millones fueron puestas en venta. En otras palabras, y para que se 21 ponga en perspectiva la dimensión del problema, hay un tsunami de viviendas (16 millones más todas las que siguen siendo puestas en venta) que están por inundar el mercado en momentos en que la demanda sigue cayendo (U.S. home vacancies rise to record on foreclosures, Bloomberg, 26/oct/2007). Derivados Cambiarios en el Panorama Costarricense Después de haber hecho un pequeño resumen de la dinámica o la función básica que cumplen algunos de los derivados financieros, es importante recalcar cuáles son los principales beneficios que éstos traerían al mercado local en forma general. Los derivados financieros a pesar y además de ser innovaciones financieras, si se saben utilizar en la forma correcta, pueden traer grandes beneficios a todos aquellos participantes del mercado, en el que se incluyen varios sectores de la economía, entre los que figuran principalmente, exportadores, importadores y especuladores o inversionistas, entre otros. Para efecto de la utilización de las negociaciones con derivados cambiarios, es necesario que haya un sistema en el cual no se pueda aducir con certeza cuanto será el precio en otras monedas dentro de un determinado periodo de tiempo -en el caso costarricense más que todo es el dólar-. Desde que entró a regir el sistema de bandas cambiarias para la determinación del tipo de cambio, ya no se hace tan fácil determinar el tipo de cambio, como pasaba con el sistema de mini devaluaciones. En este sentido, el tipo de cambio depende, en la mayoría de las ocasiones, de las condiciones de mercado en las cuales se afecte la oferta y la demanda del dólar, aunado a las acciones del Banco Central por mantener el precio del tipo de cambio dentro de ese margen (los límites de las bandas cambiarias). 22 Riesgos Asociados a los Derivados Cambiarios en Costa Rica Por medio del desarrollo del modelo de contratos de cobertura que permitan enfrentar las fluctuaciones de tipo de cambio, los participantes del mercado tendrían una herramienta que ayude a controlar el riesgo cambiario, el cual, en la actualidad, no es tan certero, tanto en las instituciones financieras como en sus clientes. Interrogantes como ¿cuánto invertir en moneda local y cuánto en moneda extranjera? ¿A qué plazo está el cliente cubierto? ¿Cuándo conviene endeudarse en dólares y cuándo no conviene? hacen que surja la necesidad de crear, o más bien de que entre a regir este tipo de productos financieros. Así, por ejemplo se puede observar que entre los meses de abril y julio del presente año, el tipo de cambio tuvo variaciones abruptas, como se muestra en el siguiente gráfico: TIPO CAMBIO COMPRA TIPO DE CAMBIO VENTA 555.00 545.00 535.00 525.00 515.00 505.00 495.00 5 1 Ab r2 Ab 0 0 8 r2 9 Ab 0 0 8 13 r 20 Ab 08 17 r 2 Ab 00 8 21 r 2 Ab 00 8 25 r 2 Ab 00 8 29 r 2 Ab 00 8 3 r 20 M ay 0 8 2 7 M 00 1 1 ay 2 8 M 00 a 15 y 2 8 M 00 1 9 ay 2 8 M 00 a 23 y 2 8 M 00 ay 8 27 2 M 00 3 1 ay 2 8 M 00 ay 8 4 20 Ju 08 n 8 20 Ju 0 8 n 12 2 Ju 00 8 16 n 2 Ju 008 20 n 2 Ju 008 24 n 2 Ju 008 28 n 2 Ju 008 n 2 2 00 Ju 8 l 6 200 Ju 8 l 1 0 20 Ju 0 8 14 l 20 Ju 0 8 18 l 20 Ju 0 8 22 l 20 Ju 0 8 26 l 20 Ju 0 8 30 l 20 Ju 0 8 l2 00 8 485.00 En esta coyuntura, a razón de cubrir el riesgo asociado con este tipo de variaciones en el mercado, al utilizar derivados cambiarios y habiendo previsto que el tipo de cambio iba a subir tanto, entonces un importador, por ejemplo, habría realizado dicha transacción para tener asegurada la compra de una determinada cantidad de dólares a un tipo de cambio pactado anteriormente, dejando sin efecto o reduciendo el riesgo para él, debido al alza tan abrupta que tuvo el tipo de cambio en ese periodo. 23 Según información de El Financiero, No. 691 del 27 de octubre del 2008, página 26, en Costa Rica ya hay algunas entidades financieras que cuentan con la mayoría de los requisitos legales para poder comenzar con la negociación de este tipo de productos y además algunos empresarios recalcan que la entrada de los derivados al mercado es una necesidad, se espera que para el 2009 los derivados empiecen a tener protagonismo en el mercado costarricense. A pesar de que el tipo de cambio tuvo variaciones abruptas en el periodo comprendido que se muestra en el gráfico anterior, también ha tenido cambios, aunque menos notables en los últimos meses, en los cuales, el comportamiento ha sido igualmente creciente. Bajo este contexto, los empresarios que quieran cubrirse de este riesgo cambiario podrán optar por realizar operaciones con este tipo de instrumentos financieros y así pactar la compra de una cantidad de dólares a un tipo de cambio fijado en dicho contrato, de esta forma si el tipo de cambio al final del contrato es mayor al que se pactó inicialmente, entonces el cliente obtiene una ganancia, ya que sin el contrato hubiera tenido que pagar más, pero si el tipo de cambio es menor entonces, pierde por el efecto contrario al mencionado anteriormente. De la misma forma, cuando las condiciones del mercado no sean tan favorables en cuanto a las tasas de interés relacionadas con monedas foráneas, se podrán pactar contratos de derivados de tasas de interés, en los cuales se podrán realizar cambios en las tasas cuando éstas sean variables para pasarlas a fijas o viceversa, asegurando así flujos de efectivo futuros. Ahora bien, de acuerdo con lo mencionado anteriormente, tomando en cuenta el panorama que presenta el tipo de cambio, evidentemente puede beneficiar a los grandes importadores (considerando que estos quieran cubrir el riesgo de que eventualmente el tipo de cambio suba), pero hay algo que todavía no se ha mencionado y es la interrogante ¿quién asumirá el riesgo asociado a estas operaciones? 24 Anteriormente se mencionó que se espera que en el corto plazo se empiece a brindar este tipo de productos en el mercado, pero bajo esta coyuntura es necesario considerar si todos los participantes en el mercado están dispuestos a asumir riesgo en cuanto a la incertidumbre del precio que se dé en el tipo de cambio, o si, más bien, la entrada de este tipo de productos hará que exista un mayor dinamismo. Uno de los mayores problemas del mercado financiero costarricense es la alta concentración de participantes, lo cual se muestra en el siguiente gráfico: ACTIVO TOTAL BANCO GENERAL CR, S.A. Banco Cathay de CR, S.A. BANCO UNO BANVI CITIBANK CR, S A BANCO BCT S A BANCO LAFISE S.A BANCA PROMERICA S A BANCO IMPROSA S A BCAC - BNCR 500,000,000.00 BANCO CUSCATLAN 1,000,000,000.00 Banco HSBC CR, S.A. 1,500,000,000.00 Bac San José 2,000,000,000.00 SCOTIABANK DE CR, S A 2,500,000,000.00 30.00% 27.00% 24.00% 21.00% 18.45% 18.00% 15.00% 11.84% 12.00% 9.00% 8.08% 6.92% 9.00% 4.08% 6.00% 2.89% 2.45% 2.23% 1.36% 1.05% 0.92% 0.73% 0.60% 0.38% 0.08% 3.00% 0.00% BPDC 28.92% 3,000,000,000.00 BCR 3,500,000,000.00 Participación. En este gráfico se evidencia el alto porcentaje de algunos participantes en cuanto a su dimensión en activos totales con corte al setiembre 2008, respecto a los demás, los cuales por su gran dimensión y accionar en el mercado, aunado a la tarea del Banco Central por controlar el buen funcionamiento del sistema, hacen que se afecten fuertemente variables como el tipo de cambio, dificultando así una mayor fluctuación y si esto pasa, entonces no permite que exista un mayor dinamismo, con lo cual las coberturas no serían de mucho atractivo para los participantes del mercado por el momento. En este contexto, lo que existe en nuestro mercado es una especie de oligopolio, donde las decisiones de algún participante afecta o influencia a otro de igual dimensión o al menos de parecidas dimensiones y es de esperar que 25 al menos en el corto plazo todavía sea un poco difícil ver al mercado trabajando con derivados cambiarios, para lo cual se requiere un mayor dinamismo, así como un mercado anuente a incorporarse a este tipo de “funcionamiento” y productos. 26 Conclusión Los derivados financieros son instrumentos evidentemente muy sofisticados, los cuales, en los mercados financieros mundiales, además de traer grandes beneficios en un principio, también han generado grandes controversias, no precisamente por el instrumento en sí, sino por el uso que se les ha dado, hasta el punto de crear una crisis financiera como la que se vive actualmente. Costa Rica es un país que, a pesar de ser un mercado muy pequeño y menos desarrollado en comparación con los demás mercados mundiales, ha ido creciendo poco a poco y desenvolviéndose en varios aspectos, por ejemplo, incursionar en productos más sofisticados, como lo son los derivados cambiarios y nuevas estrategias, los cuales tienen como objetivo principal crear un mayor dinamismo en la economía y obtener mejores resultados. A partir de la implementación del sistema de bandas cambiarias para la determinación del tipo de cambio, ya no se hacía tan fácil la proyección de un precio para la moneda extranjera para una fecha futura, como sí se podía hacer con las mini devaluaciones, creando así cierta incertidumbre en el mercado y motivando entonces la creación de un producto con el que se pudiera cubrir ese riesgo cambiario. De ahí surgió la idea de crear un marco regulatorio para la negociación con derivados cambiarios en nuestro país y que se pretende empiece a tener un mayor dinamismo en los próximos meses. A pesar de la creación de un marco regulatorio en nuestro mercado para la negociación con derivados cambiarios, es muy importante tomar en cuenta, que a pesar de que este existe, todavía no se ha visto actividad relacionada con este tipo de productos, por lo que nos damos cuenta que este mercado es aún, un mercado incipiente. Otro de los aspectos de gran importancia que deben considerarse y que anteriormente se mencionó, es la alta concentración de participantes o 27 intermediarios financieros en el mercado, aunque considero que las condiciones en nuestro país se prestan para la negociación con derivados cambiarios, debido a la gran cantidad de empresas importadoras y exportadoras, transnacionales y multinacionales. Es de mucha relevancia considerar el riesgo que este tipo de productos conlleva y hacerse la interrogante de quién o cuáles participantes en el mercado están dispuestos o preparados para asumir ese riesgo. Es importante mencionar que, además de la alta concentración de participantes en el mercado, también existe otro factor que nos afecta negativamente: la inexperiencia del mercado en cuanto al uso de bandas cambiarias, debido a que el tiempo que ha pasado desde su implementación no es mucho y no presentan una volatilidad suficiente como para que se incentive el uso de coberturas cambiarias. Actualmente se muestran cambios abruptos en el tipo de cambio, pero más que al sistema de bandas se debe a condiciones estacionales y no a un mayor dinamismo del sistema, lo cual es uno de los principales objetivos y que con esto se dé una mayor fluctuación dentro del mercado, logrando así una mayor atracción por la utilización de contratos de cobertura. Tomando en cuenta lo mencionado anteriormente, unido a la incertidumbre del accionar del Banco Central en cuanto a la aplicación de la política monetaria, no es de esperar que se incentive la participación de los principales actores del mercado, ya que no se tiene un panorama claro sobre el comportamiento futuro del tipo de cambio. Bajo esta coyuntura, es de vital importancia, primero que todo, que el Banco Central fortalezca su credibilidad ante los diferentes sectores de la economía, en cuanto a su política cambiaria, así como generar una mayor transparencia en su gestión, para que de esta forma tampoco se genere especulación por parte de los principales participantes del mercado, como actualmente sucede. 28 De esta forma, si se fortalece la credibilidad del BCCR y los principales actores también lo hacen, entonces se creará un efecto en el que poco a poco, todos los participantes irán obteniendo confianza, fomentando así un mayor dinamismo en el mercado cambiario, en el cual se podrán utilizar las coberturas cambiarias. 29 Referencias Bibliográficas Borrego R, Angel. García E, Pablo. (2002) Productos Financieros, sus Mercados, Valoración y Estrategias de Inversión. Madrid: Editorial Prentice Hall. Vilariño S. Ángel. (2001) Turbulencias Financieras y Riesgos de Mercado. España: Editorial Prentice Hall. De Lara, Alfonso. (2005) Productos Derivados Financieros. Instrumentos, valuación y cobertura de riesgos. Editorial Limusa S.A. De C.V. 2005. Hull, John (1989). Options, Futures and Other Derivative Securities. Banco Central de Costa Rica (2003). Reglamento para el Uso de Derivados en Moneda Extranjera. Aprobado por la Junta Directiva del BCCR, 2 de julio del 2003. Banco Central de Costa Rica (2008). Acuerdo SUGEF 9–08. Reglamento para la Autorización y Ejecución de Operaciones con Derivados Cambiarios. Aprobado por el CONASSIF el 30 de mayo del 2005. Publicado en el diario oficial La Gaceta 114, del 13 de junio del 2008. Banco Central de Costa Rica (2008). Reglamento para Operaciones con Derivados Cambiarios. Aprobado por la Junta Directiva del BCCR. 25 de junio 2008. Bolsa Nacional de Valores. (1996). Reglamento de Contratos de Diferencia. El Financiero, No.691, 27 de octubre 2008, página 26. Internacional Accounting Standards Board. Información financiera, NIC 39. Normas internacionales de 30 Referencias en Internet. Simon Gray y Joanna Place (2003). CENTRO DE ESTUDIOS MONETARIOS LATINOAMERICANOS, Derivados financieros. Recuperado el 24 de octubre del 2008, de:http://www.bankofengland.co.uk/education/ccbs/handbooks/pdf/ccbshb17_e s.pdf INSTITUTO DE LIBRE EMPRESA (ILE) Free Enterprise Institute Lima, Perú. Recuperado el 12 de noviembre del 2008, de:http://www.ileperu.org/contenido/articulos1/derivados1_chphilbrook.htm http://derivadosfinancieros.net/index.php?page=conceptos ECOLINK.COM.AR. recuperado el 6 de noviembre del 2008, de:http://www.econlink.com.ar/william-anglas/derivados-financieros Revista Economía y Mercado Febrero 2008. Recuperado el 14 de noviembre del2008,de:http://www.economiaymercado.com.pe/index.php?option=com_cont ent&task=view&id=91 http://www.nacion.com/ln_ee/2008/marzo/28/economia1475730.html De Lara, Alfonso (2005). Productos Derivados Financieros. Instrumentos, valuación y cobertura de riesgos. Recuperado el 7 de octubre del 2008, de: http://books.google.co.cr/books?id=NdmPbFliI9sC&pg=PA11&lpg=PA11&dq=D erivados+Financieros&source=web&ots=25Z93j5utr&sig=7jqJEIrIgH0Vpzf1Dz12v1xIW4&hl=es&sa=X&oi=book_result&resnum=2&ct=res ult#PPA14,M1