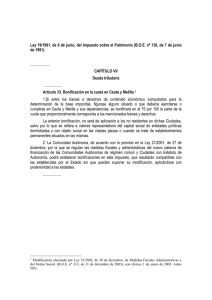

la fiscalidad municipal en castilla y león y áreas limítrofes

Anuncio