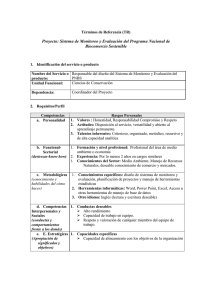

Análisis de las iniciativas empresariales de

Anuncio