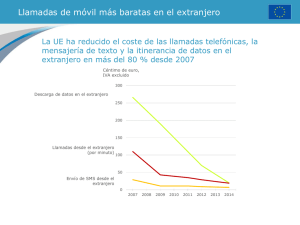

Newsletter 2014 Consolidación y regulación en un

Anuncio