Anuncio de Rdos IRSA IIIQ10

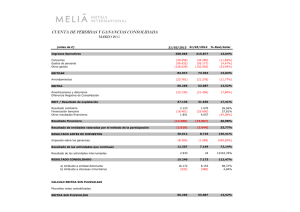

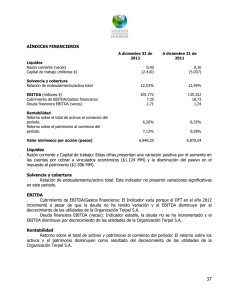

Anuncio

IRSA Inversiones y Representaciones Sociedad Anónima Anuncio de Resultados – Primeros Nueve Meses del año fiscal 2010 IRSA lo invita a participar de su conferencia telefónica correspondiente a los nueve meses del periodo fiscal 2010 Viernes, 14 de Mayo de 2010, 10:00 Horas de Buenos Aires La conferencia será dirigida por: Alejandro Elsztain, VP Gabriel Blasi, CFO David Perednik, CAO Para poder participar, le rogamos comunicarse al: +1-706-758-8485 (Internacional) ó 800-314-6696 (USA) Asimismo, se puede acceder a través del siguiente webcast: http://www.videonewswire.com/event.asp?id=69317 Preferiblemente 10 minutos antes del comienzo de la conferencia. La conferencia será dirigida en idioma inglés. PLAYBACK Disponible hasta el 24 de Mayo de 2010 Llamar al: +1-706-645-9291 (Internacional) ó 800-642-1687 (USA) Con el pin # 75160470 Press Release PARA DISTRIBUCIÓN INMEDIATA Para mayor información Alejandro Elsztain – Vicepresidente Segundo Gabriel Blasi – CFO +(5411) 4323 7449 finanzas@irsa.com.ar www.irsa.com.ar IRSA Inversiones y Representaciones Sociedad Anónima anuncia los resultados para los primeros nueve meses del ejercicio fiscal 2010: Buenos Aires, 12 de Mayo 2010 - IRSA Inversiones y Representaciones Sociedad Anónima (NYSE: IRS) (BCBA: IRSA), la mayor empresa de bienes raíces en la Argentina, anuncia hoy sus resultados para el periodo de nueve meses finalizado el 31 de Marzo de 2010. DATOS SOBRESALIENTES En Ps. Millones IIIQ 10 IIIQ 09 var% 9M 10 9M 09 var% 295,5 290,6 1,7% 952,1 832,0 14,4% Ingresos 101,3 90,3 12,2% 393,1 139,2 182,4% Resultado Operativo Depreciaciones y Amortizaciones 1 EBITDA Resultado Neto 39,8 32,7 21,9% 120,6 141,1 123,0 14,7% 513,7 35,4 -7,2 299,7 99,4 21,3% 238,6 115,3% -106,2 Los Ingresos para 9M 10 se incrementaron un 14,4%, impulsados por un incremento de 32,2% en Centros Comerciales. El fuerte incremento del Resultado Operativo para 9M 10 (+182,4%) se debe a una mejora de un 29,9% en la Ganancia Bruta, una caída de los Gastos de Comercialización y Administración de 6,8% y Resultados de Fideicomisos de Ps. 34,8 millones (vs. Ps. -49,0 millones en 9M 09). El Resultado Neto para 9M 10 es Ps. 405,9 millones mayor que en 9M 09, debido, entre otros factores, a un incremento del Resultado Operativo en Ps. 253,9 millones y un aumento de mas de Ps. 200 millones en los Resultados por Inversiones en Otras Sociedades. El incremento de Ingresos para IIIQ 10 vs IIIQ 09 se vio moderado por menores ingresos reconocidos en el segmento de Ventas y Desarrollos (menores inmuebles de oficinas vendidos en el último trimestre). El Resultado Neto para IIIQ 10 fue de Ps. 35,4 millones contra una pérdida de Ps. 7,2 millones en IIIQ 09. 1 EBITDA representa el ingreso operativo más la amortización de bienes de uso y activos intangibles (incluídos en el resultado operativo) menos resultado neto por operaciones y tenencia de activos inmobiliarios. Nuestra presentación del EBITDA no surge de la metodología que sugiere su acrónimo. Consideramos que el EBITDA proporciona a los inversores información significativa respecto de nuestro desempeño operativo y facilita las comparaciones con nuestros resultados operativos históricos. No obstante, nuestra medición del EBITDA tiene limitaciones en cuanto herramienta analítica y no deberá considerarlo en forma aislada, como una alternativa a la ganancia neta o como un indicador de nuestro desempeño operativo o bien como un sustituto del análisis de nuestros resultados informados conforme a los PCGA Argentinos. Entre estas limitaciones, se incluyen las siguientes: • no refleja nuestras erogaciones de efectivo ni las necesidades futuras de erogaciones de capital o compromisos contractuales; • no refleja las variaciones en nuestras necesidades de capital de trabajo o los requisitos de efectivo para tal fin; • no refleja nuestros intereses pagados o los requisitos de efectivo para hacer frente a los pagos de intereses o de capital de nuestra deuda; • no refleja el impuesto a las ganancias en efectivo o la participación en ganancias de los empleados que podríamos vernos obligados a pagar; • refleja el efecto de los gastos no recurrentes, así como las ganancias y pérdidas por inversiones; • no se ajusta por la totalidad de las partidas de ingresos o egresos no realizadas en efectivo que se reflejan en las actualizaciones de las variaciones en la situación patrimonial; y • otras empresas de nuestra industria podrían calcular esta medida de modo diferente al que lo hacemos nosotros, lo que podría limitar su utilidad como medida comparativa. Debido a estas limitaciones, nuestra medición de EBITDA no debe considerarse como una medida del efectivo discrecional a nuestra disposición para invertir en el crecimiento de nuestras actividades ni como una medida del efectivo con el que contaremos para hacer frente a nuestras obligaciones. El EBITDA no es una medida financiera reconocida en virtud de los PCGA Argentinos. Deberá compensar estas limitaciones basándose principalmente en nuestros resultados conforme a los PCGA Argentinos y empleando nuestra medición del EBITDA en forma complementaria. 3 Press Release Hechos destacados del período de nueve meses del ejercicio fiscal 2010, incluyendo referencias a situaciones relevantes posteriores al cierre del mismo I. Oficinas y Otros Inmuebles de Alquiler Desde los últimos meses del año calendario 2009 se ha observado una mejora en las tendencias del mercado de alquiler de oficinas en la Ciudad de Buenos Aires. Este mercado, en el cual IRSA tiene una posición destacada, desde fines de 2008, ha mostrado una lenta disminución en los precios de alquiler junto con un incremento en los niveles de vacancia. Esto se debió a dos factores principalmente. Por un lado, la oferta se incrementó en 2009 aumentando el stock de metros alquilables en la Zona del Centro de la ciudad así como en la Zona Norte del Gran Buenos Aires. Por otro lado, la demanda se vio afectada con motivo de la crisis internacional en 2009. Finalizando el año el mercado comenzó a mostrar leves signos de recuperación. Esto llevó a un nivel de vacancia de 5,8% y precios promedio de 29,2 USD/m2 para el segmento de edificios A+, de acuerdo al reporte “Informe anual del mercado inmobiliario. Buenos Aires, 2009/2010” de Colliers International. Resultados (en Ps. Millones) Portafolio de Oficinas Ingresos Resultado Operativo Oficinas y Otros Inmuebles de Alquiler IIIQ 10 IIIQ 09 var% 37,9 37,6 0,8% 19,7 18,9 4,4% Depreciaciones y Amortizaciones EBITDA Superficie Alquilable2 (m2) Ocupación3 (Sup. Alq. Total) Ingreso Mensual4 (Ps./m2 alquilados) 9M 10 116,9 58,7 9M 09 108,4 56,0 var% 7,8% 4,9% 6,1 3,7 63,8% 18,2 18,6 -2,6% 25,8 22,6 14,2% 76,9 74,6 3,0% IIIQ 10 141.724 90,9% 93,3 IIQ 10 142.964 89,6% 91,4 IQ 10 152.270 90,7% 95,0 IVQ 09 156.000 91,2% 93,0 IIIQ 09 156.938 94,1% 87,3 IIQ 09 161.502 92,8% 78,4 El crecimiento en los ingresos y el EBITDA se moderó por la menor cantidad de inmuebles en alquiler debido a las ventas de activos no estratégicos durante el año año fiscal 2010. Durante el tercer trimestre del año fiscal 2010 IRSA continuó mejorando su mix de portafolio, vendiendo inmuebles no estratégicos de oficina a precios atractivos. Se han enajenado 1.240 m2 alquilables de oficinas en el Edificio Av. Libertador 498 por U$S 4,3 millones. IRSA acordó, durante el Segundo trimestre del año fiscal 2010, la compra de un lote de tierra de 3.650 m2 en CATALINAS NORTE, un barrio de oficinas premium en la Ciudad de Buenos Aires. El mismo estaría destinado al desarrollo de un edificio de oficinas de categoría A+. 2 Al cierre del período 3 Al cierre del período 4 Considerando los contratos vigentes, la ocupación y los metros alquilables al cierre de cada período. 4 Press Release A continuación, se detalla información sobre nuestras oficinas al 31 de marzo de 2010. Oficinas y Otros Inmuebles de Alquiler Fecha de Adquisicion Superficie alquilable M2 (1) Porcentaje de Ocupacion (2) Participacion efectiva de IRSA Ingresos mensuales Ps./000 (3) Mar-09 Oficinas Edificio República Torre Bankboston Bouchard 551 Intercontinental Plaza Dique IV, Juana Manso 295 (10) Bouchard 710 Maipú 1300 Libertador 498 Costeros Dique IV Edificios Costeros Suipacha 652/64 Dock Del Plata Madero 1020 Laminar Plaza Reconquista 823/41 Otros Oficina (6) Subtotal Oficinas Otras Propiedades Inmuebles Comerciales (7) Museo Renault Santa María del Plata S.A. Thames Otras Propiedades (8) Subtotal Otras Propiedades Honorarios Asociados (11) TOTAL OFICINAS Y OTROS (9) 28/04/08 27/08/07 15/03/07 18/11/97 02/12/97 01/06/05 28/09/95 20/12/95 29/08/01 20/03/97 22/11/91 15/11/06 21/12/95 25/03/99 12/11/93 N/A 19.884 14.873 23.378 22.535 11.298 15.014 10.280 3.714 5.437 11.453 809 101 2.948 141.724 80% 100% 100% 100% 92% 72% 95% 100% 86% N/A 95% N/A 06/12/07 10/07/97 01/11/97 N/A 312 1.275 60.100 33.191 2.072 96.950 N/A 238.674 Alquileres acumulados anuales de los períodos fiscales Ps./000 (4) 2010 2009 2008 Valor Libro $/000 (5) 100% N/A N/A 66% 91% 100% 100% 100% 100% 100% 100% 100% 100% 100% 100% 100% 100% 100% 100% 100% N/A N/A 1.700 1.667 1.950 1.914 1.196 1.101 959 464 436 535 3 89 12.014 15.718 16.486 16.788 16.210 10.404 10.781 8.510 5.567 3.852 1.384 3.579 1.353 23 198 44 1.507 112.404 11.972 14.227 14.742 12.003 12.666 7.025 7.234 3.841 3.218 2.713 4.986 25 4.882 1.898 925 102.357 N/A 9.005 11.496 8.808 9.324 6.023 6.173 3.325 2.888 1.805 5.295 73 4.034 1.679 1.017 70.945 220.952 155.871 151.152 83.411 65.194 65.517 38.633 14.799 19.258 11.049 3.166 223 7.667 836.892 100% 100% 100% 65% N/A 81% N/A 100% 90% 100% N/A N/A N/A N/A 30 86 6 122 1 267 757 175 70 1.270 3.200 116.874 191 267 455 714 2.225 3.852 2.218 108.427 138 114 455 623 213 1.543 1.004 73.492 3.442 4.808 12.496 3.899 5.719 30.364 N/A 867.256 12.136 Notas: (1) Corresponde al total de la superficie alquilable de cada inmueble al 31/03/10. Excluye las áreas comunes y estacionamientos. (2) Se calculó dividiendo los metros cuadrados ocupados por la superficie alquilable al 31/03/10. (3) Se computaron los contratos vigentes al 31/03/10 en cada propiedad. (4) Corresponde al total de alquileres consolidados por el método RT21; (5) Costo de adquisición, más mejoras, menos depreciación acumulada, más el ajuste por inflación, menos previsión por desvalorización. (6) Incluye las siguientes propiedades: Madero 942 (totalmente vendido), Av. de Mayo 595, Av. Libertador 602, Rivadavia 2774 y Sarmiento 517. (7) Incluye las siguientes propiedades: Constitución 1111, Crucero I (totalmente vendido), Locales de Abril (totalmente cedido) y Casona de Abril. (8) Incluye las siguientes propiedades: 1 unidad de Alto Palermo Park, Constitución 1159 y Dique III (totalmente vendido), y Canteras. (9) Corresponde a la Unidad de negocio "Oficinas y Otros" mencionada en Nota 4 a los Estados Contables Consolidados. (10) El edificio fue ocupado el 15/05/09. (11) Ingresos por honorarios de administración de edifcios. II. Alto Palermo S.A. (“APSA”): Centros Comerciales y Financiación al Consumo Tras haber sufrido un comienzo de 2009 atípico, signado por la menor afluencia de turistas extranjeros debido a la crisis internacional y por la epidemia del virus H1N1 (que afectó el ritmo de crecimiento en las ventas durante el tercer y cuarto trimestre del año fiscal 2009), la industria de centros comerciales evidenció un gran repunte en los primeros nueve meses del año fiscal 2010. Las ventas en los meses de verano crecieron significativamente producto de la recuperación del consumo local y la afluencia de turistas, principalmente provenientes de Brasil y Chile. Las perspectivas de este segmento para lo que resta del año 2010 son positivas, en línea con el repunte del consumo y la actividad económica. 5 Press Release La información a continuación corresponde a nuestra subsidiaria operadora de centros comerciales Alto Palermo S.A. (APSA), en la que nuestra participación al 31 de marzo de 2010 alcanzaba el 63,35%5. Resultados (en Ps. Millones) Centros Comerciales Centros Comerciales IIIQ 10 IIIQ 09 122,8 88,3 59,6 43,8 Ingresos Resultado Operativo Depreciaciones y Amortizaciones EBITDA Superficie Alquilable (m2) Ventas de Locatarios (Ps. Millones, acumulado 12 meses) Ventas de Locatarios en mismos Centros Comerciales (Ps. Millones, acumulado 12 meses) Ocupación (Sup. Alq. Total) var% 39,0% 36,2% 9M 10 375,0 198,9 9M 09 283,6 146,4 var% 32,2% 35,9% 27,8 21,6 29,1% 84,5 62,4 35,4% 87,5 IIIQ 10 286.286 65,3 IIQ 10 289.410 33,9% IQ 10 286.581 283,4 IVQ 09 287.542 208,8 IIIQ 09 276.256 35,7% IIQ 09 276.249 5.229 4.807 4.400 4.194 4.055 4.039 4.592 4.340 4.141 4.095 4.055 4.039 98,0% 98,0% 97,9% 98,5% 98,9% 98,4% Las ventas acumuladas de locatarios para los nueve meses del año fiscal 2010 totalizaron Ps. 4.068,3 millones, mostrando un incremento del 34,4% contra igual período del año anterior. Durante el período de 3 meses finalizado en Marzo 2010, las ventas de locatarios de centros comerciales alcanzaron Ps. 1.253,4 millones (un incremento del 51% contra el mismo período del año anterior). Las mismas acumularon Ps. 1.083,6 millones en los mismos centros comerciales en comparación con las del mismo trimestre del año anterior (lo que implica un incremento del 30%) Las ventas en Enero, Febrero y Marzo de 2010 se incrementaron 46%, 52% y 54% respectivamente contra los mismos meses de 2009. Estas se incrementaron 25%, 32% y 33% respectivamente en los mismos centros comerciales. El márgen de EBITDA/Ventas para el período de nueve meses se mantiene en los niveles del 75%. Centros Comerciales Fecha de Adquisicion Centros Comerciales (6) Alto Palermo Abasto Shopping (7) Alto Avellaneda Paseo Alcorta Patio Bullrich Alto Noa Shopping Buenos Aires Design Alto Rosario Shopping (7) Mendoza Plaza Shopping Fibesa y Otros (8) Neuquén (9) Dot Baires Shopping (10) Córdoba Shopping Villa Cabrera TOTAL CENTROS COMERCIALES 11/97 07/94 11/97 06/97 10/98 03/95 11/97 11/04 12/94 07/99 05/09 12/06 Superficie alquilable M2 (1) 18.629 37.603 36.579 14.390 11.736 18.869 13.786 28.650 40.651 N/A N/A 49.750 15.643 286.286 Participación efectiva APSA (3) 100,0% 100,0% 100,0% 100,0% 100,0% 100,0% 53,7% 100,0% 100,0% 100,0% 98,1% 80,0% 100,0% N/A Porcentaje de Ocupación (2) 100,0% 99,6% 95,7% 98,4% 100,0% 99,9% 99,6% 97,1% 93,3% N/A N/A 100,0% 98,0% 98,0% Alquileres acumulados al 31 de Marzo de los períodos fiscales $/000 (4) 2010 2009 2008 70.881 65.384 42.552 31.584 27.160 9.986 10.951 22.055 18.916 18.101 47.928 9.473 374.971 61.681 58.460 34.582 29.412 23.450 7.786 9.803 17.170 19.147 13.769 8.331 283.591 50.233 51.642 28.625 27.159 21.135 6.685 8.921 14.470 17.557 17.799 7.817 252.043 Valor de Libro ($ 000) (5) 140.366 165.640 75.855 71.192 91.597 21.985 9.434 77.744 81.300 12.332 585.438 66.636 1.399.519 Notas: (1) Corresponde al total de la superficie alquilable de cada inmueble. Excluye las áreas comunes y estacionamientos.(2) Se calculó dividiendo los metros cuadrados ocupados por la superficie alquilable, al último día del período.(3) Participación efectiva de APSA en cada una de sus unidades de negocio. IRSA cuenta con una participación del 63,35 % en APSA.(4) Corresponde al total de alquileres consolidados por el método RT21.(5) Costo de adquisición, más mejoras, menos depreciación acumulada, más ajuste por inflación, menos previsión por desvalorización, más recupero de previsiones, de corresponder.5 IRSA posee una opción de compra por el paquete accionario y tenencia de ON Convertibles en manos de Parque Arauco. 6 Press Release (6) A través de Alto Palermo S.A.(7) No incluye el museo de los niños (3.732 en Abasto y 1.261 en Alto Rosario).(8) Incluye los ingresos de Fibesa S.A., Comercializadora Los Altos S.A. (fusionada con Fibesa S.A.), y otros.(9) Terreno para el desarrollo de un Centro Comercial.(10) Durante el mes de Mayo de 2009 se realizó la apertura del centro comercial, hipermercado y un complejo de cines. Queda pendiente la terminación de un edificio de oficinas.(11) Corresponde a la unidad de negocio "centros comerciales" mencionada en la Nota 4 a los Estados Contables Consolidados; Incluye ingresos por "Tarjeta de Crédito" (Tarshop).- Desarrollo de nuevo emprendimiento comercial en Palermo. Nos encontramos trabajando en este proyecto que esperamos poder iniciar en los próximos meses. En principio, el mismo prevé el desarrollo de locales comerciales, incluyendo espacios verdes y un polo gastronómico, en una superficie total construible de aproximadamente 24.000 m2. Centro Comercial “Soleil Factory”. Se inició el proceso de transferencia del fondo de comercio correspondiente al Centro Comercial, a su finalización se entregará parte de la posesión del inmueble. Esperamos que esta operación pueda ser completada en los próximos meses de forma tal que APSA pueda incluir este nuevo Centro Comercial a su portafolio. Opción de compra de Alto Palermo. El 14 de enero de 2010 IRSA anunció la adquisición de una opción por la compra de la totalidad de la participación directa e indirecta que Parque Arauco SA tiene en Alto Palermo S.A., la cual asciende al 29,6% del paquete accionario en la actualidad, y su tenencia por un VN de U$S 15,5 millones del Bono Convertible APSA 2014. IRSA pagó por la opción el precio de 6 millones de dólares, los cuales serán tomados como pago a cuenta del monto final, fijado por ambas partes en 126 millones de dólares. Esta opción puede ser ejercida hasta el 31 de Agosto de 2010, prorrogable hasta el 30 de Noviembre de este año. La compañía está convencida de que esta transacción, una vez perfeccionada, constituirá además de una excelente oportunidad de negocio, la consolidación de nuestra posición en el mercado de centros comerciales en la República Argentina, colocándonos a la vanguardia en dicho segmento de actividades. Segmento Financiación al Consumo – Subsidiaria Tarshop S.A. Resultados (en Ps. Millones) Financiación al Consumo Ingresos Resultado Operativo Financiación al Consumo IIIQ 10 IIIQ 09 70,3 52,1 14,0 -9,4 Depreciaciones y Amortizaciones EBITDA Originación de Préstamos (Ps. Millones) Cartera de Créditos (Ps. Millones) Mora de 3 a 6 Meses (% de Cartera) 2,1 1,5 16,1 -7,9 IIIQ 10 IIQ 10 278,9 var% 34,8% 38,5% 9M 10 182,0 32,3 9M 09 175,7 -120,2 var% 3,6% 16,7% 5,0 4,3 37,3 -115,9 IQ 10 IVQ 09 IIIQ 09 IIQ 09 293,2 257,8 245,3 219,6 236,4 531,0 529,7 530,2 580,2 624,7 723,2 3,6% 3,9% 4,2% 6,3% 7,8% 9,4% Consolidación de la recuperación en las operaciones de Tarshop S.A., resultado de las medidas de gestión tomadas, una mejor capitalización y una estabilización del mercado financiero local. El 29 de diciembre de 2009, Alto Palermo S.A. suscribió un contrato de compra-venta de acciones con Banco Hipotecario S.A. mediante el cual Banco Hipotecario acordó la adquisición del 80 % del capital social de Tarshop S.A. en poder de APSA, en U$S 26,8 millones. Esta transacción está sujeta al cumplimiento de determinados eventos, entre ellos la autorización por parte del Banco Central de la República Argentina, de acuerdo a la normativa vigente. 7 Press Release III. Ventas y Desarrollos Respecto a la demanda de viviendas, durante todo el año calendario 2009, el mercado inmobiliario mostró una desaceleración en la demanda y la oferta. Esto no ha impactado significativamente en los niveles de precios, como en otros países, dado que muchos individuos consideran la inversión en inmuebles en Argentina como un buen resguardo de valor. Además, el bajo nivel de financiamiento de la vivienda en la Argentina, en comparación con otros países, ha contribuido a sostener el valor de los inmuebles residenciales. Resultados (en Ps. Millones) Ingresos Resultado Operativo Depreciaciones y Amortizaciones EBITDA Ventas y Desarrollos IIIQ 10 IIIQ 09 17,7 73,4 1,8 34,9 var% -75,9% -94,7% 9M 10 155,1 94,8 9M 09 137,1 45,2 var% 13,2% 109,8% 0,1 0,3 -65,8% 0,3 0,6 -46,8% 1,9 35,2 -94,5% 95,1 45,7 107,9% El menor nivel de ingresos y resultados en IIIQ 10, en comparación con IIIQ 09, es atribuible a las menores ventas de inmuebles de oficinas (reconocidas en este segmento) que se efectuaron en el último trimestre. Proyecto Horizons (CYRSA, sociedad entre IRSA y Cyrela): lleva un porcentaje de venta superior al 99% y un avance en su construcción superior al 78%. Se proyecta la finalización y entrega de las unidades vendidas durante el año fiscal 2011. Proyecto Torres Rosario (permuta de APSA): se han permutado dos parcelas (2-G y 2-H) para la construcción de dos condominios, cuyo avance de obra es de 99% y 25%, respectivamente.Se espera la finalización de la construcción de las mismas para Julio de 2010 y Diciembre de 2011. Se ha iniciado el proceso de comercialización de los condominios ubicados en la parcela 2-G. Proyecto El Encuentro: Se ha iniciado el proceso de comercialización de las 110 unidades funcionales ubicadas en dicho barrio cerrado, el mismo se encuentra en el partido de Tigre en la Provincia de Buenos Aires. Venta de Reserva de Tierra no desarrollada en Hudson, Provincia de Buenos Aires6: Con posterioridad al cierre del período IRSA acordó la venta, por U$S 11,8 millones, de la propiedad denominada “Pereiraola” (a través de la venta de las acciones de Pereiraola S.A.I.C.I.F. y A.). La misma está ubicada en la localidad de Hudson, Provincia de Buenos Aires y tiene un tamaño aproximado de 130 ha. Esperamos poder efectivizar la transferencia en los próximos meses. 6 IRSA acordó la venta del 100% del paquete accionario de la sociedad propietaria del terreno denominado “Pereiraola” 8 Ventas y Desarrollos DESARROLLO Viviendas Torres Renoir (15) Crédito permuta Terreno Rosario (8) (16) Terrenos de Caballito (16) Crédito permuta Terreno Caballito (Cyrsa) (14) Crédito permuta Terreno Caballito (KOAD) (14) Libertador 1703 y 1755 (Horizons) (15) Otros Viviendas (9) Subtotal Viviendas Comunidades Residenciales Abril/Baldovinos (10) El Encuentro (15) Villa Celina I, II y III Subtotal Com. Residenciales Reserva de Tierra Puerto Retiro Santa María del Plata Pereiraola Terrenos Alcorta (8) Terreno Rosario (8) Caballito Mz 35 Catalinas Norte Terreno Baicom Canteras Natal Crespo Terreno Berutti (8) Pilar Espacio Aereo Coto (8) Torres Jardín IV Terreno Caballito (8) Patio Olmos (8) Otras Res. de Tierra (11) Subtotal Res. de Tierras Otros Dique III Bouchard 551 Madero 1020 Della Paoleras 265 Madero 942 Dock del Plata Libertador 498 Edificios Costeros Laminar Reconquista 823 Locales Crucero I Otros (12) Subtotal Otros TOTAL (13) Fecha de Adquisicion Area destinada a Ventas (m2) (2) Costo Estimado/Real ($ 000) (1) Total de Unidades/Lotes (3) Participación efectiva IRSA Porcentaje Construido Porcentaje Vendido (4) Ventas Acum. ($ 000) (5) Ventas Acumuladas al 31 de marzo de los ejercicios fiscales ($ 000) (6) 2010 2009 2008 Valor Libro $/000 (7) 09/09/99 30/04/99 03/11/97 03/11/97 03/11/97 16/01/07 N/A 22.861 42.388 422.310 231.677 719.236 5.383 4.692 9.784 7.451 6.833 59.000 116.513 209.656 28 80 1 118 467 1.437 2.131 100,00% 63,35% 50,00% 100,00% 100,00% 50,00% 100,00% 99,00% 0,00% 0,00% 98,00% 78,74% 100,00% 0,00% 0,00% 0,00% 53,59% 99,15% 53.940 366.558 420.498 142 142 48.768 3.326 52.094 61.057 61.057 12.139 6.754 18.970 31.096 174.135 2.009 245.103 03/01/95 18/11/97 26/05/92 130.955 4.742 135.697 1.408.905 125.889 75.970 1.610.764 1273 110 219 1.602 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 99,22% 0,00% 100,00% 237.062 11.830 14.028 262.920 5.067 5.067 6.136 76 6.212 1.756 1.756 1.763 10.304 12.067 18/05/97 10/07/97 16/12/96 07/07/98 30/04/99 03/11/97 17/12/09 23/12/09 27/07/05 24/06/08 29/05/97 24/09/97 18/07/96 01/10/98 30/06/08 N/A - 82.051 715.951 1.299.630 1.925 31.000 9.784 3.650 6.905 4.300.000 3.207 740.237 21.406 3.176 23.791 5.147 13.596.833 20.844.693 - 50,00% 90,00% 100,00% 63,35% 63,35% 100,00% 100,00% 50,00% 50,00% 63,35% 100,00% 63,35% 100,00% 63,35% 63,35% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 100,00% 0,00% 10,00% 0,00% 100,00% 19,85% 100,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 0,00% 31.000 22.969 11.072 19.152 252 1.041 85.486 - 7.644 1.041 8.685 3.428 51 3.479 54.424 140.546 21.717 16.090 22.259 4.183 5.707 52.901 3.408 13.188 3.030 36.741 32.949 32.193 439.336 09/09/99 15/03/07 21/12/95 27/08/07 31/08/94 15/11/06 20/12/95 20/03/97 - 10.474 9.946 5.069 472 768 7.133 6.819 5.271 6.521 5.016 192 7.017 64.698 N/A N/A N/A N/A N/A N/A N/A N/A N/A N/A N/A N/A 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 0,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 100,00% 91.638 108.423 18.848 6.850 6.137 76.562 82.958 68.580 74.510 31.535 2.006 24.735 592.782 71 34.492 46.608 68.580 172 149.923 271 6.850 6.137 15.312 36.350 108.423 476 - - 2.006 3.183 70.109 108.899 - 854.933 22.729.811 3.733 1.361.686 155.132 137.100 175.191 696.506 N/A 9 Press Release Notas: (1) Costo de adquisición más la inversión total realizada y/o prevista para proyectos desarrollados o en desarrollo de viviendas y comunidades residenciales (ajustados por inflación al 28/02/03 en caso de corresponder). (2) Total del área del inmueble destinada a ventas una vez finalizado el desarrollo o adquisición y antes de la venta de cualquiera de las unidades (incluyendo cocheras y espacios de almacenamiento, pero sin incluir los espacios comunes). En el caso de Reservas de Tierras se consideró la superficie de los terrenos. (3) Representa el total de las unidades o lotes una vez completado el desarrollo o adquisición (excluye cocheras y espacios de almacenamiento).(4) El porcentaje vendido se computa dividiendo los metros cuadrados vendidos por el total de metros cuadrados vendibles, incluyendo operaciones de venta acordadas mediante boleto no escrituradas.(5) Incluye únicamente las ventas acumuladas consolidadas por el método RT21 ajustadas por inflación al 28/02/03.(6) Corresponde al total de las ventas consolidadas por el método RT4 ajustadas por inflación al 28/02/03. No incluyen la deducción del impuesto sobre los ingresos brutos.(7) Costo de adquisición más mejoras más los intereses activados de las propiedades consolidadas en cartera al 31 de marzo de 2010, ajustados por inflación al 28/02/03. (8) A través de Alto Palermo S.A.(9) Incluye el siguiente inmueble: Torres de Abasto a través de APSA, Proyecto abasto a través de Cyrsa, Torres Jardín, Edificios Cruceros, San Martin de Tours, Rivadavia 2768, Alto Palermos Park (totalmente vendida), permuta torre renoir II (totalmente vendida), Minetti D (totalmente vendida), Dorrego 1916 (totalmente vendida) y Padilla 902 (totalmente vendida) a través de IRSA. (10) Se incluyen las ventas de acciones de Abril.(11) Incluye las siguientes reservas de tierras: Terreno Pontevedra, Isla Sirgadero, Terreno San Luis, Mariano Acosta, Merlo e Intercontinental Plaza II a través de IRSA, Zetol y Vista al Muella a través de Liveck y C.Gardel 3134, C.Gardel 3128, Aguero 596 (totalmente vendida), Zelaya 3102, Conil y Otras APSA (a través de APSA).(12) Incluye los siguientes inmuebles: Puerto Madero Dock XIII (totalmente vendida). También incluye ingresos por rescición (a través de IRSA e IBSA) e ingresos por gastos recueprados por expensas, sellados recuperados y honorarios asociados. (13) Corresponde a la unidad de negocio “Ventas y Desarrollos” mencionada en la Nota 4 a los Estados Contables Consolidados.(14) Corresponde a créditos por permutas expuestos como "Bienes de Cambio" en los Estados Contables Consolidados.(15) Corresponde a créditos por permutas expuestos como "Bienes de Cambio" en los Estados Contables Consolidados por las parcelas g y h. El avance físico de la parcela g al 31/03/10 es 99% y la h 25%.- IV. Hoteles Se observa una mejora en el sector de turismo a partir del último trimestre de 2009. Según datos de la Secretaria de Turismo publicados en la Encuesta de Turismo Internacional (ETI) a Diciembre del 2009, la cantidad de turistas que arribaron al país (acumulado doce meses) es un 14,1% superior respecto del mismo periodo acumulado al año anterior. Los efectos negativos de la crisis financiera mundial y el advenimiento de la gripe H1N1 parecen haber quedado atrás y la industria turística-hotelera está en recuperación desde finales de 2009. Resultados (en Ps. Millones) Hoteles Ingresos Resultado Operativo Depreciaciones y Amortizaciones EBITDA Ocupación Promedio7 Tarifa Promedio por Habitación (Ps./noche)8 Hoteles IIIQ 10 IIIQ 09 46,8 39,2 6,3 2,2 var% 19,6% 194,2% 9M 10 123,1 9,5 9M 09 127,1 11,9 var% -3,2% -20,1% 3,7 5,6 -34,1 12,6 13,5 -6,7% 10,1 7,8 29,2% 22,1 25,3 -13,0% IIIQ 10 65,4% IIQ 10 61,5% IQ 10 49,4% IVQ 09 69,8% IIIQ 09 73,9% IIQ 09 75,1% 667 667 644 638 646 642 La evolución de la ocupación evidencia un constante incremento de la demanda en los hoteles de primer nivel que posee IRSA. Luego de la crisis económica sufrida en 2009, la ocupación de los hoteles vuelve a los valores normales de activos de semejante nivel. Se observa una mejora de los márgenes de EBITDA en este trimestre respecto de igual período del año anterior. 7 8 Acumulado 12 meses Acumulado 12 meses 10 Press Release A continuación se detalla información sobre nuestros hoteles para el período de seis meses al 31 de marzo de 2010. Fecha de Adquisición Hoteles Intercontinental (3) Sheraton Libertador (4) Llao Llao (5) Terrenos Bariloche (5) Total Participación Cantidad de Efectiva Habitaciones IRSA 01/11/97 76,34% 309 01/03/98 80,00% 200 01/06/97 01/12/06 - 50,00% 50,00% - 201 N/A 710 Promedio Tarifa de Promedio Ocupación Habitación (1) $ (2) 65,7% 80,8% 49,9% N/A 65,4% 617 456 Ventas al 31 de Marzo de los períodos fiscales Ps./000 2010 46.483 2009 45.442 2008 41.165 26.563 28.777 25.181 1.144 50.054 52.920 48.732 N/A N/A N/A N/A 667 123.100 127.139 115.078 Valor Libro al 31/03/10 (Ps.000) 55.306 41.624 80.515 21.900 199.345 Notas: 1) Promedio acumulado en el período de 9 meses.2) Promedio acumulado en el período de 9 meses.3) A través de Nuevas Fronteras S.A. (Subsidiaria de IRSA).4) A través de Hoteles Argentinos S.A.5) A través de Llao Llao Resorts S.A.- V. Inversiones en Otras Sociedades El resultado sociedades art. 33 Ley N° 19.550 se incrementó en Ps. 209,0 millones, de una pérdida de Ps. 62,9 millones durante el período de nueve meses finalizado el 31 de marzo de 2009 a una ganancia de Ps. 146,1 millones durante el correspondiente período de nueve meses finalizado el 31 de marzo de 2010. El incremento fue principalmente generado por (i) el resultado generado de Ps.62,9 millones de ganancia debido a nuestra adquisición de acciones, a precios por debajo del valor de mercado de tales acciones, generando un resultado igual a la diferencia entre el mencionado precio de mercado y el efectivamente pagado, y (ii) el incremento de Ps.134,1 millones de ganancia debido al incremento en el valor de las acciones de Banco Hipotecario, principalmente como resultado del incremento en los resultados netos de Banco Hipotecario y también por el aumento de nuestra participación en de Banco Hipotecario del 14,6% al 31 de marzo de 2009 al 28,0% al 31 de marzo de 2010. Participación en Hersha Hospitality Trust En el mes de Enero de 2010, Hersha Hospitality Trust abrió un nuevo proceso de emisión de capital en el que IRSA y sus subsidiarias suscribieron 4.789.917 acciones ordinarias por un monto total aproximado de U$S 14,4 Millones, a U$S 3,0 por acción. En Marzo de 2010, Hersha inició un nuevo proceso de emisión de capital en el que IRSA y sus subsidiarias suscribieron 3.864.000 acciones por un monto total aproximado de U$S 16,4 Millones, equivalente a U$S 4,25 por acción. De este modo, al 31 de Marzo de 2010, IRSA y sus subsidiarias tenían en su poder 15.173.823 acciones de Hersha Hospitality Trust y una opción para adquirir 5.700.000 acciones ordinarias, alcanzando una participación de 11,06%. Junto con sus afiliadas la participación a dicha fecha alcanzaba el 11,31%. 11 Press Release Participación en Banco Hipotecario S.A. Al 31 de marzo de 2010, IRSA y sus subsidiarias poseían una participación del 27,98%, sin considerar acciones propias en cartera, del total del paquete accionario del Banco Hipotecario contando con un 43,67% del total de los votos en asamblea de accionistas. VI. Operaciones financieras y otras Deuda Financiera Consolidada. Al 31 de marzo 2009, la deuda financiera de IRSA se encuentra conformada principalmente del siguiente modo: Tipo de Deuda Moneda de Monto Emisión Remanente1 HASA2 4,9 Seller Notes3 4 4,2 Edificio República US$ ON IRSA (Internacional) Corto Plazo Otra Deuda en Pesos Ps. Total Deuda IRSA Tasa 6,38% Vencimiento Abr-10 Ago-10 26,8 12,00% Abr-13 150,0 8,50% Feb-17 59,3 Float <180 días 19,6 May-10 264,7 Deuda APSA ON Clase IV (Local) 6,6 Arcos del Gourmet 3,6 ON Convertible5 US$ ON Clase I (Internacional)6 Corto Plazo7 ON Clase III (Local)8 Ps. ON Clase II (Internacional)9 May-11 Hasta Nov-11 47,2 10,00% 120,0 7,88% May-17 25,6 Variable <180 días 14,4 badlar + 300 bps May-11 34,0 11,00% Jun-12 Total Deuda APSA 251,4 Total Deuda Consolidada 516,1 (1) (2) (3) (4) (5) (6) (7) (8) (9) 6,75% Jul-2014 Expresado en USD a tipo de cambio 3,878 AR$ = 1 USD Hoteles Argentinos S.A. Adquisición acciones de Banco Hipotecario S.A. Corresponde a subsidiaria Tyrus S.A. Al 31/03/10 IRSA tiene en su poder VN USD 31,7 millones. Al 31/03/10 IRSA tiene en su poder VN USD 39,6 millones y APSA ha recomprado VN USD 5,0 millones Incluyendo la deuda de Tarshop de AR$ 69,2 millones Al 31/03/10 nuestra subsidiaria Emprendimientos Recoleta S.A. tiene en su poder VN AR$ 12,0 millones Al 31/03/10 IRSA tiene en su poder VN USD 15,1 millones y APSA ha recomprado VN USD 4,8 millones Avance en el cumplimiento del plan de implementación de las NIIF El Directorio de la Sociedad, con fecha 29 de abril de 2010, ha aprobado el plan de implementación específico para la aplicación de estas Normas. VIII. Breve comentario sobre perspectivas para el próximo trimestre Nuestros segmentos de negocio muestran fortaleza y solidez. La calidad de los activos del portafolio de IRSA, la cual se manifiesta a través de los altos niveles de ocupación nos ha permitido aprovechar los 12 Press Release efectos de la recuperación económica retomando el ritmo de crecimiento en ingresos y resultados. Los Centros Comerciales mantienen elevados niveles de ocupación y un fuerte compromiso y adhesión de parte de los locatarios. El ritmo en las ventas de los mismos muestra, durante el tercer trimestre del año fiscal 2010, una solida recuperación. Esto sigue la tendencia positiva que se viene observando en los últimos meses. Los inquilinos siguen siendo fieles y apoyan las nuevas propuestas del segmento. Además, continuaremos trabajando en la mejora de servicios para inquilinos y consumidores, con el objetivo de mantener el éxito en los niveles de ocupación y tráfico en los Centros Comerciales. Esperamos, en este sentido, poder ampliar nuestro portafolio en los próximos meses, a través de la incorporación de Soleil a nuetro portafolio y el lanzamiento de un nuevo proyecto en Palermo (a través de nuestra subsidiaria Arcos Gourmet S.A.). En cuanto a la actividad de financiación al consumo, los primeros nueve meses del año fiscal arrojaron una ganancia que es fruto del esfuerzo realizado el año anterior para redimensionar la actividad y estabilizarla en medio del nuevo contexto imperante. A finales del tercer trimestre, los datos operativos de este segmento muestran signos de haberse estabilizado. No obstante, continuaremos trabajando en pos de la optimización operativa y financiera de este segmento, teniendo en el horizonte el objetivo de finalizar con el proceso de venta del paquete mayoritario de Tarshop S.A. a Banco Hipotecario S.A., lo cual dotará a Tarshop de una capacidad de ejecución operativa y financiera acorde con las necesidades futuras del negocio. Respecto del segmento de Oficinas para alquiler, los ingresos por renta, tanto en pesos como en dólares, se han mantenido firmes. Entendemos que en el mercado existe cierto amesetamiento en los índices de ocupación y en los niveles de precios producto de las condiciones mundiales y la incorporación de metros cuadrados principalmente en la zona norte de la Ciudad de Buenos Aires y en el Gran Buenos Aires. Para hacer frente a ello contamos con un portafolio Premium e irreplicable en las zonas céntricas de la Ciudad de Buenos Aires que despierta interés entre los mejores inquilinos del mercado. Continuaremos trabajando para mantener altos niveles de ocupación y continuar optimizando el mix de portafolio. En lo que hace al segmento Ventas y Desarrollos, continuaremos con el programa de obras en el proyecto Horizons a través de nuestra subsidiaria Cyrsa, donde ya hemos comenzado a reconocer ingresos y las obras superan un avance del 78%. Creemos que la alianza con Cyrela en esta sociedad es una excelente oportunidad para desarrollar nuevos emprendimientos exitosos como este. Este Anuncio de Resultados contiene declaraciones que constituyen manifestaciones referentes a eventos futuros, en el sentido de que incluye manifestaciones sobre la intención, creencia o expectativas actuales de nuestros directores y funcionarios respecto de nuestro futuro desempeño operativo. Debe tenerse en claro que tales manifestaciones no constituyen garantías de desempeño futuro, y pueden estar sujetas a riesgos e incertidumbres y que los resultados reales pueden diferir de aquellos expresados en este reporte. No asumimos ninguna obligación de difundir públicamente los cambios en tales manifestaciones sobre eventos futuros con posterioridad a la presentación de este Anuncio de Resultados a fin de reflejar eventos o circunstancias posteriores o el acaecimiento de hechos no previstos. Si desea ser incluido o removido de la lista de mailing de IRSA, por favor envíe un correo electrónico con sus datos a ir@irsa.com.ar. 13 Press Release IRSA Principales Indicadores Consolidados Para los períodos fiscales finalizados el 31 de Marzo de, 2010 y 2009 (En Miles de Pesos Argentinos) I Trim Sep II Trim Dic III Trim Mar Año Fiscal 2010 Año Fiscal 2009 % Cambio Estado de resultados Corresponde al estado de resultados consolidado al 31 de Marzo de 2010 y 2009 Ventas, alquileres y servicios Ventas y desarrollos 36.339 101.073 17.720 Oficina y otros 40.671 38.323 37.880 Centros comerciales 113.750 138.464 122.758 Hoteles 29.233 47.043 46.824 Financiación al 43.234 68.465 70.275 consumo Totales ventas, alquileres y servicios 263.227 393.368 295.457 Costos de ventas, alquileres y servicios -106.216 -124.261 -106.515 Ganancia bruta 157.011 269.107 188.942 Resultados por valuación de bienes de cambio 10.946 2.989 4.769 al valor neto de realización Gastos de comercialización y administración -79.905 -94.411 -101.137 Resultados por participacion en los fideicomisos 23.509 2.596 8.719 de Tarjeta Shopping Resultado operativo 111.561 180.281 101.293 Amortización de la llave de negocio 413 413 413 Resultados financieros, netos -41.521 -7.267 -20.231 Resultado sociedades art. 33 Ley N° 19.550 97.242 45.888 2.973 Otros ingresos y egresos, netos -4.604 -3.842 -2.520 Ganancia (pérdida) antes de impuesto y 163.091 215.473 81.928 participación minoritaria Impuesto a las ganancias y a la ganancia -26.119 -58.543 -27.253 mínima presunta Participación minoritaria -5.527 -24.062 -19.255 Ganancia (Pérdida) del ejercicio 131.445 132.868 35.420 Resultados extraordinarios Ganancia (Pérdida) del ejercicio 131.445 132.868 35.420 155.132 116.874 374.972 123.100 137.100 108.427 283.591 127.139 13,2% 7,8% 32,2% -3,2% 181.974 175.703 3,6% 952.052 -336.992 615.060 831.960 -358.629 473.331 14,4% -6,0% 29,9% 77,5% 18.704 10.537 -275.453 -295.693 -6,8% 34.824 -48.959 -171,1% 393.135 1.239 -69.019 146.103 -10.966 139.216 1.513 -207.328 -62.859 -7.965 182,4% -18,1% -66,7% -332,4% 37,7% 460.492 -137.423 -435,1% -111.915 1.875 -6068,8% -48.844 299.733 299.733 29.371 -106.177 -106.177 -266,3% -382,3% 0,0% -382,3% 72.818 232.132 547.144 193.222 1.045.316 210.791 68.286 1.519.850 2.661.574 -41.682 4.418.819 5.464.135 469.079 1.165.838 1.125.900 1.404.499 2.570.337 529.190 66.562 335.234 465.174 24.899 891.869 203.392 164.933 1.001.654 2.739.065 -64.926 4.044.118 4.935.987 349.243 974.890 1.044.725 1.401.054 2.375.944 464.381 9,4% -30,8% 17,6% 676,0% 17,2% 3,6% -58,6% 51,7% -2,8% -35,8% 9,3% 10,7% 34,3% 19,6% 7,8% 0,2% 8,2% 14,0% 2.364.608 2.095.662 12,8% 108,7% 40,86 5,18 5,18 513.709 705.474 8,88 1,71 57.867.646 57.867.646 113,4% 36,21 -1,83 -1,83 238.618 293.456 4,12 -2,25 57.867.646 57.867.646 -4,1% 12,8% -382,3% -382,3% 115,3% 140,4% 115,3% -176,3% 0,0% 0,0% Balance resumen Corresponde a los balances consolidados al 31 de marzo de 2010 y 30 de junio de 2009 Caja y Bancos Inversiones Créditos por ventas, alquileres y otros créditos Bienes de cambio Activo corriente Créditos por ventas y otros créditos Bienes de cambio Inversiones Bienes de uso y activos intangibles Llave de negocio Activo no corriente Total del activo Préstamos financieros de corto plazo Pasivo corriente Préstamos financieros de largo plazo Pasivo no corriente Total del pasivo Participación minoritaria Patrimonio Neto Ratios seleccionados Deuda/Patrimonio Neto Valor de libros por GDS Ganancia neta por GDS Ganancia neta por GDS diluido EBITDA (000) (del período) - Ver nota al pie EBITDA (000) (últimos 12 meses) - Ver nota al pie EBITDA por GDS - Ver nota al pie EBITDA /Ganancia neta Promedio del período de GDS Promedio del período de GDS diluido Nota: el Ebitda de los últimos 12 meses no está auditado 14 Press Release IRSA Estados de Flujo de Efectivo Consolidados Correspondientes a los períodos de nueve meses finalizados el 31 de marzo de 2010 y 2009 (En miles de Pesos argentinos) 31 de Marzo de 2010 31 de Marzo de 2009 VARIACIÓN DEL EFECTIVO Efectivo al inicio del ejercicio Efectivo al cierre del periodo Disminución neta del efectivo 185.942 105.577 -80.365 389.004 120.909 -268.095 207.975 45.595 ACTIVIDADES DE INVERSIÓN Compra de acciones de Hersha Aumento de participación en compañías vinculadas Pagos por adquisición de acciones de compañías vinculadas Adquisiciones y mejoras de bienes de uso Prestamos otorgados a compañías relacionadas Adquisición (venta) de reservas de tierra Anticipo por compra de acciones Egresos por adquisición de sociedades, neto el efectivo adquirido Aumento de bienes intangibles Disminución de llave de negocio Cobro (Aumento) de préstamos otorgados Dividendos cobrados Cobro de crédito Sociedades art. 33 Ley N° 19.550 Anticipo por venta de acciones de Tarshop S.A. Disminución de otras inversiones -176.068 -106.804 -78.788 -66.040 -30.585 -29.937 -23.028 -8.622 -7.253 -470 309 1.779 6.598 20.422 101.641 -87.127 -215.834 -2.587 -984 -2.210 -908 FLUJO NETO DE EFECTIVO UTILIZADO EN LAS ACTIVIDADES DE INVERSIÓN -396.846 -309.650 ACTIVIDADES DE FINANCIACIÓN Cancelación de préstamos financieros e hipotecas a pagar Pagos de dividendos Recompra de obligaciones negociables Aumento de prestamos compañías vinculadas, netos Ingresos por emisión de valores negociables de corto plazo Aportes de accionistas minoritarios Ingresos por emisión de obligaciones negociables, netos de gastos Aumento de préstamos financieros Aumento de adelantos en cuenta corriente, netos Egresos por recompra de obligaciones negociables -206.513 -53.414 -12.000 1.235 22.720 25.807 79.782 84.600 166.289 - -83.332 -22.084 36.164 120.265 -55.053 CAUSAS DE LAS VARIACIONES DEL EFECTIVO ACTIVIDADES OPERATIVAS Flujo neto de efectivo generado por las actividades operativas FLUJO NETO DE EFECTIVO GENERADO POR (utilizado en) LAS ACTIVIDADES DE FINANCIACION DISMINUCIÓN NETA DEL EFECTIVO 108.506 -4.040 -80.365 -268.095 15 Press Release IRSA Información por unidad de negocio Por los períodos finalizados el 31 deMarzo de 2010 y 2009 (En miles de pesos argentinos) Ventas y Desarrollos Por el período finalizado el 31 de Marzo de 2010 Ventas, alquileres y Servicios Costo de ventas, alquileres y servicios Ganancia bruta Resultados por valuación de bienes de cambio al valor neto de realización Gastos de comercialización Gastos de administración Resultados por participacion en los fideicomisos de Tarjeta Shopping Resultados por operaciones y tenencia activos inmobiliarios Resultado operativo Depreciaciones y amortizaciones (b) Adiciones de bienes de uso y activos intangibles Inversiones no corrientes en otras sociedades Activos operatives Activos no operativos Total de actives Pasivos operativos Pasivos no operativos Total de pasivos Por el período finalizado el 31 de Marzo de 2009 Ventas, alquileres y servicios Costo de ventas, alquileres y servicios Ganancia bruta Resultados por valuación de bienes de cambio al valor neto de realización Gastos de comercialización Gastos de administración Resultados por participacion en los fideicomisos de Tarjeta Shopping Resultados por operaciones y tenencia activos inmobiliarios Resultado operativo Centros Comerciales Oficina y Otros (a) 155.132 -50.182 104.950 116.874 -23.423 93.451 Hoteles 374.972 -112.818 262.154 123.100 -75.835 47.265 Financiación al consumo Operaciones financieras y otros 181.974 -74.734 107.240 - TOTAL 952.052 -336.992 615.060 18.704 - - - - - 18.704 -1.774 -27.114 -338 -34.402 -26.186 -37.114 -11.832 -25.927 -93.690 -16.070 -1.006 -133.820 -141.633 - - - - 34.824 - 34.824 94.766 58.711 198.854 9.506 32.304 -1.006 393.135 295 7 18.159 480 84.532 67.593 12.553 3.517 5.035 1.696 - 120.574 73.293 26.602 - - - - 1.027.080 1.053.682 570.819 73.747 644.566 35.750 322.003 357.753 874.854 80.880 955.734 152.789 291.928 444.717 1.790.279 198.759 1.989.038 329.236 773.478 1.102.714 219.762 28.854 248.616 36.961 227.076 264.037 249.469 18.080 267.549 156.546 138.877 295.423 224.338 1.134.294 1.358.632 105.693 105.693 3.929.521 1.534.614 5.464.135 711.282 1.859.055 2.570.337 137.100 -86.319 50.781 108.427 -21.770 86.657 283.591 -79.105 204.486 127.139 -74.224 52.915 175.703 -97.211 78.492 - 831.960 -358.629 473.331 10.537 - - - - - 10.537 -2.066 -14.078 -9.162 -21.506 -21.760 -36.362 -15.455 -25.567 -137.019 -12.718 - -185.462 -110.231 - - - - -48.959 - -48.959 196 0 - - - - 196 45.370 55.989 146.364 11.893 -120.204 - 139.412 Depreciaciones y amortizaciones (b) 555 Adiciones de bienes de uso y activos 10.060 intangibles (c) Inversiones no corrientes en otras 25.332 sociedades (c) Activos operativos (c) 467.808 Activos no operativos (c) 40.020 Total de activos (c) 507.828 Pasivos operativos (c) 25.379 Pasivos no operativos (c) 303.808 Total de pasivos (c) 329.187 Notas : (a) Incluye oficinas, locales comerciales y residenciales. (b) Incluídas en el resultado operativo. (c) Información al 30 de junio de 2009 18.644 62.434 13.453 4.316 - 99.402 15.947 252.646 2.204 3.439 - 284.296 - - - - 544.191 569.523 940.280 74.633 1.014.913 122.869 304.426 427.295 1.831.428 189.244 2.020.672 413.381 672.794 1.086.175 219.158 27.231 246.389 31.236 174.765 206.001 153.892 20.973 174.865 136.853 106.761 243.614 971.320 971.320 83.672 83.672 3.612.566 1.323.421 4.935.987 729.718 1.646.226 2.375.944 16 Press Release Cálculo del EBITDA por Unidad de Negocios Para los nueve meses finalizados el 31 de Marzo de 2010 (En Miles de Pesos Argentinos) Ventas y desarrollos Resultado Operativo del UN Amortización operativa del UN Resultado neto por operaciones y tenencia de activos inmobiliarios Total de EBITDA Oficina y Otros Centros comerciales Financiación al consumo Hoteles Operaciones financieras y otros Total 94.766 58.711 198.854 9.506 32.304 -1.006 393.135 295 18.159 84.532 12.553 5.035 - 120.574 - - - - - - - 95.061 76.870 283.386 22.059 37.339 -1.006 513.709 25.0% 13.7% 52.6% 3.2% 5.7% -0.2% 372.6 -1.9% Cálculo del EBITDA por Unidad de Negocios Para los doce meses finalizados el 31 de Marzo de 2010 (En Miles de Pesos Argentinos) Ventas y desarrollos Resultado Operativo del UN Amortización operativa del UN Resultado neto por operaciones y tenencia de activos inmobiliarios Total de EBITDA Oficina y Otros Centros comerciales Financiación al consumo Hoteles Operaciones financieras y otros Total 170.761 79.207 267.393 6.203 27.077 -1.006 549.635 522 24.296 108.741 17.101 6.303 - 156.963 -51 -1.073 - - - - -1.124 171.232 102.430 376.134 23.304 33.380 -1.006 705.474 Cálculo del EBITDA por Unidad de Negocios Para los nueve meses finalizados el 31 de Marzo de 2009 (En Miles de Pesos Argentinos) Ventas y desarrollos Resultado Operativo del UN Amortización operativa del UN Resultado neto por operaciones y tenencia de activos inmobiliarios Total de EBITDA Oficina y Otros Centros comerciales Financiación al consumo Hoteles Operaciones financieras y otros Total 45.174 55.989 146.364 11.893 -120.204 - 139.216 555 18.644 62.434 13.453 4.316 - 99.402 - - - - - - 45.729 74.633 208.798 25.346 -115.888 - 238.618 9.1% 45.0% 124.1% 15.2% -93.4% 0.0% Cálculo del EBITDA por Unidad de Negocios Para los doce meses finalizados el 31 de Marzo de 2009 (En Miles de Pesos Argentinos) Ventas y desarrollos Resultado Operativo del UN Amortización operativa del UN Resultado neto por operaciones y tenencia de activos inmobiliarios Total de EBITDA Oficina y Otros Centros comerciales Financiación al consumo Hoteles Operaciones financieras y otros Total 44.323 74.033 189.936 10.603 -149.005 506 170.396 912 22.164 80.900 16.959 4.795 - 125.730 -66 -2.604 - - - - -2.670 45.169 93.593 270.836 27.562 -144.210 506 293.456 Nota: A los efectos del calculo del EBITDA en estas tablas, hemos considerado el Resultado Operativo, la Amortización Operativa y el Resultado neto por operaciones y tenencia de activos inmobiliarios 17 Press Release Oficinas Centrales Intercontinental Plaza – Moreno 877 24º Piso Tel +(54 11) 4323 7400 Fax +(54 11) 4323 7480 www.irsa.com.ar C1091AAQ – Cdad. Autónoma de Buenos Aires – Argentina Relación con Inversores Alejandro Elsztain –Vicepresidente Segundo Gabriel Blasi – CFO Tel +(54 11) 4323 7449 finanzas@irsa.com.ar Asesores Legales de la compañía Estudio Zang, Bergel & Viñes Tel +(54 11) 4322 0033 Florida 537 18º Piso C1005AAK – Cdad. Autónoma de Buenos Aires – Argentina Agente de Registro y Transferencia Caja de Valores S.A. Tel +(54 11) 4317 8900 25 de Mayo 362 C1002ABH – Cdad. Autónoma de Buenos Aires – Argentina Auditores independientes de la compañía PricewaterhouseCoopers Argentina Tel +(54 11) 4850 0000 Bouchard 557 7° Piso C1107AAF – Cdad. Autónoma de Buenos Aires – Argentina Agente Depositario de GDS´s The Bank of New York Mellon P.O. Box 11258 Church Street Station New York - NY 10286 1258 – Estados Unidos de América Tel (toll free) 1 888 BNY ADRS (269-2377) Tel (international) 1 610 312 5315 shareowner-svcs@bankofny.com Símbolo BCBA: IRSA / Símbolo NYSE: IRS