Diapositiva 1 - Camara de Comercio e Industria de Soria

Anuncio

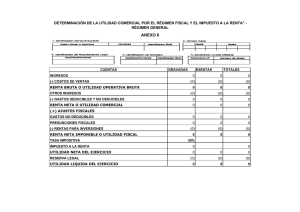

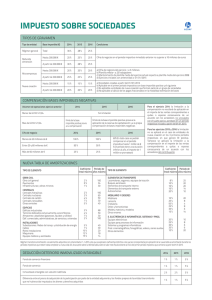

Impuesto sobre Sociedades: Modificaciones fiscales. 11 diciembre 2.014 Telf: 983 367 105 / 629 791 703 - Fax: 983 367 106 - NIF 00695316A Avenida del Euro nº 7 Edificio C, 3ª Planta, Valladolid 47009 jffuente@jff-abogados.es 2.- Impuesto sobre Sociedades: Modificaciones fiscales. Se aprueba una nueva Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (BOE 28/11/2014) Entrada en vigor 01/01/2015, salvo algunas disposiciones finales desde el día 29/11/2014. 2 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 1.- Nueva definición de actividad económica (art.5.1). Se incluye una definición del concepto de actividad económica a efectos del IS con carácter general. Regla especial: requisitos para ser actividad económica: – Arrendamiento de inmuebles: sólo se exige contar con una persona empleada con contrato laboral y jornada completa. – Grupos de sociedades (art.42 CCo): La actividad económica se determinará teniendo en cuenta a todas las sociedades que formen parte del grupo. 2.- Nuevo concepto de entidad patrimonial (art. 5.2). Su definición parte de un concepto similar al previsto a efectos del IP (sociedades cuya actividad principal consiste en la gestión de un patrimonio mobiliario o inmobiliario) pero con diferencias significativas: a) Los requisitos (más de la mitad de su activo constituido por valores o no afecto a actividad económica) no se hacen depender de temporalidad alguna. ¿Bastará que se cumplan a fecha de vencimiento? b) Concepto de activo no afecto: se calcula sobre la media de balances trimestrales y se excluye dinero o derechos de crédito procedentes de la transmisión de elementos patrimoniales afectos a actividades económicas o determinados valores (similares a los del IP) que se haya realizado en el período impositivo o en los 2 periodos anteriores. No se aplica la nueva exención por doble imposición a aquella parte de las rentas derivadas de la transmisión de la participación, directa o indirecta, en estas entidades que no se corresponda con un incremento de beneficios no distribuidos generados por la entidad participada durante el tiempo de tenencia de la participación. Se consideran activos afectos la reinversión sólo de los beneficios de los 2 últimos años (antes 10). 3 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 3.- Nuevos sujetos pasivos (art.7). Se incorporan como tales las sociedades civiles que tienen objeto mercantil a partir del 01/01/2016. Hasta esta reforma sus rentas tributaban en el régimen de atribución de rentas de IRPF. Problemática práctica: delimitación sociedades civiles con o sin objeto mercantil: En el art.6 se prevé expresamente la tributación en el régimen de atribución de rentas del IRPF respecto de las rentas de las sociedades civiles no contribuyentes del IS, herencias yacentes, comunidades de bienes y demás entidades del art.35.4 de la LGT, por lo que debe entenderse que no entran dentro de este concepto de contribuyente las herencias yacentes y comunidades de bienes en general, sin embargo, puede ser discutible por la Administración, especialmente si comprenden un negocio, lo que es frecuente en las herencias. D.T. 32: Periodos impositivos iniciados antes del 01/01/2016 en los que la entidad tributó en régimen de atribución de rentas: - Los cambios de criterio de imputación temporal por su consideración como contribuyente del IS a partir del 01/01/2016 no comportará que gasto o ingreso quede sin computar o que se impute nuevamente en otro periodo posterior. - Sociedades civiles con obligación de llevar contabilidad ajustada al CCo en 2014-2015: Se establecen reglas para la distribución de beneficios obtenidos en dichos periodos y para rentas obtenidas en la transmisión de la participación en estas entidades correspondientes a reservas procedentes de beneficios no distribuidos obtenidos también en dichos periodos. - Sociedades civiles sin tal obligación: Se establece la presunción de que TODOS SUS FONDOS PROPIOS están formados por APORTACIONES DE LOS SOCIOS (consiguiente efecto en el valor de adquisición) límite: diferencia entre el valor del IM e inversiones inmobiliarias y pasivo exigible, salvo prueba de otros elementos patrimoniales. 4 2.- Impuesto sobre Sociedades: Modificaciones fiscales. ARTÍCULO 1670 C Civil Las sociedades civiles, por el objeto a que se consagren, pueden revestir todas las formas reconocidas por el Código de Comercio. En tal caso, les serán aplicables sus disposiciones en cuanto no se opongan a las del presente Código. ARTÍCULO 116 C de Comercio El contrato de compañía, por el cual dos o más personas se obligan a poner en fondo común bienes, industria o alguna de estas cosas, para obtener lucro, será mercantil, cualquiera que fuese su clase, siempre que se haya constituido con arreglo a las disposiciones de este Código. Una vez constituida la compañía mercantil, tendrá personalidad jurídica en todos sus actos y contratos. 5 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 4.- Cambios destacables en materia de imputación temporal (art. 11): 4.1.- Operaciones con cobro aplazado. Se incorpora el criterio de exigibilidad en las operaciones a plazos, antes el criterio era el de cobro efectivo. CONCEPTO DE OPERACIÓN A PLAZOS O CON PRECIO APLAZADO: aquellas cuya contraprestación sea exigible, total o parcialmente mediante pagos sucesivos o mediante un solo pago, siempre que el periodo transcurrido entre el devengo y el vencimiento del último o único plazo sea superior al año. NO DEDUCIBLE el deterioro de valor de créditos por la parte aplazada (y por lo tanto aún no integrada en base imponible). 4.2.- Transmisión de elementos cuando el adquirente es una empresa del grupo (art.42 Cco). Elementos de inmovilizado material, inversiones inmobiliarias, inmovilizado intangible y valores representativos de deuda: Diferimiento de las rentas negativas al periodo impositivo en que: 1) Causen baja en el balance de la entidad adquirente o 2) Se transmitan a terceros ajenos al grupo o 3) La entidad transmitente o la adquirente dejen de formar parte del grupo. EXCEPCIÓN para elementos amortizables: la renta negativa se irá integrando en la base imponible en función de los años de vida útil según el método de amortización utilizado para dichos elementos. Valores representativos de participación en el capital o fondos propios: Diferimiento de pérdidas al periodo impositivo en que se transmitan a terceros ajenos al grupo o la entidad transmitente o la adquirente dejen de formar parte del grupo. Sin embargo, SE PREVÉ SU MINORACIÓN por la posible ganancia de su posterior transmisión a terceros, SALVO PRUEBA de haber tributado efectivamente por esta renta positiva a un tipo de gravamen mínimo de un 10% IMPORTANTE: en ventas nacionales habrá normalmente exención con nuevo art.21. 6 2.- Impuesto sobre Sociedades: Modificaciones fiscales. • La sociedad A vende a B, sociedad de su grupo, unas participaciones y tiene una pérdida de 5. • Dos años después B vende las participaciones a un tercero con un beneficio de 2: 1. Si la venta de B está exenta: A integra 3 de pérdida, pero ¿Debe B compensar a A? 2. Si la venta de B tributa a más del 10%: A integra 5 de pérdida. 7 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 4.3.- Dotaciones por provisiones por insolvencias (que no sean deducibles por el art. 13.1.a), retribuciones a largo plazo o dotaciones o aportaciones a sistemas de previsión social y, en su caso, prejubilación, que hayan generado activos por impuesto diferido (art.11.12): Se reduce el límite para su integración en la base imponible al 70%. - Periodos 2.014 (art. 19.13 RDL 4/2004 según DF 6ª.Segundo.Uno Ley 27/2014) y 2015 (DT 34.h): se reduce aún más para los contribuyentes cuyo volumen de operaciones (art.121 Ley de IVA) haya superado los 6.010.121,04 € durante los 12 meses anteriores a la fecha de inicio del periodo impositivo (aplica los mismos límites que para compensar BINS, 25% si es al menos de 60 millones y 50% si está entre los 20, al menos, y los 60 millones). - Periodo 2.016: se reduce para todos al 70% de la base imponible positiva previa a su integración, a la aplicación de la reserva de capitalización y a la compensación de BINs. Conversión de activos por impuesto diferido en crédito exigible frente a la Administración tributaria (art.130): (Solo si hay pérdias o liquidación) - Se establece un límite temporal de 18 años (antes dependía del plazo de compensación de BINs), a partir del cual se pueden canjear estos activos por valores de Deuda Pública si no se han podido convertir. - DT 33ª: el nuevo régimen resultará de aplicación a los activos por impuesto diferido generados en períodos impositivos iniciados antes del 01/01/2015 correspondientes a estas dotaciones según redacción vigente en los períodos impositivos iniciados antes del 01/01/2015 (cambia el concepto de estas provisiones con la nueva normativa). Activos registrados antes del primer período impositivo iniciado a partir de 01/01/2014: el plazo para la conversión de los citados activos en valores de Deuda Pública se computará desde el último día del citado período impositivo. 8 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 5.- Novedades en materia de amortización (art. 12). Se establece en la propia Ley una NUEVA TABLA SIMPLIFICADA de coeficientes de amortización lineal, sin perjuicio de que reglamentariamente se puedan modificar los coeficientes y periodos o establecer otros adicionales. - Régimen transitorio para los elementos que aplicasen un coeficiente distinto en periodos anteriores al 01/01/2015: se amortizarán durante los periodos restantes de vida útil según la nueva tabla sobre el valor neto fiscal del bien existente al inicio del periodo 2015. - Régimen transitorio para los elementos que, aplicando un método distinto al de amortización lineal en periodos anteriores al 01/01/2015, tengan un plazo de amortización distinto según la nueva tabla: podrán optar por aplicar el método de amortización lineal durante los periodos restantes de vida útil según la nueva tabla sobre el valor neto fiscal del bien existente al inicio del periodo 2015. Nuevo régimen para el inmovilizado intangible con vida útil definida: Ahora se amortiza con carácter general atendiendo a la duración de dicha vida útil. EXCEPCIÓN: elementos adquiridos antes de 01/01/2015 a entidades que formen parte del grupo (art.42 CCo). Libertad de amortización: Nuevo supuesto: elementos del inmovilizado material nuevo cuyo valor unitario no exceda de 300 €, con el límite de 25.000 € anuales. 9 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 6.- Reducción de los supuestos deducibles en las correcciones de valor por deterioro de activos (art.13). NO DEDUCIBLES las provisiones por deterioros de: – Inmovilizado material, – inmovilizado intangible, – inversiones inmobiliarias, – valores representativos de la participación en el capital o en los fondos propios de entidades, – valores representativos de deuda. Se deberá esperar a la materialización de la pérdida. DEDUCIBLES los deterioros de: – existencias, – insolvencias de clientes, – Deterioros sistemáticos del precio pagado por activos intangibles de vida indefinida (incluido fondo de comercio) al 5%, (excepto en 2.015 que es el 1% para el fondo de comercio y 2% para el resto, DT 34ª). 10 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 7.- Gastos deducibles y no deducibles: modificaciones más relevantes (art. 15). 7.1.- Retribución de fondos propios: gasto no deducible. Se definen como la retribución de los valores representativos del capital o los fondos propios de entidades con independencia de su consideración contable (por ejemplo, acciones sin voto, privilegiadas y rescatables), incluyéndose expresamente como tal la retribución correspondiente a los préstamos participativos otorgados por entidades que formen un grupo (art.42 CCo). La Limitación nueva aplicable sólo a préstamos participativos otorgados desde 20/06/2014 (DT 17). 7.2.- Atenciones a clientes o proveedores: Deducibles hasta el límite del 1% del importe neto de la cifra de negocios del periodo. 7.3.- Retribución de administradores: deducibilidad clara si es por funciones, pero para el resto es discutible. Se incorpora una regla expresa que pretende garantizar su deducibilidad (no consideración de donativos ni liberalidades) por el desempeño de funciones distintas a las correspondientes a su cargo cuando se retribuya el desempeño de: - Funciones de alta dirección, u - Otras funciones derivadas de un contrato de carácter laboral (¿?) con la entidad. Parece que la finalidad del legislador ha sido garantizar la deducibilidad de las retribuciones satisfechas al alto directivo que también es administrador (cargo gratuito), ya que la jurisprudencia del TS (sentencias Mahou de 13 de noviembre de 2008) ha negado la deducibilidad de estas retribuciones haciendo referencia al carácter mercantil de la relación entre administrador y sociedad. Atención en cualquier caso: a) Al TS: “…resulta insólita, como ya hemos dicho en alguna ocasión, cualquier interpretación que sostenga que en esta materia no es exigible un escrupuloso cumplimiento de la legislación mercantil…” (STS 2.1.14, entre otras). b) Modificación ley sociedades capital: nuevo contrato (mercantil) de función ejecutiva con el administrador. 11 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 7.4.- Gastos derivados de actuaciones contrarias al ordenamiento jurídico: No deducibles Ejemplos: – Gastos relativos a incentivos, bonificaciones, descuentos, primas u obsequios a profesionales sanitarios en el ciclo de prescripción, dispensación y administración de medicamentos. – Gastos de publicidad de los juegos de suerte, evite o azar, cuando se carezca de la correspondiente autorización para la realización de publicidad contenida en el título habilitante. 7.5 Gastos financieros entre empresas del grupo: para financiar adquisiciones de acciones de otras empresas del grupo o ampliar su capital, excepto si existe un motivo económico válido (igual que en Ley anterior). 7.6.- Indemnización por despido: Gasto deducible hasta el mayor de los siguientes importes: 1 Millón de euros, El importe establecido con carácter obligatorio en el ET, normativa de desarrollo o normativa reguladora de la ejecución de sentencia (no convenio, pacto o contrato). Se suman las cantidades satisfechas por otras sociedades del grupo. 7.7.- Gastos por operaciones realizadas con personas o entidades vinculadas que, como consecuencia de una diferente calificación fiscal en éstas, no generen ingreso o generen un ingreso exento o sometido a un tipo de gravamen nominal inferior al 10%: No deducibles. 12 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 8.- Cambios en la limitación de la deducibilidad de los gastos financieros (Art. 16). Se excluyen del cómputo de gastos financieros: gastos no deducibles por servicios con personas o entidades residente en paraísos fiscales o pagados a través de ellas, con empresas del grupo y gastos no deducibles con personas o entidades vinculadas por no estar los ingresos sujetos a una tributación mínima del 10%. Calculo del beneficio operativo: se eleva el requisito del valor de adquisición de la participación (superior a 20 millones de euros) cuando se adicionen dividendos o participaciones en beneficios de entidades. Se elimina el límite temporal para deducir en el futuro los gastos financieros netos que no hayan sido objeto de deducción. Nuevo límite adicional del 30% del beneficio operativo de la propia entidad adquirente: se permite deducir con este límite los gastos financieros por deudas destinadas a la adquisición de participaciones en entidades. En el límite no se incluye el beneficio correspondiente a cualquier otra entidad que se fusione con la adquirente, tanto en régimen general como en régimen especial, ni en caso de que la entidad adquirida se incorpore a un grupo de consolidación fiscal el correspondiente al de ésta o cualquier otra que se incorpore a este grupo, en todos los casos en los 4 años siguientes a dicha adquisición. Como excepción NO SE APLICA: - En el periodo de la adquisición si la deuda que la financia no supera el 70% del precio de adquisición y en los periodos siguientes si se amortiza proporcionalmente durante los 8 años siguientes (12,50% anual) hasta que la deuda alcance el 30% del precio de adquisición. - En adquisiciones en periodos impositivos iniciados antes del 20/06/2014. 13 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 9.- Nueva exención por doble imposición en el art.21 LIS. Dictamen de la Comisión Europea nº2010/4111 sobre la posible situación de discriminación. Con independencia de si la fuente del ingreso es interna o internacional, se someten dividendos, participaciones en beneficios y rentas por transmisión de la participación a EXENCIÓN, siendo sólo aplicable un régimen de deducción, en su caso, para aquellos supuestos a los que no pueda aplicarse la exención. Requisitos comunes del régimen: • Mínimo un 5% de participación, directa o indirecta, en el capital o en los fondos propios de la entidad o su valor de adquisición superior a 20 millones de euros. • Posesión ininterrumpida de la participación durante el año anterior o, en su defecto, posesión posterior durante el tiempo necesario para completar dicho plazo. Cómputo del plazo: se tiene en cuenta la posesión de otras entidades que cumplan con el art.42 CCo. • Requisito adicional: Que la entidad participada haya estado sujeta y no exenta por un impuesto extranjero de naturaleza idéntica o análoga a un tipo nominal mínimo del 10% en el ejercicio de obtención PRESUNCIÓN DE CUMPLIMIENTO: aplicación de convenio para evitar la doble imposición internacional con el país de residencia de la participada con cláusula de intercambio de información Se elimina la referencia a que los beneficios que se repartan procedan de la realización de actividades empresariales en el extranjero (regla del 85% ingresos de la participada). NO APLICACIÓN: Cuando la entidad participada sea residente en un país paraíso fiscal, excepto Estado miembro de la UE y que el contribuyente acredite que su constitución y operativa responde a motivos económicos válidos y que realiza actividades económicas. 14 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 9.1.- Exención sobre dividendos y participaciones en beneficios: Se incluyen los dividendos, participaciones en beneficios o rentas derivadas de la transmisión de valores representativos del capital o de los fondos propios de entidades: • Cuando estas rentas representen más del 70% de los ingresos de la entidad participada (regla especial para holdings): los requisitos señalados DEBEN CUMPLIRSE SOBRE LA PARTICIPACIÓN INDIRECTA DEL CONTRIBUYENTE Participación indirecta en filiales de segundo o ulterior nivel: DEBE RESPETARSE el porcentaje mínimo del 5%, salvo que dichas filiales reúnan las circunstancias del artículo 42 CCo para formar parte del mismo grupo de sociedades con la entidad directamente participada y formulen estados contables consolidados. • cuando la entidad participada sea NO RESIDENTE El requisito adicional debe cumplirse AL MENOS en la entidad indirectamente participada. • Cuando procedan de dos o más entidades respecto de las que solo en alguna o algunas de ellas se cumplan los requisitos señalados SÓLO EXENTA la parte de dividendos o participaciones en beneficios que cumpla los citados requisitos. No exentos los dividendos que generen un gasto fiscalmente deducible en la entidad pagadora. Dividendos o participaciones en beneficios exentos: Se consideran tales las retribuciones correspondientes a préstamos participativos otorgados por entidades que formen parte del mismo grupo (art. 42 CCo), salvo que generen un gasto fiscalmente deducible en la entidad pagadora. 15 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 9.2.- Exención sobre renta positiva obtenida en la transmisión de la participación en una entidad: Se incluye expresamente en esta exención tanto si la fuente es extranjera como nacional la renta procedente de fusión, escisión total o parcial, reducción de capital, aportación no dineraria o cesión global de activo y pasivo. Se prevén reglas para aplicar parcialmente la exención si el REQUISITO ADICIONAL no se cumple en todos y cada uno de los ejercicios de tenencia de la participación. Se incluye la renta por transmisión de la participación en el capital o en los fondos propios de una entidad que, a su vez, participara en dos o más entidades respecto de las que sólo en alguna o algunas de ellas se cumplan los requisitos . La anterior redacción relativa a la deducción por doble imposición establecía expresamente su limitación a la parte correspondiente a los beneficios no distribuidos. Esto no aparece en la actual redacción por lo tanto comprende toda la plusvalía. Además está expresamente recogido en el art. 21.3.b): “Respecto de aquella parte de la renta que no se corresponda con un incremento neto de beneficios no distribuidos generados por la entidad participada…” No aplicación, o aplicación parcial a entidades patrimoniales, AIE, transparencia internacional,… Las rentas exentas disminuirán las posibles pérdidas en transmisiones futuras. 16 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 9.3.- Régimen transitorio: Nuevas deducciones por doble imposición (DT 23ª): Adquisición de participaciones que se hubieran producido en períodos impositivos iniciados, en el transmitente, antes del 01/01/2015: 1) Dividendos o participaciones en beneficios correspondientes a entidades residentes en territorio español que cumplan los requisitos del artículo 21: EXENTOS SALVEDAD: Distribución de dividendos o participaciones en beneficios que se corresponda con una diferencia positiva entre el precio de adquisición de la participación y el valor de las aportaciones de los socios: - No tendrá la consideración de renta y minorará el valor fiscal de la participación. - Dº a una deducción del 100% (18% si se aplicó deducción por reinversión de beneficios extraordinarios) de la CI que hubiera correspondido a dichos dividendos o participaciones en beneficios Requisitos: Prueba de integración en BI del Impuesto correspondiente en concepto de renta obtenida por las sucesivas personas o entidades propietarias de la participación con ocasión de su transmisión, tributando efectivamente en el caso de entidades. Esta deducción será de aplicación, igualmente, cuando la distribución de dividendos o la participación en beneficios no determine la integración de renta en la base imponible por no tener la consideración de ingreso y se practicará parcialmente cuando la citada prueba tenga carácter parcial. NO APLICABLE a los procedentes de valores representativos del capital o los fondos propios de entidades residentes adquiridos antes de 09/06/1996 2) Dividendos o participaciones en beneficios correspondientes a entidades NO residentes en territorio español que cumplan los requisitos del artículo 32 y que se correspondan con la diferencia positiva entre el precio de adquisición de la participación y los fondos propios de la entidad participada en el momento de la adquisición: - NO TENDRÁN LA CONSIDERACIÓN DE RENTA Y MINORARÁN EL VALOR FISCAL DE LA PARTICIPACIÓN. Requisitos: PRUEBA de tributación en España de un importe equivalente a través de cualquier transmisión de la participación. - Dº a la DDI económica internacional (art. 32) Esta regla se aplica incluso si no determinan la integración de renta en la BI por no tener la consideración de ingreso. 17 2.- Impuesto sobre Sociedades: Modificaciones fiscales. Posibilidad de deducir en periodos impositivos siguientes las DDI pendientes de aplicar a 01/01/2015 y las ya creadas por esta Disp. Transitoria no deducidas por insuficiencia de CI (tener en cuenta el tipo de gravamen vigente en el período impositivo de aplicación). Beneficios distribuidos y rentas generadas en la trasmisión de la participación con cargo a rentas imputables a los bienes aportados en operaciones de reestructuración sometidas al régimen especial: EXENTOS cualquiera que sea el porcentaje de participación del socio y su antigüedad EXCEPCIÓN si no es posible debido a la contabilización: se practicarán los ajustes de signo contrario correspondientes. 18 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 10.- Reducción por reserva de capitalización (art. 25). Resulta de aplicación a las entidades que tributen al régimen general del impuesto, las de nueva creación, las entidades de crédito y las sociedades del sector de hidrocarburos a las que resulte de aplicación el tipo de gravamen establecido en el artículo 29.6 de la LIS. Podrán aplicar en su BI una reducción de hasta el 10% del incremento de sus fondos propios, con el límite del 10% de la BI previa, aquellas entidades indicadas anteriormente que cumplan los siguientes requisitos: - Mantenimiento del incremento de Fondos Propios durante 5 años desde el cierre del periodo impositivo al que corresponda la reducción, salvo por la existencia de pérdidas contables. - Que se dote una reserva indisponible durante el plazo anterior por el importe de la reducción. Cálculo del incremento fondos propios = FFPP cierre excluidos resultados del ejercicio - FFPP inicio excluidos resultados ejercicio anterior. Para determinar los FFPP se excluyen, entre otros, las aportaciones de socios, ampliaciones de capital por compensación de créditos, ampliaciones de FFPP por operaciones con acciones propias y reservas de carácter legal o estatutario. La reducción no aplicada por insuficiencia de BI podrá aplicarse durante los 2 ejercicios siguientes a su generación conjuntamente con la reducción que pudiera corresponder en dichos ejercicios, con el límite del 10% de la base imponible previa. 19 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 11.- Compensación de BINs (art. 26). Se suprime el límite temporal de 18 años, de manera que ya NO CADUCAN. Régimen de comprobación: 10 años para su investigación y comprobación “desde el día siguiente a aquel en que finalice el plazo establecido para presentar la declaración o autoliquidación correspondiente al período impositivo en que se generó el derecho a su compensación”. Transcurrido dicho plazo, deberá acreditarse las BINs que pretendan compensarse mediante la exhibición de la liquidación o autoliquidación y de la contabilidad depositada, con acreditación de su depósito durante el citado plazo en el Registro Mercantil (¡atención cierre del RM!). En el anteproyecto de la Ley de modificación de la LGT se reconoce la facultad de la Administración de comprobar la procedencia de la compensación o deducción originada en ejercicios prescritos, esto es, su corrección. Las BINS que pueden ser compensadas en cada ejercicio resultan de aplicar a la base imponible, previa a la aplicación de la Reserva de Capitalización, los porcentajes que se indican a continuación: Volumen de operaciones Importe neto de la cifra de negocios 2014 2015 2016 Inferior a 6.010.121,04 € Cualquiera 100% 100% 70% Inferior a 20.000 € 100% 100% 70% Entre 20.000.- 60.000 € 50% 50% 70% Superior 60.000 € 25% 25% 70% Superior a 6.010.121,04 € A partir del ejercicio 2016, este inclusive, se admite en todo caso que se compense un importe mínimo de 1.000.000 €. 20 2.- Impuesto sobre Sociedades: Modificaciones fiscales. • No se aplica el límite de compensación de BINs: – Rentas procedentes de quitas y esperas. – Año de extinción de la sociedad. – Entidades de nueva creación: Hasta tres primeras BI positivas. • Nuevos supuestos de pérdida de las BINS en venta de empresas: • Falta de actividad en los tres meses anteriores. • Cambio de actividad en los dos años siguientes. • Sociedades patrimoniales. • Baja en el índice de entidades por no presentar declaraciones en tres años consecutivos. 21 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 12.- Tipos de gravamen y de retención. Regimen general Empresas de reducida dimensión 2014 2015 2016 30% 28% 25% BI entre 0 y 300.000 €: 25% BI centre 0 y 300.000 €: 25% 25% Resto de BI: 30% Resto de BI: 28% Empresas con cifra de negocios < 5.000.000 (con BI entre 0 y 300.000 €: 20% Resto de BI: 25% mantenimiento o creación de empleo) 25% 25% Tipo de retención general 20% 19% 21% 22 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 13.- Deducciones por inversiones. Derogación con efectos para los ejercicios iniciados a partir de 1/1/2015 de las siguientes deducciones: por inversión en beneficios para PYMES (régimen transitorio), por inversiones medioambientales, por gastos de formación profesional relativos a gastos para habituar a los empleados a la utilización de las NTIC, por reinversión de beneficios extraordinarios (régimen transitorio). Se mantienen las siguientes deducciones: por actividades de I+D+i (art.35), por inversiones en producciones cinematográficas (art.36), por creación de empleo (art.37), y por creación de empleo para trabajadores con discapacidad (art.38). Límite (art.39) para los ejercicios iniciados a partir de 2015: uno general del 25% y otro especial del 50% (si la deducción por I+D+i del ejercicio excede del 10% de la cuota íntegra ajustada). Ambos límites incluyen la deducción por reinversión de beneficios extraordinarios, antes de las medidas temporales aplicable sin límite (DT 23ª.3). 23 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 14.- Deducción por reversión de medidas temporales para empresas que apliquen el tipo general (DT 37ª): Deducción en la CI del 5% de las cantidades integradas en la BI del período impositivo derivadas de amortizaciones no deducidas en los períodos impositivos iniciados en 2013 y 2014 por limitación de la deducibilidad al 70% de las amortizaciones contables del IM, II e inversiones inmobiliarias (artículo 7 de la Ley 16/2012) Deducción en la CI del 5 % de las cantidades integradas en la BI del período impositivo derivadas de la amortización correspondiente al incremento neto de valor resultante de la actualización de balances (artículo 9 de la Ley 16/2012) Común a ambas deducciones: Serán del 2% en los períodos impositivos iniciados en 2015 Se aplicarán después de las demás deducciones y bonificaciones que resulten de aplicación. Las cantidades no deducidas por insuficiencia de cuota íntegra podrán deducirse en períodos impositivos siguientes. 24 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 15.- Empresas de reducida dimensión: régimen especial de incentivos fiscales (art.101 y siguientes). Exclusión expresa de las entidades patrimoniales. Importe neto de la cifra de negocios del grupo (art.42 CCo): Se tendrá en cuenta las eliminaciones e incorporaciones correspondientes por aplicación de la normativa contable, aunque no consoliden. Fin del beneficio de la libertad de amortización especial para inversiones de escaso valor, se aplica la norma general. Fin del beneficio de amortización de elementos patrimoniales objeto de reinversión DT 28ª Puede continuar aplicándose sólo para los elementos que ya venía haciéndose antes del 01/01/2015. Fin del tipo de gravamen especial (desde 2.016) 25 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 15.1- Reserva de nivelación para empresas de reducida dimensión (art. 105). Las entidades que tengan la consideración de reducida dimensión podrán minorar su base imponible positiva hasta el 10% ciento de su importe, con el máximo de 1.000.000 €, siempre que doten una reserva de nivelación por dicho importe. Es compatible con la reserva de capitalización. La reserva deberá dotarse con cargo a los resultados positivos del ejercicio en que se realice la minoración en la base imponible. En caso de no poderse dotar esta reserva, la minoración estará condicionada a que la misma se dote con cargo a los primeros resultados positivos de ejercicios siguientes respecto de los que resulte posible realizar esa dotación. Las cantidades reducidas se incorporarán a la base imponible de los períodos impositivos que concluyan en los 5 años inmediatos y sucesivos a la finalización del período impositivo en que se realice dicha minoración, siempre que el contribuyente tenga una base imponible negativa, y hasta el importe de la misma. Si en ese plazo la empresa no genera bases imponibles negativas, adicionará a su base imponible la correspondiente reserva transcurrido ese plazo de 5 años. La reserva creada será indisponible hasta que la cantidad reducida se incorpore a la base imponible. 26 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 16.- Operaciones de reestructuración empresarial. Se configura como el RÉGIMEN GENERAL: la opción sólo cabe para su NO APLICACIÓN (art.77.2), en cuyo caso será necesario informar a la Administración (forma y plazo pendiente de reglamento). La falta de comunicación tendrá la consideración de infracción tributaria grave: Multa pecuniaria fija de 10.000 €. CONSECUENCIA: No será necesario optar por él expresamente en la documentación mercantil (proyectos, acuerdos, …). Se mantiene la cláusula antifraude NOVEDAD: “Las actuaciones de comprobación de la Administración tributaria que determinen la inaplicación total o parcial del régimen fiscal especial podrán eliminar exclusivamente los efectos de la ventaja fiscal”. Ampliación del concepto ESCISIÓN PARCIAL DE RAMA: Cuando la escindida mantenga otra rama de actividad o participaciones que representen más del 50% del capital social de otra. Nuevo requisito del concepto de aportación de rama de actividad: Deben atribuirse a la adquirente las deudas. Ampliación del ámbito de aplicación de la aportación no dineraria especial: No es necesario que se aporten acciones de una sociedad española cuando el aportante sea contribuyente del IRPF o del IRNR sin establecimiento permanente. Desaparece la posibilidad de aflorar una diferencia de fusión – fondo de comercio o revalorización de activos- para todos los supuestos: - Se generarán situaciones de doble imposición cuando el transmitente sea persona física o no residente que tributa en España. El adquirente no podrá actualizar el valor. - La actualización del valor sólo será posible en fusión no acogida (pero habrá plusvalía de la muerta). - Se mantiene para adquisiciones anteriores a 31/12/2014 (DT 27) Transmisión de BINs: - En caso de transmisión de una rama de actividad (escisión parcial, aportación de rama) se transmitirán a la adquirente las BINs generadas por la rama de actividad. ¿Se configura como un régimen obligatorio? - En todos los casos se deberán tener en cuenta las limitaciones del art. 26.4. Aumento de las sanciones por el incumplimiento de menciones en la memoria, aunque se mantiene el límite del 5%. 27 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 17.- Consolidación fiscal. Se amplía el ámbito subjetivo de aplicación del régimen: – Se integran en grupos de consolidación fiscal preexistentes como sociedades dependientes las filiales y los establecimientos permanentes en España. – Sociedades que antes no tenían acceso pueden optar por este régimen. – Se establece la posibilidad de que una misma sociedad pueda formar parte de dos grupos fiscales. Esta novedad tendrá efectos para el 2016. Se establece como novedad que la dominante debe poseer la mayoría de los derechos de voto. La dominante puede ser un EP. Se permite que no todas tengan el mismo tipo impositivo, pero solo para las entidades de crédito. Se modifica el cálculo de las BI individuales antes de incluirlas en el grupo. Créditos fiscales pendientes de aplicar de una sociedad que se integra en el grupo fiscal (art.67): gastos financieros netos pendientes de deducir, cantidades por reserva de capitalización pendientes de aplicar, dotaciones del art.11.12 (DTA) y BINs pendientes de aplicar se transmiten teniendo en cuenta las eliminaciones e incorporaciones correspondientes; y también se transmiten las cantidades por reserva de nivelación de base imponibles pendientes de adicionar. Efectos de la pérdida del régimen de consolidación fiscal (art.74): – Régimen general: se integran en la base imponible individual las eliminaciones pendientes de incorporar y se repartirán en la proporción en que se haya contribuido a su formación: los gastos financieros pendientes de deducir, el exceso de límite de los gastos financieros deducibles, las cantidades por reserva de capitalización y los pagos fraccionados. – Régimen especial (por integración en un nuevo grupo): MEJORA: Ya no se reparten beneficios fiscales a nivel individual generados por el grupo extinguido, sino que se transmiten al nuevo grupo con el límite de la “capacidad de absorción” que aporten las sociedades del antiguo grupo: BINS, deducciones, gasto financiero neto pendiente de deducir, reserva de nivelación pendiente de adicionar y reversión de provisiones generadoras DTAs. 28 2.- Impuesto sobre Sociedades: Modificaciones fiscales. 18.- Facultades de la Administración tributaria en materia de gestión del Impuesto (art.120.2). Ampliación de la facultad de comprobar e investigar los hechos, actos, elementos, actividades, explotaciones, valores y demás circunstancias determinantes de la obligación tributaria: Podrá regularizar los importes correspondientes a aquellas partidas que se integren en la base imponible en los períodos impositivos objeto de comprobación, aun cuando los mismos deriven de operaciones realizadas en períodos impositivos prescritos. 29