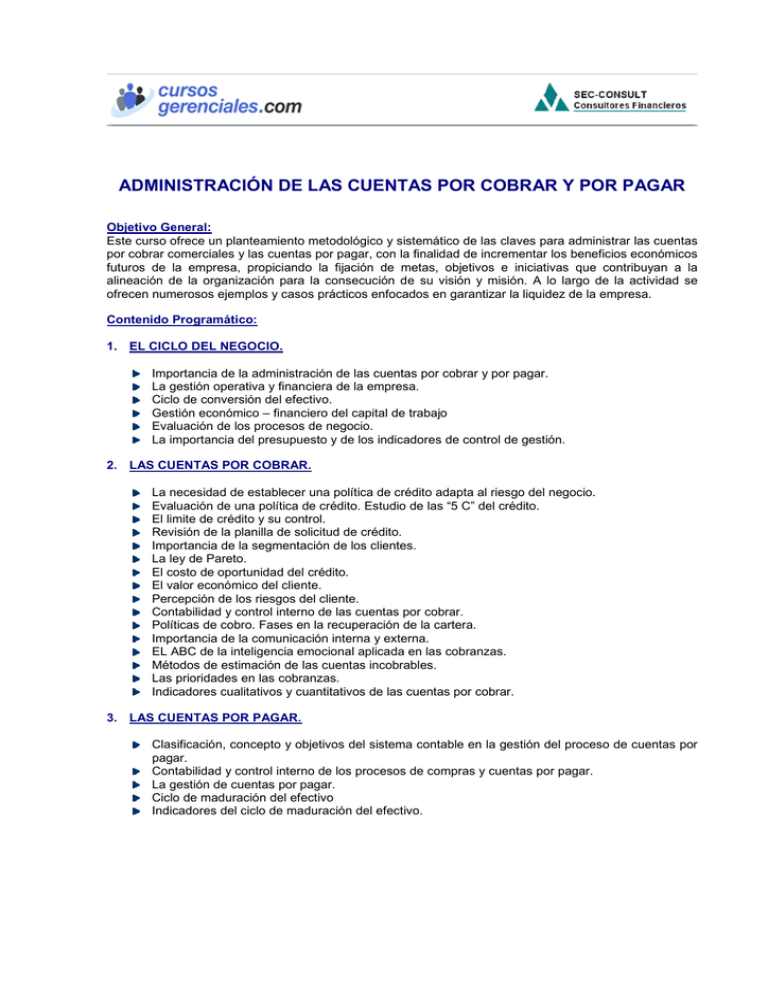

ADMINISTRACIÓN DE LAS CUENTAS POR COBRAR Y POR PAGAR

Anuncio

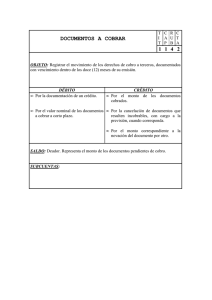

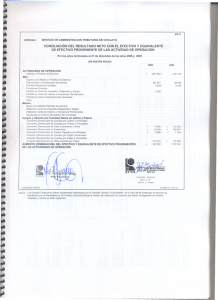

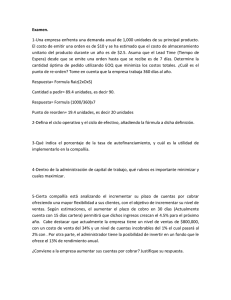

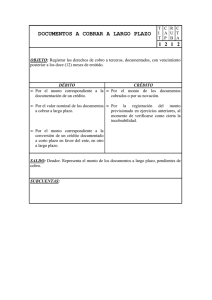

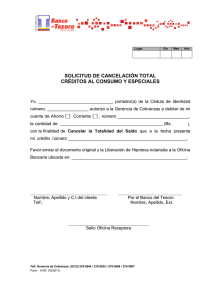

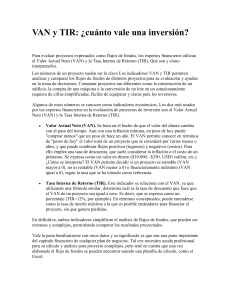

ADMINISTRACIÓN DE LAS CUENTAS POR COBRAR Y POR PAGAR Objetivo General: Este curso ofrece un planteamiento metodológico y sistemático de las claves para administrar las cuentas por cobrar comerciales y las cuentas por pagar, con la finalidad de incrementar los beneficios económicos futuros de la empresa, propiciando la fijación de metas, objetivos e iniciativas que contribuyan a la alineación de la organización para la consecución de su visión y misión. A lo largo de la actividad se ofrecen numerosos ejemplos y casos prácticos enfocados en garantizar la liquidez de la empresa. Contenido Programático: 1. EL CICLO DEL NEGOCIO. Importancia de la administración de las cuentas por cobrar y por pagar. La gestión operativa y financiera de la empresa. Ciclo de conversión del efectivo. Gestión económico – financiero del capital de trabajo Evaluación de los procesos de negocio. La importancia del presupuesto y de los indicadores de control de gestión. 2. LAS CUENTAS POR COBRAR. La necesidad de establecer una política de crédito adapta al riesgo del negocio. Evaluación de una política de crédito. Estudio de las “5 C” del crédito. El limite de crédito y su control. Revisión de la planilla de solicitud de crédito. Importancia de la segmentación de los clientes. La ley de Pareto. El costo de oportunidad del crédito. El valor económico del cliente. Percepción de los riesgos del cliente. Contabilidad y control interno de las cuentas por cobrar. Políticas de cobro. Fases en la recuperación de la cartera. Importancia de la comunicación interna y externa. EL ABC de la inteligencia emocional aplicada en las cobranzas. Métodos de estimación de las cuentas incobrables. Las prioridades en las cobranzas. Indicadores cualitativos y cuantitativos de las cuentas por cobrar. 3. LAS CUENTAS POR PAGAR. Clasificación, concepto y objetivos del sistema contable en la gestión del proceso de cuentas por pagar. Contabilidad y control interno de los procesos de compras y cuentas por pagar. La gestión de cuentas por pagar. Ciclo de maduración del efectivo Indicadores del ciclo de maduración del efectivo. 4. LA PLANIFICACIÓN FINANCIERA. Planificación financiera a largo plazo vs. corto plazo. Presupuesto de ventas y la planificación a corto plazo. El presupuesto de tesorería (flujo de caja proyectado). Modelos de flujo de caja, método directo e indirecto. Ventajas y desventajas. Resumen de la Norma Internacional de Contabilidad No. 7 (NIC 7) “Estado de flujo de efectivo”. Caso: Elaboración y análisis de sensibilidad sobre un flujo de caja proyectado. Beneficios del curso: Identifica los factores críticos de creación o destrucción del valor corporativo. Desarrolla casos de estudios configurando equipos de trabajo. Logra una mejor productividad del flujo de caja con sus esfuerzos de cobranzas y planificación de pago a sus proveedores. Enseña cómo organizar la función de cobranzas para que todos los procesos sean más ágiles y se cobre en menos tiempo. Estudia las funciones de cobranzas para ahorrar tiempo y producir mejores resultados. Diseña herramientas de control para detectar con rapidez situaciones atípicas con un cliente o factura. Desarrolla técnicas que le permitan acelerar la el ciclo de conversión del efectivo. A quien está dirigido: Todo profesional involucrado en las actividades de planificación, pronóstico, administración y control del efectivo de su empresa. Duración: Dieciséis (16) horas; dos (2) días. Nota: Es imprescindible traer calculadora. Síntesis Curricular del Instructor: Lic. Jorge Secada R. Licenciado en Ciencias Administrativas de la Universidad Metropolitana. MBA en Finanzas de Newport University. Posee más de catorce años de experiencia en el campo de la consultoría financiera en firmas tales como Deloitte & Touche Consulting Group y KPMG. Es socio director de la firma de consultoría financiera SEC-Consult. Ha coordinado diversos proyectos tanto nacionales como internacionales en materia de valoración de empresas, valor de uso (PT17 / FASB 144 / NIC 36), planificaciones financieras y fiscales, ajuste por inflación (DPC10), traducción a moneda extranjera (DPC-12, NIC 21, FASB 52), outsourcing financiero / fiscal y reestructuraciones financieras, entre otras soluciones financieras a numerosas empresas de relevante trascendencia económica. Es profesor activo de finanzas en los Programas Avanzados Gerenciales de la Universidad Metropolitana, extensión Valencia, Profesor de Postgrado y Pregrado de la Universidad Tecnológica del Centro (UNITEC) y del Centro de Extensión y Asistencia Técnica a las Empresas (CEATE) de la Universidad de Carabobo, ha publicado diversos artículos técnicos en periódicos y revistas especializadas. Colegio de Licenciados en Administración del Distrito Federal Nº 13.089.