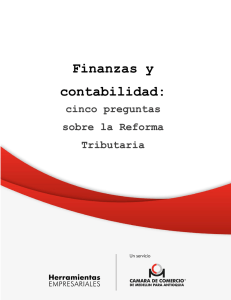

régimen venezolano del impuesto al valor agregado

Anuncio