Informe Técnico Bursátil

Anuncio

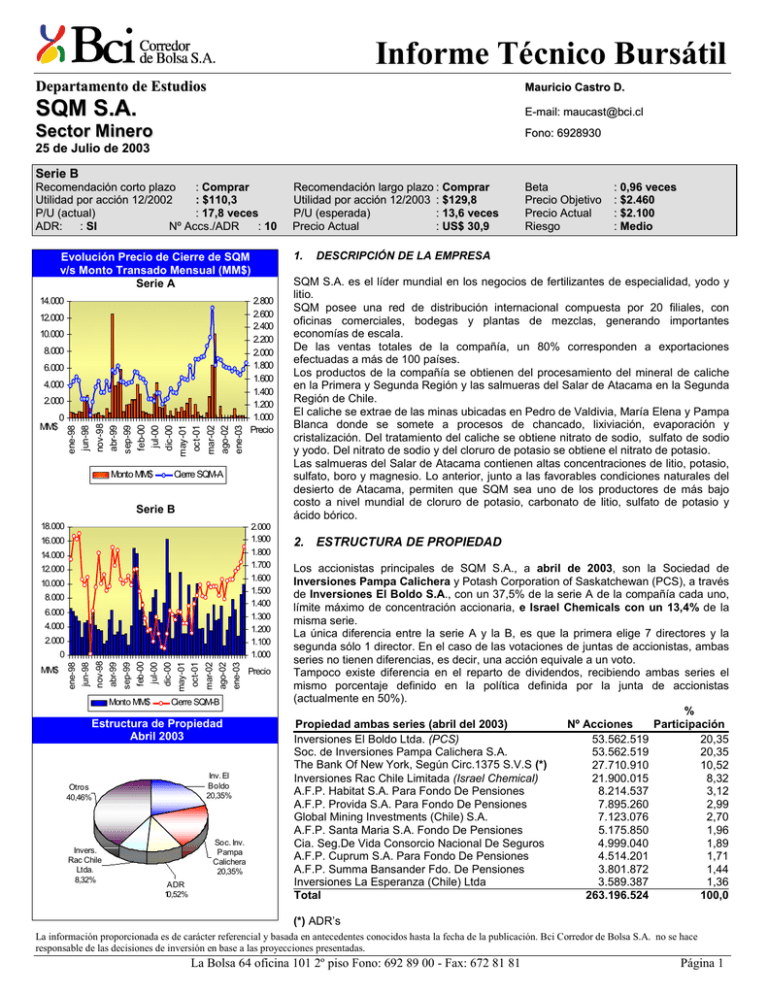

Informe Técnico Bursátil Departamento de Estudios Mauricio Castro D. SQM S.A. E-mail: maucast@bci.cl Sector Minero Fono: 6928930 25 de Julio de 2003 Serie B Recomendación corto plazo : Comprar Utilidad por acción 12/2002 : $ 1 1 0 ,3 P/U (actual) : 17,8 veces ADR: : SI Nº Accs./ADR : 10 1. Evolución Precio de Cierre de SQM v/s Monto Transado Mensual (MM$) Serie A 14.000 12.000 10.000 8.000 6.000 4.000 2.000 Monto MM$ mar-02 ago-02 ene-03 nov-98 abr-99 sep-99 feb-00 jul-00 dic-00 may-01 oct-01 0 ene-98 jun-98 MM$ 2.800 2.600 2.400 2.200 2.000 1.800 1.600 1.400 1.200 1.000 Precio Cierre SQM-A Serie B 18.000 2.000 1.900 1.800 1.700 1.600 1.500 1.400 1.300 1.200 1.100 1.000 16.000 14.000 12.000 10.000 8.000 6.000 4.000 2.000 Monto MM$ ene-03 mar-02 ago-02 may-01 oct-01 jul-00 dic-00 sep-99 feb-00 ene-98 jun-98 nov-98 abr-99 0 MM$ Cierre SQM-B Estructura de Propiedad Abril 2003 0 Inv. El Boldo 20,35% Otros 40,46% Invers. Rac Chile Ltda. 8,32% Soc. Inv. Pampa Calichera 20,35% ADR 10,52% Recomendación largo plazo : Comprar Utilidad por acción 12/2003 : $129,8 P/U (esperada) : 13,6 veces Precio Actual : US$ 30,9 Precio Beta Precio Objetivo Precio Actual Riesgo : 0,96 veces : $2.460 : $2.100 : Medio DESCRIPCIÓN DE LA EMPRESA SQM S.A. es el líder mundial en los negocios de fertilizantes de especialidad, yodo y litio. SQM posee una red de distribución internacional compuesta por 20 filiales, con oficinas comerciales, bodegas y plantas de mezclas, generando importantes economías de escala. De las ventas totales de la compañía, un 80% corresponden a exportaciones efectuadas a más de 100 países. Los productos de la compañía se obtienen del procesamiento del mineral de caliche en la Primera y Segunda Región y las salmueras del Salar de Atacama en la Segunda Región de Chile. El caliche se extrae de las minas ubicadas en Pedro de Valdivia, María Elena y Pampa Blanca donde se somete a procesos de chancado, lixiviación, evaporación y cristalización. Del tratamiento del caliche se obtiene nitrato de sodio, sulfato de sodio y yodo. Del nitrato de sodio y del cloruro de potasio se obtiene el nitrato de potasio. Las salmueras del Salar de Atacama contienen altas concentraciones de litio, potasio, sulfato, boro y magnesio. Lo anterior, junto a las favorables condiciones naturales del desierto de Atacama, permiten que SQM sea uno de los productores de más bajo costo a nivel mundial de cloruro de potasio, carbonato de litio, sulfato de potasio y ácido bórico. 2. ESTRUCTURA DE PROPIEDAD Los accionistas principales de SQM S.A., a abril de 2003, son la Sociedad de Inversiones Pampa Calichera y Potash Corporation of Saskatchewan (PCS), a través de Inversiones El Boldo S.A., con un 37,5% de la serie A de la compañía cada uno, límite máximo de concentración accionaria, e Israel Chemicals con un 13,4% de la misma serie. La única diferencia entre la serie A y la B, es que la primera elige 7 directores y la segunda sólo 1 director. En el caso de las votaciones de juntas de accionistas, ambas series no tienen diferencias, es decir, una acción equivale a un voto. Tampoco existe diferencia en el reparto de dividendos, recibiendo ambas series el mismo porcentaje definido en la política definida por la junta de accionistas (actualmente en 50%). % Propiedad ambas series (abril del 2003) Nº Acciones Participación Inversiones El Boldo Ltda. (PCS) 53.562.519 20,35 Soc. de Inversiones Pampa Calichera S.A. 53.562.519 20,35 The Bank Of New York, Según Circ.1375 S.V.S (*) 27.710.910 10,52 Inversiones Rac Chile Limitada (Israel Chemical) 21.900.015 8,32 A.F.P. Habitat S.A. Para Fondo De Pensiones 8.214.537 3,12 A.F.P. Provida S.A. Para Fondo De Pensiones 7.895.260 2,99 Global Mining Investments (Chile) S.A. 7.123.076 2,70 A.F.P. Santa Maria S.A. Fondo De Pensiones 5.175.850 1,96 Cia. Seg.De Vida Consorcio Nacional De Seguros 4.999.040 1,89 A.F.P. Cuprum S.A. Para Fondo De Pensiones 4.514.201 1,71 A.F.P. Summa Bansander Fdo. De Pensiones 3.801.872 1,44 Inversiones La Esperanza (Chile) Ltda 3.589.387 1,36 Total 263.196.524 100,0 (*) ADR’s La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. La Bolsa 64 oficina 101 2º piso Fono: 692 89 00 - Fax: 672 81 81 Página 1 Informe Técnico Bursátil 3. FORTALEZAS Y DEBILIDADES. Precios últimas 52 semanas Mayor Menor Actual SQM-A 2.300 May/03 1.620 Dic/02 2.150 SQM-B 2.100 Jul/03 1.275 Jul/02 2.100 Fortalezas · Reservas. La empresa posee concesiones de explotación y exploración sobre yacimientos de caliche en el norte de Chile. Estos contienen las mayores reservas de nitrato y yodo del mundo, y constituyen la única fuente natural comercialmente explotable de nitratos. Por otra parte, posee derechos de explotación sobre salmueras del Salar de Atacama, las que contienen las mayores concentraciones de potasio y litio, además de altas concentraciones de sulfato y boro. · Costo de producción. SQM es uno de los productores de más bajo costo de cloruro de potasio, el que junto al nitrato de sodio proveniente del caliche, constituyen la materia prima para la producción de nitrato de potasio. Esto se traduce en un significativo ahorro de costos para la empresa, al no tener que comprar el cloruro de potasio a terceros. Adicionalmente, el desierto de Atacama presenta las mejores condiciones de evaporación que requieren los procesos para la obtención de los distintos productos, tanto intermedios, para su propio uso, como finales que comercializa la empresa. Razón ácida: 2,77 veces · Relación bolsa/libro: SQM-A: 0,93 veces SQM-B: 0,90 veces Diversificación de ingresos. Las ventas de la compañía están diversificadas tanto por área de negocios (fertilizantes de especialidad, químicos industriales, yodo y derivados, carbonato de litio y derivados, entre otros), como por zona geográfica. · Producción integrada. La empresa es un productor integrado de nitratos, yodo, sulfatos y otros productos a partir del caliche y de las salmueras del Salar de Atacama. Esto le otorga flexibilidad en la producción de los diferentes productos que comercializa, de acuerdo con las condiciones de mercado imperantes. Adicionalmente, tiene ventajas en cuanto a disponibilidad de agua, autoabastecimiento de materias primas, infraestructura de transporte, administración de recintos portuarios y calidad, y cantidad de reservas. Política de dividendos: 50% · Patrimonio bursátil: MM$559.853 SQM-A: MM$ 307.062 SQM-B: MM$ 252.791 Red de distribución. La compañía mantiene una red de distribución a nivel mundial compuesta por más de 20 filiales, con oficinas comerciales, bodegas y plantas de mezclas, a través de las cuales comercializa sus productos en más de 100 países. · TLC. El reciente acuerdo de libre comercio firmado con Estado Unidos, si bien no afecta directamente a las ventas, permite a la compañía mantener y potenciar sus volúmenes de exportación y libera de negociar cada año los aranceles con dicho país, el que actualmente SQM está libre de cancelar. · Beneficio Tributario. Por ser SQM una acción de alta presencia bursátil, queda exenta del pago de impuestos a la ganancia de capital, de acuerdo a lo estipulado en la Circular Nº103 de la Superintendencia de Valores y Seguros. A B 2002 -8,12% 5,03% Rentabilidad 2003 jun-03 25,59% -9,09% 35,88% 4,71% jul-03 7,50% 5,00% Resumen Financiero Número de acciones: 263.196.524 Serie A: 142.819.552 Serie B: 120.376.972 Razón corriente: 5,02 veces Deuda/Patrimonio: 0,56 veces Deuda/Activos: 0,36 veces Monto transado Prom. diario : SQM-A: MM$ 74,5 SQM-B: MM$ 265 Presencia bursátil: SQM-A: 34% SQM-B: 100% Riesgos Dividend Yield (2002): SQM-A: 2,4% SQM-B: 2,8% Clasificación de Riesgo: Feller-Rate : Bonos: Acciones: AA- 1ª Clase Nivel 2 Tendencia: Estable Fitchratings : Bonos: Acciones: A+ Nivel 2 Tendencia: Estable · Sustitutos. En función del tipo del suelo y cosecha en la que se aplican los productos, la compañía enfrenta alguna competencia de grandes productores de fertilizantes. En este sentido, el nitrato de calcio representa la principal competencia al nitrato de sodio producido por SQM y, en este segmento, Norsk Hydro AG es el principal competidor. · Riesgo Cambiario. Las fuertes ventas en los mercados internacionales, sumado a la estructura de costos en moneda nacional, exponen a la empresa a pérdidas frente a cambios en la cotización de distintas monedas. No obstante, la empresa mantiene seguros de cambio para sus operaciones. La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. La Bolsa 64 oficina 101 2º piso Fono: 692 89 00 - Fax: 672 81 81 Página 2 Informe Técnico Bursátil Balance Consolidado MM$ a Mar-03 ACTIVOS Activos Circulantes Activos Fijos Otros Activos Total Activos dic-01 372.681 487.206 111.566 971.453 dic-02 356.924 498.139 114.937 969.999 mar-03 370.805 496.754 107.751 975.311 PASIVOS Pasivos Circulantes Pasivos Largo Plazo Interés Minoritario Patrimonio Total Pasivos 86.081 72.148 73.833 297.641 257.654 256.875 16.104 16.908 -370 571.628 623.289 627.832 971.453 969.999 975.311 4. HECHOS RELEVANTES · En abril de 2003, Soquimich Comercial S.A., subsidiaria de SQM, compró el 100% de las acciones de Norsk Hydro Chile S.A., subsidiaria de la compañía noruega Norsk Hydro ASA., en aproximadamente US$3,2 millones. · En febrero de 2003, SQM suscribió un joint venture agreement con Hydro Agri y con dos empresarios egipcios con el propósito de producir y comercializar fertilizantes líquidos a través de una nueva compañía de propiedad conjunta en Egipto. Hydro Agri, una división de Norsk Hydro ASA, y SQM serán cada una dueñas del 47,5% de las acciones de la nueva empresa que se llamará Misr Speciality Fertilizer Ltd. (MSF), en tanto que los dos socios locales tendrán un 2,5% cada uno. Se espera que la construcción de la planta esté lista durante el año 2004, alcanzando una completa utilización técnica y comercial de sus 85.000 toneladas al año, dentro de los primeros 6 años desde que inicie su producción. La planta, que se ubicará en Noberia en el norte de Egipto, estará diseñada para llevar a cabo actividades adicionales de fertilizantes sólidos. · Sociedad Química y Minera de Chile, con fecha 26 de Diciembre de 2002 realizó una renovación de US$ 60 millones de un crédito sindicado que tenía vencimiento el día 20 de febrero del año 2003. El crédito sindicado fue repactado a una tasa de interés de Libor más 1%, con vencimientos parciales de US$ 30 millones en diciembre del año 2005 y en diciembre del año 2006. · La compañía posee un plan de inversiones por aproximadamente US$180 millones durante el período 2003-2005. Este considera mantener y reemplazar equipos, el desarrollo de nuevos productos, expandir su capacidad de producción y reducir costos, con el propósito de consolidar las inversiones realizadas en años anteriores y mantener su posición competitiva. Estas inversiones serán financiadas con fondos generados por la operación. · Durante el 2001, la compañía firmó un acuerdo con la empresa noruega Norsk Hydro, que consiste en la cooperación comercial en el negocio de fertilizantes alrededor del mundo. Así SQM podrá aprovechar las ventajas de la amplia red de distribución mundial que posee la empresa noruega y viceversa, potenciando ambas redes y mejorando la eficiencia. · Durante octubre de 2001, la compañía canadiense Potash Corporation of Saskatchewan Inc. (PCS), principal productor mundial de cloruro de potasio, adquirió el 18% de SQM. Las acciones fueron compradas mayoritariamente a inversionistas institucionales chilenos. Así la propiedad de la compañía quedó compartida por la Sociedad de Inversiones Pampa Calichera S.A, a través de SQ Holdings, PCS, Israel Chemicals, entre otros. Evolución Utilidad MM$ a Mar-03 35.000 30.000 25.000 20.000 15.000 10.000 5.000 0 1999 2000 2001 2002 mar-03 Evolución Ventas MM$ a Mar-03 450.000 400.000 350.000 300.000 250.000 200.000 150.000 100.000 50.000 0 1999 2000 2001 2002 mar-03 Evolución Resultado de Explotación MM$ a Mar-03 5. ÚLTIMOS RESULTADOS 450.000 400.000 Análisis por áreas de negocios 350.000 300.000 Resultados marzo de 2003: El resultado de explotación obtenido durante el primer trimestre del 2003 fue de MUS$18.789, superior a los MUS$16.800 del año anterior. 250.000 200.000 150.000 100.000 Fertilizantes de Especialidad Los ingresos por fertilizantes de especialidad registrados durante el primer trimestre del 2003, alcanzaron los MUS$81.211, superiores a los MUS$59.113 del mismo período del año anterior, lo que implica un aumento de 37,4%. 50.000 0 1999 2000 2001 2002 mar-03 La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. La Bolsa 64 oficina 101 2º piso Fono: 692 89 00 - Fax: 672 81 81 Página 3 Informe Técnico Bursátil El aumento de los ingresos se debió principalmente a un aumento en las ventas de nitrato de potasio al mercado de Estados Unidos como consecuencia del cierre de la planta productiva de Trans Resources International (TRI), lo cual ocurrió durante el primer trimestre del 2002 y a mayores ventas a China (25.000 TM). Composición de las Ventas Cloruro de Potasio 6,9% Otros 7,6% Las ventas de nitrato de potasio también se incrementaron, debido al aumento de los volúmenes contemplados en el acuerdo con PCS Chile, mediante el cual SQM comprará a PCS Chile 8.000 toneladas mensuales de nitrato de potasio, durante un período de 14 meses. Litio y Derivados 6,7% Fert. de Espec. 50,8% Yodo y Derivados 15,2% Químicos Industriales Los ingresos por químicos industriales registrados durante el primer trimestre del 2003 alcanzaron los MUS$21.507, significativamente superiores a los MUS$14.828 del mismo período del año anterior. El aumento de los ingresos durante el período se debió principalmente a un mayor volumen de ventas de nitratos industriales orientados al mercado chino. Químicos Ind. 12,8% Yodo y Derivados Los ingresos por yodo y derivados de yodo registrados durante el primer trimestre del 2003 alcanzaron los MUS$22.061, superiores a los MUS$ 21.039 del mismo período del año anterior. Presencia Mundial Asia, Oceanía y Otros 12,0% Africa y Medio Oriente 6,0% Norteam. 27,0% Los precios promedio de venta del primer trimestre del 2003, disminuyeron aproximadamente en US$1,0 por kilo con respecto a igual período del año anterior, y son similares al último trimestre del 2002, lo cual es una clara señal de una estabilización del mercado. El margen de explotación del yodo y sus derivados durante el primer trimestre del 2003 fue similar al margen de igual período del año anterior. Los menores precios de venta del período fueron contrarrestados por menores costos de producción y por el aumento en los volúmenes de venta. Latinoam. y Caribe 14,0% Chile 21,0% Europa 20,0% Litio y Derivados Los ingresos por litio y derivados de litio registrados durante el primer trimestre del 2003 alcanzaron los MUS$10.120, superiores a los MUS$8.453 del mismo período del año anterior. El aumento de los ingresos durante el período se debió principalmente a mayores ventas de hidróxido de litio a los mercados asiáticos. Participación de Mercado por Negocio 50% 45% 45% 40% 40% 35% Cloruro de Potasio Los ingresos por cloruro de potasio registrados durante el primer trimestre del 2003 alcanzaron los MUS$4.076, inferiores a los MUS$6.383 del mismo período del año anterior. Los menores volúmenes de ventas están directamente relacionados con el aumento de la utilización del cloruro de potasio como materia prima para la producción de nitrato de potasio comparado con el período anterior. 29% 30% 6. PROYECCIONES 25% 20% Supuestos: 15% 10% 5% 0% Fert. Especialidad Yodo Litio Fertilizantes de Especialidad: Para este año se utilizó como supuesto un aumento en los volúmenes de ventas en 10%, con leves mejorías en los precios, en parte como consecuencia del vacío dejado por el cierre de la planta productiva de Trans Resources International (TRI), principal productor mundial de nitrato de potasio de Estados Unidos y la apreciación del Euro frente al Dólar. Químicos Industriales: Para este año se consideró un aumento de 10% en los volúmenes de venta y una leve mejoría en los precios, manteniéndose estables para los próximos períodos. La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. La Bolsa 64 oficina 101 2º piso Fono: 692 89 00 - Fax: 672 81 81 Página 4 Informe Técnico Bursátil Sensibilización del valor económico de la acción frente al precio del yodo Precio del Yodo (US$ x Kilo) 12,0 12,5 13,0 13,5 14,0 14,5 15,0 15,5 16,0 16,5 17,0 Precio Estimado SQM 1.897 1.990 2.083 2.177 2.270 2.363 2.456 2.550 2.643 2.736 2.829 Yodo y Derivados: En el caso de este producto, se estimó un aumento de 7% en los volúmenes de venta y un precio promedio de US$ 13,5 por kilo para este año y de US$15 por kilo, constante para los próximos períodos. Litio y Derivados: Para este año se consideró un aumento de 11% en los volúmenes de venta, y una leve mejoría en los precios, manteniéndose estables para los próximos períodos. Las proyecciones son realizadas hasta el 2010. En adelante, se asume un crecimiento de los flujos a una tasa de 3% por los próximos 20 años. Luego, se asume un valor residual sin crecimiento, descontados para calcular su valor presente. Valoración: La siguiente tabla refleja las proyecciones que se han estimado para la empresa (cifras en millones de pesos): Ingresos de Explotacion Costos de Explotacion (Menos) Margen de Explotacion Gastos Administracion y Ventas (Menos) RESULTADO DE EXPLOTACION Ingresos Financieros Utilidad Inversion Emp. Relacionadas Otros Ingresos Fuera de Explotacion Perdida Inversion Emp. Relac. (Menos) Amortiz. Menor Valor Inversiones (Menos) Gastos Financieros (Menos) Otros Egresos Fuera Explotacion (Menos) Correccion Monetaria Diferencias de Cambio RESULTADO FUERA DE EXPLOTACION RESULTADO ANTES IMP. RENTA E ITEMES EXT. IMPUESTO A LA RENTA ITEMES EXTRAORDINARIOS UTILIDAD (PERDIDA) ANTES INTERES MINORIT INTERES MINORITARIO UTILIDAD (PERDIDA) LIQUIDA Amortizacion Mayor Valor Inversiones UTILIDAD (PERDIDA) DEL EJERCICIO Nº Acciones UPA 2002 mar-03 2003 (E) 2004 (E) 2005 (E) 2006 (E) 2007 (E) 2008 (E) 2009 (E) 2010 (E) 399.963 110.847 461.634 512.810 549.827 583.872 619.114 652.169 685.553 720.781 306.780 89.098 360.151 395.195 420.659 444.199 467.231 488.951 511.068 534.607 93.183 21.749 101.483 117.615 129.168 139.673 151.883 163.218 174.485 186.174 33.469 8.003 36.427 36.913 37.850 38.647 39.457 39.952 40.344 40.739 59.714 13.745 65.056 80.702 91.318 101.026 112.426 123.265 134.141 145.435 2.990 2.513 4.786 358 880 21.425 6.610 -621 -1.894 -21.500 461 2.754 2.754 2.754 2.754 2.754 2.754 2.754 2.754 1.721 2.889 2.889 2.889 2.889 2.889 2.889 2.889 2.889 792 3.166 3.166 3.166 3.166 3.166 3.166 3.166 3.166 0 200 100 0 0 0 0 0 0 179 717 717 717 717 717 717 717 717 4.244 16.359 16.359 16.359 16.359 16.359 16.359 16.359 16.359 3.010 8.262 3.763 10.328 4.704 12.909 5.880 16.137 7.350 -129 -640 -640 -640 -640 -640 -640 -640 -640 1.868 -308 -308 -308 -308 -308 -308 -308 -308 -2.721 -17.676 -13.077 -19.541 -13.918 -22.123 -15.094 -25.351 -16.564 38.214 -7.774 0 30.440 -1.705 28.735 299 29.034 11.025 -2.826 0 8.199 -370 7.828 75 7.904 47.380 -11.845 0 35.535 -1.659 33.876 290 34.165 67.625 -13.525 0 54.100 -1.659 52.441 290 52.730 71.777 -14.355 0 57.422 -1.659 55.762 290 56.052 87.108 -17.422 0 69.687 -1.659 68.027 290 68.317 90.302 -18.060 0 72.242 -1.659 70.583 290 70.872 108.172 -21.634 0 86.537 -1.659 84.878 290 85.168 263 110,3 263 30,0 263 129,8 263 200,3 263 213,0 263 259,6 263 269,3 263 323,6 108.790 128.871 -21.758 -25.774 0 0 87.032 103.097 -1.659 -1.659 85.373 101.438 290 290 85.663 101.727 263 325,5 263 386,5 Sensibilización del precio ante distintas tasas de descuento: TASA DESCUENTO ACTIVOS TASA DESCUENTO PATRIMONIO Valor Presente Activos (MM$) Activos Prescindibles (MM$) Deuda Valor Presente (MM$) Patrimonio Económico(MM$) Nº de Acciones (MM) VALOR X ACCION ($) 7. 9,9% 12,7% 1.000.414 29.197 341.336 688.275 263 2.615 10,2% 13,2% 958.634 29.197 341.336 646.495 263 2.456 10,5% 13,7% 919.657 29.197 341.336 607.518 263 2.308 10,8% 14,1% 883.228 29.197 341.336 571.089 263 2.170 11,1% 14,6% 849.119 29.197 341.336 536.980 263 2.040 CONCLUSIONES El precio objetivo de la compañía calculado en base a los supuestos anteriormente mencionados, es de $2.460 por acción, en comparación a los $2.100 actual de mercado, por lo que la rentabilidad esperada sería alrededor de un 17,14%. Nuestra estimación se basa principalmente en las ventajas competitivas a nivel mundial que posee la empresa en la producción de fertilizantes, yodo y litio, además de su favorable posición financiera, con bajos niveles de endeudamiento. Podemos agregar que la compañía, por el hecho de tener bajos costos en la obtención de su materia prima, ha podido enfrentar las fluctuaciones en los precios de sus principales productos, como es el caso del yodo en los últimos años. Si bien el giro principal de la compañía es comercializar commodities, que podrían enfrentar fluctuaciones importantes en su precio, el riesgo de la empresa es mediano, considerando la posición de liderazgo que posee en todos los negocios que participa, tanto en participación de mercado, como en costos de producción. La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. La Bolsa 64 oficina 101 2º piso Fono: 692 89 00 - Fax: 672 81 81 Página 5