documento completo

Anuncio

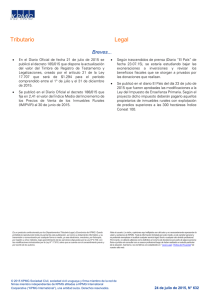

Tributario y Legal La transferencia de domicilio de una sociedad anónima uruguaya al extranjero. En nuestro ordenamiento jurídico se admite la redomiciliación o transferencia de domicilio de una sociedad nacional al extranjero, y viceversa. Invitamos a nuestros lectores a enviarnos sus inquietudes sobre la temática de esta sección a: UY-FMLegal@kpmg.com © 2013 KPMG Sociedad Civil, sociedad civil uruguaya y firma miembro de la red de firmas miembro independientes de KPMG afiliadas a KPMG International Cooperative (“KPMG International”), una entidad suiza. Derechos reservados. 13 de setiembre de 2013, N° 536 Monitor Semanal Tributario y Legal La transferencia de domicilio de una sociedad anónima uruguaya al extranjero. En nuestro ordenamiento jurídico se admite la redomiciliación o transferencia de domicilio de una sociedad nacional al extranjero, y viceversa. La sociedad redomiciliada deberá ajustarse a la legislación del Estado receptor. La Ley de Sociedades Comerciales uruguaya, número 16.060, (LSC), no regula expresamente la transferencia de domicilio de una sociedad uruguaya al extranjero como sí lo hace para el caso inverso De todas maneras, los artículos números 362 (en sede de sociedades anónimas) y 240 (en materia de sociedades de responsabilidad limitada) de la mencionada ley reconocen esta posibilidad. Hoy día, existe consenso en doctrina respecto a que la personería jurídica de una sociedad comercial subsiste a su mudanza y que no corresponde por lo tanto la cancelación de su personería ante el Registro de Personas Jurídicas, sección Registro Nacional de Comercio (R.N.C.). En definitiva, la sociedad al transferir su domicilio al exterior, continúa su actividad bajo una legislación extranjera (continua vigente y válida en otro estado), conservando su personería jurídica, sus accionistas, su activo y pasivo, etc., sin pasar por las etapas de liquidación y disolución. La redomiciliada solamente cambia su domicilio a otro estado, por lo cual no pierde su personería ni denominación social la que no podrá ser usada por otra sociedad hasta que se liquide y disuelva. La transferencia de domicilio o redomiciliación, a pesar de no estar regulada específicamente en nuestro ordenamiento, se concreta a través de una reforma estatutaria como cualquier otra. Ello en la medida que es en el Estatuto donde se fija el domicilio de las sociedades constituidas en el Uruguay. La reforma del Estatuto por transferencia de domicilio al extranjero de una sociedad anónima (caso más común) debe ser resuelta por Asamblea General Extraordinaria de Accionistas respetando la mayoría especial establecida en el artículo 362 de la LSC y deberá contar con un informe favorable del Órgano de Control Interno o Sindico en caso de existir. La resolución favorable dará derecho de receso a los accionistas ausentes, disidentes o que voten en blanco en la Asamblea. Deberá solicitarse la aprobación de la A.I.N y luego inscribirse en el R.N.C, dando de esta manera la posibilidad a los terceros de conocer la nueva situación jurídica de la sociedad. Inscripta la reforma en el R.N.C. y ya con número de inscripción podrá publicarse en el Diario Oficial y en otro diario. La sociedad que traslada su domicilio al extranjero, desde el punto de vista de su funcionamiento, se somete al régimen jurídico del Estado en el que se instala y, eventualmente, deberá ajustarse, si así lo requiriesen las normas societarias del estado del nuevo domicilio, a la legislación de dicho país. © 2013 KPMG Sociedad Civil, sociedad civil uruguaya y firma miembro de la red de firmas miembro independientes de KPMG afiliadas a KPMG International Cooperative (“KPMG International”), una entidad suiza. Derechos reservados. 13 de setiembre de 2013, N° 536 Monitor Semanal En cuanto al tratamiento fiscal, debe tenerse presente a efectos del IRAE que, de acuerdo con lo previsto en el literal A del artículo 9 del Título 4 del Texto Ordenado 1996, se establecen como sujetos pasivos, entre otros, a las sociedades con o sin personería jurídica, residentes en la República. Por tanto, una sociedad anónima con domicilio en el extranjero, dejó de ser residente, y por ende, no es sujeto pasivo del IRAE cualesquiera sea su actividad, constituyéndose en sujeto pasivo del Impuesto a los no Residentes (IRNR) por su actividad en el país. No obstante ello, podría llegar a ser sujeto pasivo de IRAE, si la actividad que realice en el país constituye un establecimiento permanente. Respecto al concepto de residencia fiscal, el último inciso del artículo 13 del Título 4, T.O. 1996 establece que estableció que “se considerará que las personas jurídicas y demás entidades constituidas de acuerdo a las leyes nacionales han dejado de ser residentes en territorio nacional, cuando carezcan de cualquier clase de domicilio en el país y hayan culminado la totalidad de los trámites legales y reglamentarios correspondientes a la transferencia del domicilio al extranjero”. Por su parte, el numeral 1 del artículo 1º del Decreto Nº 150/007 de 26.04.007 establece que no configurarán establecimiento permanente las entidades no residentes que obtengan exclusivamente rentas puras de capital, aún cuando la totalidad de su activo esté radicado en la República. Así por ejemplo, una sociedad anónima que tenga en el país como única actividad y vínculo el ser propietaria de inmuebles, una vez culminados todos los trámites necesarios para realizar la transferencia del domicilio al extranjero, dejará de ser sujeto pasivo del IRAE y pasará a tributar el IRNR por las rentas de fuente uruguaya. Adicionalmente, debe tenerse presente que de acuerdo a lo establecido en el artículo 1° del Título 16 del Texto Ordenado 1996, las sociedades anónimas están gravadas por el ICOSA, un impuesto de control que se aplica en ocasión de la constitución de las sociedades anónimas y al cierre de cada ejercicio fiscal. En consulta N° 5518 del 29/12/2011 la DGI ha sostenido que la sociedad anónima se encuentra gravada por ICOSA, “Dado que, si una sociedad comercial transfiere su domicilio al extranjero, continúa regulada, en lo que respecta a su naturaleza, por la ley del lugar de su constitución, en este caso Uruguay, la sociedad de la consulta continua siendo contribuyente del ICOSA.” © 2013 KPMG Sociedad Civil, sociedad civil uruguaya y firma miembro de la red de firmas miembro independientes de KPMG afiliadas a KPMG International Cooperative (“KPMG International”), una entidad suiza. Derechos reservados. 13 de setiembre de 2013, N° 536 Tributario Legal Breves... A la brevedad... El Gobierno afina los proyectos de ley sobre responsabilidad penal empresarial en caso de accidentes y trabajo nocturno sobre los cuales se espera una rápida sanción. Las cámaras empresariales habían manifestado su oposición (“Diario El País” de fecha 9/9/2013). Los salarios uruguayos son los que menos reflejan productividad. El País retrocedió 11 lugares respecto al año pasado en el ranking del Foro Económico Mundial, que mostro un deterioro del indicador de competitividad global (Diario “El Observador”, suplemento Café & Negocios de fecha 11/9/2013). De interés... El PIT-CNT le solicitara al Poder Ejecutivo una reunión para dar su punto de vista sobre el retraso que se viene dando en la última ronda de los Consejos de Salarios de este periodo de gobierno (Diario “El Observador” de fecha 11/9/2013). Es un producto confeccionado por los Departamentos Tributario-Legal y Económico de KPMG. Queda prohibida la reproducción total y/o parcial de esta publicación, así como su tratamiento informático, y su transmisión o comunicación por cualquier forma o medio, ya sea electrónico, mecánico, por fotocopia, por registro u otros métodos, bajo apercibimiento de las sanciones dispuestas por la Ley Nº 9.739, con las modificaciones introducidas por la Ley N° 17.616, salvo que se cuente con el consentimiento previo y por escrito de los autores. © 2013 KPMG Sociedad Civil, sociedad civil uruguaya y firma miembro de la red de firmas miembro independientes de KPMG afiliadas a KPMG International Cooperative (“KPMG International”), una entidad suiza. Derechos reservados. Quedó aprobada la nueva ley sobre empleo juvenil que subsidia la contratación de jóvenes y se considerara especialmente a los que tienen hijos y bajos ingresos. La norma prevé una serie de modalidades para facilitar el ingreso de personas mayores de 15 años al mercado laboral (Diario “El Observador de fecha 12/9/2013). Nota al usuario: La visión y opiniones aquí reflejadas son del autor y no necesariamente representan la visión y opiniones de KPMG. Toda la información brindada por este medio, es de carácter general y no pretende reemplazar ni sustituir cualquier servicio legal, fiscal o cualquier otro ámbito profesional. Por lo tanto, no deberá utilizarse como definitivo en la toma de decisiones por parte de alguna persona física o jurídica sin consultar con su asesor profesional luego de haber realizado un estudio particular de la situación. Asimismo, nos remitimos a lo establecido en “AvisoLegal - Política de Privacidad” de nuestro sitio web. 13 de setiembre de 2013, N° 536