Lowe`s 2001 Annual Report in Spanish

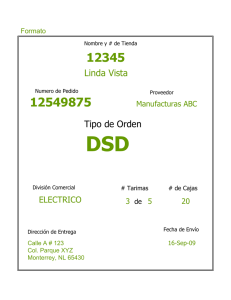

Anuncio