Swissinvest – Weekly Report 1.8.2013

Anuncio

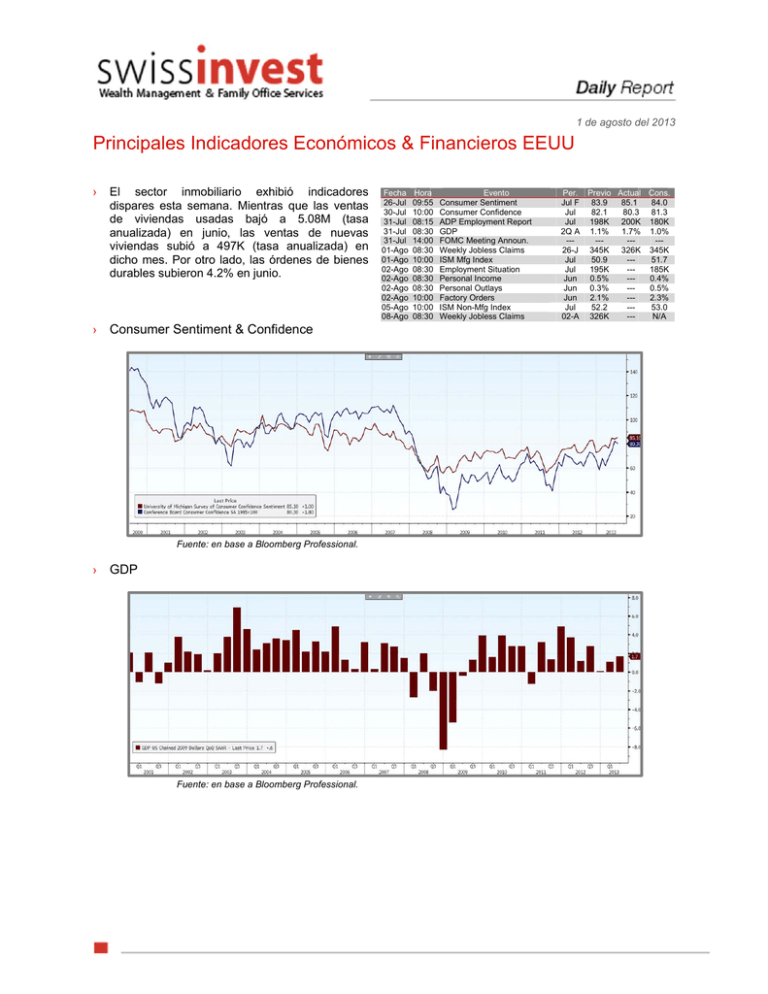

1 de agosto del 2013 Principales Indicadores Económicos & Financieros EEUU › El sector inmobiliario exhibió indicadores dispares esta semana. Mientras que las ventas de viviendas usadas bajó a 5.08M (tasa anualizada) en junio, las ventas de nuevas viviendas subió a 497K (tasa anualizada) en dicho mes. Por otro lado, las órdenes de bienes durables subieron 4.2% en junio. › Consumer Sentiment & Confidence Fuente: en base a Bloomberg Professional. › GDP Fuente: en base a Bloomberg Professional. Fecha 26-Jul 30-Jul 31-Jul 31-Jul 31-Jul 01-Ago 01-Ago 02-Ago 02-Ago 02-Ago 02-Ago 05-Ago 08-Ago Hora 09:55 10:00 08:15 08:30 14:00 08:30 10:00 08:30 08:30 08:30 10:00 10:00 08:30 Evento Consumer Sentiment Consumer Confidence ADP Employment Report GDP FOMC Meeting Announ. Weekly Jobless Claims ISM Mfg Index Employment Situation Personal Income Personal Outlays Factory Orders ISM Non-Mfg Index Weekly Jobless Claims Per. Previo Actual Cons. Jul F 83.9 85.1 84.0 Jul 82.1 80.3 81.3 Jul 198K 200K 180K 2Q A 1.1% 1.7% 1.0% --------26-J 345K 326K 345K Jul 50.9 --51.7 Jul 195K --185K Jun 0.5% --0.4% Jun 0.3% --0.5% Jun 2.1% --2.3% Jul 52.2 --53.0 02-A 326K --N/A 1 de agosto del 2013 Principales Indicadores Económicos & Financieros Eurozona › La confianza del consumidor habría dado un importante salto en el mes de julio, según una lectura preliminar (ver informe en siguiente página). A su vez, los índices de gerentes de compras (PMI) también habrían subido en julio, según sus lecturas preliminares. › Consumer Confidence Fuente: en base a Bloomberg Professional. › Unemployment Rate Fuente: en base a Bloomberg Professional. Fecha 30-Jul 31-Jul 31-Jul 01-Ago 02-Ago 05-Ago 05-Ago 05-Ago Hora 05:00 05:00 05:00 04:00 05:00 04:00 04:00 05:00 Evento Consumer Confidence CPI Estimate YoY Unemployment Rate PMI Manufacturing PPI MoM PMI Services PMI Composite Retail Sales MoM Per. Jul F Jul Jun Jul F Jun Jul F Jul F Jun Previo Actual Cons. -17.4 -17.4 -17.4 1.6% 1.6% 1.6% 12.1% 12.1% 12.2% 50.1 --N/A -0.3% --0.0% 49.6 --49.6 50.4 --50.4 1.0% --1.0% 1 de agosto del 2013 Principales Noticias & Análisis Japón: Durante casi dos décadas, Japón ha estado estancado en una órbita en deterioro, un espectáculo económico deprimente aunque con un impacto limitado en el exterior. Para bien o para mal, ese período está a punto de terminarse. El gobierno del primer ministro Shinzo Abe se ha embarcado en una apuesta arriesgada para acelerar el crecimiento de la economía utilizando una combinación de gasto gubernamental, políticas de crédito fácil y una ambiciosa reforma de la rígida economía de Japón. Si la denominada "Abeconomía" tiene éxito, la tercera economía del mundo podría resurgir como un importante motor de crecimiento cuando Europa está en punto muerto y China se está enfriando. Pero si fracasa, la deuda de Japón podría derrumbarse y su onda expansiva se sentiría en todo el mundo. "Definitivamente podría ser un gran sismo", señala Michael Manetta, economista senior del centro de estudios Roubini Global Economics. "En términos de comportamiento de los mercados de capital, probablemente sería similar a lo que vimos después del (colapso) de Lehman Brothers". El FMI ha respaldado en gran medida los esfuerzos de Japón para poner a andar el crecimiento. Una resurrección japonesa sería "una ventaja para la economía global", opina Jerry Schiff, jefe de la misión del FMI para Japón. Al mismo tiempo, se intensifican las preocupaciones de lo que podría pasar si la "Abeconomía" se hunde o explota. Este mes, el FMI citó esa posibilidad como uno de los nuevos riesgos más importantes para la economía global. Así se desplegaría el escenario del desastre: casi dos veces y medio el tamaño de su economía, la deuda soberana de Japón es mucho mayor que la de otras grandes economías. Hasta ahora, los inversionistas han continuado prestándole al gobierno japonés a tasas de interés ultrabajas, permitiéndole pagar sus cuotas sin problema. Pero si los inversionistas llegaran a dudar sobre la capacidad de pago del gobierno, empezarían a exigir mayores retornos. "El peligro es que los inversionistas empiecen a inquietarse sobre la sostenibilidad de la deuda y pidan una tasa de interés más alta", escribió este mes Olivier Blanchard, economista jefe del FMI. Para evitar una cesación de pagos, el gobierno podría presionar al banco central para seguir comprando deuda, un proceso que podría traducirse en hiperinflación. Un declive en los estándares de vida de los japoneses, una crisis bancaria y un alza en las tasas de interés tendrían efectos que se propagarían por toda la región y perjudicarían a una economía mundial todavía débil. "Un importante salto en los retornos (de los bonos soberanos de Japón) podría tener importantes efectos globalmente", indicó Schiff, del FMI. De hecho, muchos economistas han advertido desde hace años que la deuda de Japón es insostenible. Pero los inversionistas no han hecho caso debido en parte a que 95% de la deuda está en manos de los propios japoneses, conocidos por su espíritu ahorrativo, a través de bancos, compañías de seguros y fondos de pensión. Sin embargo, en algún momento, el mercado interno de deuda se saturará y nuevos bonos soberanos tendrán que ser comprados por más inversionistas extranjeros, que tienden a ser más exigentes. En cuestión de tres o cuatro años, las reservas en ahorros familiares deberían empezar a menguar conforme más japoneses se jubilan. En un estudio publicado el año pasado, dos influyentes economistas japoneses, Takatoshi Ito y Takeo Hoshi, calcularon que el punto de saturación se produciría en siete o 10 años, si no se hace nada para impedirlo. Los inversionistas podrían anticipar ese momento, precipitando el desencadenamiento de una crisis. El gobierno ha disparado la primera de sus "tres flechas" de la "Abeconomía": nombró a un nuevo gobernador del banco central que ha inundado la economía de dinero. La segunda flecha, la política fiscal, sólo ha sido disparada a medias.Si bien implementó un estímulo fiscal, no ha anunciado un plan a mediano plazo para subir los impuestos y recortar el gasto. Para continuar esta recuperación tentativa, Abe debe lanzar su tercera flecha. Hasta ahora, ha anunciado medidas discretas pero, por sí solas, no harían mucho por generar nuevo crecimiento. El FMI quiere ver cómo Japón hace cambios más profundos para alentar a las mujeres a sumarse a la fuerza laboral y facilitar el despido de trabajadores mayores y desregular los sectores agrícola y de servicios. El organismo espera que estos cambios fomenten la expansión al impulsar las contrataciones, los salarios y el consumo. Si la tercera flecha no da en el blanco, es probable que la "Abeconomía" no haga nada más que incrementar la deuda del país. La "Abeconomía" representa la mejor —y posiblemente última— oportunidad para que Japón evite una crisis de deuda que podría volver a poner en entredicho la recuperación global. Ya no son sólo los japoneses los que se juegan mucho con su éxito. 1 de agosto del 2013 Principales Noticias & Análisis EEUU: El crecimiento económico de EEUU se aceleró inesperadamente en el segundo trimestre y estableció la base para una mayor firmeza en el resto del año, pese a lo cual la Reserva Federal no dio indicios de que planee recortar los estímulos monetarios. El PBI de EEUU creció 1.7% (tasa anualizada), anunció ayer el Departamento de Comercio, por sobre la cifra revisada a la baja de una expansión de 1.1% en el primer trimestre (originalmente se había informado 1.8%). Economistas consultados por Reuters pronosticaban que la economía habría crecido a un ritmo de un 1% en el segundo trimestre. Aún así, el reporte marcó el tercer trimestre consecutivo en que el PBI crece por debajo de 2%, un ritmo que normalmente sería muy suave como para reducir el desempleo. No obstante, todo indica que el crecimiento tenderá a cobrar un mayor impulso en la segunda mitad del año. Además del crecimiento, otro informe mostró que los empleadores privados mantuvieron un mayor ritmo de contrataciones en julio, lo que contribuyó a una mejoría en el panorama económico. El Informe Nacional de Empleo del procesador de nóminas ADP mostró que los empleadores privados de EEUU crearon 200K puestos de trabajo en julio, más que la lectura de 180K prevista por los economistas. Tenemos una sorpresa alcista en el PBI que dice mucho sobre la recuperación del empleo que estamos logrando. La recuperación en la economía está comenzando a enraizarse, comentó Andre Bakhos, director de mercados de Lek Securities en Nueva York. Por otro lado, los funcionarios de la Reserva Federal de EEUU mantuvieron en vigor el miércoles el programa de compra de bonos de USD 85Bn mensuales y señalaron que el modesto crecimiento, las mayores tasas hipotecarias y la baja inflación son factores que están observando de cerca. La Fed dijo que la economía se ha expandido "a un ritmo moderado" durante el primer semestre del año y también destacó que las tasas hipotecarias "han subido un poco". Que se describa el crecimiento como modesto parece ser una leve rebaja respecto del crecimiento "moderado" que los funcionarios de la Fed habían observado en la economía. Es la primera vez en al menos tres años que la Fed ha usado el término "modesto" para describir la economía en su declaración formal de política. El comentario de la Fed sobre mayores tasas hipotecarias también es una nueva expresión de inquietud en el comunicado. La Fed además puso nuevo énfasis en la inflación en el comunicado. "El Comité reconoce que la inflación persistentemente por debajo de su objetivo de 2% podría presentar riesgos para el desempeño económico, pero anticipa que la inflación se desplazará nuevamente hacia su objetivo en el mediano plazo". La inflación se ha ubicado cerca de 1% en los últimos meses. La Fed mantuvo en vigor sus límites para la inflación y el desempleo. Los funcionarios de la Fed también votaron a favor de mantener las tasas de interés de corto plazo cerca de cero. Los mercados iniciaron una carrera alocada al comienzo de mayo en reacción a las explicaciones de los funcionarios de la Fed sobre sus expectativas para el término del programa de compra de bonos. La volatilidad se intensificó después de que Bernanke estableciera una fecha tentativa para el retiro del programa por parte de la Fed durante una conferencia de prensa el 19 de junio. Bernanke dijo que si la economía continuaba mejorando como esperaba la Fed, el banco central podría realizar su primera reducción al programa de compras de bonos más adelante este año y, posiblemente, concluir el programa a mediados de 2014. Ante la abrupta reacción del mercado, los funcionarios de la Fed pasaron las semanas siguientes intentando calmar el nerviosismo de los mercados y aclarar las percepciones de que los comentarios sobre la reducción del programa de bonos significada que la Fed buscaba elevar las tasas de interés de corto plazo antes de lo esperado. Las tasas se han mantenido cerca de cero desde fines de 2008. La campaña pareció funcionar. Los precios de las acciones, que inicialmente cayeron en respuesta a la noticia sobre las compras de bonos, han llegado a nuevos máximos. Las tasas de interés se moderaron, pero permanecen significativamente elevadas respecto del nivel en que se encontraban a comienzos de mayo. Once de los 12 miembros de la Fed coincidieron con la declaración de política. El presidente del Banco de la Reserva Federal de St. Louis, James Bullard, quien disintió en la última reunión, votó a favor de la declaración. La presidenta del Banco de la Reserva Federal de Kansas City, Esther George, disintió porque estaba preocupada de que "el continuo alto nivel de acomodación monetaria aumentaba los riesgos de futuros desequilibrios económicos y financieros" y podría elevar las expectativas de inflación a corto plazo, según el comunicado. George ha disentido en todas las reuniones que ha realizado la Fed este año. 1 de agosto del 2013 Principales Noticias & Análisis Grecia: El rescate internacional de Grecia se enfrenta a un agujero de unos EUR 11Bn para finales de 2015, dijo el miércoles el FMI en una revisión del programa del país. El FMI añadió que la cifra podría ser incluso mayor si sus previsiones económicas son demasiado optimistas o si el país no logra el objetivo de ingresos mediante privatizaciones. Según el informe, el rescate se enfrenta a un déficit de EUR 4.4Bn en 2014 y a otro de EUR 6.5Bn en 2015. "Hay claramente riesgos bajistas [para la previsión económica] el próximo año", dijo Poul Thomsen, jefe de la misión del FMI a Grecia. Un grupo de ministros de Finanzas de la UE se tendrán que reunir para alcanzar compromisos sobre el agujero de financiación de 2014 en la próxima revisión del rescate, que probablemente no será considerado por el consejo del FMI hasta octubre, dijo Thomsen. "No tengo dudas de que veremos tocar fondo y una recuperación gradual de la producción el próximo año. El momento exacto es donde reside la incertidumbre", señaló Thomsen. El informe señala que Grecia necesita una rebaja de su deuda equivalente al 4% de su PBI para llegar a un ratio de deuda del 124% del PBI para 2020. La semana pasada, un funcionario de la UE había dicho que el rescate del país se enfrentaba a un agujero de unos EUR 3.8Bn de aquí a final de 2014. Eso se debe al rechazo de los bancos centrales de los países de la eurozona a comprar nuevos bonos de Grecia tras el vencimiento de los actuales, algo con lo que se contaba cuando se firmó el rescate el año pasado. Por su parte, ni la canciller alemana, Angela Merkel, ni el ministro de Finanzas, Wolfgang Schaeuble, prevén una nueva reducción de la deuda de Grecia en el futuro, dijeron el miércoles sus portavoces. De este modo, Alemania reiteró su oposición a lo que muchos economistas ven como el inevitable siguiente capítulo de la tragedia griega. "Una segunda quita significaría que la confianza que se ha construido no se fortalecerá", más bien se minará, dijo en una conferencia de prensa ordinaria Martin Kotthaus, portavoz del Ministerio de Finanzas, en respuesta a la pregunta de si es evitable una nueva reestructuración de la deuda en los próximos 12 meses. A pesar de que Grecia llevó a cabo en 2012 una reestructuración de la deuda por valor de EUR 200Bn, lo que redujo a la mitad el valor nominal en manos de acreedores privados, el país sigue manejando una deuda de alrededor del 165% de su PBI. Los mercados de capitales llevan cerrados para Grecia más de tres años. Merkel se enfrenta a elecciones generales en septiembre, y el apoyo financiero a Grecia es muy impopular entre los electores alemanes. Eurozona: El BCE mantuvo hoy las tasas de interés sin cambios, al igual que su política acomodativa ante los tibios indicios de recuperación económica en la eurozona. Los 35 economistas consultados por Dow Jones Newswires antes de la reunión habían predicho que el banco con sede en Fráncfort mantendría su tasa básica de interés en el 0.5%, su mínimo, en vigor desde mayo. El presidente del BCE, Mario Draghi, rompió en la reunión del 4 de julio la larga tradición del banco de negarse a comprometerse de antemano con decisiones sobre las tasas de interés y dijo que se comprometía a mantener las tasas de interés oficiales en los niveles actuales o por debajo de ellos durante un periodo prolongado de tiempo. Hoy Draghi no quiso dejarse llevar por las señales de mejoría en la economía de la eurozona y se aferró a su mensaje de que el BCE no aumentará las tasas de interés en el futuro inmediato. En rueda de prensa tras la reunión mensual de política monetaria del consejo de gobierno del BCE, Draghi reiteró la previsión que dio por primera vez el mes pasado al decir que las tasas de interés se mantendrán en su nivel actual o por debajo del mismo "durante un periodo prolongado de tiempo". Al igual que en el pasado mes, no quiso ser más concreto en el significado de "periodo prolongado", pero dijo que la expresión de su declaración se había acordado por unanimidad. Draghi señaló que el consejo todavía está convencido de que la inflación seguirá "contenida" en el mediano plazo, apuntando en particular a la continua debilidad del crédito a la economía. Añadió que ni la encuesta trimestral sobre el crédito del BCE, publicada la semana pasada, ni los agregados monetarios del BCE para junio han mostrado ningún signo de mejora inminente en las tendencias crediticias. Draghi insistió en que la política monetaria del BCE "tenderá a mantener el grado de acomodación coherente con la estabilidad de precios" en un mundo en el que la balanza de riesgos para la perspectiva económica todavía tiene un sesgo bajista. Sin embargo, indicó que los datos recientes han confirmado la visión del BCE de que la recuperación empezaría en la segunda mitad de este año y que continuará en 2014. Apuntó que la mejoría en el tono del mercado financiero parece estar trasladándose hacia la economía real. Dijo que las exportaciones deberían beneficiarse de la recuperación de la demanda mundial, y que la demanda interna debería verse apoyada por la caída de la inflación en los últimos meses. 1 de agosto del 2013 Glosario › › › › › › › › › › › › › BCE: Banco Central de Europa Bn (Billón): Mil Millones, 9 ceros BOJ: Banco de Japón CDS: Credit Default Swaps EEUU: Estados Unidos de Norteamérica Fed: Reserva Federal de los Estados Unidos de Norteamérica FMI: Fondo Monetario Internacional PBI: Producto Bruto Interno SAAR: Tasa Anual Ajustada por Estación SI: SI Research Trn (Trillón): Millón de Millón, 12 ceros UE: Unión Europea VIX: CBOE Volatility Index Este reporte ha sido confeccionado sólo con propósitos informativos y su intención no es la de ofrecer o solicitar, de manera directa o indirecta, la compra/venta de algún activo financiero o similar. Este informe contiene información disponible para el público general y las fuentes han demostrado ser confiables. A pesar de ello, no se garantiza la integridad o exactitud de las mismas. Todas las opiniones y estimaciones pueden variar. El valor de una inversión ha de variar como resultado de los cambios en el mercado. La información contenida en este documento no es una predicción de resultados ni se asegura ninguno. Este reporte no refleja todos los riesgos u otros temas relevantes relacionados a las inversiones en los activos mencionados. Antes de realizar una inversión, los potenciales inversores deben asegurarse que comprenden las condiciones de inversión y cualquier riesgo asociado, por lo que se recomienda el asesoramiento con un profesional.