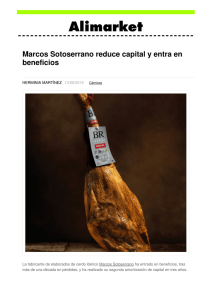

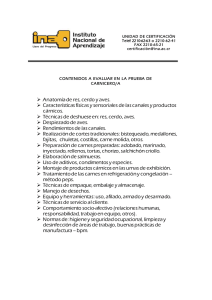

y el consumidor colombiano

Anuncio