Informe Salfacorp 2014.04 v3

Anuncio

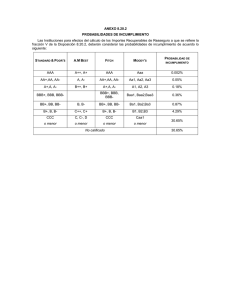

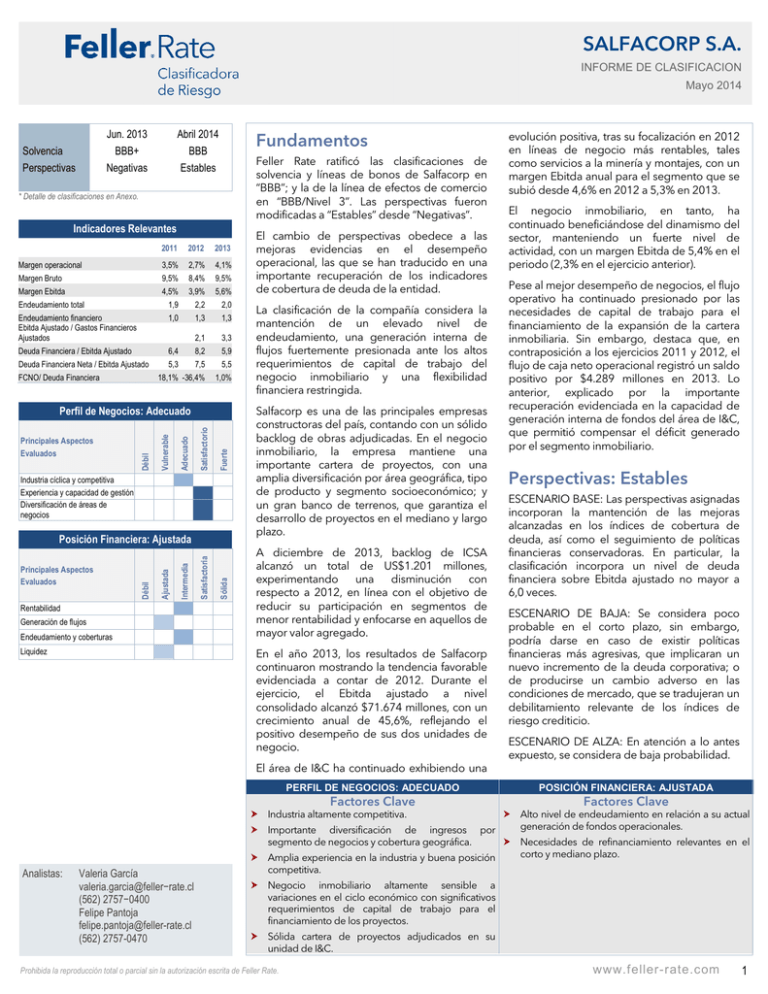

SALFACORP S.A. INFORME DE CLASIFICACION Mayo 2014 Jun. 2013 BBB+ Negativas Solvencia Perspectivas Abril 2014 BBB Estables Fundamentos Feller Rate ratificó las clasificaciones de solvencia y líneas de bonos de Salfacorp en “BBB”; y la de la línea de efectos de comercio en “BBB/Nivel 3”. Las perspectivas fueron modificadas a “Estables” desde “Negativas”. * Detalle de clasificaciones en Anexo. Indicadores Relevantes 2011 2012 2013 Margen operacional 3,5% 2,7% 4,1% Margen Bruto 9,5% 8,4% 9,5% Margen Ebitda 4,5% 3,9% 5,6% 1,9 1,0 2,2 1,3 2,0 1,3 6,4 2,1 8,2 3,3 5,9 5,3 7,5 18,1% -36,4% 5,5 1,0% Endeudamiento total Endeudamiento financiero Ebitda Ajustado / Gastos Financieros Ajustados Deuda Financiera / Ebitda Ajustado Deuda Financiera Neta / Ebitda Ajustado FCNO/ Deuda Financiera Fuerte Satisfactorio Adecuado Vulnerable Principales Aspectos Evaluados Débil Perfil de Negocios: Adecuado Industria cíclica y competitiva Experiencia y capacidad de gestión Diversificación de áreas de negocios Rentabilidad Generación de flujos Endeudamiento y coberturas Liquidez Sólida Satisfactoria Intermedia Ajustada Principales Aspectos Evaluados Débil Posición Financiera: Ajustada El cambio de perspectivas obedece a las mejoras evidencias en el desempeño operacional, las que se han traducido en una importante recuperación de los indicadores de cobertura de deuda de la entidad. La clasificación de la compañía considera la mantención de un elevado nivel de endeudamiento, una generación interna de flujos fuertemente presionada ante los altos requerimientos de capital de trabajo del negocio inmobiliario y una flexibilidad financiera restringida. Salfacorp es una de las principales empresas constructoras del país, contando con un sólido backlog de obras adjudicadas. En el negocio inmobiliario, la empresa mantiene una importante cartera de proyectos, con una amplia diversificación por área geográfica, tipo de producto y segmento socioeconómico; y un gran banco de terrenos, que garantiza el desarrollo de proyectos en el mediano y largo plazo. A diciembre de 2013, backlog de ICSA alcanzó un total de US$1.201 millones, experimentando una disminución con respecto a 2012, en línea con el objetivo de reducir su participación en segmentos de menor rentabilidad y enfocarse en aquellos de mayor valor agregado. En el año 2013, los resultados de Salfacorp continuaron mostrando la tendencia favorable evidenciada a contar de 2012. Durante el ejercicio, el Ebitda ajustado a nivel consolidado alcanzó $71.674 millones, con un crecimiento anual de 45,6%, reflejando el positivo desempeño de sus dos unidades de negocio. evolución positiva, tras su focalización en 2012 en líneas de negocio más rentables, tales como servicios a la minería y montajes, con un margen Ebitda anual para el segmento que se subió desde 4,6% en 2012 a 5,3% en 2013. El negocio inmobiliario, en tanto, ha continuado beneficiándose del dinamismo del sector, manteniendo un fuerte nivel de actividad, con un margen Ebitda de 5,4% en el periodo (2,3% en el ejercicio anterior). Pese al mejor desempeño de negocios, el flujo operativo ha continuado presionado por las necesidades de capital de trabajo para el financiamiento de la expansión de la cartera inmobiliaria. Sin embargo, destaca que, en contraposición a los ejercicios 2011 y 2012, el flujo de caja neto operacional registró un saldo positivo por $4.289 millones en 2013. Lo anterior, explicado por la importante recuperación evidenciada en la capacidad de generación interna de fondos del área de I&C, que permitió compensar el déficit generado por el segmento inmobiliario. Perspectivas: Estables ESCENARIO BASE: Las perspectivas asignadas incorporan la mantención de las mejoras alcanzadas en los índices de cobertura de deuda, así como el seguimiento de políticas financieras conservadoras. En particular, la clasificación incorpora un nivel de deuda financiera sobre Ebitda ajustado no mayor a 6,0 veces. ESCENARIO DE BAJA: Se considera poco probable en el corto plazo, sin embargo, podría darse en caso de existir políticas financieras más agresivas, que implicaran un nuevo incremento de la deuda corporativa; o de producirse un cambio adverso en las condiciones de mercado, que se tradujeran un debilitamiento relevante de los índices de riesgo crediticio. ESCENARIO DE ALZA: En atención a lo antes expuesto, se considera de baja probabilidad. El área de I&C ha continuado exhibiendo una PERFIL DE NEGOCIOS: ADECUADO Factores Clave Industria altamente competitiva. Importante diversificación de ingresos por segmento de negocios y cobertura geográfica. Analistas: Valeria García valeria.garcia@feller−rate.cl (562) 2757−0400 Felipe Pantoja felipe.pantoja@feller-rate.cl (562) 2757-0470 Amplia experiencia en la industria y buena posición competitiva. POSICIÓN FINANCIERA: AJUSTADA Factores Clave Alto nivel de endeudamiento en relación a su actual generación de fondos operacionales. Necesidades de refinanciamiento relevantes en el corto y mediano plazo. Negocio inmobiliario altamente sensible a variaciones en el ciclo económico con significativos requerimientos de capital de trabajo para el financiamiento de los proyectos. Sólida cartera de proyectos adjudicados en su unidad de I&C. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 1 SALFACORP S.A. INFORME DE CLASIFICACION – Mayo 2014 Solvencia Perspectivas BBB Estables PERFIL DE NEGOCIOS Salfacorp es líder es la industria de la construcción en Chile y una de las mayores constructoras de América Latina. La empresa cuenta, además con presencia en Perú, Colombia y Panamá, si bien estas dos últimas operaciones no representan aún un aporte significativo a sus resultados consolidados. Propiedad La empresa participa en una amplia gama de actividades, dividiendo sus operaciones en dos grandes unidades de negocios: Ingeniería y Construcción (I&C) e Inmobiliaria. El control de la sociedad radica en un pacto de accionistas, el cual posee el 38,5% de la propiedad y que está conformado por Grupo Rubens (controlador original de SalfaCorp) y Grupo Aconcagua. En el área de I&C, desarrollado a través de su filial, Salfa Ingeniería y Construcción S.A., Salfacorp cuenta con una vasta experiencia en la gestión de negocios de construcción de obras de gran tamaño, alta complejidad y abarcando una diversidad de ámbitos, los que incluyen la ejecución de montajes industriales, desarrollo de minería subterránea, obras marítimas, obras civiles e infraestructura. Evolución de la Inversión en Construcción Cifras en millones de UF 800 40% 600 30% 400 20% 200 10% 0 0% 2008 2009 2010 2011 2012 2013 2014 P INFRAESTRUCTURA -10% VIVIENDA Variación anual de la inversion total (Eje Der.) -200 SATISFACTORIO Fuente: Cámara Chilena de la Construcción. Actualmente, el segmento de infraestructura se encuentra retirado y el segmento de obras civiles se ve reducido dentro de la cartera de nuevos proyectos de I&C, en línea con la estrategia de la compañía de enfocarse en segmentos más rentables. El grado de integración y complementariedad entre las áreas, le otorga una mayor capacidad para generar sinergias y le permite alcanzar un mayor potencial de oportunidades de negocio respecto a aquellos competidores más pequeños que participan en actividades más específicas. A través de Aconcagua S.A., Salfacorp participa en la gestión y desarrollo inmobiliario y mediante su Constructora Novatec presta servicios de edificación a proyectos propios y en menor escala a terceros. El desarrollo inmobiliario está orientado a productos de primera vivienda, principalmente para los segmentos socioeconómicos C1, C2 y C3. No obstante, la cartera de proyectos, muestra una positiva diversificación en términos de valor de la vivienda, distribución geográfica y tipo de producto, aspecto que ha tendido a atenuar la caída de las ventas en períodos de contracción económica. Evolución del índice de costos de edificación Participación en industria atomizada, competitiva y altamente sensible al ciclo económico 35% 30% 25% 20% 15% 10% 5% 0% E MM J S N E MM J S N E MM J S N E MM J S N E MM J S N E MM J S N E -5% 2008 2009 2010 2011 Var. Anual Componente Sueldos y Salarios 2012 2013 2014 Var. Anual Indice Fuente: Cámara Chilena de la Construcción Diversificación de ingresos 100% 90% 80% 70% La industria de Ingeniería y Construcción e Inmobiliaria tiene una correlación positiva con las condiciones macroeconómicas del país. Contracciones provocan postergación en grandes inversiones del sector y así, variables como condiciones de financiamiento, tasa de desempleo, inflación y expectativas económicas condicionan fuertemente la actividad del sector. En este sentido, la vulnerabilidad afecta particularmente al sector inmobiliario, en la medida que sus operaciones evidencian una mayor sensibilidad y disponen de estructuras de financiamiento de menores plazos. La industria de I&C está constituida por varios oferentes que participan en la amplia gama de negocios relacionados a esta actividad. En Chile coexisten grandes empresas constructoras enfocadas principalmente en grandes obras de infraestructura hasta pequeñas compañías enfocadas en obras más específicas y de menor envergadura. En este ámbito, las crecientes exigencias técnicas y la competencia en precios que impera en el sistema de adjudicación de proyectos vía licitación hace que las empresas compitan fuertemente y se vean obligadas a ser cada vez más eficientes en el desarrollo de sus proyectos generando presiones en los márgenes de operación. El sector inmobiliario, en tanto, presenta una alta sensibilidad al ciclo económico, con una demanda fuertemente influida por el costo y el acceso a financiamiento, la tasa de desempleo, la inflación y las expectativas económicas. Los oferentes, por su parte, son sensibles al costo y al acceso a financiamiento, y a la variabilidad de precios de la mano de obra e insumos. 60% 50% 40% 30% 20% 10% 0% 2007 2008 I&C 2009 2010 2011 2012 Inmobiliaria 2013 El largo ciclo productivo genera un desfase relevante entre las decisiones de inversión y la materialización de la compra, lo que genera frecuentes desbalances entre oferta y demanda real. El desarrollo de proyectos inmobiliarios requiere de fuertes necesidades de recursos para el financiamiento de compras de terrenos y de capital de trabajo para la construcción. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 2 SALFACORP S.A. INFORME DE CLASIFICACION – Mayo 2014 Solvencia Perspectivas BBB Estables Normalmente, el financiamiento de la construcción se realiza a través de líneas de créditos de construcción, cuya amortización está ligada a la venta de las unidades inmobiliarias. Por tanto, situaciones de sobre oferta y ralentización de las ventas repercuten directamente sobre la velocidad de pago de las líneas de crédito a la construcción e incrementan su costo financiero afectando negativamente la flexibilidad financiera de las empresas. En la medida que no existan deudas estructurales cuya capacidad de pago no esté sustentada por los excedentes generados (utilidades) por los proyectos inmobiliarios, la presión sobre la flexibilidad financiera generada por una caída en el ritmo de actividad será considerablemente menor. Evolución del backlog En millones de US$ de cada período 1.400 1.200 Sin embargo, empresas con estructuras de capital fuertemente apalancadas, influidas por agresivos planes de desarrollo que consideran compras de terrenos o adquisiciones de empresas mediante un alto uso de financiamiento externo, pueden ver su flexibilidad financiera fuertemente restringida ante cambios adversos en las condiciones de mercado. 1.000 800 600 La participación de Salfacorp en diversas áreas, que responden a distintas etapas del ciclo y poseer clientes que pertenecen a distintos sectores socioeconómicos del país, contribuye en parte a atenuar los efectos de períodos económicamente adversos. 400 200 0 2006 2007 2008 2009 2010 2011 2012 2013 Evolución de la escrituración y promesas En millones de UF 16 12 14 10 12 8 10 6 Además, el grado de integración y complementariedad entre las áreas, le otorga una mayor capacidad para generar sinergias y permite alcanzar un mayor potencial de oportunidades de negocio respecto a aquellos competidores más pequeños que participan en actividades más específicas. A pesar de la intensa competencia, Salfacorp ha logrado desarrollar su negocio apuntando paulatinamente a nichos donde se requiere de mayor exigencia y apoyo técnico, que solo algunas empresas con suficiente tamaño y experiencia logran participar. 8 6 4 4 2 2 0 0 2007 2008 2009 2010 2011 Escrituras 2012 2013 Promesas Diversificación del backlog Saldo por ejecutar de obras a diciembre de 2013 100% 9% 5% 14% 80% 5% 14% 33% 60% 91% 40% 73% 44% 20% 0% País Chile Montaje Mineria Energía Perú Servicios a minería Retail Obras Marítimas Segmento Panamá Construcción Infraestructura Sector de la economía Colombia Internacional Otros Promesas inmobiliarias a diciembre de 2013 100% 90% 80% 20% 19% 14% 70% 45% 60% 50% 29% 40% 30% 39% 56% 20% 30% 10% 0% Área geográfica Centro UF 3.000-5.000 UF 5.000-10.000 Precio promedio Sur UF 1.500-3.000 Depto 4P Norte < UF 1.500 Edificio Tipo de vivienda EEUU > UF 10.000 Casas Sólido backlog de I&C asegura el desarrollo de actividades en el corto a mediano plazo Salfacorp posee una amplia cartera de proyectos por ejecutar (backlog), con contratos que cuentan, en su gran mayoría, con contrapartes de alta calidad crediticia. La compañía se encuentra estudiando constantemente licitaciones por nuevas obras dado que la mayoría de éstas son de corta a mediana duración (hasta 24 meses). Esta característica, propia de la industria, lleva a las empresas a mostrar rápidamente en sus indicadores de rentabilidad y volumen de operación cualquier aumento en la competitividad o caída en la demanda por sus servicios. El backlog de Salfacorp ha sido sólido tanto en número de contratos como en volumen de actividad. Destaca, al respecto, la creciente participación en el área de negocios de relacionada a la construcción de túneles subterráneos, perforaciones y tronaduras y movimientos de tierra que, en general, se caracterizan por aportar mayores márgenes, aunque muestran una mayor concentración tanto en sus mandantes, como en el sector económico en la que éstos se desarrollan. A diciembre de 2013, dicha cartera alcanzó un total de US$ 1.201 millones, experimentando una disminución con respecto a 2012, en línea de reducir su participación en segmentos de menor rentabilidad (construcción e infraestructura) y enfocarse en aquellos de mayor valor agregado. El backlog está compuesta principalmente por obras de montaje industrial (44%) y por líneas de negocio asociadas a la minería, donde destaca Geovita (minería subterránea) (29%). Posee asimismo, una cartera de clientes provenientes de diversos sectores económicos tanto del sector público como del sector privado. Del total de la cartera, el 80% se ejecutaría durante 2014. Además, el 91% de los proyectos por ejecutar de llevarán a cabo en Chile, lo que permite acotar la vulnerabilidad de sus operaciones, respecto a la operación en países de mayor riesgo crediticio relativo a Chile y de tipo de cambio. Área inmobiliaria en línea con la industria Durante el último período, la recuperación del sector inmobiliario responde principalmente a las cifras evidenciadas por el mercado laboral con tasas de desempleo en niveles históricamente bajos, remuneraciones en constante alza y reducidas tasas hipotecarias, lo que Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 3 SALFACORP S.A. INFORME DE CLASIFICACION – Mayo 2014 Solvencia Perspectivas BBB Estables compensan menores expectativas de consumo y mayores restricciones al crédito, como consecuencia de un aumento del riesgo de cartera y la incertidumbre económica mundial. Salfacorp ha evidenciado una positiva recuperación en el área inmobiliaria, luego de la fuerte caída de la demanda en 2008, la compañía adoptó una estrategia de aplazamiento de nuevos emprendimientos y una activa política comercial con el fin de disminuir el stock de viviendas disponibles para la venta. A diciembre 2013, Aconcagua mantiene un stock de construcción de, aproximadamente, 3.200 viviendas las cuales están diversificas entre las U.F. 1.000 y U.F. 24.000 concentrando el 54% del stock entre las U.F.3.00 y U.F.10.000. Las promesas de Aconcagua, a diciembre de 2013, alcanzaron los U.F. 11,6 millones reflejando una disminución de un 19% respecto al 2012, con una concentración en la zona central en torno al 56%. La empresa mantiene un banco de terrenos por cerca de 1.700 hectáreas, lo que le brinda una base para desarrollos inmobiliarios de mediano a largo plazo. 2014: Estabilización en costos de la mano de obra Después de un 2012 marcado por una fuerte aceleración en el crecimiento en los costos de mano de obra, afectando directamente en los costos de edificación, se observó un 2013 con una desaceleración en el crecimiento en los costos de edificación, principalmente a partir del segundo trimestre, alcanzando a diciembre un decrecimiento anual de un 0,3% en comparación al crecimiento de un 13,7% anual alcanzado en diciembre de 2012. Por otra parte, la inversión en la construcción exhibió una desaceleración durante el 2013 respecto a lo registrado en 2011-2012, con un crecimiento anual estimado en 5%. A su vez, se proyecta un 2014 con un relativo menor crecimiento en la inversión, con un crecimiento proyectado cercano a un 4% anual. Además, según proyecciones de la CChC, la inversión en infraestructura continuará siendo el componente de mayor importancia y con mayor crecimiento de las inversiones proyectadas para el sector durante el 2014, con un monto estimado de inversión de U.F. 475 millones. Incertidumbre ante reformas al marco regulatorio La eventual reforma propuesta por la Superintendencia de Bancos e Instituciones Financieras (SBIF) respecto al nivel de provisiones para los créditos hipotecarios, puede restringir el financiamiento hipotecario otorgado por los bancos por encima del 80% del valor de la propiedad o que este sea más restrictivo. Actualmente, las inmobiliarias solicitan para realizar una promesa de compra venta entre un 10% y un15% del valor, siendo superior para viviendas de un mayor precio. Respecto a las reformas tributarias, existen algunas que afectan a la industria de construcción e inmobiliaria. Dentro de ella está la restricción al crédito especial de IVA para empresas constructoras, el cual actualmente contempla un crédito especial, igual al 65% del crédito, en la venta de viviendas con un precio inferior a U.F. 4.500. Sin embargo, con la reforma se mantendría el crédito especial de IVA en viviendas con un precio inferior a las U.F. 2.000. Dichas medidas afectarían por un lado el pie mínimo pedido por las compañías incrementándolo en algunos casos a un 20%, y por otro lado afectaría los precios finales de la viviendas para el tramo entre las U.F. 2.000 a 4.500, el cual aumentaría entre un 5% a 15%, generando un posible mayor desistimiento hasta que se encuentre el equilibrio entre la oferta y la demanda. Otras de las medidas es la derogación del crédito por impuesto territorial, con el cual se terminaría el beneficio de descontar del impuesto a la renta de las contribuciones pagadas al año anterior. Esta medida tendría un mayor efecto en empresas que se dedican a las rentas comerciales o arriendo inmobiliario, las cuales verían una reducción en sus márgenes. Se espera que estas medidas en el caso de ser aprobadas sean realizadas de manera paulatina en el tiempo, disminuyendo su efecto relativo en los ingresos de las empresas. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 4 SALFACORP S.A. INFORME DE CLASIFICACION – Mayo 2014 Solvencia Perspectivas BBB Estables POSICION FINANCIERA AJUSTADA Resultados y generación de flujos operativos: Recuperación de márgenes refleja el mejor desempeño operativo de I&C y la mantención del dinamismo del área inmobiliaria. Sin embargo, generación interna de fondos se mantiene presionada ante requerimientos de capital de trabajo de cartera inmobiliaria en expansión Ingresos y márgenes consolidados Ingresos en mil millones de pesos 1.200.000 8% 7% 1.000.000 6% 800.000 5% 600.000 4% 3% 400.000 2% 200.000 1% 0 0% 2008 2009 2010 2011 Ingresos 2012** 2013** Margen Ebitda Ajustado (**) Cifras en IFRS, bajo Estados Financieros Consolidados establecidos de acuerdo a la NIIF 11. Evolución endeudamiento e indicadores de solvencia 1,8 10 1,6 9 1,4 8 7 1,2 6 1,0 5 0,8 En el año 2013, los resultados de Salfacorp han continuado mostrando la tendencia favorable evidenciada a contar de 2012. Durante el ejercicio, el Ebitda ajustado a nivel consolidado alcanzó los $71.674 millones, con un crecimiento anual de 45,6%, reflejando el positivo desempeño de ambas unidades de negocio. El área de I&C ha continuado exhibiendo una evolución positiva, tras su focalización en 2012 en líneas de negocio más rentables, tales como servicios a la minería y montajes, con un margen Ebitda anual para el segmento que se incrementó a 5,3% desde 4,6% en 2012. El negocio inmobiliario, en tanto, ha continuado beneficiándose dinamismo del sector, manteniendo un fuerte nivel de actividad, con un margen Ebitda de 5,4% en el periodo desde 2,3% en el ejercicio anterior. Pese al mejor desempeño de negocios, el flujo operativo ha continuado presionado por las necesidades de capital de trabajo para el financiamiento de la expansión de la cartera inmobiliaria. Destaca, sin embargo, que en contraposición a los ejercicios 2011 y 2012, el flujo de caja neto operacional en el año 2013 registró un saldo positivo por $4.289 millones. Lo anterior, explicado por la importante recuperación evidenciada en la capacidad de generación interna de fondos del área de I&C que permitió compensar el déficit generado por el segmento inmobiliario. Estructura de capital y coberturas: 4 0,6 Fortalecimiento en la capacidad de generación de flujos operativos se refleja en recuperación de índices de cobertura pese a mantención de elevado endeudamiento 3 0,4 2 0,2 1 0,0 0 2008 2009 2010 2011 2012** 2013** Leverage Financiero (Eje izq.) Deuda Financiera / Ebitda Ajustado Ebitda Ajustado/ Gastos Financieros (**) Cifras en IFRS, bajo Estados Financieros Consolidados establecidos de acuerdo a la NIIF 11. Evolución deuda financiera consolidada Cifras en mil millones de pesos Al cierre de 2013, el stock de deuda consolidado ascendió a $422.870 millones, con un incremento 4% respecto de diciembre de 2012. De la deuda, un 61% corresponde a Aconcagua, un 18% a I&C y el 21% restante se encuentra radicada en el holding. Respecto del tipo de pasivos, del orden de $122,8 mil millones corresponden a líneas de crédito a la construcción, $9 mil millones a operaciones de leasing financiero, $21,2 mil millones a venta de cartera con responsabilidad (capital de trabajo). El resto, de carácter más estructural, estaba compuesto por préstamos bancarios por $88 mil millones, leasing financiero por $9 mil millones y bonos por $93,9 mil millones. 450 400 350 300 250 200 150 100 50 0 2006 2007 2008 2008* 2009* 2010* 2011* 2012* 2013* Deuda financiera CP Deuda financiera LP (*) Cifras bajo norma contable IFRS. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 5 SALFACORP S.A. INFORME DE CLASIFICACION – Mayo 2014 Solvencia Perspectivas BBB Estables Liquidez: Ajustada A diciembre de 2013, la entidad mantiene en caja recursos por $30.473 millones. Perfil de vencimientos de deuda financiera Cifras en millones de pesos 250.000 200.000 Por otra parte, la entidad enfrenta vencimientos de carácter estructural por aproximadamente $48,8 mil millones durante 2014 y por $58.635 mil millones, lo que se consideran relevantes, en atención a que si bien la generación interna de fondos ha experimentado una recuperación importante respecto de los significativos déficits registrados en los últimos años, aún el flujo de caja operativo continúa siendo presionado por las necesidades de financiamiento de la cartera inmobiliaria. No obstante, actualmente la empresa se encuentra en proceso de refinanciamiento de sus vencimientos estructurales de corto plazo, lo que una vez concretado se considera se traducirá en una mejora importante en la posición de liquidez de la compañía. 150.000 100.000 Como fuentes externas que favorecen su posición de liquidez, la empresa cuenta con líneas de efectos de comercio (actualmente sin emisiones vigentes) por un total de UF 1,4 millones. 50.000 0 2014 2015 2016 Créditos de construcción Terrenos Venta de cartera con resp Bonos 2017 2018 2019+ Leasing Créditos Cap. Trab. Créditos Estructurados Otros Principales Fuentes de Liquidez Caja y equivalentes a diciembre de 2013 por $30.473 millones. Una generación consistente con un margen Ebitda en el rango considerado en nuestro escenario base. Principales Usos de Liquidez Amortización de obligaciones financieras acordes al calendario de vencimientos. CAPEX de mantenimiento y de crecimiento según el plan de crecimiento comprometido. Dividendos según política de reparto. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 6 ANEXOS SALFACORP S.A. INFORME DE CLASIFICACION – Mayo 2014 Solvencia Perspectivas Lín. Ef. Comercio* Líneas de Bonos Acciones Abr. 2008 Jun. 2009 BBB+ BBB+ Positivas Estables BBB+ / Nivel 2 BBB+ / Nivel 2 BBB+ BBB+ 1ª Clase Nivel 3 1ª Clase Nivel 3 Jun. 2010 BBB+ Estables BBB+ / Nivel 2 BBB+ 1ª Clase Nivel 3 Jun. 2011 BBB+ Estables BBB+ / Nivel 2 BBB+ 1ª Clase Nivel 3 Abr. 2012 BBB+ Negativas BBB+ / Nivel 2 BBB+ 1ª Clase Nivel 3 Jun. 2012 BBB+ Negativas BBB+ / Nivel 2 BBB+ 1ª Clase Nivel 3 Jun.2013 Abril 2014 BBB BBB Negativas Estable BBB / Nivel 3 BBB / Nivel 3 BBB BBB 1ª Clase Nivel 3 1ª Clase Nivel 3 (*)Corresponde a clasificación BBB para emisiones al amparo de la línea a más de un año, y clasificación Nivel 3 para emisiones al amparo de la línea, emitidas hasta un año. Resumen Financiero Consolidado Cifras en millones de pesos Ingresos Ordinarios 2008(1) 2008(2) 2009(2) 2010(2) 2011 (2) 2012 (2) 2012 (3) 2013 (3) 593.001 630.431 569.059 708.382 901.465 1.062.636 1.103.681 1.059.715 Ebitda(4) 39.851 30.453 32.419 40.707 40.394 44.411 42.879 59.606 Ebitda Ajustado(5) 46.875 32.655 33.457 43.979 44.127 49.351 49.579 71.674 Resultado Operacional 33.704 25.938 27.975 36.616 31.967 31.120 29.587 43.930 519 0 2.854 1.164 2.772 4.234 4.138 2.506 -12.031 -12.288 -11.844 -9.211 -15.410 -18.437 -18.697 -16.603 -22.884 -23.144 -21.657 Ganancia (Pérdida) del Ejercicio 19.411 -1.646 7.434 24.507 17.329 25.717 25.717 29.881 Flujo Caja Neto de la Operación (FCNO) -72.997 -75.374 76.143 40.693 50.898 -136.938 -148.259 4.289 Inversiones netas -41.647 -42.661 -16.116 -8.037 -46.863 -29.684 -35.265 -38.837 -114.644 -118.035 60.026 32.656 4.036 -166.622 -183.525 -34.548 -6.393 -6.549 -4.904 -2.196 -6.640 -4.780 -4.780 -6.955 -121.037 -124.584 55.122 30.459 -2.604 -171.402 -188.305 -41.503 97.033 104.791 -69.728 -33.466 -20.618 177.754 437.787 338.911 Ingresos Financieros Gastos Financieros Gastos Financieros Ajustados(6) Flujo Caja Operación Neto Inversiones Dividendos pagados Flujo Caja Neto Disponible de Operación Variación deuda financiera Flujo de caja Neto del Ejercicio -3.451 -3.246 5.210 3.638 28.413 -13.282 -11.748 -3.050 Caja inicial 11.981 11.257 8.011 13.220 16.858 45.271 45.271 33.523 Caja final 8.530 8.011 13.220 16.858 45.271 31.989 33.523 30.473 Caja y equivalentes 8.530 8.011 13.220 16.858 45.271 31.989 33.523 30.473 Cuentas por Cobrar Clientes 130.402 157.458 142.796 156.994 184.592 257.553 262.319 221.634 Inventario 170.444 158.993 131.195 111.017 160.829 208.521 208.650 261.502 Deuda Financiera 272.904 280.043 236.840 219.456 280.526 406.929 406.929 422.870 Activos Totales 593.140 589.674 526.801 533.908 799.720 973.416 976.645 993.377 Pasivos Totales 364.000 409.295 348.328 338.718 526.471 668.355 671.584 660.101 Patrimonio + Interés Minoritario 229.141 180.379 178.472 195.190 273.249 305.061 305.061 333.275 (1) Cifras bajo PCGA, en base a Estados Financieros Proporcionales presentados por la compañía. (2) Cifras bajo IFRS, en base a Estados Financieros Proporcionales presentados por la compañía. (3) Cifras bajo IFRS, en base a Estados Financieros Consolidados establecidos de acuerdo a la NIIF 11 (Acuerdos Conjuntos). (4)Ebitda = Resultado Operacional +depreciación y amortizaciones. (5)Ebitda Ajustado = Ebitda + gastos financieros activados de proyectos inmobiliarios +participación en las ganancias (pérdidas) de asociadas que se contabilicen utilizando el método de participación. (6) Gastos financieros ajustados = gastos financieros + gastos financieros activados. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 7 ANEXOS SALFACORP S.A. INFORME DE CLASIFICACION – Mayo 2014 Principales Indicadores Financieros Margen Bruto 2008(1) 2008(2) 2009(2) 2010(2) 2011 (2) 2012 (2) 2012 (3) 2013 (3) 12,6% 11,6% 11,9% 11,3% 9,5% 8,7% 8,4% 9,5% Margen Operacional (%) 5,7% 4,1% 4,9% 5,2% 3,5% 2,9% 2,7% 4,1% Margen Ebitda (%) 6,7% 4,8% 5,7% 5,7% 4,5% 4,2% 3,9% 5,6% Margen Ebitda Ajustado (%) 7,9% 5,2% 5,9% 6,2% 4,9% 4,6% 4,5% 6,8% Rentabilidad Patrimonial (%) 8,5% -0,9% 4,2% 12,6% 6,3% 8,4% 8,4% 9,0% 87,4% 88,4% 88,1% 88,7% 90,5% 91,3% 91,6% 90,5% Gav/Ventas Costo/Ventas 6,9% 7,5% 7,0% 6,2% 5,9% 5,8% 5,7% 5,4% Días de Cobro 67,4 76,6 77,0 68,0 62,8 74,3 72,9 64,1 Días de Pago 27,2 41,9 46,6 37,2 51,6 45,5 45,3 46,4 100,8 87,5 80,3 54,2 60,5 65,9 63,3 83,7 Endeudamiento total 1,6 2,3 2,0 1,7 1,9 2,2 2,2 2,0 Endeudamiento financiero 1,2 1,6 1,3 1,1 1,0 1,3 1,3 1,3 Endeudamiento Financiero Neto 1,2 1,5 1,3 1,0 0,9 1,2 1,2 1,2 Días de Inventario Deuda Financiera / Ebitda(4)(vc) 6,8 9,2 7,3 5,4 6,9 9,2 9,5 7,1 Deuda Financiera / Ebitda Ajustad(5) (vc) 5,8 8,6 7,1 5,0 6,4 8,2 8,2 5,9 Deuda Financ. Neta / Ebitda(4) (vc) 6,6 8,9 6,9 5,0 5,8 8,4 8,7 6,6 5,6 8,3 6,7 4,6 5,3 7,6 7,5 5,5 3,3 2,5 2,7 4,4 2,6 2,4 2,3 3,6 2,2 2,1 3,3 Deuda Financiera Neta / Ebitda Ajustado(5) (vc) Ebitda(4) / Gastos Financieros(vc) Ebitda Ajustado (5)/ Gastos Financieros Ajustados(6) FCNO / Deuda Financiera (%) -26,7% -26,9% 32,1% 18,5% 18,1% -33,7% -36,4% 1,0% FCNO / Deuda Financiera Neta (%) -27,6% -27,7% 34,0% 20,1% 21,6% -36,5% -39,7% 1,1% 1,4 1,3 2,0 2,5 1,9 1,4 1,4 1,4 Liquidez Corriente (vc) (1) Cifras bajo PCGA, en base a Estados Financieros Proporcionales presentados por la compañía. (2) Cifras bajo IFRS, en base a Estados Financieros Proporcionales presentados por la compañía. (3) Cifras bajo IFRS, en base a Estados Financieros Consolidados establecidos de acuerdo a la NIIF 11 (Acuerdos Conjuntos). (4)Ebitda = Resultado Operacional +depreciación y amortizaciones. (5)Ebitda Ajustado = Ebitda + gastos financieros activados de proyectos inmobiliarios +participación en las ganancias (pérdidas) de asociadas que se contabilicen utilizando el método de participación. (6) Gastos financieros ajustados = gastos financieros + gastos financieros activados. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 8 ANEXOS SALFACORP S.A. INFORME DE CLASIFICACION – Mayo 2014 Características de los Instrumentos ACCIONES Presencia Ajustada (1) Rotación 99,6% 38,8% (1) 46,7% Free Float(2) Política de dividendos efectiva 30% de las utilidades líquidas del ejercicio Participación Institucionales(2) <9% Directores Independientes tres de un total de siete (1) Al 31 marzo de 2014. (2) Al 5 mayo de 2014. LINEAS DE EFECTOS DE COMERCIO 20 Fecha de inscripción Monto máximo de la línea 10.08.2005 25.05.2009 25.05.2009 U.F. 400.000 U.F. 600.000 10 años 10 años 10 años - - - Suficientes Suficientes Suficientes No contempla No contempla No contempla Emisiones vigentes Garantías LINEAS DE BONOS Fecha inscripción 65 U.F. 400.000 Plazo de la línea Resguardos 64 533 534 642 643 09.05.2008 09.05.2008 02.09.2010 02.09.2010 Monto U.F. 2.000.000 U.F. 2.000.000 U.F. 2.000.000 U.F. 2.000.000 Plazos 10 años 30 años 10 años 30 años - B,C F,K* G,L* Suficientes Suficientes Suficientes Suficientes No contempla No contempla No contempla No contempla Series inscritas al amparo de la línea Resguardos Garantías * Inscritas y no colocadas BONOS VIGENTES Al amparo de la Línea de bonos Monto colocado Fecha vencimiento Amortización del capital Tasa de interés Amortización Extraordinaria Covenants Financieros B C F G 534 534 642 643 U.F. 1.000.000 U.F. 1.000.000 U.F. 1.000.000 U.F. 1.000.000 21 años 5 años Bullet con una amortización de capital el 15/10/2015 3,25% anual 21 años 38 cuotas sem. a partir del 15/04/2013 4,5% anual 5 años Bullet con una amortización de capital el 1/09/2014 3,9% anual A partir del 31 de mayo de 2013. No Contempla No contempla A partir del 15 de octubre de 2015 38 cuotas sem. a partir del 30/11/2010 4,0% anual Endeudamiento financiero neto consolidado no superior a 2,0 veces Endeudamiento financiero neto consolidado no superior a 2,0 veces. Cobertura de gastos financieros netos consolidado no inferior a 3,0 veces. Cobertura de gastos financieros netos consolidado no inferior a 2,5 veces Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 9 ANEXOS SALFACORP S.A. INFORME DE CLASIFICACION – Mayo 2014 Nomenclatura de Clasificación Clasificación de Solvencia y Títulos de Deuda de Largo Plazo Categoría AAA: Corresponde a aquellos instrumentos que cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría AA: Corresponde a aquellos instrumentos que cuentan con una muy alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada en forma significativa ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría A: Corresponde a aquellos instrumentos que cuentan con una muy buena capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es susceptible de deteriorarse levemente ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría BBB: Corresponde a aquellos instrumentos que cuentan con una suficiente capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es susceptible de debilitarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Categoría BB: Corresponde a aquellos instrumentos que cuentan con capacidad para el pago del capital e intereses en los términos y plazos pactados, pero ésta es variable y susceptible de deteriorarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía, pudiendo incurrirse en retraso en el pago de intereses y el capital. Categoría B: Corresponde a aquellos instrumentos que cuentan con el mínimo de capacidad de pago del capital e intereses en los términos y plazos pactados, pero ésta es muy variable y susceptible de deteriorarse ante posibles cambios en el emisor, en la industria a que pertenece o en la economía, pudiendo incurrirse en pérdida de intereses y capital. Categoría C: Corresponde a aquellos instrumentos que no cuentan con capacidad suficiente para el pago del capital e intereses en los términos y plazos pactados, existiendo alto riesgo de pérdida de pérdida capital y de intereses. Categoría D: Corresponde a aquellos instrumentos que no cuentan con capacidad de pago del capital e intereses en los términos y plazos pactados, y que presentan incumplimiento efectivo de pago de intereses y capital, o requerimiento de quiebra en curso. Categoría E: Corresponde a aquellos instrumentos cuyo emisor no posee información suficiente o representativa para el período mínimo exigido y además no existen garantías suficientes. Adicionalmente, para las categorías de riesgo entre AA y B, la Clasificadora utiliza la nomenclatura (+) y (-), para otorgar una mayor graduación de riesgo relativo. Títulos de Deuda de Corto Plazo Nivel 1 (N-1): Corresponde a aquellos instrumentos que cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados. Nivel 2 (N-2): Corresponde a aquellos instrumentos que cuentan con una buena capacidad de pago del capital e intereses en los términos y plazos pactados. Nivel 3 (N-3): Corresponde a aquellos instrumentos que cuentan con una suficiente capacidad de pago del capital e intereses en los términos y plazos pactados. Nivel 4 (N-4): Corresponde a aquellos instrumentos cuya capacidad de pago del capital e intereses en los términos y plazos pactados, no reúne los requisitos para clasificar en los niveles N-1, N-2 o N-3. Nivel 5 (N-5): Corresponde a aquellos instrumentos cuyo emisor no posee información representativa para el período mínimo exigido para la clasificación, y además no existen garantías suficientes. Adicionalmente, para aquellos títulos con clasificaciones en Nivel 1, Feller Rate puede agregar el distintivo (+). Los títulos con clasificación desde Nivel 1 hasta Nivel 3 se consideran de “grado inversión”, al tiempo que los clasificados en Nivel 4 como de “no grado inversión” o “grado especulativo”. Acciones Primera Clase Nivel 1: Títulos con la mejor combinación de solvencia y otros factores relacionados al título accionario o su emisor. Primera Clase Nivel 2: Títulos con una muy buena combinación de solvencia y otros factores relacionados al título accionario o su emisor. Primera Clase Nivel 3: Títulos con una buena combinación de solvencia y otros factores relacionados al título accionario o su emisor. Primera Clase Nivel 4: Títulos accionarios con una razonable combinación de solvencia, y otros factores relacionados al título accionario o su emisor. Segunda Clase (ó Nivel 5): Títulos accionarios con una inadecuada combinación de solvencia y otros factores relacionados al título accionario o su emisor. Sin Información Suficiente: Títulos accionarios cuyo emisor no presenta información representativa y válida para realizar un adecuado análisis. Descriptores de Liquidez Robusta: La empresa cuenta con una posición de liquidez que le permite incluso ante un escenario de stress severo que afecte las condiciones económicas, de mercado u operativas cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Satisfactoria: La empresa cuenta con una posición de liquidez que le permite cumplir con holgura el pago de sus obligaciones financieras durante los próximos 12 meses. Sin embargo, ésta es susceptible de debilitarse ante un escenario de stress severo que afecte las condiciones económicas, de mercado u operativas. Suficiente: La empresa cuenta con una posición de liquidez que le permite cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Sin embargo, ésta es susceptible de debilitarse ante un escenario de stress moderado que afecte las condiciones económicas, de mercado u operativas. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 10 ANEXOS SALFACORP S.A. INFORME DE CLASIFICACION – Mayo 2014 Ajustada: La empresa cuenta con una posición de liquidez que le permite mínimamente cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Sin embargo, ésta es susceptible de debilitarse ante un pequeño cambio adverso en las condiciones económicas, de mercado u operativas. Insuficiente: La empresa no cuenta con una posición de liquidez que le permita cumplir con el pago de sus obligaciones financieras durante los próximos 12 meses. Matriz de Riesgo Crediticio Individual y Clasificación Final La matriz presentada en el diagrama entrega las categorías de riesgo indicativas para diferentes combinaciones de perfiles de negocio y financieros. Cabe destacar que éstas se presentan sólo a modo ilustrativo, sin que la matriz constituya una regla estricta a aplicar. La opinión de las entidades clasificadoras no constituye en ningún caso una recomendación para comprar, vender o mantener un determinado instrumento. El análisis no es el resultado de una auditoría practicada al emisor, sino que se basa en información pública remitida a la Superintendencia de Valores y Seguros, a las bolsas de valores y en aquella que voluntariamente aportó el emisor, no siendo responsabilidad de la clasificadora la verificación de la autenticidad de la misma. La información presentada en estos análisis proviene de fuentes consideradas altamente confiables. Sin embargo, dada la posibilidad de error humano o mecánico, Feller Rate no garantiza la exactitud o integridad de la información y, por lo tanto, no se hace responsable de errores u omisiones, como tampoco de las consecuencias asociadas con el empleo de esa información. Las clasificaciones de Feller Rate son una apreciación de la solvencia de la empresa y de los títulos que ella emite, considerando la capacidad que ésta tiene para cumplir con sus obligaciones en los términos y plazos pactados. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 11