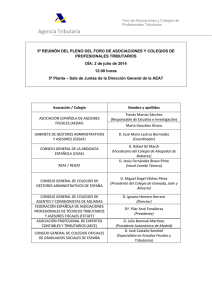

Presentación de PowerPoint

Anuncio

Legal- Tributario- Consultoría Estructuras de inversión desde Andorra 2 de Marzo 2015 Internacionalización Análisis de algunas estructuras de inversión internacional aprovechando la fiscalidad andorrana y el reciente CDI Angel María Ceniceros Abogado y economista Asociado de Durán-Sindreu amceniceros@duransindreu.com ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 2 Internacionalización 1 Principales consideraciones en el Impuesto sobre Sociedades de Andorra 2 Principales novedades incorporadas en el CDI España Andorra 3 Principales estructuras de planificación fiscal internacional utilizando Andorra. 4 Estructuras Holding 5 Estructuras Trading 6 Estructuras explotación intangibles 7 Estructuras tenencia patrimonio inmobiliario ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 3 Principales aspectos del Impuesto Sobre Sociedades AND Resumen ejecutivo para la planificación fiscal internacional Internacionalización Del análisis del régimen fiscal del Impuesto sobre Sociedades, regulado por la Ley 95/2010 y sus modificaciones posteriores, vigente en Andorra consideramos oportuno destacar los siguientes aspectos: Existencia de un tipo general de gravamen del 10%. Posibilidad de aplicar un régimen especial que comporta la tributación al 2% para aquellas sociedades que se dedican: a la gestión e inversión intragrupo a trading internacional y a la explotación internacional de intangibles Sociedades de tenencia de valores ( holdings) ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 4 Principales aspectos del Impuesto Sobre Sociedades AND Resumen ejecutivo para la planificación fiscal internacional Internacionalización Exención por el cobro de dividendos de fuente extranjera ( Artículo 20 LIS): 1.- Que la sociedad no residente tribute por un impuesto sobre sociedades análogo al Impuesto sobre Sociedades andorrano, sin posibilidad de que se aplique a rentas exentas, es decir no se exige exclusivamente la sujeción, sino la tributación efectiva. 2.- El porcentaje de participación sea al menos el 5%, y dicha participación se posea de manera ininterrumpida durante al menos un año Deducción por doble imposición internacional ( Artículo 43 LIS) por la que la sociedad andorrana se podrá deducir el menor de los importes de tributación efectiva, esto es, o bien el importe retenido en la fuente o bien lo que resultase de aplicar en Andorra. Existe una referencia especial en los casos en los que exista convenio de doble imposición estableciéndose la posibilidad de recuperar dicha retención, siempre que sea inferior al tipo efectivo. ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 5 Principales aspectos del Impuesto Sobre Sociedades AND Régimen especial de explotación de intangibles y de trading internacional ( Art 23 LIS) Internacionalización Derechos de propiedad industrial: concesión o autorización de uso o licencias de derechos sobre patentes, diseños, modelos, dibujos industriales, marcas, nombres de dominio. Ámbito objetivo de aplicación: cualquier concesión o autorización del uso o cesión de alguno de los siguientes elementos, incluyéndose su transmisión. Derechos sobre planos, fórmulas o procedimientos secretos, información sobe experiencias industriales, comerciales o científicas, incluidas las técnicas y métodos de comercialización empresarial o la concesión del uso de equipos industriales, comerciales o científicos. Derechos de autor sobre obras literarias, artísticas o científicas, incluidas las producciones audiovisuales, los programas aplicaciones de sistemas informáticos así como los derechos de autor relacionados. Especial tratamiento de derechos de imagen, solo cuando no se trate de partes vinculadas. Compraventa internacional de mercancías y comisionistas, agentes o intermediarios en general en compraventas internacionales de mercancías siempre que estén situadas fuera de territorio andorrano. ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 6 Principales aspectos del Impuesto Sobre Sociedades AND Régimen especial de explotación de intangibles y de trading internacional ( Art. 23 LIS) Internacionalización Explotación del activo intangible en el desarrollo de una actividad económica Tener una persona contratada al menos media jornada Requisitos que se deben cumplir Disponer de un local afecto al desarrollo de la actividad económica con una superficie mínima de 20 metros cuadrados La norma plantea los comportamientos oportunistas: la cesión de los intangibles no puede generar un gastos fiscalmente deducible en el cedente. Que el destinatario no sea una persona residente en Andorra ni la utilización efectiva se produzca en dicho territorio. Carácter rogado de la aplicación ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 7 Principales aspectos del Impuesto Sobre Sociedades AND Régimen especial de explotación de intangibles y de trading internacional ( Art. 23 LIS) Internacionalización Incentivo Reducción del 80% de la base de tributación de los ingresos generados en las actividades anteriores ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 8 Principales aspectos del Impuesto Sobre Sociedades AND Régimen especial de gestión e inversión financiera intragrupo ( Art. 24 LIS) Internacionalización Ámbito de aplicación Sociedades residentes dedicadas a la obtención de préstamos ya sean de partes vinculadas o de terceros y que posteriormente se utilizarán para la realización de préstamos a entidades vinculadas no residentes en territorio Andorrano. Gestión e inversión de la tesorería propia o de entidades vinculadas no residentes fiscales. Cobertura de riesgos de tipos de cambio. Emisiones de obligaciones, participaciones preferentes y otros instrumentos que sirvan para catar recursos para el grupo en los mercados internacionales. Funciones complementarias a las anteriores siempre que estén vinculadas con la estrategia financiera del grupo societario presupuestos, dirección financiera, desarrollo de programas globales de inversión, estudios de rentabilidad de inversiones, estudios de mercado ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 9 Principales aspectos del Impuesto Sobre Sociedades AND Régimen especial de gestión e inversión financiera intragrupo ( Art. 24 LIS) Internacionalización Capital social mínimo de 250,000€ Tener una persona contratada al menos media jornada Requisitos que se deben cumplir Disponer de un local afecto al desarrollo de la actividad económica con una superficie mínima de 20 metros cuadrados Solicitud previa a la Administración. Incentivo Reducción del 80% de la base de tributación de los ingresos generados en las actividades anteriores ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 10 Principales aspectos del Impuesto Sobre Sociedades AND Régimen especial de sociedades holdings ( Art. 38 LIS) Internacionalización NO EXISTE UN Capital social mínimo . Objeto social exclusivo la gestión y administración de los valores representativos de fondos en otras entidades que deberán ser nominativas Requisitos que se deben cumplir Obligaciones formales de identificación en la memoria de las cuentas anuales ( identificación de las participadas, porcentajes de participación, valor patrimonial, dividendos percibidos). En la misma línea deberán presentar siempre la declaración del impuesto sobre sociedades aun cuando no resulte cuota a ingresar. Solicitud previa a la Administración. ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 11 Principales aspectos del Impuesto Sobre Sociedades AND Régimen especial de sociedades holdings ( Art. 38 LIS) Internacionalización Ventajas de la aplicación NO SE EXIGE UN PORCENTAJE MÍNIMO DE Participación directa o indirecta. Exenciones en el cobro de dividendos y en las rentas que se generen como consecuencia de la venta de participadas siempre que se cumplan los siguientes requisitos: NO SE EXIGE una posesión ininterrumpida de la participación al menos un año con anterioridad al día en que sea exigible el beneficio que se distribuye, con la posibilidad de mantener dicho porcentaje a posteriori. NO SE EXIGE que la entidad participada haya tributado por un impuesto extranjero de naturaleza similar al Impuesto sobre Sociedades de Andorra . ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 12 Principales aspectos del Impuesto Sobre Sociedades AND Régimen especial de sociedades holdings ( Art. 38 LIS) Internacionalización Ventajas de la aplicación Los beneficios distribuidos con cargo a las citadas rentas exentas: Si el perceptor de las mismas es una persona física o jurídica residente o bien un establecimiento permanente, el beneficio estará exento Si el perceptor es un no residente en Andorra, la renta se entiende no obtenida en Andorra. ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 13 Internacionalización 1 Principales consideraciones en el Impuesto sobre Sociedades de Andorra 2 Principales novedades incorporadas en el CDI España Andorra 3 Principales estructuras de planificación fiscal internacional utilizando Andorra. 4 Estructuras Holding 5 Estructuras Trading 6 Estructuras explotación intangibles 7 Estructuras tenencia patrimonio inmobiliario ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 14 Novedades introducidas en el CDI Principales tipos de retención Internacionalización Comparativa de los principales cambios con el CDI en la tributación por IRNR en España tipo de renta Situación 2015 Situación con CDI Beneficios empresariales 24% 0% Rendimientos del trabajo 24%* 0%* Rendimientos inmuebles 24% 24% Dividendos 20%/19% 5% si mas del 10%, resto el 15% Intereses 20%/19% 5% Cánones 20%/19% 5% Ganancias patrimoniales 20%/19% 0%* ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 15 Novedades introducidas en el CDI Principales tipos de retención Internacionalización Comparativa de los principales cambios con el CDI en la tributación por IRNR en Andorra tipo de renta Situación 2015 Situación con CDI Beneficios empresariales 10% 0% Rendimientos del trabajo 10% 0%* Rendimientos inmuebles 24% 24% Dividendos 0% 0% Intereses 0% 0% Cánones 5% 5% Ganancias patrimoniales 10% 0%* ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 16 Internacionalización 1 Principales consideraciones en el Impuesto sobre Sociedades de Andorra 2 Principales novedades incorporadas en el CDI España Andorra 3 Principales estructuras de planificación fiscal internacional utilizando Andorra. 4 Estructuras Holding 5 Estructuras Trading 6 Estructuras explotación intangibles 7 Estructuras tenencia patrimonio inmobiliario ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 17 Planificación fiscal SIN CDI 2014/2015 Planificación fiscal internacional: situación actual Internacionalización Aportación capital Retención intereses o dividendos 20%, no el 24% tipo general Sociedad Andorrana Capital Dividendos exentos IRPF Tributación en ISOC 1.- Posibilidad de aplicar la exención. 2.- Tributación al 10% o 2% y recuperación del 10% o 2% de la retención practicada en España , “el menor de “ por la DDIInternacional Sociedad Española Inversiones ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 18 Planificación fiscal SIN CDI 2014/2015 Planificación fiscal internacional: situación actual Internacionalización Aplicación exención dividendo Aportación capital Sociedad Andorrana Resultado contable Capital Base Imponible Previa Base Imponible Previa 100.000 70.000 Ajuste extracontable Base Imponible (70.000) 0,00 Importe no recuperado 14.000 Distribución dividendos: 70.000€ Retención RCM: 14.000€ ( 20%) Importe neto: 56.000€ Tributación en España Resultado contable 70.000 Sociedad Española Régimen general 100.000 Tipo gravamen 30% Beneficio después ISOC 30.000 70.000 Distribución dividendos 70.000 ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 19 Planificación fiscal SIN CDI 2014/2015 Planificación fiscal internacional: situación actual Internacionalización Aplicación DDII con tipo general Base Imponible Previa Ajuste extracontable Base Imponible Tipo de gravamen 10% DDII Cuota a ingresar Importe no recuperado Capital Aportación capital Base Imponible Previa 100.000 70.000 0 70.000 7.000 7.000 0 7.000 Distribución dividendos: 70.000€ Retención RCM: 14.000€(20%) Importe neto: 56.000€ Tributación en España Resultado contable 70.000 Resultado contable Sociedad Andorrana Sociedad Española 100.000 Tipo gravamen 30% Beneficio después ISOC 30.000 70.000 Distribución dividendos 70.000 ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 20 Planificación fiscal SIN CDI 2014/2015 Planificación fiscal internacional: situación actual Internacionalización Aplicación DDII con tipo reducido Base Imponible Previa Ajuste extracontable Base Imponible Tipo de gravamen 2% DDII Cuota a ingresar Importe no recuperado Capital Aportación capital Base Imponible Previa 100.000 70.000 0 70.000 1.400 1.400 0 12.600 Distribución dividendos: 70.000€ Retención RCM: 14.000€(20%) Importe neto: 56.000€ Tributación en España Resultado contable 70.000 Resultado contable Sociedad Andorrana Sociedad Española 100.000 Tipo gravamen 30% Beneficio después ISOC 30.000 70.000 Distribución dividendos 70.000 ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 21 Planificación fiscal CON CDI 01/01/2016 Planificación fiscal internacional: representación gráfica Internacionalización Aplicación DDII con tipo reducido Base Imponible Previa Ajuste extracontable Base Imponible Tipo de gravamen 2% DDII Cuota a ingresar Importe no recuperado Base Imponible Previa 100.000 30.000 70.000 Distribución dividendos 70.000 0 70.000 1.400 1.400 0 2.100 Sociedad Española Retención del 5% cuando disponga de mas del 10%, en caso contrario 15% 100.000 Tipo gravamen 30% Beneficio después ISOC 70.000 Distribución dividendos: 70.000€ Retención RCM 5%*: 3.500€ Importe neto: 66.500€ Tributación en España Resultado contable 70.000 Resultado contable Capital Aportación capital Sociedad Andorrana ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 22 Planificación fiscal CON CDI 01/01/2016 Planificación fiscal internacional: representación gráfica Internacionalización Aplicación DDII con tipo general Base Imponible Previa Base Imponible Previa 100.000 Ajuste extracontable Base Imponible Tipo de gravamen 10% DDII Cuota a ingresar Importe no recuperado 30.000 70.000 Distribución dividendos 70.000 0 70.000 7.000 3.500 3.500 0 Sociedad Española Retención del 5% cuando disponga de mas del 10%, en caso contrario 15% 100.000 Tipo gravamen 30% Beneficio después ISOC 70.000 Distribución dividendos: 70.000€ Retención RCM 5%*: 3.500€ Importe neto: 66.500€ Tributación en España Resultado contable 70.000 Resultado contable Capital Aportación capital Sociedad Andorrana ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 23 Planificación fiscal CON CDI 01/01/2016 Planificación fiscal internacional: representación gráfica Internacionalización Aplicación exención cobro dividendos Base Imponible Previa Ajuste extracontable Base Imponible Tipo de gravamen 10% DDII Cuota a ingresar Importe no recuperado Base Imponible Previa 100.000 30.000 70.000 Distribución dividendos 70.000 (70.000) 0,00 0,00 0,00 0,00 3.500 Sociedad Española Retención del 5% cuando disponga de mas del 10%, en caso contrario 15% 100.000 Tipo gravamen 30% Beneficio después ISOC 70.000 Distribución dividendos: 70.000€ Retención RCM 5%: 3.500€ Importe neto: 66.500€ Tributación en España Resultado contable 70.000 Resultado contable Capital Aportación capital Sociedad Andorrana ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 24 Planificación fiscal CON CDI Planificación fiscal: planificación inversión desde España Internacionalización Capital Sociedad española “ Normal” Sociedad andorrana Tributación en el ISOC andorrano al 2% o 10% Capital Retención según CDI Dividendos sin retención cuando se pagan a no residentes con independencia del porcentaje de participación Art 15 b) LIRNR Andorrano Filial 1 Filial 2 ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Filial 3 Página 25 Internacionalización 1 Principales consideraciones en el Impuesto sobre Sociedades de Andorra 2 Principales novedades incorporadas en el CDI España Andorra 3 Principales estructuras de planificación fiscal internacional utilizando Andorra. 4 Estructuras Holding 5 Estructuras Trading 6 Estructuras explotación intangibles 7 Estructuras tenencia patrimonio inmobiliario ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 26 Planificación fiscal CON CDI Planificación fiscal: doble holding Andorra/España Internacionalización La sociedad holding no tributará por los dividendos procedentes de entidades no residentes en España y por las participaciones en el interior del territorio se podrá aplicar la deducción por doble imposición internacional Capital Sociedad Holding Andorrana Dividendos sin retención* Siempre y cuando los dividendos que se distribuyan se hagan con cargo a reservas generadas por rentas exentas no hay retención Coste fiscal: tributación en origen Sociedad Holding española Capital Retención según CDI Sociedades fuera UE Sociedades Unión Europea ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Dividendos sin retención, aplicación directiva Matriz Filial Sociedades españolas Página 27 Planificación fiscal CON CDI Planificación fiscal Holding+SICAV/F.I. Internacionalización Sociedad Holding Andorrana Coste fiscal: 6% sin tener en cuenta tributación en origen Capital Los beneficios de la SICAV procedentes de las inversiones financieras tributarán en España al tipo impositivo del 1% Retención según CDI 5% SICAV /Fondo Inversión español Los dividendos repartidos a la sociedad andorrana estarán sujetos a la retención general del 5% según el CDI, teniendo en cuenta un supuesto de exención en el IS andorrano el coste efectivo será del 6% Tributación 1% ISOC Inversiones ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 28 Planificación fiscal CON CDI Planificación fiscal: doble holding España/ Andorra Internacionalización La sociedad holding no tributará por los dividendos procedentes de entidades no residentes en Andorra . Hay que tener en cuenta que NO SE EXIGE PORCENTAJE DE PARTICIPACIÓN MÍNIMA DEL 5% Capital Sociedad Holding española Dividendos sin retención* Siempre y cuando los dividendos que se distribuyan se hagan con cargo a reservas generadas por rentas exentas no hay retención porque las rentas no se entienden obtenidas en Andorra Sociedad Holding andorrana Capital Retención según CDI Problema con los países que no tengan CDI Sociedades fuera UE Sociedades Unión Europea ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Sociedades españolas Página 29 Internacionalización 1 Principales consideraciones en el Impuesto sobre Sociedades de Andorra 2 Principales novedades incorporadas en el CDI España Andorra 3 Principales estructuras de planificación fiscal internacional utilizando Andorra. 4 Estructuras Holding 5 Estructuras Trading 6 Estructuras explotación intangibles 7 Estructuras tenencia patrimonio inmobiliario ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 30 Planificación fiscal Planificación fiscal internacional: sociedades trading intermediación básica Internacionalización Tributación 2% Prestación de servicios de intermediación no sujeto a IGI andorrano Factura de venta Envío directa mercancía ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 31 Planificación fiscal actual Planificación fiscal internacional: sociedades trading intermediación avanzada Internacionalización Dividendos sin retención cuando se pagan a no residentes con independencia del porcentaje de participación Capital Sociedad Española Sociedad Andorrana POSIBILIDAD de aplicación de la exención por rentas internacionales art 21 LIS española: 5% Impuesto análogo Realización de actividad económica No hay retención alguna al tratarse de operaciones comercio internacional, con carácter general según modelos de la OCDE. TRIBUTACIÓN 2% ISOC AND Prestación de servicios de intermediación no sujeto a IGI andorrano Factura de venta Envío directa mercancía ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 32 Planificación fiscal Planificación fiscal internacional: sociedades trading compraventa avanzada Internacionalización Dividendos sin retención cuando se pagan a no residentes con independencia del porcentaje de participación Capital Sociedad Española Sociedad Andorrana POSIBILIDAD de aplicación de la exención por rentas internacionales art 21 LIS española: 5% Impuesto análogo Realización de actividad económica No hay retención alguna al tratarse de operaciones comercio internacional, con carácter general según modelos de la OCDE. TRIBUTACIÓN 2% ISOC AND Envío directa mercancía ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 33 Planificación fiscal Planificación fiscal internacional: sociedades trading andorrana + holding española Internacionalización Sociedad inversora USA Dividendos sin retención cuando se pagan a no residentes con cargo a rentas exentas La sociedad holding no tributará por los dividendos procedentes de entidades no residentes en España Sociedad Holding española No hay retención al tratarse del pago de dividendos a no residentes Sociedad Trading Andorra Tributación efectiva del 2% Envío directa mercancía ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 34 Planificación fiscal Planificación fiscal internacional: sociedades trading en un único Estado UE Internacionalización No hay retención alguna al tratarse de operaciones comercio internacional. Art 13.2 IRNR ya que se considera que las operaciones no se realizan en España POSIBLE PROBLEMÁTICA CON LAS CUOTAS DE IVA SOPORTADAS a) Sin EP a efectos IVA b) Con EP a efectos IVA Envío directa mercancía ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 35 Planificación fiscal Planificación fiscal internacional: sociedades trading entre Estados UE Internacionalización Con independencia de que exista o no EP hay una EIB realizada por el empresario andorrano en España y la consiguiente obligación de identificación Misma problemática para la deducción de las cuotas de IVA soportadas por el empresario Andorrano AIB por parte del comprador Envío directa mercancía ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 36 Planificación fiscal Planificación fiscal internacional: sociedades trading entre Estados fuera UE Internacionalización No hay afectación IVA/IGI Envío directa mercancía ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 37 Planificación fiscal Planificación fiscal internacional: sociedades trading entre estado fuera y dentro UE Internacionalización La introducción de la mercancía en la UE comporta la realización de la importación y por tanto la tributación por los aranceles y el correspondiente IVA de la importación Envío directa mercancía ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 38 Planificación fiscal Planificación fiscal internacional: sociedades trading entre estado UE y fuera UE Internacionalización a) Exportación directa b) Exportación indirecta Envío directa mercancía ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 39 Internacionalización 1 Principales consideraciones en el Impuesto sobre Sociedades de Andorra 2 Principales novedades incorporadas en el CDI España Andorra 3 Principales estructuras de planificación fiscal internacional utilizando Andorra. 4 Estructuras Holding 5 Estructuras Trading 6 Estructuras explotación intangibles 7 Estructuras tenencia patrimonio inmobiliario ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 40 Planificación fiscal Planificación fiscal internacional: sociedades explotación intangibles Internacionalización Residente español Residente andorrano Dividendos sin retención cuando se pagan a no residentes Dividendos exentos en el IRPF andorrano Sociedad Intangible Andorra Cumpliendo los requisitos establecidos tributación 2% en Andorra Cesión derechos explotación del intangible: Cánones 5% Sociedad española ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 41 Internacionalización 1 Principales consideraciones en el Impuesto sobre Sociedades de Andorra 2 Principales novedades incorporadas en el CDI España Andorra 3 Principales estructuras de planificación fiscal internacional utilizando Andorra. 4 Estructuras Holding 5 Estructuras Trading 6 Estructuras explotación intangibles 7 Estructuras tenencia patrimonio inmobiliario ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 42 Planificación fiscal Planificación fiscal internacional: sociedades patrimoniales Internacionalización Residente andorrano Dividendos exentos en el IRPF andorrano Sociedad Holding andorrana Cumpliendo los requisitos establecidos tributación 0% en Andorra Retención del 5% cuando disponga de mas del 10%, en caso contrario 15% Sociedad española Tributación régimen general o bien el especial arrendamiento inmuebles ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. Página 43 Síguenos en : www.duransindreu.com ©Durán-Sindreu Asesores Legales Y Tributarios, S.L.P. N.I.F. B-62340716 / VAT ES-B62340716 Avda. Diagonal, 618, 3º, 08021 de Barcelona. 93-602-52-22 Sociedad profesional inscrita en el Registro Mercantil de Barcelona en el Tomo 41.890, folio 71, hoja 223.258.