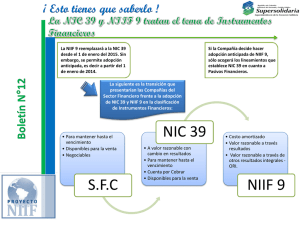

NIIF 3: Combinaciones de Negocios

Anuncio

COMBINACIONES DE NEGOCIOS Y CONSOLIDACIÓN CONTABLE Virginia Bejarano Vázquez Universidad Nacional de Educación a Distancia Cartagena de Indias (COLOMBIA). Junio de 2008 Material preparado por: Virginia Bejarano Vázquez (Prof. Colaboradora UNED) y Enrique Corona Romero (Catedrático UNED) Contenido 1.ª Sesión: Combinaciones de Negocios. 2.ª Sesión: Consolidación contable. 3.ª Sesión: Casos particulares. Contenido 1.ª Sesión: • Combinaciones de Negocios • Método de adquisición: etapas. • Casos prácticos: aplicación del método Antecedentes NIC 22(Rev. 93) NIC 22 (Rev. 98) SFASs 141 y 142 (Junio 2001) Borrador 3 (Dic. 2002) FASE I NIIF 3 (Marzo 2004) ED(Abril 2004) FASE II NIIF 3 (Enero 2008) ED (Junio 2005) Antecedentes Fusiones de iguales Joint ventures Control común Combinaciones por contrato SFAS 141 (2001) Combinaciones entre mutualidades Operaciones entre sociedades del grupo Otros Control de hecho Definición [NIIF 3 (2004) ] “ Es la unificación de entidades o negocios separados en una entidad de información (reporting entity). El resultado de prácticamente todas las combinaciones de negocios es que una entidad, el adquirente, obtiene el control de uno o más negocios, el adquirido. Si una entidad obtiene el control de una o más entidades que no son negocios, la unificación de esas entidades no es una combinación de negocios.” Definición NIIF 3 (2004) Unión de entidades o negocios independientes en una única entidad NIIF 3 (2008) Operación en la que una entidad adquirente obtiene el control de uno o varios negocios (Las fusiones entre iguales se consideran combinaciones) Definición P R O B L E M A S Control de HECHO Grupos HORIZONTALES Definición DISPARIDAD TERMINOLÓGICA AUSENCIA DE DEFINICIÓN “FUSIÓN–ESCISIÓN”/“COMBINACIÓN de NEGOCIOS” -Adquisición participación de control (relación matriz-filial) - Adquisición otro negocio - Otras Forma jurídica Fusión Escisión Adquisición de todos los elementos patrimoniales de una empresa o de una parte que constituya un negocio Adquisición de las acciones o participaciones en el capital de una empresa Otras operaciones o sucesos mediante los que se adquiere el control sobre una sociedad sin realizar una inversión Ejemplo: otras operaciones Fecha de inversión: A compra de una participación del 46% A 46% Otros B B adquiere acciones propias a otros socios por el 10% del capital 46% / 90% = 51% Fecha de Adquisición: adquisición de acciones propias 44% / 90% = 49% A 51% 54% Otros B 49% Ejemplo: otras operaciones Fecha de inversión: A compra de una participación del 80% A 80% Otros B 20% Está establecido el derecho a veto Fecha de Adquisición: cuando se suprime el derecho de veto A 80% Otros B 20% Combinaciones de negocios y CONSOLIDACIÓN Grupos de sociedades formados por diversificación o en los que alguna sociedad no es negocio Adquisiciones de negocios de las que resulta una sola entidad jurídica Grupos de sociedades (3) (1) (2) (Fusión por adquisición) Grupos de sociedades formados por adquisición de negocios Etapas en aplicación método de adquisición 1. Identificación del negocio adquirente 2. Determinación de la fecha adquisición 3. Reconocimiento y valoración de activos, pasivos y, en su caso, de la participación de no control 4. Reconocimiento y valoración del fondo de comercio - ganancia (diferencia negativa) Etapas: Comparación con NIIF 3 (2004) NIIF 3 (2008) NIIF 3 (2004) 1) Identificación de la entidad adquirente 2) Determinación de la fecha de adquisición 3) Reconocimiento y valoración de activos identificables adquiridos, los pasivos asumidos y de la participación de no control 4) Reconocimiento y valoración del fondo de comercio o de la ganancia en una compra ventajosa 1) Identificación de la entidad adquirente 2) Valoración del coste de la combinación de negocios 3) Asignación del coste entre los elementos de la adquirida Identificación negocio adquirente Adquirente: El que obtiene el control sobre el negocio o negocios adquiridos. Adquirente (Contraprestación / no) Negocio Adquirida Identificación negocio adquirente Guía de la NIC 27 Entidad adquirente Factores subsidiarios Factores principales (NIC 27) Presunción general: Mayoría de derechos de voto Alternativas: Poder sobre más de la mitad de los derechos de voto (acuerdos) Poder para dirigir las políticas financiera y de explotación del adquirido (estatutos o por acuerdo) Poder para nombrar o destituir a la mayoría de miembros del órgano de gobierno o equivalente del adquirido (el control se ejerce a través de este órgano) Poder para emitir la mayoría de los derechos de voto en las reuniones del órgano de gobierno o equivalente (el control se ejerce a través de este órgano) Factores subsidiarios (NIIF 3) Tamaño de las entidades Entrega de activos: la que transfiere los activos Intercambio de participaciones: la que emite instrumentos de capital. Otros factores: Peso relativo de los derechos de voto Capital muy atomizado Composición de los órganos de gobierno Composición de la alta dirección Términos del acuerdo de intercambio Más de dos entidades: la que inició la combinación o la de mayor tamaño Creación de nueva entidad para la combinación: Emite instrumentos de capital: una de las preexistentes Emite activos: puede ser la adquirente Fecha de adquisición Fecha de Adquisición: fecha en que la adquirente obtiene el control del negocio adquirido “Es generalmente, aquella en la que la adquirente transfiere legalmente la contraprestación, adquiere los activos y asume los pasivos de la adquirida (fecha de cierre*)” Puede no coincidir con la fecha de cierre (retrodatación contable). Reconocimiento y valoración Cumplimiento de las definiciones del Marco Conceptual 1. Principio de reconocimiento Los elementos adquiridos o asumidos no formen parte de una transacción independiente 2. Principio de valoración Valor razonable Principio de reconocimiento Clasificación y designación de los elementos de la adquirida: Regla general: en función de las condiciones existentes en la fecha de adquisición Excepción: en función de las condiciones existentes en la fecha de inicio del contrato. Los siguientes elementos: • Contratos de arrendamiento • Contratos de seguro Reconocimiento de activos y pasivos no reconocidos por adquirido Excepción: pasivos contingentes. Principio de valoración • Regla general: valor razonable • Excepciones: – Pagos basados en acciones – Activos mantenidos para la venta – Derechos readquiridos Excepciones a ambos principios Activos y pasivos fiscales: NIC 12 Retribuciones a los empleados a largo plazo: NIC 19 Activos indemnizatorios: Reconocimiento: al mismo tiempo que el elemento indemnizado Valoración: • Conforme al criterio de valoración del elemento indemnizado • Posibilidad de reconocimiento de provisiones por riesgo de crédito Fondo de comercio o ganancia NIIF 3 (2004) + Coste de la combinación de negocios - Valor razonable neto de la adquirida comprado (+) Fondo de comercio (-) Ingreso NIIF 3 (2008) + Contraprestación entregada + Participación no control* - Valor neto de los activos adquiridos y pasivos asumidos (+) Fondo de comercio (-) Ingreso Participación de no control NIIF 3 (2004) Participación en el valor razonable neto de los activos y pasivos de la adquirida ≠ NIIF 3 (2008) - Prima de control - Descuento minoritario Valor razonable - Precios en mercados activos, de los títulos que no posee el adquirente. - Otras técnicas de valoración. Contraprestación entregada NIIF 3 (2004) + Valor razonable activos entregados + Valor razonable pasivos asumidos o incurridos + Valor razonable de instrumentos de capital emitidos + Costes atribuibles a la combinación + Ajustes sujetos a sucesos futuros Coste de la Combinación NIIF 3 (2008) + Valor razonable activos entregados + Valor razonable pasivos asumidos o incurridos + Valor razonable de instrumentos de capital emitidos + Contraprestación contingente Contraprestación entregada Contraprestación entregada Contraprestación entregada NIIF 3 (2004) Suma de: i) los valores razonables, en fecha intercambio, de los activos entregados, pasivos incurridos y los instrumentos de patrimonio emitidos a cambio del control del negocio adquirido y ; ii) cualesquiera costes directamente atribuibles a la combinación. NIIF 3 (2008) Suma de: i) los valores razonables de los activos entregados, pasivos incurridos y los instrumentos de patrimonio emitidos a cambio de los negocios adquiridos (incl: componente contingente, opciones o warrants, entre otros) y ; ii) el valor razonable en la fecha de adquisición, de cualquier participación de no control* poseída inmediatamente antes de la fecha de adquisición. *Teniendo en cuenta la opcionalidad permitida. Costes directamente relacionados NIIF 3 (2004) Sí No • • Asesoría legal • Honorarios de profesionales • Otros. NIIF 3 (2008) • • Gastos generales de administración. Costes de emisión de: –Pasivos financieros –Instrumentos de patrimonio Otros No • Asesoría legal • Honorarios de profesionales • • • Otros. Gastos generales de administración. Costes de emisión de: – Pasivos financieros – Instrumentos de patrimonio Otros • Caso práctico (1) El 1 de enero de 20X7 Bogotá adquiere el 100% de participación en el capital de Cali por un importe de 24.000 u.m. Los costes directamente relacionados con la operación han sido de 1.200 u.m. El balance de situación de Cali en dicha fecha es el que se muestra a continuación, expresado en u.m. Edificios Cartera de valores Cuentas a cobrar Otros activos Total Activo Patrimonio neto Deudas Total Pasivo Valor contable Valor razonable 10.000 5.000 2.000 3.000 15.000 5.000 1.500 3.500 20.000 25.000 15.000 5.000 15.000 10.000 20.000 25.000 Caso práctico (1): Solución Negocio adquirente: Sociedad Bogotá. Fecha de adquisición: 1 de enero de 20X7. Cálculo del valor razonable neto a 1 de enero de 20X7, de los activos adquiridos y de los pasivos asumidos: Valor razonable de los activos adquiridos: 25.000 u.m. Valor razonable de los pasivos asumidos: 10.000 u.m. Valor razonable neto del negocio adquirido: 15.000 u.m. Caso práctico (1): Solución Cálculo del coste de la combinación de negocios (contraprestación): Importe pagado: 24.000 u.m. Gastos directamente relacionados: No incluibles Contraprestación: 24.000 u.m. Determinación del fondo de comercio (ganancia): Contraprestación entregada: 24.000 u.m. Valor razonable neto: 15.000 u.m. Participación no control: 0 u.m. Diferencia: 9.000 u.m. Caso práctico (2) Las sociedades A, SA y B, SA. van a fusionarse. A efectos de la relación de canje, se estima que el valor razonable del patrimonio de A es de 100.000 u.m. y el de B de 20.000 u.m. El capital de A está dividido en 4.000 acciones de 10 u.m. cada una y su balance es el siguiente: SOCIEDAD A Terrenos 20.000 Capital 40.000 Otro activo 100.000 Reservas 43.000 37.000 ______ Deudas 120.000 120.000 Los terrenos se han valorado a efectos de la operación en 30.000 u.m. La fecha de adquisición se hace coincidir con el 31 de diciembre de 20X7, coincidiendo con la fecha de cierre del ejercicio económico de A, SA Caso práctico (2) El capital de B está dividido en 500 acciones de 10 u.m. siguiente (en u.m.): SOCIEDAD B Instalaciones 1.000 Capital Otro activo 31.400 Reservas ______ Deudas 32.400 cada una y su balance es el 5.000 10.100 17.300 32.400 Las instalaciones se han valorado a efectos de la operación en 3.000 u.m. Las deudas se valoran a efectos de la combinación de negocios en 17.800 u.m. Caso práctico (2) Valor razonable por acción Relación de canje Acciones a emitir SOCIEDAD A 25 (100.000/4.000) 8 (8 x 25 = 200) 800 (500/5 x 8) SOCIEDAD B 40 (20.000/500) 5 (5 x 40 = 200) --- Negocio adquirente: Todos los indicios apuntan a que A es la adquirente. El valor razonable de A es significativamente mayor que el de B; se produce un canje de acciones en el que A es la sociedad que emite el capital y, dada la participación relativa en el capital de A que poseen los antiguos socios de A (83,3%) y B (16,7%), parece que los antiguos gerentes de A podrán nombrar al equipo directivo de la sociedad ampliada. El coste de la combinación de negocios es 800 x 25 = 20.000 u.m. Caso práctico (2) Cálculo del valor razonable neto: Activos y pasivos identificables Elemento Total Instalaciones 3.000 Otro activo 31.400 Deudas (17.800) Valor razonable neto 16.600 Cálculo del Fondo de comercio (ganancia): Fondo de comercio Coste de la combinación (contraprestación) Activos y pasivos identificables Fondo de comercio 20.000 (16.600) 3.400 Caso práctico (2) Acciones emitidas Capital social Prima de emisión DIARIO DE LA SOCIEDAD A CUENTA Total CUENTA Instalaciones Otro activo Fondo de comercio Deudas Socios de la sociedad disuelta Total CUENTA Socios de la sociedad disuelta Acciones emitidas Total DEBE 20.000 20.000 DEBE 3.000 31.400 3.400 37.800 DEBE 20.000 20.000 HABER 8.000 12.000 20.000 HABER 17.800 20.000 37.800 HABER 20.000 20.000 Caso práctico (2) SOCIEDAD A (tras la fusión) Terrenos 20.000 Capital (40 + 8) 48.000 Instalaciones (v. razonable) 3.000 Prima de emisión 12.000 Reservas 43.000 Otro activo (100 + 31,4) Fondo de comercio Total Activo 131.400 3.400 157.800 Deudas (37 + 17,8) Total pasivo 54.800 157.800 Caso práctico (2) Instalaciones Otro activo Deudas Socios, cuenta de fusión DIARIO DE LA SOCIEDAD B CUENTA Socios, cuenta de fusión Capital social Reservas Total CUENTA Total DEBE 17.300 15.100 32.400 DEBE 5.000 10.100 15.100 HABER 1.000 31.400 32.400 HABER 15.100 15.100 Contabilidad provisional Si a final de ejercicio de la combinación se puede concluir el proceso de valoración VALORACIÓN DEFINITIVA (Excepciones) Si a final de ejercicio de la combinación no se puede concluir el proceso de valoración CONTABILIDAD PROVISIONAL: un año desde la adquisición para completar la valoración ajustes retroactivos de activos, pasivos, fondo de comercio y ganancia la información comparativa incorporará los ajustes Concluido el período de contabilidad provisional se revisará la contabilización de la combinación de negocios sólo para corregir un error, debiendo aplicar la NIC 8 “Políticas contables, cambios en las estimaciones y Errores. Muchas gracias por su atención Virginia Bejarano Vázquez: vbejarano@cee.uned.es Enrique Corona Romero: ecorona@cee.uned.es