pdf 443 kb - Instituto de Estudios Fiscales

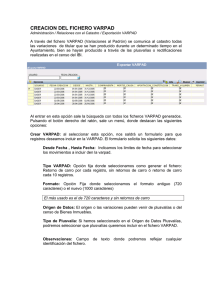

Anuncio