Hipoteca Inversa - John Marshall Law School

Anuncio

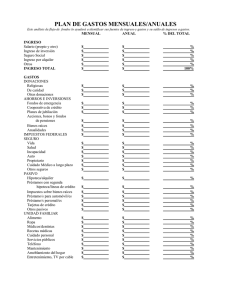

Lo Que Debe Saber Antes de Considerar una Hipoteca Inversa Fair Housing Legal Support Center & Clinic Elementos Favorables y Desfavorables de una Hipoteca Inversa Favorables Una hipoteca inversa puede permitirle a los propietarios ya mayores que “envejezcan en su lugar” y que puedan permanecer en su vivienda por más tiempo. Esta es una consideración muy importante para los adultos mayores en buena salud. El valor que se obtiene de una hipoteca inversa da dinero para: • Gastos a largo plazo que no están cubierto por un seguro. •Terminar de pagar la hipoteca de compra inicial, lo que reduciría los gastos mensuales. • Un ingreso que suplemente su jubilación Una hipoteca inversa es un préstamo de “no-recurso”, lo que significa que el total de la deuda no puede ser mayor que el valor del mercado de la propiedad en el momento que se venza el préstamo. En una hipoteca inversa no se acumula un depósito para los impuestos (escrow). Los prestatarios deben ajustar su presupuesto anual para contar con el dinero necesario para pagar a tiempo los impuestos y el seguro sobre la propiedad. Una hipoteca inversa que no sea HECM puede no tener el seguro que protege al prestatario en caso que el prestamista no efectúe los pagos. Una hipoteca inversa es una forma muy cara de pedir un préstamo. Los propietarios deben considerar todas las alternativas que tengan disponibles. Desfavorables El asesoramiento que se requiere antes de obtener una hipoteca inversa HECM puede no ser suficiente para evitar que los prestatarios tomen malas decisiones con respecto a elegir un prestamista y/o elegir una opción de pago. El conyugue sobreviviente que no calificó (por causa de su edad) como prestatario cuando se solicitó el préstamo, puede correr el riesgo de perder la vivienda si el saldo de la deuda no se puede pagar con otros recursos cuando fallece el prestatario original. Si bien las hipotecas inversas no son ni buenas ni malas, son muy complicadas legal y financieramente. Los posibles prestatarios deben estar muy seguros de que comprenden como este préstamo les va a afectar. También deben investigar todas las diferentes opciones disponibles que se ajusten mejor a su situación económica en particular. ara encontrar un consejero de hipotecas inversas certificado por P HUD en su zona, llame al 800.569.4287 (HUD Counselor Locator), o vaya a www.hud.gov. Guía Básica de Hipotecas Inversas ¿Qué es una hipoteca inversa (HECM)? ¿Cómo se le entrega al prestatario la cantidad obtenida por una hipoteca inversa (HECM)? ¿Qué requisitos debe cumplir el prestatario para poder obtener una hipoteca inversa HECM? La información en este folleto se refiere principalmente a la Hipoteca de Conversión (que llamaremos Equidad) y del capital sobre la vivienda (HECM), conocido también como préstamo hipotecario inverso y que está asegurado por la Administración de Vivienda Federal (FHA—por sus siglas en ingles). En su forma más simple, una hipoteca inversa es un medio por el cual los propietarios de 62 años de edad o más pueden convertir en dinero (efectivo) parte de la equidad (capital) que tienen sobre la propiedad. La suma que obtengan con una hipoteca inversa es un préstamo que se deberá pagar cuando los prestatarios no vivan más en la casa. No habrá ningún pago que hacer siempre y cuando los propietarios continúen viviendo en la propiedad pagando los impuestos y seguros a tiempo y manteniendo la propiedad en buen estado. La suma que se obtenga con una hipoteca inversa se puede distribuir en una de las siguientes cinco (5) maneras: 1. Una cantidad o suma total en efectivo. 2.Pagos por el tiempo que el prestatario viva en la propiedad. 3. Pagos por una determinada cantidad de años. 4.Una línea de crédito donde el prestatario puede tomar dinero en efectivo cuando lo necesite. 5.Una combinación de pagos mensuales y una línea de crédito Actualmente, los únicos requisitos que deben cumplir los dueños de vivienda para calificar para una hipoteca inversa HECM son: •Que el dueño(s) tengan 62 años de edad como mínimo, y •Que haya suficiente equidad (el capital sobre la propiedad) para pagar cualquier embargo preventivo que exista sobre la propiedad, incluyendo la hipoteca de la compra inicial Los prestatarios deben tener en cuenta que con una hipoteca inversa no habrá dinero en depósito acumulado (escrow) para pagar los impuestos y los seguros sobre la propiedad, de manera que deberán cuidar su presupuesto para contar con dinero para estos gastos cuando lleguen sus vencimientos. Los prestatarios también deben recibir asesoramiento de un consejero certificado en hipotecas inversas por el departamento de HUD antes de que puedan ser aprobados para una hipoteca inversa HECM. ¿En qué se diferencia una hipoteca inversa de una hipoteca de compra? El préstamo hipotecario que la mayoría de la gente conoce es con el que se compra una vivienda. Como ilustración, este préstamo se le puede considerar como una “hipoteca convencional”. A medida que se efectúan pagos, la deuda disminuye y la equidad (el capital sobre la vivienda) aumenta hasta que la deuda se paga en forma total y el prestatario retiene todo el capital acumulado sobre la vivienda. Este es el caso de “disminución de deuda-aumento capital”. En una hipoteca inversa ocurre lo contrario. En estos préstamos, aumenta la deuda del préstamo y el capital sobre la vivienda disminuye. Es el caso de “aumento de deuda-disminución del capital” ¿Cómo se calcula el valor del capital disponible en una hipoteca inversa? Hay cuatro (4) componentes que se usan para determinar el valor del capital que tendrá disponible el prestatario para convertir en dinero en efectivo a través de una hipoteca inversa: 1.El valor de la casa: mientras más alto el valor, mayor el préstamo; 2.La edad de los prestatarios: entre más mayor más puede obtener en el préstamo; 3.La tasa de interés del préstamo: entre más baja sea la tasa de interés, más grande es el préstamo y 4.La forma en la que el prestatario elige retirar el dinero y otros costos que puedan afectar la suma disponible. Este cálculo es muy complejo y los posibles prestatarios deben asegurarse recibir un asesoramiento muy profundo sobre todo los factores variables y sobre otras opciones disponibles. Las hipotecas inversas HECM están aseguradas por la Administración Federal de Vivienda (FHA) y el costo de este seguro es pagado por el prestatario. Uno de los elementos principales de una hipoteca inversa es que el saldo de la deuda no podrá ser mayor que el valor de mercado de la propiedad cuando el préstamo expire. ¿Qué es el “seguro hipotecario” y por qué se suma en el total de la deuda? ¿El prestamista de una hipoteca inversa se convierte en el propietario de la vivienda cuando se aprueba el préstamo? ¿Quiénes están mejor calificados para una hipoteca inversa? Las hipotecas inversas HECM están aseguradas por la Administración Federal de Vivienda (FHA). Esto protege al prestatario en caso de que el prestamista no efectúe los pagos a tiempo. El seguro también protege al prestamista en caso de que el valor de mercado de la propiedad no sea suficiente para pagar el saldo del préstamo cuando este expire. El seguro hipotecario se agrega al saldo total y puede afectar el total de la equidad (capital) que el prestatario puede convertir en dinero en efectivo. El cálculo del seguro hipotecario es muy complejo y depende de varios elementos variables. No. Al igual que una hipoteca convencional, quien obtiene una hipoteca inversa retiene el título de la propiedad. Cuando el prestatario más joven ya no vive en la casa y el préstamo debe ser pagado, la propiedad puede que tenga que ser vendida para pagar este préstamo, si es que no hay otros medios para hacerlo. Puesto que una hipoteca inversa es un préstamo de “no-recurso”, la cantidad que se deba no puede ser mayor que el valor de mercado de la propiedad en el momento que se vence el préstamo. Una hipoteca inversa puede proporcionar asistencia económica a los propietarios ya mayores que tienen muy pocos ahorros u otros ingresos y solo cuentan con la equidad (capital) sobre sus viviendas. Los fondos que obtengan de esta hipoteca pueden ser usados para suplementar ingresos, pagar gastos médicos o hacer arreglos necesarios en la propiedad. Sin embargo, si convierten el capital en efectivo a muy temprana edad y para cubrir gastos menos importantes, los propietarios se pueden quedar sin reservas económicas a las que podrían recurrir en sus últimos años de vida ¿Se puede hacer un juicio hipotecario cuando hay una hipoteca inversa? Cuáles son las consecuencias de los cambios recientes al programa de hipotecas inversas HECM? Si, en circunstancias especiales. Normalmente, el saldo de una hipoteca inversa debe pagarse si el prestatario vende la propiedad, no vive más en ella o ha fallecido. Sin embargo, si el prestatario alquila la casa, no paga los impuestos ni el seguro sobre la propiedad, o permite que la casa se deteriore, el prestamista puede hacerle juicio hipotecario (foreclosure) y el saldo de la hipoteca inversa debe ser pagado en su totalidad. En Septiembre del 2013 la Administración Federal de Vivienda (FHA) realizó dos cambios al programa de hipotecas: 1.Redujo el valor de capital disponible para utilizar a través de una hipoteca inversa HECM; y 2.Redujo el total que se puede pagar al prestatario durante el primer año del préstamo, cambios que se efectuaron para proteger y reforzar el programa de seguros de la FHA. Para los consumidores, el mayor efecto de estos dos cambios fue un drástico aumento en la complejidad del préstamo HECM. Ahora es más importante que nunca que los posibles prestatarios conozcan en profundidad y entiendan todas las posibles variaciones y dificultades asociadas con estos instrumentos financieros antes de solicitar una hipoteca inversa. The John Marshall Law School Fair Housing Legal Support Center & Clinic La Clínica y Centro de Apoyo Legal para la Vivienda Justa de la Escuela de Derecho “John Marshall” fue establecida en 1992. El Centro de Apoyo educa y entrena al público sobre las leyes de vivienda justa y provee asistencia legal a organizaciones públicas y privadas, y al público en general que buscan eliminar prácticas discriminatorias en la vivienda. La Clínica está dedicada exclusivamente al entrenamiento sobre las leyes y su cumplimiento. Su carácter tan peculiar le permite a la clínica ser de asistencia a todas las personas que puedan recibir y mantener la vivienda de su preferencia y así, crear y fortalecer barrios y comunidades. The John Marshall Law School Fair Housing Legal Support Center & Clinic 315 S. Plymouth Court Chicago, Illinois 60604 Phone: 312.987.2397 | Fax: 312.427.9438 Email: fairhousingcenter@jmls.edu www.jmls.edu/fairhousing Fair Housing Legal Support Center & Clinic 315 S. Plymouth Court, Chicago, Illinois 60604 Oportunidad de Viviendas Equitativas El trabajo que proporciono la base para esta publicación fue financiado por una subvención del Departamento de Vivienda y Desarrollo Urbano (HUD) de los Estados Unidos. La sustancia y el contenido están dedicados al público en general. Los autores y quienes lo publican son los únicos responsables por el contenido, exactitud e interpretaciones expresadas en esta publicación. Dichas interpretaciones no reflejan la opinión del gobierno.