evidencia empírica sobre la predicción de crisis cambiarias

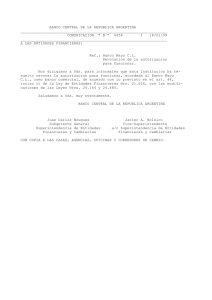

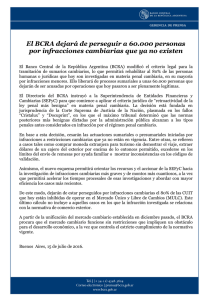

Anuncio