CANAL DE DISTRIBUCION Y COMERCIALIZACION PROPIO DEL

Anuncio

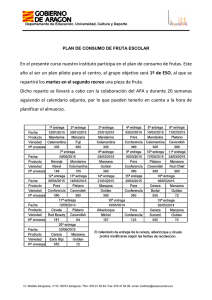

Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia CANAL DE DISTRIBUCION Y COMERCIALIZACION PROPIO DEL CLUSTER Relevamiento del canal HORECA Producto 3 Estudio de la competencia Agosto de 2014 Darío Orlando Fernández Soluciones Integrales de Mercado Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 1 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Índice Índice............................................................................................................................3 Marco institucional ......................................................................................................5 Distribuidores en CABA-GBA ........................................................................................7 Precios al canal HORECA...............................................................................................9 Estimación de mercado HORECA................................................................................11 Entrevistas con distribuidores ....................................................................................13 Apéndice 1 – Precios BIOMAC (08/2014)...................................................................15 Apéndice 2 – Precios FRESH STRAWBERRYS (08/2014) .............................................17 Apéndice 3 – Precios GERGAL (08/2014) ...................................................................19 Apéndice 4 – Precios HEINLEIN FOODS (08/2014) .....................................................21 Apéndice 5 – Precios TODO ALIMENTOS (08/2014)...................................................23 Apéndice 6 – Entrevista a Eduardo Pinto (Biomac) ...................................................25 Apéndice 7 – Entrevista a Pablo Antonio (Gergal).....................................................31 Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 3 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Marco institucional Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 5 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Distribuidores en CABA-GBA Metodología Para este capítulo del Relevamiento del canal HORECA se procedió a: Detectar y recopilar la información pública de los proveedores de fruta fina que operan en la región CABA-GBA Mantener entrevistas personales con funcionarios responsables de algunos distribuidores Hacer un ejercicio de “mystery shopping” simulando ser un potencial cliente. Distribuidores principales Los tres distribuidores principales que operan en la región CABA-GBA son Biomac, Gergal y Heilein Foods. Un cuarto distribuidor que trabaja bajo la denominación Fresh Strawberries, está ganando participación en los últimos años. Luego existen varios oferentes operando a través de los sitios de subasta de Internet. También hay productores que abastecen directamente al canal HORECA. Biomac SRL (sitio Web www.biomacweb.com) es una PyME exportadora creada por Stefan Hermansson en el año 2002 y especializada en la exportación de productos orgánicos. Actualmente también provee al mercado interno desde su planta ubicada en la localidad de Grand Bourg, Partido de Malvinas Argentinas, zona centro-norte del Gran Buenos Aires, a 36 Km de la Capital Federal. Productos: frutas finas congeladas, vegetales congelados y smoothies. Gergal S. A. (www.gergalberries.com) es una PyME familiar, presidida por el Sr. Jorge Antonio, fundada en 1989 para la producción de frutas finas con 8 ha en Arrecifes (a 200 Km de CABA) y 90 ha en Carmen de Patagones (a 937 Km de CABA). También es exportadora y distribuidora local para terceros, con planta Villa Martelli, Partido de Vicente López, zona norte del Gran Buenos Aires, a 17 Km del centro de la Capital Federal. Productos: frutas finas frescas y congeladas, elaborados de frutas finas. Presente en hipermercados. Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 7 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la demanda Distribuidores en CABA-GBA Heinlein Foods (www.heinleinfoods.com) es una unidad de negocios de la empresa de crédito Gruppe Heinlein GmbH SRL, establecida en 2006 y vinculada con Marítima Heinlein S. A. Originalmente se dedicó al desarrollo de alimentos congelados para exportación. Desde el año 2009 también provee al mercado interno. Cuenta con una planta en el Parque Industrial Pilar, Noroeste del Gran Buenos Aires, a 57 Km de la Capital Federal. Productos: frutas finas, vegetales, legumbres, pulpas y dulces congelados. Presente en hipermercados (Jumbo y Disco) con las marca Karinat y Parfait. Fresh Strawberrys (www.frutillasfrescas.com.ar) pertenece a Productos Gourmet SRL, empresa establecida en el 2008 por Viviana A. Pisera y Gabriel A. Ligori. Su actividad es la venta de productos frescos y congelados para gastronomía. Posee planta en Carapachay, Partido de Vicente López, zona Norte del Gran Buenos Aires, a 21 Km de la Capital Federal. Productos: frutas frescas, frutas finas congeladas y hongos. Todo Alimentos (www.todoalimentos.com.ar) es el nombre bajo el que opera Ricardo Héctor Pérez en sitios de subasta de Internet como Segunda Mano y OLX. Su rubro es la venta de múltiples productos alimenticios al por menor y para el canal HORECA. Posee depósito en la localidad de Munro, Partido de Vicente López, zona Norte del Gran Buenos Aires, a 20 Km del centro de la Capital Federal. Productos: frutos finas frescas y congeladas, dulces, salsas, conservas, hongos, carnes, embutidos, lácteos, productos de almacén y otros (total 1.500 ítems). Frutos de la Comarca (www.frutosdelacomarca.com.ar) produce y vende dulces y frutas finas congeladas por Internet bajo la marca Alma Patagonia. Actualmente pertenece a Sebastián Marcelo Salip y Andrea Graciela Herrera pero anteriormente estaba asociado el productor Roberto Marcelo Dal Zovo. CN1-IP02-P3 / Página 8 de 34 Darío Orlando Fernández Servicios Integrales de Mercado Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Precios al canal HORECA Para obtener los precios de los distribuidores identificados se procedió a enviarles una solicitud desde la cuenta admin@albertinoparrilla.com.ar que pertenece a un pequeño restaurante parrilla del barrio de Recoleta, CABA. La respuesta de Gergal y Heinlein Foods fue inmediata al igual que la de Todo Alimentos. En el caso de Biomac fue necesario insistir un par de veces e incluso telefónicamente. Fresh Strawberrys mostró recelo y demoró en brindar información. Frutos de la Comarca ni siquiera respondió. En los Apéndices 1 a 4 se copian las listas de precios recibidas por parte de Biomac, Gergal, Heinlein Foods y Todo Alimentos respectivamente. La siguiente compara los precios de estos distribuidores para varias frutas finas calidad IQF. Precios Frutas Finas calidad IQF – Región CABA-GBA – Agosto 2014 Expresados en $/Kg sin IVA Presentación Proveedor Bolsa 2,5 Kg Caja 5 Kg Caja 10 Kg Bolsa 13,5 Kg FRAMBUESA Biomac 84,50 Fresh Strawberrys 81,00 Gergal 83,90 Heinlein Foods Todo Alimentos 82,90 79,00 92,00 MORA Biomac 67,00 Fresh Strawberrys 65,00 Gergal 58,60 Heinlein Foods Todo Alimentos 57,60 49,60 47,04 68,00 Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 9 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la demanda Distribuidores en CABA-GBA Precios Frutas Finas calidad IQF – Región CABA-GBA – Agosto 2014 Expresados en $/Kg sin IVA Presentación Bolsa 2,5 Kg Proveedor Caja 4 y 5 Kg Caja 10 Kg Bolsa 12,5 y 13,5 Kg CASSIS Biomac Fresh Strawberrys 65,00 Gergal 64,50 Heinlein Foods 61,25 Todo Alimentos 63,50 80,00 ARANDANO Biomac 35,50 Fresh Strawberrys 40,00 Gergal 36,20 Heinlein Foods 37,20 35,00 Todo Alimentos 49,00 CORINTO Biomac Fresh Strawberrys 65,00 Gergal 64,50 Heinlein Foods 61,25 Todo Alimentos 63,50 49,00 MIX (frambuesa, mora, arándano, frutilla) Biomac 44,00 Fresh Strawberrys 65,00 Gergal 44,00 Heinlein Foods Todo Alimentos CN1-IP02-P3 / Página 10 de 34 45,00 46,50 65,00 Darío Orlando Fernández Servicios Integrales de Mercado 31,50 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Estimación de mercado HORECA No fue posible extrapolar la demanda del canal HORECA a partir de las encuestas a los establecimientos consumidores. Los distribuidores tampoco brindaron datos precisos acerca de sus ventas a este canal sino tan solo estimaciones porcentuales ligeras. Se decidió entonces analizar las importaciones y exportaciones a consumo de la Partida Arancelaria 0811.20.00.100A: Frambuesas, zarzamoras, moras, moras frambuesa y grosellas congeladas, sin cocer y sin adición de azúcar u otro edulcorante. Por lo tanto, esta partida no incluye frutillas ni arándanos congelados. Importaciones a consumo Posición 0811.20.00.100A Año 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 Valor FOB U$D 664.068,73 1.446.758,89 1.182.946,18 1.274.385,83 980.104,24 994.455,08 940.624,27 767.030,26 803.358,99 520.814,82 Peso Kg. 199.970,06 539.793,65 577.956,70 587.526,87 487.434,78 407.323,82 356.644,47 458.592,91 636.717,82 425.313,05 Exportaciones a consumo Posición 0811.20.00.100A Precio FOB U$S/Kg Año 3,32 2,68 2,05 2,17 2,01 2,44 2,64 1,67 1,26 1,22 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 Darío Orlando Fernández Servicios Integrales de Mercado Valor FOB U$D 7.415,17 87,04 686,00 173.035,48 279.385,67 672.280,31 590.242,95 472.829,50 438.838,03 264.253,53 Peso Kg. Precio FOB U$S/Kg 2.803,24 27,20 196,00 46.004,35 79.525,00 155.880,20 182.990,36 208.488,61 207.584,00 129.839,00 2,65 3,20 3,50 3,76 3,51 4,31 3,23 2,27 2,11 2,03 CN1-IP02-P3 / Página 11 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la demanda Estimación de mercado HORECA En el año 2006 el Ministerio de Agricultura Ganadería y Pesca de la Nación estimó una producción anual de 1.500 TN de frambuesa, 350 TN de mora y 180 TN de las diversas variedades de grosella (total ~2000 TN). El 90% (1.800 TN) de la cosecha se comercializarían como congelado. Ese mismo año se importaron 637 TN de los frutos congelados en cuestión, resultando así que su demanda total fue de ~2.400 TN. Otra estimación indicó que el 75% (~1800 TN) de dicho congelado se destinó a industria y por lo tanto la demanda total del canal HORECA en el año 2006 fue de ~600 TN. El Cluster estima que actualmente la producción de las frutas patagónicas está en el orden de 1.300 TN y aplicando un regla de tres simple llegamos a que: La demanda de frambuesa, mora y grosellas congeladas por parte del canal HORECA a nivel nacional es de 500 TN anuales llegando a más de 2.000 TN anuales si se incluyen frutilla y arándano. Según el INDEC, la participación de la región CABA-GBA en el consumo suntuario nacional es del 70%. Podemos decir que el consumo de frutas finas es de tipo suntuario y por lo tanto estimamos que: La demanda de frambuesa, mora y grosellas congeladas por parte del canal HORECA en la región CABA-GBA está en el orden de las 350 TN anuales llegando a más de 1.500 TN anuales si se incluyen frutilla y arándano. CN1-IP02-P3 / Página 12 de 34 Darío Orlando Fernández Servicios Integrales de Mercado Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Entrevistas con distribuidores Se mantuvieron entrevistas con el señor Eduardo Pinto, Gerente de Operaciones de Biomac SRL (ver Apéndice 5) y con el señor Pablo Antonio, Director de Gergal Berries S. A. (ver Apéndice 6). Las principales conclusiones de dichas entrevistas fueron las siguientes: Nota: Las conclusiones resultaron de un taller con los productores del Cluster (28 de agosto de 2014) luego de dar lectura a las trascripciones de las entrevistas. Se debe tener en cuenta que estas conclusiones se refieren a las declaraciones de los distribuidores y que las mismas no coinciden necesariamente con las opiniones de los productores. Las importaciones no están “cerradas”. Aunque con mayor dificultad que antes del 2013, los distribuidores siguen importando fruta fina congelada a la vez que se abastecen en el mercado local. Precio importado inferior al local. La frambuesa chilena IQF nacionalizada llegó a principio de temporada a la planta del distribuidor a razón de $35/Kg contra $50/Kg que se paga actualmente por las últimas disponibilidades de frambuesa de origen nacional. La razón principal de la compra local es la dificultad para importar y el agotamiento de la oferta chilena. [Debido a esta coyuntura, por primera vez los productores nacionales pudieron imponer precio sin el límite que históricamente les fijaba la oferta importada.] Financiamiento externo mejor que el interno. Los distribuidores consiguen financiamiento de sus proveedores chilenos a plazos y tasas mejores que las que negocian con los locales. [Un productor aclaró que, aunque a mayor tasa, la financiación local es en pesos mientras que la exterior es en dólares y por lo tanto esta afirmación de los distribuidores es discutible]. Particularmente Biomac está sufriendo dificultades financieras después de la fuerte inversión realizada para la construcción de su nueva planta. La entrega fraccionada no es necesariamente una ventaja. El distribuidor más grande –Biomac– tiene capacidad ociosa para la guarda en frío. Por esta razón no tiene mayor inconveniente en importar 20 Tn de una única vez, bajo buenas condiciones de financiación, en vez de comprar localmente el mismo total en varias partidas. Para Gergal la entrega fraccionada es una ventaja. Relación madura entre algunos proveedores y distribuidores. Al margen de las variaciones en las condiciones de importación, hasta cierto punto los Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 13 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la demanda Estimación de mercado HORECA distribuidores continúan comprando a determinados productores locales con los que han desarrollado una relación de mutuo beneficio durante años. Los distribuidores no le compran a los productores pequeños. Las causas son que los productores pequeños no tienen capacidad de frío, la heterogeneidad de su oferta en cuanto a calidad/precio y su falta de organización. Ante la falta de producto los distribuidores venden selectivamente. Cuando disminuyen las disponibilidades de producto los distribuidores no suben los precios excesivamente sino que limitan sus ventas a clientes habituales. Por lo tanto, los clientes pequeños o nuevos del canal HORECA enfrentan falta de producto. Tampoco se vende a heladerías y dulcerías pues estas compran en cantidades de 500 Kg a bajo precio y son atendidas directamente por los productores grandes desde origen. La calidad IQF chilena superior a la nacional. Al parecer de los distribuidores, la fruta chilena es de calidad superior a la nacional pero este no es un factor significativo en la decisión de compra del canal HORECA. La excepción es el arándano pues el que llega al mercado local es el descarte de su exportación en contra-estación a los mercados del hemisferio norte. Arándano y mix de berries tienen demanda instalada aunque elástica. La frambuesa resulta comparativamente cara y su demanda no crece. Otros berries no tienen demanda instalada. El distribuidor debe difundirlos y promoverlos para poder venderlos. Una estrategia es su inclusión dentro del mix de berries. No se dispone de crumble en el mercado local. El crumble deja más margen operativo. Mercado HORECA estancado o en baja. La baja demanda del canal HORECA no es específica de la fruta fina sino general por el decaimiento de la afluencia de comensales a los restaurantes debido a la suba inflacionaria de precios y la sensación de inseguridad reinante. Los distribuidores no cuestionan la eventual Plataforma Comercial del Cluster. Solo advierten que distribuir en Buenos Aires es mucho más complejo de lo que puede parecer y que están abiertos a algún modo de relación asociativa a determinar. CN1-IP02-P3 / Página 14 de 34 Darío Orlando Fernández Servicios Integrales de Mercado Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 1 – Precios BIOMAC (08/2014) Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 15 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 2 – Precios FRESH STRAWBERRYS (08/2014) Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 17 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 3 – Precios GERGAL (08/2014) TIPO FRUTA FRUTAS CONGELADAS ENTERAS (IQF) FRAMBUESAS MORAS ARÁNDANOS (Blueberries) FRUTILLAS MIXTO 1 (framb,mora,arand,frutilla,gros.verde) MIXTO 2 (framb,mora,arand,corinto y cassis) MIXTO 3 (frambuesa, aran, mora, frutilla, corinto, cassis) MIXTO P/ HELADERIAS (fsa, aran, mora, corin, cassis) MIX DE 4 BERRIES (fsa, aran, mora, frut) GROSELLA VERDE GROSELLA ROJA (Corinto) GROSELLA NEGRA (Cassis) MANZANA DAMASCO PULPA DE FRUTILLA PAPAYAS PIÑA FRUTAS CONGELADAS EN BLOCK FRAMBUESAS Entera Partida FRAMBUESAS BLOCK ARÁNDANOS BLOCK FRUTILLAS MANGO CUBETEADO PULPA DE MARACUYA SIN SEMILLA PULPA DE MARACUYA CON SEMILLA ARÁNDANOS DESHIDRATADOS MELON MORA BLOCK Darío Orlando Fernández Servicios Integrales de Mercado PRESENTACIÓN Caja x 5 Kg Caja x 10 Kg $ 83,90 x Kg $ 58,60 x Kg $ 37,20 x Kg $ 32,40 x Kg $ 56,90 x Kg $ 56,90 x Kg $ 50,20 x Kg $ 50,20 x Kg $ 45,00 x Kg $ 22,40 x Kg $ 64,50 x Kg $ 64,50 x Kg $ x kg $ x kg $ 27.90 x kg $ 45,00 x Kg $ 50,90 x Kg $ 82,90 x Kg $ 57,60 x Kg $ 36,20 x Kg $ 31,40 x Kg $ 55,90 x Kg $ 55,90 x Kg $ 49,20 x Kg $ 49,20 x Kg $ 44,00 x Kg $ 21,40 x Kg $63,50 x Kg $63,50 x Kg $ x kg $ x kg $ 26.90 x kg $ 44,00 x Kg $ 49,90 x Kg Caja x 5 Kg Caja x 10 Kg $ 72,40 x Kg $ x Kg $ 32,40 X Kg $ x Kg $ x Kg $ 122,00 x Kg $ 112,00 x Kg $ 152,90 x Kg $ 53,00 x Kg $ 51,40 x Kg $ 71,40 x Kg $ x Kg $ 31,40 x Kg $ x Kg $ x Kg $ 120,00 x Kg $ 110,00 x Kg $ 152,90 x Kg $ 52,00 x Kg $ 50,40 x Kg CN1-IP02-P3 / Página 19 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 4 – Precios HEINLEIN FOODS (08/2014) Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 21 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 5 – Precios TODO ALIMENTOS (08/2014) L I S T A 13 (FRUTOS ROJOS FRESCOS Y CONGELADOS-DULCES-SALSAS-CONSERVAS-HONGOS) 1/8/14 CONSULTE SI NECESITA RETIRAR DE DEPOSITO (EN MARTINEZ) T.E.: 4762-9577 Nextel: 784*5122 Mail: info@todoalimentos.com.ar Skype: pedidos@todoalimentos.com.ar ENTREGAS A DOMICILIO: CABA Y GBA ZONA NORTE (CONSULTAR) P E D I D O M I N I M O A D O M I C I L I O $ 350 Productos Congelados Precio Lista ($/Kg.) IQF Frambuesa x Kg * $ 92,00 IQF Frambuesa Amarilla x Kg * s/stock IQF Boysenberry/Mora x Kg * $ 68,00 IQF Blueberry/Arándano x Kg * $ 49,00 IQF Frutilla x Kg * $ 41,00 IQF Uva Espina/Grosella Verde x Kg * $ 59,00 IQF Cassis/Grosella Negra x Kg * $ 80,00 IQF Cereza c/carozo x Kg * $ 58,00 IQF Corinto/Grosella Colorada x Kg * s/stock IQF Mix de Berries Premium x Kg * $ 65,00 IQF MANGO cubeteado x Kg ** s/stock BLOCK Frambuesa x Kg * s/stock BLOCK Mora x Kg * s/stock Pulpa de ANANA congelada x Kg ** $ 60,00 Pulpa de FRUTILLA congelada x Kg ** $ 45,00 Pulpa de MARACUYA congelada s/semilla x Kg. ** $ 138,00 Pulpa de MARACUYA congelada c/semilla x Kg. ** $ 125,00 Pulpa de MANGO congelada x Kg ** $ 83,00 Pulpa de PAPAYA congelada x Kg ** $ 84,00 (*) Presentación en bolsas de 2.5 Kg y 5 Kg. y en cajas de 5 y 10 Kg. (**) Presentación bolsa x 1 Kg. Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 23 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 6 – Entrevista a Eduardo Pinto (Biomac) Trascripción de la entrevista con el Sr. Eduardo Pinto, Gerente de Operaciones de Biomac S.R.L. (Junio 2014) ¿Qué los motivó pasar de ser una empresa exportadora a ser distribuidores locales? La historia de Biomac es larga. La empresa la fundó Stefan con el objetivo de exportar frutillas orgánicas y otros productos orgánicos de la Argentina. Fue todo bien hasta que en el 2008 se cae el mercado internacional y por otro lado el aumento de los costos internos deja fuera de la góndola internacional a nuestros productos agropecuarios de exportación. La disyuntiva era cerrar o darle una vuelta de rosca a todo esto. Así que empezamos a proveer fruta de los proveedores que habíamos desarrollado para la exportación pero ahora para el mercado local. Ahí descubrimos que, si bien el mercado internacional se había desplomado para nosotros, el mercado interno demandaba producto de calidad Premium. El canal HORECA necesitaba reducir costos y en base a sus procesos de outsourcing estaban demandando más productos previamente procesados y congelados. Por otro lado Tradelink, cliente nuestro, estaba por cerrar sus operaciones en Argentina. Además, la crisis internacional del arándano del 2008 al 2009 y su boom en el orden nacional desde el 2010 a la fecha, también fortalecieron la decisión de avocarnos al mercado local. Así que decidimos saltar de escala y cambiar de tablero de juego para empezar a ser un actor importante en la distribución local de productos vegetales congelados y frescos. Montamos una planta en Pacheco que se terminó hace un año y medio. Hoy tenemos cámaras de frío de 100 posiciones, lavadoras, cintas de clasificación y un equipo logístico, administrativo y comercial que nos permiten operar localmente. Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 25 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 1 - Entrevista a Eduardo Pinto (Biomac) ¿Cómo se adaptaron al nuevo tablero? Antes la operatoria era simple. Todo lo manejábamos desde una oficina en Martínez y un depósito de congelados que servía de buffer para la exportación. Ahora cambió todo. Esto es el día a día. Desde comprar fruta y verdura de calidad, recibirla en la planta, acondicionarla, procesarla, tomar los pedidos, preparar las rutas logísticas, facturar, cobrar y sobre todo vivir en la Argentina de hoy. Nos ayudó mucho que Tradelink dejara de operar en Argentina. Ellos eran clientes nuestros y teníamos muy buena relación. A la hora de cerrar, mantenían una deuda con nosotros por fruta así que canjeamos la deuda por su cartera de clientes e incorporamos a parte de su equipo comercial. Como en toda compra de cartera de clientes, algo se pierde en el camino. Gergal, un competidor, contrató a un ex vendedor de Tradelink que se llevó parte de los clientes a Gergal. Pero nada grave. ¿En que estadio se encuentra hoy Biomac? Hacer la planta nueva fue un gran esfuerzo financiero. Por otro lado, tenemos una infraestructura que hay que solventar todos los meses y eso es muy costoso. A mi entender, la vimos venir pero medio tarde. Cuando terminamos la planta agarramos el final de los años buenos de la Argentina de este período. Ahora el mercado ya está estancado o en baja. La gente tiene miedo de salir a cenar por el tema de inseguridad. La inflación licua el poder adquisitivo de la gente y los restaurantes –con los sindicatos encima–, tienen que aumentar el precio de sus platos. Todo esto hace que la gente salga menos o si sale no come postre o entrada y ahí empieza el estancamiento del sector. No es solo mi opinión. Esto lo escucho todos los días al hablar con nuestros clientes. ¿Dentro de la operatoria de Biomac qué porcentaje representan los berries? Los berries representan casi el 40%. Si sacamos al arándano fresco en temporada, te diría que un 20% de la facturación total se la llevan los berries congelados. Dentro de los berries congelados, el arándano representa más de 60% del total. En síntesis, de berries patagónicos –frambuesa, mora, cassis y corinto– estamos en 8% a 10% del total. ¿Cómo se proveen de frambuesa, mora, cassis, corinto y grosella? En el caso de frambuesa y mora, en el 2013 importamos 4 veces en el orden de las 80TN. El resto lo compramos localmente en la Patagónica [Sistema MARIA, Aduana Nacional: primera importación de 17 TN a 2,13 USD/Kg FOB, otra dos juntas por un total de 47 TN a 2,58 USD/Kg FOB y una cuarta de 12 TN a 3,4 USD/Kg FOB, todas desde Chile]. CN1-IP02-P3 / Página 26 de 34 Darío Orlando Fernández Servicios Integrales de Mercado Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia ¿Tienen algún tipo de dificultad para importar? Sí. El años pasado y este se pusieron más complicadas las importaciones pero, como nosotros también exportamos, tenemos balanza positiva. Por otro lado tenemos una plantilla de empleados que supera la exigencia para ser PyME importadora. En efecto, importar es complicado pero se puede. Este año ya importamos en el primer semestre dos contenedores de 20 TN cada uno. ¿A qué precio, si lo puede informar, les queda a frambuesa Chilena nacionalizada? A ver… déjeme hacer cálculos. Estaría en el orden de los 35 $/Kg liberada y puesta en la planta. Hoy ese es nuestro costo de frambuesa importada. Otros como Gergal, tienen más problemas y estamos viendo que importen junto a nosotros o algo por el estilo. ¿De dónde se aprovisiona de fruta en el mercado nacional? En el caso de la frambuesa, mora, cassis, corinto y grosellas; mis proveedores nacionales son los productores grandes de la Comarca Andina del Paralelo 42: Nico Núñez nos vende lo que no usa ahora para la dulcería, y también le compramos a Emilio Luí, Adrión y otros. Todos productores que tienen equipos de frío para hacer un producto de calidad similar al chileno. Estos proveedores fueron desarrollados por años por nosotros cuando exportábamos toda o gran parte de su producción orgánica certificada a la Unión Europea. De aquel entonces nos quedó la buena relación y por eso les compramos. A fin de temporada estaba pagando unos 45 $/Kg y hoy lo poco que queda no baja de 50 $/kg. La entrega es fraccionada. Pagamos un anticipo y luego financiamos. ¿La entrega fraccionada y el financiamiento son ventajas del aprovisionamiento local frente a la importación? La entrega fraccionada local no es una ventaja competitiva a la hora de analizar ambas alternativas. Nosotros tenemos una sobrada capacidad de guarda en la nueva planta. El cuanto al financiamiento podría decir que es una desventaja pues conseguimos mejores condiciones con nuestros proveedores chilenos que con los locales. ¿Cómo ve la calidad nacional frente a la chilena? El IQF chileno es superior en calidad post cosecha, embalaje y porcentaje de fruta entera por caja. Pero la Heritage nuestra es imbatible. Igual los clientes no perciben esto. Para ellos es frambuesa y punto. Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 27 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 1 - Entrevista a Eduardo Pinto (Biomac) ¿Cómo se lleva con tu competencia comercial? Con Gergal bien. Ya nos conocemos. Están los roces de siempre pero no chocamos demasiado dado que nosotros también proveemos verdura fresca mientras que ellos se especializan más en el arándano. Heilein Foods o Karinat o Marítima Heilein son más complicados debido a que son una unidad de negocio de una marítima que tiene una espalda financiera muy grande. La verdad es que no sé cómo hacen para vender tan barato. Hay un tercero nuevo que está empezando a hacer ruido, un tal Fresh Strawberries. Sus precios son irrisorios. ¿Se aprovisiona de fruta que no sea de la Comarca Andina del Paralelo 42? Frambuesa nacional, solo de la Comarca. ¿Se aprovisiona o aprovisionó de fruta fina de productores pequeños? El año pasado nos comunicamos con el Cluster de Productores del Norte patagónico para analizar el tema de aprovisionamiento de fruta local y nos enviaron los contactos de las asociaciones y cooperativas. No avanzamos con este estrato porque les falta capacidad de congelamiento. Seguro que les podríamos comprar si estuviesen mejor organizados, manejasen precios competitivos y cumpliesen con nuestros requisitos de calidad. ¿Cómo ve el consumo de la fruta fina en el país? El arándano ya es un comodity. El mix de berries también. La frambuesa está muy cara y por ende no despega. El resto de los berries son muy específicos y no tienen alta demanda. Hay que salir a venderlos. ¿Quiere decir que la demanda está frenada debido al precio de origen? A mi criterio sí. La demanda de estos productos gourmet es inelástica hasta un cierto punto. Luego de ese umbral pasa a ser elástica como cualquier comodity. Baja el consumo si aumenta el precio. Creo que el umbral en frambuesa y otros berries patagónicos ya se superó. No tanto en el precio de aprovisionamiento porque si bien hay 10 $/Kg de diferencia entre la frambuesa chilena y la nacional, el tema es el precio al que llega al canal y al cliente final. Costear la distribución no es fácil. Son 40 sueldos, más gastos operativos, más impuestos, más capital de trabajo inmovilizado. Hoy nosotros estamos en una muy mala situación financiera que necesitamos resolver ya para poder seguir creciendo. ¿El mix de berries cómo lo arman? El mix que más se vende es el que tiene frutilla, arándano, frambuesa y mora. El siguiente es el de arándanos, frambuesa y mora. En la práctica el arándano subsidia al resto de los berries del mix. Por eso el arándano representa más de CN1-IP02-P3 / Página 28 de 34 Darío Orlando Fernández Servicios Integrales de Mercado Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia 60% del mix en peso. A 18 $/Kg del arándano frente a 34 o 45 $/Kg de los otros berries, hay diferencia y lo que todos hacemos es manejar la composición porcentual para poder ofrecer un mix en el orden de los 55 $/kg. ¿Cómo juega el arándano congelado en el mercado nacional de la fruta fina? El arándano se comporta deslealmente frente a la frambuesa y los otros berries patagónicos. El arándano congelado resulta más económico pero no porque sea un fruto más barato. Fíjese en el precio del arándano fresco y compárelo con el precio de la frambuesa fresca en el mercado internacional. El tema es que el arándano congelado es el descarte de la clasificación del fresco para exportación contra-estación. Para los productores exportadores, que a diferencia del pequeño productor son empresarios y financistas, el descarte es un costo hundido y por ende cualquier precio es mejor que cero. Imagínese: la fruta está cosechada, se clasificó la fruta y esta no dio el tamaño. Esa fruta queda acá porque nuestro arándano congelado no compite internacionalmente en precio. En síntesis, el arándano juega deslealmente contra la frambuesa. La gente consume arándano porque hay marketing acerca de sus capacidades funcionales y porque es económico. Con un arándano a 35 $/Kg frente a 82 $/Kg de la frambuesa, un restaurante común, del montón, no lo piensa dos veces: la copa helada es de arándanos o a lo sumo de mix a 55 $/kg. Es raro ver frambuesa en un restaurante común que no vaya acompañada por arándano. ¿Cómo ve el futuro de la fruta fina en la Argentina? Depende de cómo se desenvuelva la economía nacional en un año electoral. A mi criterio, con un dólar a 15 $/USD, la fruta fina nacional va a quedar al mismo precio que la chilena. Eso estará bueno para los productores nacionales pero sólo hasta que los costos se ajusten –dos o tres años– por efecto de la inflación y las paritarias, dejando nuevamente sin competitividad a la producción local. Va a ser como el periodo 2003-2008 pero esta vez más corto. Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 29 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 7 – Entrevista a Pablo Antonio (Gergal) Trascripción de la entrevista llevada a cabo con Pablo Antonio, Director de la firma Gergal Berries S. A. (junio 2014). ¿Cómo se provee de fruta fina? Actualmente produzco y compro arándanos a nivel nacional. Frambuesa, mora, cassis, corinto y grosella compro nacional e importo lo que me dejan. El año pasado pude importar en dos oportunidades [Sistema MARIA de la Aduana Nacional: primera importación de 24 TN a 1,68 USD/Kg FOB y otra de 12 TN a 1,83 USD/Kg FOB, ambas de Chile]. Este año estamos cerrando una importación de 6 TN y se nos está complicando muchísimo por las trabas a la importación. Este año nuestra idea era importar dos contenedores de 20 TN cada uno, es decir 40 TN pero por como viene la mano, solo vamos a poder entrar un parcial de uno de ellos. ¿De dónde se aprovisiona de fruta fina en el mercado nacional? En el caso de la frambuesa, mora, cassis, corinto y grosella mis proveedores nacionales son los productores medianos de la Comarca Andina del Paralelo 42: Mirko Szudruk, Damián Silva, Federico Vercelli, Lalo Danis y otros. Todos productores que tienen un equipamiento mínimo como para congelar en sus propias chacras. Sus entregas son fraccionadas, guardan en sus cámaras y me van mandando fruta hasta mediados de año cuando apagan sus cámaras. Los pagos son diferidos, normalmente uno a 30 días o adelantado con el que financian parte de la cosecha y el saldo a 60 y 180 días. La logística desde el sur a Gran Buenos Aires la realizan con transportes súper congelados tercerizados. Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 31 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 1 - Entrevista a Eduardo Pinto (Biomac) ¿La entrega fraccionada y el financiamiento son ventajas del aprovisionamiento local frente a la importación? En el caso de la entrega fraccionado sí. En el caso de la financiación no ya que nuestros proveedores tradicionales de fruta de Chile también nos financian y hasta podría decir que en mejores condiciones que los locales. Lo interesante de Chile es que podemos importar crumble que acá no se consigue. El crumble deja más margen operativo. ¿Cómo ve la calidad nacional frente a la chilena? El IQF chileno es superior en calidad pero los clientes no perciben la diferencia. ¿Cómo se lleva con su competencia comercial? Antes estábamos nosotros solos. Luego Tradelink. Ellos se fueron y nosotros tomamos parte de su cartera de clientes al incorporar a un vendedor que era de ellos. El resto de la cartera pasó a Biomac. También están los chicos de Karinat, subsidiada por Marítima Heinlein. Otro que está haciendo algo de ruido, nuevo también, es Freshberries. Mucho no te puedo decir, nos llevamos bien. También tenemos a los productores grandes de la Comarca que venden directo y en gran cantidad a heladerías y a elaboradores industriales que no pueden importar. Estos clientes son de volúmenes de 500 kilos a precio bajo y por ende poco interesantes cuando falta fruta en el mercado. ¿Se aprovisiona de otro lugar que no sea la Comarca Andina del Paralelo 42? En algún momento compré fruta congelada en el Alto Valle y fruta fresca en la Provincia de Buenos Aires pero la mayoría de nuestra fruta fina nacional la compro en la Comarca. Entiendo que usted también es productor de fruta fina y que estuvo por instalar una planta de congelado en El Hoyo. ¿Alguna vez pensó en producir frambuesa, moras y grosellas en el sur? Hace poco tiempo compramos un campo en Carmen de Patagones, frente a la Ciudad de Viedma. Ahí estamos por plantar frambuesa y mora. En El Hoyo tenemos proveedores que llevó años desarrollar y preferimos hacer negocios juntos en donde ganemos los dos. ¿Se aprovisiona o aprovisionó de fruta fina de productores pequeños? Lo intentamos pero con la cooperativa del Paralelo 42 no se pudo lograr lo que queríamos. Primero les pedíamos a los productores pequeños que entregasen fruta en la cooperativa y medio como que no querían. Luego nosotros hicimos acuerdos con la Cooperativa para que el cliente fuéramos nosotros y tampoco CN1-IP02-P3 / Página 32 de 34 Darío Orlando Fernández Servicios Integrales de Mercado Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia tuvimos muy buenos resultados. Actualmente no podemos comprar a ese estrato de productores por falta de capacidad de frío local. Aunque en realidad la capacidad está, el problema es otro… Entendemos que con las cámaras que va a instalar el Cluster, un lechero que recolecte fruta y una cooperativa “funcionando”, podríamos perfectamente comercializar fruta de los pequeños productores. Siempre pensamos en congelado al referimos a la fruta fina de la Patagonia. ¿Y el fresco? ¿Tiene potencial y factibilidad logística? Si yo dispongo de cierta cantidad de kilos de freso por semana puesto en mi planta de Buenos Aires, con a lo sumo 3 días de post cosecha, perfectamente podríamos comercializar fruta fina fresca en nuestros clientes de fresco. El tema es que a mi entender, consolidar la oferta homogénea en calidad de fruta fresca para enviar a 1600 kilómetros de distancia no es tarea fácil. ¡Es un desafío enorme pero mercado hay! ¿Cómo ve el consumo de la fruta fina en el país? La frambuesa ya está instalada en el consumo del estrato social medio-alto y en el canal que nosotros manejamos, el HORECA. En este canal hay una demanda insatisfecha importante. Hoy, si el cluster pudiese proveerme 150 TN más, nosotros ya las tenemos vendidas. La tendencia a futuro es difícil de predecir. Por un lado tenemos demanda insatisfecha, por otro lado están las importaciones “complicadas”, por decirlo de algún modo. Además juega el comportamiento de los productores que no plantan más por miedo a que se abran nuevamente las importaciones en el 2015. Resultado: mercado estancado en lo que se produce localmente y en lo que me dejan importar. Si no hay previsión en la oferta es difícil invertir en desarrollar demanda. No hay previsión de venta, no hay margen de maniobra, no se puede ver claro qué va a deparar el futuro. ¿Cómo maneja la falta de oferta? ¿Subiendo los precios? Es un tema difícil. A nuestros clientes de siempre no podemos dejarlos sin fruta desde agosto en adelante. Tampoco podemos subirles el precio a las nubes por falta de oferta o stock. Así que tratamos de hacer lo que se puede y los pedidos de los clientes nuevos con frambuesa, mora, cassis y demás no los atendemos. ¿Qué opina acerca del proyecto de plataforma comercial propia del Cluster? Se lo digo como productor, la idea que están teniendo es fenomenal. Que el productor pueda comercializar por sí mismo su producción directo en el mercado es una sabia decisión. Se lo digo yo que si bien van a ser competencia mía yo también fui productor y luego comercializador. Darío Orlando Fernández Servicios Integrales de Mercado CN1-IP02-P3 / Página 33 de 34 Canal de comercialización y distribución propio del cluster Relevamiento del canal HORECA - Estudio de la competencia Apéndice 1 - Entrevista a Eduardo Pinto (Biomac) Pero, siempre hay un pero, bancar una plataforma comercial en Buenos Aires no es fácil. La infraestructura te mata. Dejo abierta la puerta a una posible relación en donde ganemos las dos partes por igual, entre los productores del cluster interesados y Gergal, para hacer algo de manera conjunta en Buenos Aires. CN1-IP02-P3 / Página 34 de 34 Darío Orlando Fernández Servicios Integrales de Mercado