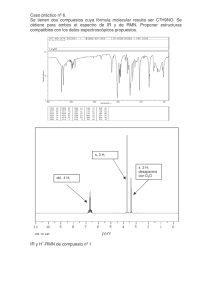

Servicios Empresariales - Ministerio de Ciencia, Tecnología e

Anuncio