Anuncio

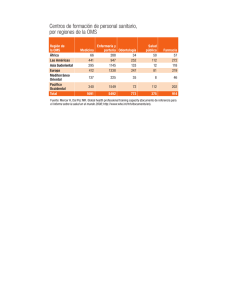

BIENVENIDOS AL WEBINAR: TENDENCIAS EN COMPENSACIONES Y BENEFICIOS PARA LATINOAMÉRICA 12 DE NOVIEMBRE, 2014 ¡Estamos listos! Iniciaremos el evento en el siguiente horario: Cd de México: 9:00 am Bogotá: 10:00 am Lima: 10:00 am Santiago: 12:00 pm Buenos Aires: 12:00 pm ¡Únete a la conversación sobre este webinar en Twitter! Síguenos en @MercerLatam @MercerLatam Nuestros conferencistas de hoy Javier Tabakman LATAM Talent Leader javier.tabakman@mercer.com +54 11 4000 0909 Buenos Aires Ana Velázquez IS Regional Manager - LA C&B CoE Leader ana.velazquez@mercer.com +52 55 5999 1965 Cd. de México MERCER Noviembre 12, 2014 2 @MercerLatam Agenda Contenido del día de hoy 1. Visión General de Latinoamérica 2. Comparación y Contraste 3. Puntos a Destacar 4. Sesión de preguntas y respuestas MERCER Noviembre 12, 2014 3 1. VISIÓN GENERAL DE LATINOAMÉRICA Noviembre 12, 2014 4 @MercerLatam Visión General PIB Global Proyecciones de Crecimiento País 2012 2013 2014 2015 (F) Mundo 3.4% 3.3% 3.3% 3.8% Países desarrollados 1.2% 1.4% 1.8% 2.3% -0.3% 0.2% 1.4% 1.8% China 7.7% 7.7% 7.4% 7.1% India 4.7% 5.0% 5.6% 6.4% Argentina 0.9% 2.9% -1.7% -1.5% Brasil 1.0% 2.5% 0.3% 1.4% Chile 5.5% 4.2% 2.0% 3.3% Colombia 4.0% 4.7% 4.8% 4.5% Ecuador 5.1% 4.5% 4.0% 4.0% México 4.0% 1.1% 2.4% 3.5% Perú 6.0% 5.8% 3.6% 5.1% Venezuela 5.6% 1.3% -3.0% -1.0% Unión Europea Fuente : “International Monetary Fund, World Economic Outlook Database”, Octubre 2014 MERCER Noviembre 12, 2014 5 @MercerLatam Visión General PIB LATAM Proyecciones de Crecimiento 10% 8% Argentina 6% Brazil 4% Chile 2% Colombia 0% 2011 2012 2013 -2% 2014 2015 Mexico Venezuela -4% De acuerdo a datos y estimaciones oficiales del FMI, Argentina es el país que menos crece en la región desde 2012. Entre ese año y 2015 el PIB aumentaría sólo 0.5 ; incluso sería superado por Venezuela. Fuente : “International Monetary Fund, World Economic Outlook Database”, Octubre 2014 MERCER Noviembre 12, 2014 6 @MercerLatam Visión General de Latinoamérica Indicadores Económicos – Octubre 2014 País Incremento Salarial PIB Inflación Desempleo 2013 2014 2015 (F) 2013 2014 2015 (F) 2013 2014 2015 (F) 2013 2014 2015 (F) Argentina 27.0% 30.0% 30.0% 2.9% -1.5% N/A 11.9% 10%* N/A 7.2% 7.5% N/A Brasil 7.7% 7.9% 8.5% 2.3% 0.3% 1.0% 5.7% 6.3% 5.9% 5.4% 6.8% N/A Chile 5.0% 5.5% 4.8% 4.2% 2.0% 3.3% 2.4% 4.2% 3.0% 5.7% 6.1% N/A Colombia 4.6% 4.7% 4.7% 4.3% 4.6% 4.5% 1.9% 3.0% 3.0% 9.6% 9.3% 9.5% México 4.6% 4.9% 5.0% 1.1% 2.3% 3.5% 4.0% 3.8% 3.6% 4.9% 5.0% N/A Perú 5.7% 5.5% 5.4% 5.0% 4.2% 5.2% 2.9% 2.9% 2.8% 5.9% 6.4% 6.2% Venezuela 32.3% 40.6% 46.4% 1.5% 4.0% .6% 56.2% 65% 65-70% 9.0% 9.0% N/A N/A: Información no disponible *Argentina Inflación 2014: 34% Fuente: Economistas Privados (F): Pronóstico Fuente: Mercer Latin America Economic Trends , Octubre 2014 MERCER Noviembre 12, 2014 7 @MercerLatam Temas Clave en Latinoamérica. Indicadores Económicos y Políticos. Argentina: Niveles de inflación cerca de 40%, fuertes problemas políticos, devaluación de la moneda, control de divisas, conflictos entre el gobierno y los sindicatos. A pesar de no cumplir con los crecimientos esperados sigue siendo la economía Brasil: más fuerte de la región, debilitamiento de la moneda, año de elecciones. Mayores niveles de inversión recibida de América Latina. Alto nivel de inflación esperado Chile: Colombia: México: Perú: Venezuela: MERCER Restricción de proyectos mineros debido a la baja mundial del precio del cobre y altos costos de producción. Desaceleración del PBI y alza de inflación. Casi pleno empleo. Reformas por venir.. Crecimiento sostenido del PIB, la alta tasa de desempleo se está controlando, escasez de mano de obra calificada en ciertos sectores de la economía, la reforma fiscal, economía estable. Reformas estructurales aprobadas, tasa de inflación baja, devaluación controlada, los aumentos salariales un punto por arriba de inflación, estabilidad económica y política a pesar de los temas de seguridad que siguen sin superarse, lo que ha mermado el “MEMO”.. Desaceleración Económica, medidas del gobierno para reactivar la economia e incrementar poder adquisitivo, desarrollo de multilatinas locales con presencia global y regional,, guerra por el talento, estancamiento del sector minero. Niveles de inflación altos, problemas políticos, ambiente incierto para la inversión, dos y hasta tres aumentos salariales, escasez de productos, devaluación de la moneda descontrolada, Caída del precio del petróleo venezolano.. Noviembre 12, 2014 8 8 @MercerLatam Visión General de Latinoamérica Inversión Extranjera en la Región. 120% 100% 80% 60% 40% 20% 0% Europe United States Latin America Canada Japan Unknown Other Brazil 46% 14% 15% 2% 5% 16% 3% México 54% 32% 0% 3% 4% 5% 1% Colombia 36% 18% 30% 2% 0% 14% 0% Fuente:Cepal.org MERCER Noviembre 12, 2014 9 @MercerLatam Visión General de Latinoamérica Inversión Extranjera en la Región. 2010 Argentina México Perú Venezuela 23.027 8.455 1.849 65.272 23.444 13.405 6.746 9.082 66.660 15.373 2013 12.116 48.506 Chile 2012 10.720 11.333 Brasil Colombia 2011 28.542 15.529 23.009 8.233 20.258 16.772 38.286 17.628 12.240 3.778 64.046 3.216 10.172 7.040 Fuente:Cepal.org Montos en Millones de USD MERCER Noviembre 12, 2014 10 10 @MercerLatam Brechas de talento significativas esperadas para el 2020 y más allá Países en donde no existe una tendencia de escasez de talento, la empleabilidad es el reto Alta tendencia de escasez de talento Tendencia de escasez de talento Baja o nula escasez de talento Reto alto de empleabilidad Reto medio de empleabilidad Tendencias de las brechas de talento 2010-20 2010-30 Fuente: The Boston Consulting Group analysis MERCER Noviembre 12, 2014 11 11 @MercerLatam Características de los Mercados Emergentes Tendencias en común Rápido crecimiento económico Globalización Fuerte Lucha por el Talento Urbanización Clase Media en Expansión MERCER Mayor movilidad de fuerza de trabajo Noviembre 12, 2014 12 2. COMPARACIÓN Y CONTRASTE MERCER Noviembre 12, 2014 13 @MercerLatam Incrementos Salariales Garantizados por año País # de incrementos otorgados Período Argentina 2 1er semestre (Mar – Abr) y 2do semestre (Sep – Oct) Brasil 1* 1er/ 2do semestre (Varias) Chile 1 1er semestre (Mar – Abr) Colombia 1 1er semestre (Ene – Abr) México 1 1er semestre (Ene – Abr) Perú 1 1er semestre (Ene – Abr) Venezuela 2 1er semestre (Mar – Abr) and 2do semestre (Sept - Oct) *Algunas empresas otorgan dos o más aumentos de sueldo por cada año debido a los acuerdos sindicales Fuente: Encuestas de Remuneración Total 2014 MERCER Noviembre 12, 2014 14 14 @MercerLatam Incrementos Salariales - 2014 Información actual Vs. Incremento Planeado Información Actual de Incrementos (Promedio) Salario Anual Estimaciones de Incrementos Salariales Incrementos Otorgados 40.6% 30.0% 27.0% 32.3% 7.9% 7.7% Argentina Brasil 5.5% 5.0% Chile 4.7% 4.6% Colombia 4.9% 4.6% México 5.5% 5.7% Perú Venezuela Fuente: Encuestas de Remuneración Total 2014 MERCER Noviembre 12, 2014 15 15 @MercerLatam Incentivos de Corto Plazo en Latinoamérica % de Incentivos Target y Reales del Salario Base Anual Argentina Target Director General Directores Gerentes Sr. Gerentes 32% 25% Real 30% 25% 20% 18% 15% 14% Brasil Target 40% Colombia Chile Real 38% 29% 25% Target 33% 26% Real 29% México Target Real Target Real 32% 30% 35% 33% 24% 25% 21% 25% 22% Perú Target 30% 24% Venezuela Real 31% 20% Target Real 31% 23% 28% 20% 21% 18% 21% 19% 18% 16% 18% 15% 19% 16% 20% 16% 17% 13% 17% 14% 15%13% 15% 13% 16% 16% 12% Fuente: Encuestas de Remuneración Total 2014, Mediana MERCER Noviembre 12, 2014 16 16 13% @MercerLatam Incentivos de Largo Plazo en Latinoamérica Brasil y México con los más altos niveles de ILP Target- Promedio 24% CEO/Presidente 96% 97% 60% Perú México Brasil Arg. 2013 2013 2013 2013 20% 24% 58% 61% 69% VP 12% 21% 48% 41% 38% Directores 12% 0 20 40 60 80 100 120 % de Sueldo Base MERCER 14 November 2014 Col. 2013 @MercerLatam Incentivos de Largo Plazo en Latinoamérica Vehículos para otorgamiento de ILP 67% Tipo de Plan Argentina Brasil Colombia México Perú 58% Stock Options 23% 28% 53% 26% 40% 82% Restricted Stock 53% 25% 65% 18% 20% - 19% 12% 15% 10% 25% 7% 12% 36% 20% - 4% 12% 5% 10% 73% 59% Performance Shares Long Term Bonus Phantom Stock MERCER 14 November 2014 18 @MercerLatam Una Mirada General Contexto de Compensación Ejecutiva en LATAM México Colombia • Pagos discrecionales en disminución • Alta diferenciación de pago entre CEO y el resto de los ejecutivos. • La mitad del pago está atado al desempeño • Cada vez es más uso de Incentivos de Largo Plazo • Énfasis en Compensación Variable en Incentivos de Corto Plazo. • Pagos variables usualmente están vinculados a desempeño financiero como EBITDA. • Cerca del 20% a 30% del pago esta atado al desempeño Perú Brasil • Incrementos de pago por encima de la inflación • Planes de repartición de utilidades son obligatorios (se establece un techo máximo de 18 salarios mensuales) • La métricas mas comunes utilizadas en los planes de compensación variable son de rentabilidad, como el EBITDA y el EBIT • Incremento de los incentivos de largo plazo; Incentivos de Corto Plazo ahora son utilizados para el resto de la organización • La mitad del pago esta atado al desempeño Argentina Chile • Posee los mejores salarios ejecutivos en la región. • Los incentivos de largo plazo no son prevalentes en la región pero ésta está aumentando. • Muchos ejecutivos en el nivel ejecutivo. MERCER Noviembre 12, 2014 • Incremento en salario básico son altos dado incrementos en la inflación. • Incentivos de Largo Plazo se mantienen estables , pero el énfasis en los incentivos de corto plazo se mantiene aunque las empresas buscan alternativas de pago fuera del país. • Cerca de la mitad del pago esta atado al desempeño. 19 @MercerLatam Clasificación Salarial - Efectivo Total Directores $271.018.00 $265.060.00 $204.004.00 $201.195.00 $193.491.00 $169.547.93 $150.047.58 1st Brasil 2nd Chile 3rd Colombia Perú México Argentina Venezuela Medida Estadística Considerada: Mediana Fuente: TRS 2014; Los datos se convierten a USD utilizando el método de conversión de 2014 Julio-Septiembre Venezuela T.C. SICAD I : 12(Bs./US$) Argentina T.C. 8.60 (ARS/US$) MERCER Noviembre 12, 2014 20 20 @MercerLatam Clasificación Salarial - Efectivo Total Gerentes $101.167.50 $98,900.00 $90.010.01 $87.315.50 $76.578.96 $70.565.00 $60.565.96 1st Brasil 2nd Chile 3rd Perú Colombia Argentina México Venezuela Medida Estadística Considerada: Mediana Fuente: TRS 2014; Los datos se convierten a USD utilizando el método de conversión de 2014 Julio-Septiembre Venezuela T.C. SICAD I : 12 (Bs./US$) Argentina T.C. 8.60 (ARS/US$) MERCER Noviembre 12, 2014 21 21 @MercerLatam Salario Mínimo mensual (USD) $435 $390 $360 $326 $268 $161 $85 Argentina Chile Brazil Perú México Venezuela Colombia Fuente: Bancos Centrales MERCER Noviembre 12, 2014 22 22 @MercerLatam Clasificación Salarial Efectivo Total y Costo de Vida Gerentes 140.000 Costo de Vida Comp3 246 120.000 100.000 80.000 60.000 122 100 100 110 104 116 96 40.000 20.000 0 Brasil Chile Panamá Perú Colombia Argentina Fuente: TRS 2014 y el Índice de Costos de Vida Edición Septiembre 2014, Promedio con Promedio. Base Panamá. Los datos se convierten a USD - Agrupación IPE Nivel: 53-59. La mediana de los datos del mercado MERCER October 24, 2014 México Venezuela 240 220 200 180 160 140 120 100 80 60 40 20 0 @MercerLatam Análisis del Poder de Compra IPE 57 (GERENTE) IPE 42 (TECN/OPER.) Diferenci a en ranking País Ranking # de Canastas Ranking # de Canastas UAE 1 5.3 22 7.4 (-21) Chile 4 4.1 34 4.4 (-30) Suiza 8 3.5 1 17.9 7 Colombia 16 3.0 50 3.3 (-34) Brasil 17 3.0 49 3.3 (-32) Perú 18 3.0 47 3.4 (-29) México 24 2.7 46 3.4 (-22) Argentina 39 2.3 32 4.7 7 Fuente: “International Geographical Salary Differentials, Mercer 2014” -El #de Canastas se refiere a la cantidad de bienes de servicios de una persona puede pagar por un producto/servicio en común para cada nivel. El ingreso neto (después de impuestos y deducciones sociales) de cada país, ajustado por el costo de vida relativo, determina el poder adquisitivo internacional. MERCER Noviembre 12, 2014 24 @MercerLatam ¿Cuán achatadas son las pirámides organizacionales de los países? Relación entre el nivel salarial bruto de un IPE 57 vs. un IPE 42 Fuente: International Geographical Salary Differentials 2014 – COMP3 (Gross: before taxes y deductions) MERCER Noviembre 12, 2014 Chile ocupa la posición 65 de 75 en el ranking. Colombia se ubica en la posición 70 y Perú en la posición 71. Francia ocupa la posición 13 a sólo una vez de Noruega que es el número 1. Este nuevo análisis acentúa el hecho de que la madurez de en materia de compensaciones en comparación con los países de Europa todavía no se consigue. 25 @MercerLatam Diferenciales por Género Compensación en Hombres vs. Compensación en Mujeres CEO Argentina Brasil Directores 9% 5% 3% 13% 16% 18% 2% 11% 6% 9% 2% Gerentes 16% 5% 19% México Perú 15% 3% Chile Colombia Gerentes Sr. 18% 14% 8% 13% 13% 8% 9% 2% Fuente: Encuestas de Remuneración Total 2013 MERCER Noviembre 12, 2014 26 26 @MercerLatam Prevalencia de Beneficios Planes de Retiro Argentina 16% Brasil Seguro de Vida 66% 63% Seguro de Gastos Médicos 95% 95% 100% Auto Asignado 70% 75% Chile 8% 84% 86% 59% Colombia 4% 82% 89% 59% México 41% 97% 92% Perú 3% 100% 95% Venezuela 7% 98% 95% 83% 59% 74% Fuente: Encuestas de Remuneración Total 2014 MERCER Noviembre 12, 2014 27 27 @MercerLatam Automóvil asignado – prevalencia por nivel Directores Generales Argentina 78% Brasil 80% Chile Colombia 69% 77% México Perú Venezuela Directores Gerentes Sr. 79% 82% 66% 75% 83% 59% 72% Gerentes 73% 59% 74% 57% 59% 60% 81% 60% 67% 47% 53% 78% 57% 47% 74% 50% 39% Fuente: Encuestas de Remuneración Total 2014 MERCER Noviembre 12, 2014 28 @MercerLatam Indicadores clave de movilidad en Latinoamérica Tendencias de asignaciones internacionales. • Aumento de las asignaciones a corto plazo • Segmentación de Políticas • Prevalencia en el enfoque de compensación del país de origen. • Incremento en el enfoque Local Plus • En la medida de lo posible, administración de pago dividido (split pay) • No se aplican los índices de COL negativos. • Ayuda de Educación como rubro prevalente • Vivienda es donde más excepciones se otorgan • Programa de administración de movilidad global – Coeficientes de acuerdo al numero de empleados. • Evaluación de asignaciones: estrategias regionales, de desarrollo, etc. • Vínculo entre las asignaciones y los planes de carrera creciendo importantemente Fuente: Worldwide Survey of International Assignment Policies & Practices 2012 MERCER 29 29 3. PUNTOS A DESTACAR MERCER Noviembre 12, 2014 30 @MercerLatam Contexto de Compensación y Beneficios Nuevos Retos y Oportunidades • Bono de contratación para habilidades críticas. • Incremento de las asignaciones internacionales o locales. • Los incrementos salariales superan la inflación, excepto en los países con alta inflación. • Los pagos del bono en crecimiento y se extienden hasta los niveles más bajos. • Programas de incentivos a largo plazo en crecimiento en relación a la prevalencia, elegibilidad, y adjudicación. • Comprensión y apreciación de los beneficios cada vez mayor; las empresas invierten más en estrategias de comunicación. • Escasez de talento continua – RH en busca de nuevas y diferentes fuentes de talento. MERCER Noviembre 12, 2014 31 @MercerLatam Contexto en Recursos Humanos Nuevas Prioridades... Enfoque en hechos concretos Redefiniendo “El negocio” MERCER Decisiones en tiempo real Mantener empleados comprometidos Noviembre 12, 2014 Evaluar el talento correcto Ser apasionado en relación al liderazgo. 32 32 ¿PREGUNTAS? MERCER Noviembre 12, 2014 33 @MercerLatam ¿Preguntas? Ana Velázquez IS Regional Manager - LA C&B CoE Leader ana.velazquez@mercer.com +52 55 59991965 ¡Envíanos tus preguntas! Por favor escribe tus preguntas en la sección P&R de la barra de herramientas. • Para enviar una pregunta mientras te encuentres en modo de pantalla completa, utiliza el botón P&R en la parte superior de la pantalla. • Para enviar una pregunta mientras te encuentres en modo de media-pantalla, utiliza el P&R del panel ubicado en la parte inferior derecha de la pantalla. Javier Tabakman LATAM Talent Leader javier.tabakman@mercer.com +54 11 4000 0909 DA CLICK AQUÍ PARA PREGUNTAR A “TODOS LOS PANELISTAS” Tus comentarios son muy importantes. Un formulario de comentarios se abrirá en una nueva ventana en cuanto el webinar haya terminado. Por favor, llénalo y envíalo para poder seguir mejorando. ¿Ya nos sigues en redes sociales? Mercer Latinoamérica MERCER Noviembre 12, 2014 MercerLatam @MercerLatam 34 MERCER Noviembre 12, 2014 35