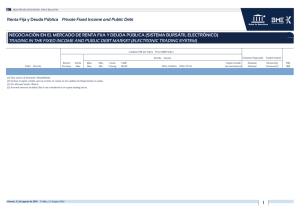

trading - xDirect

Anuncio