Tipo de cambio real y crecimiento

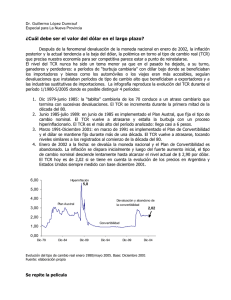

Anuncio