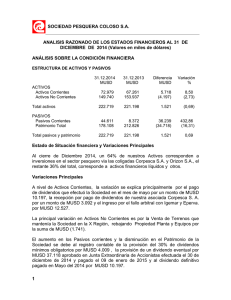

1 - Techpack

Anuncio