Medidas urgentes para garantizar la estabilidad financiera

Anuncio

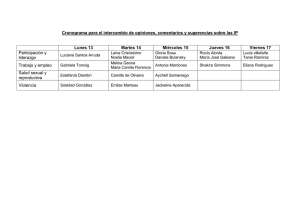

Spain Julio 2013 simmons-simmons.com Indice El Déficit Tarifario Medidas urgentes para garantizar la estabilidad financiera del sistema eléctrico1 NOVEDADES LEGISLATIVAS Nuevos desarrollos normativos de la CNMV 3 CONCURSAL Leasing en el concurso La Cesión de créditos: Derecho de voto de los cesionarios de créditos en la Junta de Acreedores 4 CIVIL – CONTRACTUAL El retracto de créditos litigiosos. A 10 de mayo de 2013, la factura del desajuste asciende a más de 26.000 millones de euros. A pesar de las numerosas modificaciones legislativas que se han introducido en los últimos años para atajar el problema, ninguna de ellas ha resultado suficientemente efectiva. 6 PROTECCIÓN DE DATOS El constante desajuste entre gastos e ingresos–Déficit Tarifario-, que se viene generando en la última década en el sistema eléctrico, ha llegado a una situación prácticamente insostenible. La protección de datos en la transmisión de carteras de deudores ¿Pueden los buscadores web cancelar datos contenidos en webs que indexan? 7 Contactos de la oficina de Madrid Con el Real Decreto-ley 9/2013, el Ejecutivo trata de instaurar las bases definitivas que lleven a la estabilidad del sistema mediante el equilibrio entre costes e ingresos, todo ello a través de la imposición de cargas económicas y ajustes que afectan a todos los agentes intervinientes en el sistema eléctrico: productores, distribuidores, transportistas, consumidores y contribuyentes (a través de los Presupuestos Generales del Estado). El principio básico entorno al que gira y en el que se fundamenta este Real Decreto-ley 9/2013, es “la necesaria y urgente reducción de costes del sistema”. Sin perjuicio de que todas las actividades, ya sean reguladas o no, han sufrido modificaciones que van a afectar de algún modo en la cuenta de los costes del sistema, cabría hacer especial mención, como viene siendo habitual en los últimos años, a la retribución de la producción de energía eléctrica mediante la utilización de tecnologías que aprovechan las energías renovables. La retribución a la que tenían derecho los productores de este tipo de energías, ha sido señalada desde hace varios años, como la principal responsable del incremento descontrolado del Déficit Tarifario. Así, quedan expresamente derogadas dos normas fundamentales que han regulado el régimen retributivo de dichas instalaciones en estos años: el Real Decreto 661/2007 y el Real Decreto 1578/2008. 1 Real Decreto-ley 9/2013, de 12 de julio 1 Con el nuevo Real Decreto-ley desaparece el complemento mediante prima para retribuir la producción de energía en régimen especial (que se recogía en el artículo 30.4 de la Ley del Sector Eléctrico (LSE). A partir de ahora, aunque todavía quedaría pendiente que se apruebe reglamentariamente un nuevo régimen retributivo, se tendrá como base que la energía se valore a precio de mercado, a fin de que las instalaciones perciban una retribución especifica compuesta por: (i) un término por unidad de potencia instalada que cubra los costes de inversión de una instalación tipo, que no pueden ser recuperados por la venta de la energía y (ii) un término de operación que cubra la diferencia entre los costes de explotación y los ingresos por la participación en el mercado de dicha instalación tipo. Asimismo, el Real Decreto-ley se refiere al concepto jurisprudencial de rentabilidad razonable a la que tendrán derecho los titulares de estas instalaciones, y que girará, antes de impuestos, sobre el rendimiento medio en el mercado secundario de las Obligaciones del Estado a diez años incrementada en 300 puntos básicos. Por otro lado, las instalaciones de más de 50 MW quedan excluidas del régimen de retribución y se crea el Registro de régimen retributivo específico para el otorgamiento y seguimiento de la retribución específica concedida a estas instalaciones. El Real Decreto-ley 9/2013, también introduce un conjunto de medidas en relación con el Fondo para la Titulización del Déficit del Sistema Eléctrico (FADE) para incluir como Déficit Titulizable más de 4.000 millones de euros. Esta modificación ha tenido que ser trasladada a la Ley de Presupuestos Generales del Estado para el año 2013 para incrementar el límite total de avales de la Administración General del Estado, pues las emisiones que realiza el FADE están garantizadas con avales del Estado. También es preciso mencionar que las medidas de ajuste afectarán a los pagos por capacidad, estableciéndose el derecho a percibir 10.000 Ù/MW/año –anteriormente eran 23.400 Ù/MW/año-, aunque se introduce un alargamiento del plazo al que tendrán derecho. Por otro lado, sólo el 50% de los extra-costes peninsulares serán financiados con cargo a los Presupuestos Generales del Estado. En lo que respecta al reparto del coste del bono social, éste será asumido por las matrices de las sociedades o grupos de sociedades que realicen actividades de producción, distribución y comercialización de energía eléctrica y que tengan el carácter de verticalmente integrados, como obligación de servicios. Asimismo, se incluyen determinadas medidas relativas a la revisión de los peajes de acceso, a la creación de un registro de autoconsumo y a la Comisión Nacional de los Mercados y la Competencia. En lo que respecta al régimen retributivo de las actividades de distribución y transporte se introducen una serie de principios retributivos adicionales: (i) En primer lugar, se señala que se considerarán los costes necesarios para realizar la actividad por una empresa eficiente y bien gestionada, mediante la aplicación de criterios homogéneos. (ii) En segundo lugar, se establece que estos regímenes económicos permitirán una retribución adecuada a la de una actividad de bajo riesgo, pues no están expuestas directamente a los riesgos propios del mercado de producción y porque los regímenes retributivos otorgan una retribución durante toda la vida útil regulatoria, por ello, en aplicación de este último principio se establece una tasa de retribución de los activos ligada a las Obligaciones del Estado más un diferencial. 2 NOVEDADES LEGISLATIVAS Nuevos desarrollos normativos de la CNMV En materia de gobierno corporativo de las sociedades cotizadas, cajas de ahorros y otras entidades. La CNMV continúa desarrollando, a través de nuevas circulares, la normativa en materia de gobierno corporativo aprobada por la Orden ECC/461/2013, de 20 de marzo, que afecta a sociedades cotizadas, cajas de ahorros y otras entidades De las dos circulares aprobadas por la CNMV y publicadas en el BOE de 24 de junio de 2013, la 4/2013 establece los modelos para el informe anual de remuneraciones de los consejeros de sociedades cotizadas y de los miembros del consejo y de la comisión de control de cajas de ahorros que emitan valores admitidos a negociación en mercados secundarios oficiales. Por otro lado, la Circular 5/2013 establece los nuevos modelos de informe anual de gobierno corporativo de las sociedades cotizadas, de las cajas de ahorros y del resto de entidades que emiten valores que se negocien en mercados oficiales de valores. Las dos circulares entraron en vigor el 25 de junio y los modelos de informes se aplicarán a los que se presenten a las juntas generales en 2014, referidas al ejercicio 2013. De acuerdo con lo establecido en la Circular 4/2013, el informe anual de remuneraciones deberá recoger el resultado de la votación consultiva de la Junta General y serán comunicados a la CNMV como hecho relevante. Asimismo, los nuevos modelos de informes anuales de gobierno corporativo incorporan más información sobre la diversidad de género: número de consejeras que integran las comisiones del consejo durante los últimos años y la explicación de las medidas adoptadas para lograr una presencia equilibrada de mujeres y hombres. También, la Circular 5/2013 amplía y concreta la información sobre el sistema de gestión de riesgos general de la compañía e incluye un capítulo completo sobre el sistema de control interno de la información financiera (SCIIF). Los plazos de entrega de los nuevos informes se sitúan en los 4 meses siguientes al cierre del ejercicio y con la fecha tope del momento de convocatoria de la Junta. Lo señalado anteriormente es un resumen básico de lo establecido en las dos circulares. A continuación, nos queremos detener en un punto que merece la pena tratar y que creemos puede ser de interés para ciertas entidades que no son sociedades cotizadas ni cajas de ahorros. Tanto la Orden ECC/461/2013, de 20 de marzo, como la Circular 5/2013 establecen que la obligación de presentar un informe anual de gobierno corporativo es de aplicación también a “otras entidades que emitan valores admitidos a negociación en mercados oficiales de valores”. En España existen algunos (no muchos) emisores con naturaleza jurídica de corporación de derecho público, es decir, entes de tipo asociativo, creados por una norma específica, que carecen de capital social al no ser sociedades y que no tienen, por tanto, accionistas o partícipes. Es más, en muchas ocasiones, el Ministro que corresponda tiene derecho de veto sobre los acuerdos adoptados por la corporación que puedan infringir la legalidad o el interés general. Normalmente estos emisores de carácter público acuden a los mercados de valores mediante la realización de ofertas a inversores institucionales. Además, por aplicación de lo establecido en el artículo 35.5 de la Ley del Mercado de Valores, en numerosas ocasiones estos emisores están eximidos de la obligación de presentación de información financiera periódica. Realmente, dado el perfil de estas entidades ¿el legislador se ha parado a pensar si tiene sentido recuperar la antigua normativa que extendía la obligación de preparar un IAGC a cualesquiera entidades emisoras de valores admitidos a negociación?. Recuérdese que dicha obligación se derivaba de lo establecido en la Disposición Adicional Tercera de la Ley 26/2003 (Ley de Transparencia). Dicha disposición se refiere al artículo 116 de la Ley del Mercado de Valores, que fue derogado por la Ley de Economía Sostenible. Por cierto, en este punto debemos subrayar que es por lo menos de dudosa legalidad que se restablezca ahora una norma mediante la aprobación de una Orden Ministerial y, en su desarrollo, una Circular cuando la norma superior está derogada. Además, es de interés recordar que la antigua Circular 1/2004, que ha quedado derogada por esta nueva circular, dejaba fuera expresamente del ámbito de aplicación de la obligación de preparación del informe anual de gobierno corporativo a las corporaciones de derecho público. 3 Suponemos que la CNMV no tendrá más remedio que aplicar la nueva normativa a este tipo de entidades pero creemos que no va a añadir mucho a la transparencia informativa porque muchos de los apartados del IAGC, o no aplican o ya están contenidos de alguna forma en el informe de gestión de dichas entidades, cuando las mismas estén sujetas al derecho mercantil privado en lo que respecta a la obligación de formulación y aprobación de unas cuentas anuales. CONCURSAL Recientemente, se ha publicado una sentencia del Tribunal Supremo que tiene por objeto el tratamiento del leasing (Sentencia 44/2013, de 19 de febrero). En la misma, el Tribunal Supremo define con carácter general la reciprocidad del vínculo que determinaría la calificación como crédito contra la masa cuando existen obligaciones pendientes de cumplimiento. A tal efecto, señala que dicha reciprocidad en las obligaciones exige: (i) que ambas obligaciones tengan causa en el mismo negocio; (ii) que las obligaciones que nacen para ambas partes sean principales; y (iii) que exista interdependencia entre ellas. El leasing en el concurso La calificación de las cuotas devengadas con posterioridad a la declaración del concurso: cuestiones sin resolver El leasing o arrendamiento financiero tiene un tratamiento privilegiado en el concurso de acreedores por virtud del artículo 90.1.4 LC que califica los créditos derivados de cuotas de leasing vencidas como privilegiados especiales, por tanto el acreedor financiero podrá exigir la satisfacción de su crédito con cargo al bien objeto del leasing. Ésta es una cuestión pacífica. Sin embargo, no lo es la calificación de las cuotas de leasing que se devenguen con posterioridad a la declaración del concurso de acreedores. En esta cuestión, hay dos marcadas corrientes doctrinales y jurisprudenciales contrapuestas: (a) La primera aboga por calificar dichas cuotas como crédito con privilegio especial por considerar que en el momento de declaración del concurso una de las partes (el arrendador financiero) ha cumplido con todas sus obligaciones (arts. 61.1 y 90.1.4 LC), considerando que éstas se reducen a la entrega de la cosa. (b) La segunda de las tesis sostiene que durante toda la vida del contrato del leasing existen obligaciones recíprocas pendientes de cumplimiento a cargo de ambas partes, a saber: por una parte, el pago periódico de las cuotas acordadas, y por otra, la cesión del uso y el mantenimiento en el uso pacífico de la cosa. En el momento de la declaración del concurso, ambas se encontrarían pendientes, por lo que las cuotas devengadas con posterioridad a dicho momento es una crédito contra la masa, y por lo tanto prededucible de la masa pasiva. Por lo tanto, la cuestión se reduce a determinar si en el leasing habría obligaciones principales pendientes de cumplimiento por ambas partes en momento de la declaración del concurso de la arrendataria financiera. La Sentencia resuelve esta cuestión acudiendo a los términos concretos pactados en el contrato para comprobar si el arrendador financiero está obligado no sólo a entregar la cosa sino también a otras obligaciones, por ejemplo, al saneamiento por evicción. En defecto de pacto entre las partes, habría que acudir al contenido natural del contrato de leasing. Como consecuencia de lo anterior, el Tribunal Supremo pone de manifiesto que en el caso concreto enjuiciado el arrendador financiero ha quedado liberado del saneamiento por evicción por acuerdo entre las partes, quedando sólo pendiente de cumplimiento el abstenerse de perturbar la posesión de la arrendataria. Sin embargo, y esto es lo fundamental, considera que dicha obligación no tiene entidad suficiente a los efectos del art. 61.2 de la LC por constituir tan sólo un deber general de conducta sin contenido sustancial. Por esta razón, la sentencia califica los créditos derivados de cuotas de leasing posteriores a la declaración del concurso como créditos concursales y no contra la masa. No obstante, esta sentencia es criticable por tres razones principales: (a) La primera, porque es cuestionable que no tenga carácter principal la obligación de mantenimiento en el goce pacífico de la cosa (Sentencia de la AP Pontevedra 23 de abril de 2012, Sentencia de la AP de Zaragoza de 19 de enero de 2012 y la AP de Salamanca de 1 de marzo de 2013, entre otras). 4 (b) La segunda, porque el leasing es un contrato de tracto sucesivo en el que la contraprestación al pago de la renta es la cesión del uso. Así, “cada cuota mensual o renta es la contraprestación pactada por la cesión durante ese mes del bien” (AP de Barcelona de 19 de junio de 2009). (c) En último lugar, la sentencia del Tribunal Supremo de 19 de febrero de 2013 tiene en cuenta la redacción del artículo 61.2 de la LC anterior a la reforma operada por la Ley 38/2011. Esta reforma incluye una mención expresa al leasing al referirse a las obligaciones recíprocas pendientes de cumplimiento, pudiendo interpretarse dicha mención como una expresión de la voluntad del legislador de atribuir reciprocidad pendiente de cumplimiento al leasing. Sin embargo, la cuestión no es pacífica, y habrá que esperar nuevas sentencias del Tribunal Supremo sobre el leasing en el concurso, para ver cómo se va decantando finalmente la solución. La Cesión de créditos: Derecho de voto de los cesionarios de créditos en la Junta de Acreedores La Ley Concursal (LC) priva de derecho de voto en la Junta de Acreedores a determinados cesionarios de créditos que hayan adquirido éstos entre la declaración del concurso y la celebración de dicha Junta, por entender que podría haber existido fraude. Es éste un precepto cuya utilidad es bastante discutida dado que también imposibilita la existencia de algunas alternativas para la concursada que podrían mejorar su viabilidad económica y, por tanto, las posibilidades de los restantes acreedores de ver satisfechos sus créditos. El artículo 122.1.2º de la LC priva del derecho a voto “a los que hubieran adquirido su crédito por actos entre vivos después de la declaración del concurso, salvo que la adquisición hubiera tenido lugar por un título universal, como consecuencia de una realización forzosa o por una entidad sometida a supervisión financiera”. La intención del legislador era evitar situaciones fraudulentas que se producían con la antigua regulación, dado que era frecuente la adquisición de créditos concursales por el propio deudor concursado (no ya directamente, sino a través de diversas maniobras de casi imposible prueba) con el objetivo de controlar las mayorías y, por tanto, la aprobación –o no– de las propuestas de convenio. La reforma de la LC evidencia, por tanto, una desconfianza del legislador por los negocios jurídicos llevados a cabo inter vivos con anterioridad a la Junta de Acreedores, por lo que, como prevención, priva del derecho de voto a todos aquellos créditos que hayan sido objeto de cesión, independientemente de si dicho negocio jurídico ha sido cedidos fraudulentamente o no. La existencia de este precepto no está exenta de polémica toda vez que, por un lado, imposibilita la entrada de inversores profesionales especializados en este tipo de deuda, que a través de la adquisición de la deuda pueden acceder al control de la compañía (lo que en muchos casos derivaría en una mejor gestión e incluso la existencia nuevos recursos económicos para la concursada, antes inalcanzables), y por otro lado, la existencia del artículo 122.1.1º en relación con el 93.3 LC, en virtud de los cuales no tendrán derecho de voto los titulares de créditos subordinados, considerándose éstos, no sólo las personas especialmente relacionadas con el concursado sino también los cesionarios de créditos pertenecientes a personas especialmente relacionadas (este mecanismo podría evitar por sí mismo la existencia de los fraudes a que nos referimos). Por último la reforma de LC operada por la Ley 38/2011, de 10 de octubre introdujo una excepción antes inexistente, en virtud de la cual las entidades sometidas a supervisión financiera sí ostentarán derecho de voto en la Junta de Acreedores como cesionarios de créditos obtenidos con posterioridad a la declaración del concurso. No es una cuestión pacífica, sin embargo, a qué entidades se refiere este precepto, dado que de una interpretación literal del mismo se derivaría que se debe entender por tales bancos, cajas de ahorro y cooperativas de crédito (sometidas a supervisión del Banco de España). Sin embargo, una interpretación sistemática del mismo nos debería hacer extenderlo a cualquier intermediario financiero sometido a supervisión de CNMV o sus homólogos comunitarios. 5 CIVIL - CONTRACTUAL El retracto del crédito litigioso El retracto de créditos litigiosos viene establecido en el Código Civil, en su artículo 1.535: “Vendiéndose un crédito litigioso, el deudor tendrá derecho a extinguirlo, reembolsando al cesionario el precio que pagó, las costas que se le hubiesen ocasionado y los intereses del precio desde el día en que éste fue satisfecho. Se tendrá por litigioso un crédito desde que se conteste la demanda relativa al mismo. El deudor podrá usar su derecho dentro de nueve días, contados desde que el cesionario le reclame el pago.” Esta facultad legal que ostenta el deudor es una cuestión que hay que tener en cuenta en toda cesión de créditos en general, y en particular, en las ventas o cesiones de carteras de créditos que en la actualidad están realizando muchas entidades financieras españolas a fondos de inversión extranjeros, que se están aventurando a comprar en masa grandes volúmenes de créditos, con importantes descuentos respecto del importe del crédito que se transmite. Según la Jurisprudencia (entre ellas, la sentencia de la Sala 1ª del Tribunal Supremo de 16 de diciembre de 1969), crédito litigioso es aquel que habiendo sido reclamada su existencia y exigibilidad por su titular, es contradicho o negado por el demandado y precisa de una sentencia firme que lo declare como existente o exigible. Quiere ello decir, que solo aquel crédito que tiene un procedimiento judicial abierto sin que haya recaído sentencia firme, es susceptible de ser calificado como litigioso y, por tanto, protegido desde el punto de vista del retracto legal conferido al deudor para su ejercicio voluntario. El momento inicial para la calificación del crédito como litigioso es desde que se contesta a la demanda (existiendo discrepancias doctrinales acerca de la verdadera necesidad de que el deudor se oponga en cuanto al fondo de la pretensión o si cabe entenderse aplicado por la mera contestación oponiéndose únicamente con argumentos formales o si, incluso, lo único que debe ocurrir es que haya precluído dicho trámite de contestación sin ni siquiera haberla formalizado). En cuanto al momento final para considerar al crédito como litigioso es la sentencia firme que pone fin al proceso, recordando la Jurisprudencia, que en ese momento, al determinarse la realidad y exigibilidad jurídica del crédito, cesa la incertidumbre digna de cobertura legal a favor del retracto del deudor, sin que a ello obste que hayan de continuar las actuaciones judiciales para hacerlos efectivos y que subsista la incertidumbre sobre su feliz ejecución. Asimismo, con carácter general, se desprende del artículo 1.527 del Código Civil que para que la cesión tenga eficacia frente al deudor ésta le tiene que ser comunicada a dicho deudor. Ahora bien, el artículo 1535 del Código Civil antes indicado, que regula el retracto de crédito litigioso, señala un plazo de 9 días para el ejercicio del derecho por el deudor del crédito litigioso desde el requerimiento de pago (no desde la notificación de la cesión). No se compadece bien este requerimiento de pago con el hecho de que el crédito esté siendo reclamado judicialmente, y por tanto, con el hecho de que el deudor demandado está siendo objeto de una reclamación judicial de pago del crédito. Sin embargo, parece desprenderse que el cesionario adquirente del crédito litigioso, con el mero hecho de suceder procesalmente al cedente, cumple con ese requerimiento de pago, y es entonces, cuando el deudor demandado deberá, en el plazo de caducidad de nueve días (naturales), ejercitar, en su caso, el retracto del crédito litigioso. En caso de ejercicio del retracto, el deudor deberá reembolsar al cesionario el precio realmente satisfecho al cedente, los intereses desde que se produjo la cesión hasta la retracción, y las costas (entendidas como los gastos de sucesión procesal y no las anteriores fases que deberán ser asumidas por el cedente). La doctrina entiende que el retrayente puede disfrutar de las mismas condiciones que se aplicaron en la cesión que se retrae, por ejemplo, en caso de aplazamiento en el pago del precio. Una vez retraído el crédito litigioso, éste se extingue, por confusión, al hallarse en el mismo sujeto la titularidad activa y pasiva de la relación obligacional. Por último, de acuerdo con lo establecido en el artículo 1.536 del Código Civil, no entra en juego el retracto de crédito litigioso cuando la venta o la cesión se hace (i) a un coheredero o copropietario del derecho cedido (ii) a un acreedor en pago de su crédito y (iii) al poseedor de una finca sujeta al derecho litigioso cedido. 6 PROTECCIÓN DE DATOS DE CARÁCTER PERSONAL La protección de datos en la cesión de créditos Analizamos los principales aspectos a tener en cuenta en la cesión de carteras de créditos Notificación de la cesión a los deudores: De conformidad con lo previsto en el artículo 1.527 del código civil, la transmisión de carteras de créditos entre un comprador y un vendedor, trae consigo la necesidad de notificar a los deudores del cambio de acreedor. Hay que considerar si el nuevo acreedor es un fondo de inversión que adquiere dichos créditos a través de un vehículo domiciliado en el extranjero, generalmente Holanda o Luxemburgo, de ser así es muy recomendable que la notificación de la cesión al deudor, antes mencionada, indique de forma clara y precisa toda la información corporativa necesaria que permita al deudor conocer: (i) tanto la identidad del nuevo responsable de tratamiento, (ii) como la jurisdicción en la cual se ubicará el fichero que contenga sus datos personales, (iii) así como las medidas de seguridad que se prestarán a los mismos. Tratamiento de datos por el nuevo responsable de tratamiento: No obstante, esta necesidad de notificación no se limita exclusivamente al ámbito del derecho civil ya que, desde la perspectiva de la Ley de Protección de Datos de Carácter 2 Personal (LOPD) y su Reglamento , la referida cesión de créditos implica, tanto la transmisión de los datos personales del deudor a un nuevo acreedor, como el evidente cambio de titularidad del responsable de tratamiento de los mismos. Todo lo cual, deberá ser notificado al deudor a los efectos de evitar relevantes sanciones previstas en la LOPD por vulneración de los derechos de información del titular de los datos. Una vez ocurrida la comunicación de datos al nuevo acreedor, salvo que éste obtenga consentimiento expreso del deudor para tratar los datos para otros fines distintos. El nuevo acreedor, solo podrá tratarlos con la finalidad de gestionar los créditos cedidos, situación que incluye la facultad de comunicarlos a terceros que le presten los servicios de gestión de deuda. Pero, siempre en el marco de un contrato especial de encargo de tratamiento de datos personales que, deberá suscribirse entre las partes y que deberá cumplir, al menos, con lo previsto en el artículo 12 de la LOPD. En la práctica, es el vendedor quien suele remitir a cada deudor una notificación general en la que, además de notificar dicha cesión en los términos previstos por el Código Civil, también le informa de la transmisión de sus datos personales consustancial a dicha cesión y, de que por ello, en adelante, es el comprador, en su condición de nuevo acreedor, quien será responsable del tratamiento de tales datos a los fines de realizar la gestión financiera de dicho crédito. Ubicación de los ficheros de datos personales luego de la cesión de créditos: Medidas de seguridad aplicables al tratamiento de los datos cedidos: Por último, es necesario considerar que el nuevo acreedor (como responsable de tratamiento) deberá establecer y garantizar a los deudores una serie de medidas de seguridad mínimas legalmente exigidas para tratar los datos personales transferidos. La determinación de las medidas de seguridad que resulten de aplicación, dependerán de la ubicación de los ficheros de datos, que por lo general, suelen equipararse a las denominadas de nivel básico y medio, de conformidad con el Reglamento, dado que se tratan derechos de crédito generados por la prestación de un servicio bancario. Estas medidas, entre otros muchos aspectos obligan al Responsable del Tratamiento a realizar una auditoría interna o externa de las medidas de seguridad cada dos años. 2 Ley Orgánica 15/1999, de 13 de diciembre de Protección de Datos de Carácter Personal y Real Decreto 1720/2007, de 21 de diciembre. 7 ¿Pueden los buscadores web cancelar datos contenidos en webs que indexan? (1) Conclusiones del Abogado General del Tribunal de Justicia de la Unión Europea sobre la cuestión prejudicial planteada por la Audiencia Provincial. Debe tenerse en cuenta el modelo de negocio de los proveedores de servicios de motores de búsqueda en internet. La prestación de este tipo de servicios, está vinculada a la venta de publicidad orientada a los habitantes de una determinada jurisdicción (Estado Miembro), por ello un proveedor de servicios de motor de búsqueda establece en un Estado Miembro una determinada sede de negocios, que orienta su actividad principal hacia los habitantes de dicho Estado y por ende podría tratar datos personales de los mismos, a los fines de promover y vender espacios publicitarios en su motor de búsqueda. Por tanto la normativa “nacional” de protección de datos sí resulta de aplicación, para estos supuestos concretos. El pasado 27 de febrero de 2012, la Sala de lo Contencioso Administrativo de la Audiencia Nacional (AN) planteó al Tribunal de Justicia de la Unión Europea (TJUE) una cuestión prejudicial con el fin de esclarecer ciertas dudas de interpretación de la Directiva 95/46/CE, respecto de las obligaciones que los motores de búsqueda en internet podrían llegar a tener, en materia la protección de los datos personales de particulares que no desean que determinado tipo de información personal (legalmente publicada en páginas web de terceros como fuente originaria) aparezca indexada en el buscador web. (2) No obstante, el motor de búsqueda no puede considerarse con carácter general “responsable de tratamiento” de los datos contenidos en las webs que indexa, porque la puesta a disposición de una herramienta de localización de información no implica control alguno sobre el contenido incluido en la web de un tercero, ni tampoco permite al proveedor de éste tipo de servicios, realizar distinciones entre los datos personales en el sentido de la Directiva, es decir, aquellos relacionados con una persona física, viva e identificable. Por lo que no puede ni jurídicamente ni de hecho cumplir obligaciones de “responsable de tratamiento” en relación con los datos personales contenidos en las páginas web fuente alojadas en servidores de terceros. (3) Lo anterior supone que, la autoridad nacional no puede requerir a un proveedor de servicios de motor de búsqueda en internet, que retire información de su índice, salvo que éste proveedor no haya respetado los códigos de exclusión a tal fin requeridos por la legislación nacional, o que no haya dado cumplimiento a una solicitud emanada de la página web de la que proviene la información. (4) La Directiva no establece ningún derecho al olvido generalizado. Por lo que no puede invocarse tal derecho frente a los proveedores de servicios de motor de búsqueda sobre la base de la Directiva. Entre las dudas más importantes que plantea la Sala al TJUE destacan las siguientes: (1) ¿Puede aplicarse la normativa comunitaria en materia de protección de datos a motores de búsqueda web cuya sede principal de negocios se encuentra fuera de la Unión Europea?¿los afectados deben acudir a los tribunales del domicilio de la matriz del grupo (California)?. (2) Los buscadores que indexan datos personales, ¿están realizando tratamiento de datos personales?, ¿son responsables de tratamiento?, ¿deben atender los derechos de cancelación y/o oposición del afectado de forma directa, aunque la información se mantenga en la fuente originaria por considerarse lícita?. A la vista de la cuestión prejudicial planteada, el pasado 25 de junio D. Niilo Jääskinen, Abogado General del Tribunal Europeo de Justicia emitió su dictamen preliminar que, pese a no tener carácter vinculante, contiene algunas conclusiones que podrían ser consideradas por los jueces del TJUE a la hora de preparar la decisión final sobre el asunto. Por lo tanto, el dictamen que comentamos podría darnos algunas pistas respecto de la futura sentencia que el TJUE deberá publicar en los próximos meses. Respecto de la aplicabilidad territorial de la normativa nacional en materia de protección de datos: Así pues, las principales conclusiones del dictamen son las siguientes: 8 (5) Es posible que los proveedores del servicio de motor de búsqueda, deban cumplir con ciertas obligaciones que el propio derecho nacional determine para la indexación de contenidos. Esto solo puede suponer, la existencia de deberes tales como el bloqueo al acceso a páginas web con contenidos ilegales. Pero no, solicitar a dichos proveedores que eliminen información legítima y legal que se ha hecho pública, ya que traería consigo una injerencia en la libertad de expresión del editor de la página web. Como ya hemos indicado, es previsible que el TJUE publique su decisión sobre este asunto dentro de unos meses, por lo que debemos esperar algún tiempo más para finalmente conocer la decisión del TJUE respecto del derecho al olvido en los buscadores web, decisión que, sin duda alguna es esencial para terminar de esclarecer las dudas que respecto del alcance las obligaciones de los buscadores web en materia de protección de datos de carácter personal. 9 Contactos de la Oficina de Madrid Dispute resolution & litigation Andres Mochales Fernando Aizpún T +34 91 426 2462 E andres.mochales@simmons-simmons.com T +34 91 426 2606 E fernando.aizpun@simmons-simmons.com Corporate & Commercial Carlos Jiménez de Laiglesia Jose Blanco T +34 91 426 2934 E carlos.jimenezlaiglesia@simmons-simmons.com T 34 91 426 2652 E jose.blanco@simmons-simmons.com Banking and Financial Markets Alfredo de Lorenzo Alvaro Munoz T +34 91 426 2643 E alfredo.delorenzo@simmons-simmons.com T +34 91 426 2644 E alvaro.munoz@simmons-simmons.com Tax Juan Sosa T +34 91 426 2648 E juan.sosa@simmons-simmons.com 10 Oficinas Abu Dhabi Jeddah Simmons & Simmons Middle East LLP Level 10 The ADNIC Building Khalifa Street PO Box 5931 Abu Dhabi United Arab Emirates T +971 2 651 9200 F +971 2 651 9201 Hammad & Al-Mehdar in alliance with Simmons & Simmons Office #609, King Road Tower, Malik Road PO Box 864 Jeddah 21421 Kingdom of Saudi Arabia T +966 92000 4626 F +966 2 606 9190 Amsterdam Simmons & Simmons LLP PO Box 79023 1070 NB Claude Debussylaan 247 1082 MC Amsterdam The Netherlands T +31 20 722 2500 F +31 20 722 2599 Beijing Simmons & Simmons 33rd Floor China World Tower 3 1 Jianguomenwai Avenue Beijing 100004 People’s Republic of China T +86 10 8588 4500 F +86 10 8588 4588 Bristol Lisbon Sociedade Rebelo de Sousa in association with Simmons & Simmons Rua D. Francisco Manuel de Melo 21 1070-085 Lisbon Portugal T +351 21 313 2000 F +351 21 313 2001 London Simmons & Simmons LLP CityPoint One Ropemaker Street London EC2Y 9SS United Kingdom T +44 20 7628 2020 F +44 20 7628 2070 Simmons & Simmons One Linear Park Temple Quay Bristol BS2 0PS United Kingdom T +44 20 7628 2020 F +44 20 7628 2070 Madrid Brussels Milan Simmons & Simmons LLP Avenue Louise 149 b 16 1050 Brussels Belgium T +32 2 542 09 60 F +32 2 542 09 61 Studio Legale Associato in affiliation with Simmons & Simmons LLP Corso Vittorio Emanuele II 1 20122 Milan Italy T +39 02 72505.1 F +39 02 72505.505 Doha Simmons & Simmons Middle East LLP Level 5 Al Mirqab Tower Al Corniche Street PO Box 23540 Doha State of Qatar T +974 4409 6700 F +974 4409 6701 Dubai Simmons & Simmons LLP Calle Miguel Angel 11 5th floor 28010 Madrid Spain T +34 91 426 2640 F +34 91 578 2157 Munich Simmons & Simmons LLP Lehel Carré, Thierschplatz 6 80538 Munich Germany T +49 89-20 80 77 63-00 F +49 89-20 80 77 63-01 Simmons & Simmons Middle East LLP Level 7 The Gate Village Building 10 Dubai International Financial Centre PO Box 506688 Dubai United Arab Emirates T +971 4 709 6600 F +971 4 709 6601 Paris Düsseldorf Studio Legale Associato in affiliation with Simmons & Simmons LLP Via di San Basilio 72 00187 Rome Italy T +39 06 80955.1 F +39 06 80955.955 Simmons & Simmons LLP BroadwayOffice Breite Straße 31 40213 Düsseldorf Germany T +49 2 11-4 70 53-0 F +49 2 11-4 70 53-53 Frankfurt Simmons & Simmons LLP MesseTurm Friedrich-Ebert-Anlage 49 60308 Frankfurt am Main Germany T +49 69-90 74 54-0 F +49 69-90 74 54-54 Funchal Sociedade Rebelo de Sousa in association with Simmons & Simmons Av. Zarco nº2-2º 9000-069 Funchal Madeira T +351 291 20 22 60 F +351 291 20 22 61 Hong Kong Simmons & Simmons 13th Floor One Pacific Place 88 Queensway Hong Kong T +852 2868 1131 F +852 2810 5040 Simmons & Simmons LLP 5 boulevard de la Madeleine 75001 Paris France T +33 1 53 29 16 29 F +33 1 53 29 16 30 Rome Shanghai Simmons & Simmons 40th Floor Park Place 1601 Nanjing Road West Shanghai 200040 People's Republic of China T +86 21 6249 0700 F +86 21 6249 0706 Singapore Simmons & Simmons Asia LLP #38-04 Marina Bay Financial Centre Tower 3 12 Marina Boulevard Singapore 018982 T +65 6831 5600 F +65 6831 5688 Tokyo Simmons & Simmons Gaikokuho Jimu Bengoshi Jimusho (Gaikokuho Joint Enterprise TMI Associates) 23rd floor Roppongi Hills Mori Tower 6-10-1 Roppongi Minato-ku Tokyo 106-6123 Japan T +81 3 6438 5255 F +81 3 6438 5256 elexica.com is the award winning online legal resource of Simmons & Simmons simmons & Simmons LLP 2013. All rights reserved, and all moral rights are asserted and reserved. This document is for general guidance only. It does not contain definitive advice. SIMMONS & SIMMONS and S&S are registered trade marks of Simmons & Simmons LLP. Simmons & Simmons is an international legal practice carried on by Simmons & Simmons LLP and its affiliated practices. Accordingly, references to Simmons & Simmons mean Simmons & Simmons LLP and the other partnerships and other entities or practices authorised to use the name “Simmons & Simmons” or one or more of those practices as the context requires. The word “partner” refers to a member of Simmons & Simmons LLP or an employee or consultant with equivalent standing and qualifications or to an individual with equivalent status in one of Simmons & Simmons LLP’s affiliated practices. For further information on the international entities and practices, refer to simmons-simmons.com/legalresp Simmons & Simmons LLP is a limited liability partnership registered in England & Wales with number OC352713 and with its registered office at CityPoint, One Ropemaker Street, London EC2Y 9SS. It is authorised and regulated by the Solicitors Regulation Authority. A list of members and other partners together with their professional qualifications is available for inspection at the above address. B_LIVE_EMEA1:1492234v1