embotelladoras arca, sab de cv

Anuncio

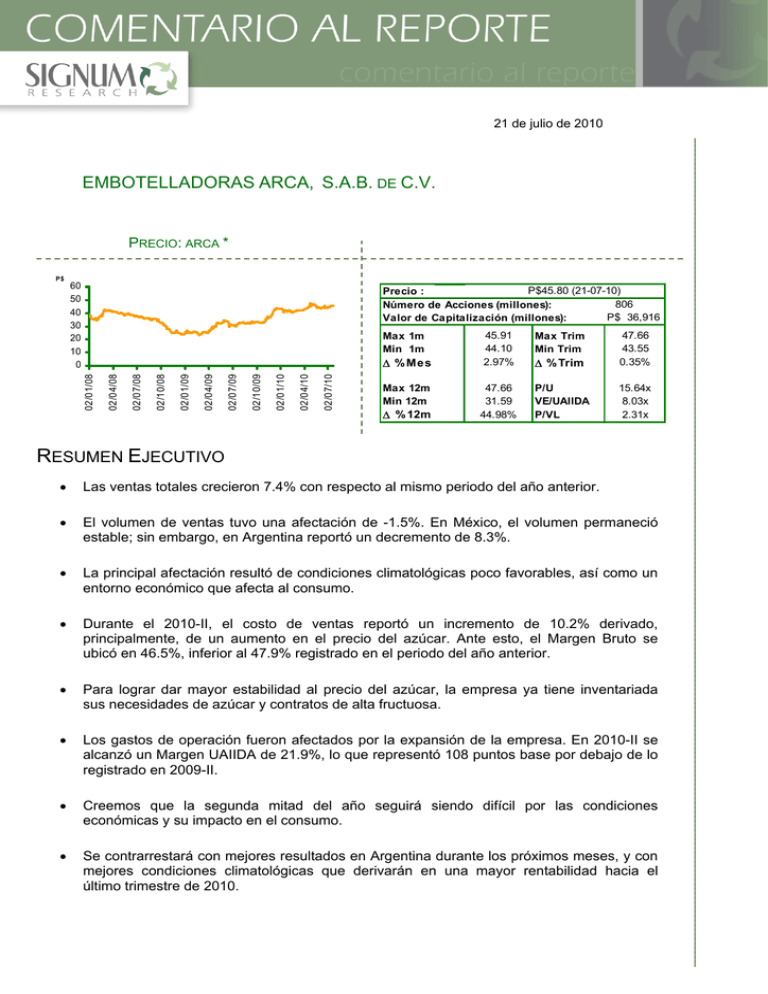

21 de julio de 2010 EMBOTELLADORAS ARCA, S.A.B. DE C.V. PRECIO: ARCA * 60 50 40 30 20 10 0 P$45.80 (21-07-10) Precio : 806 Número de Acciones (millones): P$ 36,916 Valor de Capitalización (millones): Max 1m Min 1m 02/07/10 02/04/10 02/01/10 02/10/09 02/07/09 02/04/09 02/01/09 02/10/08 02/07/08 02/04/08 ∆ % Mes 02/01/08 P$ Max 12m Min 12m ∆ % 12m 45.91 44.10 2.97% Max Trim Min Trim ∆ % Trim 47.66 43.55 0.35% 47.66 31.59 44.98% P/U VE/UAIIDA P/VL 15.64x 8.03x 2.31x RESUMEN EJECUTIVO • Las ventas totales crecieron 7.4% con respecto al mismo periodo del año anterior. • El volumen de ventas tuvo una afectación de -1.5%. En México, el volumen permaneció estable; sin embargo, en Argentina reportó un decremento de 8.3%. • La principal afectación resultó de condiciones climatológicas poco favorables, así como un entorno económico que afecta al consumo. • Durante el 2010-II, el costo de ventas reportó un incremento de 10.2% derivado, principalmente, de un aumento en el precio del azúcar. Ante esto, el Margen Bruto se ubicó en 46.5%, inferior al 47.9% registrado en el periodo del año anterior. • Para lograr dar mayor estabilidad al precio del azúcar, la empresa ya tiene inventariada sus necesidades de azúcar y contratos de alta fructuosa. • Los gastos de operación fueron afectados por la expansión de la empresa. En 2010-II se alcanzó un Margen UAIIDA de 21.9%, lo que representó 108 puntos base por debajo de lo registrado en 2009-II. • Creemos que la segunda mitad del año seguirá siendo difícil por las condiciones económicas y su impacto en el consumo. • Se contrarrestará con mejores resultados en Argentina durante los próximos meses, y con mejores condiciones climatológicas que derivarán en una mayor rentabilidad hacia el último trimestre de 2010. Embotelladoras Arca (ARCA*): Reporte 2010-II Las ventas totales crecieron 7.4% con respecto al mismo periodo del año anterior. El volumen de ventas tuvo una afectación de -1.5%. En México, el volumen permaneció estable; sin embargo, en Argentina reportó un decremento de 8.3%. El sector, en general, ha enfrentado un difícil inicio de año. Los dos primeros meses resultaron afectados por un clima especialmente frío, observando cierta mejora durante marzo, que no logró compensar la baja en ventas de los dos primeros meses. En el 2010-II sucedió algo similar resultando afectados abril y mayo lo que evidenció un bajo dinamismo en el consumo. En tanto, junio presentó una mejora aunque no logró compensar los resultados de los dos meses anteriores. En 2010-II y lo que va de julio, se presentaron dos fenómenos adicionales que afectaron las operaciones, especialmente, en los territorios donde opera la empresa. Uno es el terremoto en Mexicali y el otro el huracán “Alex” que dañó gran parte de Monterrey. La empresa resolvió dicha afectación y ha logrado mantener el suministro de sus productos y la atención a sus clientes, prácticamente en un nivel normal. De igual manera, en Argentina no se presentaron condiciones favorables. La mayor parte de la baja en el volumen es atribuible a un clima especialmente frío con mayor nieve de lo usual, disminuyendo de manera considerable los volúmenes de venta. Adicionalmente, el volumen de venta se redujo por condiciones económicas adversas. En particular, el alto nivel de inflación con incrementos recientes en productos básicos ha diezmado el ingreso disponible de la población. La empresa ha realizado grandes esfuerzos por contrarrestar estos impactos. Continúa invirtiendo de forma importante en los refrigeradores para México y Argentina. La mezcla de ventas se ha orientado hacia empaques retornables, que permite ofrecer precios más atractivos. Se ha buscado contar con una mayor variedad de productos. Adicionalmente, en México se continúa reforzando la entrega a domicilio en el área de Monterrey y Saltillo. Durante el trimestre, el costo de ventas registró incremento de 10.2% derivado, principalmente, del incremento en el precio del azúcar. Ante esto, el Margen Bruto se ubicó en 46.5%, inferior al 47.9% registrado en 2009-II. Para lograr una mayor estabilidad en el precio del azúcar, la empresa ya tiene inventariadas sus necesidades de este recurso para los próximos tres meses en México y los siguientes dos meses en Argentina –esto a precios competitivos e incluso menores que los de mercado. En cuanto al alta fructuosa, se firmaron contratos hasta junio de 2011 logrado un mejor precio. Con esto, el 2010-III será casi igual que el mismo trimestre del año anterior. En tanto, el 2010-IV presentará una mejora en comparación con el mismo periodo del año anterior. Así, se logrará una mejora para el año completo. 2 Los gastos de operación fueron afectados por la expansión de la empresa. En 2010-II se alcanzó un Margen UAIIDA de 21.9%, lo que representó 108 puntos base por debajo de lo registrado en 2009-II. Creemos que la segunda mitad del año seguirá siendo difícil por las condiciones económicas y su impacto en el consumo. En tanto, la empresa resultará beneficiada con mejores resultados en Argentina durante los próximos meses y una mejora en los condiciones climatológicas lo que derivará en una mayor rentabilidad hacia el último trimestre de 2010. 3 ARCA Bebidas En millones de Pesos Reales de 2010-II % % A/A 2009-II 2009-III 2009-IV 2010-I 2010-II 23,420 1,467 11,389 8,029 3,789 15,391 3,668 24,048 2,247 11,315 7,874 3,657 16,174 3,596 25,999 4,483 11,020 9,982 3,883 16,016 6,044 24,079 2,880 10,693 8,159 2,257 15,920 4,456 24,565 3,005 10,785 8,572 2,563 15,993 4,500 % T/T Estado de Resultados 22.2% Ventas Netas 16.8% - Costo de Ventas 29.0% = Resultado Bruto Margen Bruto 81.0% = Resultado Operativo Margen Operativo 95.0% = Resultado antes de Impuestos Margen Antes de Impuestos 82.9% = Resultado después de Impuestos Margen Despues de Impuestos 91.8% = Resultado Neto Margen neto 54.3% UAIIDA Margen UAIIDA 2009-II 2009-III 2009-IV 2010-I 2010-II 6,329 3,303 3,026 47.8% 1,199 18.9% 1,129 17.8% 725 11.4% 793 12.5% 1,471 23.23% 6,735 3,640 3,095 46.0% 1,141 16.9% 1,063 15.8% 701 10.4% 787 11.7% 1,429 21.22% 5,973 3,247 2,726 45.6% 711 11.9% 561 9.4% 360 6.0% 422 7.1% 1,007 16.85% 5,423 3,033 2,390 44.1% 638 11.8% 542 10.0% 368 6.8% 395 7.3% 924 17.04% 6,624 3,542 3,082 46.5% 1,155 17.4% 1,056 15.9% 674 10.2% 757 11.4% 1,426 21.53% % 2009-II 2009-III 2009-IV 2010-I 2010-II 21,229 3,645 17.2% 2,701 12.7% 4,712 22.20% 22,869 3,725 16.3% 2,659 11.6% 4,907 21.46% 24,572 3,826 15.6% 2,485 10.1% 4,959 20.18% 24,460 3,688 15.1% 2,397 9.8% 4,830 19.75% 24,754 3,645 14.7% 2,360 9.5% 4,786 19.33% 4.9% 104.8% -5.3% 6.8% -32.4% 3.9% 22.7% % T/T Balance General 2.0% 4.3% 0.9% 5.1% 13.6% 0.5% 1.0% A/A 4.7% 7.2% 1.8% -3.6% -6.5% -7.0% -4.7% -3.0% % A/A 16.6% 0.0% Activo Total Efectivo e Inversones Temporales Propiedad Planta y Equipo (neto) Pasivo Total Pasivo Circulante Capital Contable Consolidado Deuda Total T/T Resultados 12 meses 1.2% Ventas Netas -1.2% = Resultado Operativo Margen Operativo -1.5% = Resultado Neto Margen neto -0.9% UAIIDA Margen UAIIDA -12.6% 1.6% Balance General 10% 6,000 2,000 2% 14,000 0% 2008-II 4% 14,500 2010-II 2010-I 2009-III 2009-IV 2009-I 2008-II 2010-I 0 2010-II 2009-III 2009-IV 2009-I 2009-II 2008-IV 2008-II -5% 2008-III 0 4,000 2009-II 0% 2008-III 5% 5,000 2008-IV 10,000 6% 15,000 A/A 15,000 8% 15,500 2010-I 8,000 2010-II 15% 10% 16,000 2009-III 20,000 16,500 2009-IV 10,000 2009-I 20% 2009-II 25,000 Capital Contable 60% 50% 40% 30% 20% 10% 0% -10% 2008-IV 12,000 25% 2008-III Pasivo Total 30,000 A/A Activo Total Estado de Resultados Trimestral Resultado Operativo Activo Total Ventas Trimestrales 30,000 20,000 15,000 10,000 5,000 - Suavizada UAIIDA-(EBITDA) 1,800 1,600 1,400 1,200 1,000 800 600 400 200 - 8,000 7,000 6,000 5,000 4,000 3,000 2,000 1,000 - 25,000 2010-I A/A Original 2010-II 2009-III 2008-II Datos Suavizados 2009-IV 2010-I 2010-II 2009-III 2009-IV 2009-II 2009-I -30% 2009-II -20% 2009-I -10% 20% 15% 10% 5% 0% -5% -10% -15% -20% -25% 2008-IV 0% A/A 10% 1,800 1,600 1,400 1,200 1,000 800 600 400 200 0 2008-III 20% 2008-II 2010-I 2010-II 2009-IV 2009-III 2009-II 2009-I 2008-IV 2008-III 2008-II 1,600 1,400 1,200 1,000 800 600 400 200 0 2008-III 50% 40% 30% 20% 10% 0% -10% -20% A/A 8,000 7,000 6,000 5,000 4,000 3,000 2,000 1,000 0 UAIIDA-(EBITDA) 2008-IV Ventas 2010-II 2009-IV 2009-II 2008-IV 2008-II 2007-IV 2007-II 2006-IV 2006-II 2010-II 2009-IV 2009-II 2008-IV 2008-II 2007-IV 2007-II 2006-IV 2006-II 2010-II 2009-IV 2009-II 2008-IV 2008-II 2007-IV 2007-II 2006-IV 2006-II Em M P * 21/07/10 CLAVE DEL REPORTE 1 2 3 4 5 (1) ENFOQUE S = Sectorial E = Económico Rf = Renta fija Nt = Nota técnica M = Mercado Em= Empresa (2) Geografía M = México E = Estados Unidos L = Latino América G = Global (3) Temporalidad P = Periódico E = Especial (4) Grado de dificultad * = Básico ** = Intermedio *** = Avanzado (5) Fecha de publicación DD/MM/AA www.signumresearch.com Blvd. Adolfo López Mateos No. 2818-B Col. Tizapán San Ángel 01090, D.F., México, Tel. 5171-5644 info@signumresearch.com Este documento y la información, opiniones, pronósticos y recomendaciones expresadas en él, fue preparado por Signum Research como una referencia para sus clientes y en ningún momento deberá interpretarse como una oferta, invitación o petición de compra, venta o suscripción de ningún título o instrumento ni a tomar o abandonar inversión alguna. La información contenida en este documento está sujeta a cambios sin notificación previa. Signum Research no asume la responsabilidad de notificar sobre dichos cambios o cualquier otro tipo de actualización del contenido. Los contenidos de este reporte están basados en información pública, disponible a los participantes de los mercados financieros, que se ha obtenido de fuentes que se consideran fidedignas pero sin garantía alguna, ni expresan de manera explícita o implícita su exactitud o integridad. Signum Research no acepta responsabilidad por ningún tipo de pérdidas, directas o indirectas, que pudieran generarse por el uso de la información contenida en el presente documento. Los documentos referidos, así como todo el contenido de www.signumresearch.com no podrán ser reproducidos parcial o totalmente sin la autorización explícita de Signum Research S.A. de C.V. 4