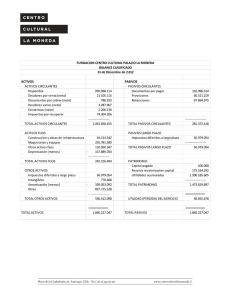

WALMART CHILE S.A. Y AFILIADAS ESTADOS FINANCIEROS

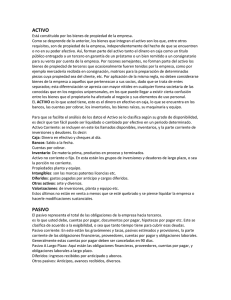

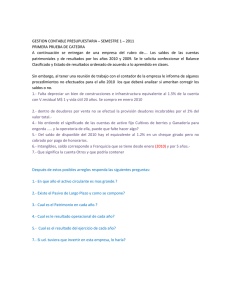

Anuncio