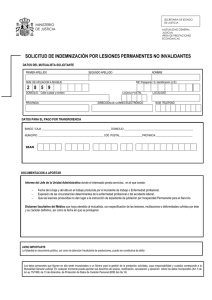

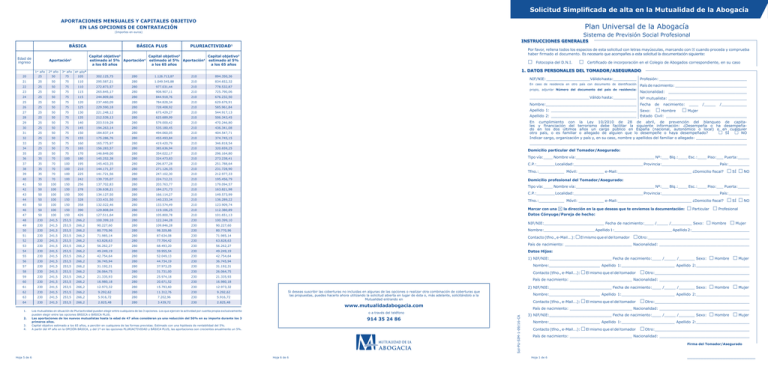

Solicitud - Mutualidad de la Abogacía

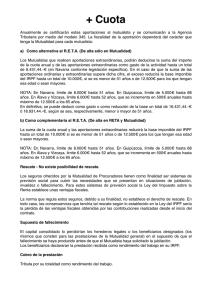

Anuncio