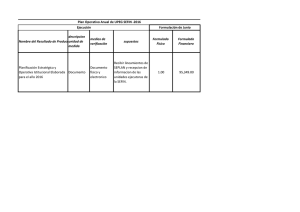

Elaboración de un marco de Referencia para la Medición del

Anuncio