El BN no debe (ni está capacitado para) otorgar créditos a MYPE

Anuncio

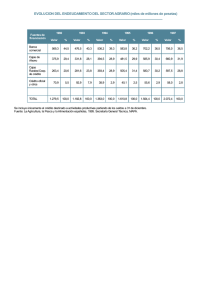

14 NEGOCIOS ANÁLISIS INTERNACIONALES El BN no debe (ni está capacitado para) otorgar créditos a MYPE E n los últimos meses, el Banco de la Nación (BN) ha propuesto que se le autorice otorgar créditos a las MYPE en los lugares donde no llega la banca privada y donde no haya ninguna otra institución de carácter financiero. Con ello pretende, primero, acercar el financiamiento a las micro y pequeñas empresas; y, segundo, regular las tasas de interés en el mercado del microcrédito. Para cumplir el primer objetivo, propone formar alianzas estratégicas con instituciones especializadas en microfinanzas y, de ser aprobada la propuesta, se empezaría con pilotos, para posteriormente ir avanzando con el resto de agencias (230 en zonas donde no existe otra oferta bancaria). Para el segundo objetivo, el BN espera que su incursión con tasas menores al promedio actual produzca la reducción de la tasa promedio del mercado (según el presidente del BN, gracias a los préstamos Multired se redujo las tasas de los créditos personales y de consumo hasta en 37 puntos porcentuales1). Frente a esto, surgen diversas interrogantes: ¿Es imprescindible la presencia del BN en ese segmento? ¿Es necesario regular el costo del microcrédito? ¿Qué dice la experiencia internacional sobre el tema? En las siguientes líneas, intentaremos dar respuesta a estas preguntas. Actualmente, el sector de microcréditos es atendido por el sector privado, conformado por la banca comercial o banca múltiple (BM) y las instituciones de microfinanzas (IMF). Dentro de estas últimas se encuentran las cajas municipales, las cajas rurales y las EDPYME. Un estudio reciente de Miguel Jaramillo2 muestra que, desde el año 2000, las microfinanzas en el Perú han experimentado un desarrollo notable, liderado por el crecimiento del crédito proveniente de las cajas municipales3. Asimismo, aunque la BM ha venido perdiendo participación en este segmento de mercado frente a las IMF, su presencia en el mercado del microcrédito en el país continúa siendo importante. Hay más financiamiento de la banca formal a las PYME de lo que se cree. Además, la BM ha identificado el potencial de este sector y está implementando estrategias para expandir su presencia. De otro lado, el estudio también indica que actualmente la cobertura llega a poco más del 60% de las PYME que demandan crédito. En realidad, la cobertura alcanzada es relativamente amplia y su expansión implica incorporar a microempresas del sector informal. Dicho lo anterior, resulta evidente que el mercado de microcréditos se encuentra en plena expansión y, por ello, no es imprescindible la presencia del BN en dicho segmento. El segmento de créditos a microempresas es altamente riesgoso y ello debe reflejarse en las tasas de interés. Jaramillo indica que en los últimos años se ha observado una significativa reducción del costo del crédito para el sector. En efecto, las IMF han reducido sus tasas en los últimos dos años, conforme la BM ha entrado a competir de manera más agresiva y con mejores estrategias en este segmento4. De ello se desprende que la competencia es el principal instrumento para reducir los costos y el reto debe consistir en fortalecer dicha competencia. Así las cosas, resulta temerario atribuir a los créditos Multired el mérito de haber reducido las tasas de interés en los créditos personales y de consumo5. Primero, porque hasta el momento no se conoce de la existencia de un estudio técnico que sustente esta afirmación y, segundo, porque en los últimos años la tendencia ha sido hacia una reducción general de las tasas de interés, guiadas, en su mayoría, por una reducción sostenida en las tasas de referencia mundiales, principalmente la de la FED6. Este factor podría tener mayor peso en la mencionada reducción, sobre todo si se considera que solo los empleados públicos pueden acceder a los préstamos Multired y más del 83% del sector es cubierto por el sector privado. Por lo tanto, en vez de intentar regular tasas -subsidiando el crédito- se debe incentivar la competencia y el desarrollo en este segmento de las entidades del sector privado, principalmente las EDPYME, cajas y cooperativas, para así disminuir el costo del crédito. La experiencia internacional también es contundente. En Bolivia, por ejemplo, a fines de los 80 existían dos bancos públicos de desarrollo y un banco público comercial7. Estos tres bancos cerraron en los 90 debido a que enfrentaban problemas políticos y de agencia. En Paraguay, el estatal Banco Nacional de Fomento (BNF) tiene diversas denuncias de favoritismo político y de corrupción8. En Perú la banca pública de fomento fue un desastre que hasta hoy pagamos (entre 1970 y 1990 registró pérdidas por cerca de US$ 3,000 millones). Y hay otros países de la región -Brasil, Colombia, Argentina y Chile- que han decidido mantener bancos públicos, pero sujetándolos a la misma regulación que enfrenta la banca privada. Sorprende, por tanto, que haya quienes citan estas experiencias, en especial la chilena, como un ejemplo del buen funcionamiento de la banca estatal, sabiendo que la experiencia del Banco del Estado no es aplicable al Perú. En primer lugar, porque a diferencia de lo que ocurre con el BN, en Chile se licitan las cuentas del Estado entre todos los bancos; es decir, no existe la demanda cautiva que hoy beneficia al BN. Y en segundo lugar, porque, también a diferencia de lo que ocurre con el BN, el Banco del Estado se sujeta a la misma regulación que la banca privada. Entonces, no se trata de un tema de competencia en el mercado, sino de un problema de real incompetencia del sector público en los mercados financieros. Un tema final es el del -con frecuencia- mal usado rol subsidiario del Estado en la economía. El BN no debe competir con las entidades financieras privadas. Si lo hiciera, se formalizaría una competencia ilegal y desleal. Ilegal porque colisiona con el mandato constitucional del rol subsidiario del Estado en la economía, y desleal porque el BN tiene condiciones especiales que le otorgan ventaja sobre el resto de entidades financieras (demanda cautiva y mínima regulación). Así, mientras que los bancos grandes podrían afrontar la competencia con el BN, gracias a su menor costo de fondeo, las demás entidades de microfinanzas no serían capaces de hacerlo y probablemente deberían salir del mercado o conver- IPE Instituto Peruano de Economía tirse en simples analistas de riesgo de los préstamos otorgados por el BN9. Además, el BN no cuenta con el knowhow en el sector, que es de alto riesgo. Compararlo con el crédito Multired no es realista, puesto que en el caso de las MYPE no habría cómo cobrar a los morosos. En el caso de los empleados públicos, se les descuenta de su sueldo o pensión. Pero en el caso de las MYPE, ¿quién responde? (¿Y qué pasará con Multired cuando lleguen las vacas flacas? Seguramente se pedirán desagios y condonaciones, lo cual no hace sino fomentar la cultura del no pago.) En el caso de las MYPE, las pérdidas, en un escenario de contracción, serían cuantiosas. El rol subsidiario del BN debiera llevarlo a complementar a la banca privada y de ninguna manera a competir con ella. Mucho menos si lo hace en condiciones de ventaja. No se trata de un problema de liquidez. Dinero hay. Lo que falta son sujetos de crédito y mejoras en cuanto a adecuación tecnológica y gestión crediticia. En este sentido, el rol del BN en el sector de microfinanzas debe ser únicamente el de complementar el canal de oferta, sirviendo como una ventanilla para que las entidades pequeñas (cajas, EDPYME, cooperativas, etc.) ofrezcan sus servicios financieros e incrementen su cobertura. Si de verdad se quiere incrementar el acceso de las PYME al crédito, se debe crear un plan integral que incentive el desarrollo de las instituciones de microfinanzas fortaleciendo la competencia entre ellas, facilitando su acce- so a los mercados de capitales, fortaleciendo el rol de COFIDE en el mercado de microfinanzas, etc. Sólo así se conseguirá el objetivo deseado sin poner en riesgo los recursos de todos los peruanos. 1 2 3 4 5 6 7 8 9 Gestión 23/02/06, pág. 14. Jaramillo, Miguel y Valdivia, Néstor. "Las políticas para el financiamiento de las PYME en el Perú". CEPAL. 2005. Estas instituciones de microfinanzas han presentado una expansión caracterizada por la tendencia creciente en el número de clientes y depositantes, el crecimiento del personal paralelo a un incremento en la productividad y la incorporación de una tecnología crediticia adecuada a la realidad de las PYME que ha permitido una reducción de la morosidad a lo largo de su periodo expansivo (la consolidación del sector de las microfinanzas se ha dado manteniendo la calidad de la cartera). Los créditos dirigidos a las PYME en moneda nacional han observado una rebaja en sus tasas de interés de 55.7% a junio del 2003, a 44.2% a julio del 2005 (equivalente a una rebaja de 21% en la tasa). Préstamos del BN a servidores públicos activos y cesantes, que reciben sus sueldos o pensiones a través de las ventanillas del BN. Según el BN, cuando se lanzó Multired (octubre del 2001), las tasas de interés para créditos de consumo en la banca privada estaban entre 55% y 62%. Éstas fueron descendiendo hasta ubicarse en un nivel entre 38% y 40% a fines del 2005. Pero cabe precisar que las tasas de todos los tipos de crédito presentaron comportamientos descendentes entre el 2001 y el 2004, siguiendo la tasa de referencia de la FED, que permaneció en 1% de junio de 2003 (había bajado 5.5 puntos porcentuales en 37 meses) hasta junio del 2004, cuando comenzó a subir. Con la subida, comenzaron también a subir las demás tasas, excepto las de Multired, pues el costo del fondeo del BN es muy bajo o nulo, gracias a los depósitos cautivos del sector público. Los bancos de desarrollo fueron diseñados para asistir a productores pequeños en los sectores agrarios y mineros, pero finalmente favorecían solo a grandes prestatarios. El banco comercial tenía un portafolio de préstamos bastante problemático, sus indicadores financieros eran pobres y sus grandes pérdidas eran una amenaza a la estabilidad macroeconómica del país. Cada vez que el BNF estaba en quiebra, los gobernantes transferían sus deudas incobrables al fisco. Asimismo, los créditos otorgados por el BNF no tenían suficientes garantías y en muchos casos carecían totalmente de las mismas, o se sustentaban en la hipoteca de propiedades inexistentes o con títulos "clonados". La morosidad o créditos considerados irrecuperables del BNF va del 50% al 70%. Mientras que los créditos a PYME son una parte muy pequeña del crédito de la BM (5% del total de créditos a empresas aproximadamente), para el resto de entidades éste es su rubro principal (76% en el caso de cajas municipales, 47% en el caso de cajas rurales y 72% en el caso de las EDPYME).