Dinámica del Pass-Through de Tipo de Cambio en Economías

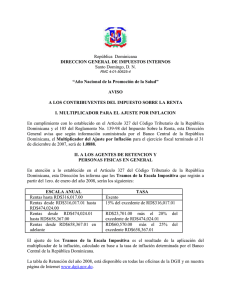

Anuncio