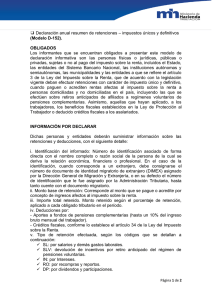

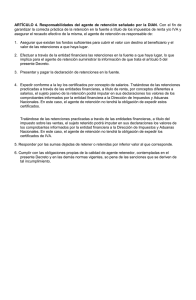

UNIVERSIDAD CENTROCCIDENTAL “LISANDRO ALVARADO” DECANATO DE ADMINISTRACIÓN Y CONTADURÍA UNIVERSIDAD CENTROCCIDENTAL “LISANDRO ALVARADO” ESTUDIO DE LAS RETENCIONES DE IMPUESTO AL VALOR AGREGADO EN LOS CONTRIBUYENTES ESPECIALES Y SU INCIDENCIA FINANCIERA EN LA EMPRESA Caso: Poly Print de Venezuela, C.A Autora: Norisnel Crespo Méndez Tutor: Freddy Rojas Miranda Barquisimeto, Marzo 2012 i UNIVERSIDAD CENTROCCIDENTAL “LISANDRO ALVARADO” DECANATO DE ADMINISTRACIÓN Y CONTADURÍA UNIVERSIDAD CENTROCCIDENTAL “LISANDRO ALVARADO” ESTUDIO DE LAS RETENCIONES DE IMPUESTO AL VALOR AGREGADO EN LOS CONTRIBUYENTES ESPECIALES Y SU INCIDENCIA FINANCIERA EN LA EMPRESA Caso: Poly Print de Venezuela, C.A Trabajo Especial de Grado presentado para optar al Título de Especialización en Tributación Autora: Norisnel Crespo Méndez Tutor: Freddy Rojas Miranda Barquisimeto, Marzo 2012 ii DEDICATORIA Mis metas cumplidas, mis éxitos, mis logro, todo lo que soy, la dedico a la estrellita que alumbra mi vida, mi regalo de Dios, mi hija Naomi…. Norisnel iii AGRADECIMIENTO Mi eterno agradecimiento a Dios y a la Divina Pastora, quienes me acompañan siempre y me ayudan día a día a seguir adelante. A mi bella hija, Naomi, mi agradecimiento a la luz de mi vida, porque al nacer diste sentido a lo que soy, por ti y para ti me esforzaré, lograré todas las metas de manera de que veas en mí un ejemplo a seguir, te amo mi corazón de melocotón. A mis padres, Nelson y Norkis, no sé como agradecerle a Dios por tenerlos como mis papis, ustedes con sus consejos, apoyo, amor, me dieron todo para ser la mujer, madre y profesional que soy hoy en día, no me cansaré de elevar una plegaria a Dios y a la virgen por ustedes, Gracias por estar siempre junto a mi…. Los amo. A mi hermana Nelsy, gracias por estar siempre a mi lado, tu ayuda y amor pudo hacer que mis debilidades fueran vencidas, siempre puedes contar conmigo caro, Te quiero mucho. A mis abuelos, Andrés, Tiquia y Rosa, gracias porque su amor, experiencia, hicieron de mi la mujer de hoy y por ustedes seguiré profesionalizándome para que sigan orgullos de mi… Los quiero mucho. A mi hermosa familia, Crespo y Méndez, cada uno de ustedes me hicieron sentir lo valioso de tener una familia unida… espero siempre contar con ustedes. iv ÍNDICE GENERAL DEDICATORIA……………………………………………………………… Iii AGRADECIMIENTO……………………………………………………….. Vi LISTA DE CUADROS………………………………………………………. Vii LISTA DE FIGURAS………………………………………………….…….. Viii LISTA DE GRÁFICOS……………………………………………………… ix RESUMEN……………………………………………………………………. xi INTRODUCCIÓN……………………………………………………………. 1 CAPÍTULOS I EL PROBLEMA Planteamiento del Problema........................................................................... 4 Objetivos de la Investigación......................................................................... 12 General...................................................................................................... 12 Específicos................................................................................................ 12 Justificación e Importancia............................................................................ 13 Alcances y Limitaciones……………………………………………………. 14 II MARCO REFERENCIAL Reseña Histórica……………….. …………………………………………. 16 Antecedentes de la Investigación.................................................................. 21 Bases Teóricas............................................................................................... 27 Bases Legales…………………..................................................................... 75 Sistema de Variables……………………………………………………….. 82 III MARCO METODOLÓGICO Naturaleza de la Investigación....................................................................... v 86 Diseño de la Investigación………………………………………………… 87 Tipo de Investigación……………………………………………………… 87 Universo, Población y Muestra...................................................................... 87 Técnicas e Instrumentos de Recolección de Datos....................................... 88 Validez de los Instrumentos.......................................................................... 89 Confiabilidad del Instrumento...................................................................... 90 Análisis e Interpretación de Resultados……............................................... 90 IV ANÁLISIS E INTEPRETACION DE RESULTADOS Diagnóstico…………………………………………………………………. V 92 CONCLUSIONES Y RECOMENDACIONES Conclusiones………………………………………………………………. 113 Recomendaciones………………………………………………………….. 114 REFERENCIAS BIBLIOGRÁFICAS............................................................ 116 ANEXOS……………………………………………………………………….. 120 vi LISTA DE CUADROS Cuadro pp. 1. Exclusiones de las Retenciones…………………………………………….. 56 2. Ilícitos y sus Sanciones……………………………………………………… 64 3. Operacionalización de Variables……………………………………………. 85 4. Dimensión: Agente de Retención IVA. Indicador: Responsabilidad del Contribuyente………………………………………………………………... 93 5. Dimensión: Normativa Fiscal. Indicador: Índice de Cumplimiento de las Obligaciones Tributarias…...………………………………………………... 94 6. Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte I…...…... 95 7. Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte II......…... 97 8. Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte III……... 99 9. Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte IV……... 101 10. Dimensión: Normativa Fiscal. Indicador: Ilícito…………………..…..…... 102 11. Dimensión: Retención IVA. Indicador: Capacidad Contributiva y Neutralidad Fiscal………………………………………………….…..…... 105 12. Resultados del Instrumento Financiero………………………………..…... 108 13. Análisis Vertical…………………………………………………………… 111 vii LISTA DE FIGURAS Figura Pp 1. Productos Elaborados en la empresa Poly Print de Venezuela C.A………..... 19 2. Organigrama Estructural de la Empresa Poly Print de Venezuela C.A…….. 20 viii LISTA DE GRAFICO Pp Gráfico 1. Dimensión: Agente de Retención IVA. Indicador: Responsabilidad del Contribuyente……………………………………………………………... 93 2. Dimensión: Normativa Fiscal. Indicador: Índice de Cumplimiento de las Obligaciones Tributarias…...……………………………………………... 94 3. Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte I…...… 95 4. Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte II......… 97 5. Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte III…… 99 6. Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte IV…… 101 7. Dimensión: Normativa Fiscal. Indicador: Ilícito…………………..…..….. 102 8. Dimensión: Retención IVA. Indicador: Capacidad Contributiva y Neutralidad Fiscal………………………………………………….…..….. 105 ix UNIVERSIDAD CENTROCCIDENTAL “LISANDRO ALVARADO” DECANATO DE ADMINISTRACIÓN Y CONTADURÍA UNIVERSIDAD CENTROCCIDENTAL “LISANDRO ALVARADO” ESTUDIO DE LAS RETENCIONES DE IMPUESTO AL VALOR AGREGADO EN LOS CONTRIBUYENTES ESPECIALES Y SU INCIDENCIA FINANCIERA EN LA EMPRESA Caso: Poly Print de Venezuela, C.A Autora: Norisnel Crespo Méndez Tutor: Freddy Rojas Miranda Año: 2012 RESUMEN La presente investigación tiene como propósito realizar un estudio de las retenciones de Impuesto al Valor Agregado en los contribuyentes y su incidencia financiera en la empresa, caso: Poly Print de Venezuela, C.A; se enmarcó dentro de una investigación de campo tipo descriptiva; se utilizó como población objeto de estudio los cinco (05) empleados del Departamento de Contabilidad de la empresa ya citada; se aplicó la revisión de documentos oficiales, el cuestionario y el análisis financieros y los resultados se analizaron a través de la estadística descriptiva y de técnicas propias de contabilidad financiera. De acuerdo a los resultados obtenidos resaltan como conclusión que la organización realiza las retenciones del impuesto al valor agregado apegado al ordenamiento jurídico vigente establecido en la Providencia Administrativa Nº SNAT/2005/0056; la Estructura del Estado de Resultados no se ve afectada a consecuencia de las transacciones realizadas en su carácter de agente de retención del IVA, por cuanto en el análisis vertical realizado a dicho estado financiero se pudo determinar que el rubro que mayor representación tiene sobre las ventas es el costo de venta de producto terminado, del cual no se ve afectado financieramente por actuar como agente de retención; Se recomendó realizar una automatización del proceso para entrega de los comprobantes de las retenciones de impuesto al valor agregado y establecer convenios a través de contratos simples con los diferentes proveedores así como realizar un apartado en donde se reserve semanalmente la porción correspondiente a los débitos fiscales facturados de las cobranzas efectivas Descriptores: Retenciones del Impuesto al Valor Agregado, Contribuyentes Especiales, Incidencia Financiera. x INTRODUCCION El Impuesto al Valor Agregado es un impuesto nacional a los consumos que debe ser abonado por las personas en cada una de las etapas del proceso económico, el cual es en proporción al valor agregado del producto, prestación de un servicio o la elaboración de obras. Generando un ingreso al fisco nacional más recurrente y consecuente, en relación a los demás impuestos nacionales, lo que conlleva a que el Servicio Nacional Integrado de la Administración Tributaria (SENIAT) implemente mayores y más eficientes programas de fiscalización para este impuesto, con miras a evitar la evasión y lograr la recaudación de los ingresos fiscales necesarios para así cubrir el déficit fiscal. Para atender y controlar a los Contribuyentes de mayor relevancia fiscal. Se crea la Providencia Administrativa Nº 2005/0056, en la misma se encuentra plasmada las bases que soportan el régimen de retenciones en materia del impuesto al valor agregado, en la que se detalla el funcionamiento del sistema de retenciones para los sujetos pasivos denominados contribuyentes especiales, en el cual dichos responsables deben retener un porcentaje sobre el Impuesto facturado de la compras efectuadas o cuando reciban servicios de proveedores, el cual deberá ser enterado al fisco nacional en la oportunidad que dispone el calendario de sujetos pasivos especiales. Todo lo antes expuesto constituye una modificación de los mecanismos de determinación y pago del impuesto al valor agregado tal y como son consagrados en la ley que rige dicha materia. Es importante destacar que la sociedad sé constituye con el objetivo de lograr un fin común, para ello se establecen las normas que han de regir el funcionamiento de toda la colectividad las cuales deberán ir de la mano con los organismos que sean necesarios para la realización de este fin colectivo. La Constitución de la República Bolivariana de Venezuela contiene los estatutos que rigen el funcionamiento del país, el artículo 136 establece que: “Toda persona tiene el deber de coadyuvar a los gastos públicos” para hacer efectiva esa contribución el Estado recurre a los tributos (impuestos, tasas, contribuciones especiales.) 1 De manera pues, que el sistema tributario establecerá la obligación de contribuir a la capacidad económica del sujeto pasivo, por lo que los tributos no pueden ser calculados sobre una base proporcional sino atendiendo al principio de progresividad, mecanismo que debe respetarse para que el Estado pueda cumplir con la obligación de proteger la economía nacional y lograr un adecuado nivel de vida para el pueblo. Resulta importante destacar que se debe mantener una actitud armoniosa entre el sujeto activo y pasivo de la obligación tributaria, por lo que es necesario mejorar la visión que tienen los contribuyentes sobre la administración tributaria. En el mismo orden de ideas se presenta el trabajo de investigación cuyo objetivo general es Estudiar las Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales y su incidencia financiera en la empresa Poly Print De Venezuela, C.A, el cual se estructura formalmente en cinco capítulos, los cuales se detallan a continuación: Capítulo I, está conformado por el planteamiento del problema, el cual se encuentra enfocado desde la perspectiva más global hasta llegar a lo específico del tema, destacando la importancia del mismo, finalmente se plantea la situación problemática. Basándose en el planteamiento desarrollado se formularon los objetivos los cuales son presentados atendiendo a lo complejidad de los mismos, en otras palabras primero el general y posteriormente los específicos, luego se encuentra la justificación de la investigación y se determino el alcance y limitación de la misma. Capítulo II, consiste en el marco teórico en primer lugar se encuentra los antecedentes de la organización en donde se da a conocer a la empresa objeto de estudio su reseña histórica, valores organizaciones entre otros aspectos, posteriormente se encuentra los antecedentes de la investigación, en donde se mencionan los trabajos que se relacionan con el tema en estudio para lo cual fueron consultado varios autores, asimismo se encuentra las bases teóricas que le dan sustento a la investigación entre los aspectos desarrollados se puede mencionar: sistema tributario en Venezuela, el principio de capacidad contributiva y neutralidad 2 fiscal, los tributos sus obligaciones en el ámbito tributario el impuesto al valor agregado y todo lo concerniente a las retenciones de dicho impuesto, también se encuentran las bases legales y para su definición y aplicación el sistema de variables finalizando con el cuadro de operacionalización de las mismas. Capítulo III, en el mismo se desarrolla el Marco Metodológico, en el que se describe la metodología a ser utilizada haciendo referencia al tipo y diseño de la investigación, la población y muestra a utilizar, las técnicas e instrumento de recolección de datos lo cual permitirá llevar a cabo la investigación incluyendo la determinación de la valides y confiabilidad del instrumento utilizado, así como la técnica de análisis de datos que son obtenidos mediante la aplicación de los instrumentos. Capítulo IV, concerniente al análisis e interpretación de los resultados. Recabada la información se procederá a tabular los datos, luego se procederá a plasmar en cuadros donde se calculara la frecuencia relativa y la absoluta para posteriormente presentar el análisis de los resultados a través de gráficos de barras. Capítulo V está conformado por las conclusiones siendo esto el resultado del análisis de la información, la cual dan respuesta a los objetivos de la investigación planteados. 3 CAPITULO I EL PROBLEMA Planteamiento del Problema A lo largo del tiempo y a raíz del desequilibrio de la deuda externa originada en los años 80, reforzada por una acelerada tendencia a la globalización mundial, se ha originado un problema estructural que involucra al actual entorno político, económico y social del estado venezolano. Se puede decir que tanto la inestabilidad económica y la forma como se acumula el capital de las rentas, hace necesario mantener el fortalecimiento y el aprovechamiento de la riqueza petrolera. De allí, se origina la causa fundamental para la sucesión de transformaciones en la estructura de la economía, los cuales aparecieron como deducción de la crisis de pago que enfrentó el país en respuesta al inadecuado manejo de la reserva ante la deuda externa. Al respecto, es importante señalar que el Sistema Tributario Venezolano ha sido objeto de diversas reformas debido a un esfuerzo de modernización del Estado cuyo principal objetivo fue buscar soluciones a la crisis del sistema de las finanzas, para lo cual surgieron una serie de políticas impositivas y de administración tributaria, cuya finalidad fue declarada por Moreno José el primer Superintendente Nacional Tributario en el año 1996 que consistía en “reducir drásticamente los elevados índices de evasión fiscal y consolidar un sistema de finanzas públicas, fundamentado básicamente en los impuestos derivados de la actividad productiva y menos dependiente del esquema rentista petrolero”. (p. 1) Ese cambio tan relevante se logró a través de la creación del Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT), creado mediante el Decreto Nº 310 del 01-08-94, según Gaceta Oficial Nº 35.525 del 16-08-94, donde se 4 estipuló que era un servicio autónomo, sin personalidad jurídica, con autonomía funcional y financiera, dependiente del Ministerio de Hacienda, cuyo objetivo es la administración del sistema de los ingresos tributarios nacionales. En el año 2001, fue sancionada la Ley del Servicio Nacional Integrado de Administración Aduanera y Tributaria y publicada en la Gaceta Oficial Nº 37.320 de fecha 08-11-2001, quedando establecida la institución como el Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT), como servicio autónomo, sin personalidad jurídica, con autonomía funcional y financiera, adscrito al Ministerio de Finanzas. El objetivo principal del SENIAT, es contribuir activamente con la formulación de política fiscal-tributaria, modernizar y administrar eficaz y eficientemente el sistema de recaudación de tributos nacionales, propiciando el desarrollo de una cultura tributaria, bajo los principios de legalidad, honestidad, equidad y respeto al contribuyente, con el fin de mejorar la calidad de vida de la población, para lo cual posee una misión, visión y objetivos corporativos bien definidos, así como una estructura organizativa compleja conformada por un nivel central o normativo y un nivel operativo; este último, lo conforman los Servicios de Administración Aduanera y Tributaria, las Gerencias Regionales de Tributos Internos con sus sectores, Gerencia de Aduanas principales y subalternas, Gerencias de Contribuyentes Especiales y las Oficinas de Coordinación Zonal. Es importante señalar que la creación del SENIAT constituyó un gran avance en el proceso de la reforma del Estado para iniciar el proceso de transformación de la Administración Pública, así como de la relacionada con los tributos constituyendo una actividad netamente administrativa que se realiza en ejecución de las leyes tributarias, con el fin de satisfacer los requerimientos financieros del Estado y las actividades básicas que actúan en función del objetivo principal del sistema basado en la fiscalización y la recaudación, las cuales requieren del apoyo de los sistemas modernos de información y deben ser ejecutados sobre lineamientos fijados en las regulaciones y procedimientos legales establecidos para la actuación de los 5 funcionarios, en otras palabras, en base a las competencias y atribuciones para ejecutar los actos de administración y conforme a los procedimientos legalmente establecidos para su producción. En la Constitución de la República Bolivariana de Venezuela (1999) se consagró en el artículo 316, los elementos de la justicia tributaria, la existencia de “…un sistema eficiente para la recaudación de los tributos”. Así mismo se estipulo en el artículo 317 una norma para establecer que “…la administración tributaria nacional gozará de autonomía técnica, funcional y financiera de acuerdo con lo aprobado por la asamblea nacional y su máxima autoridad será designada por el Presidente o Presidenta de la República…” Se evidencia de lo expuesto anteriormente que la administración procurara preservar la economía de la nación por medio de un sistema que sea eficiente en la recaudación de los tributos proporcionándole autonomía técnica funciona y financiera; de allí que la Administración Tributaria venezolana constituye la entidad del Ejecutivo Nacional responsable de la recaudación, fiscalización y control de los tributos y es la encargada al mismo tiempo de materializar las decisiones que en materia de política tributaria asuma el Estado. La Administración Tributaria siempre ha dispuesto de amplísimas facultades establecidas en los ordenamientos jurídicos con el fin de garantizar un esfuerzo permanente y constante en el aumento de la recaudación y en la presencia fiscal. Partiendo del presupuesto de que toda sociedad se constituye con el objetivo de lograr un fin común, y como consecuencia lógica de esta premisa, se establecen las normas que habrán de regir su funcionamiento conjuntamente con los organismos que sean necesarios para la realización de este fin colectivo. El desarrollo de esta idea de sociedad, como cualquier otra actividad, genera costos y gastos, los cuales, deben ser cubiertos con los recursos propios de esa colectividad, bien porque en su seno se las actividades básicas que actúan en función del objetivo principal del sistema basado en la fiscalización y la recaudación, las cuales requieren del apoyo de los sistemas modernos de información y deben ser ejecutados sobre lineamientos fijados en las 6 regulaciones y procedimientos legales establecidos para la actuación de los funcionarios, en otras palabras, en base a las competencias y atribuciones para ejecutar los actos de administración y conforme a los procedimientos legalmente establecidos para su producción. En relación a lo anteriormente expuesto, el mismo queda consagrado en la Constitución de la República Bolivariana de Venezuela (ob.cit), en su artículo 133 establece que “Toda persona tiene el deber de coadyuvar a los gastos públicos…”. Se señala también el artículo 316 de la Carta magna, que expresa: El sistema tributario procurará la justa distribución de las cargas públicas según la capacidad económica del o la contribuyente, atendiendo al principio de progresividad, así como la protección de la economía nacional y la elevación del nivel de vida de la población, y se sustentará para ello en un sistema eficiente para la recaudación de los tributos. (p.69) Se evidencia de ambos artículos presentados que para hacer efectiva esa contribución o colaboración se recurre a la figura de los tributos (impuestos, tasas y contribuciones) En aplicación de esta disposición constitucional, el sistema tributario establecerá la obligación de contribuir en atención a la capacidad económica del sujeto pasivo; con tal fin, los tributos no pueden ser calculados sobre una base proporcional sino atendiendo al principio de progresividad, mecanismo que debe respetarse para que el Estado pueda cumplir con la obligación de proteger la economía nacional y de lograr un adecuado nivel de vida para el pueblo. En este orden de consideraciones en Venezuela existe una gama de tributos, entre los cuales se encuentra el Impuesto al Valor Agregado (IVA) que según Garay (2004), “es aquel que grava el valor añadido en cada etapa en la circulación de los bienes desde su producción o importación hasta que llega al consumidor” (p.39). Significa lo expuesto por el autor que se grava a lo largo de toda la cadena de distribución hasta llegar finalmente hasta el consumidor final quien asumirá la carga impositiva. Acota el autor antes mencionado que el IVA es un impuesto indirecto que se 7 aplica sobre casi todos los bienes y servicios producidos o comercializados en el desarrollo de la actividad de una persona natural o jurídica; asimismo es un impuesto indirecto por cuanto la empresa que lo tributa no debe pagar la totalidad de él, sino sobre la ganancia bruta de cada operación, siendo el consumidor final quien debe pagar la totalidad del impuesto. Es de señalar que el IVA es un impuesto al consumo y al respecto la Ley del Impuesto al Valor Agregado 2007 lo define en el artículo 1 como: Un tributo que grava la enajenación de bienes muebles, la prestación de servicios y la importación de bienes, aplicable en todo el territorio nacional, que deberán pagar las personas naturales o jurídicas, las comunidades, las sociedades irregulares o de hecho, los consorcios y demás entes jurídicos y económicos, públicos o privados, que en su condición de importadores de bienes habituales o no, de fabricantes, productores, ensambladores, comerciantes y prestadores de servicios independientes, realizan las actividades definidas por la ley como hecho imponible. (p. 3) De acuerdo a este artículo, el IVA es un impuesto indirecto a los consumos que tiene que ser soportado por las personas en cada una de las etapas del proceso económico, en proporción al valor que se va agregando al producto. De igual forma, este impuesto representa una obligación de dar dinero, es emanada del poder estatal, lo que supone su obligatoriedad y la compulsión para hacerse efectivo su cumplimiento, aplicables a personas individuales y colectivas, el cual grava las rentas a través de su utilización o consumo, añadiéndose al precio de las mercancías. Como punto adicional, se considera importante resaltar que conjuntamente con la creación del SENIAT, se adoptó también un sistema de Contribuyentes Especiales, para atender y controlar aquellos de mayor significación fiscal, adoptando así una estrategia que ya había sido ensayada con éxito en otros países de América Latina, con estructuras socioeconómicas cuyo común denominador es una alta concentración de la riqueza, como Argentina y Colombia, como pioneros y luego Uruguay, Bolivia, Paraguay, Perú y Ecuador. Según información obtenida del Jefe del Área Contribuyentes Especiales del SENIAT de la Región Centroccidental, en la ciudad de 8 Barquisimeto para el mes de marzo del año 2011, se cuenta con una cantidad de 2.050 Contribuyentes Especiales, es importante destacar que dicho monto es modificado mensualmente debido a que se notifican un promedio de 100 contribuyentes por mes. En materia de I.V.A. se produjo un gran impacto en la gestión organizacional de los contribuyentes, con la incorporación de los agentes de retención, los cuales de conformidad con lo establecido en el Artículo 27 del Código Orgánico Tributario (2001): Son responsables directos en calidad de agentes de retención o de percepción, las personas designadas por la ley o por la Administración previa autorización legal, que por sus funciones públicas o por razón de sus actividades privadas, intervengan en actos u operaciones en los cuales deban efectuar la retención o percepción del tributo correspondiente. (p. 8) En virtud de lo anterior, en la Ley del I.V.A. (2.002), se faculta a la Administración Tributaria para designar responsables del pago de dicho impuesto en calidad de agentes de retención, de allí la designación de los contribuyentes especiales y entes públicos nacionales, estadales y municipales como agentes de retención del I.V.A, actualmente según las providencias N° SNAT/2005/0056 y SNAT/2005/0056-A ambas del (2005). En este sentido y de acuerdo con Zambrano (2006), los Agentes de Retención son: Aquellas personas que intervienen en actos, negocios jurídicos u operaciones, en los cuales deba efectuar una retención a través de un instrumento legal de recaudación; cuyo propósito busca asegurar para el fisco la percepción periódica del tributo que causas determinadas rentas. (s/p) Ahora bien, con el objeto de llevar un mejor control en la recaudación de los tributos, la Administración Tributaria ha clasificado a los contribuyentes en función de sus ingresos, sector o actividad económica y para ello creó la categoría de Especiales. De acuerdo con lo estipulado en las providencias administrativas anteriormente 9 mencionadas tanto los contribuyentes especiales como los entes públicos, nacionales, estadales y municipales, por ser designados agentes de retención, se les atribuye la responsabilidad de retener y enterar el I.V.A., sirviendo de intermediarios entre SENIAT y los vendedores de bienes y prestadores de servicios que califiquen como contribuyentes ordinarios, estableciendo el C.O.T. todo lo relativo a la responsabilidad de los agentes de retención, la comisión de ilícitos y el régimen sancionatorio aplicable según el caso. Como consecuencia de ello los agentes de retención del I.V.A., tendrán la obligación de retener y enterar el I.V.A. cuando compren bienes o adquieran servicios, de los contribuyentes ordinarios. Por su parte los sujetos a la retención del I.V.A., deberán pagar dicho impuesto anticipadamente cuando le vendan bienes o presten servicios a otros contribuyentes especiales o a entes públicos, nacionales, estadales y municipales; situación en la que se encuentra la Empresa Poly Print de Venezuela, C.A ya que por estar calificado como contribuyente especial esta en la obligación de retener el impuesto a sus proveedores. Todo lo anteriormente expuesto implica que los contribuyentes sujetos a la retención del I.V.A. están pagando dicho impuesto con anticipación a la declaración mensual. Algunos contribuyentes sujetos a retención normalmente realizan compras de gran volumen, por lo tanto, en un principio pueden verse beneficiados por montos considerables, representados por excedentes de crédito fiscal por compensar y al ser objetos de retención, se afecta su situación financiera, ya que, poseen excedentes de créditos fiscales acumulados que aún no han podido ser compensados y como si fuera poco, tendrán también un anticipo de Impuesto al Valor Agregado pendiente por compensar. Lo conlleva a que el empresario sujeto a la retención no pueda realizar inversiones a corto y mediano plazo, ni cumplir oportunamente con las obligaciones y gastos normales de la actividad económica que desempeñan, situaciones estas que se genera porque la cuantía del porcentaje de retención (75%) es significativo y existe ineficiencia por parte de la administración tributaria en el procedimiento de 10 recuperación, pues es tardío y está condicionado por circunstancias o eventos no imputables al solicitante. De acuerdo al artículo Nº 7 de la providencia administrativa N° 0056 y artículo N° 9 de la providencia administrativa N° 0056-A, publicadas en Gaceta Oficial N° 38.136 y 38.188, respectivamente, “los proveedores descontarán el impuesto retenido de la cuota tributaria determinada para el período en el cual se practicó la retención, siempre que tengan el comprobante de retención emitido por el agente”; esto quiere decir, que si el agente de retención por cualquier razón no entrega el comprobante al proveedor en el mes de imposición en el cual efectuó la retención, éste no podrá compensarlo en su declaración del mes de imposición correspondiente. En el mismo orden de ideas, el segundo párrafo de los artículos antes mencionados establece: “cuando el comprobante de retención sea entregado al proveedor con posterioridad a la presentación de la declaración correspondiente al período en el cual se practicó la retención, el impuesto retenido podrá ser descontado de la cuota tributaria determinada para el período en el cual se produjo la entrega del comprobante”; es decir, que si el proveedor no dispone del comprobante de retención en el mes de imposición podrá compensarlo en el mes que lo reciba; por lo tanto, es probable que en el mes que fue sujeto a retención le corresponda pagar un impuesto y debido a que no posee el comprobante de retención que permita compensar el impuesto retenido con la cuota tributaria. Para dar cumplimiento a los procedimientos establecidos en las mencionadas providencias, los agentes de retención se verán afectados desde el punto de vista organizacional, ya que al aumentar los deberes formales, existe la necesidad imperante de contratar adicionalmente personal altamente calificado, requiriéndose de una supervisión más exhaustiva de todos los procesos como: cuantificación correcta del impuesto, oportunidad del enteramiento, elaboración de libros especiales, emisión de comprobantes de retención del IVA, entre otros, trayendo como consecuencia aumento de los gastos operativos. En el caso de los contribuyentes especiales que funjan como agentes de 11 retención, deberán efectuar la misma cuando se realice el pago o abono en cuenta, lo que ocurra primero, lo que significa que los agentes de retención deben efectuar la retención independientemente de que la factura se haya pagado o no. Esto genera un efecto negativo en el agente de retención ya que si el proveedor de bienes o servicios le otorga al agente de retención un crédito a treinta (30) días o más, éste último se verá obligado a responder ante la administración tributaria por la retención del I.V.A. correspondiente en los lapsos establecidos por la normativa. Sobre la base de la problemática planteada se formulan las siguientes interrogantes de investigación: ¿Cómo son las Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales en la empresa Poly Print De Venezuela, C.A? ¿La estructura de gastos operativos de la Empresa Poly Print de Venezuela, C.A se afecta como consecuencia del acatamiento de las disposiciones tributarias en su condición de agentes de retención del IVA? ¿Las relaciones comerciales de la Empresa Poly Print de Venezuela, C.A, se han modificado en atención al cumplimiento de la normativa fiscal? ¿Cuál es el impacto financiero para la Empresa Poly Print de Venezuela, C.A en su condición de sujeto a retención del Impuesto al Valor Agregado (I.V.A.)? Objetivo de la Investigación General Estudiar las Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales y su incidencia financiera en la empresa Poly Print De Venezuela, C.A Especifico 1. Estudiar las Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales en la empresa Poly Print De Venezuela, C.A 2. Verificar la estructura de Estado de Resultado de la Empresa Poly Print de 12 Venezuela, C.A se afecta como consecuencia del acatamiento de las disposiciones tributarias en su condición de agentes de retención del IVA 3. Determinar las relaciones comerciales de la Empresa Poly Print de Venezuela, C.A, se han visto modificadas en atención al cumplimiento de la normativa fiscal 4. Evaluar el impacto financiero para la Empresa Poly Print de Venezuela, C.A en su condición de sujeto a retención del Impuesto al Valor Agregado (I.V.A.) Justificación e Importancia de la Investigación En el siguiente estudio se quiere realizar un aporte investigativo en relación al IVA como instrumento de recaudación fiscal, sirviendo de gran ayuda a las diferentes empresa que utilizan el ordenamiento jurídico legal relacionadas con el tributo en estudio. De esta manera el estudio cobra relevancia de temporalidad, ya que parte de una situación que es vivida constantemente en las diferentes organizaciones que son catalogadas como contribuyentes especiales los cuales se encuentra regidos bajo la vigente providencia administrativa No. SNAT/2005/0056. En la actualidad el SENIAT como órgano encargado de la administración de los tributos en todo el territorio nacional, el cual se rige por las estipulaciones del Código Orgánico Tributario (C.O.T), se constituye como el principal componente ejecutor del sistema tributario; su importancia radica por la actitud que adopte para aplicar las normas tributarias, con el fin de recaudar y controlar los tributos. Este ha ido ganando progresivamente importancia en el aspecto económico de Venezuela debido a la necesidad de generar recursos económicos, trayendo como consecuencia cambios en lo referente a la recaudación fiscal y la visión que existe del contribuyente, por lo que se produce la creación de nuevos impuestos y la reestructuración de otros para optimizar el control de los mismos y de esa manera fomentar la cultura tributaria. Dentro de este marco, uno de los aspectos de mayor relevancia que justifica esta investigación es la necesidad de fomentar un enfoque creativo a la gerencia tributaria de Poly Print de Venezuela, C.A, debido que al conocer el efecto que producen las 13 reformas tributarias en la gestión administrativa de la misma, podrá ser considerados para la toma de decisiones y de esa manera establecer estrategias que permitan la maximización de los beneficios; así como la reducción de posibles sanciones derivadas del incumplimiento de las disposiciones establecidas en el Código Orgánico Tributario. Por lo que en el aspecto organizacional, dicho estudio trae consigo innumerables beneficios ayudando a sustituir los paradigmas existentes en el funcionamiento del área administrativa, remplazándolos por un nuevo esquema de trabajo proporcionando un valor agregado. Ahora bien en el ámbito académico, se analizaran teorías en torno a la temática en estudio relacionado con las retenciones del IVA, la normativa legal y su repercusión en las finanzas de la Organización, por lo que el presente estudio promueve la realización de otro trabajo de investigación con el propósito de obtener información de esta y otro tipo de empresa en la que probablemente sus finanzas se vean fuertemente impactadas por las retenciones de IVA. En lo social, la investigación proporciona una herramienta que beneficiara tanto a las empresa como al Estado, que de forma directa se verá favorecido por los ingresos que percibe ya sea a corto, mediano o largo plazo, para sufragar de manera eficiente el gasto público y cumplir con el fin primordial que posee el pago de tributos en la nación según lo estipula el artículo 133 de la Constitución de la Republica Bolivariana de Venezuela. Alcance y Delimitaciones de la Investigación La presente investigación tiene como finalidad analizar el efecto financiero de las retenciones de impuesto al valor agregado en los contribuyentes especiales Poly Print De Venezuela, C.A; ubicada en la zona industrial I de la ciudad de Barquisimeto, Estado Lara, teniendo como ámbito de acción los Departamentos de administración y ventas, debido a que el primero es el que procesa la información recibida por los proveedores siendo registradas en el libro de compra y la información que surge del departamento de venta la cual debe ser correcto y pertinente, siendo 14 reconocidas en su correspondiente libro, de igual forma los comprobantes de retención de IVA que son recibidos de los clientes y aquellos que se realizan con base a las factura de los proveedores. Desde el punto de vista legal el desarrollo de la investigación se fundamentará en las disposiciones establecidas, en las Providencias Administrativas Nº 0056, Gaceta Oficial Nº 38.136, de fecha 28/02/2005 y Nº 0056-A, Gaceta Oficial 38.136, con fecha 28/02/2005, reimpresa por error en Gaceta Oficial Nº 38.188 en fecha 17/05/2005, con el propósito de describir las disposiciones relacionadas con las retenciones de I.V.A. y caracterizar a los contribuyentes especiales del mismo impuesto. Los datos necesarios serán obtenidos de la información contable tomando como referencia el periodo impositivo Enero – Diciembre 2010, usando como fuente las declaraciones de Impuesto al valor Agregado con sus respectivas Retenciones y los estados financieros, a los fines de analizar el impacto financiero de dichos periodos. El presente estudio será realizado durante el año 2011. 15 CAPITULO II MARCO TEÓRICO Antecedentes de la Organización Reseña Histórica La empresa Poly Print de Venezuela C.A. es una empresa familiar que fue fundada en la Cuidad de Barquisimeto en el año 1980; bajo el Ingenio del Sr. Franco Lugarini y de su esposa la Sra. Bruna Meloni de Lugarini. Durante sus primeros años la actividad productiva se desarrollaba en la casa de la familia dedicándose única y exclusivamente a la decoración de envases plásticos. En el año 1982, la empresa se constituye de tal manera que sus dueños deciden alquilar un galpón en la Zona Industrial I de Barquisimeto; adquiriendo nuevos equipos permitiendo aumentar la capacidad de decoración de los envases. Para 1989, la empresa muestra un avance significativo, ya que de solo decorar envases comienza con la fabricación de los mismos, permitiendo esto aumentar la producción en grandes cantidades. A lo largo del tiempo Poly Print de Venezuela C.A., ha evolucionado satisfactoriamente, aquella empresa que comenzó con tan solo cuatro (4) maquinas, hoy cuenta con más de treinta (30) maquinas, y actualmente se dedica a la fabricación e impresión de envases plásticos y a la inyección de tapas. La tecnología usada por la empresa ha permitido aumentar el volumen de producción, mantenerse en el mercado, competir con otras empresas de calidad y variedad de productos y generar más de doscientos (180) empleos directos en la ciudad. Dicha organización se encuentra ubicada en la Zona Industrial I carrera 3 entre calles 30 y 31 galpón 1. La cual es inscrita en el Registro Mercantil Segundo de la 16 Circunscripción Judicial del estado Lara bajo el No. 18 Tomo 12a de fecha 18-071978, conformado por 2 socios los cuales conforman la Junta Directiva siendo el Presidente y un Directores, su Ejerció Económico fiscal es del 01 enero al 31 de diciembre de cada año. Misión Organizacional La misión que maneja en la organización que se está estudiando es la siguiente: Ser la potencia productiva, industrial e innovadora de productos plásticos para empaque, satisfacer las necesidades de nuestro clientes garantizando lo más altos estándares de calidad, siendo líder en Venezuela con proyección internacional, con condiciones de trabajo para nuestro personal circunscritos en el marco de la ley, que garantice su integridad y bienestar social, y así lograr su plena identificación y compromiso con los valores de nuestra empresa. Visión Organizacional La visión que maneja en la organización que se está estudiando es: “Consolidar su crecimiento y permanencia en el mercado, para ser reconocidos como una importante y destacada empresa, contando con la satisfacción y la confianza de sus clientes y del personal comprometido con la organización”. Valores Organizacionales Los Valores Organizacionales que se manejan en la empresa que se está analizando son los siguientes: (a) Enfoque al Cliente; (b) Liderazgo; (c) Desarrollo Personal; (d) Actitud Positiva; (e) Disciplina; (f) Tolerancia; (g) Responsabilidad; (h) Libertad de Pensamiento; (i) Perseverancia; (j) Creatividad; (k) Solidaridad; (l) Respeto; (m) Compromiso; (n) Excelencia; (o) Justicia; (p) Integridad. Política de Calidad Organizacional La guía de pensamiento (Política de Calidad) que se estableció en Poly Print de Venezuela C.A., fue la siguiente: 17 Ser una empresa que se encarga de la fabricación e impresión de envases plásticos e inyección de tapas de optima calidad a través del mejoramiento continuo del proceso productivo y del personal empleado, garantizado por las normas y estándares establecido en los requerimientos de la calidad de su servicio, que permitan satisfacer y exceder las expectativas de sus clientes. Objetivos Organizacionales Los objetivos que se estructuraron en la organización que se está estudiando son los siguientes: General Controlar y garantizar el cumplimiento de los pasos a seguir en la fabricación e impresión de los envases plásticos, así como en la inyección de tapas para de esta manera contribuir en la industrialización de la región. Este es el objetivo principal de la empresa. Específicos 1. Definir estrategias de producción mediante la evaluación del comportamiento del recurso humano y del rendimiento de las maquinarias empleadas por cada uno de ellos. 2. Verificar el tiempo empleado para la fabricación e impresión de los envases plásticos, como en la inyección de tapas en función de los lineamientos ya establecidos. 3. Cumplir con las necesidades y requerimientos en cuanto a la calidad, apariencia y otras especificaciones de los envases y tapas demandadas por los clientes. 4. Contribuir a la competencia, de tal manera que de las fluctuaciones de los precios se obtengan buenos resultados. Productos que Elabora Actualmente Poly Print de Venezuela, C.A. La empresa Poly Print de Venezuela, C.A. fabrica productos a base polietileno 18 y polipropileno, específicamente envases plásticos, los cuales son elaborados bajo estrictas normas de calidad. Sus clientes requieren de estos productos para el proceso de envasado. De manera general, la lista de clientes está conformada por las industrias de alimentos, artículos de limpieza, cosméticos, lubricantes e industrias farmacéuticas. Entre los productos se tienen los siguientes: Figura 1: Productos Elaborados en la Empresa Poly Print de Venezuela C.A. Estructura Organizativa Está constituida por departamento y con líneas de mando vertical, tal como se muestra en la siguiente figura: 19 Estructura Organizativa de Poly Print de Venezuela, C.A Presidencia Administración Y Finanzas Capital Humano Sueldo Salario y Beneficios Personal Capacitación Desarrollo y Salud y Seguridad Mantenimiento De Capital Ocupacional Humano Operaciones Matriceria Contabilidad Compras Almacén e Inventario Ventas Facturación Y Cobranza Mantenimiento Molino Inyección Calidad Impresión Soplado Figura 2: Organigrama Estructural de la Empresa Poly Print de Venezuela C.A. Análisis de los Proveedores Poliolefinas Internacionales C.A y Polipropileno de Venezuela C.A. (Propiven), son los únicos proveedores de materia prima; se destaca que ambas empresas son del gobierno, es decir, entes públicos. En cuanto a materiales de oficina, suministros de limpieza y otros, los proveedores son empresas privadas. Estudio de los Clientes Tiene una cartera de clientes muy amplia las cuales incluye las ramas de agua, aceite (lubricantes de carro), talco y algunos de medicinas; asimismo existen otros clientes de menor impacto comercial. Esto permite tener un panorama más amplio de la empresa objeto de estudio lo que ayudara a comprender su estructura organizativa, el ambiente económico y fiscal en el cual se desenvuelve dicha orgacinacion. 20 Antecedentes de la Investigación De acuerdo a Mendoza (2004), los antecedentes de la investigación permiten “el estudio de trabajos investigados que conducen a revisar el problema que se abarca” (p. 27). De allí que, en esta investigación se revisaron algunos trabajos que guardan relación con este proyecto, los cuales sirvieron para encaminar y guiar el presente trabajo. En virtud de ello, se mencionan algunos de ellos: Petit (2011) desarrollo un trabajo titulado: La Auditoria Tributaria a Efectos de Examinar el Procedimiento para la Recuperación de Retenciones del Impuesto al Valor Agregado en los Contribuyentes Especiales. Caso: MATERIALES, C.A el cual tuvo como objetivo principal evaluar el procedimiento de recuperación de retenciones del impuesto al valor agregado aplicando una auditoria tributaria en la empresa Materiales, C. A. designada como Contribuyente Especial y Agente de Retención. Para el levantamiento de la información elaboró un instrumento llamado revisión de documentos legales para el levantamiento de información sobre el Código Orgánico Tributario, La Ley del Impuesto al Valor Agregado (IVA), y la Providencia Administrativa 056. Para la evaluación y verificación de obligaciones fiscales y deberes formales se apoyó en procedimientos de auditoria tributaria. Para la Auditoria, utilizó un Cuestionario de Control Interno, donde procedió a reunir y analizar las pruebas y evidencias que apoyan el resultado de la Auditoria. Con la recolección de la información el autor evaluó el procedimiento para la recuperación de Retenciones del IVA llegando a la conclusión que lo que determina el correcto cumplimiento bajo la normativa legal del procedimiento de Recuperación, es el Control y seguimiento de los Comprobantes de Retención, desde el momento en que son elaborados hasta el momento en que son enterados al Fisco por parte de los clientes. Recomendó para la Administración Tributaria mejorar el procedimiento de recuperación de créditos fiscales, en el sentido de hacer menos complicado para el Contribuyente, el proceso debe ser transparente donde el interesado debe recuperar lo que realmente le corresponde, para la Empresa establecer políticas tributarias que 21 indiquen el camino a seguir, aplicar un seguimiento a los Comprobantes de Retención desde el momento en que son elaborados por el Cliente, hasta el momento de su enteramiento al fisco, evaluando todos los lineamientos de su elaboración, proceso y entrega de los mismos. Este antecedente es un aporte valioso para el trabajo que se lleva a cabo por cuanto le permite al investigador profundizar más sus conocimientos en la materia y dar soluciones concretas a la empresa Poly Print de Venezuela C.A en cuanto a las retenciones del IVA. Por su parte, Osuna (2010) en su investigación titulada: Planificación Tributaria y Procedimientos de Control Interno en el Contribuyente Especial Suministros Eléctricos SASGO, C. A. se planteó como objetivo general establecer una planificación tributaria sustentada en procedimientos de control interno para el cumplimiento de las obligaciones tributarias del contribuyente especial. Entre las conclusiones a la que llegó el investigador se encuentra que el contribuyente sujeto al estudio conoce el término de planificación tributaria, manifestando la ausencia y necesidad de la misma en la organización, apoyando el criterio de que la misma debe obedecer a la intención de pagar todas las obligaciones causadas en determinado periodo, de igual forma se conoció la carencia de un responsable encargado de verificar los tiempos de respuestas en cuanto a la información requerida para el cumplimiento de las obligaciones tributarias, evidenciando que los procedimientos actuales no garantizan el oportuno cumplimiento de las mismas. Entre las recomendaciones que presentó está la implantación de la propuesta de planificación tributaria basada en procedimientos de control interno a fin de establecer los procedimientos adecuados y de esa manera lograr optimizar los tiempos de respuesta con la información necesaria para el cumplimiento de las prestaciones tributarias, así mismo recomendó la apertura de una cuenta bancaria que será utilizada para depositar el dinero correspondiente al apartado semanal, constituido por el monto de las retenciones que han sido elaboradas en cada semana. La investigación anteriormente citada sirve de instrumento de apoyo para el 22 desarrollo del presente estudio, ya que dispone de un Diseño de planificación tributaria y de procedimientos de control interno en el contribuyente especial, que es una herramienta que permite garantizar el éxito de un resultado favorable en lo concerniente al cumplimiento de las obligaciones tributarias. En la misma línea de investigación, Vielma (2008) realizó una investigación titulada: Efectos de la Retención del Impuesto al Valor Agregado en los Contribuyentes Especiales, en Condición de Agentes y Sujetos de Retención: Caso Consorcio Servicios de Ingeniería, Mantenimiento, Construcción y Operaciones (SIMCO); analizó tanto en su condición de sujeto como agente de retención del I.V.A. por ser un contribuyente especial y además presta sus servicios, única y exclusivamente a un ente nacional llamado PDVSA. En cuanto a los resultados el investigador pudo observar que el consorcio SIMCO ha sido impactado por las retenciones del I.V.A., detectándose extensión de los procesos administrativos, adaptación del personal a nuevos programas para el área, tardanza en la recepción de los comprobantes de retención del I.V.A. Por lo que sugirió a la administración que se implementen las siguientes directrices la necesidad de contratación y capacitación de personal especializado en el área tributaria, una reducción del plazo de crédito (45 días) otorgado por sus proveedores debido a la declaración y pago del impuesto retenido cada 15 días, consideración de un alto % de retención que conlleva a montos significativos de retenciones acumuladas de I.V.A. afectándose su flujo de caja, provocando así una disminución de la capacidad de pago y aumento en los niveles de endeudamiento para dicho consorcio. Este antecedente es de gran importancia para la investigación que se lleva a cabo en la Empresa Poly Print de Venezuela C.A, ya que en ambos casos se estudian variables en común como el IVA, las retenciones y contribuyentes especiales considerando tanto la teoría abordad por el autor como los resultados obtenidos para aplicarlos a la empresa ya mencionada. Agüero (2007), en su investigación titulada: Análisis de la Relación entre las Retenciones del Impuesto al Valor Agregado (IVA) Soportadas y los Flujos de Caja de los Contribuyentes Especiales aplicado al Matadero Industrial Centro-occidental, 23 C. A. (MINCO); el investigador se fijó como objetivo principal evaluar la incidencia en los diferentes flujos de cajas con respecto a las retenciones del IVA establecidos en la Providencia Administrativa Nº SANT/2005/0056. El investigador también pudo detectar que las consecuencias del impacto financiero - económico en las retenciones del Impuesto al Valor Agregado, es que las mismas representan un enorme peso financiero, debido al impacto negativo en el flujo de caja, ya que ésta causa un desajuste o perjuicio, por lo que se tiene que anticipar el 75% del IVA, causado. Por lo que recomendó que cuando no se compensa la totalidad del IVA retenido, sea traspasado este excedente a los meses subsiguientes para poder compensarlos, salvo que se soliciten los reintegros según lo previsto en el artículo 6º, segundo aparte de la providencia administrativa 2005/0056. El aporte de este antecedente a la investigación que se realiza en la Empresa Poly Print de Venezuela C.A. es que le permite al investigador considerar aspectos en la retención del IVA que no estaban claro desde el punto de vista investigativo así como aclarar dudas que conlleven a la solución de la situación en estudio, permitiéndole afianzar sus conocimientos tanto laborales como académicos. Peraza (2007), en su trabajo de investigación titulado: Evaluación del Control Interno Tributario en Materia de Retenciones aplicado a la Empresa PRECA, S.A., tuvo como objetivo general evaluar el control interno tributario, conforme a lo previsto en la providencia Administrativa Nº SANT/2005/0056. Entre los resultados arrojados detectó la presencia de varias debilidades y deficiencias de control interno en materia de retenciones del Impuesto al Valor Agregado por lo que recomendó el diseño de un manual de procedimientos en materia de retenciones del IVA, y hacer el seguimiento respectivo de su cumplimiento. En este estudio se evidencia la relación ya que en ambos casos los investigadores conocen lo importante que es para las empresas mantenerse al día con el pago de los impuestos y de esta manera evitar sanciones por el incumplimiento de las obligaciones tributarias, asimismo se da a conocer la necesidad de establecer controles internos sujetos a evaluaciones constantes en el área tributaria que permitan una mejor confiabilidad en los procedimientos que se manejan a diario por un 24 personal determinado y sobre el cual recaen responsabilidades que se orientan al cumplimiento de los objetivos de la organización. En el mismo orden de ideas, Ávila (2006) ejecuto un trabajo titulado: Impacto Financiero Causado por las Retenciones del IVA en los Contribuyentes Especiales de la Industria Petrolera en el Municipio Lagunilla. La investigación fue de campo con diseño no experimental, siendo su objetivo principal analizar el impacto financiero causado por las retenciones del IVA en los contribuyentes especiales de la industria petrolera en el Municipio Lagunilla. Los resultados obtenidos evidencian que las empresas encuestadas por su condición de contribuyentes especiales se ven afectadas por las retenciones percibidas y efectuadas en cuanto a su flujo de efectivo y capital de trabajo lo cual ha ocasionado que se tenga que buscar medios de financiamientos externos. Recomendaron a la Administración Tributaria modificar la norma en cuanto a los factores que inciden en el alto porcentaje de retención y el procedimiento de recuperación de retenciones el cual es un proceso lento, de igual forma establecer una planificación tributaria para los contribuyentes en donde se encuentren incluidas las retenciones del IVA. Dicha investigación es de utilidad, para el presente estudio ya que muestra la necesidad que tienen los contribuyentes especiales de implementar medidas, para las retenciones percibidas y efectuadas en cuanto a su flujo de efectivo y capital de trabajo para minimizar los riesgos de errores en el manejo de los impuestos trayendo consigo la posibilidad de caer en posibles ilícitos, así mismo se plantea lo prejudicial que seria para las finanzas de la organización que dichos controles no se le realice el seguimiento adecuado y oportuno. Carrero (2006), en su trabajo de grado titulado: Efectos Financieros, Jurídicos y Administrativos de la Aplicación del Régimen de Retenciones de I.V.A., sobre los Contribuyentes Especiales: Caso Empresa C.Q. El investigador llegó a la conclusión que la retención del I.V.A., tiene efectos estructurales y financieros en el capital de trabajo, al producir un flujo de caja constante hacia el fisco, ajeno a la naturaleza propia del impuesto, anticipando el contribuyente cantidades muy superiores a la de 25 su cuota tributaria mensual, afectando de esa manera su capacidad económica. De igual forma concluyó que las Retenciones del IVA tienen un carácter confiscatorio, lo que trae como consecuencia una sobre carga fiscal para el contribuyente, pues éste asume un pago en exceso si se compara la cuota tributaria determinada al cierre de cada período versus el anticipo soportado con ocasión de la retención realizada por el agente de retención, confirmando el hecho de que la cuantía del % de retención es excesiva y el procedimiento de recuperación es muy lento. Recomendó a la Administración Tributaria realizar modificaciones al ordenamiento jurídico en cuanto a los factores que inciden en las retenciones del IVA ya que las mismas vulneran los principios constitucionales. Cada uno de los antecedentes presentados ofrece una visión de investigaciones previas referidas a la temática. Las investigaciones presentadas por los estudios del área anteriormente señalados, son un aporte de gran importancia a esta investigación, ya que ofrece diversas ópticas brindando ideas, conclusiones y recomendaciones que pueden servir de base para la ejecución de esta investigación, ya que al conocer los trabajos realizados por otros autores, se puede obtener una visión más amplia de dichos temas, persiguiendo el objetivo de complementar los mismos por aportes innovadores permitiéndole al lector la oportunidad de razonar a cerca del efecto financiero que las retenciones del IVA causan en los contribuyentes especiales desde otras perspectivas ayudando ampliar su criterio respecto al tema. Bases Teóricas Con el propósito de indagar y fundamentar este trabajo desde el punto de vista teórico se presentan una serie de conceptos que de manera lógica y sistemática proporcionarán una explicación de las causas del problema de investigación; a través de la exposición de un conjunto de conocimientos teóricos, relacionados con el Impuesto al Valor Agregado (IVA) aplicado a las empresas Contribuyentes Especiales. 26 Sistema Tributario Plantea Jarach (1998), que el sistema tributario como instrumento para la consecución de una distribución del gasto total sobre la economía en general, constituye: Una empresa titánica, pero tal vez posible por lo menos por etapas. Pero ello implica una continuidad en el gobierno no sólo de un partido político o de una corriente de doctrina política, económica y social, sino también de un equipo de técnicos legislativos en materia económica y financiera. (p. 25) Ahora según Millán (1996), el sistema Tributario debe estudiarse siempre con relación a un país en concreto, y en una época determinada, ya que el mismo es el resultado de las instituciones Jurídicas, Políticas, y Sociales de un país, de sus recursos y forma de distribución de sus ingresos. Expresa igualmente que no se puede establecer científicamente un sistema tributario ideal para todos los países, y ni siquiera para un grupo de ellos ya que existen factores, aparentemente pocos importantes, como los psicológicos, raciales y religiosos, que deben tenerse en cuenta a la hora de estudiar un sistema tributario, porque el hecho del que los tributos no pueden ser creados sino por Leyes, se desprende que un sistema tributario de un país, partirá siempre del estudio de un ordenamiento legal vigente en ese país. De lo presentado anteriormente, proviene la gran importancia del estudio del Sistema Tributario en relación a la ciencia jurídica que estudia los tributos; es decir, el Derecho Tributario es obviamente que está muy unido a la Contaduría Pública, pero es necesario aclarar que para estudiar los tributos en particular es indispensable realizar un examen intenso a la política, economía, administración fiscal, sociedad en general, en fin, conocer los lineamentos generales del Sistema Tributario en un determinado país. Desde otro punto de vista, acota Jarach (ob.cit.), que no se debe olvidar que todo ordenamiento tributario se ha ido formando en devenir histórico, que no es necesariamente irracional, en efecto, el desarrollo del Estado moderno ha impuesto para ese ente la búsqueda de mayores, aunque no siempre novedosos recursos, 27 destinados a cubrir los gastos para las diferentes funciones asumidas. Los mayores gastos exigen mayores recursos, a menudo de nuevas fuentes para no recargar las fuentes de ingresos ya explotadas. Ahora, en cuanto a las modificaciones en el sistema tributario las mismas son efectuadas en virtud de la potestad tributaria, que según Villegas (1980), es una facultad que se le confiere al Estado para crear tributos y exigir el pago a las personas sometidas a su competencia tributaria espacial, sin embargo tal potestad se encuentra limitada por los principios jurídicos tributarios, los cuales se encuentran consagrados en los preceptos constitucionales. Por lo anteriormente expuesto el Estado debe disponer de una forma que permita satisfacer las necesidades colectivas y de sus ciudadanos. Por esta razón creó un sistema tributario venezolano que permita contar con una suma de medios capaces para lograr la esencia de un Estado sin importar su forma o sistema de gobierno, la Constitución aprobada el año 1999 establece un sistema tributario basado en principios como el de legalidad, que consiste en que no podrá establecerse impuestos, tasas o contribuciones que no estén expresamente previstas como tales por la ley. El Sistema Tributario en Venezuela De acuerdo a datos suministrados por el portal del SENIAT (2006), el sistema tributario venezolano ha presentado en las últimas décadas, cambios e incorporaciones de nuevos tributos, siendo los objetivos principales del gobierno nacional incrementar la recaudación, simplificar las normas y los procedimientos, la neutralidad en la asignación de recursos y la equidad en la distribución de las cargas, motivado a las reformas e incorporaciones, el legislador para incentivar ciertos sectores de la economía nacional, como sector exportador, concedió algunos beneficios fiscales, siendo un de ello el reintegro a los empresarios del Impuesto al Valor Agregado, cancelado por concepto de adquisición de bienes y servicios, en Venezuela o en el exterior. En este orden de ideas, plantea Galarraga (2002) que en sistema tributario se 28 debe realizar una planificación tributaria para lo cual se deben considerar: el conocimiento que se tenga sobre ambiente fiscal, la forma jurídica más adecuada para operar, evaluación de tarifas impositivas, la previsión de los tributos con sus respectivas tomas de decisiones, y por último las valoraciones de carácter cuantitativo y cualitativo con el fin de medir el riesgo fiscal, organización de la información y la logística de la planificación. (p. 101) En este orden de ideas Tolosa (2002), señala que en la Administración Tributaria existen tres (3) funciones estatales de gran importancia: función legislativa, función jurisdiccional y función ejecutiva, conformada ésta última por dos (2) subfunciones como lo es la Administrativa y la de Gobierno, las cuales tienen como finalidad la satisfacción de la necesidades públicas; sin embargo, acota el autor, que es la administrativa la que debe gestionar los recursos necesarios por los medios que marca el ordenamiento jurídico y emplearlo en las necesidades colectivas, de esta forma se enfatiza que el sujeto de dicha función es la Administración Pública. Por su parte Velandia (2000), plantea que “los aspectos de política tributaria se han hecho mayormente notorios en los últimos tiempos, después de pasada la década de los ochenta donde se perjudicaron los principales indicadores socioeconómicos de los países Latinoamericanos” (p 15). En este sentido, el autor acota que si no existe una Administración Tributaria eficiente que maneje adecuadamente los procesos de modernización estructural de la economía, no podrán enfrentar acertadamente y con éxito los desafíos planteados por la globalización, por lo que traerá como resultado la innovación y automatización de todos los procedimientos dentro de la administración tributaria. Es así como se hace imperativo conocer que son los tributos, pues no existe una hipótesis preestablecida totalmente por todos los escritores; de igual manera, es indispensable tener presente con claridad, que este asunto es de gran relevancia, debido a que los aportes que ofrecen los contribuyentes como tributos, son los que en gran parte ayudan a solventar mucho de los requerimientos exigidos por la comunidad. 29 Principio de Capacidad Contributiva y Neutralidad Fiscal Lapatza (1993) La concepción liberal del beneficio benefit, fue la forma inicial de la que partió la capacidad. Dicha teoría postulaba “que a iguales riquezas correspondían la misma cantidad de tributos” (p. 323). Este postulado es el reflejo de la etapa liberal de la economía, el tributo trata de asimilarse a la imagen de precio pagado libremente entre individuos en un mercado de libre concurrencia. Este comienzo que preconizaba la capacidad económica, fue posteriormente superado hacia el principio de la utilidad marginal, ya que no todos los titulares de riquezas, aun cuando manifestaran iguales capacidades económicas pueden ofrecer iguales capacidades de prestación. Es por ello que el principio fue adaptando las necesidades de gasto como un factor cada vez más importante a la hora del cálculo del quantum, o del crédito tributario a favor del Estado. Según lo expuesto por Belisario (2009) la capacidad contributiva Es la base fundamental de un sano sistema tributario, no solo porque es la capacidad económica lo que, brinda un indicio de que existe la posibilidad de pagar el tributo de que se trate, sino también porque esta sirve de límite para que dicha capacidad económica no se extinga.; pues inmediatamente el sistema tributario perecería con ella. (p. 89) En el mismo orden de ideas el autor antes citado plantea la siguiente clasificación clásica para el Principio de Capacidad Contributiva a) La Capacidad Económica Absoluta: referida al potencial económico que busca ser gravado con los tributos y que sirve de base para la elección de los hechos imponibles que buscan ser gravados; la renta, el capital, el consumo, la actividad económica con ánimo de lucro, etc. b) La Capacidad Económica Relativa: referida a la determinación cuantitativa de la obligación tributaria de modo que sea esta la medida que permite igualar a los contribuyentes dependiendo de sus capacidades contributivas, además de ser el límite a la posibilidad de imposición del Estado. El Principio de la Capacidad Contributiva se encuentra consagrado en el Artículo 316 de la Constitución de la República Bolivariana de Venezuela, dispone lo 30 siguiente: El sistema tributario procurará la justa distribución de las cargas públicas según la capacidad económica del o la contribuyente, atendiendo al principio de progresividad, así como la protección de la economía nacional y la elevación del nivel de vida de la población; para ello se sustentará en un sistema eficiente para la recaudación de los tributos. (p. 69) De acuerdo con el texto constitucional plasmado el Sistema Tributario Venezolano debe procurar la igualdad en las cargas públicas con respecto a la Capacidad Económica para lo cual debe atender al Principio de la Progresividad.. Por lo antes expuesto se puede concluir que el Principio de la Capacidad Contributiva es la manifestación de riqueza que busca el tributo y además es el límite cuantitativo que debe respetar una sana política fiscal. En el mismo orden de ideas se puede acotar que al principio de la capacidad contributiva, se le acompaña con los principios de la igualdad, la progresividad, la protección de la economía nacional y la elevación del nivel de vida de la población, estos elementos normativos marcan una diferencia sustancial con el resto de las Constituciones que acogen la capacidad contributiva, consistente en que ya si bien la progresividad está presente en todos los textos fundamentales, la protección de la economía y la elevación del nivel de vida no lo están, demostrándose así la novedad de la previsión del precepto venezolano, pero también el interés en conocer los alcances de dicha protección. Guevara (2004) plantea que la protección de la economía es una alusión al principio de la neutralidad fiscal, delimitado a nuestro juicio en el artículo 316 de la Carta Constitucional, el cual establece en su enunciado una defensa de la economía nacional frente a la presencia del Estado. Por lo que se infiere, que para que haya una distribución justa de las cargas, los tributos deberán exigirse de acuerdo a la capacidad de los contribuyentes. La capacidad económica como noción que rige el reparto justo de las cargas tributarias ha de estar entonces al servicio de una aplicación progresiva de los tributos, pero también en atención a la protección de la economía. 31 Es por ello que el autor acota que en un sentido literal, se observa que la protección a la economía tiene un significado relativo a la obligación a cargo del Estado de resguardar la economía nacional, lo cual directamente implica velar porque la economía nacional no desaparezca, o sea vulnerada de tal manera que quede en un estado de inminente desaparición. No obstante, tan vasta y general expresión encuentra una interpretación más aprehensible, concreta e individualizable desde un punto de vista económico, según el cual la neutralidad fiscal comporta especialmente, la evitación de consecuencias indeseadas sobre la competencia, de forma de impedir una intervención que perjudique al mecanismo normal de competencia del mercado, a menos que aquella sea indispensable para corregir resultados perversos de la competencia De igual forma el autor plantea que se debe revisar el cumplimiento del principio de neutralidad o de la protección de la economía nacional, capacidad económica y libertad de comercio por parte de la norma jurídica que regula los aspectos concernientes a las Retenciones del I.V.A en particular la Providencia Administrativa SNAT/2005/0056. En este orden de ideas es necesario acotar, que el mecanismo de retención regulado por los actos generales aludidos, provoca la posesión adelantada del impuesto por parte del Estado, de manera que se lleva a un funcionamiento diferente de esta contribución nacional a la que debería operar con normalidad. Esta anormalidad en el funcionamiento, si bien no afecta la posesión indebida del patrimonio o de los bienes de los contribuyentes por parte del Estado por aplicación de la retención, no significa tampoco que otros contribuyentes o agentes económicos, se vean forzados por su incidencia en cambiar sus estructuras económicas por efecto de la aplicación del impuesto, provocando una distorsión de la economía nacional que pudiera afectar sensiblemente el mercado de intercambio de bienes o servicios, y en definitiva el giro económico del país. En efecto, el hecho de que los demás contribuyentes ordinarios esten sujetos a las retenciones por un porcentaje de 75% a un 100% del importe del impuesto al valor agregado, sin posibilidad de percutir esta carga soportada a su vez en otro 32 contribuyente, distorsiona la economía por causa fiscal de tal modo, que puede amenazar con la libertad de elección de cualquier potencial proveedor de un contribuyente ordinario que eventualmente desee comerciar con otro contribuyente calificado de contribuyente especial, provocando en este último una afectación tal que deviene en una disminución que hace peligrar la misma existencia del establecimiento comercial. Es importante destacar que la falta de neutralidad de un impuesto, debe apreciarse casuísticamente impuesto por impuesto, ya que no se puede comparar la neutralidad de un impuesto directo que impacte en su determinación, liquidación y pago, de forma anual como el impuesto sobre la renta o a los activos societarios; que el impuesto al valor agregado, quien es de suyo quizá el impuesto más neutral de los que se tenga conocimiento. Traibel (citado por Guevara), manifiesta que el impuesto al valor añadido “es un impuesto que no condiciona las decisiones económicas de los comerciantes”… (p. 54). Es decir, que la incidencia de este impuesto en los negocios no debería motivarlos a actuar de tal manera, por lo tanto, es apto para una integración económica ya que no incide en los costos de los productos. Este carácter interno y genuino de neutralidad que acompaña al impuesto, se ha proyectado de tal forma, que se ha constituido en piedra angular de regímenes de intercambio comercial de uniones aduaneras como lo representa la Unión Europea., para el logro de la ansiada unificación europea, se concluyó que la armonización debía hacerse hincapié en la imposición indirecta, que es la que mayor impacto produce en los precios de la mercancía y los servicios. Los Tributos Sobre este particular, Fariñas (1992) define al tributo genéricamente como: Una prestación obligatoria, comúnmente en dinero, exigida por el Estado en virtud de su poder de imperio y que da lugar a las relaciones jurídicas de derecho público. También se ha concebido como prestaciones pecuniarias que el Estado, o un ente público autorizado al efecto por aquel, en virtud de su soberanía territorial, exige de sujetos económicos 33 sometidos a la misma (p.52) Por su parte Ruiz (1993), explica que como noción general se dice que los tributos es el mecanismo o instrumento por el cual los entes públicos obtienen ingresos, en otras palabras es la prestaciones en dinero que el Estado exige en ejercicio de su poder de imperio en virtud de una ley y para cubrir los gastos que le demanda el cumplimiento de sus fines Características de los Tributos Ruiz (ob. Cit.), resalta las siguientes características de los tributos: 1. Son Debidos a un Ente Público: por cuanto es el sujeto activo de la relación jurídica- tributaria, y en definitiva es el órgano titular del crédito. 2. Son Coactivos: porque se consideran obligaciones que surgen con independencia de la voluntad del contribuyente, por ministerio de la ley, cuando se da el supuesto de hecho previsto en ella. 3. Se Establecen con el fin de Procurar los Medios Previstos para cubrir las Necesidades Financieras de los Entes Públicos: su finalidad no es otra que el sostenimiento de los gastos públicos. Principios Jurídicos de los Tributos Ruiz (ob.cit.), presenta los siguientes principios de los tributos: 1. Generalidades: Esta relacionado con el carácter extensivo de la tributación, y significa que cuando una persona natural o jurídica se halla en las condiciones que establece la Ley para contribuir, ésta debe cumplir sin distinción de ninguna naturaleza, es decir, nadie está eximido por privilegios personales. Las exenciones son excepciones. 2. Igualdad: Quiere decir que todos los habitantes son iguales ante la ley, y esa igualdad es la base del impuesto y de las cargas públicas. De acuerdo con Adam Smith todo ciudadano debe contribuir al Estado en proporción a sus ingresos o a sus respectivas capacidades económicas. 34 3. Proporcionalidad: Se refiere a que el quantum permanece constante, cualquiera que sea la suma gravada, por ejemplo, la alícuota del impuesto a las ganancias eventuales. En cambio, es progresivo cuando el monto a pagar se eleva a medida que aumenta la cantidad gravada, por ejemplo, las alícuotas del impuesto a los créditos. La progresividad puede operarse así: a. Estableciendo una suma variable que aumenta al elevarse el monto gravado. b. Fijando una cuota máxima que es alterada por deducciones, que son mayores a medida que disminuye el monto objeto de la imposición. c. Señalando cantidades fijas por categorías, como por ejemplo, las distintas alícuotas que, como en el impuesto sucesoral, se incrementan a medida que es más lejano el parentesco del heredero con el causante. 4. Legalidad: Este principio quiere significar que no puede haber tributo sin una ley previa que lo establezca. Sólo la ley puede determinar y especificar los distintos elementos que componen la obligación tributaria, y muy especialmente el hecho imponible, así como las exenciones. 5. Equidad o No Confiscatoriedad: Significa que la tributación no puede, por vía indirecta, violar la propiedad privada, ni su libre uso y disposición, y mucho menos confiscarla, porque son garantías establecidas constitucionalmente. 6. Libertad de Circulación Territorial: De acuerdo a las normas jurídicas vigentes el tránsito dentro del país no puede constituir, en sí mismo, motivo de imposición alguna. Esto es un derecho que emana de la libertad de circulación territorial, y que no debe confundirse con la circulación económica de los bienes, que si está sujeto a gravámenes. Lo expuesto anteriormente es de gran importancia para la investigación que se realiza en la empresa Poly Print de Venezuela C.A. ya que expone los directrices por las cuales se debe regir cada uno de los tributos que se generan en el país, y así la investigadora puede actualizar sus conocimientos en la materia y consolidarlos para que al momento de presentar sus recomendaciones se enmarquen en la existencia de las normas jurídico-tributarias como la mejor herramienta con la que cuentan los contribuyentes y así generar una actitud tributaria acorde a las necesidades que 35 presenta utilizando de alguna manera el derecho que el Estado tiene de exigir aportaciones económicas de sus gobernados. Dada la explicación anterior se hace imprescindible conocer acerca del ambiente fiscal y tributario, como aspectos fundamentales en la consecución de los objetivos de esta investigación. Es así como Galarraga (ob.cit.), expone en forma global, que el ambiente fiscal y tributario se puede considerar, como el “conjunto de estructuras, reglas, normas y tributos, a que se somete una sociedad con el fin de sostenerse” (p.103). Acota el autor, que los ambientes fiscales varían de nación a nación, y muchas veces son hostiles, y están dominados por el juego del suma cero. Esto según el autor, viene dado por el origen de la tributación de una nación en particular. Igualmente señala el autor que los tributos en las naciones tienen dos (02) orígenes básicos: sistemas tributarios y regímenes tributarios, tal como se explican a continuación: Sistemas Tributarios: Es cuando “las normas junto con las acciones de los actores involucrados procuran la racionalización de exacciones tributarias con relación a los objetivos y los medios empleados” (p. 103) Regímenes Tributarios: “es cuando las reglas se imponen o se siguen en forma inorgánicas, sin orden y sin investigación de causa, simple y llanamente con el fin de proveerse de más fondos” (p. 104) Partiendo de lo expuesto anteriormente se deduce que, la comprensión de la composición de los tributos y del sistema tributario Venezolano, ayuda a conocer no sólo cuáles son las obligaciones sino también los derechos como contribuyentes. A su vez permite a los encargados de planificar las finanzas nacionales, determinar cuáles son los criterios que de aplicarse serán más beneficiosos para la población. Es por ello que los cambios profundos que trae aparejados cualquier proceso de transformación, requiere la adopción de ciertas estrategias que permitirán lograr eficientemente los objetivos planteados. 36 Clasificación de los Tributos Al respecto, Moya (2004) establece que: Los tributos han sido clasificados de muchas formas, al extremo que se ha llegado a decir que existen tantas clasificaciones como autores; pero entre todas predomina la tripartita: impuestos, tasas y contribuciones especiales, que es la acogida en Venezuela, en el Código Orgánico Tributario del 2001. (p.58) Partiendo de lo expuesto se presenta la clasificación que menciona el autor: Impuesto Es el tributo exigido por el Estado ha todos aquellos que se encuentren dentro del supuesto que establece la ley como hechos imponibles, sin que medie a favor de estos alguna contraprestación por parte del Estado. Ecota Moyan (ob.cit.) que el impuesto es el tributo típico por excelencia ya que nace en virtud de que la circunstancia de hecho tipificada en la norma se verifica en la realidad y origina una incidencia en el sujeto a quien se le atribuye. La particularidad que presenta el impuesto es que el sujeto que realiza el hecho generador no tiene derecho de recibir nada a cambio por la prestación dineraria que está obligado a pagarle al Estado. La suma dineraria que paga el sujeto obligado es independiente de la actividad que el Estado puede desarrollar con la misma. De esta manera no puede pensarse que el pago generado por algún impuesto, por el cual se está obligado a pagar, produzca un derecho mediante el cual podamos dirigirnos al Estado a fin de que este nos proporcione determinado servicio público. Es de hacer resaltar que Fariñas (1992) clasifica los impuestos de la siguiente manera: a. Los Impuestos Generales: Tienen como finalidad cubrir todos los gastos del Estado sin afectarlo en algún fin en especial. b. Impuestos Especiales: Aquellos cuyo producto se destina a un fin determinado, se afecta a un servicio determinado. c. Impuestos Personales: Son los que se establece tomando en cuenta fundamentalmente las circunstancias personales del contribuyente, como son su 37 capacidad tributaria total y sus cargas familiares. d. Impuestos Reales: aquellos que hacen caso omiso de estas circunstancias y más bien gradúan con base a las características reales. Por ejemplo el Impuesto Sobre la Renta es un impuesto personal. e. Directos: Cuando extraen el tributo en forma inmediata del patrimonio o crédito, tomados como expresión de capacidad contributiva favorecida en su formación por la contraprestación de los servicios públicos. f. Indirectos: Cuando gravan el gasto o consumo o bien la transferencia de riqueza, tomados como índice o presunción de la existencia de la capacidad contributiva, indirectamente relacionada con la prestación de los servicios públicos. g. Proporcionales: Son aquellos que no toman en cuenta la capacidad económica del contribuyente o elementos personales del contribuyente tales como: nacionalidad, sexo, domicilio, estado civil. h. Progresivo: es aquel en que la relación cuantía del impuesto con respecto al valor de la riqueza gravada aumenta el valor de ésta. Posee alícuota única. i. Impuesto ordinario: es el que se repite en todo los presupuestos j. Impuesto extraordinario: son aquellos que tienen carácter temporal o eventuales. Tasas Según García (1996) plantea que la tasa “es la contraprestación en dinero que pagan los particulares, el estado u otros entes de derecho público en retribución de un servicio público determinado y divisible" (p. 60). Explica el autor que este es el tributo que probablemente mayores discrepancia ha causado y el que más dificultades presenta para su caracterización. Ello, se debe en parte, a que quienes la han tratado han confundido elementos económicos, jurídicos y políticos pero que con el pasar del tiempo se ha logrado que a demás de estas razones se obtenga la caracterización correcta de la tasa. Otra definición sobre tasa es la aportada por Maya (1998), quien lo explica que son aquellos tributos cuyo hecho imponible consiste en la prestación de servicio o la 38 realización de actividades de régimen de Derecho Público que se refieran, afecten o beneficien a los sujetos pasivos cuando concurran las siguientes circunstancias: 1. Que sean de solicitud o recepción obligatoria por los administrados. 2. Que no puedan prestarse o realizarse por el sector privado, en tanto implique intervención del ejercicio de autoridad, o porque con relación a dicho servicio esté establecida su reserva a favor del sector público conforme a la normativa vigente. De esta manera según lo planteado por García (ob.cit.) la tasa queda subordinada a ciertos principios constitucionales a saber: 1. Legalidad no Confiscatoriedad Igualdad y Equidad: existencia de un servicio prestado por el Estado: Si bien la jurisprudencia estableció que la tasa solo se debe existiendo una efectiva prestación del servicio, también se aceptó la posibilidad de cobro del tributo con anterioridad a la actividad estatal y esta es la posición seguida por la doctrina dominante. Con esto se dejó de lado el criterio por el cual la graduación del monto de la tasa se realizaba de acuerdo con la ventaja recibida con el servicio, para adoptar el criterio de la existencia del servicio mismo que presta el Estado. Lo importante como fundamento del gravamen es la existencia de una organización administrativa que esté en condiciones de prestar el servicio que da origen a la imposición del tributo. 2. Naturaleza del Servicio: Para una parte de la doctrina, todo pago efectuado por un particular al Estado por un servicio que éste le presta puede ser calificado como tasa. Para otros, solo tienen ese carácter aquellos servicios que sean inherentes al Estado, que solo pueden concebirse si su prestación es realizada por un ente estatal. 3. Divisibilidad del Servicio: Para algunos autores esta es una de las diferencias entre el impuesto y la tasa. Podemos calificar como servicios divisibles aquellos que son posibles de ser fraccionados en prestaciones individualizadas que sean dispensadas a individuos determinados. 4. Voluntariedad: Algunos autores señalan como una de las características esenciales de la tasa que la prestación del servicio sólo se cumpla a requerimiento 39 del interesado. Pero Existen una gran cantidad de servicios que se prestan de oficio y aún contra la voluntad del particular; así la inspección sanitaria, la de pesas y medidas, la administración de justicia, son todas actividades que se inician o pueden iniciarse por iniciativa propia del estado, independientemente de la voluntad del contribuyente o aún en contra de ella. 5. Ventaja: Algunos autores se pronuncian expresamente por reconocer en la tasa, como característica esencial, la existencia de una ventaja o un beneficio para aquél a quien se presta el servicio. 6. Destino de los Fondos: Si la razón que sirve de fundamento jurídico a la tasa es la prestación de un servicio estatal, es menester que el producto tenga como único destino el servicio mismo, entendido éste en términos amplios. Contribuciones Por su fisonomía jurídica particular se ubican en situación intermedia entre los impuestos y la tasa, es por ello que Mendoza (1999) expone que, esta categoría comprende gravámenes de diversa naturaleza definiéndose como "los tributos obligatorios debidos en razón de beneficios individuales o de grupos sociales derivados de la realización de obras, o gastos públicos, o especiales actividades del Estado." (p. 5) De lo anteriormente expuesto se desprende que las contribuciones son aquellos tributos cuyo hecho imponible consiste en la obtención por el sujeto pasivo de un beneficio o de un aumento de valor de sus bienes, como consecuencia de la realización de obras públicas o del establecimiento o ampliación de servicios públicos. Los impuestos, tasas y contribuciones especiales no podrán tener como base imponible el monto a pagar por concepto de otro tributo. Obligación Tributaria Giuliani (2008) plantea que la obligación tributaria es un vínculo Jurídico en virtud del cual un sujeto (deudor) debe dar a otro sujeto (acreedor) que actúa ejercitando el poder tributario, sumas de dinero o cantidades de cosas determinadas 40 por la ley (p. 352). Según lo estipulado en el Código Orgánico Tributario (2001) en su artículo 13 la obligación tributaria surge entre: El Estado en las distintas expresiones del Poder Público y los sujetos pasivos en cuanto ocurra el presupuesto de hecho previsto en la ley. Constituye un vínculo de carácter personal aunque su cumplimiento se asegure mediante garantía real o con privilegios especiales. (p. 4) Asimismo el código antes citado plantea en su artículo 15 que la obligación tributaria no será afectada por las siguientes circunstancias: Relativas a la validez de los actos o a la naturaleza del objeto perseguido, ni por los efectos que los hechos o actos gravados tengan en otras ramas jurídicas, siempre que se hubiesen producido los resultados que constituyen el presupuesto de hecho de la obligación. (p. 4) Por las definiciones anteriormente expuestas se puede acotar que la obligación tributaria nace desde el momento en que se verifica el hecho generador, lo que trae conlleva que como contribuyentes responsables nace el deber de cumplir con el tributo que ha surgido. Aspectos Generales de las Obligaciones Tributaria Lameda (2010) expone que la obligación Tributaria está constituida por la necesidad en la que se encuentra una persona de hacer o no hacer una cosa o actuación determinada de ejecutar o no una determinada acción. Asimismo Jurídicamente la obligación está constituida por una conducta cuya ejecución se le impone a una persona aun por encima o en contra de su voluntad y en ese sentido la obligación está caracterizada por la coercibilidad. Según el estatuto que la regule se puede encontrar obligaciones civiles, administrativas, penales, mercantiles, fiscales, laborales, otros. Es frecuente utilizar la expresión obligación como sinónimo de derecho de crédito o de derechos personales (la persona del deudor y la persona del acreedor) 41 Elementos de las Obligaciones Tributaria 1. Subjetivo: Está integrado por los sujetos que participan en la obligación, es decir, la persona del deudor y del acreedor, siendo el primero quien se compromete a realizar una actividad o conducta determinada en provecho o a favor del llamado acreedor, comúnmente es llamado sujeto pasivo porque sobre su patrimonio va a recaer la acción. Siendo el acreedor, la persona en beneficio de la cual el deudor va a realizar la conducta o actividad que se ha comprometido; comúnmente denominado sujeto activo y que si el deudor no le cumple puede acudir o comparecer ante los órganos jurisdiccionales (tribunales de justicia) para obligar al deudor a cumplir por intermedio de una acción. 2. Objetivo: Está constituido por la prestación, vale decir por la actividad o conducta que el deudor ha prometido cumplir al acreedor, sencillamente es el contenido de la obligación entre los que destaca la siguiente clasificación: a. Prestaciones de Dar: Son todas aquellas que tienen por objeto la transmisión de la propiedad u otro derecho real (servidumbre, uso, usufructo, habitación e hipoteca) presentando la particularidad de que la propiedad o derecho se transmiten por el consentimiento legítimamente manifestado. b. Prestaciones de Hacer: Son todas aquellas actuaciones del deudor que no consiste en la transmisión de la propiedad u otro derecho real (construir un edificio, redactar un documento, cuidar una cosa transportarla) c. Prestaciones de no Hacer: Consiste en una abstención o prohibición del deudor, digamos una actuación negativa, este se compromete a no efectuar la conducta o actividad prohibida 3. Elemento Jurídico (El Vinculo): Se dice que es el elemento esencial y se refiere al sometimiento, a la ejecución del deudor, a la necesidad de cumplirle al acreedor la actividad o conducta prometida y el poder jurídico que tiene el acreedor para obligar al deudor a cumplir mediante la intervención de los órganos jurisdiccionales. Lo anteriormente expuesto explica quienes son los sujetos que interviene en la 42 obligación tributaria, cuales es el papel que desempeña cada uno de ellos así como el órgano jurisdiccional al cual debe de acudir el acreedor en caso de que el deudor no quiera cumplir, de igual forma se plantea el contenido de la obligación enmarcándolo en tres aspecto como lo son la prestación de dar, hacer y no hacer con las cuales se produce un vinculo entre los sujetos involucrados. Impuesto al Valor Agregado El Impuesto al Valor Agregado (IVA) según Garay (2004), “es aquel que grava el valor añadido en cada etapa en la circulación de los bienes desde su producción o importación hasta que llega al consumidor” (p.39). Ahora bien según información obtenida del portal del SENIAT (ob.cit.), este es un impuesto indirecto que se aplica sobre casi todos los bienes y servicios producidos o comercializados en el desarrollo de la actividad de una persona natural o jurídica. Asimismo plantea que, el IVA, es un impuesto indirecto ya que la empresa que lo tributa no debe pagar la totalidad de él, sino sobre la ganancia bruta de cada operación, quien debe pagar la totalidad del impuesto es el consumidor final; por lo que se dice que este tipo de impuesto es un impuesto al consumo. Ahora la Ley del Impuesto al Valor Agregado (2007) en el artículo 1, lo define como: Un tributo que grava la enajenación de bienes muebles, la prestación de servicios y la importación de bienes, aplicable en todo el territorio nacional, que deberán pagar las personas naturales o jurídicas, las comunidades, las sociedades irregulares o de hecho, los consorcios y demás entes jurídicos y económicos, públicos o privados, que en su condición de importadores de bienes habituales o no, de fabricantes, productores, ensambladores, comerciantes y prestadores de servicios independientes, realizan las actividades definidas por la ley como hecho imponible. (p. 1) De acuerdo a este artículo, el IVA es un impuesto indirecto a los consumos que tiene que ser soportado por las personas en cada una de las etapas del proceso económico, en proporción al valor que se va agregando al producto. De igual forma, este impuesto representa una obligación de dar dinero, es emanada del poder estatal, lo que supone su obligatoriedad y la compulsión para hacerse efectivo su 43 cumplimiento, aplicables a personas individuales y colectivas, el cual grava las rentas a través de su utilización o consumo, añadiéndose al precio de las mercancías. Características del Impuesto al Valor Agregado En el mismo orden de ideas según Galárraga (2002), el Impuesto al Valor Agregado posee las siguientes características: 1. Esta establecido en una ley, llamado igualmente Principio de Reserva Legal y es que todo tributo tiene que estar establecido en una ley, de acuerdo al aforismo latino que dice: NULLUM TRIBUTUM, SINE LEGE, todo tributo es nulo si no está establecido en la ley, como el Principio de Legalidad. 2. Es un impuesto indirecto, ya que grava los consumos que son manifestaciones mediatas de riquezas o exteriorización de la capacidad contributiva. 3. Es un impuesto real, ya que no toma en atención las condiciones subjetivas del contribuyente, tales como sexo, nacionalidad, domicilio. 4. Se puede decir, que es un "impuesto a la circulación" ya que grava los movimientos de riqueza que se ponen de manifiesto, con el movimiento económico de los bienes. 5. No es un impuesto acumulativo o piramidal por cuanto grava todas las ventas efectuadas en todas las etapas del proceso. 6. Es general, porque va desde la fabricación y producción hasta la comercialización y distribución de los bienes y la prestación de servicios. 7. El impuesto es soportado o trasladado al consumidor final. 8. Es neutral, no debería provocar distorsiones en el mercado, ya que solo busca cumplir con los fines de la política fiscal para los cuales ha sido creado. (s/p) De todo lo anteriormente expuesto se puede apreciarse, que como característica primordial este tributo es soportado por el consumidor final, quien debe pagarlo en la cadena de comercialización. Al respecto Diep (2003), señala que el tributo proviene del latín: tributum que significa carga continúa en dinero o en especie que debe entregar el vasallo al señor en reconocimiento del señorío, o el súbdito al estado para 44 la atención de las llamadas cargas públicas. Destaca el autor, que también tiene el sentido de ofrenda o manifestación en calidad de obsequio, veneración, respeto, admiración; es decir, este concepto muestra que el mismo tiene como fin el de servir al estado para su manutención y de alguna forma satisfacer las necesidades de la sociedad. Pago del Impuesto al Valor Agregado Los contribuyentes y en su caso, los responsables según Ley del Impuesto al Valor Agregado, están obligados a declarar y pagar el impuesto correspondiente en el lugar, la fecha y la forma así como la condición que establezca el Reglamento; ahora en el artículo 47 de esta ley se establece: La Administración Tributaria dictará las normas que le permitan asegurar el cumplimiento de la presentación de la declaración a que se contrae este artículo por parte de los sujetos pasivos, y en especial la obligación de los adquirentes de bienes o receptores de servicios, así como de entes del sector público, de exigir al sujeto pasivo las declaraciones de períodos anteriores para tramitar el pago correspondiente. (p. 22) Se infiere que los contribuyentes tienen la obligación de presentar mensualmente la declaración jurada por las operaciones efectuadas y pagar el tributo que se cause en la fecha, hora y forma. El Hecho Imponible y su Relación con el IVA Moya (2004), define el hecho imponible como: El presupuesto de naturaleza jurídica o económica fijado por la Ley para configurar cada tributo y cuya realización origina el nacimiento de la obligación tributaria. La Ley, en su caso, completará la determinación concreta del hecho imponible mediante la mención de supuestos de no sujeción. (s/p) De igual forma, el hecho imponible es un concepto utilizado en Derecho Tributario que marca el nacimiento de la obligación tributaria, siendo así uno de los elementos que constituyen el tributo, el cual se trata de un hecho jurídico establecido 45 en la norma de rango legal cuyos efectos también habrán de estar contemplados y determinados por la ley. Además, el acreedor y el deudor de la obligación tributaria tienen poca capacidad de negociación sobre los efectos del hecho jurídico cuya realización genere, por ley, una obligación tributaria. Así mismo, según información obtenida del portal del SENIAT (ob.cit.), define el Hecho imponible como: “el presupuesto establecido por la ley para tipificar el tributo y cuya realización origina el Nacimiento de la obligación tributaria” (s/p). Se explica en el portal antes citado que se considera ocurrido el hecho imponible y existente sus resultados cuando: 1. En las situaciones de hecho, desde el momento que se hayan realizado las circunstancias materiales necesarias para que produzcan los efectos que normalmente les corresponden. 2. En las situaciones jurídicas, desde el momento en que estén definitivamente constituidas de conformidad con el derecho aplicable. Es decir, el Hecho Imponible se perfecciona en las Situaciones de Hecho, desde el momento que se efectuó las circunstancias materiales que lo generan y en las Situaciones Jurídicas que la ley determine su aplicabilidad. De igual forma, de acuerdo a la Ley del Impuesto al Valor Agregado – IVA, en su artículo 3 Constituyen hechos imponibles a los fines de esta Ley, las siguientes actividades, negocios jurídicos u operaciones: 1. La venta de bienes muebles corporales, incluida la de partes alícuotas en los derechos de propiedad sobre ellos; así como el retiro o desincorporación de bienes muebles realizados por los contribuyentes de este impuesto. 2. La importación definitiva de bienes muebles. 3. La prestación a título oneroso de servicios independientes ejecutados o aprovechados en el país, incluyendo aquellos que provengan del exterior, en los términos de esta Ley. También constituye hecho imponible, el consumo de los servicios propios del objeto, giro o actividad del negocio, en los casos a que se refiere el numeral 4 del artículo 4 de esta Ley. 4. La venta de exportación de bienes muebles corporales. 5. La exportación de servicios. (p. 21) Esta norma establece las actividades que constituyen o perfeccionan el hecho 46 imponible, es así como los contribuyentes determinan si su actividad económica está enmarcada dentro del ámbito de este precepto legal. Contribuyentes De acuerdo al portal del SENIAT (2006), los contribuyentes son: Aquel sujeto pasivo respecto del cual se verifica el hecho imponible. Dicha condición puede recaer en las personas naturales, personas jurídicas, demás entes colectivos a los cuales otras ramas jurídicas atribuyen calidad de sujeto de derecho y entidades o colectividades que constituyan una unidad económica, dispongan de patrimonio y de autonomía funcional. (s/p) Por lo antes expuesto se infiere que el contribuyente puede ser la persona física o jurídica que paga o debe pagar un tributo. Es importante destacar que el contribuyente suele coincidir con el sujeto pasivo, pero pueden existir excepciones como en el caso de algunos impuestos indirectos. Clasificación de los Contribuyentes De acuerdo Ley del Impuesto al Valor Agregado, los contribuyentes se pueden clasificar de la siguiente manera: Contribuyentes Ordinarios: En forma general puede decirse que estos contribuyentes del Impuesto al Valor Agregado (IVA), son los importadores habituales de bienes muebles, los industriales, los comerciantes, los prestadores habituales de servicios y toda persona natural o jurídica que como parte de su giro, objeto u ocupación, realice las actividades, negocios jurídicos u operaciones, que constituyen hechos imponibles gravados. A su vez este se subdivide en: Contribuyentes Especiales: Son los contribuyentes, sujetos pasivos, a los cuales el Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT) haya calificado como especiales. Contribuyentes Formales: Este tipo de contribuyente, son aquellos sujetos que realizan exclusivamente actividades u operaciones exentas o exoneradas del impuesto, el cual queda explicado en el articulo 17 y 18 de la Ley del Impuesto al 47 Valor Agregado – IVA (ob. cit.), donde en forma global se explica toda las actividades económicas y la venta de bienes que se encuentren exentos, en relación a las exoneración serán aquellas actividades que es ejecutivo nacional así lo disponga mediante decretos, resoluciones o providencias. De la clasificación citada se puede evidenciar que en ningún caso los contribuyentes formales estarán obligados al pago del Impuesto al Valor Agregado, por tanto, solo están obligados a cumplir con los deberes formales que corresponden a los contribuyentes ordinarios y las normas referentes a la determinación de la obligación tributaria. Sistema de Contribuyentes Especiales En cuanto al sistema de contribuyentes especiales, Arocha (1996) señala que: Luego de la creación el SENIAT, se estableció un sistema de contribuyentes especiales, esto con la finalidad de atender y controlar a los contribuyentes de mayor significación fiscal. Esta estrategia fue tomada de algunos países de América Latina donde había dado buenos resultados, debido a la estructura socio-económica de los mismos la cual está caracterizada por una alta concentración de riquezas. Como ejemplo de esta estrategia tenemos Colombia y Argentina que son los pioneros, posteriormente Uruguay y Perú, más tarde la aplicó Ecuador. (Pág. 40). Acota la autora que dentro del sistema de contribuyentes especiales, se establecen los siguientes objetivos a lograr: 1. Controlar eficientemente un porcentaje alto de recaudación total, aportada por un reducido número de contribuyentes. 2. Servir de experiencia piloto para el ajuste de la organización, la selección y el entrenamiento del personal, la implantación de nuevos procedimientos y sistemas computacionales y para la educación de contribuyente. 3. Adoptar al nivel normativo del SENIAT, información relevante para la planificación y para la elaboración del estudio tributario. 4. Obtener información de todos aquellos contribuyentes que sin ser especiales, actúan como clientes o proveedores de estos, para así ampliar el ámbito de control de la administración. (p. 41) 48 Los Responsables Acosta (2002) expone que los responsables, pueden ser “aquellos sujetos obligados al cumplimiento de la prestación fiscal por cuenta de otro, quien perfecciona el hecho imponible generador de la obligación jurídico-tributaria”. (p.1) Cabe reseñar que, estos se pueden clasificar en Agentes de Retención y de Percepción, los cuales por efecto de la delegación pueden ser designados por la Administración Tributaria en aquellos casos en los cuales dicho órgano así lo considere. Ahora bien, en la Ley de Impuesto al Valor Agregado (ob.cit.), en el Artículo 11 se plantea que: La Administración Tributaria podrá designar como responsables del pago de impuesto, en calidad de agente de retención, a quienes por sus funciones públicas o por razón de sus actividades privadas intervengan en operaciones gravadas con el impuesto establecido en esta Ley… (p. 23) Como se puede apreciar en el artículo antes citado para la designación de agente de retención puede ser una empresa tanto del ramo público como del privado, siendo lo más relevante la intervención que las mismas ejecutan en las operaciones que se encuentran grabadas por el IVA. Retención Fraga (2002) plantea que la retención en la fuente se considera como un pago anticipado del impuesto, en virtud de que el sujeto retenido, aún no ha determinado si al final del período de imposición tendrá la obligación de pagar el respectivo impuesto y está obligado a permitirle al agente de retención que extraiga una porción de la cantidad que deba pagarle, para posteriormente ser enterada al fisco, por lo cual este último queda liberado de la obligación impositiva. A su vez, el pagador asume el carácter de responsable del pago por el monto retenido. El mismo autor establece tres consideraciones: (a) la retención del impuesto es una garantía del cumplimiento de la obligación tributaria que se causará por concepto del impuesto al finalizar el período de imposición. (b) es un anticipo de impuesto 49 definitivo, ya que los pagos que deba hacerse a título de retención, se consideran como anticipos a cuenta del impuesto que resulte de la declaración. (c) consiste en un sistema de recaudación, ya que garantiza liquidez para el Fisco receptor. Por lo expuesto se llega a la conclusión que la misma es una obligación impuesta por la ley a los sujetos pasivos, de retener en el momento del pago o abono en cuenta, cierta fracción del pago o abono y proceder a enterar a la Tesorería Nacional. Así pues sé está hablando de la obligación de retener y enterar, siendo evidente que se trata de dos obligaciones para el sujeto pasivo, una de hacer la retención y otra de dar, es decir, de entregar la suma de dinero retenida a la Tesorería Nacional Agente de Retención Un Agente de Retención es, por definición, según la Asociación Venezolana de Derecho Tributario – AVDT (2004) Un sujeto pasivo de la relación jurídico – tributaria, a quien se considera responsable del pago de un tributo que corresponde a un contribuyente, en quien se ha configurado un hecho imponible determinado..., la ley permite a la Administración Tributaria usar el mecanismo de la designación de Agentes de Retención, como sujetos pasivos responsables del pago del tributo de un tercero (contribuyente), para facilitar o controlar su función recaudadora de impuestos. (p.82) De acuerdo a Zambrano (2006), los Agentes de Retención son: Aquellas personas que intervienen en actos, negocios jurídicos u operaciones, en los cuales deba efectuar una retención a través de un instrumento legal de recaudación; cuyo propósito busca asegurar para el fisco la percepción periódica del tributo que causas determinadas rentas. (s/p) Se interpreta de lo expuesto que, lo que el fisco busca con los agentes de retención es poder obtener de manera eficaz y eficiente, es decir, en el menor tiempo posible los ingresos que se percibe por concepto de dicho tributo, cabe destacar que ellos representan una porción muy significativa en la renta que se recibe en el territorio nacional. 50 Agentes de Retención del Impuesto al Valor Agregado En este orden de ideas, Carrasco (2007) son agentes de retención del IVA los contribuyentes ordinarios del sector privado a quienes el SENIAT los haya calificado como especiales, de acuerdo a esta calificación quiere decir que los contribuyentes ordinarios no especiales no actuarán como agentes de retención del IVA, por lo que no retendrán ningún impuesto, por el contrario ellos serán sujetos a retención por parte de los compradores calificados contribuyentes especiales. Puede que exista un contribuyente especial que no sea contribuyente del IVA, en este caso existe la obligación de efectuar las retenciones y llevar el libro diario de compras. Designación de los Agentes de Retención De acuerdo a la Providencia 0056 (2005), queda establecido en el artículo 1 que: Se designan responsables del pago del impuesto al valor agregado, en calidad de agentes de retención, a los sujetos pasivos, distintos a personas naturales, a los cuales el Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT) haya calificado como especiales. Los sujetos pasivos calificados como especiales fungirán como agentes de retención del impuesto al valor agregado generado, cuando compren bienes muebles o reciban servicios de proveedores que sean contribuyentes ordinarios de este impuesto…. (p. 1) Una vez que la Administración Tributaria designe a un sujeto pasivo como contribuyente especial éste realizará las funciones de agente de retención del IVA, es decir, efectuará retenciones de dicho impuesto cuando realice compra de bienes o reciba la prestación de un servicio. Ahora bien, con el objeto de llevar un mejor control en la recaudación de los tributos, la Administración Tributaria ha clasificado a los contribuyentes en función de sus ingresos, sector o actividad económica y para ello creó la categoría de Especiales. Sin embargo para ser objeto de esta calificación, los contribuyentes reciben notificación escrita por parte del SENIAT donde les indican que han sido calificados como especiales y a partir de la fecha de notificación, estos contribuyentes 51 deben cumplir con sus deberes formales y pagos de tributos en la forma y lugar que la Administración Tributaria determine. Parámetros para ser Calificado como Contribuyente Especial Los parámetros para ser calificado como contribuyente especial, fueron estipulados por el SENIAT, quien promulgó la providencia 0296 (2004), donde se establecen las pautas para calificar a un contribuyente como Sujeto Pasivo Especial; estos parámetros están estipulados en el artículo 2 siendo los siguientes: …a) Las personas naturales que hubieren obtenido ingresos brutos iguales o superiores al equivalente de siete mil quinientas unidades tributarias (7.500 U.T.) conforme a lo señalado en su última declaración jurada anual presentada, para el caso de tributos que se liquiden por períodos anuales, o que hubieren efectuado ventas o prestaciones de servicios por montos superiores al equivalente de seiscientas veinticinco unidades tributarias (625 U.T.) mensuales, conforme a lo señalado en cualquiera de las seis (6) últimas declaraciones, para el caso de tributos que se liquiden por períodos mensuales. Igualmente, podrán ser calificadas como especiales las personas naturales que laboren exclusivamente bajo relación de dependencia y hayan obtenido enriquecimientos netos o iguales o superiores a siete mil quinientas unidades tributarias (7.500 U.T.), conforme a lo señalado en su última declaración del Impuesto sobre la renta presentada. b) Las personas jurídicas, con exclusión de las señaladas en el artículo 4 de esta Providencia, que hubieren obtenido ingresos brutos iguales o superiores al equivalente de treinta mil unidades tributarias (30.000 U.T.), conforme a lo señalado en su última declaración jurada anual presentada, para el caso de tributos que se liquiden por períodos anuales, o que hubieren efectuado ventas o prestaciones de servicios por montos iguales o superiores al equivalente de dos mil quinientas unidades tributarias (2.500 U.T.) mensuales, conforme a lo señalado en cualquiera de las seis (6) últimas declaraciones presentadas, para el caso de tributos que se liquiden por períodos mensuales…. (p. 1) Es importante destacar que dichos parámetros son aplicados a los sujetos pasivos ubicados en todo el Territorio Nacional en el literal “a” expone la cantidad en unidades tributarias que debe sobre pasar una persona natural para exista la posibilidad de ser considerada como un contribuyente especial, así mismo en el literal “b” se encuentran los parámetros estipulados para las personas jurídicas ya sea que se 52 trate de un tributo mensual o anual, a excepción de los contribuyentes que se encuentran ubicados en el Distrito Capital para los cuales la providencia antes citada ha establecido un artículo por el cual deberán regularse a la hora de analizar la situación económica de dichos sujetos. Oportunidad para Practicar las Retenciones Según la Providencia 0056, la oportunidad para practicar la retención está establecida Artículo 14 como: “la retención del impuesto debe efectuarse cuando se realice el pago o abono en cuenta, lo que ocurra primero” (p.6). De igual manera en el Parágrafo Único se establece que se entenderá por abono en cuenta “las cantidades que los compradores o adquirientes de bienes y servicios gravados en su contabilidad o registros”. (p. 6) Partiendo de lo expuesto anteriormente se evidencia que existen dos formas para efectuar la retención, la primera cuando se recibe la factura y la misma es registrada en la contabilidad de la empresa, es decir, el cargo o abono en cuenta es práctica común que sea realizada en éste momento, debido a que permite llevar mejor el control de las retenciones aplicadas y para efecto del Libro de Compra quedarían registradas en un mismo periodo fiscal, y la segunda es cuando se realiza el pago. Otro aspecto a tomar en consideración, de acuerdo a la Providencia 0056, en el Artículo 4: Es que los porcentajes de retención se deben realizar de acuerdo al cálculo del monto a retener, el cual será el que resulte de multiplicar el precio facturado de los bienes y servicios gravados por el (75 %) del impuesto causado” (p. 3). Es importante acotar que según el artículo 5 el monto puede resultar en un cien por ciento (100%) cuando ocurra alguna de las siguientes circunstancias: a) El monto del impuesto no esté discriminado en la factura o documento equivalente. En este caso la cantidad a retener será equivalente a aplicar la alícuota impositiva correspondiente sobre el precio facturado. b) La factura no cumpla los requisitos y formalidades dispuestos en la 53 Ley que establece el Impuesto al Valor Agregado o en su Reglamento. c) El proveedor no esté inscrito en el Registro de Información Fiscal (RIF) o cuando los datos de registro, incluido su domicilio no coincida con los indicados en la factura o documento equivalente. En este caso el agente de retención deberá consultar en la Página Web http://www.seniat.gov.ve que el proveedor se encuentre inscrito en el Registro de Información Fiscal (RIF), y que el número de registro se corresponda con el nombre o razón social del proveedor indicado en la factura o documento equivalente. d) El proveedor hubiere omitido la presentación de alguna de sus declaraciones del impuesto al valor agregado. En estos casos el agente de retención deberá consultar la página Web http://www.seniat.gov.ve e) Se trate de servicios prestados a los entes públicos, en el ejercicio de profesiones que no impliquen la realización de actos de comercio o comporten trabajo o actuación predominantemente intelectual. (p. 3) Es de suma importancia acotar que la persona responsable de incluir en la contabilidad las facturas de compra, debe conocer toda la información presentada ya que de esa manera podrá detectar si las facturas cumplen o no con todo los requisitos que establece la ley, así determinar cuál es el porcentaje que le corresponde aplicar a la factura de acuerdo a la situación en la cual se encuentre el proveedor del bien o servicio. De igual forma se establece en la Providencia 0056 en el artículo 12, el ajuste de precios, el cual contempla que: En los casos de ajustes de precio que impliquen un incremento del importe pagado, se practicará igualmente la retención sobre tal aumento. En caso de que el ajuste implique una disminución del impuesto causado, el agente de retención deberá devolver al proveedor el importe retenido en exceso que aún no haya sido enterado. Si el impuesto retenido en exceso ya fue enterado, el proveedor deberá descontarlo de la cuota tributaria determinada para el período en el cual se practicó la retención o en los sucesivos, conforme a lo establecido en los artículos 7 y 8 de la presente Providencia, sin perjuicio del derecho a solicitar la recuperación del mismo al Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT), siguiendo el procedimiento establecido en los artículos 9 y 10 de esta Providencia. (p. 5). De artículo antes citado se puede deducir que cuando se presenta la situación en la cual el proveedor emite una nota de crédito o cualquier otro documento en el que se encuentra gravado el IVA el agente de retención estará en la obligación de efectuar 54 la respectiva retención, en casos de que sea una disminución del impuesto y la retención aplicada al documento fue enterado el proveedor tranquilamente podrá hacer uso de la misma en su respectiva declaración. Ahora bien, en cuanto a las Exclusiones la Providencia 0056, establece una serie de aspectos que se hacen necesarios presentar en este trabajo para un mejor entendimiento, el cual se muestra en el siguiente cuadro: Cuadro 1 Exclusiones de las Retenciones Exclusiones Descripción a) Las operaciones no se encuentren sujetas al pago del impuesto al valor agregado, o cuando estén exentas o exoneradas del mismo En La ley del Impuesto al Valor Agregado se estipulan todas las actividades económicas y ventas de bienes que se encuentran con un beneficio de exención. Para mayor profundidad este aspecto se encuentra ubicado en el Título III de la Ley antes mencionada b) El proveedor sea un contribuyente formal del impuesto. Existe una excepción debido a que en Decreto 5.770 (2007), se establece que: “No se aplicará la exoneración del Impuesto al Valor Agregado cuando el contribuyente se encuentre dentro de ciertos supuestos: Venda bienes o preste servicios, distintos al suministro de comida o bebida, a entes públicos o personas jurídicas que haya sido calificadas como sujetos pasivos especiales, designados como agentes de retención o percepción del Impuesto al Valor Agregado.” (Artículo 3 numeral 4) c) Las operaciones no se encuentren sujetas al pago del impuesto al valor agregado, o cuando estén exentas o exoneradas del mismo En La ley del Impuesto al Valor Agregado se estipulan todas las actividades económicas y ventas de bienes que se encuentran con un beneficio de exención. Para mayor profundidad este aspecto se encuentra ubicado en el Título III de la Ley antes mencionada d) El proveedor sea un contribuyente formal del impuesto. Existe una excepción debido a que en Decreto 5.770 (2007), se establece que: “No se aplicará la exoneración del Impuesto al Valor Agregado cuando el contribuyente se encuentre dentro de ciertos supuestos: Venda bienes o preste servicios, distintos al suministro de comida o bebida, a entes públicos o personas jurídicas que haya sido calificadas como sujetos pasivos especiales, designados como agentes de retención o percepción del Impuesto al Valor Agregado.” (Artículo 3 numeral 4) e) Los proveedores hayan sido objeto de algún régimen de percepción anticipada del impuesto al valor agregado, con ocasión a la importación de bienes. En estos casos, el proveedor deberá acreditar ante el agente de retención la percepción soportada. f) Se trate de operaciones pagadas por empleados del agente de retención con cargo a cantidades otorgadas por concepto de viáticos. 55 …cont Exclusiones g) Se trate de operaciones efectuadas por directores, gerentes, administradores u otros empleados por concepto de gastos reembolsables, por cuenta del agente de retención, y siempre que el monto de la operación no exceda de veinte unidades tributarias (20 U.T.). h) Las compras de bienes muebles o prestaciones de servicios vayan a ser pagadas con cargo a la caja chica del agente de retención, siempre que el monto de la operación no exceda de veinte unidades tributarias (20 U.T.). i) Se trate de servicios de electricidad, agua, aseo y telefonía pagados mediante domiciliación a cuentas bancarias del agente de retención. j) Se trate de servicios de electricidad, agua, aseo y telefonía pagados mediante domiciliación a cuentas bancarias del agente de retención. k) El proveedor de bienes y servicios estuviere inscrito en el Registro Nacional de Exportadores y tengan derecho a recuperar los créditos fiscales soportados por la adquisición y recepción de bienes y servicios con ocasión de su actividad de exportación. l) Las compras sean efectuadas por los órganos de la República, los Estados y los Municipios, que hubieren sido calificados como sujetos pasivos especiales por el Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT). Descripción Se puede señalar que a los fines fiscales un gasto será reembolsable siempre y cuando cumpla los siguientes aspectos: 1. Corresponda a montos cancelados por cuentas de un tercero. 2. Exista un mandato para su realización. 3. Los créditos fiscales de la operación se atribuyan mediante la entrega al cliente de la factura original. Los contribuyentes que se encuentran inscritos en el registro nacional de exportadores y tienen derecho a recuperar el IVA soportado por la adquisición y recepción de bienes y servicios con ocasión de su actividad de exportación de bienes o servicios de producción nacional, por consiguiente no se le aplica la retención del IVA, sin embargo son contribuyentes ordinarios del impuesto en comento y agentes de retención, en caso que corresponda. Requisitos de los Comprobantes de Retención En lo concerniente a los requisitos que deben de cumplir los comprobantes de retención para poder ser aceptados como un documento legal la Providencia 0056, en 56 el según el artículo 18 se establece lo siguiente: Los agentes de retención están obligados a entregar a los proveedores un comprobante de cada retención de impuesto que les practiquen. El comprobante debe emitirse y entregarse al proveedor a más tardar dentro de los primeros tres (3) días continuos del período de imposición siguiente, conteniendo la siguiente información: a) Numeración consecutiva: La numeración deberá contener catorce (14) caracteres con el siguiente formato: AAAAMMSSSSSSSS, donde AAAA, serán los cuatro (4) dígitos del año, MM serán los dos (2) dígitos del mes y SSSSSSSS, serán los ocho (8) dígitos del secuencial en cual deberá reiniciarse en los casos de que superen dicha cantidad. b) Identificación o razón social y número de Registro de Información Fiscal (RIF) del agente de retención. c) Nombres y apellidos o razón social y número del Registro de Información Fiscal (RIF) y domicilio fiscal del impresor, cuando los comprobantes no sean impresos por el propio agente de retención. d) Fecha de emisión y entrega del comprobante. e) Nombres y apellidos o razón social y número del Registro de Información (RIF) del proveedor. f) Número de control de la factura, número de la factura e impuesto retenido. El comprobante podrá emitirse por medios electrónicos o físicos, debiendo, en este último caso emitirse por duplicado. El comprobante debe registrarse por el agente de retención y por el proveedor en los Libros de Compras y de Ventas, respectivamente, en el mismo período de imposición que corresponda a su emisión o entrega, según corresponda. Parágrafo Primero: Cuando el agente de retención realice más de una operación quincenal con el mismo proveedor, podrá optar por emitir un único comprobante que relacione todas las retenciones efectuadas en dicho período. En estos casos, el comprobante deberá entregarse al proveedor dentro de los primeros tres (3) días continuos del período de imposición siguiente. Parágrafo Segundo: Los comprobantes podrán ser entregados al proveedor en medios electrónicos, cuando este así lo convenga con el agente de retención. Los agentes de retención y sus proveedores deberán conservar los comprobantes de retención o un registro de los mismos, y exhibirlos a requerimiento de la Administración Tributaria. (p. 8) Como se puede apreciar en este artículo se marcan las pautas en donde se estipula cada uno de los requisitos que debe contener el comprobante de retención, que elabora el agente de retención, asimismo explica la forma en que pueden ser 57 entregado dichos comprobante a los proveedores ya sea de manera electrónica o físico de la igual forma se establece donde deben ser registrados contablemente y el tiempo del que dispone el agente de retención para entregar el comprobante a su proveedor ya sea por la venta de un bien o un servicio. Criterios para el Enteramiento de las Retenciones En lo que respecta a la forma de cómo se debe enterar el impuesto que se les ha retenido a los proveedores la providencia 0056 contempla en el artículo 15 lo siguiente: El impuesto retenido debe enterarse por cuenta de terceros, en su totalidad y sin deducciones, conforme a los siguientes criterios: 1. Las retenciones que sean practicadas entre los días 1° y 15 de cada mes, ambos inclusive, deben enterarse dentro de los primeros cinco (5) días hábiles siguientes a la última de las fechas mencionadas, conforme a lo previsto en el parágrafo único de este artículo. 2. Las retenciones que sean practicadas entre los días 16 y último de cada mes, ambos inclusive, deben enterarse dentro de los primeros cinco (5) días hábiles del mes inmediato siguiente, a lo previsto en el parágrafo único de este artículo. Parágrafo Único: A los fines del enteramiento previsto en los numerales anteriores deberán seguirse lo dispuesto en el calendario de declaraciones y pagos de los sujetos pasivos calificados como especiales de acuerdo al terminal del Registro de Información Fiscal. (p. 6) El artículo anteriormente expuesto orienta al agente de retención acerca de los criterios que se deben de seguir al momento de enterar el impuesto que ha retenido por cuenta de un tercero, a pesar de que el IVA es un impuesto con la temporalidad de un mes no obstante al hablar de retenciones el periodo de imposición cambia debido a que las misma es dividida en dos fracciones con un periodo de 15 días, en otras palabras, una parte son las retenciones efectuadas del 1 al 15 de cada mes y la segunda porción es del 16 al último del mes. Es de suma importancia destacar que el sujeto pasivo deberá regirse por el calendario de sujetos pasivos especiales el cual se encuentra publicado en la página Web del SENIAT. En el caso de que el sujeto pasivo calificado como agente de retención no pudiere presentar la correspondiente declaración dentro de los plazos establecidos en 58 el respectivo calendario de acuerdo a lo planteado en la Providencia 0056, deberá actuar de acuerdo a lo establecido en el artículo 17: Cuando el agente de retención no pudiere, dentro de los plazos establecidos, presentar la declaración informativa en la forma indicada en el numeral 2 del artículo 16 de esta Providencia, deberá excepcionalmente presentarla a través de medios magnéticos ante la unidad correspondiente, de acuerdo con las especificaciones técnicas establecidas por el Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT), en su Página Web. En estos casos, y antes de su presentación ante la unidad correspondiente, el agente de retención deberá validar la declaración a través del “proceso de carga de prueba del archivo de retenciones”, a los fines de constatar la existencia de errores que podrían impedir su normal procesamiento. (p. 7) Cabe acotar que los funcionarios de la Gerencia Regional de Tributos Internos deberán procesar inmediatamente las declaraciones informativas presentadas por los agentes de retención, siempre y cuando las mismas no contengan errores en la forma y metodología de presentación. En los casos en los cuales el sistema utilizado para hacer la declaración en materia de Retenciones, es decir el SENIAT, presente alguna falla imposibilitando al sujeto pasivo calificado como especial llevar a cabo su respectiva declaración dicho sujeto tiene la posibilidad de dirigirse al SENIAT en donde un funcionario del Área de Contribuyentes Especiales le prestará asesoramiento ayudándolo a que efectué su respectiva declaración y de esa manera cumplir con su obligación tributaria. Entre las consecuencias derivadas de la responsabilidad del agente de retención, Fraga (2002) expone que éstas pueden ser: 1. Responsable Solidario por Deuda Ajena: una vez materializado el presupuesto de hecho, se origina para el agente de retención, la obligación de efectuar la retención correspondiente y enterarla en los lapsos establecidos por la norma; en el caso de no efectuar la retención, el agente se hace responsable solidario con el contribuyente por la obligación tributaria pendiente de pago, sin perjuicio de la imposición de sanciones establecidas, por incumplimiento. En el mismo orden de ideas, si el agente de retención retuvo el impuesto sin norma jurídica que lo 59 autorizará, tendrá que responder al contribuyente por la retención indebida, considerada como una responsabilidad directa del agente para el contribuyente; mientras que si el agente retuvo y enteró, deberá solicitar a la Administración Tributaria el reintegro o la compensación correspondiente. 2. Responsable Directo por Deuda Propia: se considera en el caso en que el agente de retención retuvo el impuesto y no lo enteró, trasladando su condición de responsable solidario por deuda ajena a responsable solidario por deuda propia, en éste caso el fisco deberá exigir el cumplimiento de la obligación al agente de retención, sin perjuicio de la imposición de las sanciones previstas por incumplimiento. Descuento del Impuesto Retenido de la Cuota Tributaria por Parte del Proveedor En lo referente al momento en el cual el proveedor puede realizar la deducción del impuesto al fue objeto de retención la Providencia 0056 (ob.cit.), el artículo 7 se plantea lo sucesivo: Los proveedores descontarán el impuesto retenido de la cuota tributaria determinada para el período en el cual se practicó la retención, siempre que tengan el comprobante de retención emitido por el agente conforme a lo dispuesto en esta Providencia. Cuando el comprobante de retención sea entregado al proveedor con posterioridad a la presentación de la declaración correspondiente al período en el cual se practicó la retención, el impuesto retenido podrá ser descontado de la cuota tributaria determinada para el período en el cual se produjo la entrega del comprobante. En todo caso, si el impuesto retenido no es descontado en el período de imposición que corresponda según los supuestos previstos en este artículo, el proveedor puede descontarlo en períodos posteriores. (p.4) Lo más relevante que plantea este artículo es que para que el proveedor pueda hacer uso de sus derechos en deducir la cuota que le fue retenida deberá de tener en su poder el Comprobante de Retención de lo contrario no podrá realizar el descuento del mismo. Así mismo en el caso en que el impuesto retenido sea superior a la cuota tributaria del periodo respectivo, el excedente que no ha sido descontado podrá ser 60 traspasado hasta los tres periodos siguientes o hasta su descuento total. Una vez transcurrido este plazo, aun quedara excedente de retención, el contribuyente podrá optar por solicitar la recuperación total o parcial de los saldos acumulados ante la oficina de División de Recuperación del SENIAT. Sin embargo, es importante destacar que sólo podrán ser objeto de recuperación las cantidades que hayan sido debidamente declaradas y enteradas por los agentes de retención. Registros Contables del Agente de Retención De acuerdo a la providencia anteriormente citada en su artículo 19 el agente de retención deberá elabora registros contables de la siguiente forma: Los agentes de retención deben llevar los Libros de Compra y Venta, mediante medios electrónicos. El Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT), podrá colocar a disposición a los contribuyentes, a través de su página Web, los formatos o modelos correspondientes los Libros de Compras y de Ventas. (p. 9) El artículo antes mencionado específica en cuales libros de compra y venta los sujetos pasivos especiales deben elaborar los registros contables de todas las retenciones que ejecuta en el periodo fiscal de un mes, es decir del primero al último de cada mes. Ilícitos Tributarios Los ilícitos tributarios de acuerdo al Código Orgánico Tributario – COT (2001) en su artículo 80 lo define como “la Acción u omisión violatoria de las normas tributarias” (p. 19); el legislador lo que explica con el presente articulo es que todo ilícito tributario constituye una acción u omisión dolosa o culposa de los contribuyentes o responsables, por medio del cual se está en presencia del incumplimiento de las obligaciones tributarias ya sea ante el Fisco Nacional, Estadal o Municipal, según sea el caso. En lo referente a la ley del impuesto al valor agregado y en especial a las retenciones de dicho impuesto existen los siguientes ilícitos: 61 Ilícitos Materiales: Esta vinculado con la omisión del pago de tributos debido a la obtención indebida de reintegro, el incumplimiento por parte de los agentes de retención o percepción. Estos ilícitos se encuentran señalados en los artículos 109 al 114 del COT. Ilícito con Sancionado con Pena Restrictiva de Libertad: Estos ilícitos están relacionados con la gravedad del daño fiscal causado y se encuentran señalados en diversos artículos (del 115 al 120) del Código Orgánico Tributario. La libertad de movilidad y desenvolvimiento, es un derecho humano esencial e inherente a la persona, el privar a una persona de su libertad por cometer un delito o ilícito Tributario; es la sanción más estricta que aplica el Derecho Penal a cualquier individuo. Cuadro 2 Ilícitos y sus Sanciones ILICITOS SANCIONES Por omitir el pago de anticipos a que está Obligado (Numeral 1, Artículo 112 del C.O.T.) Multa con el 10% al 20% de los anticipos omitidos. Por incurrir en retraso del pago de anticipos a que está obligado (Numeral 2, Artículo 112 del C.O.T) Multa con el 1,5% mensual de los anticipos omitidos por cada mes de retraso. Por no retener o no percibir los fondos (Numeral 3, Artículo 112 del C.O.T.) Multa con 100% al 300% del tributo no retenido o no percibido. Por retener o percibir menos de lo que Corresponde (Numeral 4, Artículo 112 del C.O.T.) Multa con el 50% al 150% de lo no retenido o no percibido Las sanciones previstas en los numerales 3 y 4 de éste artículo se reducirán a la mitad, en los casos en que el responsable, en su calidad de agente de retención o percepción, se acoja al reparo en los términos previstos en el artículo 185 de éste Código. (Parágrafo Segundo, Artículo 112 del C.O.T.) Multa se reducirán a la mitad Establece que si el responsable no entera las cantidades retenidas o percibidas en las oficinas receptoras de fondos nacionales, dentro del plazo establecido (Artículo 113 del C.O.T.) Multa la sanción será una multa del (50%) de los tributos retenidos o percibidos y por cada mes de retraso en su enteramiento, hasta un máximo (500%) del monto de dichas cantidades, con la aplicación de los intereses moratorios que correspondan. Expone que en caso de que el responsable tenga la intención de no enterar el impuesto retenido, y lo utilice para beneficio propio (Artículo 118 del C.O.T.) Será penado con prisión de (2) a (4) años. Asimismo se tipifican sanciones por incumplimientos de parte del contribuyente Fuente: Tomado del Código Orgánico Tributario (2001). Adaptado: Crespo (2011) 62 Cabe destacar, que estos tipos de ilícitos contemplados en el código orgánico tributario, al ser una violación de la norma jurídica tributaria, trae consigo la obligación de reparar el daño causado a la Nación y por ende será objeto de responsabilidad, según las infracciones, de carácter penal (ilícito Penal), o administrativo (Ilícito Administrativo) en el primer caso pena privativa de libertad y la segunda seria la medida punitiva que impone la Administración Tributaria por infracciones de disposiciones imperativas o abstención de deberes positivos. Estas sanciones, serán aplicadas por la administración tributaria (sanciones pecuniarias), a salvo de las penas de cárcel (penas restrictivas de libertad) que serán impuestos por el tribunal. Las multas no se pagan con cárcel y las sanciones pecuniarias si no se pagan en efectivo, se pagan con cárcel. Los órganos judiciales tendrán la posibilidad de suspender la pena restrictiva de libertad si el contribuyente no es reincidente, es decir si no ha sido condenado por un hecho ilícito anteriormente, y si ha pagado las cantidades adeudadas al fisco. Esto lo encontramos tipificado en el artículo 93 del Código Orgánico Tributario. Es necesario señalar que los Contribuyentes o Responsables tienen el deber de cumplir las leyes tributarias cabalmente, y en caso de que cometan algún ilícito subsanarlo de forma inmediata, siempre y cuando se haya cometido el error y que las sanciones interpuestas sean procedentes. No obstante en caso de que tales ilícitos no se hayan cometido parcial o totalmente por el administrado y que las sanciones no se ajusten a las faltas cometidas. El Código Orgánico Tributario y demás leyes permiten a los contribuyentes o responsables utilizar medios de defensas siempre y cuando existan pruebas a su favor para demostrar la invalidez de los ilícitos. Estado de Resultados Según la definición plasmada en el diccionario de Finanzas (2001) El estado de resultados o de pérdidas o ganancias muestra los ingresos y los gastos, así como la utilidad o pérdida resultante de las operaciones de la empresa durante un periodo de tiempo determinado, generalmente un año. Es un estado dinámico, ya que refleja una 63 actividad. Es acumulativo, es decir, resume las operaciones de una compañía desde el primero hasta el último día del periodo (p 3) Ross (2001) El estado de resultados mide el desempeño de un negocio durante un lapso determinado generalmente un trimestre o un año. La ecuación con que se obtiene es la siguiente: Ingresos - Gastos = Utilidades El mismo autor acota que si se piensa en el balance general como una fotografía, entonces se puede pensar en el estado de resultados como una película de video que cubre cierto periodo desde un "antes" hasta un "después". Así mismo explica que lo primero que se reporte en un estado de resultados, por lo general, son los ingresos y los gastos provenientes de las principales operaciones de la empresa. Las partes subsecuentes incluyen, entre otros gastos financieros tales como los intereses pagados, los impuestos pagados se registran de manera separada, el último renglón corresponde a la utilidad neta. (p.1) Estructura del Estado de Resultados Según lo expuesto en la Norma de Información Financiera -NIF A-5 (2006) El estado de resultados es emitido por las entidades lucrativas, y está integrado básicamente por los siguientes elementos: (a) ingresos, costos y gastos; (b) utilidad o pérdida neta. En la norma antes citada plantea que el ingreso es: el incremento de los activos o el decremento de los pasivos de una entidad, durante un periodo contable, con un impacto favorable en la utilidad o pérdida neta o, en su caso, en el cambio neto en el patrimonio contable y, consecuentemente, en el capital ganado o patrimonio contable, respectivamente. (p. 10) Tipos de Ingresos Atendiendo a su naturaleza, según la NIF A-5 (ob. Cit.) los ingresos de una entidad se clasifican en: (a) ordinarios: que se derivan de transacciones, transformaciones internas y de otros eventos usuales, es decir, que son propios del 64 giro de la entidad, ya sean frecuentes o no; y (b) no ordinarios: que se derivan de transacciones, transformaciones internas y de otros eventos inusuales, es decir, que no son propios del giro de la entidad, ya sean frecuentes o no. Así mismo se plantea que el costo y el gasto son: El decrementos de los activos o incrementos de los pasivos de una entidad, durante un periodo contable, con la intención de generar ingresos y con un impacto desfavorable en la utilidad o pérdida neta o, en su caso, en el cambio neto en el patrimonio contable y, consecuentemente, en su capital ganado o patrimonio contable respectivamente. (p. 12) Cuando se obtiene el ingreso asociado a un activo, su costo relativo se convierte en gasto llamado también costo expirado sin embargo, al reconocerse en el estado de resultados o estado de actividades, asociándolo expresamente con el ingreso relativo, es común que se le siga llamando costo; por ejemplo, el costo de ventas o el costo por venta de inmuebles, maquinaria o equipo. Existen costos que no pueden identificarse claramente con un ingreso relativo o que perdieron su potencial generador de ingresos; éstos deben considerarse gastos desde el momento en que se devengan. Tipos de Gastos Atendiendo a su naturaleza, los costos y gastos que tiene una entidad, se clasifican en: (a) ordinarios: que se derivan de operaciones usuales, es decir, que son propios del giro de la entidad, ya sean frecuentes o no; y (b) no ordinarios: que se derivan de operaciones y eventos inusuales, es decir, que no son propios del giro de la entidad, ya sean frecuentes o no. Estados de Flujos de Efectivo Según Norma Internacionales de Contabilidad – NIC 7 (2003), el Estado de Flujos de Efectivo especifica el importe de efectivo neto provisto o usado por la empresa durante el ejercicio por sus actividades: 65 1. De Operación: son las actividades que constituyen la principal fuente de ingresos ordinarios de la entidad. Por tanto, proceden de las operaciones y otros sucesos que entran en la determinación de las ganancias o pérdidas netas. Ejemplos de flujos de efectivo por actividades de operación son los siguientes: a) Cobros procedentes de las ventas de bienes y prestación de servicios; b) Cobros procedentes de regalías, cuotas, comisiones y otros ingresos; c) Pagos a proveedores por el suministro de bienes y servicios; d) Pagos a y por cuenta de los empleados; e) Cobros y pagos de las entidades de seguros por primas y prestaciones, anualidades y otras obligaciones derivadas de las pólizas suscritas; f) Pagos o devoluciones de impuestos sobre las ganancias, a menos que éstos puedan clasificarse específicamente dentro de las actividades de inversión o financiación; y g) Cobros y pagos derivados de contratos que se tienen para intermediación o para negociar con ellos 2. De Inversión: son las de adquisición y desapropiación de activos a largo plazo, así como de otras inversiones no incluidas en el efectivo y los equivalentes al efectivo. 3. De Financiamiento: son las actividades que producen cambios en el tamaño y composición de los capitales propios y de los préstamos tomados por parte de entidad. En el miso orden de ideas la NIC itada anteriormente expone que los equivalentes al efectivo son inversiones a corto plazo, de alta liquidez, que: son fácilmente cambiables por sumas de efectivo ciertas, y están tan cerca del vencimiento que es insignificante al riesgo de cambios en su valor debido a cambios en las tasas de interés. A lo expuesto podemos agregar que la empresa debe revelar la política que emplea para determinar cuáles partidas clasifican como equivalentes al efectivo. Estructura Financiera Según Chillida (1999) La estructura financiera de una empresa pública o 66 privada. Es la distribución esencial y permanente de sus activos, así como de las fuentes de financiamiento de ellos, los pasivos, en relación al tiempo de duración de su ciclo financiero y a las relaciones y efectos cuantitativos y cualitativos que dicho ciclo produce en el corto y largo plazo. (p. 9) En el mismo orden de ideas el autor acota que el ciclo financiero “es el aspecto monetario del conjunto de operaciones que cada empresa lleva a cabo al realizar las actividades que le sean propias” (p. 9); es por ello que se genera una combinación de causas y efectos financieros, que surge de la creación de activos y pasivos de diversa naturaleza, cuyo movimiento se realiza a través del tiempo. Ahora bien es importante resaltar otro aspecto fundamental de la estructura financiera como lo es el balance general el cual es la representación de la situación financiera en un momento dado, dicho documento refleja una estructura financiera, la cual posee dos partes esenciales: una es la forma como fluyen los fondos a la empresa, y la otra es la manera como la entidad invierte y distribuye dichos fondos. Podríamos agregar un tercer elemento y éste sería el conjunto de relaciones, a veces muy complejas, que se establecen entre los distintos grupos y partidas que forman la estructura, como consecuencia de los diversos factores que afectan este movimiento de recibir e invertir fondos. Entre estos factores que determinan relación interdependiente: temporalidad, costumbres y leyes del ámbito financiero determinando el ciclo financiero u operativo en el que se desenvuelve la empresa. Ciclo Operativo y Ciclo Financiero Toda empresa cuando se funda, para cumplir su objetivo, debe realizar una serie de actividades, entre ellas, y partiendo del capital en efectivo inicial, comprar máquinas, contratar personal, adquirir materiales, etc., con todo esto va a producir, vender y distribuir determinados artículos o servicios, lo cual, le permitirá obtener cierta cantidad de utilidad. En la realización de todo este complejo de actividades, aquí descritas muy sucintamente, es posible aislar una serie de fases más simples, las cuales se representan esquemáticamente así: 67 Compras ventas cobro _______________________________________________________ Efectivo inventario C. Cobrar Efectivo Capital de Trabajo Bruto (Activo Circulante): es el conjunto de activos que la empresa usa para la realización de sus operaciones, los cuales están sometidos a una mutación constante, realizarse en ellos de una manera dinámica el cambio de su naturaleza la cual, siendo líquida, tiende a una mayor liquidez, esto es, a convertirse en efectivo en el corto plazo. Capital de Trabajo Neto: el cual por ser el excedente de activo circulante sobre pasivo circulante, garantiza de una manera más amplia y segura que ocurrirá la cancelación oportuna de esas obligaciones. Asimismo, de ello deriva el interés en la comparación del activo circulante (CTB), y el pasivo circulante (PC) en todo caso. Indicadores Financieros Según lo establecido en el diccionario de eco-finanzas (2008) los indicadores financieros “son índices estadísticos que muestran la evolución de las principales magnitudes de las empresas financieras, comerciales e industriales a través del Tiempo”. (p.1) El análisis financiero se fundamenta en el uso de herramientas y de un conjunto de técnicas que se aplican a los estados financieros y demás datos complementarios, es por ello que la alta directiva de una organización debe tomar tres clases de decisiones de carácter financiero: decisiones operativas, de inversión y de financiación. En las tres se resume la función financiera. Estas decisiones deben conducir a resultados y éstos a su vez deben ser medidos a través de los indicadores y sus respectivos índices, todo ello con el propósito de obtener medidas y relaciones cuantitativas que señalen el comportamiento no sólo del ente económico sino también de alguna de sus variables más significativas e importantes que intervienen en los procesos operativos. En el sentido de demostrar los efectos financieros para la empresa Poly Print de Venezuela, C.A, en su condición de sujeto a retención del 68 Impuesto al Valor Agregado, se tomaron como herramientas los índices financieros, que se describen a continuación: Análisis Vertical: Estupiñán (2008) el análisis vertical “consiste en determinar la participación se cada una de las cuentas del estado de resultado sobre el total de ventas” (p. 111), es decir, muestra la relación de cada uno de los componentes con el total dentro de un solo estado, es por ello que cada partida se representa como el porcentaje de las ventas netas. Lo que Permitirá las siguientes apreciaciones objetivas: 1. Visión panorámica de la estructura del estado financiero, la cual puede compararse con la situación del sector económico donde se desenvuelve. 2. Muestra la relevancia de cuentas o grupos de cuentas dentro del estado. 3. Evalúa los cambios estructurales, los cuales se deben dar por cambios significativos de la actividad, o cambios por las decisiones gubernamentales, tales como impuestos, sobre tasas, así como va el acontecer de la política social de precios, salarios y productividad. 4. Permite plantear nuevas políticas de racionalización de costo, gasto y precio de financiamiento. 5. Permite evaluar la estructura óptima, sobre la cual exista la mayor rentabilidad y que sirva como medio de control, para obtener el máximo de rendimiento. Índice de Solvencia: Solvencia viene del latín solvens, solventis y significa capacidad de satisfacer deudas, el cual tiene dos características esenciales: la capacidad de adquirir compromisos y la de atenderlos con el pago oportuno. Í S= Activo Circulante Pasivo Circulante Muestra la capacidad de la empresa para pagar o cubrir sus obligaciones (pasivos circulantes) de corto plazo con sus activos circulantes. Mide el número de veces que los activos circulantes del negocio cubren sus pasivos a corto plazo en un periodo no superior a un (1) año. 69 Prueba del Acido: Según lo establecido por Estupiñán (ob. Cit.) la prueba del acido es: La capacidad de la empresa para cancelar sus obligaciones corrientes pero sin depender de la venta de sus existencias, es decir, básicamente con sus saldos de efectivos, es producido de sus cuentas por cobrar, sus inversiones temporales y algunos activos de fácil liquidación que puede haber diferente de los inventarios. (p. 399) PA Activo Circulante – inventario Pasivo Circulante Indica la capacidad inmediata que tiene la empresa para pagar sus pasivos corrientes. Rotación de Cuentas por Cobrar: El cálculo de la velocidad o rotación de las cuentas a cobrar se refiere a un período dado, generalmente un ejercicio, el elemento relacionado entre las ventas a créditos y cuentas por cobrar. Ventas anuales a cobrar Promedio de Ctas a Cobrar R Ctas x C Indica el número de veces que el saldo promedio de las cuentas y efectos por cobrar pasa a través de las ventas durante el año, es decir, el número de días que demora el ciclo financiero en esta etapa. Es importante considerar el promedio en saldos mensuales que considera los cambios cíclicos en las ventas, ahora bien si no se dispone de dicha información, se puede utilizar el promedio de saldo de cuentas por cobrar al principio y al final del año P Ctas x C Ctas x C inicio año + Ctas x C final año 2 Periodo Promedio de Cobranza: Es una razón que indica la evaluación de la política de créditos y cobros de la empresa. La manera más objetiva de evaluar la rotación de la cartera de créditos es convertir el factor de rotación en días. PC 365 Rotación de Cuentas por Cobrar 70 Otra forma de calcularlo es la siguiente: Período promedio de cobranza Promedio de Ctas a Cobrar x 365 Ventas a créditos Expresa el número de días que las cuentas y efectos por cobrar han estado pendientes. Proporcionando información de la eficiencia en el cobro de los crédito a clientes. Rotación de las Cuentas por Pagar: Esta razón financiera nos permite conocer el grado de eficiencia de las cuentas por pagar de la empresa y mide la frecuencia con que se pagan dichas cuentas. La rotación de las cuentas a pagar está relacionada con el saldo de las compras y las cuentas por pagar. R Ctas x P Compras anuales Promedio de Ctas por pagar Sirve para calcular el número de veces que las cuentas por pagar se convierten en efectivo en el curso del año. Periodo Promedio de Cuentas a Pagar: Es una razón que indica la evaluación de la política de pagos de la entidad. La manera más objetiva de evaluar la rotación de la cartera de créditos es convertir el factor de rotación en días. 365 Rotación de Cuentas por Pagar P Ctas x Pagar En estas razones es importante que el plazo de cobro sea mayor al plazo de pago, ya que de ser así la empresa se encontraría en una situación financiera favorable. Índice de Endeudamiento: Según la definición expuesta por Estupiñán (ob.cit.) el indicador de endeudamiento tiene por objetivo lo siguiente: Medir en qué grado y de qué forma participa los acreedores dentro del financiamiento de la empresa. De la misma manera se trata de establecer el riesgo que incurren tales acreedores, el riesgo de los dueños y la conveniencia o inconveniencia de un determinado nivel de endeudamiento para la empresa. (p. 396) 71 Pasivo total Activo total ÍE Mide la proporción del total de activos aportados por los acreedores de la empresa. Razón o Ratio de Apalancamiento: Aquí se consideran los siguientes aspectos: Apalancamiento Total = Pasivo Total / Patrimonio Apalancamiento Corto Plazo = Pasivo corriente / Patrimonio Apalancamiento Financiero = Obligaciones Financieras totales / Patrimonio Concentración de Endeudamiento C. Plazo = Pasivo Corriente / Pasivo Total x 100 Nivel de Endeudamiento = Total Pasivo / Total Activo x 100 Índices Tributarios Según Márquez (2008) plantea que el objetivo principal de los índices tributarios “es evitar el riesgo de una fiscalización y evaluar la gestión tributaria del cliente” (p. 181). Los resultados de los índices informan porcentajes que son la base fundamental para el análisis del comportamiento del contribuyente. Entre los índices referidos al cumplimiento de las obligaciones tributarias se encuentra los siguientes: Índice de cumplimiento de la Obligación Tributaria: Evalúa el grado de cumplimiento de las obligaciones formales ICOT Nº de omisiones tributarias Total obligaciones tributarias Índice de cumplimiento de Pagos: Indica la falta de planeación en la presentación de las declaraciones tributarias. IC Nº de declaraciones extemporáneas Nº de declaraciones presentadas 72 Los indicadores financieros anteriormente expuestos permitirá hacer una evaluación detallada de la situación financiera de la organización para el ejercicio económico objeto de estudio y de esa manera poder determinar cuál es la incidencia que las retenciones de Impuesto al Valor Agregado tienen sobre las finanzas de la organización, es decir como dichas retenciones repercuten en la disponibilidad de efectivo para la organización. Bases Legales A continuación se presentan las disposiciones previstas en la normativa que sustenta el presente trabajo de investigación desde el punto de vista legal. Partiendo de la jerarquización que existe en el país en lo referente al cuerpo normativo legal, se encuentra la Constitución de la Republica Bolivariana de Venezuela (1999) en primer lugar como carta magna de la nación en la misma se encuentran consagrados los aspectos básicos del funcionamiento de estado y los principios constitucionales que deben prevalecer en el desarrollo de la vida nacional. En segundo lugar se encuentra las leyes orgánicas en la que se encuentra inmerso los Códigos Orgánicos para el caso en estudio se utiliza el Código Orgánico Tributario (2001) que según lo expuesto por Garay (2002) unifica las reglas que pueden servir de normas para todo los tipos de tributos así como para toda las autoridades y demás entes territoriales como las dependencias federales, los municipios y los mismos estados regionales. En tercer lugar la Ley del Impuesto al Valor Agregado (2007), el reglamento del IVA (1999) y por último las Providencias Nº SNAT/2005/0056 (2005).seguidamente se reseñan los artículos relacionados con el trabajo de grado: Constitución de la República Bolivariana de Venezuela (1999) En el Capítulo I del Título VI se establece el régimen socioeconómico y la función del Estado en la economía, la Sección Segunda del Capítulo II hace referencia al sistema tributario. A continuación se presentan los principios constitucionales sobre los cuales se rige el sistema tributario venezolano. 73 Artículo 308 El Estado protegerá y promoverá la pequeña y mediana industria, las cooperativas, las cajas de ahorro, así como también la empresa familiar, la microempresa y cualquier otra forma de asociación comunitaria para el trabajo, el ahorro y el consumo, bajo régimen de propiedad colectiva, con el fin de fortalecer el desarrollo económico del país, sustentándolo en la iniciativa popular. Se asegurará la capacitación, la asistencia técnica y el financiamiento oportuno. (p.67) Artículo 133: “Toda persona tiene el deber de coadyuvar a los gastos públicos mediante el pago de impuestos, tasas y contribuciones que establezca la ley”. (p.27) Artículo 21 Todas las personas son iguales ante la ley; en consecuencia: 1. No se permitirán discriminaciones fundadas en la raza, el sexo, el credo, la condición social o aquellas que, en general, tengan por objeto o por resultado anular o menoscabar el reconocimiento, goce o ejercicio en condiciones de igualdad, de los derechos y libertades de toda persona; 2. La ley garantizará las condiciones jurídicas y administrativas para que la igualdad ante la ley sea real y efectiva; adoptará medidas positivas a favor de personas o grupos que puedan ser discriminados, marginados o vulnerables; protegerá especialmente a aquellas personas que por alguna de las condiciones antes especificadas, se encuentren en circunstancia de debilidad manifiesta y sancionará los abusos o maltratos que contra ellas se cometan; 3. Sólo se dará el trato oficial de ciudadano o ciudadana; salvo las fórmulas diplomáticas; y 4. No se reconocen títulos nobiliarios ni distinciones hereditarias. (p. 5) Artículo 316 El sistema tributario procurará la justa distribución de las cargas públicas según la capacidad económica del o la contribuyente, atendiendo al principio de progresividad, así como la protección de la economía nacional y la elevación del nivel de vida de la población; para ello se sustentará en un sistema eficiente para la recaudación de los tributos. (p. 69) Artículo 317 No podrán cobrarse impuestos, tasas y contribuciones que no estén establecidos en la ley, ni concederse exenciones o rebajas, ni otras formas 74 de incentivos fiscales, sino en los casos previstos por las leyes. Ningún tributo puede tener efecto confiscatorio. No podrán establecerse obligaciones tributarias pagaderas en servicios personales. La evasión fiscal, sin perjuicio de otras sanciones establecidas por la ley, podrá ser castigada penalmente… (p.69) Los artículos anteriormente citados están relacionados con un conjunto de principios que difunde el mismo Estado para promover la pequeña y mediana empresa actuando como regulador de la economía y orientador de políticas macroeconómicas y sectoriales con el fin de incentivar el crecimiento y de esa manera poder obtener un bienestar en la actividad económica del país, así mismo se ratifica que todas las personas son iguales ante la ley, por lo tanto tienen el deber de contribuir con el gasto público, sin importar las características que las distinga una de otra, es decir se abarca de manera genérica a toda persona que de una manera u otra sea sujeto pasivo del ordenamiento jurídico venezolano, de igual manera se le otorga al Poder Público la facultad de crear una fuente de ingresos públicos mediante la promulgación de leyes tributarias. Código Orgánico Tributario (C.O.T.) La función principal del Código Orgánico Tributario es unificar las reglas fundamentales para todo tipo de tributo, el vigente fue promulgado en Octubre de 2001, cuyas principales modificaciones con respecto al código anterior fue el énfasis en las facultades del Fisco en materia de fiscalización, sanción y recaudación. Seguidamente se hace referencia a los artículos relacionados con la problemática en estudio: Artículo 1 Las disposiciones de este Código Orgánico son aplicables a los tributos nacionales y a las relaciones jurídicas derivadas de estos tributos. Para los tributos aduaneros el Código Orgánico Tributario se aplicará en lo atinente a los medios de extinción de las obligaciones, a los recursos administrativos y judiciales, la determinación de intereses y en lo relativo a las normas para la administración de tales tributos que se indican en este Código; para los demás efectos se aplicará con carácter supletorio. 75 Las normas de éste Código se aplicará en forma supletoria a los tributos de los estados, municipios y demás entes de la división político territorial. El poder tributario de los estados y municipios para la creación, modificación, supresión o recaudación de los tributos que la Constitución y las leyes le atribuyan, incluyendo el establecimiento de exenciones, exoneraciones, beneficios y demás incentivos fiscales, será ejercido por dichos entes dentro del marco de la competencia y autonomía que le son otorgadas, de conformidad con la Constitución y las leyes dictadas en su ejecución. Para los tributos y sus accesorios determinados por administraciones tributarias extranjeras, cuya recaudación sea solicitada a la República de conformidad con los respectivos tratados internacionales, éste Código se aplicará en lo referente a las normas sobre el juicio ejecutivo. (p.1) Artículo 13 La obligación tributaria surge entre el Estado, en las distintas expresiones del Poder Público, y los sujetos pasivos, en cuanto ocurra el presupuesto de hecho previsto en la ley. La obligación tributaria constituye un vínculo de carácter personal, aunque su cumplimiento se asegure mediante garantía real o con privilegios especiales. (p. 4) Artículo 25. “Responsables son los sujetos pasivos que, sin tener el carácter de contribuyentes, deben por disposición expresa de la ley, cumplir las obligaciones atribuidas a los contribuyentes.” (p. 5) Artículo 26. “El responsable tendrá derecho a reclamar del contribuyente el reintegro de las cantidades que hubiere pagado por él.” (p.5) Artículo 27 Son responsables directos, en calidad de agentes de retención o de percepción, las personas designadas por la ley o por la Administración previa autorización legal, que por sus funciones públicas o por razón de sus actividades privadas, intervengan en actos u operaciones en los cuales deban efectuar la retención o percepción del tributo correspondiente. Los agentes de retención o de percepción, que lo sean por razón de sus actividades privadas, no tendrán el carácter de funcionarios públicos. Efectuada la retención o percepción, el agente es el único responsable ante el Fisco por el importe retenido o percibido. De no realizar la retención o percepción, responderá solidariamente con el contribuyente. 76 El agente es responsable ante el contribuyente por las retenciones efectuadas sin normas legales o reglamentarias que las autoricen. Si el agente enteró a la Administración lo retenido, el contribuyente podrá solicitar de la Administración Tributaria el reintegro o la compensación correspondiente. Parágrafo Primero. Se considerarán como no efectuados los egresos y gastos objeto de retención, cuando el pagador de los mismos no haya retenido y enterado el impuesto correspondiente conforme a los plazos que establezca la ley y su reglamento, salvo que demuestre haber efectuado efectivamente dicho egreso o gasto. Parágrafo Segundo. Las entidades de carácter público que revistan forma pública o privada serán responsables de los tributos dejados de retener, percibir o enterar, sin perjuicio de la responsabilidad penal o administrativa que recaiga sobre la persona natural encargada de efectuar la retención, percepción o enteramiento respectivo. (p. 6) Los artículos expuestos hacen referencia a un conjunto de conceptos que son de gran importancia para el desarrollo de esta investigación entre los que se puede destacar que la responsabilidad a la que hace referencia dicho Código, consiste en el traslado de una obligación que es del acreedor del tributo (fisco) hacia un intermediario (agente de retención), que se encargará de retener impuesto previsto a un tercero (contribuyente) y enterarlo al fisco a nombre del tesoro nacional. Ley del Impuesto al Valor Agregado (IVA) Artículo 1 Se crea un impuesto al valor agregado, que grava la enajenación de bienes muebles, la prestación de servicios y la importación de bienes, según se especifica en esta Ley, aplicable en todo el territorio nacional, que deberán pagar las persones naturales o jurídicas, las comunidades, las sociedades irregulares o de hecho, los consorcios y demás entes jurídicos o económicos, públicos o privados, que en su condición de importadores de bienes, habituales o no, de fabricantes, productores, ensambladores, comerciantes y prestadores de servicios independientes, realicen las actividades definidas como hechos imponibles en esta Ley. (p. 21) Artículo 11. La Administración Tributaria podrá designar como responsables del pago del impuesto, en calidad de agentes de retención, a quienes por sus 77 funciones públicas o por razón de sus actividades privadas intervengan en operaciones gravadas con el impuesto establecido en esta ley… Los contribuyentes ordinarios podrán recuperar ante la Administración Tributaria, los excedentes de retenciones que correspondan, en los términos y condiciones que establezca la respectiva Providencia. Si la decisión administrativa resulta favorable, la Administración Tributaria autorizará la compensación o cesión de los excedentes. La compensación procederá contra cualquier tributo nacional, incluso contra la cuota tributaria determinada conforme a lo establecido en esta ley. (p. 23) Artículo 43: “Los contribuyentes ordinarios que realicen exportaciones de bienes o servicios de producción nacional, tendrán derecho a recuperar los créditos fiscales soportados por la adquisición y recepción de bienes y servicios con ocasión de su actividad de exportación…” (p. 29) Artículo 56: Los contribuyentes deberán llevar los libros, registros y archivos adicionales que sean necesarios y abrir las cuentas especiales del caso para el control del cumplimiento de las disposiciones de esta Ley y de sus normas reglamentarias. Los contribuyentes deberán conservar en forma ordenada, mientras no esté prescrita la obligación, tanto los libros, facturas y demás documentos contables, como los medios magnéticos, discos, cintas y similares u otros elementos, que se hayan utilizado para efectuar los asientos y registros correspondientes… (p. 32) En los artículos anteriormente planteado se puede evidenciar como se le delega a la Administración Tributaria la potestad de designar como agentes de retención a los adquirientes de bienes muebles y a los receptores de servicios; así como también podrá designar como agentes de percepción, a quienes por sus funciones públicas o privadas intervengan en operaciones gravadas. En la Reforma que sufrió esta ley el 11 de Agosto de 2004, se incorporo al Artículo 11 un segundo párrafo, en donde se establece que los Contribuyentes pueden recuperar las retenciones del IVA, en exceso a la cuota tributaria conforme a los términos y condiciones que establezca la respectiva Providencia. De igual forma se establecen los deberes formales que en definitiva se traducen en la creación de mecanismos de control, están básicamente 78 orientados a dos aspectos: Registro de Contribuyentes y a la emisión de documentos y Registros Contables. Reglamento de la Ley de Impuesto al Valor Agregado Según lo establecido en el artículo 5, la Administración Tributaria podrá designar, en calidad de agentes de retención, a los compradores o adquirientes de determinados bienes muebles y a los receptores de ciertos servicios, se menciona que los agentes de retención considerarán a los vendedores y prestadores de servicios como sujetos pasivos del impuesto. Providencia Administrativa Nº SNAT/2005/0056 Artículo 4: “El monto a retenerse será el setenta y cinco por ciento (75%) del impuesto causado” (p. 3) Artículo 7: Los proveedores descontarán el impuesto retenido de la cuota tributaria determinada para el período en el cual se practicó la retención, siempre que tengan el comprobante de retención emitido por el agente conforme a lo dispuesto en el artículo 18 de esta Providencia. Cuando el comprobante de retención sea entregado al proveedor con posterioridad a la presentación de la declaración correspondiente al período en el cual se practicó la retención, el impuesto retenido podrá ser descontado de la cuota tributaria determinada para el período en el cual se produjo la entrega del comprobante. En todo caso, si el impuesto retenido no es descontado en el período de imposición que corresponda según los supuestos previstos en este artículo, el proveedor puede descontarlo en períodos posteriores. (p. 4) La providencia anteriormente expuesta es de gran importancia debido a que es el soporte jurídico que sustenta el funcionamiento de los contribuyentes especiales la misma establece detalladamente cómo se deben realizar las retenciones, la forma de pago, a los sujetos que se le pueden aplicar, en fin todo lo que concierne al proceso de las retenciones 79 Sistemas de Variables Según Balestrini (2006), “El sistema de variables representa a los elementos factores o términos que pueden asumir diferentes valores cada vez que son examinados o que reflejan distintas manifestaciones según el contexto en el que se presentan” (p. 113). De igual forma el autor acota que la definición conceptual de las variables permite visualizar el enfoque que el autor da a la investigación y su operacionalización en indicadores determina la relación de los objetivos del estudio, la teoría y los ítems para la culminación de la investigación, su operacionalización es considerada como el procedimiento de pasar de la variable a la dimensión y de esta a los indicadores. Por lo anteriormente expuesto el Sistema de variables es la representación del conjunto de procedimientos que describen las diferentes actividades que el investigador realiza, para así tomar las impresiones y medir la variable en estudio. La Operacionalización de la variable se presenta en el cuadro 3. En donde se señala las variables en estudio, la cuales están definida conceptualmente como: las Retenciones de Impuesto al Valor Agregado consiste en que el comprador, al momento del pago o abono en cuenta de dicha compra realizara la retención del porcentaje establecido en el portal del Seniat % sobre el valor del IVA y la Incidencia Financiera es la forma como la obtención y el uso eficaz de los recursos financieros se ve afectado por las retenciones del IVA Operacionalización de las Variables Los contribuyentes especiales se constituyen en agentes de retención del impuesto al valor agregado cuando compran bienes muebles o reciben servicios de proveedores que este calificado como contribuyente ordinario. Las dimensiones en las que se encuentran inmersa esta variable son: La dimensión de la estructura del estado de resultado es el estado que suministra la información de las causas que generaron el resultado atribuible al periodo sea bien este un resultado de utilidad o pérdida. Este incluye en primer lugar el total de 80 ingresos provenientes de las actividades principales del ente y el costo incurrido para lograrlos. Entre los indicadores que se analizarán se encuentran: un análisis vertical junto al análisis desde la perspectiva del flujo de efectivo. La dimensión de Agente de Retención es una persona que interviene en un negocio jurídico u operación en el cual deba efectuar una retención a través de un instrumento legal de recaudación. Los indicadores a estudiar son los siguientes: potestad de la administración tributaria para la designación del agente de retención y la responsabilidad del contribuyente. La dimensión de relaciones comerciales es el vínculo que se establece entre un usuario con una compañía la cual le presta un servicio, para ello se estudiaran los siguientes indicadores Rotación de las cuentas por cobrar y por pagar y el Periodo promedio de cobranza y cuentas por pagar. La dimensión de normativa fiscal toca lo relativo a las leyes y providencias en las cuales se enmarcan los contribuyentes especiales al momento de realizar las respectivas retenciones. Estudiando así los siguientes indicadores: Índice de cumplimiento de las Obligaciones tributarias, Deberes Formales, Ilícitos. La dimensión de finanzas es una rama de la economía que estudia la obtención y uso eficaz del dinero a través del tiempo por parte de un individuo, empresa, organización o del Estado. En la cual se analizaran los indicadores que a continuación se señalan: Índice de Solvencia, Prueba del Acido, Gestión de Endeudamiento, Razón o Ratio de Apalancamiento. La dimensión de retención del impuesto al valor agregado es aquella cantidad de dinero que el agente de retención “debe retener” en el momento del pago o abono en cuenta por la compra de determinados bines muebles y servicios. Estudiando así los indicadores siguientes: Capacidad contributiva y la neutralidad fiscal. Las variables representan los elementos o factores examinados en la investigación. Las mismas se operacionalizan desglosando en aspectos cada vez más sencillos, que permiten la máxima aproximación para poder medirlos. 81 Cuadro 3 Operacionalización de las Variables Variable Objetivo Específico Dimensión Agente de Retención I.V.A Estudiar las Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales en la empresa Poly Print De Venezuela, C.A Normativa Fiscal Retención de IVA Incidencia Financiera de las Retenciones de Impuesto al Valor Agregado Verificar la estructura de Estado de Resultado de la Empresa Poly Print de Venezuela, C.A se afecta como consecuencia del acatamiento de las disposiciones tributarias en su condición de agentes de retención del IVA Estructura del Estado de Resultado Determinar las relaciones comerciales de la Empresa Poly Print de Venezuela, C.A, se han visto modificadas en atención al cumplimiento de la normativa fiscal Relaciones comerciales Evaluar el impacto financiero para la Empresa Poly Print de Venezuela, C.A en su condición de sujeto a retención del Impuesto al Valor Agregado (I.V.A.) Finanzas Fuente: Crespo (2011) 82 Indicadores • Responsabilidad Contribuyente • • • Índice de cumplimiento de las Obligaciones tributarias Deberes Formales Ilícitos. • • Capacidad Contributiva Neutralidad Fiscal • Análisis Vertical • Rotación de las cuentas por cobrar y por pagar Periodo promedio de cobranza y cuentas por pagar. • • • • • Índice de Solvencia Prueba del Acido Gestión de Endeudamiento Razón o Ratio Apalancamiento Fuente Instrumento Empleados Cuestionario Cerrado lickert Observación Directa Estados Financieros Revisión de Documentos Oficiales Análisis Financiero del de Items CAPITULO III MARCO METODOLOGICO Naturaleza de la Investigación En esta investigación se busca realizar un Estudio de las Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales y su incidencia en la finanza de la empresa Poly Print de Venezuela, C.A. de tal manera de que sirva de guía y orientación, para dar respuestas a las preguntas que se plantean en la presente investigación. Se destaca que esta investigación de acuerdo al nivel de intervención de la investigadora y por la ausencia de manipulación de las variables es de naturaleza no experimental que para Kelinger (2000) “en la investigación no experimental no es posible manipular las variables o asignar aleatoriamente a los participantes o tratamientos” (p.420), lo que significa que la investigación se realizará sin manipular las variables de estudio, es decir, se realizara un estudio de las Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales y su incidencia en la finanzas de la empresa objeto de estudio, tal y como está concebida y como lo hacen en la actualidad. Finalmente desde la perspectiva de la temporalidad es una investigación transeccional y al respecto, Hernández y otros (2003) refieren que “... los diseños tienen como objetivo indagar la incidencia y los valores en que se manifiestan una o más variables para ubicar, categorizar y proporcionar una visión de una comunidad, fenómeno o situación en un momento determinado” (p. 273). Es por esto, que se debe ubicar a la población objeto de estudio en un momento específico y sin manipulación deliberada de las variables para ser observadas en su ambiente natural para su análisis posterior, es decir, se realizará para los períodos 83 fiscales correspondientes al ejercicio 2010. Diseño de la Investigación El presente estudio es considerado como una investigación de campo, pues según Arias (2006), “consiste en la recolección de datos directamente de los sujetos investigados, o de la realidad donde ocurren los hechos (datos primarios), sin manipular o controlar variable alguna” (p.28); Por su parte, Tamayo y Tamayo (2000) señala que: La Investigación de Campo se da cuando los datos se recogen directamente en la realidad, por la cual los denominamos primarios, su valor radica en que permiten cerciorarse de las verdaderas condiciones en que se han obtenidos los datos lo cual facilita su revisión o modificación en caso de surgir dudas (p. 71). Es decir, la recolección de información se realizará en la empresa Poly Print de Venezuela, C.A., por lo cual dicha información recopilada será objetiva y confiable, a fin de presentar recomendaciones acordes con las necesidades de la organización. Tipo de Investigación En lo que respecta al tipo de investigación, la misma es descriptiva y Méndez (2001), define los estudios descriptivos como “…una vez observados los hechos, se proceden a convertirlos en datos susceptibles de medida y comparación, clasificando los hechos que se investigan…” (p. 137). De acuerdo al estudio planteado, estudio de las retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales y su incidencia en la finanza de la empresas, Caso Poly Print de Venezuela, C.A., ésta investigación describirá los sucesos tal y como suceden sin alterar los resultados ni emitir juicio sobre los mismos. Universo, Población y Muestra El universo lo define Hurtado (2007), como: “la entidad poseedora de la 84 característica, evento, cualidad o variable que se desea estudiar…” (p. 151). Partiendo de esta definición, el universo de esta investigación está referido al Departamento de Contabilidad de la Empresa Poly Print de Venezuela, C.A. En cuanto a la población, Pick y López (2000), la definen como “…el conjunto de individuos que forman el grupo de interés para una investigación determinada” (p.84). De allí que la población estará conformada por cinco (05) empleados del Departamento de Contabilidad de la Empresa Poly Print de Venezuela, C.A. Finalmente en cuanto a la muestra para Hurtado (ob.cit.) “No toda investigación requiere de un procedimiento de muestreo. En muchos casos el investigador puede fácilmente tener acceso a toda la población y no necesita una muestra” (p. 154). En este caso de estudio, por ser la población pequeña no se considerará muestra sino que se trabajará con toda la población mencionada anteriormente. Técnicas e Instrumentos de Recolección de Datos Según Méndez (ob.cit.), las técnicas e instrumentos de recolección de datos “permiten obtener la información de las fuentes, así como de su tabulación, ordenamiento, procesamiento y presentación” (p.171). De allí que, la técnica que permite al investigador diseñar los instrumentos de recolección de información en esta investigación son los siguientes: Revisión Documentos Oficiales: Para Pérez (ob.cit.) es una técnica que permite la revisión de documentos empresariales como facturas, reportes, manuales, entre otros. Partiendo de ello se diseño un formato llamado revisión de documentos empresariales, el cual tiene por objeto la revisión exhaustiva de los estados financieros de la empresa el cual permitirá hacer la evaluación de la situación financiera de la misma. (Anexo A). Cuestionario: De acuerdo a Hurtado (ob.cit.) es “un instrumento que agrupa una serie de preguntas relativas a un evento, situación o temática particular, sobre el cual el investigador desea obtener información… las preguntas se hacen por escrito y su aplicación no requiere necesariamente la presencia del investigador” (p. 469). 85 Partiendo de este concepto el instrumento será dicotómico dirigida a los empleados del Departamento de Contabilidad de la Empresa Poly Print de Venezuela, C.A. (Anexo B) Análisis Financiero de acuerdo a Estupiñan (2008) define al análisis financiero como El conjunto de técnicas encaminadas al estudio de las inversiones con un enfoque científico. El interés que pueda ofrecer una inversión se analiza utilizando conjuntamente las técnicas que ofrece el análisis de balances, la matemática financiera, los métodos estadísticos y los modelos econométricos. (p. 388) Partiendo de la definición antes expuesta se realizará un análisis financiero mediante la aplicación de una serie de indicadores que permita evaluar la incidencia financiera que tiene las Retenciones de IVA en las finanzas de los contribuyentes especiales. (Anexo C). Validez del Instrumento Para validar el instrumento, se considerará lo planteado por Balestrini (ob.cit.), quien señala que “es conveniente someterlos a prueba, con el propósito de establecer la validez de éstos en relación al problema investigado, antes de aplicarlos de manera definitiva en la muestra seleccionada”. (p.147). Es importante mencionar, que para la validez del instrumento se someterá a criterio de tres (3) expertos uno con conocimiento en metodología, el segundo con sólidas bases en el área financiera y el tercero especialista en Retenciones de IVA, quienes emitirían su opinión sobre el contenido expresado en las preguntas a formular en los instrumentos así como su congruencia y claridad en relación con el tópico de estudio. Después de realizada la revisión, se determinará si el instrumento es válido en su contenido, debido a que los expertos consideraran la claridad y pertinencia. (Anexo D) 86 Confiabilidad del Instrumento Según Hurtado (ob.cit.) la confiabilidad permite determinar el grado en que los ítems de una prueba están correlacionados entre sí. Si los diferentes reactivos de un instrumento tienen una correlación positiva, y como mínimo moderada dicho instrumento será homogéneo. En cuanto a la confiabilidad la misma demostró mediante la aplicación de la técnica Alfa de Cronbach, cuya fórmula es la siguiente: N N-1 1-∑SI2 St2 * Donde: N = Es el número de ítems. ∑ SI2 = Sumatoria de la varianza por ítems. St2 = Varianza Total. La aplicación del análisis con el coeficiente debe dar un resultado cuyo valor debe estar por encima de 0,89 para que el cuestionario sea altamente confiable. Técnica de Análisis y Presentación de Datos Posterior al proceso de recolección de los datos de información, a través de los instrumentos antes mencionados se procederá al análisis, que para Pérez (2003), “Todo análisis y descripción de resultados debe hacerse a la luz de antecedentes de la investigación y de teorías sobre la realidad estudiada, permitiendo encontrar una significación más completa y amplia de la información empírica recabada” (p.25). En cuanto al análisis de la información de la observación, se aplicará el análisis de contenido. Esta información también será analizada de manera lógica y coherente, lo que implica de forma simultánea y combinada, es decir por inducción y deducción, que fue la forma como se percibió el objeto de estudio. Para el análisis de los resultados de la revisión de documentos se construirá un cuestionario de chequeo y verificación el cual permitirá conocer la incidencia de las 87 Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales en las finanzas de la empresa efectos. El mismo se aplicará una vez que se realicen los cálculos de los indicadores, para lo cual se aplicará la estadística descriptiva a los resultados obtenidos del cuestionario. Se destaca que para la representación de los datos primero se tabularan los datos, luego se plasmaran en un cuadro calculando la frecuencia relativa y la absoluta para seguir con los gráficos de barra y un análisis de los resultados para una mejor representación visual de los datos y logar un análisis más objetivo y de esa manera poder dar respuesta a toda los objetivos que se plantearon en la investigación. 88 CAPITULO IV ANALISIS E INTERPRETACION DE RESULTADOS Diagnóstico Una vez aplicado el instrumento se procede a examinar los resultados obtenidos dirigidos al personal que labora en los Departamentos de Administración, Ventas, Compras y Contabilidad del Contribuyente Especial Poly Print de Venezuela C.A. Se muestran a través de análisis, estadísticas con su frecuencia, a fin de evaluar el comportamiento de las variables estudiadas, siendo expresadas en forma simple y su porcentaje por ítems, para así realizar la cuantificación de las respuestas obtenidas. Luego se presentan los gráficos de barra los cuales se establecieron tomando en cuenta las dimensiones de cada variable y sus respectivos indicadores, lo que permite visualizar de forma clara, las respuestas obtenidas en cada ítem por cada uno de los sujetos que forman parte de la muestra objeto de estudio. Dependiendo de las respuestas que suministren los entrevistados se puede describir las funciones que realiza cada personal involucrado en el Proceso de Retenciones de Impuesto al Valor Agregado, para de esa manera poder evaluar si conocen y manejan todos los procedimientos relacionados con el cumplimiento de las obligaciones tributarias en su condición de agente de retención, lo que permitirá la identificación de los problemas para poder presentar las conclusiones y recomendaciones de la investigación. 89 Cuadro 4 Dimensión: Agente de Retención IVA. Indicador: Responsabilidad del Contribuyente Ítem 1 Pregunta La empresa ha tenido que responder solidariamente con algún contribuyente por no haber realizado la correspondiente retención Si % No % 0 0 5 100 Fuente: Crespo (2012) 100 80 Si 60 No 40 20 0 Gráfico 1: Dimensión: Agente de Retención IVA. Indicador: Responsabilidad del Contribuyente. De los resultados presentados en el cuadro 4 y gráfico 1, se demostró que el cien por ciento (100%) de los entrevistados manifestó que la empresa no ha tenido que responder solidariamente con algún contribuyente por no haber realizado la correspondiente retención. Cabe destacar que de acuerdo a lo estipulado en el COT (ob.cit.), en el Artículo 27 se establece: Efectuada la retención o percepción, el agente es el único responsable ante el Fisco por el importe retenido o percibido. De no realizar la retención o percepción, responderá solidariamente con el contribuyente. El agente es responsable ante el contribuyente por las retenciones efectuadas sin normas legales o reglamentarias que las autoricen. Partiendo de los resultados obtenidos y de lo expresado en el artículo mencionado se infiere que la Empresa Poly Print de Venezuela C.A en su condición de responsable realiza las retenciones del IVA oportunamente cumpliendo con los 90 parámetros estipulados en el ordenamiento jurídico vigente. Cuadro 5 Dimensión: Normativa Fiscal. Indicador: Índice de Cumplimiento de las Obligaciones Tributarias Ítem Pregunta Si % No % 2 En la empresa existe un cronograma de actividades para el cumplimiento de Obligaciones Tributarias 5 100 0 0 Fuente: Crespo (2012) 100 80 Si 60 No 40 20 0 Gráfico 2: Dimensión: Normativa Fiscal. Indicador: Índice de cumplimiento de las Obligaciones tributarias. De los resultados presentados en el cuadro 5 y gráfico 2, se manifestó que el cien por ciento (100%) de los entrevistados expresaron que en la empresa si existe un cronograma de actividades para el cumplimiento de obligaciones tributarias. Los resultados obtenidos permiten inferir que en la empresa objeto de estudio se lleva a cabo una planificación tributaria la cual se encuentra sustentada principalmente en la normativa legal vigente. Este cronograma de actividades permite a la entidad llevar un seguimiento, control y evaluación del cumplimiento de las obligaciones tributarias a los cuales se encuentran obligados ya sea en el ámbito Nacional Estadal o Municipal lo que ayuda a evitar que la entidad caiga en posibles ilícitos tributarios. 91 Cuadro 6 Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte I Ítem Pregunta Si % No % 3 La Empresa realiza sus funciones administrativas bajo el marco legal de la providencia administrativa Nº SNAT/2005/0056 5 100 0 0 4 Conoce usted, las disposiciones legales que regulan la materia de retenciones de Impuesto al Valor Agregado (I.V.A.) 5 100 0 0 5 Se encuentra adiestrado adecuadamente el personal que labora en el área de facturación y pago de proveedores para que compruebe correctamente los deberes Formales y materiales que regulan la materia de retención IVA 5 100 0 0 Fuente: Crespo (2012) 100 80 SI 60 NO 40 20 0 Gráfico 3: Dimensión: Normativa Fiscal. Indicador: Deberes Formales. Parte I En los resultados expuestos en el cuadro 6 y gráfico 3, se agrupo tres preguntas por la relación que presenta, lo cual mostró que el cien por ciento (100%) de los entrevistados expresaron que en la empresa Poly Print de Venezuela C.A se realizan las funciones administrativas bajo el marco legal de la providencia administrativa Nº SNAT/2005/0056, de igual forma los entrevistados manifestaron conocer las disposiciones legales que regulan la materia de retenciones de Impuesto al Valor Agregado (I.V.A.), así mismo se pudo constatar que se encuentra adiestrado adecuadamente el personal que labora en el área de facturación y pago de 92 proveedores para que verifiquen el correcto cumplimiento de los deberes Formales que regulan la materia de retención IVA. En los resultados expuestos se puede concluir que la Providencia Administrativa Nº SNAT/2005/0056 es el ordenamiento jurídico donde se designa como el responsable del pago del IVA en calidad de agente de retención a los sujetos pasivos que el SENIAT califique como especial, en dicha providencia se encuentran plasmada las bases que soportan el régimen de retenciones en materia del impuesto al valor agregado detallándose el funcionamiento del sistema de retenciones y los deberes formales a los cuales se encuentran obligados dichos sujetos. Así mismo se expresa que los agentes de retención debe retener un porcentaje del monto del Impuesto causado de las compras efectuadas o cuando reciban servicios de proveedores que sean contribuyentes ordinarios de este impuesto, el cual será determinado atendiendo a los parámetros que estipula la Providencia Administrativa Nº SNAT/2005/0056 en sus artículos 4 y 5, se debe verificar la información del proveedor a través de la consulta en el portal del SENIAT, dicho monto retenido debe enterarse a la administración tributaria en los lapsos que dispone el calendario de declaraciones y pagos de los sujetos pasivos calificados como Especiales. En el mismo orden de ideas, se puede apreciar, que el personal que desempeña las funciones administrativas en las que se ve involucrado el proceso de retenciones de IVA posee el conocimiento necesario para ejecutar dichas funciones apegándose a la normativa legal que emana el órgano competente en este caso la administración tributaria nacional, ya que es la única forma en que la organización pueda estar preparada y capacitada para desempeñar con eficacia y eficiencia su rol como agente de retención. 93 Cuadro 7 Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte II Ítem Pregunta Si % No % 6 En la empresa existe un registro de Retenciones de impuesto al valor agregado soportadas y declaradas 5 100 0 0 7 Las operaciones de compras están debidamente registradas por la empresa en los libros de compras 5 100 0 0 8 Las operaciones de ventas están debidamente registradas por la empresa en los libros de ventas 5 100 0 0 9 Se verifica que las facturas cumplan con los requisitos de facturación exigidos por la Administración Tributaria 5 100 0 0 10 Se realiza la verificación si el proveedor al que le efectúa la Retención del IVA está inscrito en el Rif 5 100 0 0 11 Se realiza la retención de IVA al momento del pago o abono en cuenta lo que ocurra primero 5 100 0 0 Fuente: Crespo (2012) Gráfico 4: Dimensión: Normativa Fiscal. Indicador: Deberes Formales. Parte II De acuerdo a lo presentado en el cuadro 7 y gráfico 4, se formuló un conjunto de preguntas en las cuales se obtuvo el siguiente resultado. El cien por ciento (100%) de los entrevistados expusieron que en la empresa si existe un registro de Retenciones de impuesto al valor agregado soportadas y declaradas, de igual forma manifestaron que las operaciones de compras y de ventas si están debidamente registradas por la empresa en el libro de compras y en el libro de ventas respectivamente, así mismo se verifica que las facturas cumplan con los requisitos de facturación exigidos por la Administración Tributaria, adicionalmente se verifica si el proveedor al que le efectúa 94 la Retención del IVA está inscrito en el Rif, por ultimo las retenciones de IVA si son realizadas al momento del pago o abono en cuenta. Los resultados obtenidos permiten inferir que la empresa, implementa procedimientos que le permitan realizar una evaluación del control interno en materia de retenciones de IVA, debido a que elabora un expediente donde se colocan las declaraciones con su respectiva planilla de pago una vez procesado el correspondiente pago, lo que le permite a la entidad mantener un mejor control y orden del tributo cancelado, para cuando se quiera cotejar la información de las retenciones con los respectivos libros de compras y ventas en los cuales se debe encontrar debidamente registradas las retenciones que efectúa la entidad así como las que ha ella le realizan. Según la Providencia 0056, en su artículo 14 estipula que la oportunidad para practicar la retención debe: …”efectuarse cuando se realice el pago o abono en cuenta, lo que ocurra primero” (p.6). Lo antes expuesto plantea que existen dos momentos en los cuales se puede realizar la retención lo que ocurra primero en la relación comercial, ya sea que se efectué el pago de la factura que le dio origen o que la misma se reciba y sea registrada en la contabilidad que es lo denominado abono en cuenta, una vez que nace la obligación el agentes de retención deben efectuar la retención independientemente de que la factura se haya cancelado o no. Cuadro 8 Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte III Ítem Pregunta Si % No % 12 El comprobante de retención cumple con los requisitos establecidos en la providencia administrativa Nº SNAT/2005/0056 5 100 0 0 13 Los Comprobantes de Retención son emitidos siguiendo un orden correlativo 5 100 0 0 14 El Comprobante de retención de IVA es entregado al proveedor dentro de los tres días continuos al período de imposición siguiente 1 20 4 80 15 Los comprobantes de retención emitidos por los clientes son recibidos dentro del plazo legalmente establecido 1 20 4 80 16 Los comprobantes de retención emitidos por los clientes son verificados con los registros que se encuentran en el Libro de Ventas 5 100 0 0 17 El impuesto soportado es descontado de la cuota tributaria en el periodo en que es recibido el comprobante. 5 100 0 0 Fuente: Crespo (2012) 95 100 80 SI 60 NO 40 20 0 Gráfico 5: Dimensión: Normativa Fiscal. Indicador: Deberes Formales. Parte III Conforme a lo mostrado en el cuadro 8 y gráfico 5, se estructuraron un conjunto de preguntas en las cuales se obtuvo el siguiente resultado el cien por ciento (100%) de los entrevistados expusieron que en la entidad los comprobantes de retención si cumplen con los requisitos establecidos en la providencia administrativa Nº SNAT/2005/0056, así mismo afirma que dichos comprobantes si son emitidos siguiendo un orden correlativo. Sin embargo, en lo referente al periodo de entrega de los Comprobantes de retención de IVA según la opinión suministrada por los entrevistados se pudo constatar que un ochenta por ciento (80%) de los comprobantes de retención de IVA no son entregado al proveedor dentro de los tres días continuos al período de imposición siguiente, mientras que en un veinte por ciento (20%) si son entregados en el periodo establecido, la misma situación se pudo apreciar con los comprobantes de retención emitidos por los clientes obteniendo el mismo resultado del ítem anterior; no obstante el cien por ciento (100%) de los entrevistados afirman que los comprobantes de retención emitidos por los clientes si son verificados con los registros que se encuentran en el Libro de Ventas, de igual forma plantean que el impuesto soportado si es descontado de la cuota tributaria en el periodo en que es recibido el comprobante. De los resultados obtenidos se concluye que la entidad da cumplimiento a los 96 deberes formales en lo referente a la emisión del comprobante de retención de IVA establecido en la Providencia Administrativa SNAT/2005/0056, todo ello le da la certeza al proveedor de que el documento emitido es totalmente legal ante una verificación por parte de la administración tributaria. Siguiendo con el análisis de los resultados en lo referente al período de entrega de los comprobantes de retención, se puede apreciar que la empresa ha incumpliendo ese deber formal ya que los documentos no son entregados dentro de tres días continuos al período de imposición siguiente tal como lo estipula la Providencia Administrativa SNAT/2005/0056 en su artículo 18. Cuadro 9 Dimensión: Normativa Fiscal. Indicador: Deberes Formales Parte IV Ítem Pregunta Si % No % 18 Las declaraciones del Impuesto al Valor Agregado son presentadas en el período correspondiente 5 100 0 0 19 Las declaraciones del Impuesto al Valor Agregado son canceladas en el plazo estipulado de acuerdo al calendario de contribuyentes especiales 5 100 0 0 20 Las declaraciones de retenciones de IVA realizadas a los Proveedores son presentadas en el período correspondiente 5 100 0 0 21 Las declaraciones de retenciones de IVA realizadas a los Proveedores son enteradas en el plazo estipulado de acuerdo al calendario de contribuyentes especiales 4 80 1 20 Fuente: Crespo (2012) 100 80 SI 60 NO 40 20 0 Gráfico 6: Dimensión: Normativa Fiscal. Indicador: Deberes Formales. Parte IV 97 Acorde a lo expuesto en el cuadro 9 y gráfico 6, el resultado fue el siguiente, el cien por ciento (100%) de los entrevistados plantean que las declaraciones y pagos del Impuesto al Valor Agregado si son presentadas en el período correspondiente de acuerdo al calendario de contribuyentes especiales. Ahora bien, en cuanto a las declaraciones de retenciones de IVA realizadas a los Proveedores si son presentadas en el período correspondiente, no obstante en cuanto al enteramiento de las retenciones de IVA realizadas a los Proveedores los entrevistados manifestaron que un ochenta por ciento (80%) de las declaraciones si son enteradas en el plazo estipulado de acuerdo al calendario de contribuyentes especiales, mientras que un (20%) no se cumple con dichos plazos. Con los resultados obtenidos se puede concluir que, la Empresa Poly Print de Venezuela C.A da cumplimiento a la normativa legal que rige el Impuesto al Valor Agregado, en lo concerniente a la declaración y el enteramiento del Impuesto, el cual se deberá realizar según lo dispuesto en el calendario de declaraciones y pagos de los sujetos pasivos calificados como especiales. Ahora bien, en cuanto a las Retenciones de Impuesto al Valor Agregado la empresa declara oportunamente las retenciones que le ha efectuado a cada uno de los proveedores con los cuales mantiene relaciones comerciales, todo ello de acuerdo a los plazos estipulados en el calendario para el cumplimiento de las obligaciones tributarias de los contribuyentes especiales. Sin embargo en algunas ocasiones no ha podido cumplir a cabalidad con dichas fechas a la hora de enterar los montos correspondientes de las declaraciones presentadas, ocasionando de esta forma que la entidad incurra en un ilícito tributario al incumplir con un deber material. 98 Cuadro 10 Dimensión: Normativa Fiscal. Indicador: Ilícito Ítem Pregunta Si % No % 22 Ha sido la empresa objeto de Fiscalización por parte de los funcionarios del SENIAT en materia de retenciones del IVA 5 100 0 0 23 Se han detectado ilícitos 5 100 0 0 24 Se ha pagado multas en materia de Retenciones de I.V.A 5 100 0 0 25 Se han recurrido las multas en materia de retenciones de I.V.A 0 0 5 100 Fuente: Crespo (2012) 100 80 SI 60 NO 40 20 0 Gráfico 7: Dimensión: Normativa Fiscal. Indicador: Ilícito. Según los resultados plasmados en el cuadro 10 y gráfico 7, se formuló una serie de preguntas las cuales dieron los siguientes resultados el cien por ciento (100%) de los entrevistados manifiestan que la entidad si ha sido objeto de fiscalización por parte de los funcionarios del SENIAT en materia de retenciones del IVA, así mismo si se han detectado ilícitos, los cuales el cien por ciento (100%) expresa que no se han recurrido las multas en materia de retenciones de I.V.A. Es importante destacar que los ilícitos tributarios de acuerdo a lo expuesto en el COT en su artículo 80 lo define como “la Acción u omisión violatoria de las normas tributarias” (p. 19); en otras palabras los ilícitos tributarios constituyen una acción u omisión dolosa o culposa de los contribuyentes o responsables, lo que trae como consecuencia el incumplimiento de las obligaciones tributarias ante el Fisco 99 Nacional. En lo que concierne a las retenciones de IVA se encuentra contemplado el Ilícitos Materiales en el artículo 109 del COT el cual está vinculado con el retraso u omisión del pago de tributos, el incumplimiento de la obligación de retener o percibir y la obtención indebida de devoluciones o reintegro, de igual forma se encuentra el artículo 113 el cual establece las multas a ser aplicadas en los casos de que el agente de retención no entere lo retenido. De acuerdo a los resultados obtenidos y el artículo antes expuesto, se evidencia que la empresa ha sido objeto de fiscalizaciones llevadas a cabo por la Administración tributaria Seniat. Este proceso es realizado con el propósito de verificar que los contribuyentes designados como agente de retención cumplan a cabalidad con todos sus deberes formales y obligaciones tributarias. En las verificaciones realizadas se han encontrado debilidades lo que trae como resultado la aplicación de multas entre las cuales se encuentra el enteramiento extemporánea de alguna de las planillas de retenciones de IVA. Es importante destacar que, las multas tipificadas para este tipo de ilícito son las más onerosos contempladas en el Código Orgánico Tributario (ob. Cit.), ya que el fisco utiliza sus medios legales para sancionar al contribuyente por el uso de un dinero que le fue encomendado recoger en su nombre, la sanción es calculada por cada día de retraso en el enteramiento del tributo. Así mismo es necesario señalar que los responsables se encuentran en la obligación de cumplir las leyes tributarias, y en caso de que cometan algún ilícito a sumir las consecuencias enmendando el daño ocasionado al fisco nacional de forma inmediata, siempre y cuando la sancione interpuesta sea procedente. No obstante en caso de que tal ilícito no se haya cometido por el administrado y que las sanciones no se ajusten a las faltas cometidas. El Código Orgánico Tributario (ob. Cit.) permite a los contribuyentes o responsables utilizar medios de defensas como lo son los Recursos Administrativos los cuales se encuentran contemplados a partir del artículo 236, siempre y cuando existan pruebas a su favor para demostrar la invalidez de los ilícitos. A pesar de que excitan estos medios de defensas la empresa no los ha 100 utilizado por estar consciente de los ilícitos incurridos y toda la multa interpuesta sin necesidad de recurrir las mismas. Cuadro 11 Dimensión: Retención IVA. Indicador: Capacidad Contributiva y Neutralidad Fiscal Ítem Pregunta Si % No % 26 Según el Artículo 316 del marco constitucional venezolano estipula que la distribución de las cargas públicas será de acuerdo a la capacidad económica del contribuyente. Partiendo de ese precepto ¿Cree usted que con la retención del IVA se cumple el principio de capacidad contributiva? 0 0 5 100 27 Cree usted que los tributos son exigidos de acuerdo a la capacidad económica del contribuyente 0 0 5 100 28 Considera usted que con las retenciones de IVA el estado resguarda la economía nacional, velando de esa forma el cumplimiento del principio de Neutralidad Fiscal. 0 0 5 100 29 Cree Usted que la retención del IVA repercute negativamente en la disponibilidad del efectivo de la empresa 5 100 0 0 30 Los gastos de administración de la empresa se han incrementado producto de la implantación de la providencia Administrativa Nº SNAT/2005/0056 0 0 5 100 Fuente: Crespo (2012) 100 80 SI 60 NO 40 20 0 Gráfico 8: Dimensión: Retención IVA. Indicador: Capacidad Contributiva y Neutralidad Fiscal De acuerdo a los resultados expuestos en el cuadro 11 y gráfico 8, se realizó una serie de preguntas arrojando la siguiente información el cien por ciento (100%) 101 de los entrevistados revelan que la entidad consideran que con la retención del IVA no se cumple el principio de capacidad contributiva, de igual forma que los tributos no son exigidos de acuerdo a la capacidad económica del contribuyente, con las retenciones de IVA el estado no resguarda la economía nacional velando de esa forma el cumplimiento del principio de Neutralidad Fiscal, la retención del IVA efectivamente repercute negativamente en la disponibilidad del efectivo de la empresa, por ultimo exponen que los gastos de administración de la empresa no se han incrementado producto de la implantación de la providencia Administrativa Nº SNAT/2005/0056. Según lo expuesto por Belisario (2009) la capacidad contributiva es pilar básico de la economía de cualquier país, ya que refleja que el sistema tributario se encuentra saludable, principalmente por dos razones en primer lugar es la capacidad económica lo que, brinda un indicio de que existe la posibilidad de pagar el tributo de que se trate, en segundo lugar esta sirve de límite para que dicha capacidad económica no se extinga porque el sistema tributario se vería seriamente afectado pereciendo con ella. El Principio de la Capacidad Contributiva se encuentra consagrado en el Artículo 316 de la Constitución de la República Bolivariana de Venezuela, expone que, el sistema tributario deberá de procurar la justa distribución de las cargas públicas todo ello de acuerdo la capacidad económica de cada contribuyente, así mismo deberá atender al principio de progresividad, velando por la protección de la economía nacional y la elevación del nivel de vida de la población; para ello se sustentará en un sistema eficiente para la recaudación de los tributos. Según los resultados obtenidos y lo anteriormente expuesto se puede concluir que el Principio de la Capacidad Contributiva es la manifestación de riqueza que busca el tributo siendo el límite cuantitativo que debe respetar una sana política fiscal. Al principio de la capacidad contributiva, se le acompaña otros principios como lo es el de la igualdad, la progresividad, la protección de la economía nacional y la elevación del nivel de vida de la población, estos elementos normativos marcan las pautas de camino que debe de seguir y preservar la economía de la nación. 102 Por todo lo anterior se puede observa que la protección a la economía tiene un significado relativo a la obligación a cargo del Estado de resguardar la economía nacional, lo cual directamente implica velar porque la economía nacional no desaparezca, o sea vulnerada de tal manera que quede en un estado de inminente desaparición. No obstante la neutralidad fiscal comporta especialmente la evitación de consecuencias indeseadas sobre la competencia, de forma de impedir una intervención que perjudique al mecanismo normal de competencia del mercado, a menos que aquella sea indispensable para corregir resultados perversos de la competencia Así mismo se puede acotar, que el mecanismo de retención regulado por los actos generales aludidos, provoca la posesión adelantada del impuesto por parte del Estado, de manera que se lleva a un funcionamiento diferente de esta contribución nacional a la que debería operar con normalidad, provocando una distorsión de la economía nacional que pudiera afectar sensiblemente el mercado de intercambio de bienes o servicios, y en definitiva el giro económico del país, viéndose de esa forma violentado los principios constitucionales que se encuentran plasmados en la carta magna. Según los resultados obtenidos la entidad no se ha visto afectado el gasto administrativo por la implementación del ordenamiento jurídico específicamente la providencia administrativa Nº SNAT/2005/0056 que regula el proceso de retenciones ya que la entidad cuenta con el recurso humano capacitado para el desarrollo de dichas funciones, así como también posee el recurso tecnológico que combinado estos dos factores le ha permitido llevar a cabo con eficacia y eficiencia su rol como agente de retención del IVA. Una vez realizado el análisis de cada una de las variable que fueron objeto de estudio permite obtener una visión amplia de las fortalezas con las que cuenta la empresa, de igual forma se presentan las debilidades que la misma posee, lo que permitirá junto al análisis financiero realizar un diagnóstico de la situación financiera y tributaria de la organización. 103 Cuadro 12 Resultados del Instrumento Financiero Relaciones comerciales Rotación de las cuentas por cobrar R Ctas x C Período promedio de cobranza PC Rotación de las cuentas por pagar R Ctas x P Período promedio de cuentas por pagar P Ctas x P Índice de Solvencia ÍS Prueba del Acido 2010 2009 Ventas anuales a cobrar 19.400.153,33 18.383.048,81 Promedio de Ctas a Cobrar 1.564.982,14 12,40 365 365,00 Rotación de Cuentas por Cobrar 12,40 Compras anuales 9.995.958,00 Promedio de Ctas por pagar 775.489,73 27 13,48 10.125.248,15 12,89 365 365,00 Rotación de Cuentas por Pagar 12,89 Activo Circulante 6.873.942,21 Pas ivo Circulante 3.575.498,13 Activo Circulante – inventario 5.046.457,95 Pas ivo Circulante 3.575.498,13 14,92 678.678,84 365,00 28 24 14,92 5.558.429,18 1,92 PA 1,64 3.382.667,35 3.749.669,91 1,41 Pas ivo Total 4.487.214,11 Patrimonio 10.958.718,32 1,11 3.382.667,35 4.558.471,15 0,41 Pas ivo corriente 3.575.498,13 Patrimonio 10.958.718,32 Apalancamiento Corto Plazo = 0,42 10.890.678,92 3.382.667,35 0,33 Obligaciones Financieras totales 1.269.694,77 Patrimonio 10.958.718,32 Apalancamiento Financiero = Concentración de Endeudamiento C. Plazo = 365,00 29 Apalancamiento Total = Finanzas 13,48 1.363.709,40 0,31 10.890.678,92 1.127.057,68 0,12 Pas ivo Corriente 0,10 10.890.678,92 3.575.498,13 3.382.667,35 79,68 Pas ivo Total x 100 4.487.214,11 x 100 15.445.932,43 Total Pas ivo 74,21 4.558.471,15 4.487.214,11 4.558.471,15 29,05 Nivel de Endeudamiento = Total Activo Fuente: Crespo (2012) 104 29,51 15.449.150,07 Con la utilización de los indicadores de solvencia y prueba del acido se expresa que la relación entre el activo corriente y el pasivo corriente, por ello lo ideal para el indicador de solvencia sería que por cada bolívar de pasivo corriente se deben poseer dos bolívares en el activo corriente de esa forma, la empresa puede pagar oportunamente sus obligaciones. Partiendo de lo antes expuesto se puede apreciar que al aplicar dicho indicador la entidad mejoró apreciablemente ya que paso de un valor absoluto de 1,64 para el año 2009 a 1,92 en el ejercicio económico 2010 lo cual es producto del aumento en sus activos corrientes específicamente en el rubro cuentas por cobrar clientes, lo que indica que la entidad puede cumplir con sus obligaciones a tiempo. La prueba del acido se diferencia del indicador anterior porque elimina las partidas menos líquidas del balance lo que arrojó un resultado favorable ya que para el año 2010 el valor absoluto fue de 1,41 puesto que para ese ejercicio económico el Inventario representaba aproximadamente un 27 % a diferencia del año anterior que representaban un 33 %. En cuanto a la rotación de las cuentas por cobrar la política de la empresa consiste en créditos que van de 25 días a 30 días y de acuerdo al tipo de cliente se realiza una análisis en el que intervienen varios factores como lo son: antigüedad del cliente, puntualidad en los pagos, cantidad de productos que adquiere entre otros. Una vez aplicado dicho índice se evidencia un incremento en los valores del ejercicio económico del 2010 (29 días) comparado con el ejercicio del 2009 (27 días) siendo producto de aumento en las ventas, así mismo los valores obtenidos se encuentran dentro de los estándares por lo que no se evidencia deficiencia en las cobranzas. En relación al indicador de la Rotación de las cuentas por pagar, es importante destacar que gran parte de los proveedores con los cuales mantiene relación comercial la empresa, producto de diversos factores que enfrenta la economía del país se vieron en la necesidad de reducir el otorgamiento de crédito de 30 días a 25 días viéndose reflejado al aplicar este indicador en el ejerció económico 2009 y 2010, en donde se observa un cambio de 24 días a 28 días, producto de la disminución en las compras. Como se puede apreciar la empresa cumple oportunamente con su proveedores, 105 sin embargo al realizar la comparación con la Rotación de las cuentas por Cobrar con las cuentas por pagar se evidencia que hay un desfase de 1 día ya que los ingresos están siendo recuperados en 29 días y los pagos a los proveedores se realizan en 28 días, aunado a ello se suma el aspecto fiscal en materia de IVA para lo cual se requiere de la erogación de dinero mensualmente y en particular se encuentran las Retenciones de Impuesto al Valor Agregado las cuales tienes una rotación de cada 15 días lo que conlleva a que el flujo de caja se vea cada vez más estrecho. El Apalancamiento Total expresa el respaldo que posee la empresa frente a sus deudas totales lo que permite conocer qué tan estable o consolidada es la entidad en términos de la composición de los pasivos tanto a corto como el largo plazo y su impacto en relación con el patrimonio. Al aplicar dicho indicador en los ejercicios económicos 2010 y 2009 se observa que se ha mantenido estable dando como resultado un 41 % y 42% respectivamente lo que nos indica que dichos porcentajes son los montos que han aportado los acreedores. Lo que conlleva que la entidad tenga un riesgo aceptable para las entidades financieras ya que al aplicar el índice de apalancamiento financiero el mismo dio como resultado un 12% para el ejercicio económico del 2010 y un 10% para el 2009. Situación que va en consonancia con el apalancamiento a corto plazo ya que dio un 33% para el 2010 y un 31% para el 2009. En cuanto al nivel de endeudamiento representa el porcentaje de fondos de participación de los acreedores, ya sea en el corto o largo plazo en los activos, una vez usado dicho indicador arrojo que el 29,05% del Total de los activos para el ejercicio económico del 2010 estaba siendo financiado por los acreedores, relación que se mantuvo muy similar en el ejercicio económico anterior con un 29,51%. En lo referente la concentración de endeudamiento a Corto Plazo la situación no es tan favorable ya que la entidad para el ejercicio económico del 2009 arrojo un 74,21% incrementándose en un 79,21% para el 2010 lo que indica que es un nivel elevado de endeudamiento a corto plazo agravándose aun más con la cancelación de los impuestos a los cuales se encuentra obligado en especifico las Retenciones de Impuesto al Valor Agregado las cuales son de muy corto plazo apenas 15 días. 106 Cuadro 13 Análisis Vertical ANALISIS VERTICAL 2010 y 2009 POLY PRINT DE VENEZUELA C.A Estado de Resultado Año finalizado el 31 de Diciembre 2010 y 2009 (Expresado en Bolívares Constantes) 2010 2009 Bs. % Bs. % Ingresos de Operación Ventas Netas de Productos 19.596.114,47 100,00 19.350.577,69 100,00 Total Ingresos de Operación 19.596.114,47 19.350.577,69 Costo de Venta Costo de venta de Productos Terminados Utilidad Bruta en ventas 13.399.205,04 68,38 12.629.463,69 6.196.909,43 31,62 6.721.114,00 Gasto de Operación Depreciación y Amortización Gasto General de Administración Total Gasto de Operación Perdida Utilidad en Operación 1.438.408,27 5.383.729,89 6.822.138,16 -625.228,73 Costo Integral de Financiamiento Perdida o Ganancia Monetaria (Reme) Gasto Financiero Total Costo Integral de Financiamiento Otros Ingresos u Otros Gastos Otros Ingresos Total otros ingresos Utilidad antes del Impuesto Sobre la Renta Menos: Impuesto Sobre la Renta Utilidad (Pérdida) Neta Retenciones de Impuesto al Valor Agregado 65,27 34,73 7,34 27,47 34,81 -3,19 1.357.749,51 5.086.484,90 6.444.234,41 276.879,59 7,02 26,29 33,30 1,43 -21.501,50 -0,11 -215.601,91 -1,10 -237.103,41 -1,21 55.741,97 -585.103,49 -529.361,52 0,29 -3,02 -2,74 2,23 2,39 -2,04 0,35 431.391,23 431.391,23 178.909,30 -512.607,90 -333.698,60 0,92 -2,65 -1,72 932.470,06 4,76 606.768,43 3,14 1.330.671,89 1.330.671,89 468.339,75 -400.300,35 68.039,40 6,79 Fuente: Crespo (2012) El análisis vertical efectuado al estado de resultado, muestra la relación de cada una de partidas que componen dicho estado financiero en relación con las ventas las 107 mismas son expresada como porcentaje de las ventas netas, para la Empresa Poly Print de Venezuela C.A se realizo la comparación del ejercicio económico del año 2009 y 2010 lo que permite obtener una visión panorámica de la estructura del estado financiero, el cual puede ser fácilmente comparable con cualquier otra entidad del sector económico donde ella se desenvuelve ya que se encuentra apegada a los Principios de Contabilidad Generalmente Aceptados (PCGA). Entre los rubros que presentan mayor relevancia se encuentra la del costo de venta de productos terminados ocupando un porcentaje significativo de las ventas, ya que para el periodo económico del 2009 obtuvo un porcentaje del 65,27% aumentando el mismo para el periodo del 2010 en un 68,38% esto es debido a diversos factores como lo es, el incremento de la materia prima utilizada para el proceso de fabricación de los productos de envases y tapas, incremento de la mano de obra, incorporación de nuevas maquinarias entre otros factores económicos y políticos. En el mismo orden de ideas se encuentra la partida gasto de operación la cual para el ejercicio económico 2009 arrojó un porcentaje de 33,30% y para el 2010 se incrementa en un 34,81% lo que conlleva que para el 2009 hubiese una utilidad en operación de 1,43% escenario que no se aprecia en el 2010 ya que dio una pérdida de -3,19, toda esta situación mejora con los otro ingresos puesto que para el 2009 representan un 2,23% y en el 2010 un 6,79% lo que ocasiona que de una utilidad antes de impuesto para el 2009 de 0,92 y para el año 2010 de 2,39% , al restarle el impuesto sobre la renta arroja una pérdida neta de -1,72% para el 2009 y de 0,35 para el ejercicio económico del 2010. Es importante destacar que aunque las Retenciones de Impuesto al Valor Agregado no forman parte de la estructura del estado de resultado se coloco al final con el objeto de medir el grado de incidencia que las mismas tienen sobre las ventas dando como resultado para el ejercicio económico del 2009 un 3,14% y para el 2010 un 4,76% en ninguno de los dos periodo dicho porcentaje no es significativo. 108 CAPITULO V CONCLUCIONES Y RECOMENDACIONES Conclusiones Una vez aplicado los instrumentos y analizado sus resultados en el capítulo IV, se dio paso a concluir, de acuerdo a los objetivos específicos; es así que: La empresa en su condición de agente de retención ha cumplido con su responsabilidad ante el contribuyente, ya que una vez efectuada la retención del IVA la entidad debe enterar a la Administración Tributaria el importe del mismo. Se puede concluir que la organización realiza las retenciones del impuesto al valor agregado apegado al ordenamiento jurídico vigente establecido en la Providencia Administrativa Nº SNAT/2005/0056. No obstante se pudo constatar que la empresa incumple con un deber formal, puesto que el comprobante no es entregado al proveedor dentro del plazo legalmente establecido, es decir, 3 días continuos al periodo de imposición siguiente. Aun cuando las declaraciones del Impuesto al Valor Agregado, como las retenciones del IVA son declaradas oportunamente, en algunas ocasiones las declaraciones de Retenciones de IVA no son enteradas dentro de los plazos estipulados en el calendario de Contribuyentes Especiales, acarreando consigo la imposición de una multa con sus respectivos intereses. La Estructura del Estado de Resultados no se ve afectada a consecuencia de las transacciones realizadas en su carácter de agente de retención del IVA, por cuanto en el análisis vertical realizado a dicho estado financiero se pudo determinar que el rubro que mayor representación tiene sobre las ventas es el costo de venta de producto terminado, del cual no se ve afectado financieramente por actuar como agente de retención. 109 Sin embargo, se comprobó el impacto en el flujo de caja de la empresa, toda vez que esta cumple oportunamente con sus compromisos comerciales, en el plazo de crédito que otorgan los proveedores a la entidad (25 a 30 días), mientras que el análisis de las cuentas por cobrar dio como resultado que las mismas se recuperan en promedio a los 29 días, lo cual origina un desfase de 1 día, además de la situación financiera presentada se debe tomar en cuenta el aspecto fiscal en materia de IVA, en el que se requiere de la erogación de dinero mensualmente y en particular las retenciones de Impuesto al Valor Agregado las cuales tienes una rotación de 15 días, lo que trae como consecuencia que el flujo de caja sea mas estrecho. Recomendaciones Tomando en consideración las conclusiones del estudio, se ofrecen a continuación algunas recomendaciones: La empresa debe realizar una automatización del proceso para entrega de los comprobantes de las retenciones de impuesto al valor agregado, en donde a través de la pagina web de la entidad, los diferentes proveedores con los cuales se mantienes relaciones comerciales puedan ingresar y realizar la descarga de sus correspondientes comprobantes de retenciones, se esa forma se pueda agilizar el proceso de entrega de los mismos y la empresa no sería sancionada por incumplimiento de ese deber formal. Establecer convenios a través de contratos simples con los diferentes proveedores con los cuales se tiene relaciones comerciales, para poder hacer entrega de los comprobantes de retenciones de IVA en medios electrónicos, como por ejemplos los correos electrónicos. Para ello se recomienda realizar previamente una consulta a la Administración Tributaria con el objetivo que la entidad tenga un respaldo legal ante una posible verificación por parte del Seniat. Se sugiere realizar un apartado en donde se reserve semanalmente la porción correspondiente a los débitos fiscales facturados de las cobranzas efectivas, lo que permitirá contar con la disponibilidad financiera para la cancelación de las retenciones sin que se vea saturado el flujo de caja. 110 Adicionalmente se propone la apertura de una cuenta corriente en alguna de las instituciones financieras del Estado que actúan como bancos recaudadores para los contribuyentes especiales como son: el Banco del Tesoro, el Banco Bicentenario o el Banco Industrial de Venezuela, a fin de realizar los pagos de tributos mediante la emisión de cheques a nombre del Tesoro Nacional evitando la realización de los cheques de gerencia. Realizar una restructuración de las políticas de crédito que la entidad mantiene con los clientes en donde se disminuya los limites de crédito otorgados, ya que esto contribuiría considerablemente a la mejora en el flujo de caja que maneja la empresa y a su vez la entidad podría cubrir toda las obligaciones contraídas ya sea en el ámbito laboral, fiscal, comercial o financiero. De igual modo es preciso reestructurar la política de crédito, a fin de establecer que la porción que corresponde al debito fiscal no forme parte del crédito otorgado al cliente si no que sea cobrado al momento de entregar la mercancía. 111 REFERENCIAS Agüero Orgaer, Yohanna B. (2007) Relación entre las Retenciones del Impuesto al Valor Agregado (IVA) Soportadas y los Flujos de Caja de los Contribuyentes Especiales. Caso: Matadero Industrial Centro Occidental, C. A. (MINCO) Trabajo de Grado para optar el Título de Especialista en gerencia. Mención Financiera. 2007 UCLA. Arias, F. (2006). El Proyecto de Investigación Introducción a la Metodología Científica. Caracas: Editorial Texto, C.A. Arocha, María C. (1996, Enero) Sistema Tributario Venezolano. Ponencia presentada en las XXI Jornadas José M Domínguez. Asociación Venezolana de Derecho Tributario (AVDT, 2004). Imposición al Valor Agregado (I.V.A.) en Venezuela. Ávila, N. (2006), Impacto Financiero causado por la retención de IVA en los contribuyentes especiales de la industria petrolera en el municipio lagunilla. Trabajo de Grado Msc. En Gerencia Tributaria. Universidad Dr. Rafael Belloso Chacin, Maracaibo - Venezuela Balestrini A., M. (2006). Cómo se elabora el Proyecto de Investigación. Folleto Quintana. Caracas. Belisario Rincón, José Rafael (2009) El principio de Contributiva en los regímenes simplificados de Tributación Revista derecho Tributario Nº 123 "Carrero, G. (2006). Efectos Financieros Jurídicos y Administrativos de la Aplicación Del Régimen de Retenciones del I.V.A. sobre los Contribuyentes Especiales. Caso de Estudio: Empresa CQ durante el período 2003-2005. Tesis de Especialización en Rentas Internas, Universidad de Los Andes, Mérida." Chillida, Carmelo (1999) Análisis e Interpretación de Balances, Ediciones de la biblioteca - EBUC Código Orgánico Tributario. (2001) Gaceta Oficial de la República de Venezuela, 37.305, Octubre 17, 2001 Constitución de la República Bolivariana de Venezuela. (1999). Gaceta Oficial Nº 36.860, del 30 de diciembre de 1999. Caracas. Decreto 5770, casos de exoneración del pago del IV Publicado en la Gaceta Oficial Nº38.839 de fecha 27 de diciembre de 2007. 112 Diccionario de Finanzas (2001) Documento en Línea disponible www.finanzaspersonales.com.co/wf_Diccionario [Consultado 10 Mayo 2011] en Diep, D. (2003). La planeación fiscal hoy. Editorial PAC. México. Estupiñan G. Rodrigo (2008) Análisis financiero y de Gestión Bogotá D.C, Segunda edición ecoe Ediciones Fraga Pittaluga, L. (2002). La Retención en el Impuesto Sobre la Renta. Caracas: Colección Estudios 1. Fraga Pittaluga, Luís. (1998). La Defensa del Contribuyente Frente a la Administración Tributaria. Fundación de Estudio de Derecho Administrativo. Caracas. Galarraga (2002). Fundamentos de la planificación tributaria. Editorial HP Color. 1º Edición Caracas, Venezuela Garay, J. (2004) Código Orgánico Tributario. Caracas. Ediciones Juan Garay. García, G. y otros. (1996). Ingresos Fiscales y Tributación no Petrolera en Venezuela. Ponencia presentada en el seminario sobre “Política Fiscal”. Universidad Católica Andrés Bello. Caracas. Guevara, Eduardo (2004) La Capacidad Contributiva en las Retenciones Tributarias VII Jornada Venezolana de Derecho Tributario Noviembre. 2004 Hernández, R. y otros. (2003). Metodología de la Investigación. México: Mc. Graw-Hill Interamericana Editores, S.A. Hurtado de Barrera, J. (2007). El Proyecto de Investigación. Metodología de la Investigación Holística. Caracas: Ediciones Quirón. Jarach, D. (1998). Finanzas Públicas y Derecho Tributario. Argentina: Editorial Cangallo. Kelinger, F. N. (2002). Investigación del Comportamiento. Métodos de Investigación en Ciencias Sociales. México: McGraw-Hill. Interamericana Editores. Lameda Yaneth (2010) Obligaciones Tributarias. 2010 UCLA Lapatza Ferreiro (1993). Curso de Derecho Financiero Español. Marcial Pons. Madrid 113 Ley de Impuesto al Valor Agregado. Gaceta Oficial de la República Bolivariana de Venezuela, 38.617, Febrero 01, 2007. Méndez, C. (2001). Metodología. Colombia: Mc. Graw-Hill Interamericana Editores, S.A. Mendoza B. (2004). Construcción del Trabajo de Grado. Universidad Pedagógica Experimental Libertador-UPEL: Autor Mendoza, L. (1999). La Fiscalización del Seniat y el Cumplimiento de los Deberes Formales para los Contribuyentes. Trabajo Especial de Grado. Universidad Santa María. Barquisimeto. Moya, E. (2004). Elementos de finanzas públicas y derecho tributario. Cuarta Edición. Editorial Mobilibros. Caracas. Namakforoosh, M (2003). Metodología de la Investigación. (2da.ed). México: Editorial Limusa SA. Norma de Información Financiera - NIF A-5 Elementos Básicos de los Estados Financieros (2006) Norma Internacional de Contabilidad - NIC 7 Estados de Flujo de Efectivo (2003) Osuna Romero, Adriana Gisela (2010). Diseño de una planificación Tributaria y procedimientos de Control interno en el Contribuyente Especial Suministros Eléctricos Sasgo, C. A. Trabajo de Grado. Marzo 2010 Peraza Ocanto, Mariela B. (2007) Evaluación del Control Interno Tributario en Materia de Retenciones del IVA de la Empresa Preca, S.A. 2007. UCLA Pérez T. (2003). Seminario de Investigación. Material recopilados de varias fuentes, no publicado. Universidad Yacambú Petit M Maribel E. (2011) La auditoria tributaria a efectos de examinar el procedimiento para la recuperación de retenciones del impuesto al valor agregado en los contribuyentes especiales. Caso: materiales, C.A Trabajo de Grado 2011 UCLA Pick de W., S. y López, A. (2000). Cómo Investigar en Ciencias Sociales. (4ta. Reimpresión). México: Editorial Trillas Portal del SENIAT (2006). Documento en Línea disponible en www.seniat.gov.ve [Consultado 17 mayo 2011] 114 Providencia Administrativa SNAT/2004/0296. Gaceta Oficial de la República Bolivariana de Venezuela, 37970, Junio 20 2004. Providencia Administrativa SNAT/2005/0056. Gaceta Oficial de la República Bolivariana de Venezuela, 38136, Febrero 02, 2005. Reglamento de la Ley de Impuesto al Valor Agregado (1999) Decreto Nº 206. Gaceta Oficial de la República de Venezuela, 5.363 (Extraordinaria), Julio 12, 1999. Rodríguez P. (2001). Diseño y Análisis de Instrumentos de Medición. Trabajo no publicado. Universidad Centro Occidental Lisandro Alvarado. Decanato de Ciencias Veterinarias: Autor. ROSS, Stephen A., (2001) Fundamentos de Finanzas Corporativas. 5º Ed. México. McGraw-Hill. Tamayo y Tamayo, M. (2000). El Proceso de la Investigación. Científica: Fundamentos de Investigación. 3ra. Edición. México. Tolosa, C. (2002). Sistema tributario en Venezuela. Documento en Línea disponible en www.gestiopolis.com. [Consultado 12 Mayo 2011] Velandia, M.(2000). Administración tributaria. I Parte. Diario Hoy. Vielma, Vianel (2008) Efectos de la retención del impuesto al valor agregado en los contribuyentes especiales, en condición de Agentes y sujetos de retención caso de estudio: consorcio “Servicios de Ingeniería, Mantenimiento, Construcción y Operaciones” (SIMCO). Tesis para optar al Grado de Especialista en Ciencias Contables, Mención Tributos, Área Rentas Internas 2008 ULA Villegas, H. (1980). Curso de Finanzas, Derecho Financiero y Tributario. Argentina: Ediciones de Depalma. Zambrano M. (2006). Agentes de retención. Documento en Línea disponible en http://mariaterezq.blogspot.com. [Consultado 17 Mayo 2011] 115 ANEXOS 116 ANEXO A INSTRUMENTO 1: REVISION DE DOCUMENTOS EMPRESARIALES 117 INFORMACIÓN GENERAL Nombre del Documento: Fecha del Documento: Responsable de la Revisión: INFORMACION ESPECIFICA Resumen: 118 ANEXO B INSTRUMENTO 2: CUESTIONARIO 119 Cuestionario Item Pregunta Dimensión: Agente de Retención I.V.A Indicador: Responsabilidad del Contribuyente 1 La empresa ha tenido que responder solidariamente con algún contribuyente por no haber realizado la correspondiente retención Dimensión: Normativa Fiscal Indicador: Índice de cumplimiento de las Obligaciones tributarias 2 En la empresa existe un cronograma de actividades para el cumplimiento de Obligaciones Tributarias Indicador: Deberes Formales 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 La Empresa realiza sus funciones administrativas bajo el marco legal vigente Conoce usted, las disposiciones legales que regulan la materia de retenciones de Impuesto al Valor Agregado (I.V.A.) Se encuentra adiestrado adecuadamente el personal que labora en el área de facturación y pago de proveedores para que compruebe correctamente los deberes Formales que regulan la materia de retención IVA En la empresa existe un registro de Retenciones de impuesto al valor agregado soportadas y declaradas Las operaciones de compras están debidamente registradas por la empresa en los libros de compras Las operaciones de ventas están debidamente registradas por la empresa en los libros de ventas Se verifica que las facturas cumplan con los requisitos de facturación exigidos por la Administración Tributaria Se realiza la verificación si el proveedor al que le efectúa la Retención del IVA está inscrito en el Rif Se realiza la retención de IVA al momento del pago o abono en cuenta lo que ocurra primero. El comprobante de retención cumple con los requisitos establecidos en la providencia administrativa Nº SNAT/2005/0056 Los Comprobantes de Retención son emitidos siguiendo un orden correlativo El Comprobante de retención de IVA es entregado al proveedor dentro de los tres días continuos al período de imposición siguiente Los comprobantes de retención emitidos por los clientes son recibidos dentro del plazo legalmente establecido Los comprobantes de retención emitidos por los clientes son verificados con los registros que se encuentran en el Libro de Ventas El impuesto retenido es descontado de la cuota tributaria en el momento en que es recibido el comprobante que soporta dicha retención Las declaraciones del Impuesto al Valor Agregado son presentadas en el período correspondiente Las declaraciones del Impuesto al Valor Agregado son canceladas en el plazo estipulado de acuerdo al calendario de contribuyentes especiales Las declaraciones de retenciones de IVA realizadas a los Proveedores son presentadas en el período correspondiente Las declaraciones de retenciones de IVA realizadas a los Proveedores son pagadas en el plazo estipulado de acuerdo al calendario de contribuyentes especiales 120 SI NO Item Pregunta Indicador: Ilícitos 23 Ha sido la empresa objeto de Fiscalización por parte de los funcionarios del SENIAT en materia de retenciones del IVA Se han detectados ilícitos 24 Se ha pagado multas 25 Se han recurrido 22 Dimensión: Retención de IVA Indicador: Capacidad Contributiva y Neutralidad Fiscal 26 27 28 29 30 31 Según el Artículo 316 del marco constitucional venezolano estipula que la distribución de las cargas públicas será de acuerdo a la capacidad económica del contribuyente. Partiendo de ese precepto ¿Cree usted que con la retención del IVA se cumple el principio de capacidad contributiva Cree usted que los tributos son exigidos de acuerdo a la capacidad económica del contribuyente Considera usted que con las retenciones de IVA el estado resguarda la economía nacional, velando de esa forma el cumplimiento del principio de Neutralidad Fiscal. Considera usted que por efectos de la aplicación de las retenciones de IVA ha tenido que estructurar su economía. Cree Usted que la retención del IVA repercute negativamente en la disponibilidad del efectivo de la empresa Los gastos de la empresa se han incrementado producto de la implementación de la providencia Administrativa Nº SNAT/2005/0056 121 SI NO ANEXO C INSTRUMENTO 3: ANÁLISIS FINANCIERO 122 Dimensión Estructura del Estado de Resultado Relaciones comerciales Finanzas Indicador Análisis Vertical Ventas Netas C/u Partidas del E de R Rotación de las cuentas por cobrar R Ctas x C Período promedio de cobranza PC Rotación de las cuentas por pagar R Ctas x P Período promedio de cuentas por pagar P Ctas x P Índice de Solvencia ÍS Prueba del Acido PA Gestión de Endeudamiento ÍE Análisis Financiero Formula 100% x Ventas anuales a cobrar Promedio de Ctas a Cobrar 365 Rotación de Cuentas por Cobrar Compras anuales Promedio de Ctas por pagar 365 Rotación de Cuentas por Pagar Activo Circulante Pasivo Circulante Activo Circulante – inventario Pasivo Circulante Apalancamiento Total = Pasivo total Activo total Pasivo Total Patrimonio Pasivo corriente Patrimonio Apalancamiento Corto Plazo = Razón o Ratio de Apalancamiento Apalancamiento Financiero = Concentración de Endeudamiento C. Plazo = Nivel de Endeudamiento = Obligaciones Financieras totales Patrimonio Pasivo Corriente Pasivo Total x 100 Total Pasivo Total Activo x 100 123 Resultado Aporte ANEXO D VALIDACIÓN DE INSTRUMENTO 124 UNIVERSIDAD CENTROCCIDENTAL “LISANDRO ALVARADO” DECANATO DE ADMINISTRACIÓN Y CONTADURÍA COODINACIÓN DE ESTUDIOS DE POSTGRADO BARQUISIMETO ESTADO LARA Barquisimeto 03 de Octubre del 2011 Estimado Experto: Me dirijo a usted a fin de solicitarle su valiosa colaboración en la revisión de este instrumento que se anexan con la finalidad de determinar la validez de contenido para realizar la investigación titulada estudio de las retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales y su incidencia en la finanza de la empresas, Caso Poly Print de Venezuela, C.A Este instrumento será utilizado por el investigador para obtener información e importancia para la validación tomar en cuenta los siguientes parámetros: Claridad, redacción y precisión de los ítems, Congruencia: la lógica interna que tiene el ítem, y pertinencia la relación del ítem – indicador Instrucciones Los ítems se corresponden a la variable, indicados por las dimensiones: Agente de Retención I.V.A, Normativa Fiscal, Retención de IVA, Estructura del Estado de Resultado, Relaciones comerciales, Finanzas Marque con una equis (x) en la casilla correspondiente al aspecto que usted considere más adecuado al ítem, en concordancia con las indicaciones anteriores. Agradeciendo su receptividad y valiosa colaboración. Atentamente, _________________________ Norisnel R Crespo M Participante de Especialización en Tributación 125 Objetivo de la Investigación General Estudiar las Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales y su incidencia financiera en la empresa Poly Print De Venezuela, C.A Especifico 1. Estudiar las Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales en la empresa Poly Print De Venezuela, C.A 2. Verificar la estructura de Estado de Resultado de la Empresa Poly Print de Venezuela, C.A se afecta como consecuencia del acatamiento de las disposiciones tributarias en su condición de agentes de retención del IVA 3. Determinar las relaciones comerciales de la Empresa Poly Print de Venezuela, C.A, se han visto modificadas en atención al cumplimiento de la normativa fiscal. 4. Evaluar el impacto financiero para la Empresa Poly Print de Venezuela, C.A en su condición de sujeto a retención del Impuesto al Valor Agregado (I.V.A.) 126 Operacionalización de las Variables Variable Objetivo Específico Dimensión Agente de Retención I.V.A Estudiar las Retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales en la empresa Poly Print De Venezuela, C.A Incidencia Financiera de las Retenciones de Impuesto al Valor Agregado Verificar la estructura de Estado de Resultado de la Empresa Poly Print de Venezuela, C.A se afecta como consecuencia del acatamiento de las disposiciones tributarias en su condición de agentes de retención del IVA Determinar las relaciones comerciales de la Empresa Poly Print de Venezuela, C.A, se han visto modificadas en atención al cumplimiento de la normativa fiscal Evaluar el impacto financiero para la Empresa Poly Print de Venezuela, C.A en su condición de sujeto a retención del Impuesto al Valor Agregado (I.V.A.) Indicadores • Responsabilidad Contribuyente • Normativa Fiscal • • • Retención de IVA • • Capacidad Contributiva Neutralidad Fiscal • Análisis Vertical • Rotación de las cuentas por cobrar y por pagar Periodo promedio de cobranza y cuentas por pagar. Relaciones comerciales Finanzas Fuente: Crespo (2011) 127 • • • • • Índice de Solvencia Prueba del Acido Gestión de Endeudamiento Razón o Ratio Apalancamiento Instrumento Empleados Cuestionario Cerrado lickert Observación Directa Estados Financieros Revisión de Documentos Oficiales Análisis Financiero del Índice de cumplimiento de las Obligaciones tributarias Índice de Cumplimiento Deberes Formales Ilícitos. Estructura del Estado de Resultado Fuente de Items “UNIVERSIDAD CENTROCCIDENTAL “LISANDRO ALVARADO” DECANATO DE ADMINISTRACIÓN Y CONTADURÍA COORDINACIÓN DE ESTUDIOS DE POSTGRADO BARQUISIMETO ESTADO LARA Estimado (a) El diseño de este instrumento tiene como objetivo recabar información a fin de realizar la investigación titulada estudio de las retenciones de Impuesto al Valor Agregado en los Contribuyentes Especiales y su incidencia en la finanza de la empresa, Caso Poly Print de Venezuela, C.A Usted ha sido seleccionado en su condición de experto en el área objeto de investigación, y agradezco aporte información pertinente para dar continuidad al trabajo de investigación. Es importante destacar que la información proporcionada por usted tendrá carácter confidencial, y será usada exclusivamente para el logro de los objetivos de esta investigación; motivo por el cual no es obligatorio que se identifique. Agradezco la colaboración que pueda prestar. Atentamente _________________________ Norisnel R. Crespo M. Participante de Especialización en Tributación 128 FORMATO PARA REVISIÓN Y VALIDACIÓN DEL INSTRUMENTO Instrucciones: 1. Use este formato para expresar su opinión en cuanto a la presentación de cada ítem, escribiendo una equis (x) en el espacio que corresponda, según la escala dada. 2. Si tuviera alguna sugerencia para mejorar el ítem dado, puede escribirla en el espacio correspondiente a observaciones. 3. En caso de sugerencias no especificadas para los ítems correspondientes, puede escribirla en el espacio correspondiente a observaciones generales, al final del formato. 129 FORMATO PARA VALIDAR INSTRUMENTO (CUESTIONARIO) Nombre del Experto: ___________________ Firma: ________________________ Congruencia con los Nº items Claridad Homogeneidad Dejar objetivos SI NO SI NO SI Modificar Eliminar Incluir Observaciones NO 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Observaciones Generales: ______________________________________________ 130 FORMATO PARA VALIDAR INSTRUMENTO (ANALISIS FINANCIERO) Nombre del Experto: ___________________ Firma: _________________________ Congruencia con los Nº items Claridad Homogeneidad Dejar objetivos SI NO SI NO SI Modificar Eliminar Incluir Observaciones NO 1 2 3 4 5 6 7 8 9 10 11 12 13 14 Observaciones Generales: _________________________________________ _______________________________________________________________ 131