IMPUESTOS EXPLICADOS Y COMENTADOS

Director Académico:

Dr. (CF) Ernesto Carlos Celdeiro

Coordinador:

Dr. (CF) Juan José Imirizaldu

Colaboradoi:

Dr. (CF) Guido Omar Rof rano

Impuesto al

Val Agr e a do

OW

=licacío

Las eventuales modificaciones a este libro podrán ser

consultadas en Internet hasta la próxima edición

ingresando a www.errepar.com

Código de acceso: L-079917

*11I

Anónimo

Impuesto al valor agregado / compilado por Ricardo Antonio Parada; José Daniel Errecaborde

coordinación general de Juan José Imirizaldu ; dirigido por Ernesto Carlos Celdeiro. - 11 a ed.

Ciudad Autónoma de Buenos Aires : Errepar, 2018.

192 p. ; 28 x 19 cm. - (Impuestos explicados y comentados / Ernesto C. Celdeiro,)

ISBN 978-987-01-2151-0

1. Impuestos. 2. Impuesto al Valor Agregado. 1. Parada, Ricardo Antonio, comp. H. Errecaborde, José Daniel, comp. M. Imirizaldu, Juan José, coord. W. Celdeiro, Ernesto Carlos, dir. V.

Título.

CDD 336.2

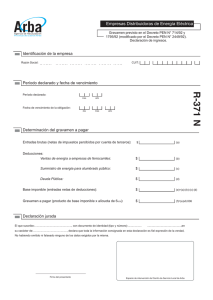

Impuesto al Valor Agregado

iia edición

Compilado por Ricardo A. Parada y José D. Errecaborde

Director Académico: Ernesto C. Celdeiro

© 2018 ERREPAR S.A.

Edite y distribuye ERFIEPAFI S.A.

Paraná 725 - (1017) Buenos Aires - República Argentina

Tel.: 4370-2002 - Internet: www.errepar.com - E-mail: clientes@errepar.com

ISBN 978-987-01-2151-0

Prohibida su reproducción parcial o total sin permiso por escrito de la casa editora

Hecho el depósito que marca la ley 11723 - Impreso y hecho en Argentina - Printed in Argentina

Los datos, conceptos y opiniones vertidos por los autores no son necesariamente compartidos por la Editorial

Las opiniones vertidas en esta colección no comprometen a los organismos en

los cuales se desempeñan el Director Académico, los directores y colaboradores

Esta edición se terminó de imprimir en los talleres gráficos Printing Books,

Buenos Aires, Argentina, en el mes de enero de 2018.

Actualizaciones on line

El contenido de la presente obra se actualiza por Internet a través de nuestra página

www.errepar.com durante el año de impresión o hasta su nueva edición, lo que sea anterior.

A continuación, detallamos los pasos a seguir:

1 - En la sección "Autogestión", seleccionar"Actualización online de Ii

rITZ

£xc'1enck

\>ic

y

j espa1d

jeszo?jjs

2 - En la sección "Impuestos explicados

y comentados", hacer clic en el título

cuyas novedades se desean consultar

3 - Ingresar el "Código de acceso" que

figura en la primera página de la obra

4 - Por último, seleccionar el ícono, y

¡ya tiene el material a su disposición!

PALABRAS A LOS LECTOPES

(J)( ) la e12t1)()1aCiOfl de esi.a Colección,

anos, CHanclollos pI[ll1Simí) 11€\a1

Hace ii

]cipa1

()bj(:»

tivoesbozar

en

Irnm

cTa

ta y sencilla cida iino de los pFiflCipaLijainos CC)fl (« )i•

jo estudio, (le 1T1d11I' ud (je lIFlnclar un inaro

les aspectos cue hacen a l neieria

11l)Hl 1( 1

)l1I( lo CS 1

111 U( k IIOfldO

()ll)1J

del libro, recibimos

del oeinpo. \ ico !tfl(l( 1 a iisposícioi 1 tWa O IeV cd cm

ha

satisfaccioii (111e aquel plOI)óSi tu ha sidoalcatizaclo. aieuto a que éste

:1 una fuente de consulta tanto ole estudiantes como de piolesionales.

i5()

10

aCiado

coi stitu dr

C0fl

11 1 11 (1 1101 1 JO

tal.

1111

iI u

en }X)' (10

mentarios n mo mrlcv:liiL o.

lid ul no lnotu\ 1 a Inejoniv y perfeccionar día a di o

un 1 unu ml que 11 0W 1 v, corilpile Lis 00110 iS

uste traha;o so podmu comprender el impucsuo que nos Ocupa, mediante un

' Lravér

esquemumi cc oceptual, Sil] tCtiCO, (Ilidact ico V claro que iemos briudam en función de o UeSna expeiiei cia cii dilPrentes mímbi o o; dci inundo tributario \', fundameul almeute, de la docencimu. Por supi testo, iccoin en (lauios coinpiementau col e trabajo con la lectura del texto legal l)e 1 tin0 0 tc y la diversa biblioraíía citada, pau;1 orientar a] estudioso cii la mteriorización

(le caclmi CUCO LIJO,

El estilo ole la ()bua perum ;uuiece i mil tciable, lepi tjendld) 010 eSquicio a en cada capíl ulo,

con coiaclroo; sinopticos in t](1(l1 icloiios e los couuenlaricis que recemtau la (loctrina y la j liriop1'oldlemic;a imoiperauite y actualizada, en un Unibito en el que los canibios se proclimceum cons1 ]) U 1

u

g 1 o coci

t

(Jnfli

1

h

l

i iq

nO

1

11)

aspectos teóricos t1( la iiuposicidii al consuuimo y estructura (le la ley de impuesto) al \alc)r

agregado;

o

H

e

hecho imponible

o

Slib]etl\ O espacial i (o 11

(id

impuesto, en sus distintas nIalIilestaci()neL; y abarcando en cada

de

ti

exenciones;

;

o

base 111lpunui)le

alícuotas:

(iéhito fiscal;

I

°

crédito fiscal ;

. dcci ti

1(10

u jomi 1(1 i Ii

It tiu]1(

iito de los saldos 1 favor (le] contribuyente, y

. opei otol 1 iS en las que la c1eo unin icion de] uuipuesto oh cee o or tctei isucis especiales.

i Asiniisino, se advierte que la obra contiene una explicación de las modificaciones introducidas poi las leyes 9-7.346 (servicios prestados

idos en el país por sujetos residentes o domiciliados en el exterior) y_97.430 (servicios digitales y mecanismos especiales ole devolución del

sido técnico, cutio 0)1100)

Finalmente, pm un lacio queremos agradecer i todos aquellos que directa e indn cta

mente hacen posible que esta obra sea realizada; y, por el otro, dirigiénclonos nuevamente

ti lector speu Irnos que 1visión

i ele este libro continúe siendo de su agrado, ésta

sta es la

aspiración que nos ha guiado en esta humilde y esmerada creación pedagógica.

CAPÍTULO

ASPECTOS TEÓRICOS DE LA IMPOSICIÓN AL CONSUMO

1.1. Impuestos sobre la manifestación consumo" de capacidad contributiva ....... . ....... .. ............. . ...........................

.1

1.2. Criterios clasificatorios de los impuestos indirectos ....................................................................................2

5

1.3. Efectos de la imposición indirecta al consumo ..........................................................................................

1.4. Los impuestos indirectos de tipo valor agregado ..... . .............................................................. ...................8

CAPÍTULO U

ESTRUCTURA DE LA LEY EN LA LEGISLACIÓN ARGENTINA

11.1. El impuesto al valor agregado dentro del ámbito teórico de la imposición al consumo ..................... . ..................

11

11.2. Estructura de la ley.. ... .. ... . ..... . .......... . ................ . .............. . ............. . ............... . ..................................

11

11.3. El hecho imponible ................ .. ............. ... ............. . .......... .... ........... . ........ . ......................... ... ............

13

11.4. Esquema básico de liquidación del gravamen ..........................................................................................14

CAPÍTULO Oh

VENTA DE COSAS MUEBLES

111.1. Aspecto objetivo. L.: 1; 2 ....................................................................................................................1 5

111.1.1. Definición ................................................................................................................................15

111.1.2. Alcance del término "ventas" ....... . ....... .... ...... . ..... .. ......... . ..... . ....... . ................ .............................. 16

111.1.2.1. Conceptos asimilados a venta .... . .................... . ............. . ......... ... . ..... . ...................... .. ........ .18

111.1 .2.2. Otros conceptos asimilados a venta ....................................................................................20

111.1 .2.3. Conceptos que no se asimilan a venta ..................................................................................24

111.2. Aspecto subietivo. L.:4......................

24

111.3. Aspecto espacial. L.: 1 / DR.: 0.1, 1 y 2.....................................................................................................29

111.4. Aspecto temporal. L.: 5 a) y 6 / DR: 17,18 y 19..........................................................................................30

CAPÍTULO IV

OBRAS, LOCACIONES Y PRESTACIONES DE SERVICIOS GRAVADOS

lV.1 . Aspecto objetivo ... ..... . ................ . ......... . ........ . .................................................................... . ...........

37

lV.1.1 Trabajos realizados directamente o a través de terceros sobre inmueble ajeno. L.: 3 a).................................38

lV.1 .2. Obras efectuadas directamente o a través de terceros sobre inmueble propio. L.: 3 b) / DR: 4; 5.....................40

IV.1 .3. Elaboración, construcción o fabricación de una cosa mueble por encargo de terceros. L.: 3 c) / DR: 6...............41

lV.1 .4. Obtención de bienes de la naturaleza por encargo de un tercero. L.: 3 d).................................................42

lV.1 .5. Otras locaciones y prestaciones de servicios. L.: 3 e)............................................................................43

Iv.1 .5.1 . Obras, locaciones y prestaciones taxativamente enunciadas en los apartados 1 a 20 del inciso e) del artículo 3'....

44

lV.1 .5.2. Locaciones y prestaciones comprendidas en el apartado 21 del inciso e) del artículo 3 .....................48

W.1.5.3. Los servicios digitales. L.: 3 e) 21 m).....................................................................................52

IV.1 .6. Servicios conexos relacionados y transferencias o cesiones de derechos vinculados ......... . .................. . ... ...

.52

lV.2. Aspecto subjetivo. L.: 4 d), e) y f) / DR: 14,15 y 20 .....................................................................................54

lV.2.1 . Empresas constructoras. L.: 4 d).....................................................................................................54

lV.2.1 .1. Fideicomisos de construcción ........ . ........... . .................. .......................................... . ....... ... 55

lV.2.2. Prestadores de servicios y locadores, en el caso de locaciones gravadas. L.: 4 e) y f) / DR: 4; 16.....................56

lV.2.3. Otros sujetos. L.: 4 / DR: 15; 15.1 ................................. ... . .................................................. . ........... . 57

IV.2.4. Operaciones relacionadas con la calidad subjetiva. L.: 4......................................................................57

lV.2.5. Sujetos del exterior que realizan prestaciones en el país: responsables sustitutos. L.: 4 h) y 4.1 ......................58

lV.3. Aspecto espacial. L.: 1 / DR: 0.1; 1.1; 77.1.................................................................................................59

lV.4. Aspecto temporal. L.: 5 b); 6 / DR: 23 .....................................................................................................61

IMPUESTOS EXPLICADOS Y COMENTADOS ERREPAR - VII

CAPÍTULO V

IMPORTACIÓN DEFINITIVA DE COSAS MUEBLES

Vi. Aspecto objetivo. L.: 1 c). / DR: 2 ...........................................................................................................73

V.2. Aspecto subjetivo. L.: 4 c).....................................................................................................................74

V.3. Aspecto espacial. DR: 0.1. ;1.................................................................................................................75

V.4. Aspecto temporal. L.:5 f).....................................................................................................................75

CAPÍTULO VI

IMPORTACIÓN DE SERVICIOS

Vl.1. Aspecto objetivo. L.: 1 d) / DR: 0.1; 1.2....................................................................................................77

Vl .2 Aspecto subjetivo L.: 4 g)....................................................................................................................78

Vl.3. Aspecto espacial. L.: 1 / DR: 0.1 ............................................................................................................78

Vl.4. Aspecto temporal. L.: 5 h) / DR.: 21.1 y21 .2 .............................................................................................79

Vl.5. Los servicios digitales. L.: 1 e); 4 i); 5) i); 26.1; 27.1 ......................................................................................80

CAPÍTULO VII

EXENCIONES

Esquema.............. . .............. . ............ .. .... . ................ . .... . ............ . ....... . ............................................ . ... .

83

Vi¡.]. Exenciones taxativas de ventas; elaboración, construcción o fabricación de cosas muebles por encargo de terceros;

importación definitiva de cosas muebles; locaciones y prestaciones. L.: 7; 8 y 9.................................................

V11.1 .1. Libros, folletos, impresos similares, diarios, revistas y publicaciones periódicas. L.: 7 a) y 7 h) ap. 29 ..............

84

84

V11.1 .2. Sellos de correo, timbres fiscales y análogos; papel timbrado, billetes de banco, títulos de acciones o de

obligaciones y otros títulos similares. L.: 7 b) / DR: 27, 28.1.................................................................

86

Vll.i .3. Sellos y pólizas de cotización o de capitalización, sellos de organizaciones de bien público, billetes para espectáculos teatrales. L.: 7 c) / DR: 28.1...............................................................................................

86

V11.1 .4. Comercialización de oro. L.: 7 d) / DR: 28; 28.1 ................................................................................

86

V11.1 .5. Monedas metálicas de curso legal. L.: 7 e) / DR: 28.1 .........................................................................

V11.1 .6. Agua ordinaria natural, leche y especialidades medicinales para uso humano. L.: 7 f) / DR: 29.....................

87

V11.1.7. Aeronaves, embarcaciones y artefactos navales. L.: 7 g).....................................................................

V11.1.8. Locaciones y prestaciones taxativamente enumeradas. L.: 7 h) / DR: 29.1 ...............................................

88

Vll.1 .8.1 . Vigencia y operatividad de las exenciones subjetivas ... . ....... . .............. . ........................... . ......

88

V11.1 .8.2. Locaciones y prestaciones taxativamente exentas ............ . ..... ... . ................................. . .........

V11.1.9. Elaboración de cosa mueble exenta por encargo de terceros. L.: 7 .......................................................

105

Vll.i .10. Realización conjunta y complementaria de ventas y locaciones exentas con locaciones de servicios

gravadas. L.: 7 .....................................................................................................................

105

V11.2. Exención para exportaciones y determinadas importaciones. L.: 8................................................................

105

V11.3. Exenciones en razón de un destino determinado. L.: 9/ DR: 43....................................................................

108

V11.4. Reimportaciones definitivas. L: 26/ DR: 42.............................................................................................

109

Vll .5. Otras exenciones .... . ...... . ......... ............. ....... ................... . ........... . ... . ............... . ........... ... ............... ..

109

87

88

89

CAPÍTULO VIII

BASE IMPONIBLE. L.: 10

Vlll.i. Introducción . .................... . ..... ... .............. .. ........ . ............... . ......... . ..... . ......................................... .11 5

115

V111 .2. Precio neto .......................... . ........ . ...... ............ . ......... ........................... . ..... ... ........... ... .................

V111.2.1. Alcance del término ................................................................................................................115

Vlll.2.2. Conceptos accesorios integrantes del precio neto ...........................................................................118

V111 .2.3. Valor de plaza ...... ... ...... ... ........ ........... . ....... . ............................ . .............. .... ........................ ... 121

V111.2.4. Bases imponibles especiales ............... ................... . ... . ........ . ..... . ... . .............................................

.122

CAPÍTULO IX

ALÍCUOTAS

lX.i. Alícuota general del impuesto. L.: 28.....................................................................................................129

IX.2. Alícuota incrementada. L.: 28/ DR: 66....................................................................................................130

lX.3. Facultad del Poder Ejecutivo Nacional para reducir o establecer alícuotas diferenciales. L.: 28 ..............................130

VIII - ERREPAR - IMPUESTOS EXPLICADOS Y COMENTADOS

dice

Ín

ERREI'AR

IX.4. Alícuota reducida. L.: 28; 28.1..............................................................................................................131

IX.5. Otras alícuotas reducidas ..... . ..................... ........ . ....... . ........ . ......... ................. . ........ . ..... . ....................

137

CAPÍTULO X

DÉBITO FISCAL

Xl. Definición. Características generales. L.: 11 ..............................................................................................1 39

X.2. Débito fiscal sobre devoluciones, rescisiones, descuentos, bonificaciones o quitas obtenidas. L.: 11 / DR: 50.............140

X.3. Débito fiscal. Reintegro del crédito fiscal por obras sobre inmueble propio transferidas o desafectadas antes de los

10 (diez) años desde el fin de la obra o afectación a la actividad. L.: 11 ............................................................141

X.4. Prestaciones realizadas en el exterior y utilizadas en el país. DR: 26.1/ DR: 65.1..................................................141

CAPÍTULO X

CRÉDITO FISCAL

Xl.l . Impuesto facturado por compras, importaciones definitivas de bienes, locaciones y prestaciones. L.: 12 ........... . . .... . .... 11-3

Xl.l .1 . Facturación y discriminación del impuesto conforme a las normas vigentes ........ . ...................... .. ........... 143

Xl.l .2. Regla del tope. Requisito que el impuesto no resulte superior al importe que surja de aplicar la alícuota sobre la

baseimponible .....................................................................................................................145

XI.l .3. Regla de la atinencia causal. Requisito que el impuesto facturado se vincule con operaciones gravadas...........145

Xl.l .4. La 'regla del prorrateo' L.: 13 / DR: 53; 54; 55....................................................................................148

XI.1.4.1. La 'regla del prorrateo" para personas físicas. L.: 13.................................................................152

Xl.l .5. Cómputo siempre que exista débito fiscal en cabeza del proveedor. L.: 12 / DR: 56.....................................153

XI.l .6. Impuesto ingresado por importaciones. L.: 1 c); 12; 25.......................................................................1 53

XI.2. Impuesto sobre descuentos, bonificaciones, quitas, devoluciones o rescisiones otorgados en el período fiscal. L.: 12 b) .......1 53

Xl.3. Algunas situaciones particulares de la liquidación tradicional del impuesto ...... ... ....................... . ... . .... . ... . ....... 1 55

Xl.3.1. Cómputo cuando se deroguen exenciones o se establezcan nuevos actos gravados. L.: 15; 16......................1 55

Xl.3.2. Cómputo citando se dispongan exenciones o se excluyan operaciones gravadas. L.: 17 ..............................1 56

Xl.3.3. Reintegro por donaciones y entregas a título gratuito. DR: 58...............................................................156

Xl.3.4. Locatarios de inmuebles. DR: 57...................................................................................................1 57

)(1.4. Mecanismos especiales de devolución. L.: 24.1 y 24.2.................................................................................1 57

CAPÍTULO XII

DECLARACIÓN JURADA

Xll.1 . Período fiscal de liquidación. L.: 27; DR: 65.2...........................................................................................

1 59

XII.2. Saldos a favor. L.: 24.........................................................................................................................

160

X11.2.1 . Saldos técnicos a favor. L.: 24 / DR: 63...........................................................................................

1 61

X11.2.2. Saldos a favor de libre disponibilidad. L.: 24; / DR: 63 / L.: 26.346..........................................................

1 63

)(I1.2.3. Regímenes especiales de recupero, reintegro y devolución del impuesto contenido en las adquisiciones de

bienesy servicios .... ... . ........ . ........... . ............. . ... . ...... . ...... . .............. .... ..... .. ............ . ........ . ...... ..

16

X1I.2.3.1 . Acreditación, devolución o transferencias de créditos fiscales por operaciones de exportación.

L.:43;43.1 /DR:74;75;76 .................................... . ...................... . ....................................

165

X11.2.3.2. Reintegro del impuesto al valor agregado a turistas extranjeros. L.: 43........................................

167

X11.2.3.3. Reintegro del impuesto al valor agregado por convenios de cooperación internacional. L.: 43 ..........

168

X11.2.3.4. Prestaciones realizadas en el país y utilizadas en el exterior. DR: 77.1..........................................

168

X11.2.3.5. Reintegro del impuesto por ventas de bienes de capital comprendidos en el artículo 28, inciso e), de la ley . . .

168

X11.2.3.6. Reintegro del impuesto por ventas de fertilizantes químicos para uso agrícola comprendidos en el

artículo 28, inciso 1), de la ley.. ............................... . ..................... .... ..... . ....... ... .............. ...

1 68

X11.2.3.7. Reintegro del impuesto a misiones diplomáticas. L.: 46 ..........................................................

169

X11.2.3.8. Devolución del impuesto a quienes efectúen sus operaciones mediante tarjetas de débito ............. .

169

Xll.3. Ingreso del impuesto.... ..... ... .......... . ..... . ................. . ......... ............. . ......... . ....... ---- .... . .......................

169

XIl.3.l. Pago ........................... .. ...... . ........... . ... . ... . .............. . .............. .. ............................... . ....... ... ...

169

Régimen de liquidación y pago del impuesto ......................................................................

169

X11.3.1 .2. Liquidación y pago del impuesto en la actividad agropecuaria ... . ..... ................. .. .....................

1 70

XI1.3.2. Pagos a cuenta .......................................................................................................................

171

X11.3.3. Regímenes de retención. .......... . ........................................... . ..... .. ...................... ... . ......... . .........

1 71

IMPUESTOS EXPLICADOS Y COMENTADOS - ERREPAR - IX

X1I.3.4. Regímenes de percepción

171

XI1.3.5. Otros regímenes .................... . .......................................................... . .......... . ......... . ....... ...........1 71

CAPÍTULO XIII

OPERATORIAS EN LAS QUE LA DETERMINACIÓN

DEL IMPUESTO OFRECE CARACTERÍSTICAS ESPECIALES

Xliii. Habitualidad en la compraventa de bienes usados a consumidores finales. L.: 18 / DR: 59..................................1 73

Xlll.2. Mercados de cereales a término. L.: 19 / anexo de la L. 24.977: 28 b).............................................................1 74

Xlll.3. Comisionistas o consignatarios. L.: 20 / DR: 60/ anexo de la L. 24.977: 28 c) ....................................................1 74

Xlll.4. Intermediarios que actúen por cuenta y en nombre de terceros. L.: 21...........................................................1 76

Xlll.5. Servicios de turismo. L.: 22 / DR: 61 .....................................................................................................

XIII.6. Concesiones de explotación. L.: 23 / DR: 62 ...........................................................................................

X - ERRE PAR - IMPUESTOS EXPLICADOS Y COMENTADOS

1 78

179

1 si :1 [ti1'] 1 W1 k!Ist[I']

s]ItIJ

[•.

Previo al análisis de las características técnicas de la Ley de Impuesto al Valor Agregado -t.o. en 1997 y sus modificaciones-,

estimamos conveniente realizar una breve reseña, con carácter introductorio, de los aspectos teóricos sobresalientes de la imposición al consumo.

Nos dedicaremos pues, en este apartado, a desarrollar los impuestos que recaen sobre la manifestación 'consumo" de capacidad contributiva, para luego encarar el análisis de los impuestos indirectos, sus criterios clasificatorios y sus efectos económicos. Por

último, describiremos los aspectos sobresalientes de los impuestos indirectos al consumo de tipo valor agregado.

Li. IMPUESTOS SOBRE LA MANIFESTACIÓN "CONSUMO" DE CAPACIDAD CONTRIBUTIVA

f

GRAVA MANIFESTACIÓN

INMEDIATA DE

CAPACIDAD CON

CONTRIBUTIVA

DIRECTA

IMPOSICIÓN

AL CONSUMO

fl

STOAL

GASTO

CRAVA MANIFESTACIÓN MEDTA DE CAPAODAD CONTRIBUTIV.D

IRECTA

La imposición al consumo puede ser directa

de capacidad contributiva.

1

IMPUESTO

SOBRE LA RENTA

CONSUMIDA

O

indirecta, en la medida en que grave manifestaciones inmediatas o mediatas

Aquella que alcanza manifestaciones inmediatas reconoce dos variantes: el impuesto a la renta consumida y el impuesto al

gasto.

La primera acepción establece que el gravamen imita la imposición sólo a la parte de la renta consumida, doctrina que ha

encontrado el apoyo de autores tales como Stuart Mil¡, Marshall, Pigou, Fisher y Einaudi, quienes partían de la premisa de que

únicamente el consumo determina el bienestar económico de un individuo, lo que equivale a decir que el nivel inmediato de vida de una persona está condicionado por el volumen de su consumición.

El impuesto al gasto, en cambio, se diferencia de la imposición a la renta consumida, porque toma en cuenta el consumo

de cualquier origen, tanto el originado en riquezas preexistentes como del período. Esta modalidad, que reconoce a Kaldor como su principal propulsor, permite considerar las condiciones personales de la unidad contribuyente y, a su vez, posibilita la

aplicación de alícuotas progresivas.

Es propio de la esencia del tributo la marginación del ahorro como materia imponible, motivo por el cual se afirma que debería reemplazar al impuesto personal sobre la renta, para incentivar así el ahorro y la capitalización. Este último aspecto, sin

embargo, es rebatido por la corriente doctrinaria que sostiene que la incidencia del tributo no dejará de ser regresiva o menos

progresiva que la del impuesto a la renta, pues la no imposición de los ahorros beneficia principalmente a los contribuyentes de

mayores recursos económicos. Con el propósito de paliar esa tendencia hacia la regresividad, se propicia una imposición fuertemente progresiva sobre el gasto, complementada con un impuesto progresivo sobre el patrimonio neto personal.

Las dificultades administrativas inherentes a esta última modalidad (alto costo de tareas de verificación para el Organismo

Recaudador y problemas administrativos) unida a la no imposición de los ahorros de los sectores más pudientes, han hecho que

este gravamen no deje de ser, por el momento, una mera reflexión teórica.

Finalmente, resta considerar los impuestos indirectos sobre el consumo, los cuales son gravámenes que atienden la capacidad contributiva que se presume inherente al intercambio, esto es, a la transferencia de riqueza.

En estructuras tributarias de países altamente desarrollados se los consideran complementarios del impuesto personal

que recae en las rentas, pues, sobre la base de admitir su traslación, cubren el objetivo de hacer contribuir a aquellos sectores

que por sus escasos recursos no tributan el impuesto a los réditos.

En nuestro país, en cambio, los impuestos indirectos sobre el consumo constituyen la principal fuente de recursos, lo que

obliga a coordinar la normativa del impuesto elegido con los otros gravámenes vigentes, basados en ventas y otros ingresos; de

ahí que resulte necesaria la armonización de las legislaciones para lograr congruencia en la determinación de las bases de medida que posibiliten controles cruzados dentro del sistema.

IMPUESTOS EXPLICADOS Y COMENTADOS - ERREPAR - 1

1.2. CRITERIOS CLASIFICATORIOS DE LOS IMPUESTOS INDIRECTOS

1. IMPUESTOS INDIRECTOS POR LA CALIDAD DE LA BASE.

La función económica fiscal de los impuestos indirectos es, fundamentalmente, la de gravar los consumos. Atendiendo a la

calidad de la base, tales impuestos pueden ser generales o específicos.

Los impuestos generales al consumo se caracterizan por someter al gravamen volúmenes globales de operaciones de bienes y servicios, por lo tanto, son de base amplia. En cuanto a su finalidad, podemos decir que es fundamentalmente recaudatoria.

Por el contrario, los impuestos selectivos o específicos recaen sobre determinados consumos de bienes o servicios, de modo que su base es restringida. La experiencia suele indicar que son instrumentados mediante listados o rubros de bienes o servicios alcanzados, por lo que no suelen existir franquicias en este tipo de gravámenes, sino únicamente exclusiones de objeto.

Si bien no descartamos la finalidad recaudatoria de este tipo de imposición, vale destacar que su implementación, muchas

veces responde a finalidades extrafiscales, ya sea para:

•

•

disminuir la demanda de ciertos bienes prescindibles o nocivos para la sociedad; o

atenuar los efectos regresivos que caracterizan a los impuestos generales a los consumos, al establecerse sobre determinados bienes que denoten una capacidad contributiva superior (objetos suntuarios o suntuosos).

2. IMPUESTOS INDIRECTOS SEGÚN LA ETAPA DE CIRCULACIÓN ECONÓMICA.

Si tenemos en cuenta la cadena de circulación económica, que abarca las fases o etapas manufacturera, mayorista y minorista, un impuesto monofásico sería aquel que recae sobre una sola de dichas fases, mientras que un gravamen plurifásico podría ser conceptuado como aquel que incide en dos o más etapas de las anteriormente señaladas.

ETAPA MANUFACTURERA (a)

IMPOSICIÓN

MONOFÁSICA

ETAPA MAYORISTA (b)

ETAPA MINORISTA (c)

2 - ERREPAR - IMPUESTOS EXPLICADOS Y COMENTADOS

te-

impuesto al Valor Agregado

ERREPAR

IMPOSICIÓN

PLU RIFÁSICA

VARIAS ETAPAS

a) Etapa manufacturera.

En la modalidad de imposición de etapa manufacturera se sujetan a impuesto las enajenaciones efectuadas por los fabricantes, quedando marginadas las operaciones generadas con posterioridad a tales transferencias.

Como ventaja de este gravamen podemos mencionar el bajo costo administrativo de fiscalización, consecuencia del reducido número de contribuyentes observable en esta forma de imposición.

No obstante, se le reconocen ciertos efectos perjudiciales. Así, se considera que interfiere en la producción, al aumentar los

requerimientos de capital de las empresas, en la medida en que el impuesto forme parte constitutiva del importe de las compras

de bienes utilizados para la manufactura.

Por otra parte, acentúa el efecto piramidación' el cual se produce cuando un tributo se traslada al precio de las sucesivas

etapas de circulación rIel bien o servicio; de esta forma, en cada una de las etapas se aplicará el coeficiente de utilidad perseguida sobre el costo correspondiente y, por consiguiente, la incidencia del gravamen sobre el precio final será mayor a lo recaudado

por el Fisco. Por ello, se afirma que el citado efecto genera una renta diferencial especial en favor de algunos contribuyentes, especialmente aquellos integrados verticalmente, en perjuicio de los consumidores, quienes abonarán incrementos en los precios

por una suma mayor que la que percibe el Estado 1 .

b) Etapa mayorista.

Conforme a la variante de imposición en la etapa mayorista, se somete el gravamen a la etapa en que se producen las transferencias de industriales o comerciantes mayoristas a los minoristas.

Se caracteriza por poseer menores alícuotas con relación a la modalidad precedentemente citada, consecuencia del mayor

número de contribuyentes, aspecto que trae aparejado un costo administrativo superior.

Por otro lado, es dable destacar como ventajas, la no interferencia en el proceso productivo, por cuanto el manufacturero

sólo estará comprometido a pagar el gravamen cuando transfiera su producción a los minoristas; y la inferior magnitud del efecto piramidación, por recaer el impuesto en una etapa intermedia entre el fabricante y el consumidor final.

c) Etapa minorista.

Finalmente, a través de la imposición en la etapa minorista, se grava el último proceso de circulación del bien o servicio alcanzado por el impuesto.

En ese sentido, las ventajas derivadas de su implementación devienen apreciables, puesto que, normalmente, posibilitan el

empleo de tarifas tributarias inferiores sobre un mayor número de contribuyentes, lo que permite un superior rendimiento teórico del gravamen. Asimismo, podría afirmarse que se elimina la piramidación, ya que el tributo se aplica en la última etapa y facilita el logro del objetivo de neutralidad, al minimizar la interferencia en la organización de los negocios, pues los productores de

bienes y servicios o los comerciantes mayoristas no estarán, en términos generales, alcanzados por el tributo, cualesquiera que

fueren las estructuras jurídicas que adopten entre sí.

También permiten la realización de una política tributaria, especialmente en lo que respecta a la diferenciación de la carga

impositiva teniendo en cuenta el destino final del producto 121 .

Aun cuando ofrece mejores perspectivas respecto de los demás tipos de impuestos monofásicos, se ha opinado ( ' ) que existe una tendencia a la no utilización de esta forma de imposición a las ventas, debido a razones tales como la posibilidad de evasión por el elevado número de responsables, unido a la costosa administración y fiscalización del gravamen por parte del Fisco y

a las dificultades organizativas de los comerciantes minoristas, que generalmente no poseen medios idóneos para confeccionar

sus liquidaciones impositivas.

(1) López Agnado, Antonio, "Impuesto al Valor Agregado" - Derecho Fiscal -T. XX - pág. 646

121 Valdés Costa, Ramón, "Manuales impositivos 2 - Impuesto ala circulación de bienes y servicios" - Fundación de Cultura universitaria, Centro de Estudiantes de Derecho - Montevideo - 1972 - pág. 22

(3) Jarach, Diiso, "Finanzas Públicas" - Ecl. Cangallo - Bs.As. - 1978 - pág. 533

IMPUESTOS EXPLICADOS Y COMENTADOS - ERREPAR - 3

3. IMPUESTOS INDIRECTOS SEGÚN LA ACUMULACIÓN DE LA CARGA.

Los impuestos indirectos pueden ser acumulativos o no acumulativos. La forma plurifásica de tributación es 'acumulativa"

cuando el objeto de ella es el valor total que adquiere el producto en las distintas etapas de circulación.

Se distingue por ser una modalidad de alto rendimiento, sencilla liquidación, amplia base de imposición y alícuotas proporcionalmente bajas, aspecto, este último, que posibilita la existencia de una menor evasión.

Si bien se caracteriza por tener eficacia regresiva, Jarach 4 sostiene que ésta puede ser atenuada con exenciones y desgravaciones de los artículos de primera necesidad, en el supuesto de traslación hacia adelante.

No obstante constituir un factor atemperador de la regresividad, es de destacar que las medidas liberatorias indicadas se

contraponen al objetivo de neutralidad y a la óptima asignación de recursos entre los diversos sectores productivos, los cuales, a

su vez, requieren la generalización de la base de imposición y la consecuente eliminación de exenciones.

En efecto, esta modalidad tributaria influye en forma negativa en la organización de los negocios, ya que los contribuyentes tratarán de integrarse verticalmente para minimizar la incidencia del impuesto, lo cual se debe a que el gravamen se aplica

en todas las etapas de circulación de los bienes y servicios sobre el valor total de transacción sin derecho a cómputo del impuesto abonado en la etapa anterior.

Por otra parte, el elevado número de responsables requiere de la administración tributaria un mayor esfuerzo de fiscalización, lo que conspira contra la pretendida eficiencia del gravamen.

También se observa como desventaja la referida a la incidencia del gravamen en todas las etapas de circulación del producto, por cuanto gravita en mayor medida sobre aquellos contribuyentes que se ubican en las últimas fases del proceso de comer cialización, discriminando en forma negativa respecto de aquellos productos que necesitan mayores etapas de distribución hasta llegar al consumidor final.

Por su parte, la imposición plurifásica es "no acumulativa" cuando su objeto no es el valor total, sino el mayor valor (valor

agregado) que adquiere el producto en las distintas etapas de la producción y distribución, desde las materias primas hasta el

producto terminado 5 .

La modalidad plurifásica no acumulativa más común en la legislación comparada es el impuesto al valor agregado, que

presenta la particularidad de incidir una sola vez en el precio final de los bienes y servicios.

4. IMPUESTOS INDIRECTOS EN FUNCIÓN DE LA FORMA DE MEDICIÓN.

Los impuestos indirectos pueden ser fijos o ad valorem, atendiendo a la forma de medición del tributo.

Los primeros utilizan un valor fijo en concepto de impuesto por cada unidad de medida adoptada, la cual podría consistir

en número de unidades, litros, metros cúbicos, kilogramos, etc. 6 . Una de las principales ventajas de este tipo de imposición es el

bajo costo de recaudación y administración fiscal, así como el alto rendimiento recaudatorio, ya que generalmente se aplica en

la etapa manufacturera. Además, no existen disminuciones del impuesto por descuentos y/o bonificaciones.

Por su parte, los impuestos ad valorem son aquellos que utilizan como base de medición el precio unitario del bien transable sobre el que se aplica una alícuota para la determinación del tributo.

S. IMPUESTOS INDIRECTOS SEGÚN EL VÍNCULO JURISDICCIONAL.

En materia de comercio internacional o interjurisdiccional, existen dos criterios respecto de qué Estado debe percibir el impuesto indirecto, los cuales son conocidos como "país de origen" y "país de destino" La primera acepción atiende al lugar en donde se fabrica el bien, por lo que los productos que se exportan resultan alcanzados por el gravamen; mientras que los importados, en principio, no quedan comprendidos, ya sea porque no se los grava o porque se los exime. Ahora bien, en ciertos casos, sí

se prevé que se graven las importaciones, pero permitiendo computar en el país importador un crédito por el impuesto pagado

en el lugar de origen.

El segundo criterio toma en cuenta el lugar de consumo, por lo que los productos exportados se encuentran exentos o no

alcanzados por la imposición, mientras que los bienes importados sí deben tributar el impuesto.

De los criterios expuestos que regulan el comercio, la mayoría de las legislaciones han adoptado el de país de destino, pues

coloca en un trato igualitario los bienes importados y los bienes nacionales, sin discriminación alguna. También ha sido escogido

por la doctrina, por razones de equidad (se supone que el sujeto reside en el Estado donde consume y dicho Estado ha de ser

quien le brinde bienes y servicios, por lo cual, debe ser el que reciba los impuestos) (7) .

(4)

(5)

(6)

(7)

Jarach, Dio: "Finanzas Públicas" - Ed. Cangallo - Bs. As. - 1978 - pág. 545

cosciani, Cesare: "Problemas concretos de la imposición general sobre el consumo" - Boletín de la DGI 185 - pág. 143

Cáceres, Alberto y Dreiling, Paola: "El impuesto al Valor Agregado" - Ed. La Ley - Bs. As. - 2004 - pág. 32 y ss.

Fenochietto, Rica rdo:"lmpuesto al Valor Agregado - Análisis económico, técnico y jurídico"- Ed. La Ley - Bs. As. - 2001 - pág. 34

4 - ERREPAR - IMPUESTOS EXPLICADOS Y COMENTADOS

Impuesto al Valor Agregado

ERREPAR

1.3. EFECTOS DE LA IMPOSICIÓN INDIRECTA AL CONSUMO

TRASLACIÓN (1)

EN LA ECONOMÍA (2)

EFECTOS

SOBRE EL AHORRO Y LA INVERSIÓN (3)

REGRESIVIDAD (4)

A continuación, analizaremos los principales efectos económicos que caracterizan la imposición al consumo, particular mente, en lo que se refiere a la traslación y la regresividad, considerándose también los efectos generales en la economía, el ahorro y la inversión.

1. TRASLACIÓN.

En los impuestos indirectos sobre el consumo, normalmente, el sujeto pasivo del tributo no coincide con la persona del

consumidor, atento a que en estos gravámenes no es frecuente distinguir una equivalencia entre el titular de la capacidad contributiva evidenciada a través del consumo y la persona sometida al poder tributario del Estado. Por ello, se habla de que existe

una "ficción legal" de consumo cuando se legislan estos tributos, habida cuenta que, si bien se grava la transacción realizada por

el contribuyente de derecho, el verdadero consumo se produce cuando el consumidor final adquiere el bien o prestación sujeta

al impuesto.

En la modalidad impositiva sub examen juega un rol preponderante el fenómeno de la traslación, que si bien es ajeno a la

relación jurídica-tributaria principal (obligación tributaria) representa un hecho económico concreto que el legislador consideró

como premisa al imponer las contribuciones.

Cabe señalar que, en numerosos casos, la traslación del gravamen hacia adelante resulta de la intención del legislador; pero

esto no siempre es esí, pues el concepto del epígrafe es un efecto que se produce por la existencia de determinados elementos

concurrentes (por ejemplo: tipo y monto del gravamen, universalidad del campo de imposición, uniformidad en las alícuotas tributarias, condiciones de la oferta y demanda, régimen de mercado y otros factores).

Para la doctrina especializada 181 , la traslación de los impuestos hacia adelante tiene, por lo general, más probabilidad de ser

completa a largo plazo que de inmediato a la introducción del impuesto, pero aun en el corto plazo, el traslado posiblemente será considerabe. Esta afirmación reconoce, no obstante, ciertas excepciones: en los casos de monopolio u oligopolios, que maximizan sus utilidades, una porción del tributo será absorbida por el excedente de utilidades; y en el supuesto en que las empresas

no puedan trasladar el impuesto a corto plazo debido a las condiciones de la demanda que imposibilitan el incremento de los

precios.

2. EFECTOS GENERALES EN LA ECONOMÍA.

Los impuestos indirectos al consumo, al repercutir en los precios y en las cantidades de mercaderías consumidas en el mercado, producen efectos en las ofertas, demandas y precios de los consumos; consecuentemente, se opera una incidencia en la

distribución del producto de las actividades económicas entre los integrantes de la comunidad.

Estos efectos pueden ser analizados atendiendo distintos aspectos, a saber:

ORGANIZACIÓN DE LOS NEGOCIOS (a)

INFLACIÓN (b)

EFECTOS

I-(

MAYORES INGRESOS )c)

AJUSTE DEL CONSUMO DE LA POBLACIÓN (d)

POLÍTICAS DE INTEGRACIÓN (e)

(8) Due, John y Friedlaender, Ann: Análisis económico cielos impuestos y del sector público" - Ed. El Ateneo - Bs. As. - 1977 - pá g . 349

IMPUESTOS EXPLICADOS Y COMENTADOS - ERREPAR - 5

a) Organización de los negocios.

En la imposición indirecta al consumo, la neutralidad pretendida, esto es, la no interferencia del gravamen en las condiciones de mercado, diferirá según sea la modalidad adoptada por el legislador.

Para evitar alteraciones en la organización de los negocios y en la actitud de cumplimiento de los sujetos pasivos, ha sido

reiteradamente preconizada una imposición orientada hacia gravámenes no acumulativos, atento a que se observan en los tributos plurifásicos acumulativos, además de los resultados negativos sobre las estructuras de mercado, las enormes dificultades

de determinar en forma estadística la incidencia definitiva del impuesto sobre el precio final pagado por el consumidor 9 .

b) Inflación.

Se afirma que en períodos de emergencia, cuando sea necesario reducir la demanda global, el impuesto indirecto puede

utilizarse como medida antiinflacionaria, aunque con menor elasticidad que los impuestos sobre la renta, ya que cuando los ingresos bajan, el consumo disminuye con menor rapidez. Si bien podría mitigarse la demanda de bienes de consumo al incrementarse los precios de éstos debido a la aplicación del tributo, este efecto puede verse anulado por las razones que consignaremos seguidamente.

Por cierto que el impuesto, al trasladarse a los precios, interviene en el mercado al ejercer una influencia sobre los procesos

de oferta y demanda. Por lo tanto, afecta el esquema de formación de costos y precios, lo que podría generar demandas de incrementos salariales en las organizaciones de trabajadores que contribuirían a hacer dar otra vuelta a la espiral inflacionaria,

aparte de la repercusión en los precios, causada por la traslación acumulativa - si existiera -, la cual se vería agudizada en determinadas modalidades tributa rias 10 .

c) Mayores ingresos.

Un propósito usualmente perseguido por las legislaciones es el de proveerse de ingresos sustanciales, especialmente en

países en vías de desarrollo, con una presión uniforme sobre el nivel global de consumo y efecto mínimo sobre la tasa del ahorro

privado. Para ello, deben aplicarse alícuotas bajas y uniformes, y la base de imposición debe ser amplia, con un mínimo de exenciones y liberalidades.

d) Ajuste del consumo de la población.

Otro efecto, aunque contrario al concepto de neutralidad, es el de ajustar el consumo de la población mediante la introducción de conceptos de equidad horizontal y vertical. Sobre el particular, podría regularse el nivel del consumo a través de impuestos generales y la estructura de aquél utilizando impuestos selectivos o específicos.

Para establecer el impuesto general, debe tenerse en cuenta que la magnitud del consumo está determinada por el nivel

de ingreso personal disponible, la propensión media a consumir y el nivel general de precios. Asimismo, el tipo tributario ideal

debe tener un alto grado de elasticidad-ingreso, es decir, una capacidad de adaptación tal que permita obtener parte del aumento del consumo total como consecuencia del crecimiento económico, razón por la cual es recomendable estructurar el gravamen con la modalidad "ad valorem'

En tal virtud, el impuesto general no debería afectar la estructura de precios relativos, pues este aspecto, en principio, sólo

debería competer a los impuestos específicos.

Por su parte, los impuestos selectivos cumplen funciones reguladoras de los precios en las circunstancias en que el mercado, por diversas causas y situaciones, no ajusta debidamente las cantidades ofrecidas y demandadas para la determinación del

precio. Así pues, el sector público habrá de recurrir a los impuestos selectivos con el objeto de mejorar la asignación de los recursos económicos y regular los volúmenes del consumo en determinados bienes o servicios.

Sin embargo, este tipo de imposición merece algunas críticas. Sobre el particular, menciona Shoup 11 que algunos impuestos específicos tienen un "efecto reemplazo" considerable y afectan sustantivamente el presupuesto de los consumidores; en

cambio, otros poseen efectos moderados, particularmente cuando se trata de "adictivos' o sea, bienes de consumo que producen hábitos. En la medida en que dichos productos sean consumidos por sectores de escasos recursos, la tendencia hacia la regresividad será mayor( 12) lo que demuestra la iniquidad de esta modalidad impositiva cuando se escogen los bienes alcanzados

por el tributo sin medir adecuadamente su incidencia. Sobre este tema opina Musgrave que la imposición específica merece la

objeción de discriminar entre los sectores de un mismo nivel de rentas, con diferentes comportamientos en cuanto a sus preferencias de consumo, lo que resulta inocuo. 13 Asimismo, cuando el impuesto recaiga sobre bienes de demanda elástica, se impondrá un sacrificio tal al contribuyente, quien probablemente desviará sus consumos, sin que se produzcan beneficios para el

Estado, lo que generaría una "carga excedente'

(9) Cosciani, cesare: "Problemas concretos de la imposición general sobre el consumo" - Boletín de la DGI 185 - pág. 403

(1 0) Reig, Enrique: "características económicas y administrativas del proyectado impuesto al valor agregado" - Derecho Fiscal -1. XVIII - pág. 483

(11) shoup, carl: "Hacienda Pública" - Instituto de Estudios Fiscales - Madrid - 1980 - pág. 368

(12) Due, John y Friedlaender, Ann: "Análisis económico de los impuestos y del sector público" - Ed. El Ateneo - Bs. As. - 1977 - pág. 355

(13) Musgrave, Richard y Muagrave, Peggy: "Hacienda Pública Teórica y Aplicada" - Instituto de Estudios Fiscales - Madrid - 1983 - pág. 502

6 - ERREPAR - IMPUESTOS EXPLICADOS Y COMENTADOS

Impuesto al Valor Agregado

ErEiAR

e) Políticas de ntegvadón.

En otro orden de consideraciones, se ha manifestado que la imposición indirecta sobre el consumo debe armonizarse con

la política de integración. La tendencia moderna de eliminar barreras aduaneras entre diversos países encuentra en la modalidad de país de destino un mejor instrumento para su logro.

3. EFECTOS SOBRE EL AHORRO Y LA INVERSIóN.

Los impuestos nlacionados con el consumo participan del "efecto sustitución' al alentarse el ahorro en detrimento del consumo.

Dicha concepción coadyuva, obviamente, al incremento de la tasa de formación de capitales, a diferencia de lo que acontece en los impuestos sobre las rentas o sobre los patrimonios, donde las riquezas atesoradas son susceptibles de tributación.

Pero si analizamos la cuestión desde el punto de vista de la equidad, debemos concluir que la argumentación precedente

no debe justificar In no imponihilidad de los ahorros a título universal, ya que éstos manifiestan una capacidad de contribución

de similar magnitud que las cantidades consumidas.

Por otra parte, normalmente, los importes ahorrados se concentran, en gran medida, en los contribuyentes de mayores recursos, aspecto que acentuaría el carácter regresivo del gravamen.

Debe destacarse que las objeciones aludidas no enervan la sustantividad de gravámenes indirectos sobre los consumos;

por el contrario, debe admitirse su institucionalización, habida cuenta de que el criterio impositivo del gasto se encuentra imprescindible para eiudir los efectos negativos de los tributos al patrimonio o sobre las rentas o para permitir una tasa más elevada de formación de capital, siempre que no se admita el empleo de un impuesto directo a los gastos 114 .

Finalmente, la tributación puede asegurar las condiciones para el crecimiento económico, ya que la exacción derivada del

consumo podría ser canalizada hacia la inversión, siempre que exista una acción del gobierno en ese sentido' 5 , pues como afirma Goode, el solo crecimiento del ahorro no asegurará el progreso económico. Contra esta teoría cabría la objeción de que el

impuesto general no cumple un rol importante como herramienta de la política de desarrollo, dado que la compresión del consumo de manera generalizada no es una finalidad político - económica, habida cuenta de que la venta de bienes de capital es un

determinante importantísimo de la inversión. Por tal razón, se afirma que la imposición sobre los consumos debería establecer

tratamientos de excepción que no desalienten las inversiones sobre bienes productivos.

4. REGRESMDAD

Si bien el impuesto indirecto incide en forma proporcional a las erogaciones efectuadas, en la medida en que los contribuyentes acaudalados no gasten todo su ingreso, estarían soportando proporcionalmente una carga tributaria inferior que aquellos de menores recursos. Por ello, se dice que el peso del gravamen es superior para estos últimos, los cuales, no obstante tributar menos en términos absolutos, contribuyen en mayor proporción relativa. Ahora bien, si el tributo sólo gravara las ventas de

mercaderías y no las de servicios, entonces discriminaría en función de las preferencias de los consumidores, lo cual lo haría probablemente más regresivo que un gravamen que alcanzara en forma general las ventas y los servicios, pues normalmente, los

sectores de mayores recursos económicos consumen servicios en mayor proporción.

Analizando esta situación en términos económicos, podríamos decir que el consumo de bienes y servicios manifiesta el siguiente comportamiento: en una primera etapa, la dedicación de una porción de la renta familiar disponible en forma creciente

(elasticidad-renta positiva, o sea, elevados porcentajes de rentas destinados a un bien relacionados con niveles absolutos de renta) y en un segundo estadio, un descenso de dicho consumo en niveles de rentas mayores (elasticidad-renta negativa) que, obviamente, implican mayor potencial de ahorro. En otras palabras, a medida que aumenta la renta, disminuye la incidencia del tributo; esto es, se trata de un gravamen proporcional a las cantidades consumidas e inversamente proporcional a la renta del consumidor.

De las medidas que puedan esbozarse para paliar la regresividad, la exención de productos de primera necesidad (por

ejemplo: alimentos y medicamentos) y/o las alícuotas reducidas para ellos merecen objeciones en orden a la pérdida de recursos tributarios, la complicación administrativa y la distorsión económica que producen. En cambio, aparece como más aceptable

la adopción de impuestos sobre bienes cuyo consumo denote mayor capacidad contributiva, la concesión de créditos en el impuesto a la renta por el impuesto sobre los consumos incidido -o devolución del tributo cuando no se fuera responsable del impuesto a la renta- cuando el nivel de consunción no supere ciertos límites y la institucionalización de cupones impositivos que el

consumidor entregaría al comerciante minorista hasta determinada magnitud de consumo.

También se atempera la regresividad al establecerse un impuesto sobre los consumos específicos, pues se introduce un factor de progresividad técnica dado por la diferenciación entre bienes de consumo corriente y artículos de consumo suntuario, superfluos o que pongan de manifiesto una ostentación de riqueza. La progresividad se facilita cuando existe una marcada distin-

(14) Due, John: "Análisis económico de los impuestos"- Ed. El Ateneo - Bs. As. - 1972 - pág. 309

(15) Raja nikant, Desai: "La capacidad fiscal de los países en desarrollo" - Ensayos sobre administración, política y derecho tributario. - Ecl. Macchi - Bs. As. 1970-pág. 367

IMPUESTOS EXPLICADOS Y COMENTADOS - ERREPAR - 7

ción entre los consumos de las clases pudientes y las populares; empero, en la práctica hay obstáculos para su delimitación, originados por motivos técnicos (dificultad para definir el criterio de selección) o políticos (presión de los grupos dominantes en la

sociedad).

1.4. LOS IMPUESTOS INDIRECTOS DE TIPO VALOR AGREGADO

1. INTRODUCCIÓN.

El impuesto al valor agregado, también denominado valor añadido o valor adicionado, es una imposición plurifásica "no

acumulativa' por cuanto su objeto no es el valor total, sino el mayor valor que adquiere el producto en las distintas etapas de la

producción y distribución, desde las materias primas hasta el producto terminado 16 .

Este gravamen presenta, además, la particularidad de incidir una sola vez en el precio final de los bienes y servicios, eliminando consecuentemente el "efecto piramidación" -salvo que existan etapas intermedias exentas o en el caso en que se corte la

secuencia no acumulativa cuando aparezca algún sujeto monotributista- al gravarse sólo la parte que representa el valor agregado en cada una de las transferencias, de forma tal que se verifique una igualdad entre los impuestos abonados en las distintas

etapas del proceso económico y el impuesto que se obtendría de aplicar la alícuota del tributo sobre el precio neto final de enajenación.

En nuestro país, el impuesto sub examen es de carácter nacional, puesto que encuadra en lo normado por el artículo 75, inciso 2), de la Constitución Nacional, donde se establece que corresponde al Congreso "imponer contribuciones indirectas como

facultad concurrente con las Provincias'

2. DETERMINACIÓN DEL VALOR AGREGADO.

Impuesto al Valor Agregado

ERREPAR

b)

Impuesto contra impuesto: el gravamen se liquida por diferencia entre los "impuestos" correspondientes a las ventas, locaciones o prestaciones de servicios (débitos fiscales) y a las compras (créditos fiscales) del período considerado. Esta es la variante utilizada por nuestra ley de impuesto al valor agregado.

Finalmente, y en lo referido al cómputo crédito de impuesto contenido en la adquisición de insumos o servicios, en cualquiera de las dos modalidades, también podrían admitirse dos variantes:

a)

b)

El criterio de integración física, el cual establece el cómputo de las compras o los impuestos vinculados a las mismas en el

período fiscal de su utilización. Presenta, pues, las mismas dificultades que las mencionadas en el método de adición, ya

que implica 1,3 necesidad de efectuar rigurosos seguimientos en el proceso de producción para identificar los productos

que se incorporan en el producto final.

El criterio de integración financiera, a través del que se deducen todas las compras o los impuestos vinculados con ellas

dentro de un mismo período, prescindiendo del momento en que se produzca la efectiva utilización. Este criterio es el

adoptado pm nuestra legislación.

2. TRATAMIENTO DEL CRÉDITO DE IMPUESTO POR ADQUISICIONES DE BIENES DE CAPITAL.

En cuanto a la posibilidad del cómputo de la deducción o del crédito de impuesto por adquisiciones de bienes de capital, la

doctrina reconoce tres métodos principales:

b)

El método de consumo, que consiste en computar la totalidad del crédito del tributo por la compra o importación de este

tipo de bienes en el período fiscal de la compra o importación.

El método de la renta o ingreso, el cual autoriza el cómputo del gravamen de manera periódica, conforme a la amortización

c)

del bien de capital.

El método de producto, que impide la deducción del impuesto soportado en la compra de bienes de capital.

a)

3. ALTERNATIVAS EN TORNO AL TRATAMIENTO DE LOS PEQUEÑOS CONTRIBUYENTES.

La imposición indirecta al consumo en la etapa minorista merece un particular análisis, toda vez que, como expusimos, se

trata de un número importante de contribuyentes a fiscalizar, los cuales muchas veces no llevan adecuadas registraciones contables.

La doctrina (17) ha expuesto diversas alternativas en cuanto a su tratamiento, señalando sus ventajas y desventajas:

a)

b)

Aplicación generalizada: presenta como principales ventajas asegurar la neutralidad del impuesto, mantener la equidad del

tributo y lograr una mayor recaudación, mientras que sus desventajas son, como se dijo con anterioridad, los numerosos

contribuyentes y los problemas administrativos.

Exclusión de la etapa: si la etapa que se analiza queda marginada de la imposición, se observará mayor simplicidad y menor

número de contribuyentes a controlar, mientras que resultará objetable la falta de neutralidad y equidad, así como tamki,tn

c)

d)

rari

n

¡;A

rri ,r1ri5n y IA c- ;; rpnríA r1l rnntrñl prr rpiri5n Hp la tapa antrinr

Responsabilidad sustituta: importa establecer como responsable sustituto a los sujetos que intervienen en la etapa precedente a la fase minorista. Esta modalidad ofrece la ventaja de tener un menor número de contribuyentes, que redundará en

una mejor administración del tributo sin pérdida de recaudación, además del beneficio financiero para el Fisco de percibir

el impuesto a) valor añadido de la -última etapa en el momento en que los pequeños contribuyentes efectúan sus adquisiciones. No obstante, este sistema es rebatible por razones de neutralidad y equidad tributaria.

Determinación presunta: el sistema de determinación presunta sobre la base de signos externos, es aquél mediante el cual

se presume, en función de ciertos parámetros que miden la actividad del contribuyente, el débito técnico, el valor agregado o el tributo definitivo a ingresar. Cualquiera de estos métodos adolece de no tener en cuenta las operaciones reales del

contribuyente.

(17) Diez, Flu mberto: "Impuesto al valor Agregado" - Ed. Errepar - Bs. As. - 1998 - pág. 24 y Ss.

IMPUESTOS EXPLICADOS Y COMENTADOS - ERRE PAR - 9

* 1 iitigtuI J1:P]1.i.,i !.1 1 1 W1 ! Ic1 11 WX[] LI [C1 1 iii

Iii. EL IMPUESTO AL VALOR AGREGADO DENTRO DEL ÁMBITO TEÓRICO DE LA IMPOSICIÓN AL CONSUMO

IMPOSICIóN

INDIRECTA

SELECTIVA

MONOFÁSICA

GENERAL

PLURIFÁSICA

)

(

NO ACUMULATIVA

ACUMULATIVA

CRITERIO DE ADICIÓN

BASE CONTRA BASE

CRITERIO DE SUSTRACCIÓN

IMPUESTO CONTRA

(

IMPUESTD

IVA

El impuesto al valor agregado que rige en el país fue introducido en nuestra legislación por la Ley 20.631, con vigencia a

partir del 1 de enero de 1975. Con posterioridad fije objeto de numerosas modificaciones, introducidas por las Leyes 21.876,

22.294, 22.817 y 23.349 (sancionada en 1986), siendo esta última la que continúa en vigencia, habiendo sufrido significativas variantes en los últimos años.

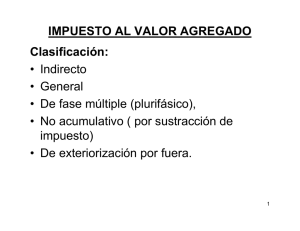

Se trata de un gravamen general plurifásico no acumulativo, por cuanto su objeto es ir gravando el valor "agregado" o "añadido" que se vaya generando en cada una de las etapas de circulación de bienes y servicios.

Su base de medición sigue el criterio de "sustracción" y se determina siguiendo la pauta de "impuesto contra impuesto' es

decir, equivale a la diferencia entre el impuesto correspondiente a las ventas (débito fiscal) y el facturado por las compras (crédito fiscal).

Tiene incidencia en el criterio de "país de destino", esto es, la legislación argentina no incluye el gravamen sobre los bienes

y servicios exportados. Así, tratándose de exportaciones de bienes, lo hace en la modalidad de "exención" [art. 8°, inc. d), ley], en

tanto que en el caso de la prestación de servicios, como "exclusión de objeto" [art. 1°, inc. b), ley]. No obstante ello, ambos conceptos se hallan sujetos al tributo "a tasa cero", permitiéndose de esta forma el cómputo de los créditos fiscales originados en

bienes y servicios vinculados con su operatoria.

En cambio, en materia de importaciones, tanto la introducción definitiva de cosas muebles al territorio nacional, como la

prestación de servicios que tengan utilización o explotación efectiva en el país, estarán gravadas.

11.2. ESTRUCTURA DE LA LEY

La Ley de Impuesto al Valor Agregado, t.o. en 1997, se compone de 9 Títulos, que regulan los aspectos que se detallan a

continuación:

IMPUESTOS EXPLICADOS Y COMENTADOS - ERREPAR - 11

(

TÍTULO 1. OBJETO, SUJETO Y

NACIMIENTO DEL HECHO IMPONIBLE

~

6~

TÍTULO II.

EXENCIONES

ARTÍCULOS

70 A9"

TÍTULO III.

LIQUIDACIÓN

ARTÍCULOS

10 A 27

TÍTULO IV.

TASAS

ARTÍCULO 28

TÍTULO V. RESPONSABLES NO INSCRIPTOS

(DEROGADO POR LA LEY 25865)

ARTÍCULOS

29 A 35

TÍTULO VI. INSCRIPCIÓN. EFECTOS

Y OBLIGACIONES QUE GENERA

ARTÍCULOS

36 A42

C-

TÍTULO VII. EXPORTADORES.

RÉGIMEN ESPECIAL

ARTÍCULOS

43A44

TÍTULO VIII.

C-

D ISPOSICIONES

CIONES GENERALES

ARTÍCULOS

45 A 52

TÍTULO IX.

ISPOSICIONES TRANSITORIAS

ARTÍCULOS

53A54.2

C

C

LEY DE

IMPUESTO AL VALOR

AGREGADO

A

_____

C

C-

D

Por su parte, su Decreto Reglamentario -N° 692/1998-, se escructura de la siguiente manera:

(

1. OBJETO, SUJETO NACIMIENTO

DEL HECHO IMPONIBLE

ARTÍCULOS

0.1 A 26

II.EXENCIONES

ARTÍCULOS

26.1 A43

III.LIQUIDACIÓN

ARTÍCULOS

44 A 65.2

IV. TASAS

ARTÍCULOS

66A66.2

V. RESPONSABLES NO INSCRIPTOS (NO APLICABLE EN VIRTUD

DE LA DEROGACIÓN DISPUESTA POR LA LEY 25865)

ARTÍCULOS

67 Y 68

VI. INSCRIPCIÓN.

EFECTOS Y OBLIGACIONES QUE GENERA

ARTÍCULOS

69 A 73

VII. EXPORTADORES.

RÉGIMEN ESPECIAL

ARTÍCULOS

74 A 77.1

El

DECRETO

REGLAMENTARIO

______

El

C

-

El

C

12

-

ERREPAR

-

VIII. CONSORCIOS O COOPERATIVAS DE EXPORTACIÓN

(ELIMINADO POR EL DECRETO 292/2000)

D

IX. OTRAS

ISPOSICIONES

X. DISPOSICIONES

TRANSITORIAS

IMPUESTOS EXPLICADOS Y COMENTADOS

). J

ARTÍCULOS

78 A 87

ARTÍCULOS

88 A 89.2

ARTÍCULOS

90 A 97

J

'

\

)

Impuesto al Valor Agregado

ERFZEPAR

11.3. EL HECHO IMPONIBLE

VENTA DE COSAS MUEBLES

OBRAS, LOCACIONES Y PRESTACIONES DE SERVICIOS

HECHO

IMPONIBLE

IMPORTACIÓN DEFINITIVA DE COSAS MUEBLES

IMPORTACIÓN DE SERVICIOS

SERVICIOS DIGITALES

Desde un punto de vista teórico, el hecho imponible puede ser definido como el acto o conjunto de actos de naturaleza

económica, previstos en la norma legal y cuya configuración da origen a la relación jurídica principal, esto es, la obligación tribLitana. Está integrado por sus aspectos objetivo, subjetivo, espacial y temporal.

En ese sentido, se entiende como aspecto objetivo la descripción objetiva de la hipótesis de incidencia tributaria; es el presupuesto de hecho que la ley del impuesto establece como determinante del mismo.

Por su parte, el aspecto subjetivo es la definición del sujeto pasivo del impuesto, esto es, del contribuyente respecto del

cual se verifica el hecho imponible.

Vale recordar que el impuesto al valor agregado constituye un gravamen del tipo "indirecto, donde se parte de la premisa

de que resulta trasladable, no coincidiendo, por lo general, el contribuyente de derecho con el contribuyente de hecho, que es,

en definitiva, quien soporta el peso del tributo.

Con relación al aspecto espacial, éste se refiere a la descripción del lugar en el que se configura el hecho imponible. La Ley

de Impuesto al Valor Agregado considera, en principio, la atribución de la potestad tributaria conforme al criterio de "pertenencia económica" (principio de territorialidad o fuente).

Finalmente, ei aspecto temporal es aquel que describe el momento de vinculación del hecho imponible con el instante en

que nace la obligación tributaria.

Efectuada esta síntesis introductoria, adelantamos que son cuatro los conceptos alrededor de los cuales se ordena el hecho

imponible en el impuesto al valor agregado, los cuales son mencionados en el artículo 1 ° de la ley del gravamen y cuyo análisis

detallado será abordado en los Capítulos III, IV, V y VI, respectivamente. A saber:

a)

b)

c)

d)

e)

la venta de cosas muebles situadas o colocadas en el país, realizada por delerroinados sujetos;

las obras, locaciones y prestaciones de servicios realizadas en el país;

las importaciones definitivas de cosas muebles;

las "importaciones" de servicios; y

los servicios digitales no comprendidos en el inciso d) precedente.

Tomando en consideración la primera de las operaciones mencionadas -la venta de cosas muebles situadas o colocadas en el

país, realizada por determinados sujetos-, y sobre la base de lo previsto por el artículo 20 de la ley, es dable concluir que el concepto

que le cabe al término "venta" termina siendo mucho más amplio que la definición que brinda sobre ella el Código Civil.

Por su parte, y en lo que hace a la segunda manifestación comentada -obras, locaciones y prestaciones de servicios realizadas en el país-, a diferencia de lo que sucede en el caso anterior, no contamos con una definición legal respecto de su significado, sino que, a fin de comprender el alcance que les cabe, la ley nos brinda, en su artículo 3 0, una enunciación de operaciones

que debemos considerar o asimilar como tales.

Respecto de la tercera operación -importación definitiva de cosas muebles-, podríamos decir que su significado lo da el artículo

2 0 del reglamento, aunque, en realidad, más que definir el término, nos remite al Código Aduanero, a efectos de conocer 50 alcance.

En lo relativo de la cuarta manifestación mencionada -importación de servicios-, su conceptualización surge de lo manifestado por el artículo 1 0 de la ley, en complemento con la enunciación de operaciones que realiza el artículo 3 0 del texto legal.

Finalmente, y en cuanto a la quinta manifestación -prestación de servicios digitales-, la ley regula su aplicación gravando a

aquéllos prestados por un sujeto residente o domiciliado en el exterior cuya utilización o explotación efectiva se lleve a cabo en

el país y siempre que no hubiera quedado comprendido en el alcance de la cuarta manifestación, es decir, si el prestatario no es

responsable inscripto queda alcanzado por este hecho imponible.

Pues bien, delimitado el marco legal que les compete a las cuatro manifestaciones del hecho imponible, no debemos pasar

por alto que el elemento subjetivo del tributo está regulado en el artículo 40 de la ley de rito; en tanto que, en lo relativo a los

elementos espacial y temporal, éstos están normados, respectivamente, por el artículo 1° de la ley (y ciertas normas reglamentarias), y por el artículo 50 del texto legal bajo consideración.

Por último, cabe traer a colación que la ley que nos ocupa dispone de una serie de "exenciones", las cuales, enunciadas -en70 de la norma, nos permiten conocer, en definitiva, el alcance exacto de la materia gravable.

tre otros- en el artículo

IMPUESTOS EXPLICADOS Y COMENTADOS - ERREPAR - 13

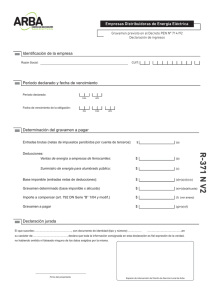

114. ESQUEMA BÁSICO DE LIQUIDACIÓN DEL GRAVAMEN

Como dijimos en el punto 11.I., el Impuesto al Valor Agregado consiste en la diferencia entre el tributo discriminado en las ventas y en las compras; es decir, se calcula restándole al débito fiscal -que es el tributo que se obtiene respecto de las ventas, prestaciones y locaciones realizadas-, el crédito fiscal, que equivale al gravamen facturado sobre las compras de bienes, obras y servicios.

Tanto el "débito fiscal" como el "crédito fiscal" constituyen, considerados individualmente, cada uno de los términos de la

sustracción establecida en la ley como sistema de liquidación del gravamen.

La diferencia que surja del cálculo expuesto será el impuesto resultante (saldo técnico), al que se le restarán las retenciones

y percepciones sufridas, los pagos a cuenta realizados y los saldos a favor que corresponda computar; pudiendo surgir, como

consecuencia de ello, un "impuesto a pagar" o un "saldo a favor del contribuyente'

Por otra parte, la base imponible puede ser objeto de modificaciones, con posterioridad a su liquidación, debido a, por

ejemplo, descuentos y bonificaciones que se concedan u obtengan o por devoluciones que se efectivizen con posterioridad a la

facturación de la operación con que se vincula.

Atento a su mecanismo de cálculo, el impuesto que recaiga sobre los descuentos y bonificaciones obtenidas o devoluciones efectuadas al proveedor, deberá considerarse como "débito fiscal", en tanto que aquel que derive de los descuentos y bonificaciones cedidas o devoluciones recibidas de los clientes, se computará como "crédito fiscal'

A efectos de clarificar lo mencionado, creemos oportuno brindar una serie de ejemplos, aunque, no obstante ello, recomendamos al lector, remitirse al Capítulo XII, en el cual trataremos la mecánica de liquidación del gravamen.

1)

El 15/1 "AA SA" vende y factura 1.000 latas de atún al Supermercado MANU SA a $1 cada una. Ambos sujetos están inscriptos en el IVA. El 17/1 le emite a ese cliente una nota de crédito en concepto de descuentos concedidos, por $100.

Factura de venta

Precio Neto

¡VA ( ' )

Precio Total

$1.000

$ 210

$1.210

Nota de crédito

Precio Neto

IVA(2)

$100

$ 21

$121

PrecioTotal

2)

Supermercados MANU SA vende durante enero todas las latas de atún a un precio de $ 2.000 (importe que no incluye IVA)

a supermercados minoristas inscriptos en el impuesto al valor agregado. El 28/1 le emite una nota de crédito a uno de los

supermercados, en concepto de mercaderías devueltas, por $ 300 (importe neto, sin IVA).

Factura de venta

$ 2.000

$ 420

$ 2.420

Precio Neto

IVA(3)

Precio Total

Nota de crédito

Precio Neto

IVA(4)

Precio Total

3)

$ 300

$ 63

$ 363

Liquidación del impuesto del período fiscal enero de Supermercados MANU SA, suponiendo que las operaciones precedentes fueron las únicas realizadas en dicho lapso.

DÉBITO FISCAL

Por venta de mercaderías

Por descuentos obtenidos

TOTAL DF

$ 420

$ 21

CRÉDITO FISCAL

• Por compra de mercaderías

• Por descuentos concedidos

TOTAL CF

($210)

($ 63)

SALDO TÉCNICO (a favor de la AFIP)

(1)

(2)

(3)

(4)

$441

($273)

$168

Los $210 serán considerados débito fiscal para "AA SA" (vendedor) y crédito fiscal para Supermercados MANU SA

Los $ 21 serán considerados crédito fiscal para "AA SA" (vendedor) y débito fiscal para Supermercados MANU SA

Los $ 420 serán considerados débito fiscal para Supermercados MANU SA (vendedor) y crédito fiscal para los supermercados minoristas

Los $ 63 serán considerados crédito fiscal para Supermercados MANU SA y débito fiscal para el supermercado que devolvió la mercadería

14 - ERREPAR - IMPUESTOS EXPLICADOS Y COMENTADOS

k1 if1 J

s1iii

ti] *1!

El hecho imponible puede ser definido como el hecho o acto o conjunto de actos, de naturaleza económica, previstos en la

norma legal y cuya configuración da origen a la relación jurídica principal, esto es, la obligación tributaria. Está integrado por

sus aspectos objetivo, subjetivo, espacial y temporal.

En cuanto al tributo que nos ocupa, el artículo 1 de la Ley de Impuesto al Valor Agregado

-

t.o. en 1997 y sus modificacio-

nes- establece las cuatro manifestaciones del hecho imponible, a saber:

a)

h)

c)

d)

la venta de cosas muebles situadas o colocadas en el país, realizada por determinados sujetos.

las obras, locaciones y prestaciones de servicios realizadas en el país;

las importaciones definitivas de cosas muebles; y

las importaciones de servicios.

El estudio de la primera manifestación del hecho generador será abordado en el presente acápite, mientras que en los capítulos siguientes se analizarán las tres restantes - IV, V y VI, respectivamente -, atendiendo en todos los casos a su caracterización mediante el análisis de cada uno de sus aspectos.

A efectos de clarificar el tema en consideración, cabe señalar, en primer lugar, el alcance del término "venta de cosas muehles' al que hace referencia el inciso a) del artículo Y de la ley de rito.

-GPECTO

AS OBJETIVO

I

COSAS MUEBLES

CTA

INCISO al

7

~n

REALIZADA

7

TAXATIVAM ENTE

DE COSAS SITUADAS O COLOCADAS

ENELPAI

S

')..(

111.2

ASPECTO

FSPACIAI

El inciso que nos ocupa contempla los aspectos objetivo, subjetivo y espacial para la venta de cosas muebles, mientras que

50 de la norma legal -111.4-.

para el análisis del aspecto temporal debemos remitirnos al artículo

ASPECTO OBJETIVO. L.: 1;2

11I.1.1. DEFINKÓN.