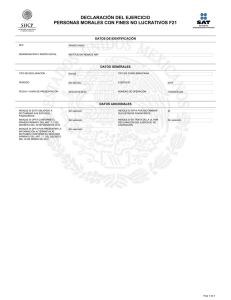

Régimen Fiscal de Personas Morales Generalidades de personas morales con fines no lucrativos Georgina Ivonne Ramírez Esquivel En la vida profesional es común encontrar personas, respecto a las personas morales con fines no lucrativos, que al solicitar el apoyo del contador o del asesor fiscal, confunden el hecho de que por ser entidades que se han constituido como Asociación Civil o Sociedad Civil son susceptibles de ser donatarias autorizadas. Es aquí donde trataremos, en este artículo, de explicar un poco que las donatarias autorizadas forman parte de las personas morales sin fines de lucro pero no son el todo. Plantearemos entonces las siguientes preguntas: ●● ¿Qué es una persona moral con fines no lucrativos? Son aquellas personas morales cuya finalidad no es obtener una ganancia económica o lucro, por ejemplo: sociedades de inversión, administradoras de fondos para el retiro, sindicatos, cámaras de comercio e industria, colegios de profesionales, instituciones de asistencia o beneficencia, asociaciones civiles sin fines de lucro. ●● ¿Qué es lucrar? Se llama “lucro” a la ganancia o provecho que alguien puede obtener de algo, un bien, un objeto o de alguien. Por ejemplo, las compañías comerciales tienen como principal cometido y razón de ser el lucro, es decir, a través de su actividad extraer un concreto beneficio económico. Luego entonces, las personas morales o sociedades mercantiles realizan actividades económicas. La actividad económica siempre tiene fin de lucro. 19 Facultad de Contaduría y Administración Las personas morales con fines no lucrativos realizan actividades sociales, es decir, no persiguen con su actividad la obtención de ningún beneficio económico, solo las mueve el altruismo, la consecución del bien común y el bienestar del grupo al cual representan o protegen. Así, podemos afirmar que, en primer lugar, la diferencia entre una sociedad mercantil y una sociedad o asociación civil sin fines de lucro es el objetivo, si la idea es ganar o un beneficio social. La Norma de Información Financiera (NIF) A-3 las define de la siguiente forma: Entidad lucrativa Es aquella unidad identificable que realiza actividades económicas, constituida por combinaciones de recursos humanos, recursos materiales y de capital (conjunto integrado de actividades económicas y recursos), conducidos y administrados por una autoridad que toma decisiones encaminadas a la consecución de los fines de la entidad, siendo su principal atributo la intención de resarcir y retribuir a los inversionistas su inversión, a través de un rendimiento o reembolso. Entidad con propósitos no lucrativos Generalidades de personas morales con fines no lucrativos Es aquella unidad identificable que realiza actividades económicas constituida por combinaciones de recursos humanos, recursos materiales y de aportación, coordinados por una autoridad que toma decisiones encaminadas a la consecución de los fines para los que fue creada, principalmente sociales, y que no resarce la inversión a sus patrocinadores. Por ende, se tienen las siguientes características: Sus actividades de producción y venta de bienes o prestación de servicios persiguen cubrir, directa o indirectamente, fines de beneficio social. Obtención de recursos de patrocinadores que no reciben en contraprestación pagos o beneficios económicos por los recursos aportados. Ausencia de participación definida de propietario que pueda ser vendida, transferida o redimida, o que pueda transmitir derechos a la distribución residual de recursos en el caso de liquidación de la entidad. Consultorio Fiscal No. 670 20 Ahora bien, las personas morales del Título III de la Ley del Impuesto sobre la Renta (LISR) buscan atender un bien común. Y estos tres subgrupos de las personas morales con fines no lucrativos están obligados a pagar impuesto sobre la renta (ISR) si entregan efectivo o bienes a sus integrantes: Remanente distribuible Ingresos acumulables Menos Deducciones autorizadas Igual Remanente por distribuir 21 Facultad de Contaduría y Administración Generalidades de personas morales con fines no lucrativos Estas personas morales se dividen en tres grupos: ¿La razón? Es simple, como su función no es generar un beneficio a sus integrantes, el hecho de darles el efectivo o el bien es como resarcirles su inversión o es una retribución, por ello va implícito un “castigo”, si lo queremos ver así, por no emplearlo en el fin para la el cual fue creada la entidad. Analicemos el primer grupo: donatarias autorizadas. No todas las actividades son susceptibles de ser autorizadas por la autoridad para recibir donativos, solo están permitidas las siguientes: Asistenciales Son aquellas que tienen por objeto apoyar a: ●● Personas, sectores y regiones de escasos recursos. ●● Comunidades indígenas. Generalidades de personas morales con fines no lucrativos ●● Grupos vulnerables por edad, sexo o discapacidad. Lo anterior, siempre que se constituyan y funcionen exclusivamente como entidades que se dediquen a cualquiera de los siguientes fines: ●● La atención a requerimientos básicos de subsistencia en materia de alimentación, vestido o vivienda. ●● La asistencia o rehabilitación médica; entre otras, la psicoterapia, la terapia familiar, el tratamiento o la rehabilitación de personas discapacitadas y la provisión de medicamentos, prótesis, órtesis e insumos sanitarios, o a la atención en establecimientos especializados. ●● La asistencia jurídica; entre otras, la representación ante autoridades administrativas o jurisdiccionales (salvo las electorales), el apoyo y la promoción para la tutela de los derechos de los menores, así como para la readaptación social de personas que han llevado a cabo conductas ilícitas. ●● La rehabilitación de alcohólicos y farmacodependientes. ●● La ayuda para servicios funerarios. Consultorio Fiscal No. 670 22 ●● La orientación social en materia de salud, familia, alimentación; entre otras, la atención o la prevención de la violencia intrafamiliar para la eliminación de la explotación económica de los niños o del trabajo infantil peligroso, y educación o capacitación para el trabajo. ●● El apoyo para el desarrollo de los pueblos y comunidades indígenas. ●● La aportación de servicios para la atención a grupos sociales con discapacidad. ●● El fomento de acciones para mejorar la economía popular. Educativas Aquellas que tienen como fin la impartición de enseñanza cuando cuenten con autorización o reconocimiento de validez oficial de estudios, así como las instituciones creadas por decreto presidencial o por ley, cuyo objeto sea la enseñanza. Investigación científica o tecnológica Aquellas tendientes a la investigación científica o tecnológica, siempre y cuando estén inscritas en el Registro Nacional de Instituciones y Empresas Científicas y Tecnológicas del Consejo Nacional de Ciencia y Tecnología (Conacyt). Culturales Dedicadas a las siguientes actividades: ●● Promover y difundir la música, artes plásticas, artes dramáticas, danza, literatura, arquitectura y cinematografía, así como al apoyo de las actividades de educación e investigación artística relacionadas con dichas artes. ●● La protección, conservación, restauración y recuperación del patrimonio cultural de la nación (bienes muebles e inmuebles de carácter arqueológico, artístico e histórico) en los términos de la Ley Federal sobre Monumentos y Zonas Arqueológicos, Artísticos e Históricos y de la Ley General de Bienes Nacionales. 23 Facultad de Contaduría y Administración Generalidades de personas morales con fines no lucrativos Para efectos de esta actividad, se debe considerar que solo serán deducibles las donaciones no onerosas ni remunerativas que reciban las instituciones de enseñanza autorizadas para recibir donativos del Título III de esta Ley, siempre y cuando se destinen a la adquisición de bienes de inversión, a la investigación científica o el desarrollo de tecnología, así como a gastos de administración hasta por 5% de los donativos y, en su caso, de los rendimientos que perciban; y que dichas instituciones no hayan distribuido remanentes a sus socios o integrantes en los últimos cinco años. ●● La protección, conservación, restauración y recuperación del arte de las comunidades indígenas en todas las manifestaciones –de sus propias lenguas, usos y costumbres, artesanías y tradiciones– de la composición pluricultural que conforma el país. ●● La instauración y establecimiento de bibliotecas que formen parte de la Red Nacional de Bibliotecas Públicas, de conformidad con la Ley General de Bibliotecas. ●● El apoyo a las actividades y objetivos de los museos dependientes del Consejo Nacional para la Cultura y las Artes (Conaculta). ●● La instauración y establecimiento de museos y bibliotecas que permitan el acceso al público en general. Ecológicas Dedicadas a las siguientes actividades: ●● Investigación o preservación de la flora y fauna silvestres, terrestres o acuáticas, dentro de las zonas geográficas que determine el Servicio de Administración Tributaria (SAT), de conformidad con el Anexo 13 de la Resolución Miscelánea Fiscal (RMF). Generalidades de personas morales con fines no lucrativos ●● Promoción de la prevención y control de la contaminación del agua, del aire y del suelo, la protección al ambiente y la preservación y restauración del equilibrio ecológico. De preservación de especies en peligro de extinción Aquellas actividades dedicadas a la reproducción de especies en protección y peligro de extinción y la conservación de su hábitat, previa opinión de la Secretaría de Medio Ambiente y Recursos Naturales (SEMARNAT). De apoyo económico Aquellas que aportan recursos económicos a las actividades de otras personas morales autorizadas para recibir donativos deducibles. Becantes Aquellas que otorguen, mediante concurso abierto al público en general y con base en la capacidad académica del candidato, becas para cursar estudios en instituciones de enseñanza que cuenten con autorización o reconocimiento de validez oficial de estudios, o cuando se trate de instituciones del extranjero que se encuentren reconocidas por el Consejo Nacional de Ciencia y Tecnología. Consultorio Fiscal No. 670 24 Escuela - Empresa Aquellas que ejecuten programas escuela-empresa que sean parte del plan de estudios u objeto de organizaciones que obtengan la autorización para recibir donativos deducibles. De obras y servicio público Aquellas que lleven a cabo obras o servicios públicos que deban efectuar la Federación, las entidades federativas o los municipios. De desarrollo social Son aquellas actividades dedicadas a: ●● La promoción de la participación organizada de la población en las acciones que mejoren sus propias condiciones de subsistencia en beneficio de la comunidad o en la promoción de acciones en materia de seguridad ciudadana. ●● El apoyo en la defensa y promoción de los derechos humanos. ●● La promoción de la equidad de género. ●● El apoyo en el aprovechamiento de los recursos naturales, la protección del ambiente, la flora y la fauna, la preservación y restauración del equilibrio ecológico, así como la promoción del desarrollo sustentable a nivel regional y comunitario, de las zonas urbanas y rurales. ●● La promoción y el fomento educativo, cultural, artístico, científico y tecnológico. ●● La participación en acciones de protección civil. ●● La prestación de servicios de apoyo a la creación y fortalecimiento de organizaciones que realicen actividades objeto de fomento en términos de la Ley Federal de Fomento a las Actividades Realizadas por Organizaciones de la Sociedad Civil. ●● La promoción y defensa de los derechos de los consumidores. Estas entidades, digamos que no pagan ISR si sus ingresos se aplican al objeto social definido. 25 Facultad de Contaduría y Administración Generalidades de personas morales con fines no lucrativos ●● Las acciones cívicas enfocadas a promover la participación ciudadana en asuntos de interés público. Ejemplo La asociación “Greenpeace” A.C. recibió donativos durante 2017 para realizar protección de flora y fauna en peligro de extinción en el mundo por $3,800,000, de los cuales $190,000 fueron para gastos de administración; $2,000,000 para balsas, chalecos salvavidas, redes, cuchillos para redes, combustibles y viáticos del personal; $1,000,000 para mantenimiento y gastos (alimentos y medicinas) de animales en peligro de extinción; $450,000 se quedaron en bancos, y el resto fue para el pago de una campaña publicitaria para que se deje de cazar ballenas: Ingresos propios de la actividad 3,800,000.00 Deducciones autorizadas Gastos de administración 190,000.00 Balsas y chalecos 2,000,000.00 Alimentos y medicinas 1,000,000.00 Campaña publicitaria 160,000.00 Bancos 450,000.00 Generalidades de personas morales con fines no lucrativos No hay remanente distribuido ISR a cargo 0.00 ¿En qué casos sí pagarían ISR estas sociedades? Cuando: ●● Enajenen bienes distintos de su activo fijo. ●● Presten servicios a personas distintas de sus miembros o socios. Y que estos ingresos excedan más del 10% del total de ingresos, se pagará ISR por el excedente. Consultorio Fiscal No. 670 26 Ejemplo “Solo por ayudar” (protege a niños de la calle) obtuvo ingresos por donativos $1,000,000, y por realizar una conferencia sobre la diabetes cobró $200,000: Total de ingresos 1,000,000.00 Tope para no pagar ISR 10% Ingreso libre de ISR 100,000.00 Comparado contra Ingreso por operación 200,000.00 Excedente 100,000.00 Tasa aplicable 30% ISR a cargo 30,000.00 ●● Ingresos omitidos. ●● Compras no realizadas e indebidamente registradas. ●● No deducibles salvo los que no tengan comprobantes fiscales cuyo monto a $2,000 no se haya pagado mediante transferencia electrónica, monedero, tarjeta de crédito o débito. ●● Préstamos a los socios o integrantes, o a los cónyuges, ascendientes o descendientes en línea recta de dichos socios o integrantes, salvo en el caso de préstamos a los socios o integrantes de las sociedades cooperativas de ahorro y préstamo a que se refiere la fracción XIII de este artículo (79, LISR). 27 Facultad de Contaduría y Administración Generalidades de personas morales con fines no lucrativos También serán sujetos de pagar ISR cuando el remante distribuible no haya sido entregado en efectivo o en bienes a sus integrantes; pero se dé cualquiera de los siguientes supuestos: Ejemplo La Cruz Roja Mexicana obtuvo ingresos provenientes de donativos por $2,000,000. Estos fueron utilizados de la siguiente forma: $100,000 en gastos de administración; $1,000,000 en compra de ambulancias; $500,000 en aparatos de rehabilitación; $100,000 para comprar batas, sábanas y toallas; $25,000 fueron depositados a la cuenta personal del director; $30,000 se emplearon para comprar alimentos para los enfermos pero no hubo comprobante fiscal digital por internet (CFDI), y $245,000 fueron para la compra de medicinas de primera generación: Donativos 2,000,000.00 Deducciones Gasto de administración 100,000.00 Generalidades de personas morales con fines no lucrativos Ambulancias 1,000,000.00 Aparatos rehabilitación 500,000.00 Batas, sábanas, etc. 100,000.00 Medicinas 245,000.00 Compras no realizadas 25,000.00 No deducibles 30,000.00 Remanente por distribuir 0.00 Se asimilan a remanente: Compras no realizadas 25,000.00 No deducibles 30,000.00 Total asimilados a remanente 55,000.00 Tasa aplicable 35% ISR a cargo Consultorio Fiscal No. 670 19,250.00 28 El segundo grupo a analizar es el de los fondos de inversión. No son contribuyentes del impuesto sobre la renta. Sus integrantes o accionistas acumularán en el ejercicio los ingresos por intereses devengados a su favor, según corresponda, si son: ●● Personas físicas, el interés real. ●● Personas morales, el interés nominal. El tercer grupo es el resto de las personas morales señaladas en el artículo 79 y las del artículo 86; como regla general, serán sujetos de ISR cuando distribuyan remanente en efectivo o en bienes a sus socios o integrantes, tal y como se mencionó en las donatarias. Serán contribuyentes del impuesto sobre la renta cuando perciban los siguientes ingresos del Título IV: ●● Enajenen bienes (muebles o inmuebles). ●● Premios. Para el caso de enajenación de bienes inmuebles, de acuerdo con el último párrafo del artículo 126 de la LISR, se señala que: Las personas morales a que se refiere el Título III de esta Ley, a excepción de las mencionadas en el artículo 86 de la misma y de aquéllas autorizadas para percibir donativos deducibles en los términos de los artículos 27, fracción I y 151, fracción III, de la presente Ley, que enajenen bienes inmuebles, efectuarán pagos provisionales en los términos de este artículo, los cuales tendrán el carácter de pago definitivo. Bien sabemos que este tipo de operaciones se realizan ante notario público y es quien se encargará de calcular y retener los impuestos correspondientes. 29 Facultad de Contaduría y Administración Generalidades de personas morales con fines no lucrativos ●● Intereses. Ejemplo Precio de venta 5,500,000.00 Deducciones Costo adquisición 4,350,000.00 Terreno 870,000.00 Construcción Depreciación 3,480,000.00 3% anual 939,600.00 Costo neto de construcción 2,540,400.00 Gastos notariales 100,000.00 Avalúo 17,500.00 Ganancia total Generalidades de personas morales con fines no lucrativos Ganancia total Años 1,972,100.00 1,972,100.00 219,122.22 Ganancia acumulable 9 ISR Federación Entidad federativa Ganancia acumulable 219,122.22 1,972,100.00 Límite inferior 123,580.21 5% 95,542.01 98,605.00 Excedente sobre límite inferior Porcentaje aplicable sobre límite inferior 21.36% Impuesto marginal 20,407.77 Cuota fija 13,087.37 ISR causado 33,495.14 Número de años 9 Pago provisional 301,456.29 Consultorio Fiscal No. 670 30 Tratándose de intereses, se acumulará el interés real; este es el que se obtiene cuando el interés nominal excede al ajuste anual por inflación: Intereses 2017 Enero Febrero Marzo 1 35,000.00 38,000.00 40,700.00 2 35,100.00 38,100.00 40,800.00 3 35,200.00 38,200.00 40,900.00 4 35,300.00 38,300.00 41,000.00 5 35,400.00 38,400.00 41,100.00 6 35,500.00 38,500.00 41,200.00 7 35,600.00 38,600.00 41,300.00 8 35,700.00 38,700.00 41,400.00 9 35,800.00 38,800.00 41,500.00 10 35,900.00 38,900.00 41,600.00 11 36,000.00 39,000.00 41,700.00 12 36,100.00 39,100.00 41,800.00 13 36,200.00 39,200.00 41,900.00 14 36,300.00 39,300.00 42,000.00 15 36,400.00 39,400.00 42,100.00 16 36,500.00 39,500.00 42,200.00 17 36,600.00 39,600.00 42,300.00 18 36,700.00 39,700.00 42,400.00 19 36,800.00 39,800.00 42,500.00 20 36,900.00 39,900.00 42,600.00 21 37,000.00 40,000.00 42,700.00 22 37,100.00 40,100.00 42,800.00 31 Facultad de Contaduría y Administración Generalidades de personas morales con fines no lucrativos Días 23 37,200.00 40,200.00 42,900.00 24 37,300.00 40,300.00 43,000.00 25 37,400.00 40,400.00 43,100.00 26 37,500.00 40,500.00 43,200.00 27 37,600.00 40,600.00 43,300.00 28 37,700.00 40,700.00 43,400.00 29 37,800.00 43,500.00 30 37,900.00 43,600.00 31 38,000.00 43,700.00 1,131,500.00 1,101,800.00 1,308,200.00 3,541,500.00 31 28 31 90 Suma de saldos diarios 3,541,500.00 Generalidades de personas morales con fines no lucrativos Entre Número de días de la inversión 90 Saldo promedio de la inversión 39,350.00 Determinación del ajuste por inflación Saldo promedio de la inversión 39,350.00 Por Factor de ajuste del periodo 0.0119 Ajuste por inflación 468.27 Consultorio Fiscal No. 670 32 Determinación del factor de ajuste del periodo Índice Nacional de Precios al Consumidor (INPC) Marzo de 2017 126.0870 INPC Enero de 2017 124.5980 1.0119 1 0.0119 Determinación del interés real Intereses nominales 1,000.00 Ajuste por inflación 468.27 Interés real 531.73 Determinación de la retención del ISR Intereses nominales 1,000.00 Por Tasa aplicable 20% Igual Retención de ISR 200.00 33 Facultad de Contaduría y Administración Generalidades de personas morales con fines no lucrativos Menos Lo aplicable en premios es que quien organiza el concurso pague el ISR, ya sea el 1% o 21%, dependiendo si en la entidad federativa en que se llevó a cabo el concurso o rifa aplique del 1% al 6% de impuesto local o más del 6%. Premios Casa Sorteo TEC 5,000,000.00 Tasa de retención 21% ISR pagado por quien organiza el concurso 1,050,000.00 Si quien obtiene el premio es persona moral del régimen general o sindicatos obreros y organismos que los agrupan, partidos o asociaciones políticas, Federación, Estados y Municipios, Organismos Descentralizados a estas entidades no se les efectuará retención por premios. También serán sujetas de pagar ISR cuando: ●● Enajenen bienes distintos de su activo fijo. Generalidades de personas morales con fines no lucrativos ●● Presten servicios a personas distintas de sus miembros o socios. Y estos ingresos excedan de más del 5% del total de ingresos, en cuyo caso deberán manejar estos ingresos como Título II de la LISR, obtener la utilidad respectiva y pagar el 30% de ISR. Consultorio Fiscal No. 670 34 Ejemplo El Colegio de Contadores Públicos de México, A.C. obtiene ingresos por cuotas de sus asociados de $4,000,000. Realizó una auditoría a la Secretaría de Educación Pública (SEP), por ello obtuvo un ingreso de $600,000 más impuesto al valor agregado (IVA). Los gastos relacionados con la auditoría fueron: salarios brutos, $200,000; retención de ISR, $33,000; arrendamiento del local, $50,000 más IVA; papelería, $38,000 más IVA; internet, $24,000 más IVA, y el resto fue una utilidad para el Colegio. Los gastos de administración del Colegio fueron de $200,000: talleres, cursos y conferencias, $2,000,000, y pago de honorarios a conferencistas, $928,000; el restante se quedó en bancos. Título III Cuotas asociados 4,000,000.00 Deducciones autorizadas Gastos de administración 200,000.00 2,000,000.00 Honorarios 928,000.00 Remanente no distribuido 872,000.00 No hay ISR a cargo por estos ingresos 0.00 35 Facultad de Contaduría y Administración Generalidades de personas morales con fines no lucrativos Talleres, cursos, conferencias Luego revisamos qué pasa con los ingresos por prestar servicios distintos de sus socios o asociados. Primero debemos analizar si exceden el límite que establece la ley: Límite de ingresos Cuotas socios 4,000,000.00 Ingresos totales 4,000,000.00 Límite para no pagar ISR 5% Tope para no pagar 200,000.00 Servicios a otras personas 600,000.00 Exceden del 5% totales de ingresos Generalidades de personas morales con fines no lucrativos Título II Ingresos por prestar servicios a diversos 600,000.00 Deducciones autorizadas 312,000.00 Utilidad fiscal 288,000.00 Tasa ISR 30% ISR de Título II 86,400.00 Es importante señalar la diferencia entre las donatarias y el resto de no lucrativas, las primeras pagarán ISR cuando enajenen bienes o presten servicios distintos de sus actividades y estos ingresos excedan del 10% del total de los ingresos sobre el excedente; el resto de las no lucrativas pagarán el ISR cuando exceden del 5% pero lo harán sobre el total. Como se puede observar, el Título III es complejo pues hay que ubicar primero si se es donataria, sociedad de inversión o de otro tipo, para identificar el hecho que le generará la obligación de pago de impuesto, pues lo ideal en este Título es utilizar los recursos en el bien común o servicio a la sociedad. L.C. y M.C. Georgina Ivonne Ramírez Esquivel Catedrática de la Facultad de Contaduría y Administración de la Universidad Nacional Autónoma de México Coordinadora de sección de Consultorio Fiscal Asesor fiscal independiente ginagire@gmail.com Consultorio Fiscal No. 670 36