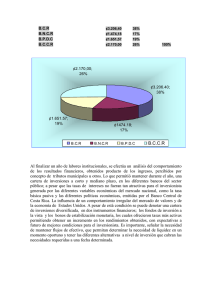

¿Cuáles son los principales métodos de valoración de acciones? Básicamente, los métodos de valoración de acciones que existen se pueden clasificar en las siguientes categorías: Métodos basados en el valor patrimonial: son aquellos que determinan el valor de la compañía en función de su balance. Por tanto, se trata de una valoración estática, que únicamente tiene en cuenta la situación de la sociedad en un momento concreto y determinado. Métodos basados en el descuento de flujos de caja: el valor de la compañía se calcula como el valor actual neto de sus flujos futuros de dinero. El flujo de dinero o flujo de caja mide la caja generada por la empresa; se calcula a partir del beneficio neto de la empresa, añadiendo las amortizaciones y provisiones1, y restando las necesidades de circulante (también llamadas "necesidades operativas de fondos") y la inversión en activo fijo. Así, este método incide en el potencial de la entidad para generar recursos. Métodos basados en ratios bursátiles: el método se basa en valorar una empresa buscando otras similares (sector, tamaño, etc.) que coticen en bolsa para aplicarles las mismas ratios y compararlas. La ratio por excelencia es la PER (Precio por acción/Beneficio por acción), si bien hay otras comúnmente usadas como: o Rentabilidad por dividendo: Dividendo por acción / Precio por acción. o Precio/Valor contable: compara el valor de mercado de la compañía con su valor contable, esto es, indica en qué proporción valora el mercado el valor en libros de la sociedad. o ROE (Return on Equity o rentabilidad financiera): mide la capacidad de la sociedad para generar beneficios con los recursos propios de los accionistas (capital social + reservas). ROE = Beneficios / Fondos Propios. o Deuda/EBITDA: esta ratio incorpora una indicación sobre la capacidad de la entidad de contraer deuda adicional y de refinanciar la que vence. Es, por tanto, una ratio que mide el nivel relativo de apalancamiento financiero (deuda contraída). El EBITDA representa el margen o resultado bruto de la explotación, es decir, el beneficio antes de intereses, impuestos y amortizaciones. Esta ratio nos indica cuántos ejercicios serán necesarios para cancelar toda la deuda utilizando el resultado de explotación. PER Price Earnings Ratio PER, la más común de las ratios que se usan en el análisis bursátil, se define como el cociente entre el precio por acción y el beneficio por acción. Ejemplo: la cotización de las acciones de una sociedad, que tiene 100 millones de acciones, es de 30 euros por acción; la sociedad ha obtenido un beneficio (neto de impuestos) de 300 millones de euros en el último ejercicio. La PER será: 30/(300.000.000/100.000.000) = 30/3 = 10. La PER ofrece distintas informaciones: Refleja el múltiplo del beneficio por acción que paga la bolsa, es decir, el número de veces que los inversores pagan el beneficio anual de una compañía. También se puede interpretar como el número de años que va a tardar un inversor en recuperar su inversión (suponiendo que se mantienen los beneficios y que se reparten en su totalidad). El inverso de la PER (1/PER) mide la rentabilidad que el inversor espera obtener con la compra de la acción, si se supone que los beneficios de la empresa no van a variar en los próximos años y que la totalidad del beneficio se reparte como dividendo. La PER suele calcularse con los beneficios del año anterior y los esperados para el año en curso. Usualmente se habla de compañías que están más caras o baratas en función de que su PER sea más alta o más reducida que las de otras compañías. Ejemplo: se conocen los siguientes datos de una empresa a 31 de diciembre del año N: deuda: 50.000 euros; EBITDA: 70.000 euros; resultado anual: 30.000 euros; dividendos: 10.000 euros; cotización: 80 euros/acción; número de acciones en circulación: 1.000; valor contable unitario de las acciones: 140; recursos propios: 140.000 euros. A partir de los datos mostrados anteriormente, se pide calcular las ratios más comunes en los métodos basados en ratios bursátiles. PER: cotización/beneficio por acción = 80/30 = 2,67. Rentabilidad por dividendo: [dividendo por acción/cotización] x 100 = [10/80] x 100 = 12,5%. Precio/valor contable: 80/140 = 0,57 (57%). ROE (Return on Equity): beneficios/recursos propios = 30.000/140.000 = 0,21 (21%). Deuda/EBITDA: 50.000/70.000 = 0,71 (71%). En cuanto a la utilización de esta ratio, se podría decir que a un inversor potencial le interesarán aquellas empresas cuya PER sea baja frente a otras empresas similares o que por sus características puedan ser comparables. La PER nos da una indicación sobre el numero de veces que se paga por el beneficio por acción. Si tenemos una PER de 10, esto significa que pagamos un precio por la acción que equivale a 10 veces el beneficio neto por acción. Bajo el supuesto de que se mantendrá la cifra del beneficio, necesitaríamos 10 años para recuperar el precio pagado por la acción. No obstante, adquirir un valor con una PER alta no quiere decir que sea una mala inversión, puesto que si se trata de una compañía con buenas perspectivas de negocio, previsiblemente su beneficio aumentará y su PER disminuirá con el paso del tiempo. En este sentido, es importante no sólo tener en cuenta la PER en un momento determinado, sino también su evolución en el tiempo. 1. Tanto las amortizaciones como las provisiones son un gasto contable que no representa salida de efectivo de la compañia. Las provisiones reflejan la existencia de riesgos asociados a los activos intangibles de la compañia, que no se tienen en cuenta para el cálculo del flujo de caja. Teoría de la cartera (portafolio) y el análisis de riesgo financiero I Irene Pérez Hernández 26 minutos de lectura El proceso de inversión consiste de dos tareas principales y son: 1. La seguridad y el análisis del mercado, por el cual se asesora el riesgo y el beneficio esperado de toda una gama de herramientas de inversión. 2. La formación de una óptima cartera de activos; esta tarea envuelve la determinación de la oportunidad de riesgo-beneficio que se puedan encontrar y la elección del mejor. Teoría de la cartera La teoría de la cartera nos va a dar un conjunto de normas que prescriben la forma en que concretamente pueden construirse carteras con determinadas características que se consideran deseables. Para esto se utiliza un método; el de optimización por medio de la Media Varianza (CMV), que nos indica las características que deben tener aquellos que son eficientes y ventajas de la diversificación de las inversiones. El riesgo de cualquier inversión propuesta en un activo individual no debe deslindarse de la existencia de otros activos. Por ello, las nuevas inversiones deben ser consideradas a la luz de sus efectos sobre el riesgo y el rendimiento de una cartera de activos. El objetivo del gerente financiero con respecto a la empresa consiste en que maximice el rendimiento a un nivel determinado de riesgo, o bien, reduzca al mínimo el riesgo para un nivel dado de rendimiento. El concepto estadístico de correlación subyace al proceso de diversificación que se utiliza para constituir una cartera eficiente de activos. Desde el punto de vista económico de la aversión del riesgo, enmarcado dentro del contexto de la teoría de la utilidad, se identifica estrechamente con la desviación estándar. El desarrollo inicial de la teoría de las carteras de inversión se basa en la consideración de que la conducta del inversionista podía ser caracterizada por aquellos tipos de función de utilidad para las cuales la desviación estándar proporcionaba una medida suficiente del riesgo. Ningún estudio del riesgo en el campo de las finanzas resulta completo sin la consideración de la reducción del riesgo mediante la tenencia diversificada de las inversiones. Hoy en día casi todas las inversiones están garantizadas dentro del contexto de un conjunto de otras inversiones, esto es, una cartera. Si se puede reducir el riesgo en algún grado mediante tenencias diversificadas apropiadas, entonces la desviación estándar o variabilidad de los rendimientos de una inversión única debe ser una aseveración exagerada de su riesgo actual. La diversificación está garantizada en que la expectación del riesgo de una cartera completa será menor que la suma ponderada de sus partes. La teoría de la cartera muestra que el análisis razonado de la diversificación es correcta. Ad by Valueimpression Elementos de la cartera Los dos elementos básicos indispensables para realizar una elección de cartera son: Caracterizar el conjunto de paquetes entre los cuales es posible elegir Proporcionar un criterio de selección El primero está dado por la región de oportunidades, mientras que el segundo lo proporciona el mapa de indiferencia que define la función de utilidad. Sólo resta unir los elementos y ver como el criterio de selección se sobrepone a la región de oportunidades para llegar a definir cuál paquete se elige entre todos los posibles. Como se ha visto el problema de selección de cartera es un problema de selección es un problema de elección, el cual maneja tres diferentes razones: 1. Los criterios de selección que dan origen a funciones de preferencias son eminentemente económicos y son de tipo racional, lo que permite una caracterización matemática explícita. 2. El inversionista está limitado en sus posibilidades de elección por restricciones que se pueden representar matemáticamente. 3. El problema de cartera es un problema de optimización que se puede formular en forma explícita, y para el cual existen técnicas de solución eficiente. Problemas que genera la incertidumbre Las dos facetas de la incertidumbre son: Las apreciaciones subjetivas, juicios y valorizaciones que dependen de gustos, experiencias, estilo, intuición, etc., pero que en el fondo es imposible apoyar racionalmente con lógica en todos sus aspectos. Ad by Valueimpression Los problemas de tratamiento científico, sistemático y riguroso que plantea la subjetividad pueden ser difíciles o imposibles de resolver; sin embargo el problema de elección, donde el criterio de selección es fundamentalmente económico, las apreciaciones subjetivas también se pueden traducir a términos económicos. En general, es posible cuando menos medir el costo o beneficio de una apreciación errónea o acertada. La segunda fase de incertidumbre proviene del medio o ámbito dentro del cual se debe realizar la elección, debido a que en él operan gran cantidad de fuerzas fuera del control del sujeto que debe hacer la elección. El inversionista esta expuesto a incertidumbre en cuanto a los precios de los distintos activos en los mercados, a las acciones gubernamentales en cuanto a requisitos legales y fiscales ,en cuanto a sus necesidades de liquidez ya que es imposible predecir con exactitud nuevas oportunidades de inversión más redituables que las existentes un mes antes, o simplemente la ocurrencia de una desgracia no prevista que le obligue a hacer un gasto. El problema de la selección de cartera no está exento de ninguna de las dos fuentes de incertidumbre a pesar de su carácter eminentemente económico y práctico. La incertidumbre es precisamente el factor que lo hace difícil conceptual y técnicamente. Si no existiera el riesgo ni al incertidumbre el problema de la cartera estaría resuelto; montándose el modelo matemático de optimización correspondiente y se resuelve mecánicamente con algún método numérico, buscando asignar más recursos a los instrumentos más redituables, dentro de las restricciones impuestas. Los tres tipos de riesgos en la selección de cartera son: 1. Riesgo de pérdida.- el no recuperar la inversión y que se produzca una merma o pérdida de capital. 2. Riesgo de desaprovechar oportunidades de inversión.- asignar recursos a ciertos activos menos redituables que otros. 3. Riesgo de liquidez.- comprometer recursos en activos difíciles de convertir en dinero provocando una pérdida en el momento en que se hace necesario efectuar un pago imprevisto. 2.1. Riesgo y rentabilidad Concepto Riesgo El riesgo es la probabilidad de perder todo o parte de lo que estamos invirtiendo. Básicamente, la fuente de riesgo es la incertidumbre, que proviene del hecho de que no se puede saber exactamente lo que sucederá en el futuro. No se puede adivinar cuál va a ser el precio del dólar o de una acción. Las decisiones se toman con una expectativa de ganancias, que en el futuro se pueden realizar o no. Rendimiento El rendimiento es lo que uno espera obtener por encima de lo que se está invirtiendo en el mercado. Hay una relación directa entre riesgo y rendimiento, es decir, un activo financiero que ofrezca mayor riesgo, usualmente tiene un mayor riesgo implícito (aunque no se perciba). El rendimiento se puede ver como el incentivo que tienen que tener los agentes para vencer la natural aversión al riesgo. La rentabilidad y el riesgo son las 2 caras de una misma moneda. El riesgo es inherente a cualquier actividad de inversión, y a mayor nivel de rentabilidad esperada, es inevitable asumir también un mayor nivel de riesgo. Existe por lo tanto una relación directa entre la rentabilidad y el riesgo. Como puede observarse en el gráfico, los instrumentos de renta variable tienen una mayor rentabilidad esperada, pero conllevan también un mayor nivel de riesgo que los instrumentos de renta fija. Ad by Valueimpression Rentabilidad La capacidad de generar rendimientos se conoce como rentabilidad. En una inversión, los rendimientos futuros no son seguros. Pueden ser grandes o modestos, pueden no producirse, e incluso puede significar perder el capital invertido. Esta incertidumbre se conoce como riesgo. No existe inversión sin riesgo. Pero algunos productos implican más riesgo que otros. La única razón para elegir una inversión con riesgo ante una alternativa de ahorro sin riesgo es la posibilidad de obtener de ella una rentabilidad mayor. Ad by Valueimpression A iguales condiciones de riesgo, hay que optar por la inversión con mayor rentabilidad. A iguales condiciones de rentabilidad, hay que optar por la inversión con menos riesgo. Cuanto mayor el riesgo de una inversión, mayor tendrá que ser su rentabilidad potencial para que sea atractiva a los inversores. Cada inversor tiene que decidir el nivel de riesgo que está dispuesto a asumir en busca de rentabilidades mayores. Esto lo veremos un poco más adelante. Rentabilidad Como vemos en esta gráfica, las estrategias de inversión se suelen clasificar como “conservadoras”, “agresivas”, “moderadas”, etc., términos que se refieren al nivel de riesgo asumido, y por lo tanto la rentabilidad potencial buscada. Cuanto más riesgo se asume, más rentabilidad se debe exigir. Igualmente, cuanta más rentabilidad se pretende obtener, más riesgo hay que asumir. ¡Cuidado! Riesgo y rentabilidad van unidos, pero aceptar un mayor riesgo no es ninguna garantía de obtener mayores rendimientos. Ad by Valueimpression 2.2. La medida de riesgo de la cartera La medida empleada habitualmente para evaluar el riesgo total es la desviación típica o volatilidad de los rendimientos. ¿Qué nos indica la volatilidad? La volatilidad nos informa sobre la magnitud media de las fluctuaciones de la rentabilidad en torno al valor esperado de ésta y, por tanto, sobre la incertidumbre que existe sobre si se alcanzará o no dicho rendimiento. En otras palabras, la volatilidad mide si unvalor cuando sube lo hace un 50% en un día, o un 10% (y cuando baja lo mismo). Una volatilidad baja señala que la oscilación de los rendimientos es escasa, y la cartera relativamente segura, mientras que una volatilidad elevada se corresponde con un riesgo mayor. La desviación típica proporciona una medida global e intuitiva del riesgo, y por ello puede emplearse para comparar distintas inversiones, independientemente de su heterogeneidad (peras y manzanas, siderurgia y high-tech). Ad by Valueimpression Diversificación: una herramienta para reducir el riesgo La intuición ya nos avisa que repartir reduce el riesgo… Todos somos conscientes de que concentrar todos nuestros fondos en una única inversión («poner todos los huevos en la misma cesta») es arriesgado. Obtendremos un rendimiento alto si ésta evoluciona a nuestro favor, pero nos causará pérdidas considerables si las cosas no resultan como esperábamos. Por ello, solemos repartir nuestro dinero en varias inversiones. Por supuesto, esperamos que todas ellas vayan bien, pero somos conscientes de que la probabilidad de que todas vayan mal es muy reducida. Repartir es diversificar , y reduce el riesgo de manera significativa . …y la volatilidad nos lo confirma. La desviación típica , como medida de riesgo, debería reflejar este fenómeno intuitivo. Efectivamente, la volatilidad de la inversión en activos tomados individualmente es mayor que la de la inversión en todos ellos conjuntamente. Ad by Valueimpression El rendimiento esperado, en cambio, no se ve reducido por la diversificación , como ocurre con el riesgo. La clave está en la correlación ¿Cuál es la explicación para el menor riesgo que obtenemos diversificando? Todos los activos no evolucionan igual: mientras que algunos suben, otros pueden estar bajando o manteniéndose estables. Así, las fluctuaciones de unos se pueden compensar con las de otros, dando un resultado global más estable. La correlación es un indicador de la evolución conjunta de dos variables, cuyo valor oscila entre 1 (ambas evolucionan paralelamente) y -1 (los movimientos de una de ellas son contrarios a los de la otra). Cuanto más próxima a 1 esté, menor será la reducción del riesgo que se alcanza mediante la diversificación . La máxima diversificación se alcanza con una correlación de -1, porque las fluctuaciones de un activo compensarían exactamente a las del otro, pero en la práctica las correlaciones no suelen ser ni siquiera negativas. Esto no impide alcanzar un grado razonable de reducción del riesgo. Ejemplo Tipos de riesgo de una inversión La diversificación, aunque muy útil y sin duda recomendable para reducir la incertidumbre de los rendimientos, no obra milagros: siempre persiste un cierto riesgo del que no podremos deshacernos aunque repartamos nuestra inversión entre todos los activos disponibles. Esta persistencia permite descomponer el riesgo total asociado a una inversión en dos elementos: riesgo no sistemático o idiosincrásico: está causado por factores de cada activo y se puede eliminar parcial o totalmente mediante diversificación . riesgo sistemático: está asociado a factores de la economía que afectan a todos los activos, y no puede diversificarse. Por ejemplo, se vio recientemente en abril con la crisis de los valores tecnológicos. Los jueces condenan a Microsoft, que le «pega» a las tecnológicas, que a su vez, de paso le «pegan» a los «blue chips». Todo baja, porque el mercado tiene un sentimiento bajista, descargan renta variable de sus carteras e incluyen renta fija. ¿Cómo se miden? De manera preliminar, podemos cuantificar el riesgo sistemático mediante la desviación típica de una cartera convenientemente diversificada, puesto que añadir nuevos activos no reduce la volatilidad de la misma. El riesgo idiosincrásico resulta más complicado de medir y sólo puede aproximarse comparando la volatilidad del activo aisladamente con la de una cartera diversificada que lo contenga: la diferencia entre ambas nos servirá de indicador de riesgo no sistemático. Por ejemplo, algunos factores de riesgo no sistemático de las acciones de un banco pueden ser un cambio en el equipo directivo, la adquisición de algún rival o la publicación de información no esperada sobre alguna área de negocio; los factores de riesgo sistemático incluirían la evolución de los tipos de interés o del tipo de cambio, la marcha del P.I.B. o un nuevo gobierno. ¿Tienen todas las inversiones el mismo riesgo sistemático? No. Aunque el riesgo sistemático afecta a todos los activos disponibles para invertir en una economía, no lo hará de manera idéntica en todos los casos. Renta Variable. Para la renta variable, características como el sector en el que se encuadra la empresa que emite los títulos, su estructura financiera o su presencia internacional determinarán el efecto que cambios en variables como los tipos de interés tendrá en el valor de sus acciones. Renta Fija. Para la renta fija ocurre lo mismo, aunque en este caso los tipos de interés juegan un papel predominante, por la propia naturaleza de estos activos financieros. Las características del emisor (sector, calificación crediticia) tienen efectos que pueden considerarse de segundo orden en la mayoría de las ocasiones. ¿Debe remunerarse el riesgo idiosincrásico? El rendimiento medio de una inversión no cambia si la consideramos aisladamente o dentro de una cartera diversificada. Sin embargo, hemos visto que su riesgo se ha reducido. Puesto que los inversores exigimos una compensación en forma de mayor rentabilidad de las inversiones más arriesgadas, ¿debe esperarse un rendimiento mayor de la inversión en títulos aislados que de la inversión en carteras? En general, no,… Puesto que la diversificación está al alcance de todos nosotros y elimina fácilmente el riesgo idiosincrásico, éste no debe ser compensado con una mayor rentabilidad, cosa por otra parte muy poco factible, pues obligaría al mercado a distinguir a los inversores que sólo poseen un activo financiero de los que poseen varios. …salvo que no podamos diversificar. Si hubiera imperfecciones en el mercado o restricciones legales a la inversión y no pudiéramos realizar una diversificación eficiente deberíamos obtener una rentabilidad adicional, destinada a compensar el riesgo Modelos dinámicos con horizonte de planeación finito Son dinámicos en el sentido de que no se limitan a decidir acerca de la mejor inversión en el período considerado como presente sino que además plantean relaciones para varios períodos en el futuro. Las decisiones pasadas no interesan ya que “lo hecho, hecho está” y sólo sirve como información de entrada al modelo para planear las condiciones iniciales que restringen la elección de cartera, siendo de interés únicamente la decisión en cuanto a la composición actual y futura. El horizonte de planeación es finito, por que, el número de períodos hacia el futuro pueden ser relevantes para determinar la composición óptima de la cartera actual. Se tendrán también modelos dinámicos que con el supuesto de certidumbre proporcionaran la cartera óptima en cada periodo que se considere. Debido a que el futuro es incierto, la única solución del modelo que interesa y puede ser útil para la toma se decisiones es la del primer periodo, ya que es la única que requiere una decisión inmediata ; esta característica permite tomar medidas correctivas ya que el modelo se resuelve periódicamente, adaptando la solución a la exigencia de los eventos según estos se vayan presentado. Elementos principales de los modelos Estos elementos se refieren al tipo de restricciones que en ellos operan, además de los criterios de decisión que se utilizan. Identificándose dos tipos de restricciones que son: 1. Estructurales.- las impone la mecánica del proceso de inversiones. Por ejemplo, el monto de recursos disponibles para inversión en un período depende de cómo se invirtieron los recursos en períodos anteriores. 2. Ambientales.- las impone el medio que rodea al problema. Por ejemplo , las restricciones legales, fiscales y de política institucional. Tipos de restricciones que surgen del carácter dinámico de los modelos Restricciones intraperiodos.- son las que se deben respetar dentro de cada período en que se ha dividido el horizonte de planeación. Cada período posee su propio juego de restricciones estructurales y ambientales que se deben respetar. Restricciones entre periodos.- se plantean generalmente en términos de variables que funcionan dentro de un sólo período. Además, es preciso encadenar las variables para reflejar las dependencias entre un período otro; es decir , cómo las decisiones de un período influye en los demás períodos dentro del horizonte de planeación. Criterios de decisión.- los modelos determinísticos por lo común utilizan alguno de rendimiento esperado ya que cualquier criterio de riesgo involucra un crecimiento explícito de incertidumbre. Los criterios son: El rendimiento total esperado de la cartera durante el horizonte de planeación. El rendimiento esperado de la cartera en algún período específico. El valor presente del rendimiento total esperado de la cartera en el horizonte de planeación. El modelo se resuelve utilizando varios criterios de selección ; esto tiene la ventaja de proporcionar un panorama más amplio de alternativas de decisión , compensando un poco el no incluir incertidumbre en forma explícita en el modelo. 2.3. Impacto del riesgo de la cartera de los títulos individuales Estilos de Gestión Gestión pasiva. En sentido estricto, la gestión pasiva consiste en determinar la composición de una cartera en el momento de constituirla, sin que posteriormente se tome ninguna decisión para alterar esta composición inicial. El término se emplea actualmente para describir un tipo de gestión por el que se elige una referencia para la cartera en el momento de su constitución y se replica la composición de aquélla en cada momento del tiempo. La referencia suele ser habitualmente un índice representativo de un mercado determinado, y así se habla de «fondos o carteras indiciados». Un ejemplo de gestión pasiva sería la creación de una cartera referenciada al IBEX 35 o al Standard&Poor’s 500. En el momento de su constitución se comprarían los valores que se incluyen en el índice en las proporciones que tienen en él, y los cambios en esta composición se deberían exclusivamente a los que ocurrieran en el índice, sin que los gestores realicen ninguna operación de acuerdo con sus expectativas. También es gestión pasiva la práctica habitual de comprar una serie de valores y mantenerlos en nuestra cartera de manera permanente, vendiéndolos sólo cuando haya finalizado nuestro horizonte de inversión. Gestión activa. La gestión activa consiste en ajustar en cada momento la composición de la cartera a las expectativas que tenga el gestor sobre la evolución del mercado en su conjunto y de valores determinados, de modo que, de realizarse éstas, se obtengan resultados positivos. Esta estrategia de gestión requiere un seguimiento constante de los mercados y de los títulos individuales negociados en ellos, así como el uso de técnicas de análisis (tanto análisis técnico como análisis fundamental) y, en general, de cualquier herramienta que apoye la selección de valores concretos en cada momento. Gestión pasiva La elección de este estilo de gestión se apoya fundamentalmente en los estudios sobre la eficiencia de los mercados y sus consecuencias en los rendimientos de las carteras, aunque hay razones adicionales que lo justifican: Eficiencia de los mercados Si los mercados de valores son eficientes, no se podrán obtener de manera sistemática rendimientos superiores a los del mercado en su conjunto. Períodos en los que se supere la rentabilidad de la cartera de mercado podrán ser seguidos por otros en los que ésta no se alcance. Puesto que el rendimiento que debemos esperar de una cartera correctamente gestionada durante un horizonte relativamente largo es el del mercado, realizar estrategias distintas no nos proporcionará beneficios significativos, pero sí correremos el riesgo de no alcanzar ni siquiera dicho rendimiento. De ese modo, lo menos arriesgado es replicar la cartera de mercado desde el principio. A favor: En el largo plazo todo revierte a la media. Estadísticamente, se demuestra que mucho más del 50% de los gestores de fondos, en el medio plazo, no baten al mercado. En contra: Un famoso gestor de Fidelity superó en rentabilidad durante 11 años seguidos al S&P500. Minimizar gastos de intermediación Muy relacionado con el argumento anterior, cualquier gestión que implique reajustar periódicamente la cartera ante cambios en nuestras expectativas o en la evolución del mercado lleva aparejados unos gastos como consecuencia de las comisiones de los intermediarios financieros. Si, en cualquier caso, no vamos a obtener un rendimiento superior realizando estas operaciones, el gasto en comisiones debe ser reducido al mínimo. Facilitar la toma y la cobertura de riesgos Puesto que los productos derivados más líquidos son aquellos que se negocian sobre determinadas referencias de los mercados, resultará más sencillo cubrir los riesgos de la cartera si ésta se ajusta a la composición de los índices. Igualmente, tomar posiciones en el mercado podrá hacerse fácil y eficientemente empleando estos mismos derivados. Gestión activa La única justificación válida para este estilo de gestión es la obtención sistemática de rendimientos superiores («batir al mercado») a los de la referencia más indicada para la comparación. Al igual que hay numerosos estudios académicos que afirman la eficiencia de los mercados en distintas modalidades, también están documentados casos de profesionales y de estrategias de inversión que obtienen rendimientos sistemáticamente mayores que los de las referencias. Además, es necesario tener presente que la gestión activa resulta más arriesgada, puesto que existe la incertidumbre sobre si se logrará batir al mercado o, por el contrario, no se alcanzará el rendimiento de éste. Con esta perspectiva, la obtención de rendimientos superiores no hace sino remunerar este riesgo adicional. ¿Por qué elegir un estilo u otro? La elección entre los estilos de gestión propuestos dependerá fundamentalmente de nuestro perfil inversor, puesto que esencialmente consiste en elegir entre dos alternativas con distinto nivel de riesgo. Concretamente, la gestión pasiva debe proporcionarnos una rentabilidad muy próxima a la de la referencia de la cartera (por ejemplo el IBEX), obtenida asumiendo un riesgo similar. En cambio, la gestión activa debe proporcionarnos una rentabilidad superior. Cabe esperar que el riesgo también sea mayor, aunque un gestor especialmente hábil podría conseguir estos rendimientos sin asumir riesgos adicionales. ¿Podemos realmente elegir? En general, los gestores profesionales suelen adoptar un estilo de gestión mixto, fijando una referencia para la cartera y tomando posiciones en función de sus expectativas. En caso de que no se tenga una visión concreta sobre el comportamiento del mercado, se replica la referencia elegida. Así se intenta conciliar las características positivas de ambos estilos: la seguridad y la posibilidad de batir al mercado, y se justifica la necesidad de contar con un gestor profesional, lo que resulta difícil si éste se limita a seguir pasivamente un índice determinado. 2.4. Relación entre rentabilidad y riesgo, diversificación Riesgo y Diversificación ¿Qué entendemos por riesgo? El riesgo de un activo o de una cartera es la incertidumbre sobre su valor futuro . Cuanto mayor sea este desconocimiento, más riesgo presentará la inversión. Así, un activo seguro será aquél cuya evolución futura es perfectamente conocida. ¿Existen activos 100% seguros? En la práctica, no: Incluso la compra de deuda pública de un Estado calificado como AAA (máxima calificación) por las agencias de rating está sujeta a un cierto riesgo de impago (aunque mínimo en este caso). Si además no se mantiene hasta su vencimiento, podrían sufrirse pérdidas u obtenerse beneficios como consecuencia de variaciones en los tipos de interés. Por ejemplo, compro un bono del Estado por 100 ptas. al 5,5% en enero. El 31 de marzo los tipos de interés suben un punto, hasta el 6,5%. Ya nadie quiere mis bonos, para venderlos, lo tendré que hacer por debajo de 100 ptas. Sin embargo, si espero hasta el final del bono, los 10 años, el Estado me dará todos los años 5,5 ptas., y al final de los 10 años, mis 100 ptas. Finalmente, puesto que la inflación futura no se conoce, la rentabilidad real de la inversión, es decir, qué bienes se pueden comprar con los beneficios de la misma, es una incógnita. Por ejemplo, si la inflación está al 3%, la rentabilidad real de mi bono es del 2,5% (5,5% – 3%), ya que hay que descontar que la vida ha subido un 3%. ¿Por qué afrontamos riesgos a la hora de invertir? Los inversores presentamos por lo general aversión al riesgo, es decir, preferimos la certeza a la incertidumbre. Por ello exigimos una compensación en términos de rentabilidad por la compra de activos arriesgados. Asumimos riesgos porque esperamos obtener una rentabilidad mayor que invirtiendo en activos seguros. ¿Cómo podemos medir el riesgo? La medida empleada habitualmente para evaluar el riesgo total es la desviación típica o volatilidad de los rendimientos. ¿Qué nos indica la volatilidad? La volatilidad nos informa sobre la magnitud media de las fluctuaciones de la rentabilidad en torno al valor esperado de ésta y, por tanto, sobre la incertidumbre que existe sobre si se alcanzará o no dicho rendimiento. En otras palabras, la volatilidad mide si un valor cuando sube lo hace un 50% en un día, o un 10% (y cuando baja lo mismo). Una volatilidad baja señala que la oscilación de los rendimientos es escasa, y la cartera relativamente segura, mientras que una volatilidad elevada se corresponde con un riesgo mayor. La desviación típica proporciona una medida global e intuitiva del riesgo, y por ello puede emplearse para comparar distintas inversiones, independientemente de su heterogeneidad (peras y manzanas, siderurgia y high-tech). Diversificación: una herramienta para reducir el riesgo La intuición ya nos avisa que repartir reduce el riesgo… Todos somos conscientes de que concentrar todos nuestros fondos en una única inversión («poner todos los huevos en la misma cesta») es arriesgado. Obtendremos un rendimiento alto si ésta evoluciona a nuestro favor, pero nos causará pérdidas considerables si las cosas no resultan como esperábamos. Por ello, solemos repartir nuestro dinero en varias inversiones. Por supuesto, esperamos que todas ellas vayan bien, pero somos conscientes de que la probabilidad de que todas vayan mal es muy reducida. Repartir es diversificar , y reduce el riesgo de manera significativa . …y la volatilidad nos lo confirma. La desviación típica, como medida de riesgo, debería reflejar este fenómeno intuitivo. Efectivamente, la volatilidad de la inversión en activos tomados individualmente es mayor que la de la inversión en todos ellos conjuntamente. El rendimiento esperado, en cambio, no se ve reducido por la diversificación, como ocurre con el riesgo. La clave está en la correlación ¿Cuál es la explicación para el menor riesgo que obtenemos diversificando? Todos los activos no evolucionan igual: mientras que algunos suben, otros pueden estar bajando o manteniéndose estables. Así, las fluctuaciones de unos se pueden compensar con las de otros, dando un resultado global más estable. La correlación es un indicador de la evolución conjunta de dos variables, cuyo valor oscila entre 1 (ambas evolucionan paralelamente) y -1 (los movimientos de una de ellas son contrarios a los de la otra). Cuanto más próxima a 1 esté, menor será la reducción del riesgo que se alcanza mediante la diversificación. La máxima diversificación se alcanza con una correlación de -1, porque las fluctuaciones de un activo compensarían exactamente a las del otro, pero en la práctica las correlaciones no suelen ser ni siquiera negativas. Esto no impide alcanzar un grado razonable de reducción del riesgo. Tipos de riesgo de una inversión La diversificación, aunque muy útil y sin duda recomendable para reducir la incertidumbre de los rendimientos, no obra milagros: siempre persiste un cierto riesgo del que no podremos deshacernos aunque repartamos nuestra inversión entre todos los activos disponibles. Esta persistencia permite descomponer el riesgo total asociado a una inversión en dos elementos: riesgo no sistemático o idiosincrásico: está causado por factores de cada activo y se puede eliminar parcial o totalmente mediante diversificación . riesgo sistemático: está asociado a factores de la economía que afectan a todos los activos, y no puede diversificarse. Por ejemplo, se vio recientemente en abril con la crisis de los valores tecnológicos. Los jueces condenan a Microsoft, que le «pega» a las tecnológicas, que a su vez, de paso le «pegan» a los «blue chips». Todo baja, porque el mercado tiene un sentimiento bajista, descargan renta variable de sus carteras e incluyen renta fija. ¿Cómo se miden? De manera preliminar, podemos cuantificar el riesgo sistemático mediante la desviación típica de una cartera convenientemente diversificada, puesto que añadir nuevos activos no reduce la volatilidad de la misma. El riesgo idiosincrásico resulta más complicado de medir y sólo puede aproximarse comparando la volatilidad del activo aisladamente con la de una cartera diversificada que lo contenga: la diferencia entre ambas nos servirá de indicador de riesgo no sistemático. Por ejemplo, algunos factores de riesgo no sistemático de las acciones de un banco pueden ser un cambio en el equipo directivo, la adquisición de algún rival o la publicación de información no esperada sobre alguna área de negocio; los factores de riesgo sistemático incluirían la evolución de los tipos de interés o del tipo de cambio, la marcha del P.I.B. o un nuevo gobierno. ¿Tienen todas las inversiones el mismo riesgo sistemático? No. Aunque el riesgo sistemático afecta a todos los activos disponibles para invertir en una economía, no lo hará de manera idéntica en todos los casos. Renta Variable. Para la renta variable, características como el sector en el que se encuadra la empresa que emite los títulos, su estructura financiera o su presencia internacional determinarán el efecto que cambios en variables como los tipos de interés tendrá en el valor de sus acciones. Renta Fija. Para la renta fija ocurre lo mismo, aunque en este caso los tipos de interés juegan un papel predominante, por la propia naturaleza de estos activos financieros. Las características del emisor (sector, calificación crediticia) tienen efectos que pueden considerarse de segundo orden en la mayoría de las ocasiones. ¿Debe remunerarse el riesgo idiosincrásico? El rendimiento medio de una inversión no cambia si la consideramos aisladamente o dentro de una cartera diversificada. Sin embargo, hemos visto que su riesgo se ha reducido. Puesto que los inversores exigimos una compensación en forma de mayor rentabilidad de las inversiones más arriesgadas, ¿debe esperarse un rendimiento mayor de la inversión en títulos aislados que de la inversión en carteras? En general, no,… Puesto que la diversificación está al alcance de todos nosotros y elimina fácilmente el riesgo idiosincrásico, éste no debe ser compensado con una mayor rentabilidad, cosa por otra parte muy poco factible, pues obligaría al mercado a distinguir a los inversores que sólo poseen un activo financiero de los que poseen varios. …salvo que no podamos diversificar. Si hubiera imperfecciones en el mercado o restricciones legales a la inversión y no pudiéramos realizar una diversificación eficiente deberíamos obtener una rentabilidad adicional, destinada a compensar el riesgo no sistemático que soportamos. Por ejemplo, si alguien me vendiera un activo bajo la condición de que sólo tuviera ese activo. El riesgo sistemático (o del mercado) y la rentabilidad de la inversión Puesto que el riesgo idiosincrásico no proporciona ningún rendimiento al inversor, la rentabilidad de los activos arriesgados nos compensa exclusivamente por asumir riesgo sistemático. ¿Cómo medimos el riesgo sistemático de activos individuales? Por otro lado, no todas las carteras presentan el mismo nivel de este riesgo. Según su composición, las habrá más y menos volátiles. ¿Puede determinarse entonces qué rentabilidad le corresponde a cada una, de acuerdo con el riesgo que implica? Necesitamos una referencia que permita relacionar rentabilidad esperada de la inversión y riesgo sistemático de ésta. ¿Cómo podemos elegirla? Este concepto sólo tiene sentido si los añadimos a una cartera diversificada, puesto que en caso contrario asumimos su riesgo total, no sólo el sistemático. Añadir un activo a una cartera diversificada cambiará el riesgo sistemático de ésta, aumentándolo o reduciéndolo según las características del mismo y su relación con los demás componentes. En realidad, es este cambio del riesgo de nuestra cartera el único que debe importarnos, puesto que sólo deberíamos exigir rendimiento a nuestra inversión de acuerdo con él. Fórmula En este contexto se ha desarrollado una medida del riesgo que tiene cada activo individual cuando se añade a una cartera diversificada: la beta (b), que se calcula según la siguiente expresión: Donde el subíndice R indica la rentabilidad de una cartera de referencia y cov() y var() hacen referencia a covarianza y varianza, respectivamente. La beta de la cartera de referencia es la unidad, por lo que un activo con una beta de 1 tendrá el mismo riesgo sistemático que aquélla; un activo con una beta superior a 1 tendrá un riesgo mayor; y otro con beta menor que 1, inferior. Así, analizar cómo cambiará el riesgo de nuestra cartera al añadir un activo nuevo resulta sencillo: basta con comparar su beta con la de la cartera que ya tenemos. Sin embargo, es necesario unificar la cartera de referencia, de modo que podamos comparar de manera homogénea las betas. Para ello se define la cartera de mercado. La cartera de mercado El conjunto de todas las inversiones disponibles en una economía , denominado cartera de mercado, puede ser la referencia que necesitamos para relacionar rendimiento esperado y riesgo, pues: ha alcanzado la máxima diversificación posible, por lo que puede contemplarse como un indicador de riesgo sistemático puro; su rentabilidad se tomará como indicador de la remuneración que el riesgo tiene en esa economía; comparando el nivel de riesgo sistemático de las restantes inversiones con el de la cartera de mercado podremos estimar los rendimientos que debemos esperar de éstas. Fórmula Aunque lo anterior puede parecer muy sencillo, su aplicación práctica ha ocupado a un gran número de académicos durante más de cuatro décadas, sin que se haya podido obtener una relación estable y universalmente aceptada entre la rentabilidad y el riesgo sistemático. A continuación mostramos una expresión usada comúnmente por analistas y empresas: Donde el subíndice M indica la rentabilidad de la cartera de mercado. Habitualmente, se usa como aproximación a la cartera de mercado algún índice de renta variable que se considere representativo. Por ejemplo, la cartera de mercado española podría aproximarse por el IBEX 35 o el Índice General de la Bolsa de Madrid. Después de toda esta exposición tan complicada, quizá la mejor manera de entender una beta es pensar cuanto más riesgo tiene un valor individualmente comparado con el mercado. Si la beta del mercado es 1 (si mi cartera tiene todos los valores del IBEX 35), y la de Telepizza es 1,5, podemos decir (aunque no sea totalmente correcto) que Telepizza tiene un 50% más de riesgo que el mercado. Por eso, a Telepizza se le requiere un retorno más alto que al IBEX en su conjunto. Bibliografía http://www.finanzasparatodos.es/es/consejos/introduccion/conceptoriesgorentabilidad.html http://www.zonaeconomica.com/mercadodecapitales/riesgorendimientoliquidez http://cursoadministracion1.blogspot.mx/2008/08/riesgo-y-teora-de-la-cartera.html _____________ Para finalizar te sugerimos el siguiente par de video-lecciones, que forman parte del máster en bolsa y mercado de capitales de la Escuela de Negocios y Dirección ENyd, en ellas se tratan los temas de riesgo – rentabilidad y diversificación, además se enseña el procedimiento de gestión de carteras. Un buen complemento para seguir aprendiendo sobre teoría de la cartera y análisis de riesgo financiero. (2 videos – 1 hora y 55 minutos) TE PUEDE INTERESAR ADAprenda a invertir y generar ingresos con Amazon y otras compañías por $200 Ver más consejeria-financiera.com AD1 Truco Para Derretir Tu Grasa Abdominal Mientras DuermesKeto Slim 360 ¿Qué es contabilidad de costos? • GestioPolis ADInvierte en acciones desde 200US$ y podrías generar un segundo ingresoEl pequeño inversor ADBrexit: Parlamento británico desafía las negociaciones con aprobación de polémica leyFrance 24 Administración. Qué es, objetivos, importancia, características Tipos de organización y estructura organizacional • GestioPolis ADJulian Alaphilippe se proclama campeón en el Mundial de Ciclismo en rutaFrance 24 ADRodrigo Garher: "El confinamiento incrementó el maltrato y la violencia sexual contra los niños"France 24 ADMejore sus finanzas invirtiendo en Amazon y otros desde solo $200El pequeño inversor La integridad emocional • GestioPolis Etiquetas: administración financiera gestión de riesgos inversiones riesgo financiero Cita esta página APA MLA CHICAGO ICONTEC Pérez Hernández Irene. (2013, junio 25). Teoría de la cartera (portafolio) y el análisis de riesgo financiero. Recuperado de https://www.gestiopolis.com/teoria-de-la-cartera-portafolio-y-elanalisis-de-riesgo-financiero/ Copiar Escrito por: I Irene Pérez Hernández Estudiante de finanzas corporativas. Imagen del encabezado cortesía de pss en Flickr Artículos Relacionados Impacto del sistema integrado de control interno en la gestión financiera de las droguerías en Lima 1 hora de lectura