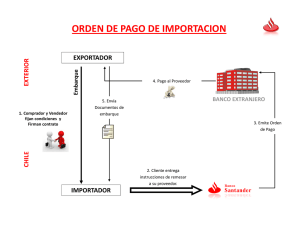

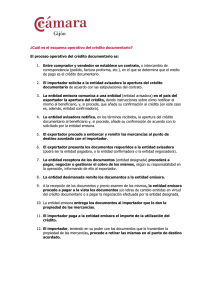

C U A D E R N O S B Á S I C O A D E R N O S B Á S I C O S El crédito documentario Pedro Serantes Sánchez ha estado siempre vinculado a la actividad económica exterior. Ha desempeñado diversos puestos directivos en el Banco Hispano Americano relacionados con el área internacional y ha sido Consejero en diferentes compañías de comercio exterior. Ha participado como docente en másteres y cursos de postgrado y es autor de numerosas publicaciones sobre medios de pago y financiación internacional. C U Como medio de pago Como instrumento de financiación S C U A D E R N O S B Á S I C O S El crédito documentario Como medio de pago Como instrumento de financiación 1 Mayo, 2013 © Pedro Serantes Sánchez © ICEX España Exportación e Inversiones Paseo de la Castellana, 278 28046 Madrid tel.: 902 349 000 c.e.: icex@icex.es www.icex.es Publicaciones ICEX www.icex.es/publicaciones c.e.: edicion@icex.es Administración General del Estado (AGE): http://www.060.es Catálogo de publicaciones de la AGE: http://publicacionesoficiales.boe.es NIPO: 114190883 Diseño: Juan Manuel Álvarez Junco Maquetación: Imprenta Nacional de la AEBOE Avda. Manoteras, 54. 28050 Madrid Esta obra tiene carácter exclusivamente informativo y su contenido no podrá ser invocado en apoyo de ninguna reclamación o recurso. El ICEX no asume la responsabilidad de la información, opinión o acción basada en dicho contenido, con independencia de que haya realizado todos los esfuerzos posibles para asegurar la exactitud de la información que contienen sus páginas. Í N D I C E Introducción 6 Crédito documentario como medio de cobro 8 Contrato de compraventa y crédito documentario. Aspectos previos 8 Definición del crédito documentario 11 Regulación 12 Sujetos que intervienen 12 Irrevocabilidad 13 Crédito documentario y su base causal 13 Principales fechas que figuran en los créditos14 Reservas en los documentos 15 Tratamiento de las reservas 16 Reservas más habituales 18 Confirmación y sus efectos 19 Confirmación con aseguramiento de CESCE 21 Lugar de pago de los créditos: terminología22 Obligaciones de los bancos intervinientes según el lugar de pago 23 Secuencia de un crédito documentario estándar pagadero a la vista en las cajas del banco avisador 25 3 Secuencia de un crédito documentario pagadero a la vista en las cajas del banco emisor28 Análisis del condicionado de un crédito documentario estándar, pagadero a la vista en las cajas del banco avisador29 Créditos documentarios pagaderos a plazo35 Operativa del crédito documentario utilizable mediante pago diferido en las cajas del banco avisador o del emisor36 Operativa del crédito documentario utilizable mediante aceptación pagadero en las cajas del banco emisor o avisador, confirmado o no37 Créditos utilizables por negociación 39 Créditos especiales40 Créditos transferibles40 Crédito documentario revolving (rotativo)44 Crédito documentario back to back (respaldado)44 Crédito documentario con cláusula roja (red ink clause)46 Crédito documentario con cláusula verde (green ink clause)47 Carta de crédito comercial49 Carta de crédito stand by51 La presentación electrónica de documentos53 Documentos habituales en los créditos documentarios54 Recomendaciones acerca de los créditos documentarios56 4 Crédito documentario como instrumento financiero 60 Necesidades financieras básicas del sector exportador60 Créditos de prefinanciación60 Créditos para movilizar la cartera de deudores (importadores)62 El crédito documentario: vehículo que hace posible la prefinanciación y financiación del pago aplazado62 Sujetos financiadores de la prefinanciación63 Secuencia de una prefinanciación y caso práctico64 Caso práctico de una prefinanciación a través de un crédito documentario con cláusula verde67 Prefinanciación mediante crédito documentario con cláusula roja69 Secuencia y caso práctico de la financiación del pago aplazado instrumentada mediante crédito documentario utilizable por pago diferido71 Secuencia y caso práctico de una financiación con pago aplazado instrumentada mediante crédito documentario utilizable por aceptación73 Financiación de pago aplazado mediante crédito documentario utilizable por negociación75 Comentarios al riesgo de cambio en las alternativas financieras77 Bibliografía79 5 Introducción E ste cuaderno trata el crédito documentario bajo dos aspectos claramente diferenciados: en la primera parte se analiza desde el punto de vista operativo y práctico; en la segunda como instrumento financiero. Cierto es que si siempre ha sido importante su utilización, especialmente cuando la empresa inicia su primera fase de internacionalización, lo es más ahora en un entorno de crisis generalizada que obliga a asegurarse más, si cabe, el cobro de las ventas exteriores. Existe una tentación entre los autores especializados en esta materia de contemplar este medio de pago básicamente como instrumento para el cobro seguro de las exportaciones. Sin negarle esta función primaria, en la segunda parte del cuaderno se estudia como eficaz instrumento financiero. Este 6 aspecto es menos conocido, sin embargo, es muy importante siempre, especialmente en la actual coyuntura económico-financiera mundial en la que hay que competir no sólo en calidad, precio, plazo de entrega, etc., sino también en el ofrecimiento de facilidades de pago al importador extranjero. Por último, conviene aclarar que en todos los supuestos que se utilizan así como en los casos prácticos y secuencias operativas, al banco del exportador se le denomina «banco español», independientemente de que actúe como «avisador», «pagador», etc. Se hace así para no añadir complicación a un tema ya de por sí complejo. En el desarrollo posterior de la secuencia o caso práctico se aclara su función. 7 Crédito documentario como medio de cobro CONTRATO DE COMPRAVENTA Y CRÉDITO DOCUMENTARIO. ASPECTOS PREVIOS En todo contrato de compraventa internacional existe un aspecto que interesa destacar para enlazarlo con el crédito documentario. Se refiere al momento en que se paga la mercancía; puede producirse alguna de las tres circunstancias siguientes: 1. Pago previo a la entrega: se da esta circunstancia en casos muy especiales y en economías de guerra, pues supone que el importador soporte el «riesgo de entrega» por posible incumplimiento del vendedor. 2. Pago simultáneo a la entrega: es la situación ideal para ambas partes. El comprador recoge la mercancía en el establecimiento del vendedor mediante su pago simultáneo. Sin embargo, en 8 las operaciones de comercio exterior donde los contratantes viven en países distintos, a veces muy lejanos entre sí, esta práctica es casi imposible y, en todo caso, nada operativa. No obstante la simultaneidad entre pago y retirada de la mercancía puede producirse no en función de la entrega física de la mercancía, pero sí de aquellos documentos que evidencien que la misma está siendo transportada, en las condiciones negociadas, a un puerto previamente convenido por las partes y consignada a nombre del importador o a su orden. Aquí es donde adquiere su total protagonismo el crédito documentario, ya que con la mediación de dos o más bancos (del país comprador y del país vendedor) se establecen los compromisos del pago y de la entrega de la mercancía. Exportador Exportador Banco Mercancía Puerto convenido Documentos Banco Pago Documentos Importador Importador Exportador El exportador, ante el compromiso irrevocable prestado por un banco en el sentido de que va a pagar la operación, embarca la mercancía, evidenciándolo a través de determinados documentos, especialmente los expedidos por el transportista. El importador, mediante la intervención de un banco, paga la importación. De hecho está sucediendo que, al temor de incumplimiento por parte de los contratantes, se 9 superpone la garantía de dos bancos (el del exportador y el del importador), que se supone son serios y solventes. Exportador Importador Compromiso de embarque Compromiso de pago Temor de incumplimiento Garantía del crédito documentario Banco del exportador: demuestra a través de documentos que la mercancía ha sido embarcada. Banco del importador: compromiso irrevocable de pago Exportador Compromiso de embarque En el lenguaje coloquial bancario, a esta y otras formas análogas de operar se les denomina «pago contra documentos». 3. El pago posterior a la entrega es la tercera situación que puede producirse. Es muy usual que el exportador conceda aplazamiento de pago al comprador; se le envía la mercancía y el pago se produce en fecha o fechas futuras previamente acordadas. Se puede instrumentar este aplazamiento por medio de un crédito documentario como se verá oportunamente. Otra cuestión que se plantea es la forma de materializar el pago. Existen diversos medios de pago, unos de carácter simple y otros de estructura documentaria. Se puede afirmar que los medios de pago documentarios son más seguros para el exportador que los de tipo simple, y entre ellos destaca por su mayor seguridad el crédito documentario. 10 DEFINICIÓN DEL CRÉDITO DOCUMENTARIO Existen diversas definiciones para describir este medio de cobro/pago y si bien todas ellas son más o menos acertadas, aquí se aboga por la que hace la Cámara de Comercio Internacional (CCI): Todo convenio, cualquiera que sea su denominación o designación, por medio del cual un banco (banco emisor), obrando por solicitud y de conformidad con las instrucciones de un cliente (el ordenante del crédito) o en su propio nombre: ■■ ■■ ■■ Debe hacer un pago a un tercero (el beneficiario) o a su orden, o pagar o aceptar letras de cambio giradas por el beneficiario, o Autoriza a otro banco para que efectúe el pago o para que pague y acepte dicha letra de cambio, o Autoriza a otro banco para que negocie contra la entrega de los documentos exigidos, siempre y cuando se cumplan los términos y condiciones del crédito. En resumen, y centrando la definición en las operaciones de exportación, se trata de un compromiso irrevocable por parte de un banco, generalmente del país del importador, de pagar el importe de la exportación según la modalidad acordada, bien directamente o a través de otro banco, usualmente del país del exportador, siempre cuando se cumpla estrictamente el condicionado del crédito documentario concreto. Se trata, evidentemente, de una orden de pago condicionada. La deuda del importador con el exportador es sustituida, con condiciones estrictas, por la deuda del banco emisor del crédito con el exportador. 11 REGULACIÓN El marco legal que regula el funcionamiento de los créditos documentarios ha sido diseñado y recogido en publicaciones por la CCI y está constituido por las llamadas «Reglas y Usos Uniformes Relativos a los Créditos Documentarios, publicación 600 revisión 2007» (ICC Uniform Customs and Practice Form Documentary Credits UCP 600, en versión inglesa). Las RRUU, a pesar de gozar de una práctica total aceptación a escala mundial, no están apoyadas por ninguna convención o tratado internacional, por lo que se constituyen en una regulación privada. Lo usual es que al final de los textos de los créditos documentarios exista una leyenda que indique que el crédito está sujeto a las RRUU 600. Si así se dice, indica que obligan a todas las partes, salvo en lo que el crédito modifique o excluya de forma expresa (artículo 1 de las RRUU). SUJETOS QUE INTERVIENEN ■■ ■■ ■■ 12 Banco emisor: es el que emite el crédito actuando por orden del importador y el que se compromete al pago de la operación. Suele ser un banco del país del comprador. Ordenante: es el propio importador que solicita a su banco que proceda a la apertura del crédito. Banco avisador: es el que notifica el crédito al beneficiario (exportador) a petición del banco emisor. ■■ ■■ Banco confirmador: es el que añade su garantía con la autorización y a petición del banco emisor, salvo en las confirmaciones silenciosas. Banco designado: es aquel en que el crédito está disponible o cualquier banco si no existe designación expresa. IRREVOCABILIDAD Supone que ninguna de las partes que intervienen en el crédito documentario pueda anular, modificar, etc., el contenido del condicionado ni ninguna de sus cláusulas, si no es con autorización de todas las partes. Precisamente esta característica es la que proporciona seguridad jurídica al exportador. Señalan las RRUU 600 en su art. 3: Un crédito es irrevocable incluso aunque no haya indicación al respecto. Es decir, que para que un crédito tenga la característica de revocabilidad lo debe decir expresamente. CRÉDITO DOCUMENTARIO Y SU BASE CAUSAL Los créditos documentarios, por su propia naturaleza, son operaciones independientes de la venta o cualquier otro tipo de operación, aunque su base causal descanse precisamente en la operación mercantil. Significa que los bancos intervinientes en el crédito, una vez emitido este, no pueden rechazar sus obligaciones de pago, aceptación o negociación basándose en el incumplimiento del contrato de compraventa. 13 Los bancos actúan exclusivamente sobre documentos con base en lo que literalmente dicen los mismos, siendo ajenos a la relación contractual del importador con el exportador. PRINCIPALES FECHAS QUE FIGURAN EN LOS CRÉDITOS ■■ ■■ ■■ ■■ ■■ ■■ 14 De emisión: es aquella a partir de la cual el crédito se encuentra disponible por parte del exportador. De embarque: es en la que debe producirse el embarque de la mercancía. De vencimiento: último día, si no existe otra fecha, para presentar documentos y, por tanto, para percibir el importe de la operación si estos son conformes. Para presentación de documentos: como su nombre indica, es aquella en la que el exportador debe presentar los documentos que exige el crédito al banco pagador. Se entiende que si no figura esta fecha en el crédito será la del día del vencimiento. Siempre que entre los documentos se incluyan los de transporte, deberán ser presentados al banco no más tarde de 21 días naturales después de la fecha de embarque, pero en ningún caso con posterioridad a la fecha de vencimiento del crédito. Para examen de documentos: el banco pagador, el confirmador si es otro distinto, y el emisor, disponen cada uno de ellos de un máximo de cinco días hábiles bancarios contados a partir del día siguiente al de la presentación para determinar si los documentos son conformes. ■■ ■■ Fechas de los distintos documentos: un documento puede estar fechado con anterioridad a la fecha de emisión del crédito, pero no puede estar fechado con posterioridad a la fecha de su presentación. Fecha del seguro de transporte: no debe ser posterior a la fecha del embarque, a menos que en el documento del seguro se establezca que la cobertura es efectiva desde una fecha que no sea posterior a la del embarque. RESERVAS EN LOS DOCUMENTOS El momento crucial de la operativa es el de la presentación de documentos y revisión de los mismos por parte del banco designado, el banco confirmador si lo hubiere, y el banco emisor del crédito. Se debe tener muy presente, como ya se ha indicado, que los bancos operan con documentos, haciendo abstracción del contrato de compraventa que ignoran y, por tanto, de las obligaciones contractuales entre importador y exportador. Es decir, se basan en el concepto de literalidad y aspecto aparentemente conforme de los documentos que se les presentan. El artículo 14 de las RRUU 600 fija unas normas para el examen de documentos por parte de las entidades financieras. El artículo 15 de las citadas reglas dice que si el banco emisor y el confirmador determinan que una presentación de documentos es conforme, deben honrar sus obligaciones de pago, aceptación o negociación. En el supuesto de que alguno de los bancos intervinientes determine que algún documento no ha sido presentado o, habiéndose hecho, muestra 15 alguna irregularidad, discrepancia, etc., puede rechazar su obligación de pago, aceptación o negociación del crédito. El artículo 16 de las RRUU 600 indica las formas de actuar de los bancos en los supuestos de que algún documento presente reservas. En todo caso, lo que sí conviene tener muy en cuenta es que al ser un pago «contra documentos conformes» el exportador tiene que ser extremadamente escrupuloso tanto en la confección de los mismos, como en respetar exactamente los tiempos marcados por las fechas que figuran en el texto del crédito documentario. Si así se realiza, se puede aseverar que el crédito documentario es un medio muy seguro del cobro de las exportaciones, con algunas precauciones respecto a la calidad y solvencia del banco emisor y del país donde se encuentra ubicado, como se verá más adelante. Es interesante destacar, en este sentido, una frase del texto de la RRUU 600 en su introducción: … algunos informes indicaban que como consecuencia de discrepancias, aproximadamente un 70% de los documentos presentados al amparo de créditos documentarios eran rechazados en una primera presentación... TRATAMIENTO DE LAS RESERVAS El artículo 14a de las RRUU 600 dice: El banco designado que actúe conforme a su designación, el banco confirmador, si lo hubiere, y el banco emisor deben examinar cualquier presentación para determinar, basándose únicamente en los documentos, si en 16 apariencia dichos documentos constituyen o no una presentación conforme. A continuación, los apartados b a l del citado artículo marcan una serie de pautas sobre aspectos concretos de los documentos. Cuando el banco designado, confirmador y emisor determinan que un documento no es conforme o las fechas de presentación están vencidas, pueden rechazar la negociación y no pagar al exportador. La actuación bancaria en los supuestos de discrepancias de los documentos puede ser la siguiente, según las RRUU 600: ■■ ■■ Efectuar a tal efecto una única notificación al exportador. La notificación debe indicar: • Que el banco rechaza pagar o negociar. • Detalle de cada discrepancia en virtud de la que el banco rechaza el pago. • Que el banco mantiene los documentos a la espera de instrucciones del exportador, o • Que el banco emisor mantiene los documentos hasta que reciba del ordenante una renuncia a las discrepancias y acuerde aceptarla o reciba instrucciones del presentador con anterioridad a su acuerdo de aceptar la renuncia. • Que el banco devuelve los documentos. • Que el banco actúa conforme a instrucciones previas recibidas del presentador (exportador). 17 RESERVAS MÁS HABITUALES Al margen de que puedan existir tantas reservas como capacidad tenemos los humanos de cometer errores, destacan aquellas que se dan más asiduamente: ■■ ■■ ■■ Los documentos no se presentan dentro del plazo de validez del crédito. No se aportan todos los documentos exigidos o faltan ejemplares de alguno de ellos. ■■ Embarque fuera de fecha. ■■ Importe incorrecto. ■■ Los documentos no concuerdan entre sí. ■■ ■■ ■■ ■■ ■■ ■■ ■■ 18 Crédito caducado. Los puntos de expedición y destino de la mercancía son distintos a los que figuran en el crédito. La expresión on board no figura en el conocimiento de embarque. Los documentos que lo precisan no están debidamente endosados. Anotaciones en el conocimiento de embarque (conocimientos sucios). Figuran embarques parciales cuando están prohibidos en el crédito. Faltan firmas en algún documento, cuando así se ha requerido. Certificado o póliza de seguros fechados posteriormente al embarque. ■■ ■■ ■■ Errores tipográficos no subsanados. Mercancías embarcadas en cubierta (on desk) cuando no está autorizado. Etc. Existen muchas más, ya que hay que considerar aquellas que son privativas de cada documento, no obstante, se han destacado las más habituales. En todo caso, el exportador debe ser extremadamente cuidadoso en la confección y presentación de documentos, no aceptando a priori la exigencia de presentación de algún documento de difícil obtención. CONFIRMACIÓN Y SUS EFECTOS La confirmación es un acto en virtud del cual un tercer banco –normalmente el avisador– si decide confirmar el crédito a instancias del banco emisor, se subroga en todas las obligaciones de este y, especialmente, en la más importante de todas ellas que es la de pagar, negociar o aceptar letras de cambio giradas por el exportador. La confirmación del crédito es solicitada por el exportador al importador, y este a su banco. Esta solicitud se realiza en el contexto del contrato de compraventa mediante una leyenda igual o parecida a esta: «forma de pago mediante crédito documentario irrevocable y confirmado por un banco español de primera categoría». Es lógico este matiz ya que si el exportador solicita la confirmación es porque no tiene suficiente confianza en el banco emisor del crédito y/o en la solvencia del país comprador. Por ello pide que sea un banco 19 de primera categoría el confirmador pues no tendría sentido que el banco confirmador tuviera menor solvencia que el banco emisor, dicho en términos coloquiales «que el garante sea menos solvente que el garantizado». El banco emisor no pondrá ningún inconveniente en solicitar la confirmación al banco intermediario, pues su riesgo no se agrava por esta circunstancia, haciéndolo mediante la siguiente leyenda al final del texto del crédito documentario: «Rogamos añadan su confirmación». El banco intermediario español no tiene obligación de confirmar, pues es un riesgo que va a soportar, por lo que estudia la solvencia del banco emisor y del país de ubicación para tomar una decisión en este sentido. Si decide confirmar el crédito, hace figurar la siguiente leyenda en el aviso de crédito al exportador: «Añadimos nuestra confirmación». La situación del exportador se ha modificado sustancialmente. Antes de la confirmación tenía: País mal calificado Riesgo de impago Banco emisor poco solvente Riesgo de impago El exportador inicialmente soporta estos dos riesgos. Puede suceder los siguiente: ■■ ■■ ■■ 20 Banco de excelente solvencia ubicado en país con evidente riesgo. Banco de escasa solvencia situado en país sin riesgo. Banco de escasa solvencia situado en país de riesgo. Añadiendo la confirmación de, por ejemplo, un banco español de primera categoría: ■■ ■■ Desaparece el riesgo país, ya que se convierte en riesgo España. Desaparece el riesgo de insolvencia del banco emisor pues lo asume el banco confirmador. La confirmación equivale a una garantía superpuesta a la del banco emisor, de esta forma aun cuando este último, por motivos no imputables al beneficiario, no cumpla con sus compromisos contraídos en la apertura del crédito documentario, el beneficiario cuenta con la seguridad de que los mismos serán atendidos por el banco confirmador ante la presentación de documentos conformes. Otra ventaja para el exportador es que en caso de discrepancias los tribunales competentes son los del país del banco confirmador. Confirmación con aseguramiento de CESCE ¿Qué sucede cuando el banco requerido como confirmador se niega a ello? En principio podría el banco emisor buscar otro banco que accediese a confirmar, pero aquí de lo que se va a tratar es que sea el propio banco avisador el que confirme el crédito, utilizando el mecanismo de aseguramiento de CESCE. Esta compañía entre su oferta aseguradora tiene la Póliza de Seguros de Confirmación de Créditos Documentarios, individual y abierta o global. Mediante la contratación de esta póliza, el banco confirmador tiene la cobertura CESCE de riesgos políticos, no así la de riesgo comercial. Significa que si el crédito no se paga por insolvencia del país en el que está ubicado el banco del importador, 21 CESCE indemniza al banco confirmador. Ahora bien, si el impago se produce por insolvencia del banco emisor, esta contingencia no está cubierta por el seguro, salvo que el banco tenga la consideración de entidad pública. La prima del seguro la soporta normalmente el exportador, aunque es negociable con el banco confirmador. A. BANCO Impago por insolvencia propia BANCO CONFIRMADOR EMISOR ESPAÑOL RIESGO PROPIO B. BANCO EMISOR Impago por riesgo país BANCO CONFIRMADOR ESPAÑOL RIESGO CESCE LUGAR DE PAGO DE LOS CRÉDITOS: TERMINOLOGÍA Los créditos documentarios pueden pagarse en las cajas del banco emisor, del banco avisador o en un tercer banco. En el texto del crédito aparecerá alguna de estas frases: ■■ ■■ ■■ 22 «Utilizable en nuestras cajas»: significa que el crédito es pagadero en las cajas del banco emisor. «Utilizable en sus cajas»: quiere decir que el pago tendrá lugar en el banco intermediario o avisador. «Utilizable en las cajas del banco X»: el crédito se paga en un tercer banco. Cuando el condicionado del crédito prevea la emisión de giros (letras de cambio), el lugar de utilización y pago se deduce del empleo de alguna de estas fórmulas: ■■ ■■ ■■ «Utilizable mediante giros a nuestro cargo»: pagadero en las cajas del banco emisor. «Utilizable mediante giros a su cargo»: la utilización se realiza en el banco intermediario. «Utilizable mediante giros a cargo del banco X»: el crédito se paga en un tercer banco distinto del emisor y del intermediario, designado como pagador. Al exportador le interesa que el crédito sea pagadero en las cajas del banco español (avisador o confirmador) pues recibe su importe con mayor rapidez y se entiende con su propio banco, además de huir del riesgo país si el crédito es confirmado. OBLIGACIONES DE LOS BANCOS INTERVINIENTES SEGÚN EL LUGAR DE PAGO Es un tema de alguna complejidad y, a la vez, muy importante su conocimiento. Pueden producirse distintas situaciones. CRÉDITOS PAGADEROS EN LAS CAJAS DEL BANCO EMISOR ■■ Sin confirmar por el banco avisador: • Mediante pago: por principio el banco del exportador (intermediario) no tiene obligación de pagar, no obstante, si lo hace en atención al exportador, pero luego no cobra del banco emisor, tiene recurso contra el exportador. • Mediante aceptación: no tiene obligación de aceptar las letras de cambio giradas por el exportador, ya que estas tienen que ir libradas a cargo del banco emisor del crédito. ▶ 23 ◀ • Por negociación: no tiene obligación de negociar la letra de cambio pero, haciéndolo, será con recurso contra el librador. ■■ Confirmados por el banco avisador (banco del exportador e intermediario): Si es un crédito pagadero a la vista o por aceptación, el banco intermediario no tiene obligación de pagar o aceptar letras, salvo que se niegue el banco emisor, aunque puede hacerlo en atención a la calidad de su cliente exportador. Si es un crédito utilizable por negociación, está obligado a negociar los documentos sin recurso contra el beneficiario (exportador). CRÉDITOS PAGADEROS EN LAS CAJAS DEL BANCO INTERMEDIARIO ■■ Avisados por el banco del exportador, pero no confirmados: No queda obligado a pagar o negociar; se puede limitar a recoger los documentos presentados, enviárselos al banco emisor y esperar su reembolso. Si se presta al pago, será con recurso contra el exportador. Si accede a aceptar la letra de cambio presentada por el exportador, tendrá acción contra el banco emisor pero no contra el librador (exportador). ■■ Avisados y confirmados por el banco del exportador: En virtud de la confirmación, el banco español queda obligado al pago, aceptación o negociación contra la presentación de documentos conformes. Estas modalidades de pago se efectúan sin recurso contra el beneficiario (exportador). CRÉDITOS PAGADEROS EN UN TERCER BANCO ■■ Confirmados o simplemente avisados: • El banco emisor debe pasar instrucciones de pago al banco reembolsador con suficiente antelación. • En general, el pago al exportador por parte del banco intermediario será con recurso contra aquel. • Se debe indicar claramente en el texto del crédito dónde es utilizable el mismo. 24 SECUENCIA DE UN CRÉDITO DOCUMENTARIO ESTÁNDAR PAGADERO A LA VISTA EN LAS CAJAS DEL BANCO AVISADOR El importador y exportador firman el contrato de compraventa correspondiente a la exportación, en el que entre otros aspectos se contempla que el pago se hará mediante crédito documentario irrevocable, pagadero en las cajas del banco avisador. 1. Importador Solicitud apertura crédito documentario Banco del importador El importador acude a su banco solicitándole la apertura del crédito y facilitando todos los datos que debe contemplar el mismo: documentos requeridos, fechas, seguros, etc. 2. Banco del importador Estudio de la operación El banco del importador estudia la solvencia de su cliente y características de la operación. Hay que tener en cuenta que, una vez abierto el crédito, el compromiso de pago irrevocable es del banco emisor. Este tomará la decisión con base en los siguientes puntos: ■■ Claridad de la operación documentaria. ■■ Solvencia y seriedad del importador. ■■ Garantías accesorias, en su caso. Si se supone que la operación es asumible desde el punto de vista de riesgo la siguiente fase sería: 3. Banco del importador Emisión del crédito Banco del exportador 25 El banco emisor, basándose en los datos proporcionados por el importador, emite el crédito y lo envía al banco avisador (designado por el exportador) para que lo avise y comunique al exportador. La obligación del avisador, si no está nominado como pagador y/o confirmador, es solamente la de cerciorarse de la autenticidad del crédito (por mediación de las claves) y facilitar una copia del mismo al exportador. La transmisión interbancaria suele hacerse vía SWIFT. Al recibo del aviso del crédito, el exportador lo primero y más importante que debe hacer es comprobar que el condicionado del mismo coincide exactamente con lo negociado en su día en el contexto del contrato de compraventa. A continuación, inicia la fabricación o preparación de la mercancía para su embarque. Obsérvese que no lo hace hasta que no ha recibido la seguridad de que va a percibir el importe de la operación a través del crédito documentario. 4. Exportador Envío de la mercancía Importador El exportador embarca la mercancía objeto del pedido, según la regla Incoterm® acordada, hacia el puerto designado en el país del importador. 5. Exportador Colección de documentos y certificados El exportador colecciona la documentación que le es requerida en el crédito documentario, poniendo la máxima atención en seguir la literalidad del mismo. 26 6. Exportador Documentos Banco español El exportador presenta la documentación dentro del plazo acordado. 7. Banco español Pago Exportador El banco avisador puede que haya aceptado ser pagador y/o confirmador. En este caso, una vez examinados los documentos presentados por el exportador y siendo estos estrictamente conformes con el condicionado del crédito, paga la operación. 8. Banco del importador Documentos Pago Importador Los documentos remitidos por el banco del exportador son examinados por el banco emisor y siendo estos estrictamente conformes, los entrega al importador contra el pago de la operación o concediéndole financiación para su pago. Con estos documentos, el importador puede retirar la mercancía de la aduana. 9. Banco del importador Reembolso Banco español El banco del importador, por último, procede a reembolsar al banco del exportador el pago efectuado. Lo normal es que en el propio crédito figura el sistema de reembolso entre los bancos. 27 SECUENCIA DE UN CRÉDITO DOCUMENTARIO PAGADERO A LA VISTA EN LAS CAJAS DEL BANCO EMISOR Para no ser reiterativos, vamos a situarnos en el epígrafe anterior y, concretamente, en el punto en el que el exportador entrega los documentos en el banco español, pues hasta aquí la secuencia es idéntica tanto si el crédito es pagadero en España como si lo es en las cajas del banco emisor como es el caso. Documentos Documentos Exportador Banco del exportador Banco emisor En el supuesto que se está analizando ahora es donde aparece la diferencia entre que el crédito sea pagadero en las cajas del banco del exportador o en las del banco del importador. Cuando el crédito es pagadero en las del avisador (exportador), se veía que este banco solía pagar contra la presentación de documentos conformes. Si el crédito es utilizable en las cajas del banco emisor, el avisador puede limitarse a recibir los documentos, revisarlos y enviarlos al banco emisor, pues en este caso el banco del exportador no es pagador. El banco emisor, al recibo de los documentos, los revisa y, si los encuentra conformes, paga al banco del exportador. Posiblemente ya le hubiera hecho antes la provisión de fondos. A la llegada de los fondos se efectúa el pago al exportador. Resulta obvio que mediante este procedimiento el exportador percibe el importe de su venta más tarde que cuando el crédito es pagadero en las cajas del banco avisador. 28 El banco emisor, por último, entrega los documentos al importador contra pago de los mismos, salvo que el crédito documentario esté financiado. Con estos documentos ya se puede retirar la mercancía de la aduana. Podría el banco del exportador, aunque no esté designado como pagador, abonar su importe al exportador en el momento de la presentación de los documentos, eso sí, lo haría con recurso contra el exportador y, posteriormente, le adeudaría los intereses correspondientes por la diferencia de fechas que existiera entre la de pago y la de reembolso por parte del banco emisor, pues allí es pagadero el crédito. Fecha de pago al exportador Intereses devengados a cargo del exportador Fecha de reembolso del banco emisor ANÁLISIS DEL CONDICIONADO DE UN CRÉDITO DOCUMENTARIO ESTÁNDAR, PAGADERO A LA VISTA EN LAS CAJAS DEL BANCO AVISADOR La mejor forma de entender la operativa de un crédito documentario es analizando epígrafe por epígrafe uno concreto. Crédito documentario 1. A: Banco Español, S.A. Madrid. 2. De: Banco Colombiano, S.A. Cartagena de Indias (Colombia). 3. Modalidad de Crédito: Irrevocable. 4. Número de crédito: CO1186–13. 5. Fecha de emisión: 15 de junio del año en curso. ▶ 29 ◀ 6. F echa de vencimiento: En sus cajas el 31 de julio del año en curso. 7. Ordenante: Importadora Colombiana, S.A. Carrera 13, nº 20. Cartagena de Indias. 8. B eneficiario: Española de Suministros, S.L. Calle 18, Polígono Valdemoro, Madrid. 9. Importe: 75.000 USD. 10. D isponible: Con ustedes en Madrid mediante pago a la vista. 11. Embarques parciales: Prohibidos. 12. Trasbordos: Prohibidos 13. E mbarque: Desde/hasta: Cualquier puerto español a puerto de Cartagena de Indias (Colombia). 14. D escripción de la mercancía: 50 velomotores marca Velox según factura proforma de fecha 1 de marzo del año en curso. 15. Términos de entrega: CIF puerto Cartagena de Indias. 16. Documentos requeridos: ■ Juego completo del conocimiento de embarque marítimo, limpio a bordo, más 3 copias no negociables emitido a la orden de Banco Colombiano, S.A. notificando a Agentes Transitarios, S.A.. ■ Factura comercial firmada en 3 ejemplares. ■ Certificado de origen evidenciando que las mercancías son de origen español más dos copias, visado por la Cámara de Comercio de Madrid. ■ Packingl list en cuadruplicado. 17. Póliza o certificado de seguro cubriendo el 110% del valor CIF. 18. D etalle de los gastos: Todos los gastos de este crédito fuera de Colombia por cuenta del beneficiario. 19. Período de presentación: Hasta el día 31 de julio pero con el conocimiento de embarque fechado no más tarde del 11 de julio. 20. R eembolso bancario: Adeuden en nuestra cuenta con United Bank de Nueva York citando referencia, siempre que los documentos presentados sean estrictamente conformes, con aviso por SWIFT a nosotros. 30 ▶ ◀ 21. Instrucciones especiales: Enviar documentos en dos correos separados, por courier. 22. P or cada documento que venga con discrepancias les cobraremos 55 dólares, a deducir en la utilización. 23. Sujetos a la RRUU, publicación 600 CCI. 24. Rogamos añadan su confirmación. Fdo.: Banco Colombiano Análisis del condicionado 1. El Banco Español es el banco avisador del crédito. Se supone que así lo ha solicitado el exportador, pues le interesa ‘entenderse’ con su propio banco; la obligación de este es la de cerciorarse de la autenticidad del crédito a través de las claves interbancarias mediante SWIFT y enviar una copia del crédito a Española de Suministros, añadiendo su confirmación si así lo decide. 2. B anco Colombiano es el banco emisor del crédito que actúa por mandato del importador: asume el riesgo de impago por parte del importador percibiendo unas comisiones por su gestión. 3. L as RRUU Publicación nº 600 en su ar tículo 3 dice: «Un crédito es irrevocable, aunque no haya indicación al respecto». Se podría omitir este calificativo, aunque en la práctica los bancos insisten en remarcarlo. Un crédito revocable no tendría ningún sentido práctico, pues no proporciona seguridad jurídica al exportador. 4. T odos los créditos tienen que consignar una numeración identificativa para facilitar los diferentes mensajes entre las partes intervinientes. 5. E sta fecha, la de emisión, es la que indica que a partir de ese momento el crédito es disponible por el exportador. 6. F echa última para presentación de documentos por parte del beneficiario y, concretamente, en el banco avisador en Madrid pues es un crédito pagadero en sus cajas. 7. E l ordenante solicita a su banco la apertura del crédito documentario, facilitándole todos los datos necesarios sobre el condicionado del crédito. ▶ 31 ◀ 8. El beneficiario es el exportador. Indica el art. 39 de las RRUU que el «… hecho de que un crédito no indique que es transferible no afecta al derecho del beneficiario a ceder cualquier producto del que pueda ser o pueda llegar a ser titular en virtud del crédito de acuerdo con las disposiciones de la ley aplicable». Este artículo se refiere únicamente a la cesión del producto y no a la cesión del derecho a actuar en virtud del crédito. 9. E s el importe pactado en el contrato de compraventa. No debe olvidarse hacer figurar la moneda y la regla Incoterm® correspondiente. 10. Indica quién debe hacer el pago del crédito al exportador que, en este caso, es el banco español e indica también si el pago es a la vista contra entrega de documentos o a plazo mediante aceptación, negociación o pago diferido. 11. L as expediciones parciales y, por tanto, las utilizaciones correspondientes están permitidas, salvo que el crédito las prohíba expresamente. 12. R especto a los trasbordos, se tiene que indicar si están o no permitidos. Esta condición depende del medio de transporte que se va a utilizar y las condiciones del mismo. 13. H ay que indicar puerto de embarque/desembarque. Lo usual es que al exportador le interese que sea en cualquier puerto español con el fin de no ponerse una autolimitación. Lo que sí indicará el importador colombiano es el puerto al que quiere que le llegue la mercancía. 14. T iene que ser descrita claramente la mercancía embarcada y hacer coincidir su descripción con la que aparece en los diferentes documentos, muy especialmente en la factura comercial. 15. S e refiere a la regla Incoterm® acordada entre exportador e importador. 16. Documentos requeridos: ■■ Juego completo del conocimiento de embarque marítimo: existen numerosos requisitos en su contenido. Destacamos los siguientes: • Nombre del transportista y debe estar firmado. • Que las mercancías han sido embarcadas a bordo en el puerto de carga establecido en el crédito. • El embarque desde el puerto de carga hasta el de descarga indicado en el crédito. • Debe ser el único original del conocimiento de embarque ▶ 32 ◀ • Debe carecer de cualquier indicación de que el transporte está sujeto a un contrato de fletamento. • En una venta CIF, que no aparezca la leyenda «flete debido» si no la de «flete pagado». • Que no aparezca que la mercancía viaja sobre cubierta, salvo que el crédito lo autorice. • La expresión «limpio a bordo» significa que no puede existir ninguna leyenda en el conocimiento de embarque que haga mención al estado defectuoso de las mercancías y/o embalajes. • Juego completo (full set). Supone que se deben presentar todos los originales y copias del citado documento. Las mercancías pueden viajar a través de otros medios de transporte, en cuyo caso serían necesarios algunos de los siguientes documentos: • Vía fluvial: conocimiento de embarque fluvial. Resguardo fluvial. • Vía terrestre: cuaderno TIR, carta de porte internacional por carretera, carta de porte ferroviario o talón de ferrocarril, recibo de expedición postal o recibo de mensajería. • Vía aérea: carta de porte aéreo, nota de consignación o conocimiento aéreo. • Multimodal: documento de transporte multimodal o combinado. Los artículos 19 al 27 de las RRUU se refieren a los diferentes medios de transporte y su documentación pertinente. El hecho de que se solicite en el crédito que el conocimiento de embarque sea emitido a la orden del banco emisor supone la garantía que este ha solicitado para no endosar el conocimiento al importador en tanto que no pague o estructure la financiación del pago. No poseyendo el importador el original del conocimiento de embarque a su orden, no puede despechar la mercancía. ■■ Factura comercial firmada en tres ejemplares. Lo más destacado es que la descripción de la mercancía debe coincidir exactamente con la que figura en el crédito documentario. El artículo 18 de las RRUU se refiere a la confección de la factura comercial e indica que debe ir firmada si así lo solicita el crédito. ▶ 33 ◀ ■■ Certificado de origen. Es un documento expedido por las cámaras oficiales de comercio u otros organismos competentes del país exportador y sirve para acreditar que la mercancía consignada es originaria del país mencionado en el mismo. ■■ Packing list. Lo emite el exportador para hacer constar detalladamente todos los bultos que componen la expedición y el contenido de cada uno, identificándolos con una referencia. 17. S eguro de transporte. Se refiere a la póliza o certificado de seguro cuando este debe ser cubierto por el exportador, según el término Incoterm® utilizado. El seguro dependerá del medio de transporte utilizado: marítimo, aéreo, etc. El art. 28 de las RRUU se refiere extensamente a este tema. La fecha del documento de seguro no puede ser posterior a la del embarque, a menos que indique como fecha de cobertura una que no sea posterior a la de embarque. l seguro debe estar expresado en la misma moneda que el créE dito y si este no indica nada sobre el porcentaje de cobertura, debe ser al menos el 110% del valor CIF o CIP de la mercancía. 18. E ste punto se refiere básicamente a las comisiones bancarias por tramitación del crédito. Lo más usual es que cada parte (importador y exportador) soporte las que se producen en su país. 19. P eríodo de presentación. En ocasiones no aparece este epígrafe especialmente, como en el caso que nos ocupa, cuando la fecha de presentación coincide con la del vencimiento del crédito. 20. N o afecta al exportador e importador. Al ser un crédito pagadero en una divisa distinta a la de los dos países, es normal que el Banco Colombiano tenga cuenta en dólares en un banco tesorero en Estados Unidos, al igual que sucederá con el Banco Español. 21. No tiene análisis. 22. N o todos los bancos fijan esta comisión en el texto del crédito, a pesar de que la perciban en cada modificación. 23. S i no figurase esta leyenda, habría dificultades en caso de litigio entre los bancos y también con sus clientes. Es conveniente ponerla siempre, aunque cuando los créditos son abiertos por SWIFT solamente suele ponerse al final del crédito: «RRUU 600». 34 ▶ ◀ 24. El Banco Colombiano quiere que el Banco Español confirme el crédito, ya que este requisito lo ha solicitado el exportador. El banco del exportador estudiará el riesgo comercial (solvencia del banco colombiano) y el riesgo político (riesgo país) y tomará la decisión que crea más oportuna. Nota: si este crédito fuera abierto por SWIFT, figurarán las diferentes claves en cada concepto, si bien es un dato que nada añade al análisis. CRÉDITOS DOCUMENTARIOS PAGADEROS A PLAZO Hasta ahora se ha contemplado el crédito documentario como medio de pago para liquidar las operaciones de contado, es decir, el pago contra documentos. Sin embargo, se utiliza igualmente para instrumentar los pagos aplazados, en aquellas circunstancias en las que el exportador concede facilidades de pago al importador. Cuando existe aplazamiento de pago, este tiene que quedar reflejado en el texto del propio crédito, en la forma que vemos a continuación: ■■ ■■ Créditos pagaderos en una fecha futura concreta. Por ejemplo, vencimiento del crédito el 30 de julio de 2013 y pago el día 30 de septiembre de 2013. El exportador tendrá que embarcar la mercancía y presentar documentos al banco antes del 30 de julio de 2013, recibiendo a cambio una promesa de pago para el día 30 de septiembre, pero no documentada en un efecto mercantil. Crédito pagadero en una fecha futura desconocida a priori, pero que se cuenta desde la fecha de un hecho cierto. El texto del crédito dirá, por ejemplo, «Pago a 90 días de la fecha del conocimiento de embarque». 35 El exportador tendrá que embarcar la mercancía antes de la fecha de vencimiento del crédito o en la que esté fijada para embarque y la promesa de pago que recibirá será para 90 días después de esta última fecha. Los créditos pagaderos a plazo se pueden instrumentar desde el punto de vista de disponibilidad por parte del exportador: ■■ Mediante pago diferido. ■■ Por aceptación bancaria. ■■ Por negociación. Todo lo explicado para el crédito documentario pagadero a la vista, es aplicable a los créditos documentarios pagaderos a plazo. Operativa del crédito documentario utilizable mediante pago diferido en las cajas del banco avisador o del emisor La estructura es similar a la que se ha analizado en el crédito documentario tipo estándar. La única diferencia estriba en el punto 10: «disponible» dirá «con ustedes mediante pago a 180 días de la fecha de conocimiento de embarque». Suponemos que en el crédito el conocimiento de embarque tiene fecha 10 de marzo. El exportador presentaría documentos a su banco antes del vencimiento del crédito y este, una vez revisados y encontrados conformes, se comprometerá a pagar al exportador el día 10 de septiembre (suponemos meses de 30 días). 36 Banco avisador Documentos Compromiso de pago Exportador Posteriormente el banco avisador enviará los documentos al banco del importador para que este último pueda despachar la mercancía en la aduana. De esta forma, el importador no recibirá el adeudo del banco emisor hasta 180 días después, lo que quizás le permita comercializar y cobrar la mercancía importada. Al exportador le crea un inconveniente esta forma de operar, ya que se desprende de la mercancía pero no recibe del banco un efecto mercantil en reconocimiento de la deuda, si no simplemente un compromiso de pago no documentado en efecto mercantil que, sin duda, ofrece menos garantía y además no es susceptible de endoso. Sin embargo, el exportador se ahorra el Impuesto de Actos Jurídicos Documentados al no tener que adquirir una letra de cambio. Operativa del crédito documentario utilizable mediante aceptación pagadero en las cajas del banco emisor o avisador, confirmado o no El exportador e importador negocian una fecha futura para el pago, independientemente de que sea fecha fija o indeterminada, a partir de un hecho cierto. Supongamos que la fecha de pago se fija a partir de la de embarque, la frase para indicarlo sería: «Giro a su cargo con vencimiento 90 días posteriores a la fecha del embarque». 37 Se ha supuesto que el crédito es pagadero en España y confirmado; la secuencia operativa sería la siguiente. Banco emisor Apertura de crédito documentario Banco español Aviso de crédito Embarque Exportador Banco español (Avisador/ Confirmador) Exportador Importador (punto convenido) El exportador embarca la mercancía al punto convenido en el crédito. Exportador Documentos Banco español Letra/s de cambio El exportador entrega los documentos solicitados en unión de una o varias letras de cambio giradas a cargo del banco español, ya que este es confirmador, con vencimientos calculados a partir de la fecha de conocimiento de embarque. Exportador Letra/s de cambio aceptada/s Banco español Una vez examinados los documentos y siendo estos conformes, se entrega la letra con la preceptiva aceptación. Se remiten los documentos al banco emisor, quien se los entrega al importador para que despache la mercancía en la aduana. Por su parte, el importador no tendrá que pagar hasta 90 días posteriores a la fecha del conocimiento. 38 La situación del exportador es la siguiente: se ha desprendido de la mercancía y tiene en su poder una letra de cambio aceptada, suponemos que por un banco de primer orden, y en caso necesario no tendrá dificultad alguna en monetizarla con anterioridad al vencimiento o, en caso contrario, la guardará en su cartera hasta la fecha del cobro. El riesgo del exportador descansa en la solvencia del banco aceptante de la letra de cambio. Las diferencias básicas entre el pago diferido y el pago por aceptación son: Pago diferido Aceptación No Existencia de letra de cambio Sí No Facilidad de anticipo en cualquier banco Sí No Coste fiscal de la letra de cambio Sí Menor Seguridad jurídica y prelación de la deuda Mayor Créditos utilizables por negociación La expresión «negociación» supone que el banco autorizado para ello compra al beneficiario exportador los derechos del crédito y, por tanto, le entrega a este último el importe del efecto mercantil y/o de los documentos. Cuando en el crédito se indique que es pagadero por negociación, el exportador debe entregar junto a los documentos una o varias letras de cambio (según se haya acordado con el importador) libradas a cargo del banco emisor o del confirma39 dor o de otro banco designado en el crédito y con el vencimiento o vencimientos acordados. El banco negociador, una vez que compruebe la idoneidad de los documentos, descuenta la letra o letras de cambio deduciendo los intereses que se devenguen desde la fecha de descuento hasta los respectivos vencimientos. La negociación, en este caso, es sin recurso contra el exportador, si el descuento lo realiza el banco emisor o el confirmador. CRÉDITOS ESPECIALES Se llaman así a aquellos que, manteniendo la estructura básica de un crédito documentario, presentan alguna variante diferenciada que les hace idóneos para operaciones de exportación de características especiales. Créditos transferibles El artículo 38 de las RRUU 600 reza: «Crédito transferible significa un crédito que indica de forma expresa que es transferible». Es decir, que si en un crédito documentario no figura la palabra transferible, este no se puede transferir. Hay que diferenciar el transferir el crédito a la cesión de su producto, que sí puede hacerse como se ha comentado oportunamente. ■■ Sujetos que intervienen. Intervienen los mismos que en cualquier otro crédito documentario, añadiéndose en este caso los segundos beneficiarios. 40 Transferencias a segundos beneficiarios A Beneficiario B C Etc. Significa el gráfico que, además, los créditos transferibles son también divisibles. Puede haber uno o más segundos beneficiarios, pero la suma total de las transferencias no puede sobrepasar el importe del crédito inicial. Ahora bien, en este supuesto el crédito debe autorizar las expediciones parciales. Solamente se pueden transferir una sola vez, es decir, el segundo beneficiario no lo puede transferir a un tercero. ■■ Condiciones de la transferencia. La transferencia de un crédito documentario se debe realizar respetando las mismas características y condicionado del crédito inicial, salvo: • Importe del crédito. • Cualquier precio unitario que aparezca en él. • La fecha de vencimiento. • El período de presentación de documentos, o la fecha última para embarque o el periodo determinado de expedición. Cualquiera de ellos puede reducirse o acortarse. El nombre del primer beneficiario podrá sustituir al del ordenante del crédito. El primer beneficiario tiene derecho a sustituir por la suya la/s factura/s del segundo beneficiario. 41 ■■ Comisiones. Salvo acuerdo en el momento de la transferencia, todos los costes bancarios (comisiones, gastos, etc.) son por cuenta del primer beneficiario. ■■ Aplicación de estos créditos a operaciones concretas. Lo importante no es solamente conocer la existencia y funcionamiento del crédito transferible, si no en qué tipo de operaciones pueden ser utilizados. A continuación se comenta algunas de ellas: • Compañías intermediarias. La actividad comercial de estas compañías es la intermediación en operaciones de comercio exterior; ellas por sí mismas ni fabrican ni producen ningún tipo de producto, si no que compran y venden mercancías de terceros. Compañía intermediaria Crédito documentario Banco del importador Crédito documentario Compañía suministradora La compañía intermediaria recibe un crédito documentario por el importe de su venta y transfiere el mismo, bajo los condicionantes que hemos visto oportunamente, a la empresa que realmente fabrica la mercancía. Si el precio de la venta es 100, la transferencia será por un importe menor, siendo la diferencia el beneficio de la intermediación. • 42 Complementación de pedidos. Supongamos un fabricante de calzado que solamente tiene una capacidad de producción de 500 pares mensuales. El pedido que le hace el importador es superior a esta cifra (1.000 pares), por lo que tiene que buscar otro fabricante que pueda complementar el pedido con la finalidad de no perderlo. Recibe el crédito documentario por los 1.000 pares a 100 euros el par y ordena transferir la cantidad de 50.000 euros correspondientes a los 500 pares que va a fabricar el segundo beneficiario. • Consorcio de exportación. Se trata de una empresa comercializadora que lleva la gestión de exportación de los distintos productos de diversos asociados del sector de la piel. Obtienen un pedido de zapatos, cinturones de cuero y bolsos de señora. Se recibe un crédito documentario a favor de la comercializadora, y ordena transferirlo a favor de los diferentes fabricantes en la proporción que a cada uno le corresponda. Crédito transferible Comercializadora % Fabricante calzado % Fabricante cinturones % Fabricante bolsos Se puede encontrar más ejemplos de transferibilidad, pero opinamos que los anteriores son lo suficientemente explicativos de la aplicación del crédito transferible. Cabe destacar lo siguiente: los segundos beneficiarios tienen las mismas garantías de cobro que el primero, pues cuentan con un crédito documentario abierto transferido a su favor e incluso confirmado si existe tal condición. 43 Crédito documentario revolving (rotativo) El crédito revolving es aquel que, una vez utilizado por su beneficiario, queda automáticamente renovado en sus términos originales, de modo que el beneficiario pueda realizar tantas utilizaciones como le permita el condicionado dentro del plazo que determine el propio crédito. Por ejemplo, un crédito rotativo mensual de 50.000 euros durante seis meses tiene un importe máximo. 300.000 euros. El exportador puede realizar embarques por un importe máximo mensual de 50.000 euros en los siguientes seis meses. Estos créditos pueden ser: ■■ ■■ Acumulativos. Son aquellos en los que las cantidades no dispuestas en un período pasan a engrosar el importe disponible del período siguiente. No acumulativos. Como su nombre indica, no acumulan para períodos siguientes las cantidades no dispuestas en períodos anteriores. La utilización de una u otra modalidad depende de las características de la operación comercial subyacente. Se aplican fundamentalmente para operaciones de campaña, pedidos a largo plazo con embarques parciales, etc. Crédito documentario back to back (respaldado) Son poco utilizados y excesivamente complejos en su operativa. Lo usan, en ocasiones, las compañías intermediarias cuando las características de la ope44 ración comercial impiden la utilización de un crédito transferible. Las entidades financieras evitan participar en este tipo de operaciones desanimando, incluso, a sus clientes ya que su complejidad entraña excesivos riesgos operativos. Realmente son dos créditos documentarios, es decir, el crédito back to back no existe por sí mismo, lo que sí existe es la operativa back to back. Se trata de un crédito documentario abierto para importar una mercancía, garantizado por un crédito documentario por la venta de la misma mercancía. Un ejemplo ayudará a entender la operativa en su parte teórica y su aplicación práctica a operaciones concretas. Una compañía intermediaria española adquiere jugo de piña en Méjico y lo vende a una compañía inglesa; la mercancía será transportada directamente desde Méjico al Reino Unido sin entrar en territorio aduanero español. Importador inglés Crédito documentario Compañía intermediaria Por mediación de un banco inglés (emisor del crédito) y un banco español (avisador) la compañía española recibe un crédito documentario a su favor por la venta del jugo de piña. Banco español Crédito documentario Banco mejicano Con la garantía del crédito documentario abierto a su favor, la empresa española solicita a su banco 45 que abra otro crédito a favor de la compañía mejicana. Explicado así es fácil de comprender, si bien la complejidad reside en la elección de documentos en ambos créditos, su correcta presentación, identidad en las fechas de los créditos, etc. Hay que destacar que siempre, lo primero es asegurarse del cobro de la venta, es decir, no hay que solicitar la emisión del crédito documentario de importación sin antes tener abierto a favor el crédito documentario por la exportación. Si las características de ambas operaciones (compra y venta) son idénticas en cuanto a moneda, fechas de presentación de documentos, de vencimiento, de embarque, etc., tiene mucho más sentido operar con un crédito documentario transferible que con un crédito de las características del que nos ocupa. Crédito documentario con cláusula roja (red ink clause) Es un crédito atípico, ya que permite al exportador tomar anticipos del crédito documentario abierto a su favor antes de proceder al embarque de la mercancía. En definitiva, es una financiación otorgada por el importador al exportador para que este último compre o fabrique la mercancía objeto de la exportación. El anticipo se efectúa mediante la presentación de un simple recibo o de una letra de cambio girada por el exportador a la orden del banco intermediario y a cargo del banco emisor y de un documento, firmado por el exportador, en el que se obliga a apli46 car el importe del anticipo a la finalidad para la que se entrega. Esta finalidad puede ser: ■■ ■■ Adquisición de materia prima por parte del exportador. Fabricación de la mercancía objeto del crédito. Se compromete, igualmente, a remitir la mercancía en los plazos fijados y a presentar al banco los documentos requeridos dentro del plazo de validez del crédito. En el momento del embarque, ante documentos conformes, recibirá del banco comprometido al pago, el importe de la operación menos los anticipos recibidos. En el supuesto de que no llegara a embarcar, se compromete el exportador a devolver el importe de los anticipos. Estos pueden devengar intereses o no a cargo del exportador, y también se puede limitar el importe de los mismos. Podría suceder que el importador exigiese un aval por el importe de los anticipos, ya que es un riesgo puro el que está asumiendo. Efectivamente, viendo el tipo de operativa que exige una gran confianza del comprador en el vendedor, por lo que es usual que sean fundamentalmente utilizados estos créditos por empresas matrices y sus filiales. Crédito documentario con cláusula verde (green ink clause) Aun cuando su finalidad sea idéntica al crédito con cláusula roja, presenta alguna característica dife47 renciadora consecuencia del mayor conservadurismo por parte del importador como sujeto financiador. Exige este ciertos requisitos en función de la modalidad que adopte: ■■ ■■ Se exige en los anticipos concedidos que el exportador justifique haber efectuado la compra de la mercancía. Se anticipa una cantidad sin documento justificativo. Si existe un segundo anticipo, el exportador tendrá que demostrar documentalmente la aplicación dineraria del primer anticipo. Estas denominaciones tan peculiares, cláusula roja y cláusula verde, tienen su justificación en la antigüedad de las mismas y del propio crédito documentario. Se emitían escritos a mano y en tinta, destacando con tinta roja o verde la autorización para conceder anticipos. La secuencia operativa es la siguiente: Anticipo/s Banco del exportador Exportador Exportador Mercancía Documentos Exportador Importador Banco del exportador Pago menos anticipos Banco del importador Banco del importador Reembolso menos anticipos Documentos Banco del exportador Importador Pago menos Anticipo El exportador recibe del banco el anticipo o anticipos, justificándolos como ya se ha apuntado. En el momento en el que tiene lista la mercancía, la 48 embarca, presentando documentos en su banco, suponiendo que este sea pagador y/o confirmador. El banco, encontrándolos conformes, paga el importe del crédito menos los anticipos obtenidos. El banco remite la documentación al banco emisor del crédito quien, encontrándolos conformes, reembolsa al banco del exportador adeudándole el importe del crédito al importador, menos los anticipos utilizados. En el momento en el que se produce el anticipo, el banco del exportador lo abona al exportador y adeuda al banco emisor quien, a su vez, se lo adeuda al importador, pues en definitiva este es el auténtico financiador. CARTA DE CRÉDITO COMERCIAL La carta de crédito comercial presenta dos enfoques diferentes: 1. Como sinónimo de crédito documentario. En algunos países del Extremo Oriente y en los países latinoamericanos al crédito documentario se le conoce como «carta de crédito», sin utilizar la traducción literal de documentary credit, utilizada en los países de habla inglesa. Desde este punto de vista, nada hay que añadir a lo hasta aquí tratado, pues se trata exclusivamente de una cuestión terminológica. 2. Como operación diferente al crédito documentario, aun cuando es reconocida internacionalmente, su utilización es escasa, si bien en aumento. 49 Se trata de un documento emitido por un banco (emisor) del país del importador y por instrucciones recibidas de este. En este documento se autoriza al beneficiario (exportador) a girar contra dicho banco o contra otra entidad designada en la propia carta comercial letras de cambio (por el importe de la operación) que se compromete a pagar si están libradas de acuerdo con el condicionado que figura en la carta de crédito y se acompañan los documentos requeridos. Observando la anterior definición se llega a la conclusión de que la única similitud entre la carta de crédito comercial y el crédito documentario es que ambas son operaciones de tipo documentario. Sus principales características son: ■■ Intervinientes. Normalmente intervienen: ■■ • Banco emisor (del país del importador). • Banco avisador (normalmente del país del exportador). • Ordenante (importador). • Beneficiario (exportador). Aviso al beneficiario. Las cartas de crédito se suelen enviar directamente al exportador, pero también se utilizan en muchas ocasiones con intervención de un banco avisador del país del exportador. Cuando el exportador recibe directamente una carta de crédito, tendrá que verificar la idoneidad del documento y su legalidad, además de la calidad (solvencia, seriedad, etc.) del banco emisor. 50 ■■ Revocabilidad/irrevocabilidad. Al igual que sucede con los créditos documentarios, las cartas de crédito suelen tener carácter irrevocable. Si se pretende que sean revocables, tiene que figurar esta cualidad en el propio texto de la carta de crédito. ■■ Confirmación. Si la carta de crédito es confirmada por un banco español, será en esta entidad donde el exportador tendrá que presentar la letra de cambio para que se la paguen. ■■ Banco pagador. Si es una carta de crédito abierta (no figura ningún banco pagador), el exportador podrá percibir el importe de la operación en cualquier banco en principio, ya que es potestativo de los bancos no designados el pagar o no el límite de la carta de crédito. CARTA DE CRÉDITO STAND BY La carta de crédito stand by no sólo no es un crédito documentario, si no que ni siquiera se puede considerar un medio de pago en sentido estricto. La Comisión de las Naciones Unidas sobre el Derecho Mercantil Internacional define este instrumento «como la garantía de que el deudor cumplirá su compromiso o de que en caso de no hacerlo o de que lo hiciera en forma defectuosa, el acreedor será indemnizado por el garante de los perjuicios que ello le suponga». Se trata claramente de una garantía a primera demanda. 51 TEXTO DE GARANTÍA De Banco Romano, Roma. A Banco de Madrid, Madrid. Fecha: … Emitimos nuestro crédito contingente irrevocable nº… pagadero a la vista a favor de… (exportador), calle… de Madrid, utilizable mediante efecto librado por el beneficiario contra nosotros, por un importe máximo de 100.000 euros. El efecto emitido al amparo de este crédito stand by deberá indicar «librado bajo el crédito stand by nº… de Banco X de fecha… al que se acompaña una declaración emitida por el beneficiario que certifica que el ordenante (importador) ha incumplido sus compromisos contractuales. Esta carta de crédito tiene validez hasta (fecha de vencimiento) en nuestras Cajas, antes de cuya fecha su demanda de pago habrá tenido que ser recibida por Banco X; después de esta fecha, este crédito contingente perderá su vigencia y quedará invalidado. Les rogamos añadan su confirmación. Todos los gastos bancarios fuera de Italia son por cuenta del beneficiario. Nos comprometemos con los libradores, endosantes y tenedores de buena fe del efecto/s librado/s de conformidad con los términos de este crédito, que el mismo o los mismos serán debidamente atendidos al vencimiento a la oportuna presentación a nosotros siempre que lo recibamos antes de la fecha de expiración del crédito. Sujeto a las RRUU Publicación 600 de la Cámara de Comercio Internacional. Fdo. Banco Romano. Resulta claro que la carta de crédito stand by lo que hace es garantizar un pago que se hará por otro procedimiento: cheque, orden de pago, remesa simple, etc. No tendría sentido, salvo algún caso muy específico, si la operación se va a liquidar mediante crédito documentario, ya que si se tiene desconfianza 52 en el banco emisor o en el país importador, es más lógico pedir la confirmación del crédito documentario. Las diferencias básicas entre carta de crédito stand by y crédito documentario estriban en: Crédito documentario Stand by No Es un medio de pago Sí No Se cobra contra entrega de documentos Sí Sí Se paga cuando incumple el importador No LA PRESENTACIÓN ELECTRÓNICA DE DOCUMENTOS Las RRUU 600 Revisión 2007 no podían ser ajenas a las prácticas tecnológicas actuales, especialmente en materia de comunicación, es por lo que presentaron como novedad el Suplemento Versión 1.1 donde se regula la presentación electrónica de documentos en el contexto del crédito documentario. Consta de doce artículos identificados con una «e» minúscula delante del número correspondiente a cada artículo donde regula la forma de presentación de los registros electrónicos. Todos los artículos de la Versión 1.1 de las eUCP son coherentes con las UCP 600 salvo en aquello que se refiere específicamente a presentaciones electrónicas. Según se dice en la introducción de esta Versión 1.1 de la CCI: 53 Las eUCP siguen dando definiciones que permitan que la terminología de las UCP se acomode a la presentación electrónica de sus equivalentes en documentos de papel y proporciona las reglas necesarias para permitir el uso conjunto de ambas reglas. Las eUCP permiten la presentación electrónica o una mezcla de documentos en papel y presentación electrónica. Destacamos el artículo e3 que en su apartado b define lo que significa registro electrónico, firma electrónica y formato. Por último, el artículo e12 al hablar de exoneración dice: Al comprobar la autenticidad aparente de un registro electrónico, los bancos no asumen ninguna responsabilidad sobre la identidad del remitente, la fuente de información o su carácter completo e inalterado diferentes de los que aparecen en el registro electrónico recibido mediante la utilización de un proceso de datos que sea aceptable comercialmente para la recepción, autenticación e identificación de registros electrónicos. La Versión 1.1 Suplemento para la presentación electrónica figura como anexo de las ICC Reglas y Usos Uniformes Relativas a los Créditos Documentarios, Revisión 2007 de la CCI, y pertenecen al fondo editorial de dicha institución. DOCUMENTOS HABITUALES EN LOS CRÉDITOS DOCUMENTARIOS Este epígrafe se limita a enunciar algunos de los documentos, dado lo sumamente extenso del tema. Para que el lector se haga una idea de la cifra que pueden alcanzar los documentos, existe un exce54 lente libro editado por el Gobierno de La Rioja: «Los 100 documentos del comercio exterior». Expedidor Documentos comerciales Factura comercial Exportador Factura proforma Exportador Factura consular Exportador Packing list Exportador ◀ Lista de pesos Exportador ▶ Documentos de transporte Conocimiento de embarque marítimo Naviera o sus agentes Conocimiento de embarque aéreo Compañía aérea o agente IATA Carta de porte por ferrocarril Compañía ferroviaria Conocimiento de embarque multimodal Agentes transitarios Cuadernos TIR y TIF Cámaras de comercio y asociaciones de transporte Documentos del seguro Póliza de seguros Compañía aseguradora Certificado de seguros Compañía aseguradora Documentos aduaneros DUA de exportación Agentes de aduanas Factura aduanera Exportador Certificados informativos De origen Cámaras de comercio De calidad Entidades de certificación autorizadas 55 Expedidor ◀ Soivre Soivre (Secretaría de Estado de Comercio) De análisis Entidades de certificación autorizadas Fitosanitarias Consejerías de agricultura y Subdirección General de Agricultura Inspección Empresas especializadas Kosher Agencias certificadoras de productos kosher Halal Instituto halal Negativo de lista negra Armador o consignatarios RECOMENDACIONES ACERCA DE LOS CRÉDITOS DOCUMENTARIOS ■■ 56 De carácter general: • Siempre que se tengan dudas respecto a la solvencia del importador, el exportador debe pedir apertura de crédito documentario irrevocable. • Si las dudas son con relación a la solvencia del país importador o banco que procederá a la apertura del crédito documentario, el exportador debe solicitar crédito documentario irrevocable y confirmado. • La negativa de un importador a realizar la apertura de un crédito documentario, solamente puede obedecer a una de estas causas: es muy solvente o por el contrario es insolvente y los bancos no le abren crédito. ■■ • Si el importador aduce que no abre crédito documentario porque en su país las comisiones son muy altas, compensa al exportador estudiar el pago de dichas comisiones y de esta forma contar con la garantía del crédito documentario. • Si la operación se ha negociado con pago mediante crédito documentario, el exportador no debe comenzar a fabricar o preparar el pedido en tanto no haya recibido el aviso de apertura de crédito documentario. • El exportador debe negociar muy bien la documentación que tiene que aportar, no aceptando documentos que sean de muy difícil obtención y/o elevado coste. Respecto a las fechas: • ■■ Se deben de negociar bien todas las fechas del crédito y, muy especialmente, la del vencimiento del crédito y la de embarque de la mercancía con el objetivo de tener tiempo suficiente y margen para embarcar la mercancía, pues en caso de demoras el exportador tendrá que pedir modificaciones del crédito con el consiguiente coste de comisiones. Respecto a la operatividad: • Cuando se recibe el aviso de apertura de un crédito, hay que examinar cuidadosamente los términos del mismo, para ver que coincidan exactamente con lo negociado. • Siempre que se pueda, hay que solicitar que el crédito documentario sea pagadero en España. 57 58 • Hay que examinar cuidadosamente que la cantidad y la divisa del crédito son las negociadas en el contrato de compraventa. • Si se tiene que conceder aplazamiento de pago al importador, es preferible que el crédito sea pagadero por aceptación que por pago diferido, aunque esta última modalidad sea más económica. • Hay que observar bien si los transbordos y embarques parciales están autorizados o prohibidos. • No hay que aceptar que figure como lugar de embarque un puerto concreto; es más flexible utilizar la fórmula «desde cualquier puerto español». • La descripción de la mercancía debe coincidir exactamente con la que consta en la factura comercial. • Hay que ser muy escrupuloso en la confección de los documentos solicitados y respetar los plazos de presentación, para evitar las reservas. • Se debe observar que se solicita la confirmación del crédito, si así se ha convenido. • Siempre debe figurar la leyenda de sometimiento a las RRUU 600. • Hay que observar que el conocimiento de embarque es «limpio a bordo» y no figura la leyenda de «flete debido» si se vende con un Incoterm® que obligue al exportador a pagar el flete. • Hay que acompañar todos los ejemplares y copias de conocimiento de embarque si el crédito solicita full set. • Se debe examinar cuidadosamente la cobertura de seguro de transporte, tanto en el porcentaje como en los riesgos que cubre. Si se guardan estas reglas y otras que se pueden resumir en la palabra «rigurosidad» no habrá problemas con los créditos documentarios, salvo los que se puedan plantear entre ordenante y emisor. La última recomendación es operar con bancos con buenos especialistas en estas operaciones, pues ello facilitará el buen fin de las operaciones. 59 Crédito documentario como instrumento financiero NECESIDADES FINANCIERAS BÁSICAS DEL SECTOR EXPORTADOR Para poder analizar la función del crédito documentario en la financiación de exportaciones, antes se deben conocer las necesidades financieras básicas, de carácter general, que tiene el sector exportador. Al margen de la casuística de cada empresa. Créditos de prefinanciación La primera necesidad financiera tiene como objetivo básico fabricar o adquirir mercancía con destino a la exportación. Uno de los instrumentos financieros son los llamados créditos de prefinanciación de exportaciones. Estos créditos se inician cuando el 60 exportador tiene un pedido en firme para servir en una fecha futura hasta el embarque y/o cobro de la exportación. Pedido en firme Fabricación Embarque Crédito de prefinanciación Pago del importador Este esquema está basado en que la operación la liquida el importador al contado en el momento del embarque de la mercancía, sin embargo, sucede en infinidad de ocasiones, que el exportador concede aplazamiento de pago al importador. Pedido en fabricación Fabricación p. ej., 90 días Embarque Aplazamiento p.ej., 90 días Cobro Crédito de prefinanciación a 180 días En este supuesto se suceden en el tiempo, aunque se instrumente en un solo contrato mercantil, la prefinanciación y financiación del pago aplazado. Los créditos de prefinanciación pueden ser: ■■ ■■ Singulares: destinados a financiar una operación concreta. Genéricos: son las llamadas líneas de crédito y están destinadas a financiar la actividad exportadora de una empresa. 61 Créditos para movilizar la cartera de deudores (importadores) La otra necesidad financiera viene representada por la movilización de la cartera de clientes en el exterior. Si el exportador vende con frecuencia con pago aplazado, por así exigirlo el mercado, llegará un momento en el que se le presentarán importantes tensiones de tesorería, por lo que no tendrá otra opción que monetizar su cartera de clientes o acudir a ampliaciones de capital. Si decide optar por la financiación bancaria, tratará de obtener anticipos, descuento de letras, etc., a cargo de sus clientes exteriores. En la prefinanciación, el riesgo que examinará el banco financiador es el consistente en la posibilidad de que al exportador le anulen el pedido. Ante tal riesgo, solamente otorgará la prefinanciación con base en la solvencia de la compañía exportadora y, en su caso, garantías que esta pueda aportar. En la movilización de los pagos aplazados de las exportaciones, el banco considerará la solvencia de los deudores, existencia o no de riesgo país, aseguramiento o no de los cobros exteriores y solvencia del exportador. EL CRÉDITO DOCUMENTARIO: VEHÍCULO QUE HACE POSIBLE LA PREFINANCIACIÓN Y FINANCIACIÓN DEL PAGO APLAZADO Cuando los reembolsos de las operaciones se van a producir mediante créditos documentarios abiertos 62 a favor del exportador, la concesión de la prefinanciación, incluso en coyunturas económicas difíciles, se facilita ostensiblemente. El temor que puede tener el banco prestando dinero al exportador para que fabrique una mercancía que cuenta con un pedido en firme, es el de que al exportador le anulen el pedido de manera unilateral, como ya se ha comentado, y se quede con la mercancía a medio fabricar. En este supuesto, difícilmente podría reembolsar el crédito de prefinanciación al banco, si es que este concedió la facilidad crediticia en función de considerar que era una operación autoliquidable, sin otras garantías accesorias. Pedido en firme Prefinanciación Anulación de pedido Embarque Si existiera un crédito documentario abierto a favor del exportador, esta circunstancia negativa no se podría producir, pues, como ya se sabe, el crédito documentario tiene la característica de irrevocable, por lo que el importador no puede anular el pedido sin la conformidad, entre otros, del exportador. El otro riesgo que le queda al banco es que el exportador no llegue a embarcar la mercancía, pero se supone que ya ha estudiado la seriedad y capacidad de producción de su cliente. Sujetos financiadores de la prefinanciación Para financiar el período de fabricación, los sujetos financiadores pueden ser: ■■ Banco o entidad financiera del exportador: es quien más usualmente financia el período de fabricación. 63 ■■ ■■ Banco o entidad financiera del país importador: es menos habitual, si bien se produce en ocasiones para operaciones de cierta entidad, mediante la figura llamada «crédito comprador». Importador extranjero: es el financiador del período de fabricación o preparación del pedido, mediante la apertura de crédito documentario con cláusula roja o verde o facilitando dicha financiación mediante la emisión bancaria de un stand by. Secuencia de una prefinanciación y caso práctico La empresa española Proexport firma el siguiente contrato con la americana Texas, SA: ■■ ■■ ■■ Venta de 200 unidades de bicicletas de paseo. Precio unitario: 1.000 USD cada una en posición CIF puerto de Miami. Plazo de embarque: 120 días a partir de la fecha de apertura de un crédito documentario irrevocable utilizable mediante pago a la vista, contra presentación de documentos en las cajas del Banco Español. Con fecha 10 de abril, el Banco Español recibe un crédito documentario abierto por el Banco de Texas por orden de Texas a favor de Proexport. El Banco Español, avisa del crédito a la empresa española. Esta última, al recibo de la copia del crédito, comprueba el condicionado y especialmente las fechas correspondientes al embarque. Comprueban que: ■■ 64 Tiene 120 días para fabricar, coleccionar documentos y presentarlos al Banco Español. ■■ ■■ El crédito documentario es pagadero en las cajas del Banco Español. No está confirmado pues se trata de un banco de primer nivel, por lo que no existe riesgo país. El problema que se le plantea a Proexport, como a gran parte de las empresas españolas en la actualidad, es su falta de liquidez, por lo que no pueden abordar la fabricación si no es con ayuda financiera. Acude a su banco solicitando el contravalor de 100.000 USD; no precisan más pues tienen material en stock. La petición de prefinanciación es concretamente: ■■ Importe: 74.000 euros. ■■ Plazo: hasta el 10 de agosto del año en curso. ■■ Garantías personales: no se prestan pues no es política de la empresa. El Banco Español estudia la solvencia de Proexport y constata que es proporcionada para la operación. Además, considera como factor positivo y casi único la existencia de un crédito documentario irrevocable y pagadero a la vista. Resumen: ■■ Solvencia de Proexport: apropiada. ■■ Seriedad y capacidad de producción: adecuada. ■■ Solvencia del banco emisor del crédito: muy amplia. ■■ Riesgo político: no existe. Ante esta serie de datos positivos, el Banco Español concede a Proexport un préstamo en las siguientes condiciones: ■■ Cantidad: 74.000 euros. ■■ Vencimiento: 10 de agosto del año en curso. 65 ■■ Instrumentación: mediante póliza de préstamo. ■■ Intereses: 5% anual. ■■ Comisiones: las habituales. Ambas partes están de acuerdo y se extiende a la póliza de préstamo, suscribiéndola el banco y Proexport mediante la intervención de fedatario público. El banco abona los 74.000 euros en la cuenta corriente de Proexport, adeudándole al propio tiempo la comisión de apertura. Proexport comienza la fabricación, utilizando estos fondos en la adquisición de componentes. El día 25 de julio embarca la mercancía y colecciona la documentación que le es exigida en el crédito documentario, presentándola al Banco Español (banco pagador) el día 28 de julio. 25 de julio 28 de julio 30 de julio Embarque Presentación documentos Cobro de 200.000 USD El propio día 30 de julio, el banco vende los 200.000 dólares en el mercado de divisas y liquida la operación de préstamo el día 10 de agosto. El adeudo que el banco hace a Proexport es de 75.233 euros, de los cuales 1.233 corresponden a los intereses del mismo. En el supuesto se dice que el banco vende los dólares en el mercado de divisas; lo tiene que hacer, si bien por cuenta del exportador, pues debe de reembolsarse del préstamo en euros más los intereses devengados. El lector observará que Proexport tenía un activo en dólares (deuda del importador) y un pasivo en 66 euros (deuda con el banco). Esta situación patrimonial evidencia un riesgo de cambio que viene a alterar el coste financiero de la prefinanciación. Para que el exportador no soporte el riesgo de cambio tiene que prefinanciarse en la propia moneda del crédito documentario, es decir, en dólares, así su activo y pasivo estarían nominados en la misma divisa, al menos en lo que respecta a la financiación. Mediante la existencia de un crédito documentario irrevocable ha sido posible la prefinanciación de una exportación, sin mayores garantías, salvo la seriedad y capacidad de producción de la empresa exportadora. Caso práctico de una prefinanciación a través de un crédito documentario con cláusula verde Es otra alternativa financiera, si bien menos usual. Datos del caso práctico: Exportador: Frutas y Verduras, SA, España. Importador: England Fruits, Reino Unido. Importe: 200.000 euros. Pago: a la vista contra entrega de documentos mediante crédito documentario irrevocable, pagadero en España en las cajas del banco avisador. Vencimiento del crédito: 45 días a partir de la fecha de apertura. Cláusula verde: se permiten anticipos de hasta el 50% cada uno, separados 10 días entre sí, sin devengo de intereses a cargo del beneficiario. Otras instrucciones: en cada anticipo, si hubiera más de uno, el exportador presentará un resguardo de depósito (warrant) representativo del almacenaje de la mercancía adquirida con el anticipo anterior. El Almacén General de Depósitos debe ser refrigerado. Documentos: factura comercial, certificado fitosanitario, certificado Soivre, conocimiento de embarque. Al ser una compra FOB, el seguro lo cubren los compradores. 67 Con el objetivo de no repetir, la secuencia operativa se desarrolla desde el momento del primer anticipo. Banco Español Anticipo de 50.000 dólares Frutas y Verduras, S.A. Recibo Con estos 50.000 euros, la empresa española que, realmente, es agente de compras de la compañía inglesa comienza a adquirir diversa clase de frutas, según lo convenido con England Fruits, pagando al contado a los agricultores. Frutas y Verduras, S.A. Warrant Pago Almacén General de Depósitos Agricultores Fruta Los agricultores, siguiendo las instrucciones de la empresa española envían la mercancía a un Almacén General de Depósitos previamente designado, extendiendo este el warrant correspondiente. Pocos días después se produce otro anticipo de 100.000 euros; se almacena la fruta adquirida en el citado almacén. El exportador, para obtener este segundo anticipo, ha debido presentar el warrant del primer almacenaje. Así sigue la secuencia, sucesivamente, hasta la fecha de vencimiento del crédito documentario en la que se produce el embarque de la fruta con destino al Reino Unido. Exportador Warrant Almacén General de Depósito Embarque al importador Simultáneamente colecciona los documentos que le son exigidos en el crédito documentario y los presenta en el banco español (pagador). 68 Exportador Documentos Banco Pago, menos anticipos pagador De otro lado, la empresa inglesa liquidará con Frutas y Verduras, SA el coste del almacenaje y su comisión como agente de compras. Banco pagador Documentos Reembolso Banco emisor El banco inglés reembolsa al banco español el importe pagado al exportador. El riesgo de la operación descansa en el importador inglés ya que podría suceder, hipotéticamente, que el exportador español tomara el primer anticipo y no llegara a embarcar la mercancía. En este caso, es difícil que ocurra pues la empresa española es agente de compras de la empresa inglesa, incluso tienen participaciones accionariales cruzadas. Existen más aplicaciones operativas de este tipo de créditos y otras modalidades; por ejemplo, mediante aval en los anticipos, devengando intereses, etc. En todo caso, es evidente que la prefinanciación ha sido posible mediante un crédito documentario de estas características que, incluso, podría contemplar pignorar la mercancía a favor del banco hasta el momento del embarque, si es que no existiera un alto grado de confianza entre comprador y vendedor. Prefinanciación mediante crédito documentario con cláusula roja En este supuesto, al igual que en los créditos con cláusula verde, el importador financia al exportador 69 el período de fabricación del pedido: compra de materia prima, componentes, etc. Importador Solicitud de apertura de crédito Banco emisor El comprador extranjero solicita a su banco la apertura de un crédito documentario a favor del exportador, indicando que tiene que ser con cláusula roja y fijando el porcentaje de anticipos que, en este supuesto, no puede ser mayor del 60% del importe nominal del crédito. Los demás datos son idénticos a los que figurarían en un crédito documentario normal. Banco emisor Crédito documentario Banco del exportador El banco emisor transmite el crédito al banco intermediario, resaltando la característica de la cláusula roja y el importe máximo de los anticipos. Banco del exportador Aviso de crédito Exportador El banco del exportador avisa de la existencia de un crédito documentario a favor del exportador, facilitándole una copia del mismo y añadiendo su confirmación, si es el caso. Banco del exportador Anticipo/s Exportador Se concede un primer anticipo y así sucesivamente hasta el montante del 60% del crédito, suscribiendo el importador los documentos de compromiso de aplicación y devolución. 70 El banco del exportador adeuda el importe de los anticipos al banco del importador y este, a su vez, al importador. Exportador Mercancía Importador El exportador procede en su momento, y antes de la fecha que figure en el crédito documentario a embarcar la mercancía hasta el punto convenido; al propio tiempo colecciona los documentos que le exige el crédito documentario presentándolos en su banco, quien encontrándolos conformes abona la operación descontando los anticipos concedidos. Los dos bancos intervinientes liquidan las comisiones bancarias del crédito documentario según el acuerdo que tengan entre exportador e importador. Los anticipos, como ya se ha comentado en ocasiones anteriores, devengarán o no intereses a cargo del exportador, dependiendo del acuerdo que tenga este con el importador. Secuencia y caso práctico de la financiación del pago aplazado instrumentada mediante crédito documentario utilizable por pago diferido El detalle de la operación es el siguiente: ■■ Importe: 100.000 euros. ■■ Importador: Irmaos (Brasil). ■■ Exportador: Data, S.A. (España). ■■ ■■ Vencimiento del crédito documentario: 10 de abril del año en curso. Pago: 10 de julio del año en curso. 71 ■■ Banco intermediario: Banco Cien (España). ■■ Banco emisor: Banco de São Paulo (Brasil). ■■ Crédito pagadero en España en las cajas del Banco Cien y confirmado por este mismo banco. Antes del vencimiento del crédito se embarca la mercancía y se presentan los documentos requeridos. Exportador Documentos Banco Cien El banco español revisa los documentos y encontrándolos conformes se compromete al pago al exportador el 10 de julio del año en curso. El exportador se encuentra con que el banco «le debe» 100.000 euros que le pagará el próximo 10 de julio, pero no tiene ningún documento mercantil endosable como soporte, simplemente un compromiso de pago. El Banco Cien, actuando con buen criterio comercial, ofrece a Data, S.A. el anticipo de los 100.000 euros al 4% de interés anual; este ofrecimiento es lógico, ya que el banco tiene el riesgo contraído con el banco brasileño al operar como mandatario y, además, ser confirmador, por lo que el anticipo no agrava este riesgo. Se instrumenta el anticipo abonando su importe íntegro en la cuenta del exportador. El día 10 de julio se liquidan los intereses que son a cargo de Data, S.A., adeudando al banco brasileño la cantidad de 100.000 euros, cantidad que a su propio tiempo el citado banco adeuda al importador. 72 La existencia del crédito documentario ha hecho posible: ■■ ■■ Exportador: ha podido competir en el mercado internacional otorgando aplazamiento de pago, pero cobrando el importe de su exportación al contado. Importador: consigue un aplazamiento de 90 días para el pago, lo que le permite recibir la mercancía y cerrar el círculo de comercialización, cobro y pago. Secuencia y caso práctico de una financiación con pago aplazado instrumentada mediante crédito documentario utilizable por aceptación La secuencia es similar a la de los casos anteriores, hasta la oportunidad de la presentación de los documentos. Documentos + Letra/s de cambio Exportador Banco intermedario español La función del banco español puede ser: 1. Actúa simplemente como banco avisador de un crédito pagadero en las cajas del banco emisor. La letra de cambio presentada por el exportador es por el importe de la operación y con vencimiento, por ejemplo, 90 días después. El banco español no está obligado a aceptar la letra o letras de cambio, que serán a cargo del banco emisor si el crédito no está confirmado. Igualmente sucede si el crédito es confirmado, es decir, no tiene obligación de aceptar la letra de cambio salvo que se niegue a hacerlo el banco emisor. 73 2. Actúa como pagador si el crédito es pagadero en las cajas del banco intermediario. Si está confirmado, queda obligado a la aceptación contra documentos conformes. Las letras de cambio son a su cargo. Si no está confirmado, no tiene obligación de aceptar la letra de cambio, pero si lo hace tendrá acción contra el banco emisor, pero no contra el librador (exportador). Nos centramos en el supuesto 1: crédito pagadero en las cajas del banco español (intermediario) y confirmado por este mismo banco. La letra de cambio tendrá las siguientes características: ■■ Fecha de libramiento (emisión): el mismo día de la presentación de documentos. ■■ Importe: el mismo del crédito. ■■ Vencimiento: 90 días después, por ejemplo. ■■ Librador: el exportador. ■■ Librado: el banco español (intermediario). Banco español Letra aceptada Exportador El banco, habiendo revisado y encontrado los documentos conformes, procede a la aceptación formal de la letra de cambio, devolviéndosela al exportador. La situación de este es la siguiente: tiene una letra de cambio aceptada, suponemos que por un banco de primera categoría, con vencimiento 90 días más tarde. Si no precisa liquidez, la guardará en su cartera para presentarla al cobro el día de su vencimiento. Si se supone que por falta de liquidez precisa monetizarla, lo puede hacer tanto en el propio ban74 co librado como en un tercer banco. Ningún banco, normalmente, pondrá inconveniente en descontar una letra de cambio a cargo de otro banco de su propio país, si es que este es solvente. Se supone que la descuenta en el propio banco librado. Este no sólo no pondrá ningún problema –pues la tiene que pagar ineludiblemente a su vencimiento-, al contrario, preferirá descontarla y percibir unos intereses y comisiones sin incrementar su riesgo. Exportador Letra de cambio Banco español Nominal menos intereses Al vencimiento de la letra de cambio: Banco español Reembolso nominal Letra de cambio Banco del importador Por su parte el banco del importador adeuda el importe nominal de la letra de cambio al importador dándose así por finalizada la operación. El descuento, lógicamente, se efectúa sin recurso contra el exportador. Podría suceder, como en todos los demás supuestos, que el aplazamiento de pago fuese instrumentado en diversos pagos, por ejemplo, a 30, 60, 90 días, etc., en cuyo caso el exportador presentaría diversas letras de cambio con distintos vencimientos. Financiación de pago aplazado mediante crédito documentario utilizable por negociación En este apartado se sigue el mismo procedimiento expuesto en los casos anteriores. Suponemos que el 75 exportador ha concedido al comprador un aplazamiento de pago de 90 días, a partir de la fecha de presentación de documentos. La letra de cambio tiene que estar librada a cargo del banco emisor del crédito o del banco confirmador. En este supuesto se considera que la letra está librada a cargo del banco emisor, pues se trata de un crédito sin confirmar. Banco español Nominal menos intereses Exportador El banco español negocia la letra de cambio, descontando del nominal los intereses correspondientes a los 90 días que faltan para su vencimiento. El descuento se efectúa con recurso contra el beneficiario pues se trata de un crédito sin confirmar. Por último, el banco español se reembolsa del banco emisor del crédito. Una vez analizadas las diferentes financiaciones, conviene hacer un pequeño resumen: PERÍODO DE FABRICACIÓN < > PREFINANCIACIÓN ■■ Mediante crédito documentario irrevocable. ■■ Con crédito documentario utilizable con cláusula roja o verde. ■■ Con carta de crédito comercial o carta de crédito stand by. A PARTIR DEL EMBARQUE < > MOVILIZACIÓN DEL PAGO APLAZADO 76 ■■ Anticipos sobre documentos en créditos documentarios utilizables mediante pago diferido. ■■ Descuento de letras de cambio al amparo del créditos documentarios pagaderos por aceptación. ■■ Descuento de letras de cambio en créditos documentarios utilizables por negociación. COMENTARIOS AL RIESGO DE CAMBIO EN LAS ALTERNATIVAS FINANCIERAS Aun cuando no es objeto de este Cuaderno analizar el riesgo de cambio, parece oportuno realizar algún comentario en su relación con la financiación. La financiación mediante crédito documentario se puede realizar en euros o en divisas ‘no euro’ independientemente de la moneda en que esté cifrado el crédito documentario, si bien en alguna de las alternativas habrá que considerar el riesgo de cambio y su posible cobertura. ■■ Crédito documentario emitido en euros. Si la financiación (anticipo, descuento o negociación) se realiza en euros, así como la prefinanciación, es obvio que el exportador no contrae ningún riesgo de cambio. Ahora bien, si se financia en alguna divisa distinta para aprovecharse de menores tipos de interés, sí le aflorará el riesgo de cambio, pues mantendrá un activo en euros (deuda del importador extranjero) y un pasivo en la divisa que le anticipó el banco. ■■ Crédito documentario emitido en una divisa no euro. Si la financiación se realiza en la misma divisa del crédito documentario, no existirá riesgo de cambio pues el activo y pasivo del exportador estará cifrado en idéntica divisa. Si por el contrario, la prefinanciación, anticipo, descuento, etc., se efectúa en divisa distinta a la del crédito documentario, surgirá el riesgo de cambio si bien este es susceptible de ser cubierto por alguno de los instrumentos financieros existentes a este fin (seguros de cambio, opciones, etc.). Los préstamos bancarios, créditos, descuentos y anticipos 77 sobre documentos, además del tipo de interés de la financiación, devengan determinadas comisiones a favor del banco financiador. ALTERNATIVAS FINANCIERAS 78 Divisa del crédito documentario Divisa de la financiación Riesgo de cambio Euros Euros No Euros Otra divisa Sí No euro La misma divisa No No euro Euros Sí Bibliografía CCI (2006): Reglas y Usos Uniformes Relativos a los Créditos Documentarios. Revisión 2007. — (2007): Práctica Bancaria Internacional Estándar. Revisión 2007 para las UCP600. Echevarría Asteinza, José Ignacio y Martínez Parro, Manuel (1998): La gestión práctica del crédito documentario. Agrece. García Trius, Albert (2009): Los 100 documentos del comercio exterior. Agencia de Desarrollo Económico de Rioja. Hernández, Lázaro (2000): El crédito documentario. ICEX. Serantes, Pedro (2010): El cobro seguro de la exportación. Los medios de pago internacionales. ICEX. — (2012): Exportaciones a corto plazo. Su financiación, aseguramiento y otros aspectos prácticos. ICEX. 79