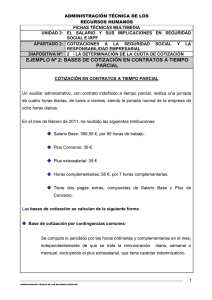

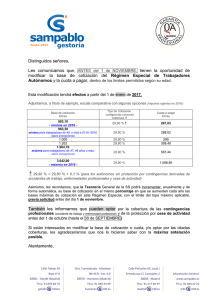

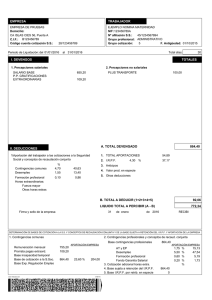

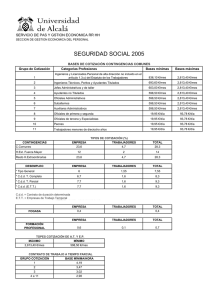

ACTIVIDADES tema 1: Salarios y Nóminas. Cálculo Salarios del Recibo 1. Calcular el salario líquido con los siguientes datos: Trabajador con una antigüedad desde 01-01-1990 Categoría-Grupo Profesional de Jefe Administrativo Grupo Cotización: 03 Salario base: 841,42 Complementos salariales: Antigüedad: 126,21 Plus convenio: 174,29 Plus Distancia: 36,06 Tiene dos Pagas extras anuales con los conceptos: Salario base + Antigüedad + Convenio 8% I.R.P.F. Solución: Salario base: 841,42 Antigüedad: 126,21 Plus Convenio: 174,29 Plus Distancia: 36,06 ______________________________________________TOTAL DEVENGADO: 1.177´98 Deducciones Seguros sociales……………..86,87 Deducciones 8% IRPF…………………………..94,24 _______________________________________________TOTAL DEDUCIONES 181,10 LÍQUIDO A PERCIBIR…………………………………………………………………………..996,88 1 de 2. Enumerar los requisitos formales del salario. • La liquidación y pago del salario se deben hacer en el lugar convenido o conforme a los usos y costumbres. El período de tiempo a que se refiere el abono de las retribuciones periódicas y regulares no podrá exceder de un mes. El pago del salario lo puede realizar el empresario en moneda de curso legal o mediante talón u otra modalidad de pago similar a través de entidades de crédito. • La liquidación y el pago del salario se deben efectuar documentalmente, es decir, con el recibo de salarios o nómina. El recibo de salarios se referirá a meses naturales. Si se entregan cantidades de dinero del salario antes de llegar el momento de la entrega, dichas cantidades entregadas se considerarán anticipos a cuenta de la liquidación definitiva, que se debe extender en el recibo mensual de salarios. • El recibo de salarios deberá firmarlo el trabajador al efectuarle la entrega del duplicado del mismo y abonarle, en moneda de curso legal o a través de cheque o talón bancario, las cantidades resultantes de la liquidación. • La firma del trabajador, en el recibo de salarios, dará fe de la percepción de aquél de dichas cantidades, sin que suponga su conformidad con las mismas. Cuando el abono del salario se realiza por medio de transferencia bancaria, el empresario entregará al trabajador el duplicado del recibo sin tener que firmarlo, ya que se sustituye la firma por el comprobante del abono expedido por la entidad bancaria. • La liquidación de los salarios que correspondan a quienes presten servicios en trabajos que tengan el carácter de fijos discontinuos, en los supuestos de conclusión de cada período de actividad, se llevará a cabo con sujeción a los trámites y garantías establecidos en el apartado 2 del artículo 49 del ET. • El derecho al salario a comisión nacerá en el momento de realizarse y pagarse el negocio, la colocación o venta en que hubiera intervenido el trabajador, liquidándose y pagándose, salvo que se hubiese pactado otra cosa, al finalizar el año. • El interés por mora de pago del salario será el diez por ciento de lo adeudado. El salario, así como el pago delegado de las prestaciones de la Seguridad Social, podrá efectuarlo el empresario en moneda de curso legal o mediante talón u otra modalidad de pago similar a través de entidades de crédito, previo informe al comité de empresa o delegados de personal. • Los recibos de salarios expedidos se han de archivar y conservar por las empresas durante un período de 4años, a fin de permitir las comprobaciones oportunas (art.21 del Decreto Legislativo 5/2000, de 4 de agosto) 2 ACTIVIDADES tema 2: Salarios y Nóminas. Cálculo Salarios del Recibo de 1. El trabajador Antonio Sánchez es jefe administrativo (grupo 3) de una empresa de telecomunicaciones. Comenzó su relación laboral con la empresa el 25 de septiembre de 1998, actualmente tiene un contrato indefinido a jornada completa. Sus retribuciones mensuales son las siguientes: Salario base: 850,00 euros Antigüedad: 130,50 euros Plus Convenio: 180,00 euros Plus transporte: 100,00 euros A demás percibe dos gratificaciones extraordinarias una el 15 de Julio y otra el 15 de diciembre, compuesta cada una por salario base y plus convenio. El tipo de retención aplicable por IRPF es del 9%. Calcula la nómina del mes de abril. Solución: Como retribuciones a tener en cuenta para la base de cotización tenemos el salario base, la antigüedad y el plus convenio. El plus de transporte, al no llegar al mínimo del 20% del IPREM no lo tendremos en cuenta, por lo tanto: 850,00 € + 130,50 € + 180,00 € = 1160,50 € Para el cálculo de la base de cotización, hay que sumar la prorrata de pagas extras que le correspondería por cada mes. 2 x (850,00 € + 180,00 €) / 12 meses = 171,66 € Por lo tanto, la Base de cotización por contingencias comunes ascenderá a: 1160,50 € + 171,66 € = 1332,16 € 3 Al no existir horas extraordinarias, la BCCC es en este caso igual a la base de cotización por contingencias profesionales, puesto que, como ya hemos explicado anteriormente, lo que diferencia a ambas bases es la realización o no de horas extraordinarias. Tendremos que comprobar también si dichas bases se encuentran o no entre los límites para su grupo profesional. Al estar contratado como jefe administrativo, se encuentra en el grupo de cotización 3, cuyos límites son: • • Para contingencias comunes: o Base mínima: 753,00 € o Base máxima: 3.597,00 € Para contingencias profesionales: o Tope mínima: 753,00 € o Tope máxima: 3.597,00 € Al estar entre los máximos y mínimos de ambas bases, las cantidades obtenidas son las bases de cotización. Los tipos aplicables son los siguientes: • Por contingencias comunes: 4,7 %. • Por formación profesional: 0,1 %. • Por desempleo: 1,55 %. Por lo tanto, las cuotas a ingresar en la seguridad social serían las siguientes: 1.332,16 x 4,7 % = 62,61 € 1.332,16 x 0,1 % = 1,33 € 1.332,16 x 1,55 % = 20,64 € TOTAL APORTACIONES S.S. = 84,58 €. Para la cuota a ingresar en concepto de IRPF tendremos que tomar como base: el salario base, la antigüedad, el plus convenio y el plus transporte. 4 Por lo tanto, la base sujeta sería: 850,00 + 130,50 € + 180,00 € + 100,00 € = 1260,50 € CUOTA POR IRPF = 1260,50 € x 9 % = 113,45 € Para concluir: TOTAL DEVENGADO – TOTAL DEDUCIR = LIQUIDO TOTAL A PERCIBIR 1260,50 € - (84,58 € + 113,45 €) = 1062,47 € 2. El trabajador Jesús Rodríguez es peón de la construcción (grupo 10) de una empresa de construcción. Comenzó su relación laboral con la empresa el 25 de enero de este mismo año, actualmente tiene un contrato por obra o servicio determinado a jornada completa. Sus retribuciones mensuales son las siguientes: Salario base: 720,00 euros Plus asistencia: 75,50 euros Plus Convenio: 120,00 euros Plus transporte: 98,00 euros A demás percibe tres gratificaciones extraordinarias, compuesta cada una por salario base y plus convenio, las recibe de manera prorrateado en cada mes. Durante el mes de marzo ha realizado horas extraordinarias por las cuales ha recibido 210,50 € Calcula la nómina del mes de marzo. Calcula las cuotas que debe aportar dicho trabajador a la seguridad social (tanto por contingencias comunes como por contingencias profesionales. Solución: Como retribuciones a tener en cuenta para la base de cotización tenemos el salario base, el plus de asistencia y el plus convenio. El plus de transporte, al no llegar al mínimo del 20% del IPREM no lo tendremos en cuenta, por lo tanto: 720,00 € + 75,50 € + 120,00 € = 915,50 € 5 Para el cálculo de la base de cotización, hay que sumar la prorrata de pagas extras que le correspondería por cada mes. 3 x (720,00 € + 120,00 €) / 12 meses = 210,00 € Por lo tanto, la Base de cotización por contingencias comunes ascenderá a: 915,50 € + 210,00 € = 1125,50 € Este trabajador realizo horas extraordinarias por valor de 210,50 €, por lo que dichas horas han de sumarse a la base de cotización por continencias comunes para hallar la base de cotización por contingencias profesionales. Por lo tanto, la Base de cotización por contingencias profesionales ascenderá a: 915,50 € + 210,00 € + 210,50 € = 1336,00 € Tendremos que comprobar que ambas bases se encuentran dentro de los límites para su grupo profesional. Al estar contratado como peón, se encuentra en el grupo de cotización 10, cuyos límites son: • • Para contingencias comunes: o Base mínima: 753,00 € o Base máxima: 3.597,00 € Para contingencias profesionales: o Tope mínima: 753,00 € o Tope máxima: 3.597,00 € Al estar entre los máximos y mínimos de ambas bases, las cantidades obtenidas son las bases de cotización. Los tipos aplicables son los siguientes: • Por contingencias comunes: 4,7 %. • Por formación profesional: 0,1 %. • Por desempleo: 1,60 %. 6 Por lo tanto, las cuotas a ingresar en la seguridad social serían las siguientes: 1125,50 € x 4,7 % = 52,89 € 210,50 € x 4,7% = 9,89 1336,00 € x 0,1 % = 1,34 € 1336,00 € x 1,60 % =21,37 € TOTAL APORTACIONES S.S. = 85,49 €. 3. Ana trabaja como auxiliar administrativa (grupo 7) en una fábrica textil. Trabaja en esta fábrica desde hace más de dos años, actualmente tiene un contrato indefinido a jornada completa, sus retribuciones son las siguientes: Salario base: 794,65 euros Plus Convenio: 95,86 euros Plus transporte: 102,84 euros A demás percibe dos gratificaciones extraordinarias, compuesta cada una por el salario base, las recibe de manera prorrateado en cada mes. El tipo de retención aplicable de IRPF es del 6% En el mes de octubre la fábrica sufre una inundación como consecuencias de fuertes lluvias. Casi toda la documentación archivada en la empresa sufrió daños, por lo que la trabajadora tuvo que realizar horas extraordinarias para ver que documentación fue la dañada. Ana tuvo que realizar 25 horas extraordinarias a razón cada una de 22 euros. Calcula la nómina que percibirá Ana en el mes de octubre. Solución: Las retribuciones a tener en cuenta para la base de cotización tenemos el salario base, y el plus convenio. El plus de transporte, al no llegar al mínimo del 20% del IPREM no lo tendremos en cuenta, por lo tanto: 794,65 € + 95,86 € = 890,51 € 7 Para el cálculo de la base de cotización, hay que sumar la prorrata de pagas extras que le correspondería por cada mes. (2 x 794,65 €) / 12 meses = 132,44 € Por lo tanto, la Base de cotización por contingencias comunes ascenderá a: 890,51 € + 132,44 € = 1022,95 € Ahora, obtendremos la Base de Cotización por Contingencia Profesionales (BCCP) de Ana, para ello sumaremos la cuantía del total de las horas extraordinarias realizadas en el mes de octubre a la base de cotización por contingencias comunes ya calculada: 25 horas realizadas x 22 € cada una hacen un total de 550,00 €. BCCP = 1022,95 € + 550,00 € = 1572,95€ Las bases de cotización que hemos hallado deben de encontrarse entre los límites máximo y mínimo para su categoría profesional. Ana pertenece al grupo 7 cuyos límites son los siguientes: • • Para BCCC: o Base mínima: 753,00 € o Base máxima: 3.597,00 € Para BCCP: o Tope mínima: 753,00 € o Tope máxima: 3.597,00 € Como vemos, se encuentran dentro de los límites, así que ya podemos aplicar los distintos tipos: • Por contingencias comunes: 4,7 % sobre la BCCC • Por horas extraordinarias por fuerza mayor: 2% sobre la cuantía total de las horas extraordinarias. • Por formación profesional: 0,1 % sobre la BCCP • Por desempleo: 1,55 % sobre la BCCP. 8 En concepto de IRPF, se le descontará el 6% sobre el total devengado durante ese mes, incluida las horas extras. Cuotas a ingresar en la seguridad social: 1022,95 € x 4,7 % = 48,07 € 1572,95 € x 0,1 % = 1,57 € 1572,95 € x 1,55 % = 24,38 € 550,00 € x 2,0 % = 11,00 € TOTAL APORTACIONES: 48,07 + 1,57 + 24,38 + 11,00 = 85,02 € Cuota a ingresar en concepto de IRPF: 794,65 € + 95,86 € + 550,00 € + 132,44 € + 102,84 € = 1675,79 € 1675,79 € x 6 %= 100,54 € Liquido a percibir por el trabajador: TOTAL DEVENGADO – TOTAL DEDUCIR = LIQUIDO TOTAL A PERCIBIR 1675,79 €- (85,02 € + 100,54 €) = 1490,23 € 9 ACTIVIDADES tema 5: Salarios y Nóminas. Cálculo Salarios del Recibo de 1. Definir los devengos. Entenderemos por devengos la suma total de las cantidades que percibe el trabajador por distintos conceptos, independientemente de que tengan o no la consideración de salario y de que coticen o no a la Seguridad Social. Entre los devengos hemos de distinguir: • Percepciones salariales: que retribuyen el trabajo efectivo del trabajador. Además cotizan a la Seguridad Social. • Percepciones no salariales: que se abonan al trabajador si se producen determinadas circunstancias, pero sin que guarden una relación directa con el trabajo efectivo realizado. No obstante, tienen que reflejarse asimismo en el recibo de salarios, están, algunas de ellas en cuanto no excedan de determinada cuantía, excluidas de cotización. 2. Enumerar las percepciones salariales. La estructura del salario se establece mediante la negociación colectiva o, en su defecto, el contrato individual, se determinará la estructura del salario, que deberá comprender: • Salario base: como retribución fijada por unidad de tiempo o de obra sin atender a ninguna otra circunstancia • Complementos salariales: fijados en función de diversas circunstancias relativas a las condiciones personales del trabajador, al trabajo realizado o a la situación y resultados de la empresa, se calcularán conforme a los criterios que a tal efecto se pacten en convenio colectivo o en contrato individual. Los complementos salariales son: o o Personales: se derivan de las condiciones personales del trabajador y que no han sido valoradas al ser fijado el salario base: Antigüedad. Conocimientos especiales: idiomas, títulos, etc. De puesto de trabajo: su percepción depende exclusivamente del ejercicio de la actividad profesional en el puesto asignado: Penosidad, toxicidad, peligrosidad. Turnos. Responsabilidad. Nocturnidad. Disponibilidad. 10 o Por calidad o cantidad de trabajo: complemento que se percibirá por una mejor calidad o mayor cantidad de trabajo, vayan o no unidos a un sistema de retribución por rendimientos: Incentivos a la producción. Asistencia y puntualidad. Horas extraordinarias: aquellas horas de trabajo que se realicen sobre la duración máxima de la jornada de trabajo. o Horas complementarias. Prolongación de jornada. Comisiones. De vencimiento periódico superior al mes: son de carácter periódico, no esporádicas, cuya periodicidad supera el mes: Pagas extraordinarias: el trabajador tiene derecho a dos gratificaciones extraordinarias al año (en Navidades y en el mes fijado en convenio colectivo o por acuerdo entre empresario y los representantes legales de los trabajadores). Se pueden prorratear en 12 mensualidades. Su cuantía se fija por convenio colectivo o por acuerdo entre las partes. El devengo de las pagas por convenio colectivo puede ser semestral o anual, pero a falta de norma se devenga en proporción al tiempo de servicio en al año anterior a su cobro. Participación en beneficios: establecido por convenio colectivo o contrato individual. Otras gratificaciones: por Convenio Colectivo se pueden establecer un mayor número de gratificaciones extraordinarias al año. o En especie: la utilización, consumo u obtención, para fines particulares, de bienes, derechos o servicios de forma gratuita o por precio inferior al normal de mercado, cuya entrega por parte de las empresas sea debida en virtud de norma, convenio colectivo o contrato de trabajo, y no constituyan asignaciones de carácter asistencial (por ejemplo, la entrega de vehículos). o De residencia: remuneran la prestación de trabajo en un lugar geográficamente determinado, siempre que el trabajador fije o tenga fijada en él su residencia y ya se trate de territorio nacional o extranjero. 11 3. Detallar las percepciones no salariales. Por percepciones no salariales o devengos extrasalariales se entiende como tales aquellos devengos o prestaciones no salariales que se destinan a compensar o indemnizar gastos o necesidades del trabajador. Existen los siguientes: • Indemnizaciones o suplidos por gastos relacionados con el trabajo: son compensaciones económicas por gastos realizados por el trabajador como consecuencia de su actividad laboral. Como son: o Quebranto de moneda: es aquella compensación que resarce de los desajustes de saldo derivados de un manejo menudo y abundante de dinero. o Por desgaste de herramientas: son las percepciones por desgaste de útiles o herramientas propias del trabajador. o Por prendas de trabajo: son para la adquisición de prendas de trabajo. o Gastos de locomoción: resarcen de los gastos que por dicho concepto efectúa el trabajador por los desplazamientos que necesariamente tiene que efectuar, por causa de su trabajo y por orden de la empresa, fuera de la fábrica, taller o centro habitual de trabajo para realizarlo en otro distinto del mismo u otro municipio. o Dietas de viaje: son una retribución de carácter irregular que compensa al trabajador por los mayores gastos que, en los desplazamientos por necesidades de su trabajo fuera del lugar de su residencia o de la localidad del centro de trabajo, se ve obligado a realizar al tener que pernoctar o efectuar sus comidas principales fuera de su domicilio. o Plus de distancia, plus de transporte y equivalentes: son aquellas cantidades que deben abonarse o resarcirse al trabajador por su desplazamiento desde el lugar de su residencia hasta el centro habitual de trabajo y a la inversa. o Compensación por gastos de traslado: a la que tiene derecho el trabajador que es trasladado con carácter definitivo a un centro de trabajo distinto de la misma empresa que exija cambiar de residencia. o Otros suplidos: tienen también la consideración de indemnización o suplido cualesquiera otros de igual naturaleza indemnizatoria o compensatoria, que no suponga contraprestación directa a los servicios prestados. 12 • Prestaciones e indemnizaciones de la Seguridad Social: son las medidas económicas o técnicas que establece la Seguridad Social para hacer frente a los estados de necesidad en los que se puedan encontrar los individuos. o El pago delegado de las prestaciones económicas por incapacidad temporal, desempleo parcial, protección familiar y asistencia a minusválidos. o Las mejoras voluntarias, por el empresario, de la acción protectora de la Seguridad Social, que hayan sido autorizadas y homologadas. o Los demás servicios asistenciales y de Seguridad Social complementaria que pueden establecer las empresas. o La asistencia social relativa a fines formativos, culturales, deportivos o recreativos o Créditos no reintegrables en su totalidad o en parte para atenciones extraordinarias personales o familiares. o Prestaciones referentes a economatos, comedores o instituciones de la misma índole. • Indemnizaciones correspondientes a traslados, suspensiones, despidos o ceses. Cantidades percibidas por indemnizaciones correspondientes a traslados, suspensiones, despidos o ceses. • Otras percepciones no salariales: retribuciones percibidas por los trabajadores siempre que no tengan la consideración de salario (por ejemplo, percepciones por matrimonio) 13 ACTIVIDADES tema 11: Salarios y Nóminas. Cálculo Salarios del Recibo de 1. La señorita M.ª Dolores Espada con la categoría profesional de Ingeniero, grupo 1 de cotización de la Seguridad Social, inicia su actividad laboral en la empresa XX, S.L., 25 de abril de 1996, con un contrato ordinario e indefinido y a tiempo completo. Las retribuciones mensuales acordadas son: • Salario base: 1.275,73 €. • Antigüedad: 123,33 €. • Plus convenio: 649,09 €. • Plus transporte: 77,88 €. • Dos pagas extraordinarias, equivalentes, cada una de ellas, a salario base más antigüedad, las cuales no son prorrateadas mensualmente en la nómina. • En el mes de abril del año en curso hizo horas extraordinarias normales por las que percibió la cuantía de 357 €. Se pide: • Calcular las bases de cotización a la Seguridad Social correspondientes al mes de abril. o Cálculo de la base de cotización por contingencias comunes Retribuciones computables: Salario base: 1.275,73 € Antigüedad: 123,33 € Plus convenio: 649,09 € Total retribuciones: 2.048,15 € El plus de transporte no es un concepto computable porque su importe no es superior al 20% del IPREM (532,51 € x 20 % = 106,50 €). Prorrata de pagas extraordinarias: (1.275,73 € + 123,33 €) x 2/12 = 233,17 € 14 Comprobación de las bases: (2.048,15 € + 233,17 €). La base de cotización inicial asciende a 2.281,32 € Hemos de comprobar que dicha base se encuentre entre la base mínima y la base máxima del grupo de cotización correspondiente, en este caso el grupo 1. Base mínima: 1051,50 € Base máxima: 3597,00 € Por lo tanto, al encontrarse 2.281,32 € entre la base mínima y máxima, será el valor que tomemos como base de cotización por contingencias comunes. Base de cotización por contingencias comunes = 2.281,32 € o Cálculo de la base de cotización por contingencias profesionales (AT y EP) Retribuciones computables: Salario base: 1.275,73 € Antigüedad: 123,33 € Plus convenio: 649,09 € Horas extraordinarias: 357,00 € Total retribuciones: 2.405,15 € Prorrata de pagas extraordinarias: 1.275,73 € + 123,33 €) x 2/12 = 233,17 € Comprobación de los topes: La base de cotización inicial asciende a 2.638,32 € (2.405,15 € + 233,17€). Hemos de comprobar que dicha base se encuentre entre el tope mínimo y el tope máximo de cotización. Tope mínimo: 753,00 € Tope máximo: 3597,00 € Por lo tanto, al encontrarse 2.638,32 € entre el tope mínimo y máximo, será el valor que tomemos como base de cotización por contingencias profesionales. Base de cotización por contingencias profesionales = 2.638,32 € 15 o Cálculo de la base de cotización por conceptos de recaudación conjunta (desempleo, fogasa y formación profesional) La base será la correspondiente a las contingencias de AT y EP, es decir, 2.638,32€ o Cálculo de la base de cotización por horas extraordinarias. Está constituida por la remuneración que percibe el trabajador en el mes que se cotiza por la realización de horas extraordinarias, es decir, 357,00 €. • Calcular la base de retención del I.R.P.F. correspondiente al mes de abril. Salario base: 1275,73 € Antigüedad: 123,33 € Plus convenio: 649,09 € Plus transporte: 77,88 € Horas extraordinarias: 357,00 € Total retribuciones Mes de abril: 2.482,63 € (base de retención) 2. El señor Romeo Beltrán con la categoría profesional de oficial de 2ª, grupo 8 de cotización a la Seguridad Social, inicia su actividad laboral en la empresa Netal, S.A. cuya actividad declarada en el modelo 037 y según código CNAE el epígrafe para el presente año es el 41, con un contrato de trabajo por obra o servicio determinado, a tiempo completo, por una duración de 6 meses. Las retribuciones acordadas diarias en el mes de junio de este año son: • Salario base: 36,53 €/día. • Plus actividad: 4,64 €/día. • Horas extraordinarias por fuerza mayor: 133,05 €/mes de junio. • Dos pagas extraordinarias de 30 días de salario base cada una de ellas, las cuales recibe prorrateadas mensualmente cada una. 16 Se pide para el año en curso: • Calcular las bases de cotización a la Seguridad Social correspondientes al mes de junio. o Cálculo de la base de cotización por contingencias comunes: Retribuciones computables: Salario base: 36,53 €/día Plus actividad: 4,64 €/día Total retribuciones 41,17 €/día Prorrata de pagas extraordinarias: (36,53 € x 2 x 30)/365 = 6,00 €/día Comprobación de las bases: La base de cotización inicial asciende a 47,17 €/día (41,17 €/día + 6,00 €/día). Hemos de comprobar que dicha base se encuentre entre la base mínima y la base máxima del grupo de cotización correspondiente, en este caso el grupo 8. Base mínima: 24,63 €/día Base máxima: 106,60 €/día La base de cotización se encuentra entre la base mínima y máxima. Base de cotización por contingencias comunes mensual es 47,17 €/día x 30días/mes junio = 1415,10 € o Cálculo de la base de cotización por contingencias profesionales (AT y EP) Retribuciones computables: Salario base: 36,53 €/día Plus actividad: 4,64 €/día Horas extraordinarias: 133,05 € /30 = Total retribuciones 4,44 €/día 45,61 €/día 17 Prorrata de pagas extraordinarias: (36,53 € x 2 x 30)/365 = 6,00 €/día Comprobación de los topes: La base de cotización inicial asciende a 51,61 €/día (45,61 € /día+ 6,00 €/día). Hemos de comprobar que dicha base se encuentre entre el tope mínimo y el tope máximo de cotización. Tope mínimo: 753,00 € Tope máximo: 3597,00 € Por lo tanto, al encontrarse 1548,30 € (51,61 €/día x 30 días) entre el tope mínimo y máximo, la tomaremos como base de cotización por contingencias profesionales. Base de cotización por contingencias profesionales = 1548,30 € o Cálculo de la base de cotización por conceptos de recaudación conjunta (desempleo, fogasa y formación profesional) La base será la correspondiente a las contingencias de AT y EP, es decir, 1548,30 € Cálculo de la base de cotización por horas extraordinarias: Está constituida por la remuneración que percibe el trabajador en el mes que se cotiza por la realización de horas extraordinarias, es decir, 133,05 €. • Determinar las cuotas del empresario y del trabajador correspondiente al mes de junio. Teniendo en cuenta que está sujeto al epígrafe 41 de la tarifa de primas de cotización para AT y EP, buscar los porcentajes que correspondan por IT (incapacidad temporal) y porcentaje por IMS (incapacidad permanente, muerte y supervivencia) vigentes en el año en curso. o Por contingencias comunes: Cuota empresarial: 23,60% x 1415,10 €= 333,96 € Cuota obrera: 4,70% x 1415,10 €= 66,50 € o Por contingencias profesionales (AT y EP): Cuota empresarial por IT: 3,35% x 1548,30 € = 51,86 € Cuota empresarial por IMS: 3,35% x 1548,30 € = 51,86 € o Por desempleo: Cuota empresarial: 6,70% x 1548,30 € = 103,73 € Cuota obrera: 1,60% x 1548,30 €= 24,77 € 18 o Por FP: Cuota empresarial: 0,60% x 1548,30 €= 9,28 € Cuota obrera: 0,10% x 1548,30 €= 1,54 € o Por FOGASA: Cuota empresarial: 0,20% x 1548,30 €= 3,09 € o Por horas extraordinarias por fuerza mayor: Cuota empresarial: 12% x 133,05 € = 15,96 € Cuota obrera: 2% x 133,05 € = 2,66 € • Calcular el importe de la retención del I.R.P.F., correspondiente al mes de junio de 2014, teniendo en cuenta que el tipo de retención es del 2%. Salario base: 36,53 €/día Plus actividad: 4,64 €/día Horas extraordinarias: 133,05 € /30 = 4,44 €/día Prorrateo de pagas extras: 6,00€/día Total retribuciones 51,61 €/día Mes de junio por día Base de retención = 51,61 €/día x 30 días = 1548,30 € A efectos de la retención a cuenta del I.R.P.F., el cálculo de la retribución del trabajador en este tipo de contrato será de un 2%. Según el art. 86.2 del Real Decreto 439/2007, de 30 de marzo, por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas: “El tipo de retención resultante… no podrá ser inferior al 2 % cuando se trate de contratos o relaciones de duración inferior al año…” • Confeccionar el recibo de salarios correspondiente al mes de junio. 19 20 ACTIVIDADES tema 12: Salarios y Nóminas. Cálculo Salarios del Recibo de 1. Comentar la extinción del contrato por dimisión del trabajador. El trabajador deberá de realizar el preaviso, sin necesidad de alegar motivos, al empresario con la antelación prevista en convenio, contrato, o lo usual conforme a los usos y costumbres de la empresa. Además no tiene necesidad de alegar motivos. No tendrá derecho a indemnización alguna ni a percibir la prestación por desempleo. Por falta o insuficiencia de preaviso el empresario podrá reclamar daños y perjuicios al trabajador. 2. Definir el finiquito. Una vez que se ha producido la extinción del contrato de trabajo, sea cual sea su causa, el empresario debe presentar al trabajador un documento denominado finiquito para su firma. En dicho documento se presenta la liquidación de las cantidades pendientes de cobro y se deja constancia de que quedan saldadas cuantas obligaciones tenían pendientes las partes, por lo que una vez firmado por el trabajador, ninguna de las dos partes puede reclamar nada a la otra. El trabajador no está obligado a firmar el finiquito, en el supuesto de que esté en desacuerdo con su contenido. En el momento de la firma del finiquito puede estar presente el representante de los trabajadores a petición del interesado. El finiquito corresponde a los siguientes conceptos: • Nómina de los días del mes trabajado, cuando se produce la extinción de la relación laboral. • Parte proporcional de las pagas extraordinarias y de otras percepciones de vencimiento periódico superior al mes. • Vacaciones no disfrutadas en proporción al tiempo trabajado en el año natural (se cuentan 2 días y medio por mes trabajado). • Descuentos en concepto de cotizaciones a la Seguridad Social y retenciones a cuenta del IRPF. Cuando Javier finalizó su tarea en la empresa no se marchó sin más, sino que le hicieron entrega del finiquito para su firma. 21 3. Resuelve el siguiente caso práctico: María Gutiérrez fue despedida el día 31 de Mayo de 2010, tras la finalización de su contrato de obra o servicio determinado (duración un año), realizaba su trabajo como de vigilante de seguridad (grupo de cotización 6) en una fábrica. Por convenio, recibe: Salario base de 880,81 euros, Plus de nocturnidad de 98 euros Plus transporte: 100, 00 euros Y dos pagas extras de 880,81 euros cada una, las cuales recibe prorrateadas. Ha disfrutado 17 días de vacaciones. El tipo de retención que se le aplica es de un 2%. Calcula el salario del mes de mayo y su finiquito correspondiente. Solución: Cálculo de la base de cotización por contingencias comunes: o Retribuciones computables: ▪ Salario base de 880,81 euros, ▪ Plus de nocturnidad de 98,00 euros Total retribuciones 978,81 €/mes ▪ Prorrata de pagas extraordinarias: (880,81 € x 2 x 30)/12 = 146,80 €/mes ▪ Comprobación de las bases: La base de cotización asciende a 1125,61 €/mes Hemos de comprobar que dicha base se encuentre entre la base mínima y la base máxima del grupo de cotización correspondiente, en este caso el grupo 6. Base máxima: 3.198,00 €/mes Base mínima: 738,90 €/día La base de cotización se encuentra entre la base mínima y máxima. Base de cotización por contingencias comunes mensual es 1.125,61€/mes Cálculo de la base de cotización por contingencias profesionales (AT y EP) 22 Al no realizar horas extras es la misma base tanto para contingencias comunes como profesionales. o Comprobación de los topes: La base de cotización inicial asciende a 1.125,61€/mes. Hemos de comprobar que dicha base se encuentre entre el tope mínimo y el tope máximo de cotización. Tope mínimo: 738,90 € Tope máximo: 3198,00 € Por lo tanto, al encontrarse 1.125,61€/mes entre el tope mínimo y máximo, la tomaremos como base de cotización por contingencias profesionales. Base de cotización por contingencias profesionales es 1.125,61€/mes Determinación de la nómina del mes de mayo, para ello vamos a calcular las deducciones que se realizan en la nómina o Por contingencias comunes: Cuota obrera: 4,70% x 1.125,61€= 52,92 € o Por desempleo: Cuota obrera: 1,60% x 1.125,61€= 18,00 € o Por FP: Cuota obrera: 0,10% x 1.125,61€= 1,12 € o Establecer la base de retención del I.R.P.F. correspondiente al mes de mayo de 2010 y calcular el tipo de retención. Salario base de 880,81 euros/mes Plus de nocturnidad de 98,00 euros/mes Plus transporte: 100, 00 euros/mes Prorrateo de pagas extras: 146,80 €/mes Total retribuciones: 1225,61 €/mes Base de retención = 1225,61 €/mes 23 A efectos de la retención a cuenta del I.R.P.F., el cálculo de la retribución del trabajador a para año 2010 es de un 2%. Cuota de retención: 1225,61 x 2% = 24,51 Total de deducciones: 52,92 + 18,00 + 1,12 +24,51 =96,55 Liquido a percibir por el trabajador: 1225,61 – 96,55 = 1129,06 €/mes 1. Ahora vamos a calcular el finiquito, en este caso las vacaciones que le quedan por disfrutar y la indemnización por fin de contrato. 2. Por regla general las vacaciones son 30 días por año, en este caso ha disfrutado 17 días le quedan por disfrutar 13, para su cálculo se toma la base de cotización por contingencias comunes que es 1125,61 € /mes. 3. Vacaciones: (1125,61/30) x 13= 487,76 € /mes. 4. A esta cantidad hay que deducir las aportaciones a la seguridad social y a la agencia tributaria: o Por contingencias comunes: Cuota obrera: 4,70% x 487,76 €= 22,92 € o Por desempleo: Cuota obrera: 1,60% x 487,76 €= 7,80 € o Por FP: Cuota obrera: 0,10% x 487,76 €= 0,48 € o Por IRPF: 2% x 487,76 € = 9,75 5. Total de deducciones: 22,92 + 7,80 + 0,48 + 9,75 = 40,97 6. Liquido a percibir por las vacaciones: 487,76 – 40,97 = 446,79 € 7. A continuación vamos a calcular la indemnización. Por expiración del tiempo convenido o realización de la obra o servicio objeto del contrato, a la finalización del contrato, el trabajador tiene derecho a recibir una indemnización de cuantía equivalente a la parte proporcional de la cantidad que resultaría de abonar ocho días de salario por cada año de servicio, o la establecida, en su caso, en la normativa específica que sea de aplicación. 24 8. En este caso como no hay normativa específica que nos diga nada, recibirá una indemnización de 8 días de salario. Para su cálculo vamos a utilizar la base de cotización por contingencias comunes: 9. Indemnización: (1125,61/30) x 8 = 300, 16 € En el mes de mayo la trabajadora recibirá: Nomina: 1129,06 €/mes Finiquito: o Vacaciones: 446,79 € o Indemnización: 300, 16 € o Total a percibir: 1876,01 € 25 ACTIVIDADES tema 13: Salarios y Nóminas. Cálculo Salarios del Recibo de 1. El señor Antonio García con la categoría profesional de Ingeniero, grupo 1 de cotización a la Seguridad Social, presta sus servicios en la empresa Schaway, S.A., siendo el único trabajador de la empresa, desde el 1 de enero de 2006, con un contrato de trabajo ordinario e indefinido y a tiempo completo. Las retribuciones mensuales acordadas son: • Salario base: 751,27 €. • Complemento salarial de puesto de trabajo (incentivo): 360,61 €. • Dos pagas extraordinarias de 751,27 € cada una. Se pide: Calcular las bases de cotización a la Seguridad Social correspondientes al mes de enero. Solución: • Cálculo de la base de cotización por contingencias comunes: o Retribuciones computables: Salario base: 751,27 € Incentivo: 360,61 € Total retribuciones: o 1.111,88 € Prorrata de pagas extraordinarias: (751,27 € x 2)/12 = 125,21 € o Comprobación de las bases: La base de cotización inicial asciende a 1.237,09 € (1.111,88 € + 125,21€). Hemos de comprobar que dicha base se encuentre entre la base mínima y la base máxima del grupo de cotización correspondiente, en este caso el grupo uno. Base mínima: 1051,50 € Base máxima: 3597,00 € Por lo tanto, al encontrarse 1.237,09 € entre la base mínima y máxima, será el valor que tomemos como base de cotización por contingencias comunes. Base de cotización por contingencias comunes = 1.237,09 € 26 • Cálculo de la base de cotización por contingencias profesionales (AT y EP): o o Retribuciones computables: Salario base: 751,27 € Incentivo: 360,61 € Total retribuciones: 1.111,88 € Prorrata de pagas extraordinarias: (751,27 € x 2)/12 = 125,21 € o Comprobación de los topes: La base de cotización inicial asciende a 1.237,09 € (1.111,88 € + 125,21 €). Hemos de comprobar que dicha base se encuentre entre el tope mínimo y el tope máximo de cotización. Tope mínimo: 753,00 € Tope máximo: 3597,00 € Por lo tanto, al encontrarse 1.237,09 € entre el tope mínimo y máximo, será el valor que tomemos como base de cotización por contingencias profesionales. Base de cotización por contingencias profesionales = 1.237,09 € • Cálculo de la base de cotización por conceptos de recaudación conjunta (desempleo, fogasa y formación profesional) La base será la correspondiente a las contingencias de AT y EP, es decir, 1.237,09 €. 2. La señora María Fernández con la categoría profesional de Oficial de 2ª, grupo 8 de cotización a la Seguridad Social, es contratada por la empresa Snapi, S.L., el 1 de marzo de 2006, mediante un contrato ordinario e indefinido y a tiempo completo. Las retribuciones diarias acordadas son: • Salario base: 15,94 €/día. • Incentivo: 3,00 €/día. • Plus peligrosidad: 2,40 €/día. • Dos pagas extraordinarias de 30 días de salario base. 27 Se pide: Calcular las bases de cotización a la Seguridad Social correspondientes al mes de marzo. Solución: • Cálculo de la base de cotización por contingencias comunes o Retribuciones computables: Salario base: 15,94 €/día Incentivo: o 3 €/día Plus peligrosidad: 2,40 €/día Total retribuciones 21,34 €/día Prorrata de pagas extraordinarias: (15,94 € x 2 x 30)/365 = 2,62 €/día o Comprobación de las bases: La base de cotización inicial asciende a 23,96 € /día (21,34 €/día + 2,62 €/día). Hemos de comprobar que dicha base se encuentre entre la base mínima y la base máxima del grupo de cotización correspondiente, en este caso el grupo 8. Base mínima: 24,63 €/día Base máxima: 106,60 €/día Por lo tanto, al no encontrarse 23,96 €/día entre la base mínima y máxima, el valor que tomemos como base de cotización por contingencias comunes es la base mínima 24,63 €/día. Base de cotización por contingencias comunes 24,63 €/día x 31días/mes marzo = 763,53 € • Cálculo de la base de cotización por contingencias profesionales (AT y EP) o Retribuciones computables: Salario base: 15,94 €/día Incentivo: Plus peligrosidad: Total retribuciones 3 €/día 2,40 €/día 21,34 €/día 28 o Prorrata de pagas extraordinarias: (15,94 € x 2 x 30)/365 = 2,62 €/día o Comprobación de los topes: La base de cotización inicial asciende a 23,96 € /día (21,34 €/día + 2,62 €/día). Hemos de comprobar que dicha base se encuentre entre la base mínima y la base máxima del grupo de cotización correspondiente, en este caso el grupo 8. Base mínima: 753,00 €/mes Base máxima: 3597,00 €/mes Por lo tanto, al no encontrarse 23,96 €/día entre la base mínima y máxima, el valor que tomemos como base de cotización por contingencias comunes es la base mínima 24,63 €/día. Base de cotización por contingencias profesionales = 738,90 € • Cálculo de la base de cotización por conceptos de recaudación conjunta (desempleo, fogasa y formación profesional) La base será la correspondiente a las contingencias de AT y EP, es decir, 738,90€. 29 ACTIVIDADES tema 14: Salarios y Nóminas. Cálculo Salarios del Recibo de 1. El señor Humberto, soltero, de 26 años de edad y sin hijos, percibe unas retribuciones anuales de 30.050,61 €, y soporta unas cotizaciones a la Seguridad Social de 1.908,21 €, tiene un contrato indefinido. Calcular el tipo de retención. Cuantía total de retribuciones del trabajo: • Retribución anual: 30.050,61 € • Cotizaciones a la Seguridad Social: 1.908,21 € • Reducción por renta del trabajo: 2.652,00 € • Mínimo personal y familiar 5.151,00 € • Base = 30.050,61 € - 1908,21 – 2652,00 € = 25490,40 € • Determinar la CUOTA 1: La cuota de retención se determina aplicando a la base de retención anteriormente calculada la siguiente escala: Hasta 17.707,20 € 4.382,53 € Resto [(25490,40 € - 17707,20 €) x 30 %] Cuota de retención • 2.334,96 € 6717,49 € Determinar la CUOTA 2: Cuota del Mínimo personal y familiar: 5151 * 30% = 1545,30 • Determinar la CUOTA DE RETENCIÓN: Cuota de Retención = CUOTA 1 –CUOTA 2 = 6717.49 – 1545,30 = 5172.19 € Al ser un contribuyente con ingresos superiores a los 22.000 € anuales la cuota de retención no tiene límite máximo. • TIPO PREVIO DE RETENCIÓN: (5.712,19 / 30.050.61) * 100 = 17.21 % Tipo previo de retención (redondeado) = 17 % 30 2. El señor Ricardo, casado, de 66 años de edad, percibe unas retribuciones anuales de 31.419,23 €, soportando unas cotizaciones a la Seguridad Social de 1.995,12 €. Tiene un hijo de 14 años de edad y la esposa trabaja (sin cónyuge a cargo), tiene un contrato indefinido. Calcular el tipo de retención. La cuantía total de la retribución anual del Sr. Ricardo asciende a 31.419,23 €, hemos de comprobar el límite cuantitativo de la obligación de retener, en este caso atendida su situación personal (sin cónyuge a cargo y número de descendientes 1 hijo) asciende a 11.888,00 €. Por lo tanto está sujeto a retención al superar el límite cuantitativo de exención. • Retribución anual: 31.419,23 € • Cotizaciones a la Seguridad Social: 1.995,12 € • Reducción por renta del trabajo: 2.652,00 € • Mínimo personal y familiar 5.151,00 € • Base = 31.419,23 € - 1995,12 – 2652,00 € = 26772,11 € • Determinar la CUOTA 1: La cuota de retención se determina aplicando a la base de retención anteriormente calculada la siguiente escala: • Hasta 17.707,20 € 4.382,53 € Resto [(26772,11 € - 17707,20 €) x 30 %] 2.719,47 € Cuota de retención 7.102,00 € Determinar la CUOTA 2: Cuota del Mínimo personal y familiar: 5151 * 30% = 1545,30 • Determinar la CUOTA DE RETENCIÓN: Cuota de Retención = CUOTA 1 –CUOTA 2 = 7.102,00 – 1545,30 = 5556,70 € Al ser un contribuyente con ingresos superiores a los 22.000 € anuales la cuota de retención no tiene límite máximo. • TIPO PREVIO DE RETENCIÓN: (5.556,70 / 31.419.23) * 100 = 17.69 % Tipo previo de retención (redondeado) = 18 % 31