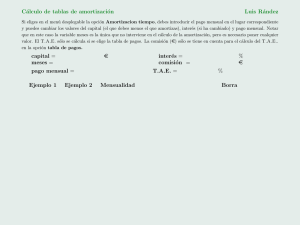

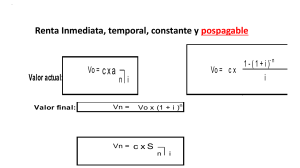

financieras capitalización y descuento Capitalización simple Usamos la siguiente fórmula para obtener el capital final (Cn ) teniendo el capital inicial (C0 ), el tiempo aplicado (n) y el tanto de interés (i) Cn = C0 ⇤ (1 + ni) Si despejamos el capital inicial (C0 ) obtenemos la ecuación de descuento racional simple C0 = Cn/(1 + ni) La cantidad de intereses generados (In ) se calcula como la diferencia entre ambas cantidades In = C0 ⇤ ni = Cn − C0 Capitalización compuesta Si la operación es compuesta, para obtener el capital final (Cn ) usamos Cn = C0 ⇤ (1 + i)n Si despejamos el capital inicial (C0 ) obtenemos la ecuación de descuento racional compuesto C0 = Cn/(1 + i)n La cantidad de intereses generados (In ) se calcula como la diferencia entre ambas cantidades In = C0 ⇤ [(1 + i)n − 1] = Cn − C0 Descuento comercial simple Si el enunciado me da el tanto de descuento (d) usamos C0 = Cn ⇤ (1 − nd) El descuento practicado (D) se calcula como la diferencia entre el valor final menos el inicial D = Cn ⇤ nd = Cn − C0 Tantos nominales, anuales y fraccionados Podemos encontrar: tanto de interés anual o efectivo (i), tanto de interés fraccionado (im ), tanto nominal (jm ) y tanto de descuento (d). La relaciones entre ellos son: tanto nominal (jm ) tanto anual (i) simple im = jm /m im = i/m compuesta im = jm /m (1 + im )m = (1 + i1 )1 financieras a corto plazo Efectos comerciales A un efecto comercial con nominal (N) se puede hacer un descuento de efectos y recibir ahora un efectivo (E). El banco nos cobra una comisión de cobranza porcentual (g) si la comisión supera un mı́nimo (gmin ). Pagando el papel timbrado o timbre (T) nos queda el lı́quido (L) E = N ⇤ (1 − dn − g) L=E−T En caso de N ⇤ g no ser mayor que gmin , usamos E = N ⇤ (1 − dn) − gmin Si hay un efecto impagado el efectivo que nos reclama el banco (E’) incluye la comisión de devolución (Cd ), gastos de protesto (gp ), comisión de protesto (cp ) y gastos de correo (gc ) E 0 = N ⇤ (1 + Cd) + gp + cp + gc Cuando no tenemos dinero suficiente para pagar el efecto impagado hacemos una letra de resaca cuyo liquido sea igual al nuevo efectivo (E’) más el nuevo timbre (T’) E 0 + T 0 = N 0 ⇤ (1 − dn − g) Interés efectivo Desde la perspectiva del cliente calculamos el coste efectivo con el dinero que recibe (el lı́quido L) y con el nominal N de la letra. Si lo hacemos en simple L(1 + n ⇤ ie) = N O si lo hacemos en compuesta L(1 + ie)n = N Cuando lo calculamos para el banco lo llamamos rentabilidad efectiva y usamos el dinero que el banco da (el efectivo E ) y el nominal N que es lo que recibe. Si lo hacemos en simple E(1 + n ⇤ ie) = N O si lo hacemos en compuesta E(1 + ie)n = N Letras del tesoro Las letras del tesoro es una forma que tiene el Estados de financiarse. Nosotros pagamos un precio P y en un plazo n, el estado, nos devuelve 1000 e. Por ejemplo, en simple O si lo hacemos en compuesta P (1 + n ⇤ ie) = 1000 P (1 + ie)n = 1000 Para los pagarés privados las fórmulas utilizadas son las mismas, solo cambiamos P y N financieras rentas Definición Es un flujo de dinero en diferentes momentos del tiempo que tiene un hecho que lo origina. Por ejemplo, un alquiler, existe un hecho que lo origina (ceder una vivienda) y un flujo de dinero mensual a cambio. Clasificación Las rentas se pueden clasificar según: Duración: temporales (duración definida) y perpetuas (duración indefinida) Vencimiento: prepagables (a principio del periodo) y postpagables (a final del periodo) Momento de valoración: anticipadas (el flujo empieza antes que el hecho), inmediatas (el flujo y el hecho coinciden) y diferidas (el flujo empieza después del hecho que lo origina) Cuantı́a: constantes (siempre la misma cuantı́a), variables (cuantı́as diferentes) y mixtas (rentas constantes dentro de rentas variables) • Las rentas variables se pueden clasificar en variables geométricas (se multiplica por la progresión q) o variables aritméticas (se suma o se resta la diferencia d ) La progresión se calcula como q = 1+ M Formulario Para cada una de las rentas podemos calcular su Valor Actual (valoradas en el momento cero, VA) y su Valor Final (valoradas en el momento final, VF ) usando su fórmula correspondiente aunque es más práctico saber solo una de ellas (en nuestro caso el VA) y capitalizar n periodos para obtener el valor final. Todas las rentas se pueden obtener a partir de las rentas: Geométrica, Postpagable, Inmediata y Temporal Prepagable Anticipada Diferida A(C, q)n|i = C 1 − q n (1 + i)−n (1 + i)(1 + i)↵ (1 + i)−h 1+i−q Constante, Postpagable, Inmediata y Temporal Prepagable Anticipada Diferida A(C)n|i = C 1 − (1 + i)−n (1 + i)(1 + i)↵ (1 + i)−h i Constante, Postpagable, Inmediata y Perpetua Prepagable Diferida 1 A(C)1|i = C (1 + i)(1 + i)−h i Aritmética, Postpagable, Inmediata y Temporal Prepagable Anticipada Diferida d dn (1 + i)(1 + i)↵ (1 + i)−h A(C, d)n|i = (C + + dn) ⇤ an|i − i i financieras rentas excel Nomenclatura Renta actual prepagable: Ä Renta valor prepagable: S̈ Renta actual anticipada: A↵/ Renta valor anticipada: S ↵/ Renta actual diferida: Ah/ Renta valor diferida: S h/ Resolver usando Excel 8 > a) Anotar tanto de valoración/interés > > > > < b) Dividir el problema en partes y anotar su Cm Paso 1 y si es prepagable o postpagable. En caso de haber, su dm/q y cada cuánto varı́an > > > > > : c) Calcular su tanto equivalente para todas las frecuencias necesarias 8 > Calcular el valor actual total de cada parte con > > > > > A B C D > > > > > > > 1 (Periodo) Importe Valor Actual ... > > > > B2 > < 2 0 Cm = ... A2 (1 + i ) m Paso 2 > B3 > > 3 1 C = ... > m A3 > (1 + i ) > m > > > B4 > > 4 2 C = ... m > A4 > (1 + i ) > m > > > > : 5 ... ... ... ... 8 > - Sumar el Valor Actual de cada parte > > < - VAN = VAI - VAG Paso 3 - TIR = Tipo de interés que hace VAN = 0 > (Buscar OBJETIVO para cambiar VAN a 0 > > : cambiando tanto valoración / interés) financieras préstamos Nomenclatura Para hacer el cuadro de amortización usamos: Capital solicitado (C0 ) es lo que pido de préstamo Término de amortización (as ) es todo lo que pago Cuota de interés (Is ) es lo que pago de intereses Cuota de amortización(Cs ) es lo que me quito de deuda Capital amortizado (Ms ) es todo lo que me he quitado Capital vivo o pendiente (Cs ) es lo que me queda Caracterı́sticas Las caracterı́sticas que tenemos que tener en cuenta al hacer un préstamo son: Método de amortización: americano (la cuota de interés es constante I ), italiano (la cuota de amortización es constante A), francés (el término amortizativo es constante a) Carencia: durante un periodo de tiempo podemos pagar solo intereses (carencia parcial) o podemos no pagar ni cuota de amortización ni intereses (carencia total) EURIBOR: el interés puede ser fijo (tanto nominal) o variable. El EURIBOR es el tipo al que se prestan los bancos entre ellos. A este tipo le aplican un diferencial que cobran a los clientes y que cada año hay que recalcular. ! el EURIBOR es un tanto nominal mensual Cancelación anticipada: es una cantidad que pagamos por iniciativa propia y que nos reduce la deuda. Podemos reducir el número de pagos que nos queda o el importe de cada uno de ellos. El banco suele cobrar comisiones. ! la cantidad que cancelamos anticipadamente la añadimos al término amortizativo de ese periodo y la comisión es una caracterı́stica comercial Sink fund: o fondo hundido es un fondo con aportaciones periódicas (normalmente anuales) que se van capitalizando y que sirve para pagar la deuda en el último periodo en el préstamo americano ! nos inventamos la aportación y usamos BUSCAR OBJETIVO para que el valor final sea igual a la deuda En el préstamo francés nos inventamos el término amortizactivo a y con BUSCAR OBJETIVO la modificamos para que la deuda viva en el último periodo sea 0 financieras préstamos excel Excel: Francés A B C D E F 1 s a Is As Ms Cs 2 0 0 0 0 0 C0 3 1 a im ⇤ Cs−1 as − I Ms−1 + As Cs−1 − As 4 ... ... ... ... ... ... 5 n a im ⇤ Cs−1 as − I Ms−1 + As Cs−1 − As Excel: Americano A B C D E F 1 s as I As Ms Cs 2 0 0 0 0 0 C0 3 1 I im ⇤ Cs−1 as − I Ms−1 + As Cs−1 − As 4 ... ... ... ... ... ... 5 n C0 + I im ⇤ Cs−1 as − I Ms−1 + As Cs−1 − As Excel: Italiano A B C D E F 1 s as Is A Ms Cs 2 0 0 0 0 0 C0 3 1 Is + A im ⇤ Cs−1 C0 /n Ms−1 + As Cs−1 − As 4 ... ... ... ... ... ... 5 n Is + A im ⇤ Cs−1 C0 /n Ms−1 + As Cs−1 − As