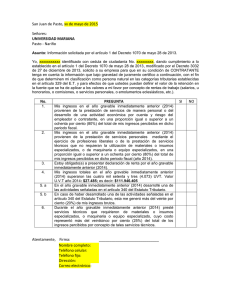

PARÁGRAFO 2. Los contribuyentes del impuesto

Anuncio