Revista Boliviana de Derecho

ISSN: 2070-8157

revistarbd@gmail.com

Fundación Iuris Tantum

Bolivia

VERGARA SANDÓVAL, Rafael

LOS PRINCIPIOS CONSTITUCIONALES TRIBUTARIOS EN BOLIVIA

Revista Boliviana de Derecho, núm. 7, enero, 2009, pp. 58-80

Fundación Iuris Tantum

Santa Cruz, Bolivia

Disponible en: http://www.redalyc.org/articulo.oa?id=427541376003

Cómo citar el artículo

Número completo

Más información del artículo

Página de la revista en redalyc.org

Sistema de Información Científica

Red de Revistas Científicas de América Latina, el Caribe, España y Portugal

Proyecto académico sin fines de lucro, desarrollado bajo la iniciativa de acceso abierto

1--------I

I

I

I

I

LOS PRINCIPIOS CONSTITUCIONALES

TRIBUTARIOS EN BOLIVIA

CONSTITUTIONAL TAX LAW

PRINCIPLES EN BOLIVIA

I

I

IL

ReY. bo/iv. derecho, n° 7, enero 2009,/55N: 2070-8/57, pp. 58-80

Rafael

VERGARA

SAN DÓVAL

RESUMEN: Los principios constitucionales tributarios en Bolivia. a partir de lo establecido

por el arto B.a), constituyen auténticos límit€s al ejercicio de poder de imposición del Estado

en el ámbito tributario. El papel informador de los principios constitucionales tributarios

de capacidad económica o contributiva. de igualdad. de progresividad. y de legalidad opera,

se desprende de los arts. 6.1. 26, 27 y 59.2 de la Constitución Política del Estado, opera

sobre los tres poderes del Estado.

PALABRAS CLAVES: Legalidad tributaria. progresividad, igualdad, capacidad económica.

ABSTRACT: Constitutional tax law principies in Bolivia, beginning with article B.a, are

authentic Iimits to the Government taxation power. Constitutional tax law principies, such

as economic capacity, equality, progressives and legality, bind the three branches of Govemment,

since they born from articles 6.1. 26, 27 and 59.2 of the Constitution.

KEY WORDS: Economic capacity, equality, progressives and legality.

J

I

1--------I

I

I

I

I

LOS PRINCIPIOS CONSTITUCIONALES

TRIBUTARIOS EN BOLIVIA

CONSTITUTIONAL TAX LAW

PRINCIPLES EN BOLIVIA

I

I

IL

ReY. bo/iv. derecho, n° 7, enero 2009,/55N: 2070-8/57, pp. 58-80

Rafael

VERGARA

SAN DÓVAL

RESUMEN: Los principios constitucionales tributarios en Bolivia. a partir de lo establecido

por el arto B.a), constituyen auténticos límit€s al ejercicio de poder de imposición del Estado

en el ámbito tributario. El papel informador de los principios constitucionales tributarios

de capacidad económica o contributiva. de igualdad. de progresividad. y de legalidad opera,

se desprende de los arts. 6.1. 26, 27 y 59.2 de la Constitución Política del Estado, opera

sobre los tres poderes del Estado.

PALABRAS CLAVES: Legalidad tributaria. progresividad, igualdad, capacidad económica.

ABSTRACT: Constitutional tax law principies in Bolivia, beginning with article B.a, are

authentic Iimits to the Government taxation power. Constitutional tax law principies, such

as economic capacity, equality, progressives and legality, bind the three branches of Govemment,

since they born from articles 6.1. 26, 27 and 59.2 of the Constitution.

KEY WORDS: Economic capacity, equality, progressives and legality.

J

I

Los Principios ~ons(itudona'cs Tributarios en 80fivia

SUMARIO:

Tributaria y Superintendencia Tributaria) y los jueces, al amparo de lo preceptuado

en el artículo I I6VI de la Constitución en el que se establece que "Los Magistrados

y jueces son independientes en la administración de justicia y no están sometidos sino a

la Constitución y la ley. :'.

1. INTRODUCCIÓN.

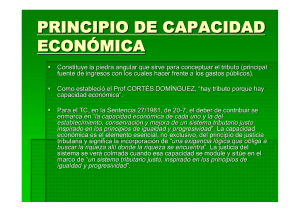

1.1. PRINCIPIO DE CAPACIDAD ECONÓMICA O CONTRIBUTIVA.

Como todos debemos contribuir, es necesario encontrar un criterio de

distribución de los tributos.Tal criterio debe ser coincidente desde la perspectiva de

la idea de justicia, en particular de la justicia distributiva y susceptible de aplicación

a través de la técnica tributaria, Debe tratarse de una regla justa y efectiva. Hace

ya mucho tiempo que la doctrina y los ordenamientos jurídicos consideran que

tales exigencias son satisfactoriamente cumplidas por el principio de capacidad

económica o contributiva. según la terminología italiana, cuyo contenido esencial

puede expresarse de manera sencilla: cada uno debe pagar conforme a su riqueza,

en razón de los medios que dispone.

Al principio de capacidad económica o contributiva debemos considerar como

la regla básica en el reparto o distribución de la carga tributaria, así lo consideran los

criterios o principios materiales contenido en el artículo 8 inciso d) de la Constitución

Política del Estado', donde se encuentra plasmado dicho principio. La redacción del

precepto constitucional. configura a la tributación según la capacidad económica

como un objetivo al cual sirven de manera instrumental los restantes principios

o criterios de justicia del sistema tributario nacional, hasta el punto que podría

afirmarse que estos otros criterios o reglas constituyen otras tantas derivaciones del

principio fundamental de la contribución según la capacidad económica.

I

I

Este principio tiene estrecha relación con el de igualdad, que representa una de

las determinaciones o principios constitutivos del Derecho moderno, entendiendo

por tal al que nace con el constitucionalismo.

I

• Rafael vergara Sandóval

El sistema tributario es un modo de reparto de la carga del sostenimiento de

los gastos públicos. es lógico, desde el punto de vista de la igualdad, qL1e el metro

de este reparto sea la capacidad económica, al mismo tiempo que es la capacidad

física en relación con el deber de defensa de la Patria mediante el servicio militar. No

debe sorprender que en ordenamientos jurídicos como el de la República Federal

de Alemania, donde la constitución no recoge expresamente el principio, la doctrina

y el Tribunal Constitucional hayan identificado la fórmula de la capacidad económica

(LeistungfOhigkeit) a partir del principio fundamental de igualdad.

Art. a CPE. Toda persona tiene los siguientes deberes fundamentales: ._d) De contribuir. en proporci6n a su

capacidad económica. al sostenimiento de los servicios bisicos.

[61]

Los Principios ~ons(itudona'cs Tributarios en 80fivia

SUMARIO:

Tributaria y Superintendencia Tributaria) y los jueces, al amparo de lo preceptuado

en el artículo I I6VI de la Constitución en el que se establece que "Los Magistrados

y jueces son independientes en la administración de justicia y no están sometidos sino a

la Constitución y la ley. :'.

1. INTRODUCCIÓN.

1.1. PRINCIPIO DE CAPACIDAD ECONÓMICA O CONTRIBUTIVA.

Como todos debemos contribuir, es necesario encontrar un criterio de

distribución de los tributos.Tal criterio debe ser coincidente desde la perspectiva de

la idea de justicia, en particular de la justicia distributiva y susceptible de aplicación

a través de la técnica tributaria, Debe tratarse de una regla justa y efectiva. Hace

ya mucho tiempo que la doctrina y los ordenamientos jurídicos consideran que

tales exigencias son satisfactoriamente cumplidas por el principio de capacidad

económica o contributiva. según la terminología italiana, cuyo contenido esencial

puede expresarse de manera sencilla: cada uno debe pagar conforme a su riqueza,

en razón de los medios que dispone.

Al principio de capacidad económica o contributiva debemos considerar como

la regla básica en el reparto o distribución de la carga tributaria, así lo consideran los

criterios o principios materiales contenido en el artículo 8 inciso d) de la Constitución

Política del Estado', donde se encuentra plasmado dicho principio. La redacción del

precepto constitucional. configura a la tributación según la capacidad económica

como un objetivo al cual sirven de manera instrumental los restantes principios

o criterios de justicia del sistema tributario nacional, hasta el punto que podría

afirmarse que estos otros criterios o reglas constituyen otras tantas derivaciones del

principio fundamental de la contribución según la capacidad económica.

I

I

Este principio tiene estrecha relación con el de igualdad, que representa una de

las determinaciones o principios constitutivos del Derecho moderno, entendiendo

por tal al que nace con el constitucionalismo.

I

• Rafael vergara Sandóval

El sistema tributario es un modo de reparto de la carga del sostenimiento de

los gastos públicos. es lógico, desde el punto de vista de la igualdad, qL1e el metro

de este reparto sea la capacidad económica, al mismo tiempo que es la capacidad

física en relación con el deber de defensa de la Patria mediante el servicio militar. No

debe sorprender que en ordenamientos jurídicos como el de la República Federal

de Alemania, donde la constitución no recoge expresamente el principio, la doctrina

y el Tribunal Constitucional hayan identificado la fórmula de la capacidad económica

(LeistungfOhigkeit) a partir del principio fundamental de igualdad.

Art. a CPE. Toda persona tiene los siguientes deberes fundamentales: ._d) De contribuir. en proporci6n a su

capacidad económica. al sostenimiento de los servicios bisicos.

[61]

Los Principios Constitudona/es Tributorios en Bofivio

Rev, bol;v, derecho, n' 7, enero 2009,/55N: 2070-<J 157, pp. 58-<JO

En los sistemas constitucionales basados en el principio del Estado SOCIal de

Derecho. la contribución según la capacidad económica debe ser vista en conexión

con la concepción del prinCIpio de igualdad adecuada al sistema de valores propio

de dicho Estado, es decir. no simplemente como respecto de la igualdad formal, Sino

'Iambién como instrumento al servicio de la igualdad material.

Por lo precedentemente expresado. podemos decir que el pnnciplo de capacidad

económIca en el ordenamiento constitucional tributario cumple tres funciones

esencialest a) de fundamenlo de la imposición o de la tributación; b) de límite para

el legislador en el desarrollo de su poder tributario: y c) de programa u orientadón

para el mismo legislador en cuanto al uso de ese poder.

Sobre la primero (unci6n, se debe subrayar que el artículo 8 Inoso d) de la

Constilución Política del Estado, es la norma que sirve de fundamento al deber

de contribuir. situación que en la doclTina francesa se conoce como el principio de

{o necesidad del víbura. Este deber de contribuir. establecido de manera precisa en

la Constitución, es lo qlJe sirve de fundamento a la imposición, según lo entiende

la doctrina moderna. que ha superado concepciones propias de épocas pasadas

que buscaban este fundamento en la supremacía misma del Estado. Siguiendo

lo expresado por el profesor Fernando Pérez Royo y la línea jurisprudencial del

Tribunal Constitucional de España, se establece la conexión entre este rundamen o y

el principio de capaCIdad económica, entendiendo como "exigencia lógica que ob/lgo

a buscar Id riqueza donde la riqueza se enwentla".

La segunda (unción, establece que el principio de capacidad económica funciona

en una determinación negativa, como límite para el legislador en la configuración

de los tributos, El legislador no puede establecer tributos sino es tomando como

presupuestos circunstancias que serán reveladoras de capacidad económica y

modulando la carga tributaria ete cada contribuyente en función de la intensidad con

que el mismo se ponga de maninesto el mencionado índice de capaddadeconómica.

Un tributo que se aplicara sobre una circunstancia que no fuera reveladora de

capacidad econ6miGl sen;,! inconstitucional. Como tales índices pueden citarse la

obtenCión de renta o ingresos monetarios, la posesi6n de patrimonio, el consumo,

la adquisición de bienes, etc. Dichos fndices pueden ser directos o Indirectos,

pueden medir la capacidad económica con diferentes grados de perfeCCl6n, pero,

en cualquier caso, esta capacidad debe existir. Según ha preCisado la doctrina y la

propia Jurisprudencia del Tribunal Constitucional de España, debe exisLir de manera

concreta o actual en el momento de entrada en vigor de la norma, Nos referimos a

este aspecto de la cuestión de tratar el problema de la retroactividad,

t'bTdad con las finalidades extrafiscales

,

' t de

Se ha planteado el problema de su campa I I I

,

' l o s como los que ya hemos CItado antenormen e,

, '1)

de carácter extraño al

de los tnbutos, con eJemp

,

'

a finalidad (incluso pnnClpa es

figuras tnbutanas cuy

n el em leo de determinados instrumentos, como

~ ento de determinadas

fenómeno contnbutlvo, O e

P

,

n los beneficios fiscales, establecidos con finalidad de om

,

~' .n

::¡vidades (ahorro, inversión) extrañas a la diferenciación de los sUjetos en unCia

de su capacidad económica,

stión podemos resumir las conclusiones de la doctrina en

Acerca de esta cue

,

resu uesto del tributo, la circunstanCia

I manera siguiente: en primer lugar, el p

p

"

d' e

;ue determina la

e~istencia

de la

Obl~gac:, ~:~;ri~U~~r~:~:u:le;p:r~b;O I~i;~a,

de capacidad economlca" una ap~I~~ lu ar.los fines extraftcales del tributo o de la

además, a otras finalidades, en segu

g"

I fi I'dad contributiva y

'. d b

compatibles con a If\a I

medida tributaria en cuestlon , e en ser

arado or el sistema de valores

P

1:

~er:;:~: ~:n~~~:~~ (~~~:~:'~;~::a;~~~I~ :;:nómic:san~aria, de vivienda, de

protección del medio ambiente, etc).

,

' "

de capacidad económica es la que

La tercero función esenCIal del pnnClplO

I b' t

n ro rama u orientación para el legislador dentro e o Je

contempla como u p . g

1'" de la 'Igualdad material que preconiza

, 'b '. d 1 enta o de rea IzaClon

d~ ~~I~n 6u~I:~a ~0~s~itución3. En este sentido, el legislador ha recibido el encargo

1 'st a tributario en su conjunto sea,

e a ICU o

por parte d~1 contribuyen;e ~ec:a~:~d~~ee:o~ó::a global de los sujetos. Lo cual

1:0

ca~a vez mas: un:ef~~~m: dand~ un peso relativo importante a las figuras que se

~:~ga~~nn~~~:e~ :áS ' perteccionados de capacidad económica, como es el caso de

la imposición personal sobre la renta,

jUris~ic~;:ba~~:~::

Esta tercera función o acepción del principio, cuyo control

I

'to del sistema tnbutano, segun

'bl'

on el gasto público.

dificultoso, se relaciona con e conJun

decir. e incluso con el empleo de los recursos pUICOS, c

consideran manifestaciones básicas de dicha capacidad la obtención. de

'titularidad de un patrimonio y la transmlSlo n o

Se

una renta, el gasto de la misma, l a ,

L 1m uestos sobre la Utilidad de las

adquisición de los bienes q~e lo constltu~~~ ~:sto ~obre el Valor Agregado incide

Empresas grava la obtenClon de renta, e

p

,

b e el gasto' el Impuesto

'

,

d mercado en consecuenCia so r

sobre las operaCIones e

.'

I

' de los bienes; los Impuestos

sobre el Patrimonio tiene por obleto a tenenCia

- - - - - - - - - - - ,- -

'd d ca acidad jurídicas. con arreglo a las leyes. Goza d~ ~?S

~ p. '6" sin distinción de raza, sexo, idioma. rehglO n

Art 6 de la CPE,Todo ser humano tlene .personah a

c~noc,dos ~r esta n~~:~1 so~ia', u otra cualquiera

.

opinión política o de otra Indale, ol"lgen. condl~16~ 7C~

Respetarlas Y protegerlas es deber primordIal del

U. dignidad y la libertad de la persona son 10VIO a es.

derechos. libertades y prantias re

p~Rez ROYO, Fernando, Derecho Finandero y Tributario, 10 mil, Ed. Cívicas. Madrid. 2000.

Estado.

[63]

[62]

Los Principios Constitudona/es Tributorios en Bofivio

Rev, bol;v, derecho, n' 7, enero 2009,/55N: 2070-<J 157, pp. 58-<JO

En los sistemas constitucionales basados en el principio del Estado SOCIal de

Derecho. la contribución según la capacidad económica debe ser vista en conexión

con la concepción del prinCIpio de igualdad adecuada al sistema de valores propio

de dicho Estado, es decir. no simplemente como respecto de la igualdad formal, Sino

'Iambién como instrumento al servicio de la igualdad material.

Por lo precedentemente expresado. podemos decir que el pnnciplo de capacidad

económIca en el ordenamiento constitucional tributario cumple tres funciones

esencialest a) de fundamenlo de la imposición o de la tributación; b) de límite para

el legislador en el desarrollo de su poder tributario: y c) de programa u orientadón

para el mismo legislador en cuanto al uso de ese poder.

Sobre la primero (unci6n, se debe subrayar que el artículo 8 Inoso d) de la

Constilución Política del Estado, es la norma que sirve de fundamento al deber

de contribuir. situación que en la doclTina francesa se conoce como el principio de

{o necesidad del víbura. Este deber de contribuir. establecido de manera precisa en

la Constitución, es lo qlJe sirve de fundamento a la imposición, según lo entiende

la doctrina moderna. que ha superado concepciones propias de épocas pasadas

que buscaban este fundamento en la supremacía misma del Estado. Siguiendo

lo expresado por el profesor Fernando Pérez Royo y la línea jurisprudencial del

Tribunal Constitucional de España, se establece la conexión entre este rundamen o y

el principio de capaCIdad económica, entendiendo como "exigencia lógica que ob/lgo

a buscar Id riqueza donde la riqueza se enwentla".

La segunda (unción, establece que el principio de capacidad económica funciona

en una determinación negativa, como límite para el legislador en la configuración

de los tributos, El legislador no puede establecer tributos sino es tomando como

presupuestos circunstancias que serán reveladoras de capacidad económica y

modulando la carga tributaria ete cada contribuyente en función de la intensidad con

que el mismo se ponga de maninesto el mencionado índice de capaddadeconómica.

Un tributo que se aplicara sobre una circunstancia que no fuera reveladora de

capacidad econ6miGl sen;,! inconstitucional. Como tales índices pueden citarse la

obtenCión de renta o ingresos monetarios, la posesi6n de patrimonio, el consumo,

la adquisición de bienes, etc. Dichos fndices pueden ser directos o Indirectos,

pueden medir la capacidad económica con diferentes grados de perfeCCl6n, pero,

en cualquier caso, esta capacidad debe existir. Según ha preCisado la doctrina y la

propia Jurisprudencia del Tribunal Constitucional de España, debe exisLir de manera

concreta o actual en el momento de entrada en vigor de la norma, Nos referimos a

este aspecto de la cuestión de tratar el problema de la retroactividad,

t'bTdad con las finalidades extrafiscales

,

' t de

Se ha planteado el problema de su campa I I I

,

' l o s como los que ya hemos CItado antenormen e,

, '1)

de carácter extraño al

de los tnbutos, con eJemp

,

'

a finalidad (incluso pnnClpa es

figuras tnbutanas cuy

n el em leo de determinados instrumentos, como

~ ento de determinadas

fenómeno contnbutlvo, O e

P

,

n los beneficios fiscales, establecidos con finalidad de om

,

~' .n

::¡vidades (ahorro, inversión) extrañas a la diferenciación de los sUjetos en unCia

de su capacidad económica,

stión podemos resumir las conclusiones de la doctrina en

Acerca de esta cue

,

resu uesto del tributo, la circunstanCia

I manera siguiente: en primer lugar, el p

p

"

d' e

;ue determina la

e~istencia

de la

Obl~gac:, ~:~;ri~U~~r~:~:u:le;p:r~b;O I~i;~a,

de capacidad economlca" una ap~I~~ lu ar.los fines extraftcales del tributo o de la

además, a otras finalidades, en segu

g"

I fi I'dad contributiva y

'. d b

compatibles con a If\a I

medida tributaria en cuestlon , e en ser

arado or el sistema de valores

P

1:

~er:;:~: ~:n~~~:~~ (~~~:~:'~;~::a;~~~I~ :;:nómic:san~aria, de vivienda, de

protección del medio ambiente, etc).

,

' "

de capacidad económica es la que

La tercero función esenCIal del pnnClplO

I b' t

n ro rama u orientación para el legislador dentro e o Je

contempla como u p . g

1'" de la 'Igualdad material que preconiza

, 'b '. d 1 enta o de rea IzaClon

d~ ~~I~n 6u~I:~a ~0~s~itución3. En este sentido, el legislador ha recibido el encargo

1 'st a tributario en su conjunto sea,

e a ICU o

por parte d~1 contribuyen;e ~ec:a~:~d~~ee:o~ó::a global de los sujetos. Lo cual

1:0

ca~a vez mas: un:ef~~~m: dand~ un peso relativo importante a las figuras que se

~:~ga~~nn~~~:e~ :áS ' perteccionados de capacidad económica, como es el caso de

la imposición personal sobre la renta,

jUris~ic~;:ba~~:~::

Esta tercera función o acepción del principio, cuyo control

I

'to del sistema tnbutano, segun

'bl'

on el gasto público.

dificultoso, se relaciona con e conJun

decir. e incluso con el empleo de los recursos pUICOS, c

consideran manifestaciones básicas de dicha capacidad la obtención. de

'titularidad de un patrimonio y la transmlSlo n o

Se

una renta, el gasto de la misma, l a ,

L 1m uestos sobre la Utilidad de las

adquisición de los bienes q~e lo constltu~~~ ~:sto ~obre el Valor Agregado incide

Empresas grava la obtenClon de renta, e

p

,

b e el gasto' el Impuesto

'

,

d mercado en consecuenCia so r

sobre las operaCIones e

.'

I

' de los bienes; los Impuestos

sobre el Patrimonio tiene por obleto a tenenCia

- - - - - - - - - - - ,- -

'd d ca acidad jurídicas. con arreglo a las leyes. Goza d~ ~?S

~ p. '6" sin distinción de raza, sexo, idioma. rehglO n

Art 6 de la CPE,Todo ser humano tlene .personah a

c~noc,dos ~r esta n~~:~1 so~ia', u otra cualquiera

.

opinión política o de otra Indale, ol"lgen. condl~16~ 7C~

Respetarlas Y protegerlas es deber primordIal del

U. dignidad y la libertad de la persona son 10VIO a es.

derechos. libertades y prantias re

p~Rez ROYO, Fernando, Derecho Finandero y Tributario, 10 mil, Ed. Cívicas. Madrid. 2000.

Estado.

[63]

[62]

los Principios Constitudonofes TributariOS en Bolivia

Rev. bol;v. de",,"o, n° 7, enero 1009,/55N: 2070-<3/57, pp 58-80

Donadones y SucesIones y sobre Transferencia de Patrimonio someten a tributación

las Lransmisiones de bienes gratuitas u onerosas, Sirven estos ejemplos con la

advertenpade que el sistema tributario es mucho más complejo y de que otras figuras

tributarias inciden en esas mIsmas manifestaciones, acotando ámbitos específicos

de capacidad económica: por ejemplo, el Impuesto sobre Bienes Inmuebles grava

la titularidad de este tipo de bIenes, o los Impuestos Especiales repercuten sobre

la adquisición de determinados pcoductos, como los hidrocarburos, las bebIdas

alcohólicas o el tabaco,

En todos estos casos, si analizamos el presupuesto de hecho que configura cada

tributo, llegarnos a la conclUSión de que se gravan autenticas manifestaciones de

capacidad, y por tanto se respeta el principio constitucional. aunque no todos ellos

tienen el mismo grado de adecuación, siendo actualmente los tributos que gravan

la renta global o la totalidad del patrimonio los que mejor se adaptan técnicamente

a sus exigenCias_

Pero no se trata s610 de que cada tributo se vincule (1 U'la manifestaCión de

capacidad económica. Aún más Importante es que el sistema tributario grave todas

las manifestaciones, y en consecuenCia, la capacidad global de los contnbuyen es.

y que lo haga de forma equivalente. 'Equivalencia que no significa identidad en la

cuantificación de los tributos; 111 todas las rentas tienen el mismo carácter (basta pensar

en la distinción tradicional entre rentas de trabajo y de capital), ni los patrimoniOS

están constituidos por bienes de Igual naturaleza (pueden materializarse. en dinero

o en activos de U'lil empresa). ni todos los gastos deben tener el mismo significado

a efectos tribut<lrios (gastos necesarios de alimentación y gas os suntuanos o de

lUjO). Ello unido a los distintos nIVeles de riqueza de los contribuyentes. hace que la

adaptación del sistema trlbutano a la capaCIdad económica real de cada uno sea un

objetivo de n1áxima dificultad técnica Además. debe tenerse en cuenta que ningún

sistema tlibutario deriva de un diseño teónco o académico para el cumplimiento

de ese principio: todos son el resultado complejo de una evolución histÓrica. de las

necesidades ineludibles de recaudaCión, de superposición de tributos .de los distintos

entes territoriales que configuran el Estado. de decisiones pollticas de distinto

signo'.

La judsprudenCla del Tribunal Constitucional de Bolivia, prácticamente es

insuf1clente sobre este importante principio constitucional tributario. As! podemos

citar la 0090/2006, de 17 de ocLUbn:. dictada en un incidente de Inconstltucionalidad,

donde se estableció el principio de igualdad con los Siguientes fundamenlos:

se

111.21. El principio de ígllo/dod juñdica de las partes: Respecto al prinCipio de

igualdad este Tribu'laJ en la

0049/2003. de 21 de mayo, ha señalado que:

se

SÁNCHEZ GALlANA,José Antonio, Manual de Derecho Tributario, Primera Ed Comares/Dodeca. Madrid, 2000.

pág./4.

[G1]

.

n la formuladón del derecho exige que

) el mandato de Igualdad e

I "¡ka que el

. ".

' 1 lIsiadO!; Pero esto no s gnl I

todos sean tratadoS Igual por e egl

'smas posiciones jurídicas ni que

legislador ha de colocar a todos en. as mil

'smas propiedades naturales

t dos presenten as mi

tenga que procuí,lr que o

. , i t U . "es fácticas. 8 principIo

rrt

en las mismas saCIO"

ni que "todos se encue ~en.

ede exi ir que todos deban

general de igualdad dirigido al legislador no pu tamp;co que todos deban

nte de la misma manera Y

ser tratadoS exactame

E

el medio idóneo para que el

d 1 aspectos. ntonees,

ser iguales en tO os os

. "lO es aplicando la máxima o

d t de ffiáe pnnClp

legislador cumpla con el man a o

I

1 desigual a lo desigual'. En eso

'" ,' debe tratar gual a o 19ua y

,'

fórmula c1aslca. se

ntan similares condICiones,

. ldad A qUIenes prese

consiste la verdadera Igua

. I s puede tratar igualmente:

.

.rcunstanClas, etc., se e

r. d.

b'etivas que no pueden dejarse

situaCIones. coyunturas, C1,

.

d rerenClas pro 1un as y o 1

pero, cuand o e><lsten I

.

1

e solamente de esa manera

forma deslgua . porqu

.

de lado, se debe tratar en

b

rtes La Ley es la gue -vene

.

un equilibrio entre am as pa

.

.

podra establecerse

d I tratamientos desIguales.

~

as y alcances e os

que establecer los casos, orm .

~lt''''e necesariamente. una

.

t da deSIgualdad con"'~1

En consecuenoa, no o

. 1 . l' desigualdad está desprovista de

. ' '6 1 ' aldad sólo se VIO a SI a .

.

'.

dlscnmlnao n, a Igu

I

'stencia de dicha lustlOcaoon

. ,

.•

b- t' a y razonable. y a eXI

•

una lustlficaClon o Je IV

,

I

rect de la medida conSiderada.

.. I flnal,dad y os e.. os

,

debe apreoarse segun a l "onalidad entre los medios

debiendo darse una relación razona~le de proporo

"(

empleados y la finalidad persegUida ,

200 t d 8 de mayo. se estableció que: "(oo.) el

ASimismo, en la De 0002/

. e \ art. 6 de la Constitución pollbca del

derecho a la. Igualdad consagrado en e .... y hechos que se encuentran

,

l ' o trato para los emes

Estado, exJge e rrusm ,

..'

una dIstinta regulación respecto

.. d

b' una mlsma hlpOteS IS Y

d' "

.'

d'

les bien por las con IClones

cobija os aJo

ractensUcas eSlgua ,

de los que presentan ca .'

or las CIrcunstancias particulares que

en medio de las cuales actuan. ya P _. d r un tratamiento distinto a

h'b' d tal prinCIpiO a

los afectan: no pro I len o

.

'C que ello obedez.ca a una

situaciones razonablemente desiguale:' slempl

I

~ del hecho

.al

t apreciarla desde a persv~-~ -causa justificada. esene. men e

otras hacen imperativo que. con

y la situación de las perso,nas, pues unas ~

I Estado procure el equilibrio.

base en criterios proporcionados a aque as, el 'usliCla concreta Conforme

,

D

h no es otra cosa que a l .

euyo sentidO en erec o

I

rsona fi"ente a dis<:riminaclones

., d '

Id d protege a a pe

a esto, el prina~lo e 19ua a l 'd t'd d de tos Iguales y la diíerenc:ia entre

arbiIJ-arias. irraCionales: predl~a a I en I a d 1 igualdad de la ley a partir de

. 1

randa aSI el conceptO e a

)"

loS deslgua es, supe

d I generalidad concreta ( .. , .

. d bstrl da por el concepto e a '

.•

la generahda a

a :.

de i tdad ante la tey, conforme conduyo

En funoón del reconOCImiento

gua

hibe todo tratamiento

d . r "( ) se pro I

la

0062/2.003. de 3 e)U 10. . ••. • b' ante la necesidad de lograr

discriminatOriO de origen legal. es deCir que SI len,

se

[(>S]

los Principios Constitudonofes TributariOS en Bolivia

Rev. bol;v. de",,"o, n° 7, enero 1009,/55N: 2070-<3/57, pp 58-80

Donadones y SucesIones y sobre Transferencia de Patrimonio someten a tributación

las Lransmisiones de bienes gratuitas u onerosas, Sirven estos ejemplos con la

advertenpade que el sistema tributario es mucho más complejo y de que otras figuras

tributarias inciden en esas mIsmas manifestaciones, acotando ámbitos específicos

de capacidad económica: por ejemplo, el Impuesto sobre Bienes Inmuebles grava

la titularidad de este tipo de bIenes, o los Impuestos Especiales repercuten sobre

la adquisición de determinados pcoductos, como los hidrocarburos, las bebIdas

alcohólicas o el tabaco,

En todos estos casos, si analizamos el presupuesto de hecho que configura cada

tributo, llegarnos a la conclUSión de que se gravan autenticas manifestaciones de

capacidad, y por tanto se respeta el principio constitucional. aunque no todos ellos

tienen el mismo grado de adecuación, siendo actualmente los tributos que gravan

la renta global o la totalidad del patrimonio los que mejor se adaptan técnicamente

a sus exigenCias_

Pero no se trata s610 de que cada tributo se vincule (1 U'la manifestaCión de

capacidad económica. Aún más Importante es que el sistema tributario grave todas

las manifestaciones, y en consecuenCia, la capacidad global de los contnbuyen es.

y que lo haga de forma equivalente. 'Equivalencia que no significa identidad en la

cuantificación de los tributos; 111 todas las rentas tienen el mismo carácter (basta pensar

en la distinción tradicional entre rentas de trabajo y de capital), ni los patrimoniOS

están constituidos por bienes de Igual naturaleza (pueden materializarse. en dinero

o en activos de U'lil empresa). ni todos los gastos deben tener el mismo significado

a efectos tribut<lrios (gastos necesarios de alimentación y gas os suntuanos o de

lUjO). Ello unido a los distintos nIVeles de riqueza de los contribuyentes. hace que la

adaptación del sistema trlbutano a la capaCIdad económica real de cada uno sea un

objetivo de n1áxima dificultad técnica Además. debe tenerse en cuenta que ningún

sistema tlibutario deriva de un diseño teónco o académico para el cumplimiento

de ese principio: todos son el resultado complejo de una evolución histÓrica. de las

necesidades ineludibles de recaudaCión, de superposición de tributos .de los distintos

entes territoriales que configuran el Estado. de decisiones pollticas de distinto

signo'.

La judsprudenCla del Tribunal Constitucional de Bolivia, prácticamente es

insuf1clente sobre este importante principio constitucional tributario. As! podemos

citar la 0090/2006, de 17 de ocLUbn:. dictada en un incidente de Inconstltucionalidad,

donde se estableció el principio de igualdad con los Siguientes fundamenlos:

se

111.21. El principio de ígllo/dod juñdica de las partes: Respecto al prinCipio de

igualdad este Tribu'laJ en la

0049/2003. de 21 de mayo, ha señalado que:

se

SÁNCHEZ GALlANA,José Antonio, Manual de Derecho Tributario, Primera Ed Comares/Dodeca. Madrid, 2000.

pág./4.

[G1]

.

n la formuladón del derecho exige que

) el mandato de Igualdad e

I "¡ka que el

. ".

' 1 lIsiadO!; Pero esto no s gnl I

todos sean tratadoS Igual por e egl

'smas posiciones jurídicas ni que

legislador ha de colocar a todos en. as mil

'smas propiedades naturales

t dos presenten as mi

tenga que procuí,lr que o

. , i t U . "es fácticas. 8 principIo

rrt

en las mismas saCIO"

ni que "todos se encue ~en.

ede exi ir que todos deban

general de igualdad dirigido al legislador no pu tamp;co que todos deban

nte de la misma manera Y

ser tratadoS exactame

E

el medio idóneo para que el

d 1 aspectos. ntonees,

ser iguales en tO os os

. "lO es aplicando la máxima o

d t de ffiáe pnnClp

legislador cumpla con el man a o

I

1 desigual a lo desigual'. En eso

'" ,' debe tratar gual a o 19ua y

,'

fórmula c1aslca. se

ntan similares condICiones,

. ldad A qUIenes prese

consiste la verdadera Igua

. I s puede tratar igualmente:

.

.rcunstanClas, etc., se e

r. d.

b'etivas que no pueden dejarse

situaCIones. coyunturas, C1,

.

d rerenClas pro 1un as y o 1

pero, cuand o e><lsten I

.

1

e solamente de esa manera

forma deslgua . porqu

.

de lado, se debe tratar en

b

rtes La Ley es la gue -vene

.

un equilibrio entre am as pa

.

.

podra establecerse

d I tratamientos desIguales.

~

as y alcances e os

que establecer los casos, orm .

~lt''''e necesariamente. una

.

t da deSIgualdad con"'~1

En consecuenoa, no o

. 1 . l' desigualdad está desprovista de

. ' '6 1 ' aldad sólo se VIO a SI a .

.

'.

dlscnmlnao n, a Igu

I

'stencia de dicha lustlOcaoon

. ,

.•

b- t' a y razonable. y a eXI

•

una lustlficaClon o Je IV

,

I

rect de la medida conSiderada.

.. I flnal,dad y os e.. os

,

debe apreoarse segun a l "onalidad entre los medios

debiendo darse una relación razona~le de proporo

"(

empleados y la finalidad persegUida ,

200 t d 8 de mayo. se estableció que: "(oo.) el

ASimismo, en la De 0002/

. e \ art. 6 de la Constitución pollbca del

derecho a la. Igualdad consagrado en e .... y hechos que se encuentran

,

l ' o trato para los emes

Estado, exJge e rrusm ,

..'

una dIstinta regulación respecto

.. d

b' una mlsma hlpOteS IS Y

d' "

.'

d'

les bien por las con IClones

cobija os aJo

ractensUcas eSlgua ,

de los que presentan ca .'

or las CIrcunstancias particulares que

en medio de las cuales actuan. ya P _. d r un tratamiento distinto a

h'b' d tal prinCIpiO a

los afectan: no pro I len o

.

'C que ello obedez.ca a una

situaciones razonablemente desiguale:' slempl

I

~ del hecho

.al

t apreciarla desde a persv~-~ -causa justificada. esene. men e

otras hacen imperativo que. con

y la situación de las perso,nas, pues unas ~

I Estado procure el equilibrio.

base en criterios proporcionados a aque as, el 'usliCla concreta Conforme

,

D

h no es otra cosa que a l .

euyo sentidO en erec o

I

rsona fi"ente a dis<:riminaclones

., d '

Id d protege a a pe

a esto, el prina~lo e 19ua a l 'd t'd d de tos Iguales y la diíerenc:ia entre

arbiIJ-arias. irraCionales: predl~a a I en I a d 1 igualdad de la ley a partir de

. 1

randa aSI el conceptO e a

)"

loS deslgua es, supe

d I generalidad concreta ( .. , .

. d bstrl da por el concepto e a '

.•

la generahda a

a :.

de i tdad ante la tey, conforme conduyo

En funoón del reconOCImiento

gua

hibe todo tratamiento

d . r "( ) se pro I

la

0062/2.003. de 3 e)U 10. . ••. • b' ante la necesidad de lograr

discriminatOriO de origen legal. es deCir que SI len,

se

[(>S]

J

Los Principios Constitudono/es Tributarios en Bolivia

Rev. bo/iv. dere<ho, n' 7, enero 2009,/SSN: 2070-8/5 7, pp. 58-80

la efectividad de 105 valores consagrados en la Constitución, el legislador

puede, inicialmente, ver la necesidad o conveniencia de establecer diferencias

y dar un tratamiento diverso a las personas en forma legítima, sin apartarse

de la justicia y de la razón, no le está permitido crear diferencias que carezcan

de una justificación objetiva, razonable y proporcional, y que persigan fines

arbitrarios, caprichosos o despóticos, o que de alguna manera desconozcan

la esencial unidad y dignidad de la naturaleza humana, dando como resultado

la violación de los derechos y libertades consagrados en la Constitución, o

que en general sean contrarias a cualquier precepto o principio reconocido

por la Carta Fundamental.

En la jurisprudencia constitucional extranjera podemos referirnos a las sentencias

más relevantes del Tribunal Constitucional de España, que ha establecido una

línea jurisprudencial sobre el principio de igualdad tributaria como analizaremos a

continuación:

La Sentencia 27/1981 de 20 de julio de 1981, afirma que "el principio de

capacidad económica se refiere a la de cada uno y obliga a buscar la riqueza donde la

riqueza se encuentra", o también la Sentencia 45/1989 de 20 de febrero de 1989: sin

embargo, en otros pronunciamientos como las Sentencias 37/1987 de 26 de marzo

de 1987 y 21 1/1992 de I I de diciembre de 1992, el Tribunal Constitucional español

ha sostenido que "basta que dicha capacidad económica exista, como riqueza real o

potencial en la generalidad de los supuestos contemplados por el legislador al crear

el tributo, para aquel principio constitucional quede a salvo".

La Sentencia 21 1/1992, de I I de diciembre de 1992, se ha referido a las tres

funciones que, a su juicio, debe cumplir el principio de capacidad económica,

afirmando que el mismo "sirve de fundamentos de la imposición, más aún, de la

tributación: actúa como límite al legislador en el ejercicio del poder tributario: y sirve

de programa y orientación al mismo en el desarrollo del citado poder"s,

Conviene significar que en ocasiones este principio quiebra para alcanzar

objetivos de carácter extrafiscal. Al respecto el Tribunal Constitucional español se

ha referido a la complejidad entre el principio de capacidad económica y 105 fines

no fiscales de los tributos, advirtiendo en la Sentencia 37/1987 de 26 de marzo de

1987, que es constitucionalmente admisible el establecimiento de tributos que, sin

desconocer o contradecir el principio de capacidad económica o de pago,"respondan

principalmente a criterios económicos o sociales orientados al cumplimiento de fines

o a la satisfacción de intereses públicos que la Constitución preconiza o garantiza",

Es decir, cabe que el legislador establezca tributos que, junto al fin de contribuir

MEN~NDEZ MORENO,Alejandro, Derecho Financiero y Tributario, l.a Ed.lex Nova SA,Valladolid, 2000, pág. 74.

st

'blicos de acuerdo con la capacidad económica.

al sostenimiento de los ga, os pu. I

conómica constitucionalmente protegidos.

. ue otros fines de política sOCIa o e

pers1g

,

. .. ~ y que señalar que la capaCidad

Para finalizar la referencia de este pnr~ClplO ,la ,

.'

ue además es el

• .

.

1m ortante en matena tributana, Sino q

.'

e<ono m1ca no es solo muy P

Fi

.

al ser también el criterio inspirador

rincipio nuclear de todo el Derecho ¡nanClero,

P

de los gastos pu'bl'ICOS.

1. 2. PRINCIPIO DE IGUALDAD.

establecen normas para determinar los límites

Las Constituciones generalmente

los órganos legislativos para el

e indicar los principios a 105 cuales deben ate~erse

desempeño de su actividad, incluida la tnbutana.

Uno de los imperativos categóricos contenidos en casi todas dlas leyes supremas

h

deberes de los Cluda anos.

de los Estados es la igualdad de derec os Y

.

v·¡gor. luego de la Revolución Francesa,

. ..

Impuso con mayor.

. .

.

Este pnnClplo se

.

. 'd' El obj'etivo pnnClpal era abolir

. . olftlca y luego ¡un Ica.

sustentado en un¡¡ motlvaClon P

cterizaba los sistemas de la época.

los privilegios de las clases o castas, que cara

afirmando la igualdad de todos ante la ley.

'd en dos sentidos

tributan as puede ser enten dl a ,

La Igualdad de las cargas

profesor italiano D'Albergo citado por Vlctor

de acuerdo a la formulación del

Uckrna~:

· .,.

. ad de osiciones, excluyendo 105 privilegios de

a) En sentido jUndlCD. como pand

p

t'b entes se encuentren en iguales

clase raza Yreligión, de manera que los con n uy.

.

,

. mo régimen tnbutarlo.

circunstancias Ypuestos ante un mis

·

"

s la obligación de contribuir a las cargas públicas en igual

b) En sentido economlCD e

'{I .

amo se verá seguidamente en

medida, entendido en términos de sacn IClO Y c

relación con la capacidad contributiva de cada uno.

.

. 'dica ue sustancialmente coincide con

En lo concemiente a la Igualdad ¡un .. .' q I unas Constituciones prohíben

· d

I'dad de la ImposlClon, ag

el principIo e genera I

. t'b taria Especialmente en Francia, antes de

i

privilegio

en matena n u

.

expresament e e

'd b deshonroso el pago del impuesto,

.• 1

bleza y el clero consl era an

I

la Revo 1UClon, a no

'buta . . la preocupación de que os

1

zados por la carga tn

na,

por lo que no eran a can

d

tivó la inclusión de este principio en forma

privilegios pudieran ser reimplanta os. mo

explícita.

. .'

diO recho Constitucional Tributario. 3 a Ed.Temis. Bogota. 200 \. pág. 59

UCKMAR.Yicto r, Prmopros Comunes e e

[66]

(67)

J

Los Principios Constitudono/es Tributarios en Bolivia

Rev. bo/iv. dere<ho, n' 7, enero 2009,/SSN: 2070-8/5 7, pp. 58-80

la efectividad de 105 valores consagrados en la Constitución, el legislador

puede, inicialmente, ver la necesidad o conveniencia de establecer diferencias

y dar un tratamiento diverso a las personas en forma legítima, sin apartarse

de la justicia y de la razón, no le está permitido crear diferencias que carezcan

de una justificación objetiva, razonable y proporcional, y que persigan fines

arbitrarios, caprichosos o despóticos, o que de alguna manera desconozcan

la esencial unidad y dignidad de la naturaleza humana, dando como resultado

la violación de los derechos y libertades consagrados en la Constitución, o

que en general sean contrarias a cualquier precepto o principio reconocido

por la Carta Fundamental.

En la jurisprudencia constitucional extranjera podemos referirnos a las sentencias

más relevantes del Tribunal Constitucional de España, que ha establecido una

línea jurisprudencial sobre el principio de igualdad tributaria como analizaremos a

continuación:

La Sentencia 27/1981 de 20 de julio de 1981, afirma que "el principio de

capacidad económica se refiere a la de cada uno y obliga a buscar la riqueza donde la

riqueza se encuentra", o también la Sentencia 45/1989 de 20 de febrero de 1989: sin

embargo, en otros pronunciamientos como las Sentencias 37/1987 de 26 de marzo

de 1987 y 21 1/1992 de I I de diciembre de 1992, el Tribunal Constitucional español

ha sostenido que "basta que dicha capacidad económica exista, como riqueza real o

potencial en la generalidad de los supuestos contemplados por el legislador al crear

el tributo, para aquel principio constitucional quede a salvo".

La Sentencia 21 1/1992, de I I de diciembre de 1992, se ha referido a las tres

funciones que, a su juicio, debe cumplir el principio de capacidad económica,

afirmando que el mismo "sirve de fundamentos de la imposición, más aún, de la

tributación: actúa como límite al legislador en el ejercicio del poder tributario: y sirve

de programa y orientación al mismo en el desarrollo del citado poder"s,

Conviene significar que en ocasiones este principio quiebra para alcanzar

objetivos de carácter extrafiscal. Al respecto el Tribunal Constitucional español se

ha referido a la complejidad entre el principio de capacidad económica y 105 fines

no fiscales de los tributos, advirtiendo en la Sentencia 37/1987 de 26 de marzo de

1987, que es constitucionalmente admisible el establecimiento de tributos que, sin

desconocer o contradecir el principio de capacidad económica o de pago,"respondan

principalmente a criterios económicos o sociales orientados al cumplimiento de fines

o a la satisfacción de intereses públicos que la Constitución preconiza o garantiza",

Es decir, cabe que el legislador establezca tributos que, junto al fin de contribuir

MEN~NDEZ MORENO,Alejandro, Derecho Financiero y Tributario, l.a Ed.lex Nova SA,Valladolid, 2000, pág. 74.

st

'blicos de acuerdo con la capacidad económica.

al sostenimiento de los ga, os pu. I

conómica constitucionalmente protegidos.

. ue otros fines de política sOCIa o e

pers1g

,

. .. ~ y que señalar que la capaCidad

Para finalizar la referencia de este pnr~ClplO ,la ,

.'

ue además es el

• .

.

1m ortante en matena tributana, Sino q

.'

e<ono m1ca no es solo muy P

Fi

.

al ser también el criterio inspirador

rincipio nuclear de todo el Derecho ¡nanClero,

P

de los gastos pu'bl'ICOS.

1. 2. PRINCIPIO DE IGUALDAD.

establecen normas para determinar los límites

Las Constituciones generalmente

los órganos legislativos para el

e indicar los principios a 105 cuales deben ate~erse

desempeño de su actividad, incluida la tnbutana.

Uno de los imperativos categóricos contenidos en casi todas dlas leyes supremas

h

deberes de los Cluda anos.

de los Estados es la igualdad de derec os Y

.

v·¡gor. luego de la Revolución Francesa,

. ..

Impuso con mayor.

. .

.

Este pnnClplo se

.

. 'd' El obj'etivo pnnClpal era abolir

. . olftlca y luego ¡un Ica.

sustentado en un¡¡ motlvaClon P

cterizaba los sistemas de la época.

los privilegios de las clases o castas, que cara

afirmando la igualdad de todos ante la ley.

'd en dos sentidos

tributan as puede ser enten dl a ,

La Igualdad de las cargas

profesor italiano D'Albergo citado por Vlctor

de acuerdo a la formulación del

Uckrna~:

· .,.

. ad de osiciones, excluyendo 105 privilegios de

a) En sentido jUndlCD. como pand

p

t'b entes se encuentren en iguales

clase raza Yreligión, de manera que los con n uy.

.

,

. mo régimen tnbutarlo.

circunstancias Ypuestos ante un mis

·

"

s la obligación de contribuir a las cargas públicas en igual

b) En sentido economlCD e

'{I .

amo se verá seguidamente en

medida, entendido en términos de sacn IClO Y c

relación con la capacidad contributiva de cada uno.

.

. 'dica ue sustancialmente coincide con

En lo concemiente a la Igualdad ¡un .. .' q I unas Constituciones prohíben

· d

I'dad de la ImposlClon, ag

el principIo e genera I

. t'b taria Especialmente en Francia, antes de

i

privilegio

en matena n u

.

expresament e e

'd b deshonroso el pago del impuesto,

.• 1

bleza y el clero consl era an

I

la Revo 1UClon, a no

'buta . . la preocupación de que os

1

zados por la carga tn

na,

por lo que no eran a can

d

tivó la inclusión de este principio en forma

privilegios pudieran ser reimplanta os. mo

explícita.

. .'

diO recho Constitucional Tributario. 3 a Ed.Temis. Bogota. 200 \. pág. 59

UCKMAR.Yicto r, Prmopros Comunes e e

[66]

(67)

jJ

1

.

•n •ene,o 2009.ISSN: 2070-8157. pp, 58-80

los Principios Constitucionales Tributarios en Bolivia

. Como se ha señalado, el princi io de '

.

sIstema tributado sino del

,P

Igualdad Constituye un valor. no sólo del

•

conJunlo del ordenamiento L C

'

- E

dt:I

' stado proclama de manera

'

. a onstltución POlítica

pre<;cribe que: "1. Todo s h gene~ca en el artículo 6 primer parágrafo, dond

.

er umano tiene

r

.

e

arreglo a las leyes. Goza de los derech J'b persona Idad y capaodad jurídica, Con

G

't' •

os, I ertades y garantr.

.

onsb ueon, sin dlstinció d

as reconOCidas por esta

. d

n e ra.?a, sexo IdIoma rer

In ole, origeT), condiCión econ . '

'

,!glon, apIOlan po/itíca o de otra

omlca Q sooal, u olf¡¡ CUalquiera"7.

.

'r

•

"

e;

De manera conCreta, en el ámbit

principio de capacidad económica.

que nos ocupa, ya se ha senaJado que el

reparto de la carga tributa '

•y

general el conjunto de los criterios sobre el

,

na. están emparentado

I r.

Igualdad en sus varias ano c'

As"

s con e lundamental valor de la

~p Iones, / dispone el

l 2.7

del Estado de BoliviaB sobre I ' ,_

cu o

de la Constitución Polftica

'

, e pnnoplo de igualdad .

"

trlbulano.

reconociendo la v'

,

COmo InspIrador del sistema

,

.Igenera el) este ámbito de e

I

Con ese mismo signíncado bá '

ste va or del ordenamiento

sreo que acaba de exp

S'

ante la ley. todos debenlOs paga tr'b

,onerse . Itodos somos IgUaJes

1: d

r I utas, y SI no

d 'b!

'

o os debemos cumplir esa obr '6

es a mis/ e la discriminación

d ,

rgacl n Conforme a lo

'

,

e a carga tributaria La igualdad . d'

s mismos emerjas de reparto

. .

es In 150lubfemente d I ' "

economlca, generalidad y progresividad.

e os pnnClplOS de capaCidad

artr.

, . ~omo.es bien sabIdo, fa efectivicfad de los val

'

JundlCo exige qUe éste parta d,'

"

Ores supenores de' ordenamiento

e

conOCImiento

de

la

.

d

a la que debe orientar el cum I .

.

SOcle ad sobre la que opera y

/

pimiento de esos valores P

1I I

Q troro clesigual áe qUIenes 110 s ' .

. or e o, a Igua/dad obhga

on reamente IglJa/es9 No d b

mIsmo tributo. sino LClda Uno en fun '6 d

.

e emm pagar todos el

.

o n e nuestra capacid d

"

grand es diferencias eXlstent

I

a economlca, y como las

't

'•

es ~ fU '" os niveles de rent

..

SI uaoon que puede amparar d·

".

,

a y patnmonlo suponen una

h'

lSCnm/l)aClones Incompafbl

'

ay que Introducir la regla de

' 'd'

I es con la Idea de igualdad,

equitaijva,

progresM ad tnbutaria a favor· de una redistribución

0 ..... _

,

El principio de iguaJdad tampoco im ide

.

exenCIones o bonificaciones s' st

p

que el propio legislador otorgue

.

Ie as no se fundame t

.'.

sino en valores u objetivos ca st't .

n an en pnvllegro o discriminación

n I uClonales.

'

!

TambíÉn debe consl d erarse que este p

.

ante la ley; hlmbjén debemos se. I rr,nClp1o no exige sólo que seamos iguales

"

r ¡gua es a a hora de la r . ,

no so o debe tener en cuenta I Ad . ' .

ap IcaClon de la ley. y esto

r

a

mlnlstraClon tríbutar¡

ap lCar el S'ístema tributario sino ta b·' l i l a que es la encargada de

7

.

'

m len a Superintendencia Tributaria o el ór ano

I

I

8

f

BOLIVIA, CONsnruaÓN POLlnCA

g

:d....u«.lo. .f'>.r., >110 19'18, P~g. 32,

Del ESTADO: STEFAN JoS[ y otros; Editori.l: Fundación I(onrad

rt. ~ CPEo lo, Impu""", y dem.. a

.

,

SlJpnmÓJI tendrifl ariclCr

'tU publicas Obflgan igualmente a todo

..

.

forma prOporcionaJ o p~~=~;:;~~d;::::::.~n:u-¡~ en relación a un SaCr¡lk~ ~gUU;;~:~~~n~:~s;~buución y

S NCHEZ GAi.JAN

_ .

yente"

El Tribunal Constitucional de Bolivia, a partir del inicio de sus funciones desde el

año 1999. ha establecido jurisprudencial sobre el principio de igualdad en general,

pero no asi especifica en materia tributaria, dentro los limites constitucionales

establecido por el artículo 27 de la Constitución Politica del Estado, sin embargo, es

importante resaltar la posición delTribunal Constitucional Español que ha subrayado

la vigencia del criterio de igualdad entendido como un valor a promover con

medidas tributarias que tiendan a corregir las desigualdades realmente existentes en

la sociedad y que su propio texto constitucional valora negativamente. Se trata, en

este caso, de una acepción del principio de igualdad que encuentra su manifestación

más clara en el criterio de progresividad.

El Tribunal Constitucional Español, mediante la Sentencia STC 46/2000 de 17

febrero de 2000 ha puesto de relieve que: "el derecho a la igualdad incluye,

sólo la igualdad ante lo ley. sino también lo igualdad en la aplicación de lo ley,

este sentido, un mismo órgano no puede modificar arbitrariamente el sentido

sus decisiones en casos sustancialmente iguales y cuando considere que debe

arart~rsp. ciPo sus precedentes, deberá ofrecer una fundamentación razonable para

ello" 10 En este sentido, el principio de igualdad no veda cualquier desigualdad,

sino sólo la desigualdad que no sea razonable y carezca de fundamentación; es

decir. la desigualdad que pueda ser calificada como discriminatoria en relación con

presupuestos de hecho idénticos.

de

no

En

de

Asimismo, la Sentencia STC 55/1998 de 16 de marzo de 1998 dictada por

el Tribunal Constitucional Español. entiende que "fa igualdad del artículo 31 CE

va íntimamente enla2ada al concepto de capacidad económica y al principio de

progresividad, por lo que no puede ser reducida a los términos del artículo 14 de

la CE"II. Es decir. que el principio de igualdad tributaria establecido por el artículo

31 de la CE. ha evitado ser reconocido por la igualdad genérica del articulo 14 CE,

para que no pueda ser invocado mediante un recurso de amparo. El mencionado

Tribunal acude a la distinción entre discriminación contraria 01 artículo 14 CE, por

estar basado en una diferenciación de índole subjetiva sí recurrible en amparo; y la

desigualdad fundada en elementos objetivos. que es la contemplada en el articulo

31 CE - no recurrible en amparo-, Asi lo ha establecido la línea jurisprudencial

CA"

l\.}oseAn<onlD,

(68]

judicial que controlan sus actuaciones y el legislador, que cuando elabora las normas

juridicas debe considerar siempre la perspectiva de su aplicación eficaz a todos

los sujetos obligados. Este tema encierra mayor complejidad práctica que dificultad

de formación teórica; exige mayor atención de parte de la doctrina e incluso del

Tribunal Constitucional. porque si no logramos la igualdad en la aplicación de la ley.

el principio comentado corre el riesgo de limitarse a una declaración formal.

op cir,pl;¡. 19.

JO

QUERALT,Juan MartIn y otros, Derecho Tributario, 5 ca Ed"Aranzadi, Navarra. 2000. p<ig.57.

JI

Idem op. dt pág 58-

jJ

1

.

•n •ene,o 2009.ISSN: 2070-8157. pp, 58-80

los Principios Constitucionales Tributarios en Bolivia

. Como se ha señalado, el princi io de '

.

sIstema tributado sino del

,P

Igualdad Constituye un valor. no sólo del

•

conJunlo del ordenamiento L C

'

- E

dt:I

' stado proclama de manera

'

. a onstltución POlítica

pre<;cribe que: "1. Todo s h gene~ca en el artículo 6 primer parágrafo, dond

.

er umano tiene

r

.

e

arreglo a las leyes. Goza de los derech J'b persona Idad y capaodad jurídica, Con

G

't' •

os, I ertades y garantr.

.

onsb ueon, sin dlstinció d

as reconOCidas por esta

. d

n e ra.?a, sexo IdIoma rer

In ole, origeT), condiCión econ . '

'

,!glon, apIOlan po/itíca o de otra

omlca Q sooal, u olf¡¡ CUalquiera"7.

.

'r

•

"

e;

De manera conCreta, en el ámbit

principio de capacidad económica.

que nos ocupa, ya se ha senaJado que el

reparto de la carga tributa '

•y

general el conjunto de los criterios sobre el

,

na. están emparentado

I r.

Igualdad en sus varias ano c'

As"

s con e lundamental valor de la

~p Iones, / dispone el

l 2.7

del Estado de BoliviaB sobre I ' ,_

cu o

de la Constitución Polftica

'

, e pnnoplo de igualdad .

"

trlbulano.

reconociendo la v'

,

COmo InspIrador del sistema

,

.Igenera el) este ámbito de e

I

Con ese mismo signíncado bá '

ste va or del ordenamiento

sreo que acaba de exp

S'

ante la ley. todos debenlOs paga tr'b

,onerse . Itodos somos IgUaJes

1: d

r I utas, y SI no

d 'b!

'

o os debemos cumplir esa obr '6

es a mis/ e la discriminación

d ,

rgacl n Conforme a lo

'

,

e a carga tributaria La igualdad . d'

s mismos emerjas de reparto

. .

es In 150lubfemente d I ' "

economlca, generalidad y progresividad.

e os pnnClplOS de capaCidad

artr.

, . ~omo.es bien sabIdo, fa efectivicfad de los val

'

JundlCo exige qUe éste parta d,'

"

Ores supenores de' ordenamiento

e

conOCImiento

de

la

.

d

a la que debe orientar el cum I .

.

SOcle ad sobre la que opera y

/

pimiento de esos valores P

1I I

Q troro clesigual áe qUIenes 110 s ' .

. or e o, a Igua/dad obhga

on reamente IglJa/es9 No d b

mIsmo tributo. sino LClda Uno en fun '6 d

.

e emm pagar todos el

.

o n e nuestra capacid d

"

grand es diferencias eXlstent

I

a economlca, y como las

't

'•

es ~ fU '" os niveles de rent

..

SI uaoon que puede amparar d·

".

,

a y patnmonlo suponen una

h'

lSCnm/l)aClones Incompafbl

'

ay que Introducir la regla de

' 'd'

I es con la Idea de igualdad,

equitaijva,

progresM ad tnbutaria a favor· de una redistribución

0 ..... _

,

El principio de iguaJdad tampoco im ide

.

exenCIones o bonificaciones s' st

p

que el propio legislador otorgue

.

Ie as no se fundame t

.'.

sino en valores u objetivos ca st't .

n an en pnvllegro o discriminación

n I uClonales.

'

!

TambíÉn debe consl d erarse que este p

.

ante la ley; hlmbjén debemos se. I rr,nClp1o no exige sólo que seamos iguales

"

r ¡gua es a a hora de la r . ,

no so o debe tener en cuenta I Ad . ' .

ap IcaClon de la ley. y esto

r

a

mlnlstraClon tríbutar¡

ap lCar el S'ístema tributario sino ta b·' l i l a que es la encargada de

7

.

'

m len a Superintendencia Tributaria o el ór ano

I

I

8

f

BOLIVIA, CONsnruaÓN POLlnCA

g

:d....u«.lo. .f'>.r., >110 19'18, P~g. 32,

Del ESTADO: STEFAN JoS[ y otros; Editori.l: Fundación I(onrad

rt. ~ CPEo lo, Impu""", y dem.. a

.

,

SlJpnmÓJI tendrifl ariclCr

'tU publicas Obflgan igualmente a todo

..

.

forma prOporcionaJ o p~~=~;:;~~d;::::::.~n:u-¡~ en relación a un SaCr¡lk~ ~gUU;;~:~~~n~:~s;~buución y

S NCHEZ GAi.JAN

_ .

yente"

El Tribunal Constitucional de Bolivia, a partir del inicio de sus funciones desde el

año 1999. ha establecido jurisprudencial sobre el principio de igualdad en general,

pero no asi especifica en materia tributaria, dentro los limites constitucionales

establecido por el artículo 27 de la Constitución Politica del Estado, sin embargo, es

importante resaltar la posición delTribunal Constitucional Español que ha subrayado

la vigencia del criterio de igualdad entendido como un valor a promover con

medidas tributarias que tiendan a corregir las desigualdades realmente existentes en

la sociedad y que su propio texto constitucional valora negativamente. Se trata, en

este caso, de una acepción del principio de igualdad que encuentra su manifestación

más clara en el criterio de progresividad.

El Tribunal Constitucional Español, mediante la Sentencia STC 46/2000 de 17

febrero de 2000 ha puesto de relieve que: "el derecho a la igualdad incluye,

sólo la igualdad ante lo ley. sino también lo igualdad en la aplicación de lo ley,

este sentido, un mismo órgano no puede modificar arbitrariamente el sentido

sus decisiones en casos sustancialmente iguales y cuando considere que debe

arart~rsp. ciPo sus precedentes, deberá ofrecer una fundamentación razonable para

ello" 10 En este sentido, el principio de igualdad no veda cualquier desigualdad,

sino sólo la desigualdad que no sea razonable y carezca de fundamentación; es

decir. la desigualdad que pueda ser calificada como discriminatoria en relación con

presupuestos de hecho idénticos.

de

no

En

de

Asimismo, la Sentencia STC 55/1998 de 16 de marzo de 1998 dictada por

el Tribunal Constitucional Español. entiende que "fa igualdad del artículo 31 CE

va íntimamente enla2ada al concepto de capacidad económica y al principio de

progresividad, por lo que no puede ser reducida a los términos del artículo 14 de

la CE"II. Es decir. que el principio de igualdad tributaria establecido por el artículo

31 de la CE. ha evitado ser reconocido por la igualdad genérica del articulo 14 CE,

para que no pueda ser invocado mediante un recurso de amparo. El mencionado

Tribunal acude a la distinción entre discriminación contraria 01 artículo 14 CE, por

estar basado en una diferenciación de índole subjetiva sí recurrible en amparo; y la

desigualdad fundada en elementos objetivos. que es la contemplada en el articulo

31 CE - no recurrible en amparo-, Asi lo ha establecido la línea jurisprudencial

CA"

l\.}oseAn<onlD,

(68]

judicial que controlan sus actuaciones y el legislador, que cuando elabora las normas

juridicas debe considerar siempre la perspectiva de su aplicación eficaz a todos

los sujetos obligados. Este tema encierra mayor complejidad práctica que dificultad

de formación teórica; exige mayor atención de parte de la doctrina e incluso del

Tribunal Constitucional. porque si no logramos la igualdad en la aplicación de la ley.

el principio comentado corre el riesgo de limitarse a una declaración formal.

op cir,pl;¡. 19.

JO

QUERALT,Juan MartIn y otros, Derecho Tributario, 5 ca Ed"Aranzadi, Navarra. 2000. p<ig.57.

JI

Idem op. dt pág 58-

1'

Rey. bo/iy. de'echo.,," 7. ene,o 2009./SSN: 207(}.lJ I57. pp. 58-80

LCJf Principios Constitucionales Trioocorios en Bolivia

del Tribunal Constitucional Español mediante las recientes Sentencias detalladas a

continuación: STC 361 l 999 de 22 de marzo de 1999; STC 84/1999 de 10 de mayo

de 1999; STC 200/1999 de 8 de noviembre de 1999 y STC 46/1999 de 17 de

febrero de 1999.

Finalmente, señalar que el prinCipio de igualdad en el ámbito tributario Se

traduce en el respeto al principio de capacidad económica. de fO/ma que situaciones

económicamente iguales deben ser tratadas de la misma manera. El citado principio

no veda cualquier desigualdad. sino sólo aquella que puede reputarse como

discriminatoria, por carecer de justificación. Dicho principio no sólo exige la igualdad

ante la le)': sino también la igualdad en la aplicaoón de la ley. Asimismo. el pnncipio de

igualdad no ampara el derecho a imponer o eXIgir diferencias de trato en situaCIOnes

o supuestos desiguales (discriminación). B menoonado principio debe interpretarse

en conexión con las exigencias derivadas de otros principios constituCionales /¡¡

igualdad en el marco del sistema tributano debe complementarse con la Igualdad

en el ordenamiento del gasto público. lo que se traduce en la necesidad de asignar

equitativamente los recursos públicos,

r

1.3. PRINCIPIO DE GENERALIDAD.

'

Pe'rez Royo que aunque es necesario advertir .dicho

mo enala

e l prolesor

. término

1 ¡" e

s.

(do polivalente en el texto eonStlWClona, len

éricO repetJdo en muchos con sen I

d

ntribuir no se

P

.un doble valor o signiftcado: primero, aftrmar que el deber e ca . . .,

también

. f'

do establecer el criterio de generalidad de(; /0 ImposlClon

-.Iu<;e a los naClona es, segun .

t dos loso

1e<J'

. de pnvl

../egios en la distribución de la carga tributaria, que a,ecta a o

-' ausenCia

ue

. "o

que tengan capacidad contri'butlva

.

c.o

Actualmente. en una sociedad en la que el principio de igualdad d~ I~s c~~~~~~~~~

constitu e una conquista irrenunciable. cuando se postu a ag.

ante la Ley

.

y.

st' I chando contra la subsistencia de privilegios, que

I ámbito tributariO no se e a u

, st I do

en eI

no encuentra ca b'd

I a en un Estado de Derecho. sino que esta po u an

.

es a go que,

l ordenamiento tributario, de forma que no sólo no eXistan

una aplicaClon correcta de

L'

tampoco puedan producirse situaciones

privilegios amparados por la e)': Sino que

privilegiadas al aplicar la Ley.

El principio de generalidad constituye un reqUet.ri~~:t~o~:~:~h:ti:~:~ii:I:

.

mpla con una eXigenCia. 'PI

al legislador para que c u .

. d' at'vo de capacidad económica, El

h

. jurídico que sea In le I

todo acto. hec o o negoCio

,

tra la concesión de exenciones tributarias que

principio de generalidad pugna aSI ~otn

o de los campos en el que más fecundo

Est~co~

le~: pU:nto de vista, dos son los significados que

es e

Sobre este principio constitucional el artículo 27 de la Constitución Polftica del

Estado dispone que: "Los impuestos y demós cargas públicas obligan igualmente a

todos. Su creación. distribución y supresión tendrán carácter general....... Con los términos

todos y general en el ordenamiento constitucional boliviano. ha querido referirse no

sólo a los ciudadanos bolivianos. sino también los extranjeros. así como las personas

jurídicas. bolivianas y extranjeras. Esto no es más que una consecuencia del principio

de tenritorialidad en la eficacia de las normas.

La Constitución italiana, en lo que respecta a las relaciones economlcas, y

específicamente a los tributos. a diferencia del Estatuto Albertino, no hace referencia

a los "ciudadanos", sino a "todos" I z. Ninguna ley sujeta la imposición a la nacionalidad.

las únicas excepciones están previstas en los tratados para evitar la doble imposición.

que por su aplicabilidad en vía residual hacen referencia a la nacionalidad,

Respecto a la Unión Europea el artículo 95 del Tratado de Roma, establece la

prohibición de la discriminación entre los miembros de la comunidad. en particular

en lo que se refiere a la aplicación de los tributos.

En la Constitución Española el principio de generalidad lo podemos identificar

en el término "Todos" con el que comienza el artículo 31.'. "Todos contribuirán......

IZ

UCKMAR. Victo" op. cit, pág. 60

carezcan de razón de ser.

se manifiesta dicho prinCipiO,

hoy cabe atribuir al mismo.

.

rinci io debe informar, con carácter general. el ordenamiento

El referido p

p el mismo no trate de forma distinta situaciones que son

"

stablezcan discriminaciones carentes

tributano. eXigiendo que

idénticas y. en definitiva, prohibiendo que se e

.

de fundamento en el tratamiento tributario de los Ciudadanos.

uiere decir que toda desigualdad en el tratamiento tributario sea

Ello noal q.

.. de genera I'd

d Sólo lo será aquella deSigualdad que carece

prinCipiO

la.

contraria

de fundamento.

1.4. PRINCIPIO DE PROGRESIYIDAD.

~7

IC'~Los

Boli~a

El t' lo

de la Constitución Política del Estado de la República de

. ar

impuestos y demás cargas públicas obligan igualmente a todos, u

eXige que

.,

I debiendo determinarse

creación. distribución y supresión tendran cara~er g~ner:~ forma proporcional o

en relación a un sacrificio igual de los contri uyen es

progresiva, según los casos"

13

PÉREZ ROYO. Femando. op. cit., pág 38.

[70J

[71]

1'

Rey. bo/iy. de'echo.,," 7. ene,o 2009./SSN: 207(}.lJ I57. pp. 58-80

LCJf Principios Constitucionales Trioocorios en Bolivia

del Tribunal Constitucional Español mediante las recientes Sentencias detalladas a

continuación: STC 361 l 999 de 22 de marzo de 1999; STC 84/1999 de 10 de mayo

de 1999; STC 200/1999 de 8 de noviembre de 1999 y STC 46/1999 de 17 de

febrero de 1999.

Finalmente, señalar que el prinCipio de igualdad en el ámbito tributario Se

traduce en el respeto al principio de capacidad económica. de fO/ma que situaciones

económicamente iguales deben ser tratadas de la misma manera. El citado principio

no veda cualquier desigualdad. sino sólo aquella que puede reputarse como

discriminatoria, por carecer de justificación. Dicho principio no sólo exige la igualdad

ante la le)': sino también la igualdad en la aplicaoón de la ley. Asimismo. el pnncipio de

igualdad no ampara el derecho a imponer o eXIgir diferencias de trato en situaCIOnes

o supuestos desiguales (discriminación). B menoonado principio debe interpretarse

en conexión con las exigencias derivadas de otros principios constituCionales /¡¡

igualdad en el marco del sistema tributano debe complementarse con la Igualdad

en el ordenamiento del gasto público. lo que se traduce en la necesidad de asignar

equitativamente los recursos públicos,

r

1.3. PRINCIPIO DE GENERALIDAD.

'

Pe'rez Royo que aunque es necesario advertir .dicho

mo enala

e l prolesor

. término

1 ¡" e

s.

(do polivalente en el texto eonStlWClona, len

éricO repetJdo en muchos con sen I

d

ntribuir no se

P

.un doble valor o signiftcado: primero, aftrmar que el deber e ca . . .,

también

. f'

do establecer el criterio de generalidad de(; /0 ImposlClon

-.Iu<;e a los naClona es, segun .

t dos loso

1e<J'

. de pnvl

../egios en la distribución de la carga tributaria, que a,ecta a o

-' ausenCia

ue

. "o

que tengan capacidad contri'butlva

.

c.o

Actualmente. en una sociedad en la que el principio de igualdad d~ I~s c~~~~~~~~~

constitu e una conquista irrenunciable. cuando se postu a ag.

ante la Ley

.

y.

st' I chando contra la subsistencia de privilegios, que

I ámbito tributariO no se e a u

, st I do

en eI

no encuentra ca b'd

I a en un Estado de Derecho. sino que esta po u an

.

es a go que,

l ordenamiento tributario, de forma que no sólo no eXistan

una aplicaClon correcta de

L'

tampoco puedan producirse situaciones

privilegios amparados por la e)': Sino que

privilegiadas al aplicar la Ley.

El principio de generalidad constituye un reqUet.ri~~:t~o~:~:~h:ti:~:~ii:I:

.

mpla con una eXigenCia. 'PI

al legislador para que c u .

. d' at'vo de capacidad económica, El

h

. jurídico que sea In le I

todo acto. hec o o negoCio

,

tra la concesión de exenciones tributarias que

principio de generalidad pugna aSI ~otn

o de los campos en el que más fecundo

Est~co~

le~: pU:nto de vista, dos son los significados que

es e

Sobre este principio constitucional el artículo 27 de la Constitución Polftica del

Estado dispone que: "Los impuestos y demós cargas públicas obligan igualmente a

todos. Su creación. distribución y supresión tendrán carácter general....... Con los términos

todos y general en el ordenamiento constitucional boliviano. ha querido referirse no

sólo a los ciudadanos bolivianos. sino también los extranjeros. así como las personas

jurídicas. bolivianas y extranjeras. Esto no es más que una consecuencia del principio

de tenritorialidad en la eficacia de las normas.

La Constitución italiana, en lo que respecta a las relaciones economlcas, y

específicamente a los tributos. a diferencia del Estatuto Albertino, no hace referencia

a los "ciudadanos", sino a "todos" I z. Ninguna ley sujeta la imposición a la nacionalidad.

las únicas excepciones están previstas en los tratados para evitar la doble imposición.

que por su aplicabilidad en vía residual hacen referencia a la nacionalidad,

Respecto a la Unión Europea el artículo 95 del Tratado de Roma, establece la

prohibición de la discriminación entre los miembros de la comunidad. en particular

en lo que se refiere a la aplicación de los tributos.

En la Constitución Española el principio de generalidad lo podemos identificar

en el término "Todos" con el que comienza el artículo 31.'. "Todos contribuirán......

IZ

UCKMAR. Victo" op. cit, pág. 60

carezcan de razón de ser.

se manifiesta dicho prinCipiO,

hoy cabe atribuir al mismo.

.

rinci io debe informar, con carácter general. el ordenamiento

El referido p

p el mismo no trate de forma distinta situaciones que son

"

stablezcan discriminaciones carentes

tributano. eXigiendo que

idénticas y. en definitiva, prohibiendo que se e

.

de fundamento en el tratamiento tributario de los Ciudadanos.

uiere decir que toda desigualdad en el tratamiento tributario sea

Ello noal q.

.. de genera I'd

d Sólo lo será aquella deSigualdad que carece

prinCipiO

la.

contraria

de fundamento.

1.4. PRINCIPIO DE PROGRESIYIDAD.

~7

IC'~Los