Los resultados al 1T00 de Hylsamex se situaron por debajo de

Anuncio

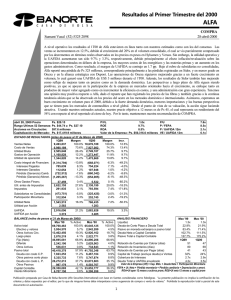

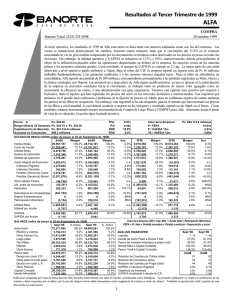

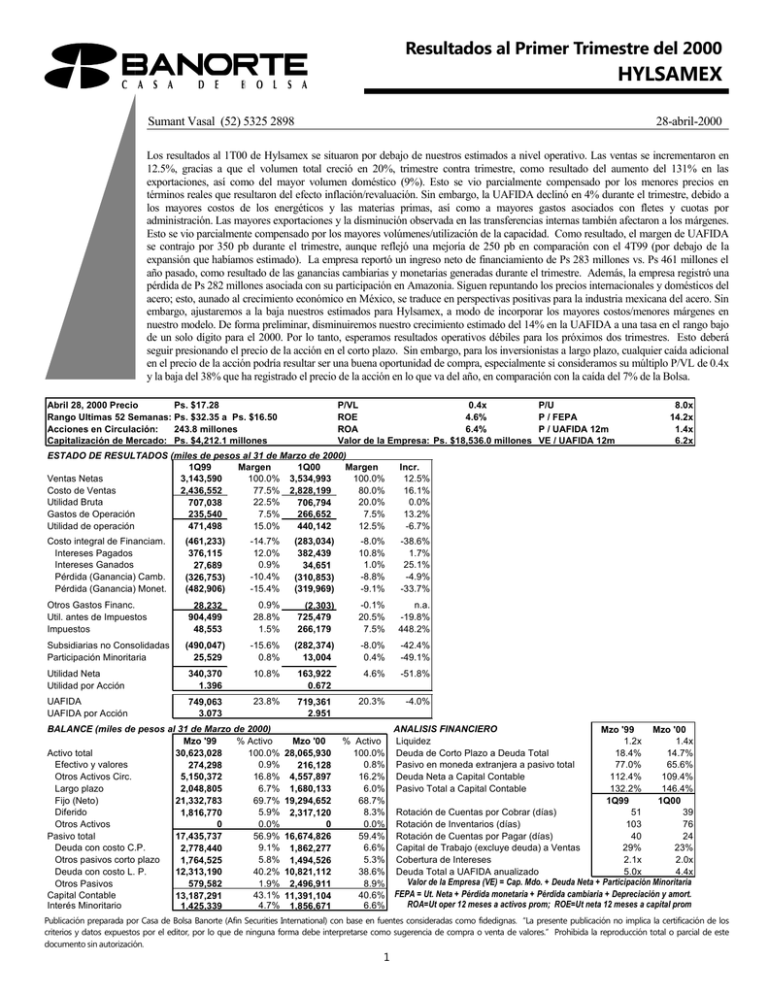

Resultados al Primer Trimestre del 2000 HYLSAMEX Sumant Vasal (52) 5325 2898 28-abril-2000 Los resultados al 1T00 de Hylsamex se situaron por debajo de nuestros estimados a nivel operativo. Las ventas se incrementaron en 12.5%, gracias a que el volumen total creció en 20%, trimestre contra trimestre, como resultado del aumento del 131% en las exportaciones, así como del mayor volumen doméstico (9%). Esto se vio parcialmente compensado por los menores precios en términos reales que resultaron del efecto inflación/revaluación. Sin embargo, la UAFIDA declinó en 4% durante el trimestre, debido a los mayores costos de los energéticos y las materias primas, así como a mayores gastos asociados con fletes y cuotas por administración. Las mayores exportaciones y la disminución observada en las transferencias internas también afectaron a los márgenes. Esto se vio parcialmente compensado por los mayores volúmenes/utilización de la capacidad. Como resultado, el margen de UAFIDA se contrajo por 350 pb durante el trimestre, aunque reflejó una mejoría de 250 pb en comparación con el 4T99 (por debajo de la expansión que habíamos estimado). La empresa reportó un ingreso neto de financiamiento de Ps 283 millones vs. Ps 461 millones el año pasado, como resultado de las ganancias cambiarias y monetarias generadas durante el trimestre. Además, la empresa registró una pérdida de Ps 282 millones asociada con su participación en Amazonia. Siguen repuntando los precios internacionales y domésticos del acero; esto, aunado al crecimiento económico en México, se traduce en perspectivas positivas para la industria mexicana del acero. Sin embargo, ajustaremos a la baja nuestros estimados para Hylsamex, a modo de incorporar los mayores costos/menores márgenes en nuestro modelo. De forma preliminar, disminuiremos nuestro crecimiento estimado del 14% en la UAFIDA a una tasa en el rango bajo de un solo dígito para el 2000. Por lo tanto, esperamos resultados operativos débiles para los próximos dos trimestres. Esto deberá seguir presionando el precio de la acción en el corto plazo. Sin embargo, para los inversionistas a largo plazo, cualquier caída adicional en el precio de la acción podría resultar ser una buena oportunidad de compra, especialmente si consideramos su múltiplo P/VL de 0.4x y la baja del 38% que ha registrado el precio de la acción en lo que va del año, en comparación con la caída del 7% de la Bolsa. Abril 28, 2000 Precio Ps. $17.28 Rango Ultimas 52 Semanas: Ps. $32.35 a Ps. $16.50 Acciones en Circulación: 243.8 millones Capitalización de Mercado: Ps. $4,212.1 millones P/VL 0.4x ROE 4.6% ROA 6.4% Valor de la Empresa: Ps. $18,536.0 millones ESTADO DE RESULTADOS (miles de pesos al 31 de Marzo de 2000) 1Q99 Margen 1Q00 Margen Ventas Netas 100.0% 3,534,993 100.0% 3,143,590 Costo de Ventas 77.5% 2,828,199 80.0% 2,436,552 Utilidad Bruta 22.5% 20.0% 707,038 706,794 Gastos de Operación 7.5% 7.5% 235,540 266,652 Utilidad de operación 15.0% 12.5% 471,498 440,142 Incr. 12.5% 16.1% 0.0% 13.2% -6.7% Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. 1T99 (11,316,371) (8,747,146) (2,569,225) (825,382) (1,743,844) Margen 100.0% 77.3% 22.7% 7.3% 15.4% P/U P / FEPA P / UAFIDA 12m VE / UAFIDA 12m 8.0x 14.2x 1.4x 6.2x 1T00 ######### (8,160,263) (2,340,007) (857,052) (1,482,955) Margen 100.0% 77.7% 22.3% 8.2% 14.1% Incr. -7.2% -6.7% -8.9% 3.8% -15.0% 20.7% (160,847) 11.8% (1,137,508) 1.2% (93,019) 23.5% (44,954) -13.4% 928,597 1.5% 10.8% 0.9% 0.4% -8.8% -93.1% -15.1% -32.7% -98.3% -38.9% 0.0% (100,023) -5.3% (1,222,085) 0.8% 69,175 1.0% 11.6% -0.7% #N/A #N/A #N/A (461,233) 376,115 27,689 (326,753) (482,906) -14.7% 12.0% 0.9% -10.4% -15.4% (283,034) 382,439 34,651 (310,853) (319,969) -8.0% 10.8% 1.0% -8.8% -9.1% -38.6% (2,347,926) 1.7% (1,340,188) 25.1% (138,278) -4.9% (2,664,735) -33.7% 1,518,719 28,232 904,499 48,553 0.9% 28.8% 1.5% (2,303) 725,479 266,179 -0.1% 20.5% 7.5% n.a. -19.8% 448.2% 4,900 599,183 (95,667) (490,047) 25,529 -15.6% 0.8% (282,374) 13,004 -8.0% 0.4% -42.4% -49.1% (399,632) (1,130) 3.5% 0.0% 732,781 (20,693) -7.0% 0.2% #N/A #N/A Utilidad Neta Utilidad por Acción 340,370 1.396 10.8% 163,922 0.672 4.6% -51.8% 296,347 1.216 -2.6% (537,787) (2.206) 5.1% n.a. UAFIDA UAFIDA por Acción 749,063 3.073 23.8% 719,361 2.951 20.3% 23.3% (2,310,050) (9.477) 22.0% -12.3% Mzo '00 28,065,930 216,128 4,557,897 1,680,133 19,294,652 2,317,120 0 16,674,826 1,862,277 1,494,526 10,821,112 2,496,911 11,391,104 1,856,671 % Activo 100.0% 0.8% 16.2% 6.0% 68.7% 8.3% 0.0% 59.4% 6.6% 5.3% 38.6% 8.9% 40.6% 6.6% Otros Gastos Financ. Util. antes de Impuestos Impuestos Subsidiarias no Consolidadas Participación Minoritaria BALANCE (miles de pesos al 31 de Marzo de 2000) % Activo Mzo '99 Activo total 100.0% 30,623,028 Efectivo y valores 0.9% 274,298 Otros Activos Circ. 16.8% 5,150,372 Largo plazo 6.7% 2,048,805 Fijo (Neto) 69.7% 21,332,783 Diferido 5.9% 1,816,770 Otros Activos 0.0% 0 Pasivo total 56.9% 17,435,737 Deuda con costo C.P. 9.1% 2,778,440 Otros pasivos corto plazo 5.8% 1,764,525 Deuda con costo L. P. 40.2% 12,313,190 Otros Pasivos 1.9% 579,582 Capital Contable 43.1% 13,187,291 Interés Minoritario 4.7% 1,425,339 -4.0% (2,633,685) (10.805) ANALISIS FINANCIERO Liquidez Deuda de Corto Plazo a Deuda Total Pasivo en moneda extranjera a pasivo total Deuda Neta a Capital Contable Pasivo Total a Capital Contable Mzo '99 Mzo '00 1.2x 1.4x 18.4% 14.7% 77.0% 65.6% 112.4% 109.4% 132.2% 146.4% 1Q99 1Q00 Rotación de Cuentas por Cobrar (días) 51 39 Rotación de Inventarios (días) 103 76 Rotación de Cuentas por Pagar (días) 40 24 Capital de Trabajo (excluye deuda) a Ventas 29% 23% Cobertura de Intereses 2.1x 2.0x Deuda Total a UAFIDA anualizado 5.0x 4.4x Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Participación Minoritaria FEPA = Ut. Neta + Pérdida monetaria + Pérdida cambiaria + Depreciación y amort. ROA=Ut oper 12 meses a activos prom; ROE=Ut neta 12 meses a capital prom Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 1 Resultados al Primer Trimestre del 2000 HYLSAMEX Resultados Operativos Los ingresos totales se incrementaron en 12.5% durante el trimestre, debido principalmente al crecimiento del 20% en el volumen total, el cual se vio parcialmente compensado por menores precios en términos reales que resultaron del efecto inflación/revaluación. El volumen total ascendió a 738,800 toneladas. Los embarques domésticos crecieron en 9% durante el trimestre (609,000 toneladas), como resultado de la fuerte demanda doméstica y la menor importación de acero (gracias al impuesto compensatorio “anti-dumping” con el que se gravan las importaciones provenientes de ciertos países). El volumen de exportación registró un crecimiento asombroso del 131% (129,800 toneladas) en comparación con el año pasado, gracias a que en este mercado, la empresa sigue comercializando productos de alto valor agregado. Como resultado, el volumen de exportación como porcentaje del volumen total se incrementó al pasar de 9% en el 1T99 a 18% en el 1T00. Los precios de venta se redujeron en términos reales en pesos, sin embargo, aumentaron en 9% en términos de dólares en comparación con el 1T99, reflejando las mejores condiciones del sector global del acero. El costo de ventas se incrementó en 16.1% durante el trimestre, debido al fuerte crecimiento en volumen. Los costos de los energéticos (gas natural y electricidad) y de las materias primas (HRD y chatarra) también se incrementaron en términos tanto de pesos como de dólares. Estos aumentos se vieron parcialmente compensados por el efecto inflación/revaluación, dado que la mayoría de los costos antes mencionados están vinculados al dólar. Además, los gastos operativos se incrementaron por más de 13%, debido a los aumentos salariales, los mayores gastos de fletes y las mayores cuotas por administración pagadas a Alfa. Como resultado, la utilidad operativa y el flujo de operación se redujeron en 6.7% y 4.0%, respectivamente. Los márgenes también se vieron afectados por la menor integración de la empresa y las mayores exportaciones. Resultados Financieros Hylsamex reportó un ingreso neto de financiamiento de Ps 283 millones, en comparación con el beneficio de Ps 461 millones registrado hace un año. Esto se debió principalmente a menores ganancias cambiarias y monetarias (partidas virtuales) generadas durante el trimestre. Los intereses pagados netos permanecieron prácticamente al mismo nivel. Nos inquieta un poco el balance general de la empresa, dado que el nivel de apalancamiento (pasivo total/capital contable) y la razón de deuda neta a capital de la empresa ascendieron a 146% y 109%, respectivamente. Sin embargo, no creemos que Hylsamex vaya a tener problemas de liquidez, gracias a que la cobertura de deuda se encuentra en un nivel satisfactorio de 2.0x y a que la empresa ha podido refinanciar su deuda. Parte de los aumentos registrados en las razones financieras y los impuestos se debe a los nuevos métodos contables establecidos conforme a los PCGA mexicanos, los cuales no tienen impacto alguno sobre el efectivo. La empresa registró una pérdida de Ps 282 millones bajo el rubro de subsidiarias no consolidadas, correspondiente a su participación en Amazonia (Sidor) durante el 4T99 y el 1T00. Hylsamex decidió eliminar el retraso de un trimestre para reportar las operaciones de Sidor, lo cual resultó en el registro no recurrente de 6 meses de operaciones (4T99 y 1T00). Las ventas de Sidor sumaron un total de US$ 207 millones, y esta empresa finalmente registró una cifra positiva bajo la UAFIDA (US$ 20 millones) en el 1T00. La empresa está gozando de mejores precios y una mejor demanda doméstica. Seguimos creyendo que Sidor llevará a Hylsamex a mejorar su competitividad en el largo plazo, además de que fortalecerá su posición como empresa de nivel mundial. Expectativas Los precios del acero siguen repuntando alrededor del mundo. En México, las condiciones de mercado también han mejorado, gracias a la menor importación de acero y a la fuerte demanda doméstica. Como resultado, la industria del acero ha seguido incrementando sus precios. Asimismo, podrían aplicarse aumentos adicionales en los precios a lo largo del año. Todo lo anterior, combinado con el buen crecimiento económico que se espera en México para el año 2000, conducirá a mejoras en la industria mexicana del acero. Sin embargo, ajustaremos a la baja nuestros estimados para Hylsamex para incorporar los mayores costos/menores márgenes. De forma preliminar, reduciremos nuestro crecimiento estimado en la UAFIDA para el 2000 de 14% a una tasa en el rango bajo de un solo dígito. Como resultado, esperamos resultados operativos débiles para los próximos dos trimestres, debido a la contracción que se dará en los márgenes. Además, la empresa está planeando llevar al cabo el mantenimiento programado de su planta de HRD y de su horno de recalentamiento en Puebla. Esto incrementará los requerimientos de chatarra más cara e interrumpirá la producción durante tres semanas, impactando aun más los márgenes y los resultados operativos de la empresa en el corto plazo. Aunque la empresa no reportará resultados operativos sobresalientes durante el 2000, creemos que Hylsamex es una ganga a 0.4x su valor en libros. El precio de la acción de Hylsamex ha descendido 38% en lo que va del año, en comparación con la caída del 7% registrada por la Bolsa Mexicana de Valores. En nuestra opinión, la acción podría seguir presionada en el corto plazo debido a los débiles resultados que se esperan para los próximos trimestres. Sin embargo, para los inversionistas a largo plazo, cualquier caída adicional en el precio de la acción podría resultar ser una buena oportunidad de compra, especialmente si consideramos que la empresa es un productor de nivel mundial que cuenta con fundamentos sólidos. Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 2 Resultados al Primer Trimestre del 2000 HYLSAMEX Sumant Vasal savasal@cbbanorte.com.mx Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 3