Al nivel operativo, los resultados al 3T99 de Alfa estuvieron en línea

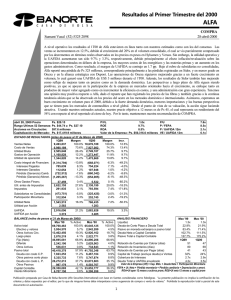

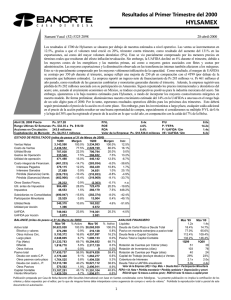

Anuncio

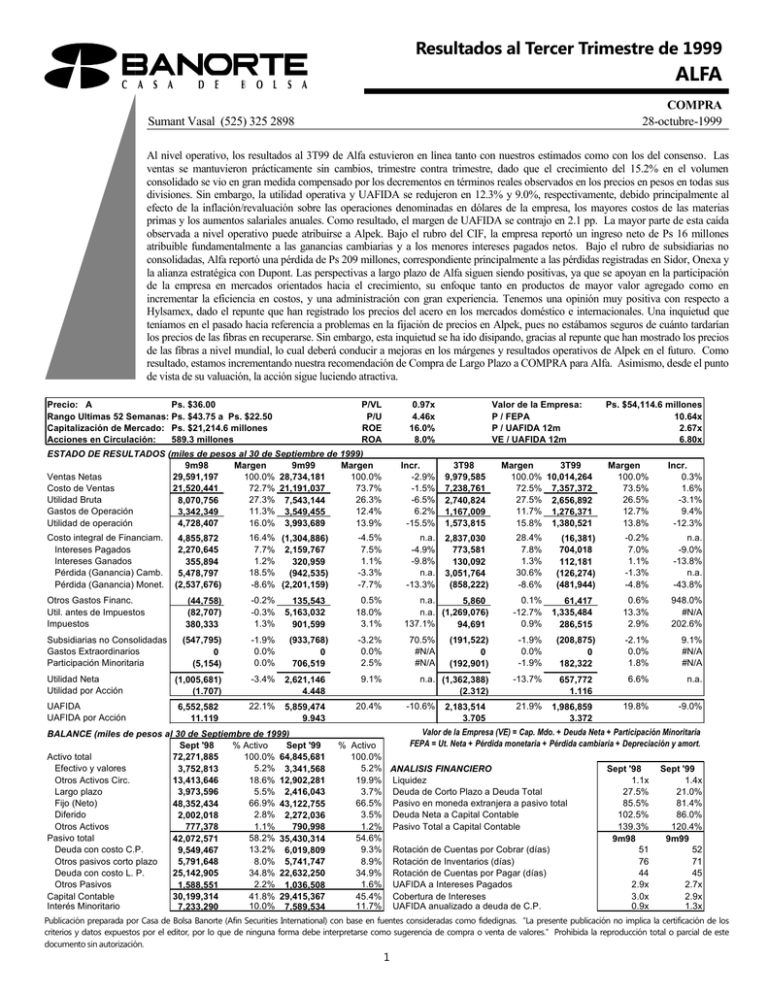

Resultados al Tercer Trimestre de 1999 ALFA COMPRA 28-octubre-1999 Sumant Vasal (525) 325 2898 Al nivel operativo, los resultados al 3T99 de Alfa estuvieron en línea tanto con nuestros estimados como con los del consenso. Las ventas se mantuvieron prácticamente sin cambios, trimestre contra trimestre, dado que el crecimiento del 15.2% en el volumen consolidado se vio en gran medida compensado por los decrementos en términos reales observados en los precios en pesos en todas sus divisiones. Sin embargo, la utilidad operativa y UAFIDA se redujeron en 12.3% y 9.0%, respectivamente, debido principalmente al efecto de la inflación/revaluación sobre las operaciones denominadas en dólares de la empresa, los mayores costos de las materias primas y los aumentos salariales anuales. Como resultado, el margen de UAFIDA se contrajo en 2.1 pp. La mayor parte de esta caída observada a nivel operativo puede atribuirse a Alpek. Bajo el rubro del CIF, la empresa reportó un ingreso neto de Ps 16 millones atribuible fundamentalmente a las ganancias cambiarias y a los menores intereses pagados netos. Bajo el rubro de subsidiarias no consolidadas, Alfa reportó una pérdida de Ps 209 millones, correspondiente principalmente a las pérdidas registradas en Sidor, Onexa y la alianza estratégica con Dupont. Las perspectivas a largo plazo de Alfa siguen siendo positivas, ya que se apoyan en la participación de la empresa en mercados orientados hacia el crecimiento, su enfoque tanto en productos de mayor valor agregado como en incrementar la eficiencia en costos, y una administración con gran experiencia. Tenemos una opinión muy positiva con respecto a Hylsamex, dado el repunte que han registrado los precios del acero en los mercados doméstico e internacionales. Una inquietud que teníamos en el pasado hacía referencia a problemas en la fijación de precios en Alpek, pues no estábamos seguros de cuánto tardarían los precios de las fibras en recuperarse. Sin embargo, esta inquietud se ha ido disipando, gracias al repunte que han mostrado los precios de las fibras a nivel mundial, lo cual deberá conducir a mejoras en los márgenes y resultados operativos de Alpek en el futuro. Como resultado, estamos incrementando nuestra recomendación de Compra de Largo Plazo a COMPRA para Alfa. Asimismo, desde el punto de vista de su valuación, la acción sigue luciendo atractiva. Precio: A Ps. $36.00 Rango Ultimas 52 Semanas: Ps. $43.75 a Ps. $22.50 Capitalización de Mercado: Ps. $21,214.6 millones Acciones en Circulación: 589.3 millones P/VL P/U ROE ROA 0.97x 4.46x 16.0% 8.0% ESTADO DE RESULTADOS (miles de pesos al 30 de Septiembre de 1999) 9m98 Margen 9m99 Margen Ventas Netas 100.0% 28,734,181 100.0% 29,591,197 Costo de Ventas 72.7% 21,191,037 73.7% 21,520,441 Utilidad Bruta 27.3% 7,543,144 26.3% 8,070,756 Gastos de Operación 11.3% 3,549,455 12.4% 3,342,349 Utilidad de operación 16.0% 3,993,689 13.9% 4,728,407 Incr. -2.9% -1.5% -6.5% 6.2% -15.5% 3T98 9,979,585 7,238,761 2,740,824 1,167,009 1,573,815 Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. Valor de la Empresa: P / FEPA P / UAFIDA 12m VE / UAFIDA 12m Margen 3T99 100.0% 10,014,264 72.5% 7,357,372 27.5% 2,656,892 11.7% 1,276,371 15.8% 1,380,521 16.4% (1,304,886) 7.7% 2,159,767 1.2% 320,959 18.5% (942,535) -8.6% (2,201,159) -4.5% 7.5% 1.1% -3.3% -7.7% n.a. -4.9% -9.8% n.a. -13.3% 2,837,030 773,581 130,092 3,051,764 (858,222) 28.4% 7.8% 1.3% 30.6% -8.6% (44,758) (82,707) 380,333 -0.2% -0.3% 1.3% 0.5% 18.0% 3.1% n.a. 5,860 n.a. (1,269,076) 137.1% 94,691 0.1% -12.7% 0.9% (547,795) 0 (5,154) -1.9% 0.0% 0.0% Utilidad Neta Utilidad por Acción (1,005,681) (1.707) -3.4% 2,621,146 4.448 9.1% UAFIDA UAFIDA por Acción 6,552,582 11.119 22.1% 5,859,474 9.943 20.4% Otros Gastos Financ. Util. antes de Impuestos Impuestos Subsidiarias no Consolidadas Gastos Extraordinarios Participación Minoritaria 4,855,872 2,270,645 355,894 5,478,797 (2,537,676) 135,543 5,163,032 901,599 (933,768) 0 706,519 BALANCE (miles de pesos al 30 de Septiembre de 1999) % Activo Sept '98 Sept '99 Activo total 100.0% 64,845,681 72,271,885 Efectivo y valores 5.2% 3,341,568 3,752,813 Otros Activos Circ. 18.6% 12,902,281 13,413,646 Largo plazo 5.5% 2,416,043 3,973,596 Fijo (Neto) 66.9% 43,122,755 48,352,434 Diferido 2.8% 2,272,036 2,002,018 Otros Activos 1.1% 777,378 790,998 Pasivo total 58.2% 35,430,314 42,072,571 Deuda con costo C.P. 13.2% 6,019,809 9,549,467 Otros pasivos corto plazo 8.0% 5,741,747 5,791,648 Deuda con costo L. P. 34.8% 22,632,250 25,142,905 Otros Pasivos 2.2% 1,036,508 1,588,551 Capital Contable 41.8% 29,415,367 30,199,314 Interés Minoritario 10.0% 7,589,534 7,233,290 -3.2% 0.0% 2.5% 70.5% #N/A #N/A (16,381) 704,018 112,181 (126,274) (481,944) 61,417 1,335,484 286,515 Ps. $54,114.6 millones 10.64x 2.67x 6.80x Margen 100.0% 73.5% 26.5% 12.7% 13.8% Incr. 0.3% 1.6% -3.1% 9.4% -12.3% -0.2% 7.0% 1.1% -1.3% -4.8% n.a. -9.0% -13.8% n.a. -43.8% 0.6% 13.3% 2.9% 948.0% #N/A 202.6% (191,522) 0 (192,901) -1.9% 0.0% -1.9% (208,875) 0 182,322 -2.1% 0.0% 1.8% 9.1% #N/A #N/A n.a. (1,362,388) (2.312) -13.7% 657,772 1.116 6.6% n.a. 21.9% 1,986,859 3.372 19.8% -9.0% -10.6% 2,183,514 3.705 Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Participación Minoritaria FEPA = Ut. Neta + Pérdida monetaria + Pérdida cambiaria + Depreciación y amort. % Activo 100.0% 5.2% ANALISIS FINANCIERO Sept '98 Sept '99 19.9% Liquidez 1.1x 1.4x 3.7% Deuda de Corto Plazo a Deuda Total 27.5% 21.0% 66.5% Pasivo en moneda extranjera a pasivo total 85.5% 81.4% 3.5% Deuda Neta a Capital Contable 102.5% 86.0% 1.2% Pasivo Total a Capital Contable 139.3% 120.4% 54.6% 9m98 9m99 9.3% Rotación de Cuentas por Cobrar (días) 51 52 8.9% Rotación de Inventarios (días) 76 71 34.9% Rotación de Cuentas por Pagar (días) 44 45 1.6% UAFIDA a Intereses Pagados 2.9x 2.7x 45.4% Cobertura de Intereses 3.0x 2.9x 11.7% UAFIDA anualizado a deuda de C.P. 0.9x 1.3x Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 1 Resultados al Tercer Trimestre de 1999 ALFA COMPRA Resultados Operativos Hylsamex Alpek Sigma Versax 3T98 3,544 3,590 1,700 1,205 Ventas 3T99 3,435 3,577 1,736 1,299 Cambio real -3.1% -0.4% 2.1% 7.9% 3T98 514 730 200 117 Margen 14.5% 20.3% 11.8% 9.7% Utilidad operativa 3T99 Margen 503 14.7% 478 13.4% 226 13.0% 175 13.5% Cambio real -2.0% -34.5% 13.0% 50.4% En Hylsamex, las ventas totales se redujeron en 3.1% durante el trimestre, principalmente como resultado de los decrementos reales en los precios, a su vez debidos a presiones globales en la fijación de precios durante el 2S98 y al efecto de la inflación/revaluación. Esto se vio parcialmente compensado por un aumento del 10.1% en el volumen total. El volumen doméstico creció en 4.2% durante el trimestre, debido a la fuerte demanda doméstica y la menor importación de acero. El crecimiento positivo observado en los productos planos durante el 3T99 (11.5%) se vio parcialmente afectado por una caída en el volumen de productos largos, específicamente barras de refuerzo. El volumen de exportación se incrementó sustancialmente en casi 68%. Además, la mezcla de productos de exportación mejoró aun más (80% productos de valor agregado), conforme la empresa ha ido cosechando los frutos de sus inversiones en procesos que agregan valor a sus productos. Las caídas observadas en la utilidad operativa (2.0%) y la UAFIDA (3.9%) se atribuyeron principalmente a menores ventas, a mayores costos de HRD y gas natural, y a los aumentos salariales anuales (para información más detallada, referimos al lector a nuestro reporte trimestral de Hylsamex). En Alpek, las ventas y utilidad operativa al 3T99 se redujeron en 0.4% y 34.5%, respectivamente, como resultado de una reducción en términos reales en los precios (a su vez debida al efecto de la inflación/revaluación), la cual se vio parcialmente compensada por un crecimiento del 15.6% en el volumen. Además, los resultados operativos también se vieron afectados por los mayores costos de las materias primas y los aumentos salariales. En términos globales, la UAFIDA y su margen respectivo se contrajeron en 24.9% y 6.7 pp, aunque cabe destacar que los márgenes reportados al 3T98 fueron extraordinariamente altos, debido a una mejor mezcla de productos (menores ventas de exportación y de DMT/PTA). En comparación con el 2T99, los márgenes se mantuvieron sin cambios a nivel bruto y fueron un poco inferiores al nivel de la UAFIDA. Por el lado positivo, las exportaciones crecieron en 22% en términos de dólares, dada la continua recuperación de los mercados asiáticos. Asimismo, los precios del PTA siguieron aumentando durante el trimestre y los precios de las fibras ya han comenzado a repuntar. En Sigma, el volumen total creció en alrededor de 9.4% durante el trimestre (los volúmenes de carnes frías, queso, yoghurt y comidas preparadas aumentaron en 5%, 20%, 26% y 9%, respectivamente). Sin embargo, los aumentos en los precios fueron por debajo de la inflación, por lo que las ventas sólo se incrementaron en 2.1%. No obstante, el margen bruto mejoró en 1.9 pp, debido principalmente a una reducción en los precios de las materias primas, así como a mayores volúmenes. Los gastos operativos se incrementaron 4.3%, como resultado de los mayores volúmenes. En términos globales, la UAFIDA creció en 9.8% (para mayor información, referimos al lector al reporte trimestral de Sigma, redactado por Scott Kolb). En Versax, el volumen global se incrementó en 38% durante el trimestre. El volumen de Nemak creció en 55%, alcanzando un total de 1.42 millones de cabezales al cierre del 3T99. Total Home reportó buenos resultados operativos durante el trimestre, gracias a la aportación de su cuarta tienda, la cual comenzó a operar en el 1T99. Sigue avanzando la construcción de la quinta planta de Nemak para la producción de monoblocks de aluminio y se espera que comience a operar en el 3T00. Además, la empresa obtuvo un contrato nuevo con GM para producir hasta 165,000 monoblocks de aluminio al año, comenzando a partir del año 2002. Asimismo, Nemak construirá una planta de producción en Europa Central para darle un mejor servicio a sus clientes europeos. La inversión requerida para este proyecto ascenderá a US$ 30 millones y la nueva planta tendrá una capacidad de 600,000 unidades/año (representando un incremento del 10% en la capacidad global). Se espera que comience a operar a mediados del año 2001. Resultados Financieros Bajo el rubro del CIF, Alfa reportó un ingreso neto de Ps 16 millones, contra el costo registrado hace un año. Esto se atribuyó principalmente a las ganancias cambiarias (partida virtual) generadas durante el trimestre y los menores intereses pagados netos, los cuales se vieron parcialmente compensados por menores ganancias monetarias. Nos agrada ver que las razones de la empresa hayan ido mejorando a lo largo del año, con un nivel de apalancamiento (pasivos totales/capital contable) de 120% y una razón de deuda neta a capital de 86%. Además, nos sentimos tranquilos con su cobertura de deuda de 2.9x. Adicionalmente, Hylsamex planea seguir reduciendo su deuda durante 1999, lo cual también beneficiará a Alfa a nivel consolidado. Cabe destacar que gran parte del programa de inversión planeado para el período de 1998-2000 se completó durante 1998. Por lo tanto, los requerimientos de efectivo de Alfa serán significativamente menores durante los próximos años, por lo que ahora la empresa deberá poder comenzar a cosechar los frutos de estas inversiones. Expectativas Las perspectivas a largo plazo de Alfa siguen siendo positivas, ya que la empresa participa en mercados orientados hacia el crecimiento, sigue invirtiendo en la modernización de sus instalaciones y en la expansión de su capacidad instalada, se concentra en la producción de productos de mayor valor agregado y se ha ido diversificando geográficamente. Por lo tanto, esperamos que todos estos factores mejoren la posición competitiva de la empresa así como el valor para sus accionistas. Los precios del acero están repuntando alrededor del mundo y el mercado mexicano del acero ha aceptado tres aumentos de precio del 10% cada uno, aplicados en marzo, junio y agosto (además de que se esperan aumentos adicionales en los precios de los productos planos). Todo lo anterior, combinado con la fuerte demanda doméstica, conducirá a mejoras en los resultados operativos de Hylsamex en el futuro cercano. Una inquietud que teníamos en el pasado hacía referencia a problemas en la fijación de precios en Alpek, pues no estábamos seguros de cuánto tardarían los precios de las fibras en recuperarse. Sin embargo, a fechas recientes, la empresa ha sido capaz de transferir los mayores costos de las materias primas a sus clientes. Esto deberá conducir a mejoras en los márgenes y resultados operativos de Alpek en el futuro. Por lo Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 2 Resultados al Tercer Trimestre de 1999 ALFA COMPRA tanto, estamos incrementando nuestra recomendación de Compra de Largo Plazo a COMPRA para Alfa, dadas las perspectivas globales más favorables con las que ahora cuenta la empresa. Sumant Vasal savasal@cbbanorte.com.mx Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 3