A nivel operativo los resultados al 1T00 de Alfa estuvieron

Anuncio

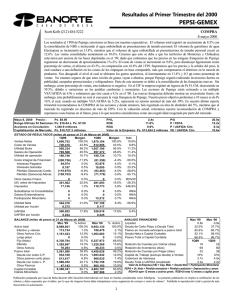

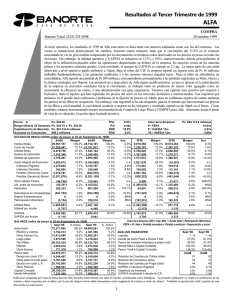

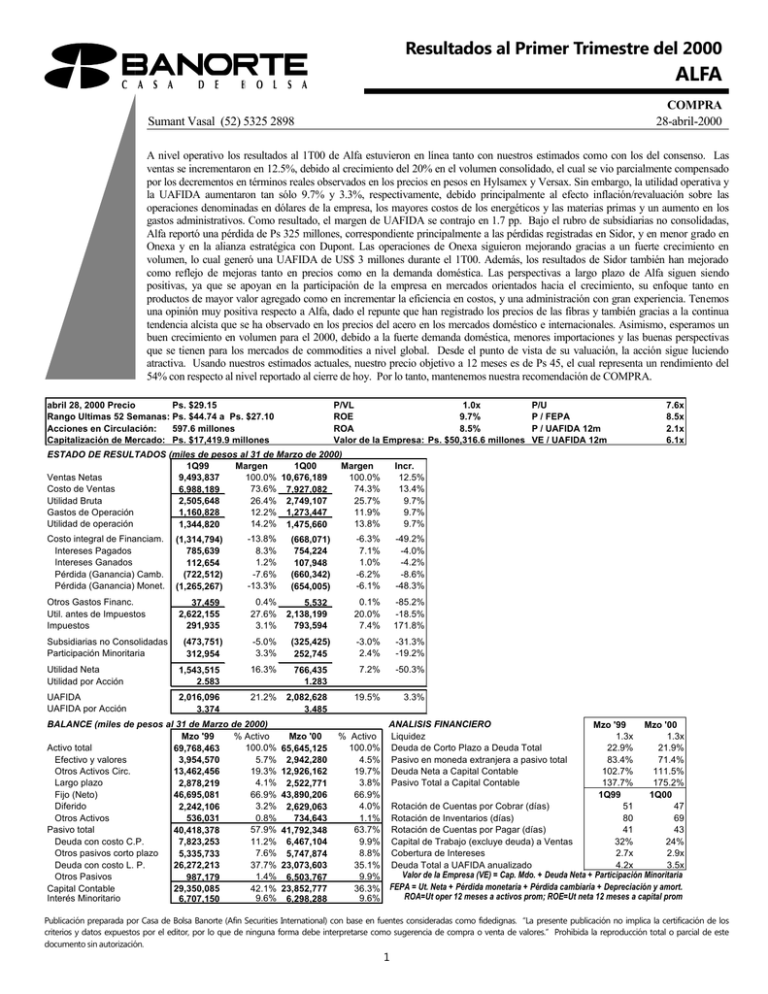

Resultados al Primer Trimestre del 2000 ALFA COMPRA 28-abril-2000 Sumant Vasal (52) 5325 2898 A nivel operativo los resultados al 1T00 de Alfa estuvieron en línea tanto con nuestros estimados como con los del consenso. Las ventas se incrementaron en 12.5%, debido al crecimiento del 20% en el volumen consolidado, el cual se vio parcialmente compensado por los decrementos en términos reales observados en los precios en pesos en Hylsamex y Versax. Sin embargo, la utilidad operativa y la UAFIDA aumentaron tan sólo 9.7% y 3.3%, respectivamente, debido principalmente al efecto inflación/revaluación sobre las operaciones denominadas en dólares de la empresa, los mayores costos de los energéticos y las materias primas y un aumento en los gastos administrativos. Como resultado, el margen de UAFIDA se contrajo en 1.7 pp. Bajo el rubro de subsidiarias no consolidadas, Alfa reportó una pérdida de Ps 325 millones, correspondiente principalmente a las pérdidas registradas en Sidor, y en menor grado en Onexa y en la alianza estratégica con Dupont. Las operaciones de Onexa siguieron mejorando gracias a un fuerte crecimiento en volumen, lo cual generó una UAFIDA de US$ 3 millones durante el 1T00. Además, los resultados de Sidor también han mejorado como reflejo de mejoras tanto en precios como en la demanda doméstica. Las perspectivas a largo plazo de Alfa siguen siendo positivas, ya que se apoyan en la participación de la empresa en mercados orientados hacia el crecimiento, su enfoque tanto en productos de mayor valor agregado como en incrementar la eficiencia en costos, y una administración con gran experiencia. Tenemos una opinión muy positiva respecto a Alfa, dado el repunte que han registrado los precios de las fibras y también gracias a la continua tendencia alcista que se ha observado en los precios del acero en los mercados doméstico e internacionales. Asimismo, esperamos un buen crecimiento en volumen para el 2000, debido a la fuerte demanda doméstica, menores importaciones y las buenas perspectivas que se tienen para los mercados de commodities a nivel global. Desde el punto de vista de su valuación, la acción sigue luciendo atractiva. Usando nuestros estimados actuales, nuestro precio objetivo a 12 meses es de Ps 45, el cual representa un rendimiento del 54% con respecto al nivel reportado al cierre de hoy. Por lo tanto, mantenemos nuestra recomendación de COMPRA. abril 28, 2000 Precio Ps. $29.15 Rango Ultimas 52 Semanas: Ps. $44.74 a Ps. $27.10 Acciones en Circulación: 597.6 millones Capitalización de Mercado: Ps. $17,419.9 millones P/VL 1.0x ROE 9.7% ROA 8.5% Valor de la Empresa: Ps. $50,316.6 millones ESTADO DE RESULTADOS (miles de pesos al 31 de Marzo de 2000) 1Q99 Margen 1Q00 Margen Ventas Netas 100.0% 10,676,189 100.0% 9,493,837 Costo de Ventas 73.6% 7,927,082 74.3% 6,988,189 Utilidad Bruta 26.4% 2,749,107 25.7% 2,505,648 Gastos de Operación 12.2% 1,273,447 11.9% 1,160,828 Utilidad de operación 14.2% 1,475,660 13.8% 1,344,820 Incr. 12.5% 13.4% 9.7% 9.7% 9.7% Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. -6.3% 7.1% 1.0% -6.2% -6.1% Otros Gastos Financ. Util. antes de Impuestos Impuestos Subsidiarias no Consolidadas Participación Minoritaria (1,314,794) 785,639 112,654 (722,512) (1,265,267) -13.8% 8.3% 1.2% -7.6% -13.3% 37,459 2,622,155 291,935 0.4% 27.6% 3.1% (473,751) 312,954 (668,071) 754,224 107,948 (660,342) (654,005) 5,532 2,138,199 793,594 1T99 (32,125,831) (23,221,052) (8,904,780) (3,658,834) (5,245,945) Margen 100.0% 74.1% 25.9% 12.4% 13.5% Incr. -4.1% -1.7% -10.5% 4.3% -20.9% -49.2% (5,017,116) -4.0% (2,517,369) -4.2% (417,164) -8.6% (5,802,626) -48.3% 2,885,715 15.6% 151,782 7.8% (2,276,377) 1.3% (319,224) 18.1% (125,901) -9.0% 2,234,836 -0.5% 7.4% 1.0% 0.4% -7.3% n.a. -9.6% -23.5% -97.8% -22.6% 0.1% 20.0% 7.4% -85.2% -18.5% 171.8% 48,236 (277,066) (140,554) -0.2% (179,647) 0.9% (4,122,613) 0.4% (283,160) 0.6% 13.4% 0.9% #N/A #N/A 101.5% -0.9% 0.7% 948,355 (600,136) -3.1% 1.9% 243.6% 181.7% -1.1% (2,290,963) (3.834) 7.4% n.a. 22.1% (6,131,954) (10.261) 19.9% -13.7% (325,425) 252,745 -3.0% 2.4% -31.3% -19.2% 276,038 (213,028) -50.3% 352,554 0.590 Utilidad Neta Utilidad por Acción 1,543,515 2.583 16.3% 766,435 1.283 7.2% UAFIDA UAFIDA por Acción 2,016,096 3.374 21.2% 2,082,628 3.485 19.5% Mzo '00 65,645,125 2,942,280 12,926,162 2,522,771 43,890,206 2,629,063 734,643 41,792,348 6,467,104 5,747,874 23,073,603 6,503,767 23,852,777 6,298,288 % Activo 100.0% 4.5% 19.7% 3.8% 66.9% 4.0% 1.1% 63.7% 9.9% 8.8% 35.1% 9.9% 36.3% 9.6% BALANCE (miles de pesos al 31 de Marzo de 2000) % Activo Mzo '99 Activo total 100.0% 69,768,463 Efectivo y valores 5.7% 3,954,570 Otros Activos Circ. 19.3% 13,462,456 Largo plazo 4.1% 2,878,219 Fijo (Neto) 66.9% 46,695,081 Diferido 3.2% 2,242,106 Otros Activos 0.8% 536,031 Pasivo total 57.9% 40,418,378 Deuda con costo C.P. 11.2% 7,823,253 Otros pasivos corto plazo 7.6% 5,335,733 Deuda con costo L. P. 37.7% 26,272,213 Otros Pasivos 1.4% 987,179 Capital Contable 42.1% 29,350,085 Interés Minoritario 9.6% 6,707,150 7.6x 8.5x 2.1x 6.1x 1T00 ######### ######### (7,967,607) (3,817,130) (4,150,477) -5.0% 3.3% 3.3% (7,104,104) (11.888) Margen 100.0% 72.3% 27.7% 11.4% 16.3% P/U P / FEPA P / UAFIDA 12m VE / UAFIDA 12m ANALISIS FINANCIERO Liquidez Deuda de Corto Plazo a Deuda Total Pasivo en moneda extranjera a pasivo total Deuda Neta a Capital Contable Pasivo Total a Capital Contable Mzo '99 Mzo '00 1.3x 1.3x 22.9% 21.9% 83.4% 71.4% 102.7% 111.5% 137.7% 175.2% 1Q99 1Q00 Rotación de Cuentas por Cobrar (días) 51 47 Rotación de Inventarios (días) 80 69 Rotación de Cuentas por Pagar (días) 41 43 Capital de Trabajo (excluye deuda) a Ventas 32% 24% Cobertura de Intereses 2.7x 2.9x Deuda Total a UAFIDA anualizado 4.2x 3.5x Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Participación Minoritaria FEPA = Ut. Neta + Pérdida monetaria + Pérdida cambiaria + Depreciación y amort. ROA=Ut oper 12 meses a activos prom; ROE=Ut neta 12 meses a capital prom Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 1 Resultados al Primer Trimestre del 2000 ALFA COMPRA Resultados Operativos Hylsamex Alpek Sigma Versax 1T99 3,144 3,190 1,641 1,560 Ventas 1T00 3,535 4,034 1,859 1,286 Cambio real 12.4% 26.5% 13.3% -17.6% 1T99 749 810 217 212 Margen 23.8% 25.4% 13.2% 13.6% Utilidad operativa 1T00 Margen 719 20.3% 836 20.7% 260 14.0% 234 18.2% Cambio real -4.0% 3.2% 19.8% 10.4% En Hylsamex, las ventas totales se incrementaron en 12.4% durante el trimestre, principalmente como resultado del crecimiento del 20% observado en el volumen total, el cual se vio parcialmente compensado por las caídas en los precios en términos reales, a su vez debidas al efecto inflación/revaluación. El volumen doméstico creció en 9%, debido a la fuerte demanda doméstica por parte de diversos sectores y la menor importación de acero. El volumen de exportación se incrementó sustancialmente en 131%, conforme la empresa ha seguido comercializando productos de alto valor agregado. Las caídas registradas en la utilidad operativa (6.7%) y la UAFIDA (4.0%) se debieron principalmente a mayores costos de energéticos y materias primas, así como mayores gastos por fletes y cuotas por administración. Los márgenes también se vieron afectados por la menor integración de la empresa y mayores exportaciones. En Alpek, las ventas al 1T00 se incrementaron casi 27%, como resultado de un aumento del 23% en el volumen y un ligero incremento en términos reales en los precios en pesos. Los volúmenes de DMT/PTA; nilón y poliéster; plásticos y químicos, se incrementaron en 27%, 17% y 11%, respectivamente, impulsados por la fuerte demanda observada en los mercados tanto doméstico como de exportación. Por el lado de los precios, los de venta de DMT/PTA y de plásticos y químicos se incrementaron alrededor de 30%, mientras que los de las fibras registraron un aumento menor. Sin embargo, el crecimiento en las ventas no se vio reflejado a nivel operativo, dado que la UAFIDA creció tan sólo 3%. Esto se debió a mayores costos de las materias primas, aumentos salariales y mayores gastos denominados en pesos. Alpek deberá seguir registrando mejoras en sus resultados particularmente si se estabilizan los costos de las materias primas. En Sigma, el volumen total creció alrededor de 10% durante el trimestre (los volúmenes de carnes frías, queso y yoghurt aumentaron en 7%, 15% y 21%, respectivamente). Además, los aumentos en los precios tendieron a colocarse por encima de la inflación, dado que las ventas registraron un crecimiento de más del 13%. Sin embargo, el margen bruto se contrajo por 0.8 pp, debido principalmente a mayores precios de materias primas, conduciendo a un crecimiento del 10.9% a nivel bruto. Los gastos operativos se incrementaron tan sólo 3.8%, dado que los mayores gastos de mercadotecnia y publicidad se vieron compensados casi en su totalidad por los recortes de personal. En Versax, el volumen global se incrementó en 21%. El volumen de Nemak creció en 43%, alcanzando un total de 1.72 millones de cabezas y monoblocks al cierre del 1T00. Durante el 1T00, se le adjudicaron dos contratos nuevos a la empresa: uno con Daimler Chrysler para la producción de 400,000 cabezales y 200,000 monoblocks al año, a partir de junio del 2002 y otro con GM para la producción de 300,000 cabezales adicionales, el cual comenzará a operar a mediados del 2003. Asimismo, la empresa y Ford ampliaran su alianza estratégica mediante la incorporación a Nemak de dos plantas de aluminio que opera Ford en Windsor, Canadá. Esto cumple con la estrategia de Alfa de incrementar su exposición a productos de valor agregado y fortalecer su posición competitiva. Resultados Financieros Bajo el rubro del CIF, Alfa reportó un ingreso neto de Ps 668 millones, contra el ingreso de Ps 1,300 millones registrado hace un año, debido principalmente a menores ganancias cambiarias y monetarias generadas durante el 1T00. Esto se vio parcialmente compensado por menores intereses pagados netos. Tal como se esperaba, el balance general de la empresa reflejó cierto deterioro, en parte debido a la aplicación del Boletín D-4. Así pues, Alfa reportó un nivel de apalancamiento de 175% y una razón de deuda neta a capital de 112% al cierre del 1T00. Sin embargo, nos sentimos tranquilos con su cobertura de deuda de 2.9x. Adicionalmente, Hylsamex planea seguir reduciendo su deuda durante el 2000 (US$ 50 millones). Aunque a nivel consolidado este monto resulta insignificante para Alfa, constituye un paso en la dirección correcta para sanear su situación financiera. Los impuestos crecieron sustancialmente durante el 1T00, debido al D-4, el cual no tiene efecto alguno sobre el efectivo. Expectativas Las perspectivas a largo plazo de Alfa siguen siendo positivas, ya que la empresa participa en mercados orientados hacia el crecimiento, realiza inversiones para modernizar sus instalaciones y expandir su capacidad instalada, se concentra en la producción de productos de mayor valor agregado y se diversifica geográficamente. Por lo tanto, esperamos que todos estos factores mejoren la posición competitiva de la empresa así como el valor para sus accionistas. Los precios globales del acero siguen al alza y los precios de las fibras en Alpek también han comenzado a repuntar, conforme la empresa ha sido capaz de transferir los mayores costos de las materias primas a sus clientes. Todo lo anterior, combinado con la fuerte demanda doméstica e internacional, las menores importaciones, las buenas perspectivas que se tienen para los mercados globales de commodities y las mejoras adicionales que se esperan para Sigma y Versax, deberán conducir a eficiencias en la generación de UAFIDA de Alfa durante el 2000. Aunque nos decepcionaron los resultados de Hylsamex, las mejoras operativas logradas en Alpek fueron una sorpresa grata para nosotros. Como resultado, estaremos incrementando nuestros estimados de crecimiento para Alpek, mientras que disminuiremos nuestras proyecciones para Hylsamex, aunque en términos globales, no esperamos que nuestros estimados actuales sufran cambios importantes. Así pues, estimamos que el múltiplo VE/UAFIDA caerá a 5.5x en el 2000, a partir de su nivel actual de 6.1x. Considerando una expansión en el múltiplo al nivel de 6.5x, nuestro precio objetivo a 12 meses es de Ps 45, el cual arroja un rendimiento nominal del 54%. Justificamos un múltiplo más caro para Alfa con base en las mejores perspectivas generales de la empresa y el menor nivel de riesgo de México. Reiteramos nuestra recomendación de COMPRA. Sumant Vasal savasal@cbbanorte.com.mx Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 2