descargar documento fi119940Retenciones de las retribuciones de administradores20130710-140739.pdf

Anuncio

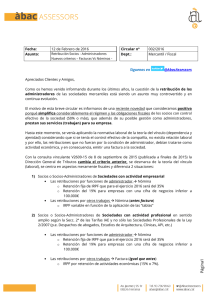

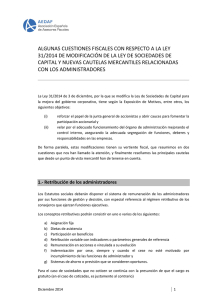

Página 1 de 2 CIRCULAR FEBRERO (II) / 13 www.hispajuris.es RETRIBUCIONES DE LOS ADMINISTRADORES DE SOCIEDADES Y SU TIPO DE RETENCIÓN Ya en 1998 el Tribunal Supremo entendió (Sala 4ª de lo Social, Sentencia de 29 de septiembre de 1988, caso Huarte) que la administración social estaba excluida del ámbito laboral por el artículo 1.3 c) Texto Refundido de la Ley del Estatuto de los Trabajadores y ello tanto cuando se desempeña un mero cargo de consejero como cuando se tiene la condición de consejero delegado o de miembro de la comisión ejecutiva, porque existe una incompatibilidad sustentada por la doctrina mercantilista y la jurisprudencia civil llamada “teoría del vínculo”, que afirma que, quien ejerce funciones delegadas por el Consejo, no hace otra cosa que realizar funciones propias del cargo de administración y no cabe en estos casos recurrir al contrato de alta dirección. Desde entonces, el alto tribunal ha resuelto en diversas ocasiones en sentido similar, aunque, desde el punto de vista tributario se ha venido defendiendo que un administrador de una sociedad podía percibir una retribución, no sólo por su condición de administrador, sino también como compensación al trabajo que ordinariamente desempeña en la compañía como cualquier otro empleado. De hecho eso es lo que ocurre normalmente en las pequeñas y medianas empresas, en las que la función pura de administración de la sociedad sólo ocupa una mínima parte del tiempo empleado por sus administradores quienes, habitualmente, dedican sus esfuerzos al desempeño de labores claramente laborales, es decir, son parte o la totalidad del capital humano que la empresa requiere para realizar la actividad propia de su objeto social, por lo que en modo alguno estamos de acuerdo con la interpretación judicial, ya que podría acreditarse que una parte del tiempo empleado por el empleado-administrador corresponde a funciones laborales y otra a las propias del miembro del órgano de administración. Sin embargo, la jurisprudencia reiterada del Supremo, ha motivado un cambio de criterio de la Agencia Tributaria, que considera que los administradores de una sociedad no pueden mantener simultáneamente una relación laboral con la misma y que, su mera pertenencia al órgano de administración, conlleva que las percepciones que reciban obedezcan a retribuciones fruto de una relación mercantil. Es decir, que si un administrador percibe un sueldo de su sociedad, puede entenderse, según ese criterio, que dicha retribución no tiene carácter laboral sino mercantil, por lo que el tipo de retención aplicable a la misma no debería ser el resultante de aplicar las tablas de retenciones sino el tipo fijo del 42%, según prevé el artículo 101.2 de la Ley del IRPF. El incumplimiento de este precepto, en caso de una eventual comprobación o inspección, podría derivar en sanciones para la entidad que abona la retribución. Por consiguiente, en general, según esa interpretación doctrinal, podemos considerar varias posibilidades: Administrador único, solidario, mancomunado o miembro del Consejo de Administración que percibe una nómina: el tipo de retención es el 42%. Estará en el régimen de autónomos o en el régimen general especial (sin indemnización por secretariado@hispajuris.es Telf. + 34 91 556 44 85 HISPAJURIS Página 2 de 2 despido ni FOGASA), en función de si posee control efectivo de la entidad, atendiendo a la participación en el capital. Apoderado, con poderes generales, que no forma parte del Órgano de Administración y que percibe una nómina: el tipo de retención es el que resulte de las tablas. Se considerará, en general, que tiene un contrato laboral especial de alta dirección. Estará en el régimen de autónomos o en el régimen general, en función de si posee control efectivo de la entidad, atendiendo a la participación en el capital. Apoderado, con poderes específicos, que no forma parte del Órgano de Administración y que percibe una nómina: el tipo de retención es el que resulte de las tablas. Se considerará que tiene un contrato laboral ordinario. Estará en el régimen de autónomos o en el régimen general, en función de si posee control efectivo de la entidad, atendiendo a la participación en el capital. Por lo tanto, desde el momento en que un directivo queda integrado en el órgano de administración social, automáticamente queda cuestionada la nota de la dependencia que debe concurrir necesariamente en una relación laboral, por lo que existe el riesgo de que pueda considerarse que la única relación existente es la de naturaleza mercantil con el consiguiente efecto en el tipo de retención aplicable. Dada la trascendencia de la interpretación expuesta recomendamos que se pongan en contacto con los profesionales que les confeccionan las nóminas al objeto de revisar la corrección de las mismas, en particular el tipo de retención y verificar el tipo de relación (mercantil, alta dirección u ordinaria) que mantienen los trabajadores con la sociedad. Circular redactada por Carlos Muñoz. Fiscalista. Hispajuris secretariado@hispajuris.es Telf. + 34 91 556 44 85